Финансовые риски предприятия и способы их снижения

Тема: «Финансовые риски предприятия и способы их снижения»

СОДЕРЖАНИЕ

Введение

1 Теоретические аспекты управления финансовыми рисками предприятия.

1.1 Сущность и систематизация финансовых рисков предприятия.

1.2 Основы управления финансовыми рисками.

1.3 Способы уменьшения рисков в современной экономике.

2 Анализ и оценка финансовых рисков ОАО АНК «Башнефть».

2.1 Характеристика предприятия и оценка основных его рисков.

2.2 Проблемы функционирования российских предприятий.

2.3 Разработка мер по снижению рисков в деятельности организации.

Заключение

Список использованных источников

Введение

Финансовые риски предприятия – это неотъемлемая часть предпринимательской деятельности. Актуальность и серьезность изучения финансовых рисков подтверждается тем фактом, что к XXI веку было найдено многочисленное число научных статей и диссертаций, обрисовывающих отношение между всевозможными денежными потерями и полученными управленческими решениями, в которых не учитывалась шанс возникновения негативного финансового результата, создавшегося из-за всевозможного рода рисков при ведении бизнеса. В итоге, учет рисков стал общепринятым критерием охраны от прогнозируемых утрат в деятельности фирмы.

Обнаружение финансовых рисков,- далеко не всегда простая задача, но компания, учитывает вероятные потери, располагает куда больше шансов гарантировать получение запланированной прибыли вместо того, чтобы понести значительные убытки. Разрешение проблемы управления финансовыми рисками, безусловно, может снабдить стойкое положение компании, поступательное процесс и действенное регулирование предприятиями.

Целью курсовой работы является изучение механизма воздействия и способов оценки воздействия финансовых рисков на жизнедеятельность предприятия.

Предмет исследования – финансовые риски в предпринимательской деятельности.

Объект исследования – финансовые отношения, появляющиеся в процессе планирования и анализа финансовых операций, которые непреложно связаны с финансовыми рисками.

Структура работы состоит из 2 глав. В 1 главе происходит упор на раскрытие самого понятия риска и его узкой связи с бизнесом. Зависимость финансовых утрат от учета и дифференциации рисков, был выполнен ход к выявлению качеств определенных подвидов финансовых рисков, их управлению и оцениванию.

Во 2-ой главе было сделано практическое исследование на примере АФК «Башнефть», с целью оценить имеющиеся в компании финансовые риски, обнаружить их воздействие на финансовое состояние фирмы и выявить меры по эффективному управлению рисками.

Таким образом, были найдены методы по улучшению, управлению финансовыми рисками, а так же были предоставлены пути и направления в предстоящей работе по решению задач, касающихся финансовых рисков в предпринимательской деятельности.

1. Теоретические аспекты управления финансовыми рисками предприятия

1.1 Сущность и классификация финансовых рисков предприятия

Абсолютно во всех начинаниях финансовая деятельность компаний взаимосвязана с различными рисками, которые влияют на уровень эффективности деятельности компании. Сопутствующие риски, финансовой деятельности компании, называются - финансовые риски.

Под риском понимают среду которая бывает внутренняя и внешняя , они могут неблагоприятно воздействовать для достижения стратегических целей в течение назначенного отрезка времени исследования, например для времени оперативного планирования. К стратегическим признакам относятся выручка и покрытие затрат, оборот, проценты на капитал, качество, имидж . Под финансовыми рисками понимается шанс возникновения внезапных финансовых потерь ( доходов, снижения прибыли, потери денежных средств и т.п.) в условиях финансовой деятельности организации.

Финансовые риски представляют особо ценную значимость в общем портфеле предпринимательских рисков компании. Увеличение уровня влияния финансовых рисков не только на итоги финансовой деятельности компании, но и в целом на эффективность производственно-хозяйственной деятельности связано со стремительною изменчивостью народнохозяйственных условий и конъюнктуры финансового рынка, расширением сферы финансовых отношений компании, возникновением новейших для отечественных организаций финансовых технологий и прочими обстоятельствами.

Финансовые риски имеют независящую базу из-за непредсказуемости внешней среды по отношению к предприятию. Внешняя среда заключает в себе объективные экономические, политические и социальные условия в рамках которых компания реализовывает свою деятельность и к динамике которых оно адаптироваться. Нечеткость внешней среды предопределяется тем, что она зависит от многочисленных условий, контрагентов и лиц, действия которых далеко не всегда можно предсказать с оптимальной точностью.

Функционирование организации связана с неясностью экономической конъюнктуры, которая определена непостоянством спроса – предложения на товары, факторы производства, денежные средства, многовариантностью отраслей использования капиталов и многообразием критериев предпочтительности инвестирования денежных средств, ограниченностью данных и иными ситуациями. Таким способом, объективность финансовых рисков связана с присутствием условий, присутствие которых, не зависит от деятельности компании.

Финансовые риски всегда реализуются через человека, который может оценить опасную ситуацию, на основе этого может учесть множество вариантов и выбрать наиболее оптимальный вариант. Не считая этого, от каждого человека зависит восприятие риска с его поведением, психологическими особенностями, складом ума, уровнем знаний и опыта в области его деятельности.

Финансовые риски подразделяются на виды:

1. риски, которые связанны с покупательной способностью денег;

2. риски, которые связанны с инвестиционными рисками;

3. риски, которые связанные с формой образования хозяйственной деятельности компании.

К первому виду рисков относятся риски, которые связанны с покупательной способностью денег, риски делятся на: инфляционные риски, валютные риски, риски ликвидности, дефляционные риски.

Инфляционный риск характеризуется, обесцениваем реальной стоимости денежных средств, а также ожидаемых доходов и прибыли компании в связи с увеличением инфляции.

Дефляционный риск - это риск, при увеличении дефляции совершается снижение уровня цен, изменение экономических условий предпринимательства и сокращения прибыли.

Валютные риски - угроза потери валютных средств, в последствии изменения курса валютной стоимости товаров по отношению к денежной единице платежа в период между подписанием экономического, торгового или кредитного договора и реализации платежа по нему.

Риски ликвидности – риски, которые связанные с опасностью утрат при реализации ценных бумаг или иных товаров из-за изменения оценки их качества и потребительской цены.

Ко второй группе финансовых рисков. Инвестиционный риск выражает случай возникновения неожиданных финансовых утрат в ходе инвестиционной деятельности компании. В согласовании с разновидностями данной деятельности выделяют виды инвестиционного риска: 1) риск финансового инвестирования; 2) риск инновационного инвестирования;3) риск реального инвестирования. Так как же виды инвестиционных рисков связаны с вероятной утратой денежных средств компании, они содержатся в группе особо опасных рисков.

Инвестиционные риски содержат подвиды рисков:

-риск снижения финансовой устойчивости, риск упущенной выгоды, риск снижения доходности, риск прямых финансовых потерь.

-Риск снижения финансовой устойчивости. Риск производится несовершенной структурой денежных средств, с наиболее высоким коэффициентом финансового рычага. По составу финансовых рисков по степени тревожности данный вид риска ведет главную роль.

-Риск упущенной выгоды - риск наступления непрямого финансового вреда вследствие неосуществления тот или иного события.

Кредитный риск - серьезность неоплаты заемщиком долга и %, положенному кредитору. К кредитному риску принадлежит также опасность такого мероприятия, при котором эмитент, издавший долговые ценные бумаги, которые оказываются не в состоянии платить проценты по ним или необходимую сумму долга.

К третей группе финансовых рисков относят риски связанным с формой организации хозяйственной деятельности, относятся:

- авансовые

-оборотные риски.

Авансовые риски появляются при заключении любого контракта, если по нему учитывается поступление готовых продуктов против средств потребителя.

Оборотный риск - представляет приход дефицита финансовых ресурсов в течение срока систематического оборота: при непрерывной скорости осуществлении продукции у компании могут возникать разные по скорости обороты финансовых ресурсов.

Портфельный риск - состоит в вероятности утраты по отдельным видам ценных бумаг, а также по всем группам займов.

Все виды финансовых рисков уступают количественной оценке. Данная оценка является разносторонней. Во 1-х, оценивается шанс наступления финансовых утрат; во 2-х, обусловливается величиной возможного убытка; в 3-х, рассчитываются пределы возможных промахов в прогнозных расчетах, не приводящих к капитальному ухудшению финансового состояния фирмы. Характерные черты различных вариантов рисков имеют в виду всевозможные подходы к их количественной оценке. Во всех альтернативах риск является вероятностной категорией, отчего его численное измерение не может быть единственным и предрешенным.

1.2 Основы управления финансовыми рисками

Сегодняшнее управление рисками считается кропотливо намечаемым действием. Задача управления риском вплетается во всеобщую задачу увеличения производительности работы компании. Неактивное отношения к риску и осознание его наличия сменяется актуальными способами управления.

Управление финансовым риском можно отнести как комплекс технологий, способов и событий, позволяющих в конкретной степени предсказать пришествие рисковых событий и принимать меры к исключению или уменьшению негативных результатов пришествия таких мероприятий

Предназначенное место в системе риск-менеджмента занимают финансовые риски. Они выражают значительное влияние на разные нюансы финансовой деятельности компании, но особенно важное их воздействие выражается в 2-ух направлениях. Во-1-ый, уровень принимаемого риска показывает характеризующее влияние на создание уровня прибыльности финансовых операций компании — эти 2 признака находятся в тесной связи и представляют собой единую систему «доходность-риск». Во-2-ых, финансовые риски считаются главной формой генерирования безусловной угрозы банкротства компании, так как финансовые потери, связанные с этим риском, наиболее ощутимы. Вследствие этого почти все финансовые решения, нацеленные на развитие дохода фирмы, рост ее рыночной цены и снабжение финансовой безопасности, требуют от финансовых менеджеров обладания техникой формирования, принятия и осуществлении рисковых решений.

По сравнению с финансовыми компаниями производственные фирмы менее обеспечены формализованными процедурами и способами оценки и управления совокупными рисками. Производственные фирмы в отличие от финансовых элементов, лишены регулирования степени опасной деятельности со стороны государственных органов надзора. Поэтому производственным фирмам потребны рычаги управления рисками и рисковым инвестицией денежных средств, то есть им нужно организовывать риск-менеджмент.

С современной точкой зрения принятие решения по облегчению возможных издержек различают следующие расклады к управлению рисками: активный, адаптивный и пассивный:

-Активное управление это максимальное использование существующей информации и средствами, для снижения рисков. При этом раскладе управляющие действия обязаны предупреждать о рисковых факторов и действия, которые могут показать влияние на исполнение проводимой операции. Очевидно, что данный путь подразумевает расходы на моделирование и оценку рисков, а также организацию их постоянного управления и прогноза;

-Адаптивный подход к управлению риском это «выбора меньшего из зол», т.е. на приспособление к ситуации. При этом раскладе распоряжающиеся действия исполняются в ходе выполнения хозяйственной операции как реакция на изменения среды. В этом случае предотвращается только часть возможных утрат;

-При консервативном подходе управляющие действия опаздывают. В случае если рисковое событие наступило, осложнение от него пожирается участниками операции. В поданном случае управление ориентировано на локализацию ущерба, нейтрализацию его воздействия на дальнейшие действия. Обычно затраты на управление риском при таком раскладе малы, однако возможен убыток, могут быть довольно значительны.

Система управления финансовыми рисками состоит из 2 подсистем – управляемой и управляющей:

-Предметом управления тут выступают рисковые операции и зарождающиеся при этом финансовые отношения между соучастниками хозяйственной деятельности в ходе ее воплощения. Такие взаимоотношения завязываются между страхователем и страховой компанией, заемщиком и кредитором, заказчиком и поставщиком, партнерами по бизнесу и т.п.;

-Субъект управления – это категория людей , которая с помощью всевозможных способов и технологий реализовывается целенаправленное побуждение на предмет управления.

Ключевыми задачами элемента управления являются: разыскивание зон увеличение финансового риска; оценка степени риска; расклад наследия данного уровня риска для фирмы; исследование в случае потребности мер по устранению или уменьшению риска; в случае, когда рисковое событие случилось, установление мер к наиболее вероятному возмещению доставленного убытка.

Важное для успешного управления финансовыми рисками располагает соответственное информационное обеспечение. Наличие надежной и новой информации дает возможность быстро принимать управленческие решения, оказывающие воздействие на уменьшение рисков и рост прибыли.

Точные приемы и методы, которые применяются при принятии и осуществлении решений в условиях риска, в немаловажною степени зависят от особенности деятельности, принятой стратегии достижения определенных целей, определенных ситуациях и т.п. Теория и практика управления риском сформировали ряд основополагающих основ, которые руководствуются субъекту управления.

Из числа главных принципов управления финансовым риском выделяют следующие:

-Осознанность принятия рисков. Руководитель обдуманно идтет на риск, если он предполагает получить разумный доход от исполнения той или иной операции. Кое-каким операциям можно принять стратегию «избегания риска», абсолютно исключить его из деятельности компании не давая возможности, поскольку финансовый риск – объективное явление, характерное большинству хозяйственных операций;

-Регулируемость принимаемыми рисками. В состав портфеля финансовых рисков обязаны содержаться только те из них, которые поддаются нейтрализации в процессе управления, свободно от их беспристрастной и субъективной природы.

-Сопоставимость степени принимаемых рисков с уровнем доходности финансовых операций. Он заключается в том, что предприятие должно учитываться в ходе осуществления собственной деятельности только те виды финансовых рисков, степень которых покрывается соответственной величиной прогнозируемой прибыльности.

-Сопоставимость уровня принимаемых рисков с вероятными потерями предприятия. Допустимый охват финансовых потерь компании в процессе выполнения той или иной рисковой операции обязан отвечать за долю денежных средств, которая зарезервирована для его возмещения.

-Учет фактора времени в управлении рисками. Чем дольше период исполнения операции, тем обширнее диапазон сопутствующих ей финансовых рисков, тем слабее способностей обеспечивать нейтрализацию их неблагоприятных результатов. При потребности воплощения таких операций предприятие обязано вносить в необходимую значение дохода не только премии за соответственные риски, но и премию за ликвидность.

-Учет стратегии предприятия в ходе управления рисками. Способ управления финансовыми рисками обязана основываться на общих принципах, аспектах и раскладах, отвечающих выбранным предприятием стратегии развития. Уклон на ведущую стратегию формирования дает возможность сконцентрировать главные стремления на виды риска, которые обещают предприятию наибольшую выгоду, узнать максимальный объем рисков, которые можно взять на себя, отметить требуемые ресурсы для управления ими.

-Учет возможности передачи рисков. – Установление ряда финансовых рисков несопоставимо с вероятными предприятия по нейтрализации их отрицательных последствий. В то же время потребность осуществлении той или иной рисковой операции может диктоваться требованиями стратегии и направления хозяйственной деятельности. Введение их в портфель рисков возможно лишь в том случае, если вероятна неполная или полная их передача партнерам по бизнесу или внешнему страховщику.

На основе рассмотренных принципов, на предприятии складывается политика управления финансовыми рисками. Эта политика дает часть совместной стратегии предприятия, содержащейся в исследовании системы событий по нейтрализации их возможных отрицательных последствий рисков, связанных с воплощением разных ньюансов хозяйственной деятельности.

1.3 Способы уменьшения рисков в современной экономике.

В современной экономике, после раскрытия возможных финансовых рисков, с которыми может встретиться фирма в ходе осуществления финансовой деятельности, оказывающих воздействие на уровень риска и оценки риска, а также раскрытие связанных с ними вероятных потерь перед предпринимательской компанией стоит цель исследования по уменьшению финансовых рисков. Таким способом, профессионал по рискунужен для принятия решений о выборе путей уменьшения финансовых рисков, выбрать более доступный способ понижения риска.

Уменьшение степени риска - это снижение вероятности и размера потерь.

Для уменьшения степени риска используют различные способы. Особо популярными являются:

- Уклонение от риска;

- Принятие риска на себя;

- Передача риска;

- Страхование риска;

- Объединение риска;

- Диверсификация;

- Хеджирование;

- Использование внутренних финансовых нормативов;

- Другие методы.

Избежание риска - это максимально простое и радикальное направление по уменьшению финансовых рисков. Который дает шанс уклониться от потенциальных потерь, сопряженных с финансовыми рисками, но, с иной стороны, не позволяет заполучить прибыль, связанной с опасной деятельностью. Уклонение от финансового риска может быть невозможно, к тому же, уклонение от 1-го вида риска ведет к образованию других. Тем не менее большое количество решений для избежание рисков, воспринимается на подготовительной стадии принятия решения, отклонение от продолжения воплощения финансовой операции влечет на финансовые потери для компании, а так же затрудняет связи с контрактными обязательствами.

Использование такого способа уменьшения финансовых рисков, избежание риска, эффективно, если:

- отказ от 1-го вида финансового риска не влачит за собой формирование прочих разновидностей рисков наиболее высокого и однозначного уровня;

- уровень риска заметно выше степени вероятной прибыльности финансовой операции;

- финансовые потери по предоставленному виду риска предпринимательская компания не располагает полномочия покрыть за счет собственных финансовых средств, эти утраты чрезвычайно высоки.

При принятии риска на себя решающий задачей фирмы считается изучение источников важных ресурсов для возмещения вероятных утрат. В этом случае ущерб покрывается из разных ресурсов, оставшихся после пришествия финансового риска и как последствие - поднесение потерь. Если оставшихся ресурсов у компании мало, то это может привести к уменьшению объема бизнеса.

Средства, которыми предпринимательская организация обладает для компенсирования потерь, их можно разделить на 2 категории:

- ресурсы внутри самого бизнеса;

- кредитные ресурсы.

Ресурсы внутри самого бизнеса. При происхождении потерь очень редко бывают повреждены все намерения собственности одновременно, поэтому к внутренним ресурсам относятся:

- наличность в кассе, которая не страдает при материальном дефекте зданий и сооружений, принадлежащих предприятию;

- остаточная стоимость поврежденной собственности;

- достаток от выборочного продолжения как финансовой, так и производственной деятельности;

- дивиденды и % доход от ценных бумаг и выгодных инвестиций;

- дополнительные средства, вносимые владельцами бизнеса с целью его поддержания, и пр.

Кредитные ресурсы. Если предпринимательская компания не в силах покрыть все утраты от финансовых рисков, применяя внутренние ресурсы, часть утрат можно покрыть, используя кредитные ресурсы.

Но кредитные ресурсы имеет значимые ограничения. И главным из них считается развитие будущей прибыльности компании.

Другой метод уменьшения финансовых рисков, в финансовой деятельности компании - это предоставление, или документ, риска партнерам по раздельным финансовым операциям путем заключения определенных контрактов. При этом партнерам вручается часть финансовых рисков компании, по которой они располагают наиболее вероятной уменьшением их негативных результатов и, как правило, они более действенные методы внутренней страховой защиты.

Передача риска в современной практике управления финансовыми рисками исполняется по первостепенным направлениям.

1. Передача рисков путем заключения договора факторинга. Объектом передачи в этом случае является кредитный риск предпринимательской компании, который в преимущественной его доле передается банку или специальной факторинговой компании, которая позволяет фирме в значимой степени нейтрализовать отрицательные финансовые результаты кредитного риска.

2. Передача риска путем заключения договора поручительства. Законодательство Российский Федерации учитывает вероятность заключения договора поручительства, который определен ст. 361 Гражданского кодекса РФ. В силу договора поручитель обязывается перед кредитором третьего лица отвечать за исполнение последним его обязательства полностью или частично. При несоблюдении или ненадлежащем исполнении должником обеспеченного поручительством обязательства поручитель и должник отвечают перед кредитором солидарно. Таким образом, фирма-кредитор передает риск невозврата кредита и связанные с этим потери поручителю.

3. Передача рисков поставщикам сырья и материалов. Объектом передачи в данном случае считаются, финансовые риски, связанные с порчей или потерей имущества в течении их транспортировки и осуществления погрузочно-разгрузочных работ. Но потери, объединенные с падением рыночной цены продукции, несет предпринимательская компания, даже если это снижение обусловлено приостановкой доставки груза.

4. Передача рисков путем заключения биржевых сделок. Этот метод передачи риска исполняется путем хеджирования и будет рассмотрен дальше как самостоятельный метод нейтрализации финансовых рисков.

В целом же передача риска случается, если в заключенном сторонами контракте имеется четкие определения передачи определенных финансовых рисков контрагенту. Сторона, установившая у себя риск, неприметно повторно отдает его, заключив соглашение страхования ответственности.

Особо тяжелые по своим следствиям финансовые риски подлежат уменьшению через страхования, то есть это передача риска. Стороной, принимающей финансовые риски, в данном случае выступает страховая компания.

Страхование финансовых рисков - оберегание, предусматривающее роль страховщика по страховым выплатам в объеме совершенной или неполной компенсации потерь прибыли лица, в пользу которого заключен договор страхования, обусловленный следующими событиями:

- остановка или сокращение объема производства в результате оговоренных в договоре событий;

- банкротство;

- непредвиденные расходы;

- неисполнение (ненадлежащее исполнение) договорных обязательств контрагентом застрахованного лица, являющегося с кредитором по сделке;

- понесенные застрахованным лицом судебные расходы; иные события.

Таким образом, могут спровоцировать финансовое ухудшение, от риска, пришествия которого можно избежать, довольно обширен. Страхование финансовых рисков относит к имущественному страхованию. В определенных случаях страхование финансовых рисков ,их включают в договор страхования имущества, так страховая компания возмещает страхователю не только ущерб, причиненный застрахованному имуществу, но и не полученную из-за остановки производства.

В практике российского страхования наибольшее распространение приобретает страхование финансовых рисков, связанных с несоблюдением обязательств, клиентами страхователя. Это может быть финансовый риск по нескольким однотипным сделкам. К примеру, поставщик, устремляя товар потребителю с соглашением последующей оплаты товара, может заключить договор страхования финансового риска, по условиям которого страховщик должен компенсировать страхователю неполученные средства в случае несоблюдения клиентом - контрагентом страхователя ,своих обязательств по договору купли-продажи товара.

Прибегая к услугам страховой компании, предпринимательская фирма обязана в первую очередь найти объект страхования, т.е. те виды финансовых рисков, по которым она намерена гарантировать страховую защиту. При определении состава страхуемых рисков компании нужно принимать во внимание установленные условия, главными из которых являются:

- высокая степень вероятности возникновения финансового риска;

- невозможность полностью возместить финансовые потери по риску за счет собственных финансовых ресурсов;

- приемлемая стоимость финансовых ресурсов.

Страхование потенциальных потерь служит не только беспроигрышной защитой от неудачных решений, но также увеличивает обязанность руководителей предпринимательской компании, побуждая их серьезнее касаться их к исследованию и принятию решений, систематически установить предупредительные меры защиты в соответствии со страховым договором.

Объединение риска - это способ минимизации или нейтрализации финансовых рисков. Фирма располагает шансом уменьшить степень собственного риска, привлекая к решению общих, проблем в качестве партнеров другие компании и даже физические лица, заинтересованные в успехе общего дела. Для этого могут образовываться акционерные общества, финансово-промышленные группы; предприятия могут обретать или обмениваться акциями друг друга, входить во всевозможные консорциумы, ассоциации, концерны.

Диверсификация представляет собой движение капитала между разными объектами инвестиции, которые не связаны между собой.

Диверсификация позволяет уклонится от части риска при распределении капитала между различными видами деятельности. Диверсификация позволяет уменьшать отдельные виды финансовых рисков: кредитный, депозитный, инвестиционный, валютный.

Ключевые виды диверсификации, используются для сокращения финансовых рисков:

- Диверсификация финансовой деятельности фирмы;

- Диверсификация портфеля ценных бумаг фирмы;

- Диверсификация программы реальных инвестиций, осуществляемых фирмой;

- Диверсификация покупателей;

- Диверсификация депозитного портфеля фирмы;

- Диверсификация валютной корзины;

- Диверсификация финансового рынка.

Диверсификация - это рассеивание инвестиционного риска. Но это не может опустить инвестиционный риск до 0. Это связано с тем, что на предпринимательство и инвестиционную деятельность хозяйствующего субъекта оказывают влияние внешних причин, которые не связаны с подбором определенных объектов, капиталовложения, и, поэтому, на них не влияет диверсификация.

Исследования показывают, что развитие объектов вложения капитала, т.е. рассеивания риска, может значительно уменьшить размер риска.

Хеджирование (англ. heaging - ограждать) применяется в банковской, биржевой и коммерческой практике для обозначения разных методов страхования валютных рисков. В России термин «хеджирование» стал использоваться в более широком смысле как страхование рисков от негативных изменений цен на любые товарно-материальные ценности по контрактам и коммерческим операциям, учитывающим поставки (продажи) товаров в будущих периодах.

Существуют 2 операции хеджирования: хеджирование на повышение и хеджирование на понижение.

Хеджирование на повышение, представляет собой биржевую операцию по приобретению срочных контрактов или опционов. Операция на повышение используется в тех случаях, когда нужно застраховаться от возможного увеличения цен в будущем. Он позволяет назначить покупную цену гораздо раньше, чем был получен реальный товар. Хеджирование на повышение, страхует себя от возможного подъема цен в будущем.

Хеджирование на понижение - это биржевая операция с реализацией срочного контракта. Хеджер, устанавливающий хеджирование на понижение, подразумевает осуществить в будущем продажу товара, и поэтому, продавая на бирже срочный контракт, он страхует себя от возможного понижения цен в будущем. Хедж на понижение применяется в тех случаях, когда товар нужно реализовать позднее.

Хеджер желает уменьшить риск, стимулированный неопределенностью цен на рынке, с помощью покупки или продажи срочных контрактов. Это дает право зафиксировать цену и сделать доходы или расходы более прогнозируемыми. При этом риск, связанный с хеджированием, не пропадает. Его берут на себя предприниматели, идущие на заранее обдуманный риск.

В российской практике Хеджирование - это новый способ компенсации вероятных потерь от наступления финансовых рисков, который возник в Российской федерации с формированием рыночных отношений. В общем виде хеджирование можно предназначить как страхование цены товара от риска, либо ненужного для продавца падения, или невыгодных покупателю роста, путем возможных встречных валютных, коммерческих, кредитных и других требований и обязательств. Таким способом, хеджирование применяется предпринимательской компании с целью страхования ожидаемого уровня прибыли путем передачи риска иной стороне.

Хеджирование как способ понижения финансовых рисков в российской практике приобретает увеличение применения в процессе управления финансовыми рисками по причине его довольно большой результативности.

Уменьшить финансовые риски компания может путем определения и применения внутренних финансовых нормативов в ходе исследования проекта воплощения установленных финансовых операций или финансовой деятельности компании в целом. Концепция внутренних финансовых нормативов может включать в себя:

- максимальный размер ссудных средств, употребляемых в производственно-хозяйственной деятельности компании;

- наивысший размер коммерческого или потребительского кредита, предоставляемого 1 потребителю;

- малый размер активов в высоколиквидной форме;

-большой размер депозитного вклада, размещаемого в 1 банке;

- максимальный размер средств, успользуемых на приобретение ценных бумаг 1-го эмитента, и др.

Так как эти нормативы внутренние, исследовать их должна финансовая служба компании, которая знает характерные черты финансовой и производственной деятельности.

2. Анализ и оценка финансовых рисков ОАО АНК «Башнефть».

2.1 Характеристика предприятия и оценка основных его рисков.

ОАО АНК «Башнефть»– это компания, в которой энергично осуществляется вертикально-интегрированных нефтяных компаний России. Организация входит в топ лидеров по размеру добычи нефти, а так же по нефтепереработке в Российской Федерации.

«Башнефть» – одна из компаний нефтяной отрасли Российской федерации – ведет промысел с 1932 года. В промышленной эксплуатации располагаться больше 170 месторождений. Например, розничная сеть «Башнефть»группирует в 2015 году 802 АЗС в 27 регионах, и гарантирует добычу больше 16 млн. тонн нефти в год.

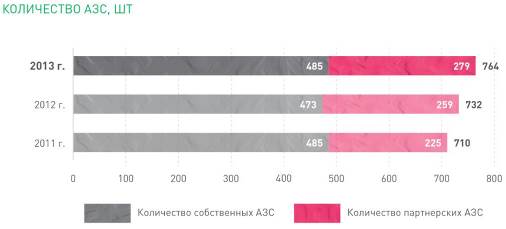

Диаграмма 1. Динамика роста численности АЗС компании АНК «Башнефть».

Информация предоставлена из годового отчета об устойчивом развитии АНК «Башнефть».

Сильный научный потенциал, в котором предусмотрен многовекой опыт исследования и введения прогрессивных технологий поиска и добычи нефти, свидетельствует надежности организации, ее продуктивность при изменяющихся разработках и неизменно развивающемся рынке. Также позволительно говорить о том, что прибыльность организации находится на привлекательном уровне.

График 2. Котировки АНК «Башнефть» по состоянию на 04.05.2015

Информация была взята из источника: главный сайт компании АНК «Башнефть».

Данный факт подкреплен тем, что компания ОАО АНК «Башнефть» отраслевой чемпион по глубине обработки нефти с показателем 84,7%. А еще этому организация приумножила размер добычи нефти на 10,8% в 2014 году.

Это может убедить мыслить инвестора о том, что фирма процветает, что инвестиция в эту фирму станет безубыточной.

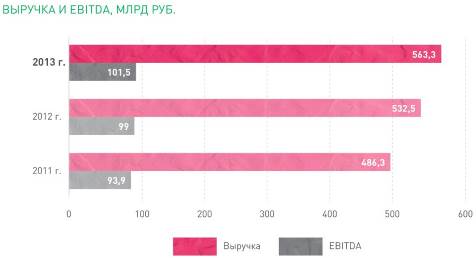

Диаграмма 2. Динамика прироста выручки и EBITDA

Информация была взята из источника: главный сайт компании АНК «Башнефть».

Хороший вкладчик до принятием решения всегда делает анализ рисков. Нужно понимать, насколько значительны финансовые риски ОАО АНК «Башнефть» до этого, как объединить себя с данной организацией.

Ключевыми показателями, на которые нужно опираться при анализе устойчивости компании служат показатели финансовой стабильности.

Проведя подробный анализ, можно ли быть уверенным в сохранении или преумножении капитала в фирме.

Анализ полученных данных:

Таблица 3. Результаты расчетов коэффициентов финансового состояния предприятия

|

Наименование коэффициента

|

Порядок расчета с указанием строк баланса

|

Значение коэффициента

|

НОРМА

|

|

|

|

на начало периода

|

на конец периода

|

|

|

Коэффициент:

|

|

|

|

|

|

1. Автономии

|

Стр.490/Стр.700

|

0,30

|

0,34

|

>0,5

|

|

2. Соотношения заемных и собственных средств

|

(Стр.590+Стр.690)/Стр.490

|

2,32

|

1,97

|

<=1

|

|

3. Маневренности

|

(Стр.490+Стр.590-Стр.190)/Стр. 490

|

0,14

|

0,10

|

>0,2

|

|

4. Обеспеченности запасов и затрат собственными источниками

|

(Стр.490+Стр.590-Стр.190)/(Стр. 210+Стр.220)

|

0,39

|

0,25

|

1

|

|

5. Абсолютной ликвидности

|

(Стр.250+Стр.260)/(Стр.690-Стр. 640-Стр.660)

|

0,47

|

0,34

|

>=0,2

|

|

6. Ликвидности

|

(Стр.250+Стр.260+Стр.240+Стр. 270)/(Стр.690-Стр.640-Стр.660)

|

0,92

|

0,83

|

>=0,8

|

|

7. Покрытия

|

Стр.290/(Стр.690-Стр.640- Стр.660)

|

1,31

|

1,42

|

>=2

|

|

8. Реальной стоимости имущества производственного назначения

|

(Стр.110+Стр.120+Стр.211+Стр. 214)/Стр.700

|

0,31

|

0,35

|

>=0,5

|

|

9. Прогноза банкоротства

|

(Стр.210+Стр.250+Стр.260-Стр. 690)/Стр.700

|

-0,07

|

-0,05

|

>=0

|

Таблица составлена на основании финансовых результатов компании по состоянию 31 декабря 2014 года ОАО АНК «Башнефть».

Коэффициент автономии. Данный коэффициент определяет насколько самостоятельно фирма от кредиторов. Невзирая на большие собственные резервы, условный рост значения коэффициента автономии на ОАО «Башнефть», независимость фирмы остается ниже необходимого уровня практически на 24%.

Коэффициент соотношения заемных и собственных средств. На 2015 год организация считается зависимой от кредиторов. Показатель соотношения заемных и собственных средств, превосходит почти в 2 раза. Нужно подметить, что по сравнению с началом в конце периода коэффициент значительно убавляется и устремляется к норме.

Коэффициент маневренности. Чрезвычайно важным для анализа финансового положения фирмы появляется коэффициент маневренности, который демонстрирует способность фирмы поддерживать свой оборотный капитал и восполнять его в случае нужды за счет своих собственных источников. Опираясь на полученную информацию, можно сделать вывод, что коэффициент маневренности также, как и предыдущие 2 показателя не вписывается в требуемые рамки, ведь подвижность в отчетном периоде опустилась по сравнению с базисным периодом.

Обеспечение запасов и затрат собственными источниками. Данный признак показывает какая часть запасов и расходов возмещается за счет собственных источников. Предел в 0,6-0,8 считает стандартным, но в этом случае данный признак заметно ниже и его ценность продолжило снижение с 39% до 25%, что еще раз вынуждает призадуматься о прочности фирмы.

Риск ликвидности непременно существенен для анализа финансового капитала организации. Это показывает собой сокращение уровня используемых активов. Ликвидность опирается на поддержании нужного соответствия между собственным капиталом участников финансового рынка, привлеченными и заемными средствами. Он складывается из 2 элементов: риска рыночной ликвидности и риска балансовой ликвидности.

Говоря про риск рыночной ликвидности, упоминают про риск потерь по основанию неосуществимости покупки конкретных активов в нужный момент времени из-за ухудшения деловой активности или конъюнктуры рынка. Данный риск появляется, когда из-за недостающей рыночной активности по доминирующим рыночным ценам нереально осуществить финансовые операции. Он сложен для оценки и в основном складывается при расчетах.

Риск балансовой ликвидности непосредственно связан с платежеспособностью участника финансового рынка. Риск состоит в том, что фирма не может заплатить по своим обязательствам перед кредиторами. В отличие от риска рыночной ликвидности, риск балансовой ликвидности субъективен и зависит только от признаков непосредственно предпочтенной фирмы. Он является главным видом риска ликвидности и содержит в себе 3 элемента, таких как:

Системный риск. Этот риск представляет собой ситуацию, когда из-за различного рода моментов отсрочки перевода денежных средств со счета банка, недостаток денежных средств, в расчетных системах банков, замораживания средств на трудных банковских счетах и иных трудных моментах состоятельность контрагента ставится под вопрос.

Индивидуальный риск балансовой ликвидности проявляется в изменении мнения участников рынка о платежеспособности фирмы и надлежащего пересмотра взаимоотношений с ней.

Технический риск балансовой стоимости предполагает под собой неясность грядущих платежей и разбалансировка в поступлении денег и их расходовании.

Коэффициент абсолютной ликвидности (платежеспособности) обусловливается как оценка наиболее ликвидных активов к сумме краткосрочных обязательств. Удобным для фирмы считается значимость этого коэффициента от 0,1 до 0,5. Этот коэффициент уменьшился, но все же остался в рамках нормы. Это удостоверяет о том, что фирма может оплачивать краткосрочные обязательства, абсолютно ликвидными активами.

Коэффициент срочной ликвидности обусловливается как положение основных 2 групп активов к краткосрочным обязательствам. Нормативная значимость этого признака составляет 1 и выше, в данном случае позволено говорить о надежной степени платежеспособности компании.

Коэффициент текущей ликвидности рассчитывается как оценка совместной стоимости используемых активов к сумме краткосрочных обязательств. Этот фактор ниже необходимого уровня, но обозначилась основательная динамика в росте значения текущей ликвидности, что выгодно для инвесторов.

Впоследствии, ценность коэффициента ликвидности баланса оказалось больше нормы, что объясняется о достаточном степени платежеспособности фирмы ОАО АНК «Башнефть». Для того, чтобы удостовериться в высокой ликвидности фирмы еще раз, надо сосредоточить внимание на следующую таблицу.

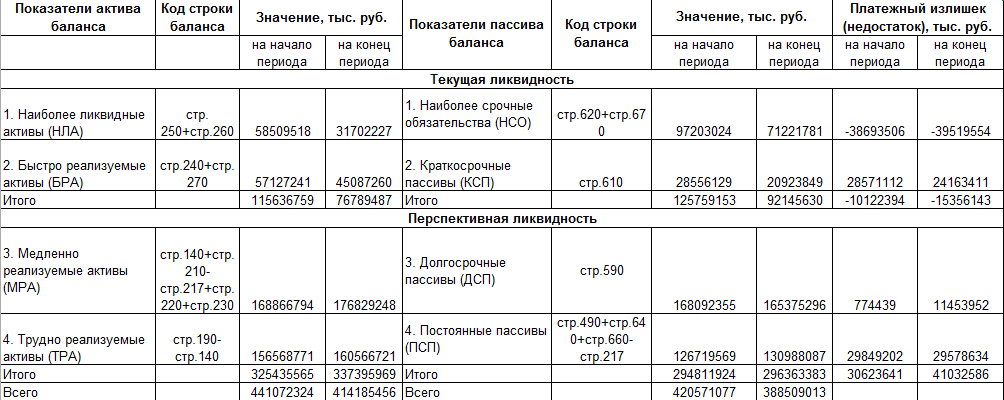

Таблица 4. Результаты расчетов для анализа ликвидности баланса компании.

Таблица составлена автором на основании финансовых результатов компании по состоянию 31 декабря 2014 года ОАО АНК «Башнефть».

Действительная стоимость имущества производственного назначения. Этот коэффициент, как и значительные рассмотренные прежде, располагаться за пределами нормы. Однако ОАО АНК «Башнефть» функционирует над сформировавшейся обстановкой, и в текущий раз видна направленность в приближении к нормативному значению (0,5 и выше) с течением времени (с 0,31 по 0,34 в отчетном периоде).

Предвидение банкротства. Не взирая на огромные финансовые резервы, компания «Башнефть» располагаться не на вершине собственной доходности. Признак банкротства указывает способность преприятия расплачиваться по своим кратковременным обязательствам при условии осуществлении запасов. Из-за немалого количества заемного денежных средств, признак банкротства негативен, но также не прекращает стремиться к нормативному значению. (подходящее значение должно быть более 0, но в фирме этот показатель только немного изменился с -0,07 до -0,05).

В результате приобретенных последствий, начальная уверенность ставится под сомнение, а инвестиция в ОАО «Башнефть» становится весьма рискованным.