Фондовая биржа

Лекция № 6

Фондовая биржа

В зависимости от форм организации совершения сделок с ценными

бумагами можно выделить организованный (биржевой) и неорганизованный (внебиржевой) рынки ценных бумаг. Организованный рынок ценных бумаг представлен сетью фондовых бирж.

Особенностью биржевой торговли является совершение сделок в одном и том же месте в строго отведенное время (во время проведения биржевого сеанса или проведения биржевой сессии) и по четко установленным, обязательным для всех участников правилам. Биржа создает четкую организационную структуру, четкий механизм заключения и исполнения сделок с биржевыми ценностями, высоконадежную систему контроля за исполнением сделок.

Задачи биржи:

1. Предоставление места для рынка, т. е. места, где может происходить как продажа ценных бумаг, так и вторичная их перепродажа.

2. Выявление равновесной биржевой цены.

3. Аккумулирование временно свободных денежных средств и способствование передаче прав собственности.

4. Обеспечение гласности и открытости биржевых торгов.

5. Создание механизма для беспрепятственного решения споров.

6. Обеспечение гарантий выполнения сделок, заключенных в биржевом зале. Выполнение данной функции достигается тем, что биржа гарантирует надежность ценных бумаг, которые котируются на ней. К обращению на бирже допускаются только те ценные бумаги, которые прошли листинг. Требования по листингу биржа вправе устанавливать сама.

7. Разработка этических стандартов, кодекса поведения участников биржевой торговли.

В Российской Федерации деятельность фондовых бирж регулируется Законом «О рынке ценных бумаг», принятом в 1996 г., в соответствии с которым биржа создается в форме некоммерческого партнерства.

Фондовая биржа организует торговлю ценными бумагами только между членами биржи, в качестве которых могут выступать любые профессиональные участники рынка ценных бумаг (брокеры, дилеры, управляющие ценными бумагами, банки, клиринговые организации и др.). Служащие фондовой биржи не могут быть учредителями, а также самостоятельно участвовать в деятельности фондовой биржи в качестве предпринимателей.

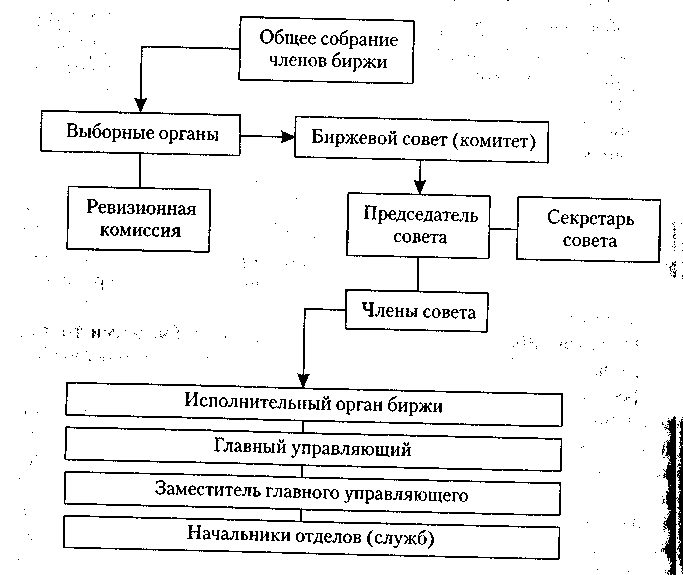

Высшим органом биржи является общее собрание ее членов, которое определяет правила внутреннего распорядка и решает общие финансовые и организационные вопросы. Контроль за текущей деятельностью биржи осуществляет биржевой совет или наблюдательный комитет. Для оперативного управления биржей создается исполнительная дирекция. Помимо перечисленных органов управления на бирже создаются определенные подразделения, которые выполняют специфические функции: торговый отдел, регистрационный отдел, расчетная палата. Для решения всех вопросов создается арбитражная комиссия, а вопросами допуска ценностей на биржу занимается специальная комиссия по допуску. Организационно-правовую структуру биржи можно представить схемой (рис. 1).

Рис. 1. Организационно-правовая структура биржи

Биржа строит свою деятельность на следующих принципах:

• личное доверие между брокером и клиентом (сделки на бирже заключаются устно и оформляются юридически задним числом);

• гласность (публикуются сведения обо всех сделках и данные, представляемые эмитентом по соглашению с биржей о внесении акций в биржевой список, независимо от активности эмитента);

• жесткое регулирование администрацией биржи и аудиторами деятельности дилерских фирм путем установления правил торговли и учета.

Каждый шаг брокерской фирмы от подачи заявки на приобретение места на бирже до совершения внебиржевых сделок обставлен множеством писаных и неписаных норм, вырабатываемых администрацией

биржи и ее комитетами с целью обеспечения ликвидности.

Ликвидность — эта та основа, которая обеспечивает переход средств

от кредитора к заемщику и обратно. Создание механизма для немедленной перепродажи ценных бумаг значительно усиливает степень доверия инвесторов и их желание покупать новые ценные бумаги. Эффективное функционирование вторичных рынков имеет большое значение для поддержания ликвидности финансовых рынков в целом. В результате обеспечения перечисленных принципов формируется среда, которая побуждает продавать и покупать ценные бумаги на бирже.

В развитых странах на фондовой бирже реализуется относительно небольшая часть всех ценных бумаг, однако влияние этой части рынка на процессы, происходящие на всем фондовом рынке, значительно больше. На биржевом рынке продаются наиболее качественные ценные бумаги. Цены и тенденции их изменения во многом определяют уровень и движение курсов ценных бумаг во внебиржевом обороте. Все остальные сделки с ценными бумагами осуществляются на неорганизованном рынке ценных бумаг. На сегодняшний день компьютеризированные системы торговли как на бирже, так на внебиржевом рынке стерли различия между этими рынками. Для инвесторов все менее важно место, где происходит сделка, если обеспечена приемлемая цена.

Виды операций на фондовой бирже

Большая часть совершаемых на фондовой бирже операций имеет непроизводительный характер: по своему содержанию они представляют лишь перемещение стоимости (или титула стоимости) из одних рук в другие.

Существует лишь одна операция фондовой биржи, которую можно рассматривать как производительную, — это размещение новых ценных бумаг. В тех случаях, когда государство размещает заем или когда создается новое акционерное общество, обычно происходит инвестирование капитала, прямо или косвенно создаются стимулы ля расширения сферы производства. Подобные операции влекут за собой также и усиление процессов концентрации и централизации капитала.

За день на крупнейших фондовых биржах мира осуществляются операции с десятками миллионов акций. Основными видами биржевых операций являются непосредственная купля и продажа акций, a также заключение срочных сделок. Как и любой другой рынок, биржа

не только опосредует обращение капиталов, инвестированных в ценные бумаги, но и является одновременно ареной спекулятивных махинаций. Значительная часть биржевых операций ориентирована на получение спекулятивной прибыли в связи с использованием постоянных колебаний рыночных цен (курсов) ценных бумаг. Биржевая спекулятивная игра может осуществляться как в расчете на повышение курса акций (игроков, придерживающихся такой стратегии, называют «быками»), так и в надежде на падение курса (таких игроков называют «медведями»).

При осуществлении спекулятивных сделок принимается во внимание не только прибыль, но и степень риска. Все совершаемые на фондовой бирже сделки можно разделить на три группы:

1. Сделки с полной гарантией.

2. Нормально-спекулятивные сделки.

3. Сверхспекулятивные сделки, риск по которым невозможно

учесть.

К первой группе относятся операции с ценными бумагами государства; ко второй — с акциями и облигациями промышленных фирм, банков и т. п.; к третьей — с новыми эмиссиями ценных бумаг малоизученных компаний, впервые попавших в биржевой оборот. Естественно, что риск может быть чреват разными последствиями.

Крупные корпорации, банки, страховые компании использовали

рынок ссудных капиталов и ценных бумаг для всякого рода спекулятивных сделок, направленных на дальнейшее обогащение и концентрацию капитала внутри отдельных монополистических групп. Важную роль в этом сыграли инвестиционные компании, которые развились

благодаря сделкам с ценными бумагами. Они выпускают акции и облигации, которые приобретаются мелкими инвесторами. На вырученные средства инвестиционные компании покупают другие акции на бирже. Играя на повышении и понижении курса акций, они получают дополнительные прибыли — это основной метод обогащения инвестиционных компаний. Иногда обыкновенные акции приобретаются за счет заемных средств. Это позволяет вкладывать относительно мало инвестиционных средств самой компании. Долг при повышении котировок остается постоянным, а вся прибыль приходится на небольшой первоначальный вклад.

На бирже осуществляются различные виды биржевых сделок и распоряжений. Прежде всего существует сделка простая, когда один клиент продает через биржу определенное количество акций другому клиенту. Такая сделка совершается через брокера. Подобные сделки не имеют спекулятивного характера и связаны с перераспределением пакетов акций. Это краткосрочная кассовая сделка, которая обеспечивается в два дня. Покупатель может покупать акции с частичной оплатой, т. е. совершать маржинальные сделки. При этом 50% акций должно быть погашено наличными, а остальные оплачиваются брокерской фирмой в кредит под залог акций. В этом случае покупатель может

получить высокую прибыль, так как на те же деньги он может купить

вдвое больше акций, но в то же время, если курс понизится, покупатель может потерять значительно больше. Также брокер может внезапно потребовать возврата займа с уплатой наличными для покрытия потерь в стоимости акций. Если покупатель не в состоянии уплатить наличными, то брокер продаст акции с убытком для покупателя. Таким образом, сделки с частичной оплатой осуществляются в основном покупателями, настроенными оптимистично в отношении тенденции развития биржи и располагают достаточными денежными фондами для рискованных операций.

Другой формой биржевой сделки является сделка с премией, т. е.

опционная сделка, когда приобретаются не сами акции, а право на их

покупку по определенному курсу в оговоренный период в несколько

месяцев. Брокеру же вкладчик уплачивает комиссионные. Если повы-

шение курса акций превышает сумму комиссионных, то вкладчик по-

лучает прибыль. В противном случае он отказывается от своего права

на покупку и теряет сумму, которая была выплачена в качестве комис-

сионных.

Наряду с опционными сделками широко развита также сделка

«фьючерс». Это стандартный срочный контракт, который заключает-

ся на бирже между продавцом и покупателем в целях купли и прода-

жи ценных бумаг в будущем по фиксированной ранее цене. Сделка

требует от покупателя контракта внесения страхового депозита. Сдел-

ка основана на разнице между фиксированной ценой и ценой на дату ис-

полнения сделки. Такие контракты могут многократно перепродаваться.

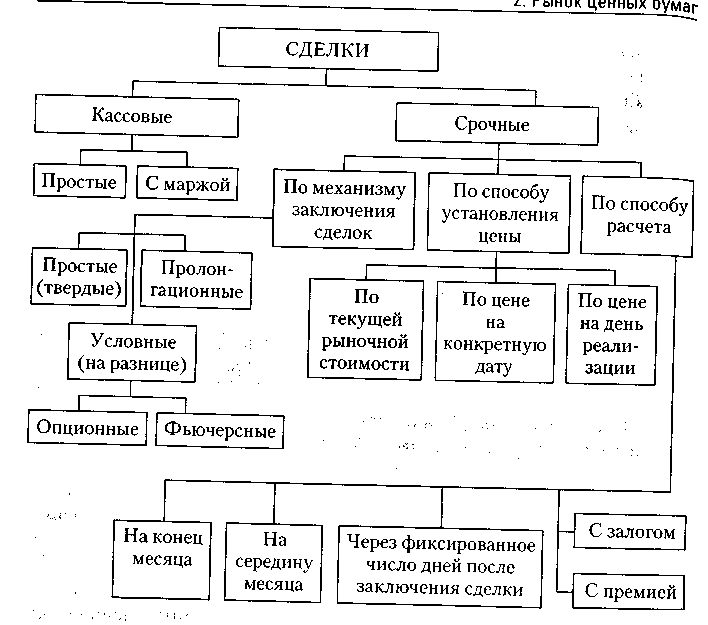

Все вышесказанное представляет собой довольно краткий обзор

операций на фондовой бирже. Наиболее полную картину сделок на

Фондовой бирже можно видеть на рис. 2.

4

Фондовая биржа