Аналіз фінансового стану підприємства

Міністерство Освіти і науки

Університет митної справи та фінансів

Факультет економіки та менеджменту

Кафедра фінанси та кредит

К У Р С О В А Р О Б О Т А

з дисципліни “Фінансовий аналіз”

на тему: “Аналіз фінансового стану підприємства”

Оцінка

|

Складова |

Бали |

Підпис |

Виконав: курсант |

|

Виконання графіку (max 20 балів) |

Групи ЕФ11-1 |

||

|

Якість розрахунків, висновків (max 40 балів) |

ПІБ Баранівська Марія |

||

|

Якість захисту (max 40 балів) |

Керівник: каф. Фінанси та кредит |

||

|

Всього (max 100 балів) |

Наук. ступінь, посада, ПІБ |

||

|

Оцінка |

Старший викладач: Дубицький Д.П. |

м. Дніпропетровськ

2014

Зміст

|

Вступ |

3 |

|

|

РОЗДІЛ 1. тЕОРЕТИЧНЕ ПИТАННЯ |

5 |

|

|

Розділ 2. Оцінка фінансового стану підприємства |

14 |

|

|

2.1. |

Вертикальний та горизонтальний аналіз форми 1 “Баланс” |

14 |

|

2.2. |

Коефіцієнтний аналіз фінансового стану підприємства |

20 |

|

2.2.1. Фінансовый аналіз за методом “DU PONT” |

20 |

|

|

2.2.2. Аналіз рентабельності продукції |

26 |

|

|

2.2.3. Аналіз інтенсивності використання активів підприємства |

30 |

|

|

2.2.4. Аналіз пасивів підприємства |

34 |

|

|

2.2.5. Аналіз платоспроможності підприємства |

37 |

|

|

Розділ 3. АНАЛІЗ РІВНЯ ФІНАНСОВОЇ БЕЗПЕКИ ПІДПРИЄМСТВА |

44 |

|

|

3.1. |

CVP-аналіз. Визначення запасу безпеки |

44 |

|

3.1.1. Класична точка беззбитковості |

46 |

|

|

3.1.2. Мінімальні точка беззбитковості |

48 |

|

|

3.1.3. Фінансова точка беззбитковості |

49 |

|

|

3.2. |

Розрахунок ступеня операційного важеля |

52 |

|

ВИСНОВКИ |

54 |

|

|

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ |

61 |

|

|

ДОДАТКИ |

62 |

Вступ

Фінансова діяльність підприємств включає сукупність операцій з надходження і витрачання засобів виробництва, у вартісній оцінці їх використання в процесі виготовлення і реалізації продукції.

Аналіз фінансового стану підприємств здійснюється з метою поліпшення організації фінансів і підвищення ефективності їх використання.

Зміст такого аналізу полягає у вивченні розміщення і використання засобів виробництва, платоспроможності підприємства, забезпеченості власними оборотними коштами, стану виробничих запасів, власних і позикових джерел їх формування

Фінансовий стан підприємства залежить від виробничих або комерційних результатів діяльності, ефективності організації і використання фінансових ресурсів. Чим вище показники виробництва і реалізації продукції, нижче собівартість, тим вище рентабельність і прибуток, тим краще фінансовий стан підприємства. Разом з тим надійний фінансовий стан, своєчасне правильне регулювання фінансів в процесі господарської діяльності дозволяє своєчасно і повно виконувати всі господарські операції, зобов’язання з оплати праці, здійснювати капітальні вкладення та ін.

Мата нашої роботи полягає в оцінці фінансового стану обраного нами підприємства.

Для досягнення даної мети були виконані наступні завдання:

- проведено коефіцієнтний аналіз фінансового стану підприємства;

- фінансове розкладання по методу Дюпон, аналіз рентабельності продукції, аналіз активів підприємства, аналіз пасивів підприємства, аналіз платоспроможності підприємства;

- зроблено горизонтальний та вертикальний аналіз для з’ясування характеру змін окремих статей балансу;

- здійснено аналіз фінансової безпеки підприємства через розрахунок точки беззбитковості та ступеня операційного важеля;

- проведено аналіз якості управління через оцінку структури грошових потоків підприємства.

Робота складається з вступу,основної частини, висновку, літератури та додатків.

При написанні роботи використовувались наступні методи:

- порівняльний;

- логічний;

- метод аналізу;

Інформаційною базою для написання роботи були підручники, наукові праці економісті, а також фінансова звітність по нашому підприємству:

- «Баланс» (форма №1);

- «Звіт про фінансові результати» (форма №2);

- «Звіт про рух грошових коштів» (форма №3).

Завдання курсової роботи – провести аналіз даних фінансової звітності підприємства, надати оцінку його фінансового стану, використовуючи підходи, прийняті у світовій і вітчизняній практиці, та сформулювати пропозиції щодо покращання фінансового стану досліджуваного підприємства.

РОЗДІЛ 1.ТЕОРЕТИЧНЕ ПИТАННЯ. Місце фінансового аналізу в системі управління підприємством

1.1. Необхідність і сутність фінансового аналізу.

Фінанси є індикатором конкурентоспроможності господарюючого суб’єкта на ринку. Тому стійкий фінансовий стан підприємства є запорукою його життєдіяльності в умовах ринкової економіки.

Економіка України розвивається за законами ринку, що регулюють економічні відносини між виробниками і споживачами продукції. Кожний з них має свої економічні інтереси, які можуть не збігатися. Ринок є своєрідним інструментом узгодження інтересів виробництва і споживання і вищою стадією розвитку товарно-грошових відносин. Функціонування ринку веде до становлення ринкової економіки.

Її ефективність базується на таких принципах:

— рівність виробників і споживачів продукції перед зовнішніми факторами;

— рівність цін на підставі збалансованості попиту і пропозиції;

— економічне регулювання самостійних дій суб’єктів ринкових відносин;

— використання законодавчої бази для економічного регулювання;

— наявність конкуренції як умови економічного процесу і економічного регулювання.

Ефективна фінансово-господарська діяльність підприємства повинна базуватися на системі найважливіших фінансово-економічних показників. Від їх правильного вибору залежить прийняття управлінських рішень, що стосуються складу, структури і вартості активів, капіталу підприємства, величини власного капіталу, довгострокових і короткострокових позикових коштів, обсягу виручки і прибутку від реалізації і способів їх досягнення.

У ринкових умовах запорукою виживання і основою стабільного стану підприємства слугує його фінансова стійкість. Вона відображає стан фінансових ресурсів підприємства, при якому є можливість вільно маневрувати коштами, ефективно їх використовувати, забезпечуючи безперебійний процес виробництва і реалізації продукції, враховуючи витрати на його розширення і оновлення.

Фінансовий стан являє собою найважливішу характеристику економічної діяльності підприємства в зовнішньому середовищі. Воно визначає конкурентоспроможність підприємства, його потенціал в діловій співпраці, оцінює, якою мірою гарантовані економічні інтереси самого підприємства і його партнерів щодо фінансових та інших відносин.

Фінансовий аналіз є методикою оцінки поточного і перспективного фінансового стану підприємства на підставі вивчення залежності і динаміки показників фінансової інформації. Він покликаний виявити сильні і слабкі сторони фінансово-господарської діяльності підприємства. Аналіз фінансового стану — це глибоке, науково обґрунтоване дослідження фінансових ресурсів в єдиному виробничому процесі.

Для проведення фінансового аналізу необхідно:

- володіти його інструментарієм;

- мати відповідне інформаційне забезпечення;

- мати в своєму розпорядженні кваліфікований штат аналітиків.

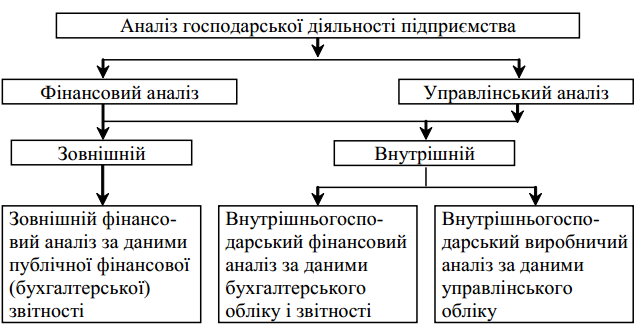

Рух трудових і матеріальних ресурсів на підприємстві супроводжується утворенням і витрачанням коштів. Це свідчить про те, що фінансовий стан господарюючого суб’єкта відображає різні сторони його діяльності. Поділ бухгалтерського обліку на фінансовий і управлінський обумовлює відповідний поділ аналізу господарської діяльності (рис. 1.1).

Рис 1.1. Види аналізу господарської діяльності підприємств

Зовнішній фінансовий аналіз здійснюється з урахуванням таких параметрів:

- вивчення цін на продукцію, товари і послуги;

- вивчення ставок оподаткування і процентних ставок за банківськими кредитами і депозитами, курсу емісії цінних паперів;

- вивчення діяльності конкурентів на товарному і фінансовому ринках.

Завдання зовнішнього фінансового аналізу визначаються інтересами користувачів аналітичним матеріалом.

До основних завдань належать:

- оцінка фінансових результатів;

- оцінка фінансового стану;

- оцінка ділової активності;

- фінансове прогнозування.

Внутрішній фінансовий аналіз досліджує причини фінансового стану, що склався, ефективності використання основних і оборотних коштів, взаємозв’язок показників обсягу, вартості і прибутку. Як джерела інформації для цих цілей додатково використовують дані фінансового обліку (нормативну і планову інформацію).

До внутрішніх користувачів відносять керівників підприємства всіх рівнів: бухгалтерії, фінансового, економічного відділів та інших служб, багатьох співробітників.

1.2 Методи і прийомі фінансового аналізу.

Способи і прийоми аналізу фінансової діяльності підприємства можна умовно поділити на традиційні і математичні. До основних традиційних способів і прийомів відносять використання абсолютних, відносних і середніх величин; застосування порівняння, групування, індексного методу, методу ланцюгових підстановок, балансового методу.

Аналіз тих або інших показників економічної діяльності підприємства, явищ, процесів, ситуацій починається з використання абсолютних величин (обсяг виробництва за вартістю або в натуральному вимірі, сума виробничих витрат, валового доходу,прибутку).

Прийом порівняння полягає в зіставленні фінансових показників звітного періоду з їх плановими значеннями і з показниками попереднього періоду. Для забезпечення правильності висновків аналізу необхідно встановити зіставність порівнюваних показників.

Прийом зведення і групування полягає в об’єднанні інформаційних матеріалів в аналітичні таблиці, що дає можливість зробити необхідні зіставлення і висновки, взаємозалежності і взаємодії між явищами, що вивчаються, об’єктами, показниками. З їх допомогою можна визначити вплив найбільш істотних факторів і виявити ті або інші закономірності і тенденції в розвитку фінансових процесів.

Індексний метод ґрунтується на відносних показниках, що відображають відношення рівня даного явища до рівня його у минулому або до рівня аналогічного явища, прийнятого за базу. Індексним методом є вплив різних чинників на сукупний показник, що вивчається. При цьому використовуються такі форми індексів: агрегатна, арифметична, гармонійна тощо.

Прийом ланцюгових підстановок використовується для визначення впливу окремих факторів на відповідний сукупний фінансовий показник. Суть прийому ланцюгових підстановок полягає в послідовній заміні планової величини одного з доданків алгебри або одного із співмножників фактичною його величиною; решта всіх показників при цьому залишається незмінними. Така заміна дозволяє встановити ступінь впливу кожного фактора на сукупний фінансовий показник.У практиці фінансового аналізу вироблено основну методику аналізу фінансових звітів.

Виділяють такі основні методи:

- горизонтальний (часовий) аналіз;

- порівняння кожної позиції звітності з попереднім періодом;

- вертикальний аналіз — визначення структури підсумкових фінансових показників з виявленням впливу кожної позиції звітності на результат в цілому;

- трендовий аналіз — порівняння кожної позиції звітності з рядом попередніх періодів і визначенням тренду;

- порівняльний аналіз — аналіз впливу окремих факторів на

- результативний показник за допомогою детермінованих або стохастичних прийомів дослідження.

1.3 Суть фінансового механізму підприємства.

Управління фінансами підприємства здійснюється за допомогою фінансового механізму, який включає дві підсистеми: керуючу і керовану. Керуюча підсистема (суб’єкт управління) включає фінансову службу підприємства і її підрозділи. Керована підсистема (об’єкт управління) складається з фінансових відносин, джерел фінансових ресурсів, фінансових ресурсів і грошового обігу.

Суб’єктом управління є фінансова служба і її відділи, а також фінансові менеджери. Грошовий обіг підприємства як безперервний потік грошових виплат і надходжень, що проходять через розрахунковий і інші рахунки підприємства, є основним об’єктом управління у фінансовому менеджменті. Управляти грошовим обігом — це означає передбачати його можливі стани в найближчій і віддаленій перспективі, вміти визначати обсяг і інтенсивність надходжень і витрачання коштів.

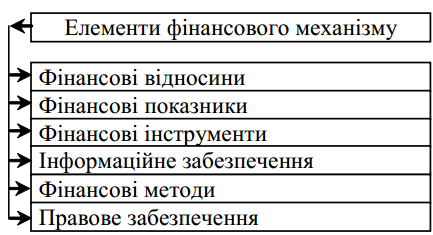

Фінансовий механізм підприємства є системою управління його фінансовими відносинами через фінансові інструменти за допомогою фінансових методів. На рис. 1.2 наведено структуру фінансового механізму підприємства.

На рівні підприємства фінансові відносини охоплюють:

- відносини з іншими підприємствами і організаціями щодо постачання сировини, матеріалів, комплектуючих виробів, реалізації продукції (послуг);

- відносини з банківською системою щодо розрахунків за банківські послуги, при отриманні і погашенні кредитів, купівлі і продажу валюти та інших операціях;

- відносини із страховими компаніями і організаціями щодо страхування комерційних і фінансових ризиків;

- відносини з товарними, сировинними і фондовими біржами щодо операцій з виробничими і фінансовими активами;

- відносини з інвестиційними інститутами щодо розміщення інвестицій;

- відносини з філіями і дочірніми підприємствами;

- відносини з персоналом підприємства;

- відносини з акціонерами підприємства;

Рис 1.2.Структура фінансового механізму підприємства

Загальним для фінансових відносин є те, що вони виникають як результат певних господарських операцій, ініційованих самим підприємством. Тому стан фінансів підприємства визначається перш за все станом його виробничо-господарської діяльності. Проте справедливо і зворотне твердження, що правильна і раціональна організація фінансів підприємства є визначальним, головним фактором його успішної виробничо-господарської діяльності. Керуюча система робить вплив на господарську діяльність підприємства через систему фінансових показників, які використовуються при фінансовому аналізі, плануванні і управлінні підприємством.

Фінансові показники підрозділяються на:

- показники оцінки майнового стану підприємства;

- показники ліквідності і платоспроможності підприємства;

- показники структури капіталу підприємства;

- показники стану оборотних коштів;

- показники рентабельності та ін.

Під фінансовим інструментом в найзагальнішому вигляді розуміється будь-який контракт, за яким відбувається одночасне збільшення фінансових активів одного підприємства і фінансових зобов’язань іншого.

До фінансових активів належать:

- грошові кошти;

- контрактне право отримати від іншого підприємства кошти або будь-який інший вид фінансового активу;

- контрактне право обміну фінансовими інструментами з іншим підприємством на вигідних умовах;

- акції інших підприємств.

До фінансових зобов’язань належать:

- контрактні зобов’язання виплатити кошти або надати якийсь інший вид фінансових активів іншому підприємству;

- контрактне зобов’язання обмінятися фінансовими інструментами з іншим підприємством на потенційно невигідних умовах (наприклад, вимушений продаж дебіторській заборгованості).

Таким чином, фінансові інструменти є документи, що мають грошову вартість (або підтверджують рух коштів), за допомогою яких здійснюються операції на фінансовому ринку. Виділяються первинні і вторинні (виробничі) фінансові інструменти. До первинних відносять: гроші, цінні папери, кредиторську і дебіторську заборгованість за поточними операціями та ін.

Процес безперервного цілеспрямованого підбору відповідних інформаційних показників, необхідних для здійснення ефективних управлінських рішень з усіх аспектів фінансової діяльності підприємства, являє собою інформаційне забезпечення.

Формування системи інформативних показників для конкретного виду діяльності пов’язано з організаційно-правовою формою, галузевими особливостями, обсягом, ступенем диверсифікації господарської діяльності і іншими умовами. Тому вся сукупність показників, що включаються в інформаційну базу фінансового механізму, групується за видами джерел інформації.

Виділяються такі групи показників:

- показники, що характеризують загальноекономічний розвиток країни;

- показники, що характеризують галузеву приналежність підприємства;

- показники, що характеризують кон’юнктуру фінансового ринку;

- показники, що формуються з внутрішніх джерел інформації підприємства за даними управлінського і фінансового обліку.

Фінансові методи включають методи фінансового управління, до яких відносять: фінансовий облік, аналіз, планування, прогнозування, фінансовий контроль, фінансове регулювання, систему розрахунків, кредитування, оподаткування, матеріальне стимулювання і відповідальність, страхування, заставні операції,трансфертні операції, лізинг, оренду, факторинг тощо. Елементами перелічених методів є спеціальні прийоми фінансового управління: кредити і позики, процентні ставки, дивіденди, котирування валютних курсів .

Правове забезпечення фінансового управління — це чинне законодавство, що регулює підприємницьку діяльність. Складність фінансової діяльності підприємства в умовах переходу до ринку полягає у необхідності державного регулювання, що здійснюється за такими напрямами:

- регулювання фінансових аспектів створення підприємств;

- податкове регулювання;

- регулювання порядку амортизації основних засобів і нематеріальних активів;

- регулювання грошового обігу і форм розрахунків між підприємствами і організаціями;

- регулювання валютних операцій, здійснюваних підприємствами;

Законодавство, що регулює фінансову діяльність підприємства, включає: закони, укази Президента, постанови уряду, накази і розпорядження міністерств і відомств, інструкції, методичні вказівки тощо.

РОЗДІЛ 2. ОЦІНКА ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА

- Вертикальний та горизонтальний аналіз форми 1 «Баланс»

У процесі вертикального, або структурного аналізу активів ви значається питома вага активів за їх цільовим використанням, ступенем ліквідності, рівнем дохідності, а також склад та структура кожного виду активів: кредитного портфеля, портфеля цінних паперів, високоліквідних та інших активів.

Таблиця 2.1.

Горизонтальний аналіз балансу підприємства

(тис.грн.)

|

Статистичні дані: |

Код |

На початок звітного періоду |

На кінець звітного періоду |

Абсолютний період |

Відносний |

|

період |

|||||

|

% |

|||||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Актив |

|||||

|

1.Необоротні активи : |

|||||

|

Основні засоби: |

1010 |

55836 |

56953 |

1117 |

2,00 |

|

первісна вартість |

1011 |

72587 |

74038 |

1451 |

2,00 |

|

знос |

1012 |

16751 |

17085 |

334 |

1,99 |

|

Усього за розділом I : |

1095 |

55836 |

56953 |

1117 |

2,00 |

|

2.Оборотні активи: |

|||||

|

Запаси |

1100 |

29604 |

4470 |

-25134 |

-84,90 |

|

Дебіторська заборгованість за продукцію… |

1125 |

4000 |

2000 |

-2000 |

-50,00 |

|

Дебіторська заборгованість за розрахунками за виданими авансами |

1130 |

220 |

80 |

-140 |

-63,64 |

|

Дебіторська заборгованість за розрахунками з бюджетом |

1135 |

700 |

1500 |

800 |

114,29 |

|

Грошові кошти та їх еквіваленти: |

1165 |

2700 |

2000 |

-700 |

-25,93 |

|

Усього за розділом II |

1195 |

37224 |

10050 |

-27174 |

-73,00 |

|

Баланс |

1300 |

93060 |

67003 |

-26057 |

-28,00 |

|

Пасив |

|||||

|

1.Власний капітал: |

|||||

|

Зареєстрований капітал |

1400 |

45604 |

45604 |

0 |

0,00 |

|

Нерозподілений прибуток (непокритий збиток) |

1420 |

10000 |

8000 |

-2000 |

-20,00 |

|

Усього за розділом I |

1495 |

55606 |

53604 |

-2002 |

-3,60 |

|

2.Довгострокові зобов’язання і забезпечення: |

|||||

|

Довгострокові кредити банків |

1510 |

9000 |

7000 |

-2000 |

-22,22 |

|

Усього за розділом III |

1595 |

9000 |

7000 |

-2000 |

-22,22 |

|

3.Поточні зобов’язання і забезпечення: |

|||||

|

Поточна кредиторська заборгованість : за товари, роботи, послуги |

1615 |

20000 |

5500 |

-14500 |

-72,50 |

|

Розрахунками з бюджетом |

1620 |

8456 |

899 |

-7557 |

-89,37 |

|

Усього за розділом IV |

1695 |

28456 |

6399 |

-22057 |

-77,51 |

|

Баланс: |

1300 |

93060 |

67003 |

-26057 |

-28,00 |

Провівши горизонтальний аналіз, ми можемо зробити наступні висновки по активу і пасиву балансу:

У нашому випадку вартість майна підприємства зменшилась на 28%, а саме на 26057 грн. Такі зміни були спричинені за рахунок:

- зменшились запаси на 84,90% за звітний період на 25134грн;

- дебіторська заборгованість за продукцію товари,послуги зменшилась на 50%,а саме на 2000 грн.

- дебіторська заборгованість за розрахунками за виданими авансами зменшилась на 63,64%,а саме на 140 грн.

- зменшились грошові кошти та їх еквіваленти на 25,93%, а саме на 700 грн.

Все це може свідчити про зменшення господарського обороту, а це вцілому актив горизонтального аналізу йде на зменшення.

Горизонтальний аналіз пасиву балансу показав що вартість статутного капіталу за аналізований період залишилась незмінною і становить 45604 грн., нерозподілений прибуток зменшився на 20%, а саме на 2000 грн., довгострокові зобов’язання зменшились на 22,22%, кредиторська заборгованість за товари, роботи та послуги зменшились на 72,50% і дорівнює 14500 грн.,поточні зобов’язання і забезпечення з розрахунками з бюджетом зменшились на 89,37%,а саме на 7557 грн.

Отже, баланс підприємства зменшився в аналізованому періоді у порівнянні з базовим на 28 %, що у абсолютному вираженні складає 26057 грн.

Таблиця 2.2.

Вертикальний аналіз балансу підприємства

(тис.грн.)

|

Статистичні дані: |

Код |

На початок звітного періоду |

На кінець звітного періоду |

на поч.звітного періоду% |

на кінець |

зміна в питомій вазі |

|

звітного періоду |

||||||

|

% |

||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

|

Актив |

|

|||||

|

1.Необоротні активи : |

|

|||||

|

Основні засоби: |

1010 |

55836 |

56953 |

60,00 |

85,00 |

25,00 |

|

первісна вартість |

1011 |

72587 |

74038 |

78,00 |

110,50 |

32,50 |

|

знос |

1012 |

16751 |

17085 |

18,00 |

25,50 |

7,50 |

|

Усього за розділом I : |

1095 |

55836 |

56953 |

60,00 |

85,00 |

25,00 |

|

2.Оборотні активи: |

|

|||||

|

Запаси |

1100 |

29604 |

4470 |

31,81 |

6,67 |

-25,14 |

|

Дебіторська заборгованість за продукцію… |

1125 |

4000 |

2000 |

4,30 |

2,98 |

-1,31 |

|

Дебіторська заборгованість за розрахунками за виданими авансами |

1130 |

220 |

80 |

0,24 |

0,12 |

-0,12 |

|

Дебіторська заборгованість за розрахунками з бюджетом |

1135 |

700 |

1500 |

0,75 |

2,24 |

1,49 |

|

Грошові кошти та їх еквіваленти: |

1165 |

2700 |

2000 |

2,90 |

2,98 |

0,08 |

|

Усього за розділом II |

1195 |

37224 |

10050 |

40,00 |

15,00 |

-25,00 |

|

Баланс |

1300 |

93060 |

67003 |

100,00 |

100,00 |

0,00 |

|

Пасив |

|

|||||

|

1.Власний капітал: |

|

|||||

|

Зареєстрований капітал |

1400 |

45604 |

45604 |

49,00 |

68,06 |

19,06 |

|

Нерозподілений прибуток (непокритий збиток) |

1420 |

10000 |

8000 |

10,75 |

11,94 |

1,19 |

|

Усього за розділом I |

1495 |

55606 |

53604 |

59,75 |

80,00 |

20,25 |

|

2.Довгострокові зобов’язання і забезпечення: |

|

|||||

|

Довгострокові кредити банків |

1510 |

9000 |

7000 |

9,67 |

10,45 |

0,78 |

|

Усього за розділом III |

1595 |

9000 |

7000 |

9,67 |

10,45 |

0,78 |

|

3.Поточні зобов’язання і забезпечення: |

||||||

|

Поточна кредиторська заборгованість : за товари, роботи, послуги |

1615 |

20000 |

5500 |

21,49 |

8,21 |

-13,28 |

|

Розрахунками з бюджетом |

1620 |

8456 |

899 |

9,09 |

1,34 |

-7,74 |

|

Усього за розділом IV |

1695 |

28456 |

6399 |

30,58 |

9,55 |

-21,03 |

|

Баланс: |

1300 |

93060 |

67003 |

100,00 |

100,00 |

Вертикальний аналіз активу балансу показав, що частка основних засобів за звітний період збільшилась на 25%, частка оборотних активів зменшилась на 25% у порівнянні з базовим періодом, доля грошових коштів і їх єквівалентів збільшились на 0,08%. Вертикальний аналіз пассиву балансу показує що частка зареєстрований капіталу в аналітичному періоді збільшилась на 19,06 % у порівнянні з базовим періодом, нерозподіленений прибутку збільшився на 1,19%, довгострокові кредити банку збільшились на 0,78%,поточна кредиторська заборгованість за товари,роботи і послуги зменшилась на 13,28%,розрахунки з бюджетом зменшились на 7,74%.

Отже, провівши горизонтальний аналіз та вертикальний аналіз, можемо прослідити те що в таблиці 1. загальна вартість майна підприємства зменшилась за звітний період на 26057 або 28 %. У складі майна необоротні активи збільшились за аналізований період на 2% . Збільшення необоротних активів відбулося в основному за рахунок збільшення. вартості основних засобів на 1117грн.

Далі ми аналізуємо таблицю 2., як бачимо велику питому вагу в структурі активів мають обороні активи, (на кін. звітного періоду 15%)що говорить про «легку» структуру активів, бо доля необоротних активів складає лише 85%. Легка структура активів говорить про мобільність майна підприємства. Оборотні активи за аналізований період зменшилися на 27174 грн. Становище, яке склалося на підприємстві говорить про підвищення оборотності всієї сукупності активів і створює сприятливі умови для його фінансової діяльності.

2.2. Коефіцієнтний аналіз фінансового стану підприємства

2.2.1.Фінансовий аналіз по методу «DU PONT»

Рентабельність власного капіталу:

HPвк=,

де ЧП – чистий прибуток; ВК – власний капітал.

Розрахуємо рентабельність власного капіталу за попередній та звітний періоди відповідно:

HPвк0 = =;

HPвк1 = = ;

абс. НPвк = НРвк1 - НРвк0 = 0,01-0,12= -0,11;

Інд. НPвк = ;

Тросту = (Інд. - 1)*100% = (0,08- 1)*100 = - 92%;

Дані для розрахунку норми прибутку на власний капітал наведені в таблиці 2.3.

Таблиця 2.3.

Розрахунок показника норма прибутку на власний капітал

|

Показники |

0 |

1 |

Абсол.в. |

Індекс |

Т росту % |

|

ЧП |

6298 |

351 |

-5947 |

0,06 |

-94,43 |

|

ВК |

53604 |

55604 |

2000 |

1,04 |

3,73 |

|

НPвк |

0,12 |

0,11 |

-0,01 |

0,92 |

-8,33 |

Рентабельність власного капіталу показує скільки прибутку генерує одиниця вкладеного власного капіталуКожна гривня вкладених коштів приносить 0,12 грн. та 0,11 грн. прибутку у попередньому та звітному періоді відповідно норма прибутку на власний капітал зменшилась на -0,01 або 0,08 разів порівняно з минулим періодом. Це говорить про негативну динаміку рентабельності власного капіталу .Зменшення рентабельності власного капіталу відбулося за рахунок зменшення у звітному періоді чистого прибутку

Зробимо фінансове розкладання :

,

де,  - коефіцієнт прибутковості продукції, відображає рівень ефективності виробництва > max;

- коефіцієнт прибутковості продукції, відображає рівень ефективності виробництва > max;

- коефіцієнт оборотності активів, який характеризує інтенсивність використання активів > max;

- коефіцієнт оборотності активів, який характеризує інтенсивність використання активів > max;

– коефіцієнт заборгованості, який характеризує перевищення активів над власним капіталом, є характеристикою фінансової стійкості і незалежності (даний показник повинен знаходитися між 1 та 2).

– коефіцієнт заборгованості, який характеризує перевищення активів над власним капіталом, є характеристикою фінансової стійкості і незалежності (даний показник повинен знаходитися між 1 та 2).

Розрахуємо показник рентабельності продукції за попередній та звітний періоди за формулою:

,

де Р – рентабельність; ЧП - чистий прибуток; В - виручка.

Рп0 = = ;

Рп1 = = ;

абс. Рп = Рп1 - Рп0 = 0,003 – 0,064 = - 0,061;

Інд. Рп = ;

Тросту = (Інд. - 1)*100% = (0,05- 1)*100 = - 95 %

Рентабельність продукції зменшилась на 95% і має негативне значення, що є поганою тенденцією. Рентабельність реалізованої продукції зменшилась за рахунок чистого прибутку .

Розрахуємо коефіціент оборотності активів за попередній та звітній періоди за формулою:

Коб.=,

де А – активи підприємства, грн.

Коб 0 = =;

Коб 1 = =;

абс. Коб = Коб 1 - Коб 0 = 1,27 – 1,47= -0,2;

Інд. Коб = ;

Тросту = (Інд. - 1)*100% = (0,86 - 1)*100 = - 14%;

Зменшення коефіцієнту оборотності на 14%, свідчить про повільне використання активів підприємства, тобто оборотні (активи) засоби підприємства роблять менше оборотів на кінець періоду. Це пояснює, що зменшення чистого доходу, тобто на 1 грн. активів стало припадати менше доходу.

Розрахуємо коефіцієнт заборгованості за попередній і звітній періоди за формулою:

Кз.= ,

де А-активи,ВК- власний капітал.

Кз0 = = ;

Кз1 = = ;

абс. Кз = Кз1 - Кз0 = 1,25 – 1,67 = - 0,42;

Інд. Кз = ;

Тросту = (Інд. - 1)*100% = (0,75-1)*100%= -25%;

Коефіцієнт заборгованості характеризує структуру капіталу і показує перевищення активів над власним капіталом. Порівнюючи звітний період з попереднім ми бачимо,що цей коефіцієнт зменшився на 25% і становив у звітному періоді 1,25 це є позитивним явищем,адже він знаходиться у допустимих межах,тобто не перевищує 2.Активи перевищують власний капітал у допустимих межах без шкоди для нормальної діяльності підприємства у попередньому і звітньому періоді відповідно 1,6 та1,25.

Перевіримо правильність розрахунків:

НПвк0 = Рп0 * Коб 0 * Кз0=0,064*1,47*1,67=0,12;

НПвк1 = Рп1 * Коб 1 * Кз1 =0,003*1,27*1,25=0,01;

Дані розрахунки співпали з попередніми

Визначимо вплив кожного коефіцієнта на норму прибутку на власний капітал за допомогою методу абсолютних різниць:

НРвк(Рп) = Рп0 * Коб0 * Кз0 = - 0,061*1,47*1,67= - 0,149;

НРвк(Коб) = Рп1 * Коб * Кз0 =0,003*(-0,2)* 1,67= -0,001;

НРвк(Кз) = Рп1 * Коб 1 * Кз = 0,003*1,27*(- 0,42)= -0,002;

НРвк = -0,149*(-0,001) –(-0,002)=0,002.

Таблиця 2.4.

Розрахункові показники коефіцієнтів

|

Показник |

0 |

1 |

абсол.в. |

індекс |

Т росту % |

|

А |

93060 |

67003 |

-26057 |

0,72 |

-28 |

|

В |

98639 |

118245 |

19606 |

1,2 |

19,88 |

|

ЧП/В |

0,06 |

0,003 |

-0,06 |

0,05 |

-95,35 |

|

В/А |

1,06 |

1,76 |

0,7 |

1,66 |

66,5 |

|

А/ВК |

1,67 |

1,25 |

-0,42 |

0,75 |

-25,31 |

|

Pвк |

0,12 |

0,01 |

-0,11 |

0,08 |

-91,67 |

Таким чином, дюпонівський розклад показав, що максимально негативного впливу на зниження норми прибутку здійснює коефіцієнт заборгованості продукції, який зменшився на 0,002 %.

За попередній період

2.2.4.Графічне зображення Дюпонівського Рис.2.2.3.Графічне зображення Дюпонівського розкладання . розкладання за попередній період.

За звітній період

2.2.5.Графічне зображення Дюпонівського

розкладання за звітній період.

За рахунок зниження коефіцієнту чистої рентабельності відбулося зниження коефіцієнта рентабельності власного капіталу . Зміна коефіцієнта оборотності активів та фінансової залежності призвели до зменшення коефіцієнта рентабельності власного капіталу на 0,001 та 0,002.Коефіціент заборгованості знаходиться у межах допустимих норм ,тобто не перевищувати 2.Унашому випадку і у попередньому і у аналогічному він дорівнює відповідно 1,67 та 1,25.

2.2.2. Аналіз рентабельності продукції

Рентабельність продукції є її основною економічною характеристикою, відображає рівень ефективності виробництва. Дані для розрахунку рентабельності продукції наведені в таб.1.5 Розрахуємо показник рентабельності продукції (Р) за попередній та звітний періоди:

,

де Р - рентабельність;ЧП - чистий прибуток; В - виручка.

Р0=;

Р1= ;

абс. Рп = Рп1 - Рп0 = 0,003 – 0,064 = - 0,061;

Інд. Рп =;

Тросту = (Інд. - 1)*100% = (0,05- 1)*100 = - 95 %;

Таблиця 2.5.

Розрахунок показника рентабельність продукції

|

Показник |

0 |

1 |

абсол.в. |

індекс |

Т росту % |

|

ЧП |

6298 |

351 |

-5947 |

0,06 |

-94,43 |

|

В |

98639 |

118245 |

19606 |

1,2 |

19,88 |

|

Р |

0,064 |

0,003 |

-0,061 |

0,05 |

-95 |

Цей показник свідчить про отримання підприємством чистого прибуток на кожну одиницю виручки від реалізації продукції. Рівень та динаміка залежить від чистого прибутку та виручки. Показник прибутку зменшився на 0,061 грн. або в 0,05 разів порівняно з минулим періодом , в основному за рахунок зменшення чистого прибутку.

Розрахуємо такий показник , як витратоємність, він застосовується для виявлення причин,що вплинули на досягнення отриманих значень рентабельності продукції та з метою подальшого його аналітичного розкладання.

,

де СБ – повна собівартість продукції; В – виручка.

ВЄ0 = ;

ВЄ1 = ;

абс. ВЄ= ВЄ1 – ВЄ1 =0,85 – 0,97=-0,12 ;

Інд. ВЄ = ;

Тросту = (Інд. - 1)*100% = (0,88 - 1)*100 = -12%

Таблиця 2.6.

Розрахунок показника витратоємності продукції

|

Показник |

0 |

1 |

абсол.в. |

індекс |

Т росту % |

|

Св |

114650 |

84038 |

-30612 |

0,73 |

-26,7 |

|

В |

118245 |

98639 |

-19606 |

0,83 |

-8 |

|

ВЄ |

0,97 |

0,85 |

-0,12 |

0,88 |

25 |

У нашому випадку зменшення витратоємністі на 12% призвело до зменшення рентабельності та негативної тенденції. Найбільш вагомо на зменшення рівня показника вплинуло зменшення собівартості 85%. Оскільки значення індексу витратоємності 0,88<1, це свідчить про підвищення рівня ефективності виробництва і зменшення затрат. Рентабельність повинна прямувати до максимуму, а витратоємність навпаки, до мінімуму. В даному випадку така закономірність порушується, оскільки рівень рентабельності знижується (Інд. Р =0,05 ), а рівень витратоємності зростає (Інд. ВЄ =0,88).

Проведемо якісний аналіз ефективності виробництва. Цей аналіз дає відповіді на такі питання: Як змінилась ефективність виробництва? В якій мірі відбулися ці зміни?

Таблиця 2.7.

Матриця якісного аналізу ефективності

|

Показники |

Значення показника у кварталах За попередній період |

Річне значення |

|||

|

T1 |

T2 |

T3 |

T4 |

Показник T |

|

|

Собівартість |

200000 |

15000 |

27000 |

22058 |

84058 |

|

матеріали |

5000 |

3000 |

12000 |

7000 |

27000 |

|

Енергія |

5000 |

9795 |

7000 |

5000 |

26795 |

|

Заробітна плата |

2000 |

862 |

1000 |

2058 |

5920 |

|

Витрати на утрим. і експлуат.обладнення |

4000 |

1000 |

4000 |

3000 |

12000 |

|

Цехові і заводські витрати |

4000 |

343 |

3000 |

5000 |

12343 |

=84058

Таблиця 2.8.

|

Показники |

Значення показника у кварталах За звітній період |

Річне значення |

|||

|

T1 |

T2 |

T3 |

T4 |

Показник T |

|

|

Собівартість |

27000 |

38000 |

31000 |

18650 |

114650 |

|

матеріали |

3000 |

20000 |

21250 |

750 |

45000 |

|

Енергія |

10000 |

7000 |

4000 |

15690 |

36690 |

|

Заробітна плата |

7000 |

1000 |

1000 |

960 |

9960 |

|

Витрати на утрим. і експлуат.обладнення |

5000 |

7000 |

2900 |

100 |

15000 |

|

Цехові і заводські витрати |

2000 |

3000 |

1850 |

1150 |

8000 |

=114650

Таблиця 2.9.

|

Показники |

Індекс у кварталах |

Річний індекс |

|||

|

1 |

2 |

3 |

44 |

||

|

Витратоємність |

1,13 |

1,94 |

1,08 |

0,66 |

3,79 |

|

Матеріалоємність |

0,52 |

5,10 |

1,66 |

0,08 |

7,36 |

|

Енергоємність |

1,73 |

0,55 |

0,54 |

2,46 |

5,27 |

|

Зарплатоємність |

3,02 |

0,89 |

0,94 |

0,37 |

5,21 |

|

Пит. витрат. на обла. |

1,08 |

5,36 |

0,68 |

0,03 |

7,14 |

|

Пит. цехові витрати |

0,43 |

6,69 |

0,58 |

0,18 |

7,88 |

|

рентабельність |

0,33 |

0,09 |

0,50 |

0,50 |

1,42 |

|

Виручка за поперед.період |

24659 |

22785 |

25834 |

25361 |

98639 |

|

Виручка за звітній період. |

28561 |

29783 |

27543 |

32358 |

118245 |

Івє=,

де Івє – показник витратоємністі ;

Мє= ,

де Мє – показник матареіалоємності;

Еє=,

де Еє – показник енергоємності;

Зє=,

де Зє – показник зарплато ємності;

ПВОє= ,

де ПВОє – показник питомих витрат на обладнання;

ПЦВє= ,

де ПЦВє- показник питомих цехових витрат;

Рпр=,

де Рпр – показник рентабельності продукції ;

Якщо значення Івє > 1,то це є негативним явищем і якщо навпаки ,то позитивним. З таблиці 2.9. ми можемо побачити ,що в 2 і 3 кварталах значення перевищують 1 і тому можна стверджувати,що ефективність виробництва зменшилась в порівнянні з 1 кварталом,але у 4 кварталі ефективність знову стала в допустимих межах,це відбулося за рахунок збільшення собівартості у звітному періоді.

Таблиця 2.10.

Кількісний аналіз

|

показник |

1 |

2 |

3 |

4 |

рік |

|

Собівартість |

- |

- |

- |

+ |

- |

|

Матеріали |

+ |

- |

- |

+ |

- |

|

Енергія |

- |

- |

+ |

- |

- |

|

Заробітна плата |

- |

+ |

+ |

+ |

- |

|

Витрати на утрим. обладнання |

- |

- |

+ |

+ |

- |

|

Питомі цехові витрати |

+ |

- |

+ |

+ |

+ |

;

Отримуємо позитивне значення, але в таблицю записуємо знак протилежний ,що вказує на втрату коштів у звітному періоду. Підприємство у зв’язку зі зниженням ефективності виробництва отримало втрату в розмірі 2856,1грн., що свідчить про, зменшення доходу.

Як видно з таблиці 2.10 окупність витрат на виробництво товарів була позитивною тільки в 4 кварталі, а в 1,2 та 3 негативною це відбулося за рахунок збільшення собівартості у звітному періоді і зменшення виручки від реалізації продукції. Матеріали у першому і четвертому кварталі ефективність їх використання була позитивною,але у 2 і 3 кварталах їх використання призвело до негативних наслідків. Ефективність використання енергії за рік було поганим це відбулося за рахунок зменшення енергоємності .Заробітна плата можна сказати виплачувалась ,як ми прослідковуєм з вище поданої таблиці,але у першому кварталі вона не сплачувалась це відбулося за рахунок зменшення виручки і збільшенню ставки заробітної плати.

Проведемо факторний аналіз. Цей аналіз визначає зростання або зниження виручки від реалізації продукції,а також збільшення чи зменшення загальної собівартості або окремих видів витрат.

Таблиця 2.11

Факторний аналіз

|

Показник |

1 |

2 |

3 |

4 |

Річний показник(Зони) |

|

Собівартість |

2 |

2 |

2 |

4 |

2 |

|

Матеріали |

5 |

2 |

2 |

6 |

2 |

|

Енергія |

2 |

4 |

5 |

2 |

2 |

|

Заробітна плата |

2 |

2 |

4 |

5 |

2 |

|

Витрати на утрим. обладнання |

2 |

2 |

5 |

5 |

2 |

|

Питомі цехові витрати |

5 |

2 |

5 |

5 |

5 |

Ісв1 =СВ1кв/CB0кв=27000/20000 = 1,35

IB1=B1кв/B0кв=28561/24659=1,16

Ісв2 =СВ1кв/CB0кв=38000/15000=2,5

IB2=B1кв/B0кв=29783/22785=1,3

Ісв3 =СВ1кв/CB0кв=31000/2000=1,5

IB3=B1кв/B0кв=27543/25834=1,1

Ісв4 =СВ1кв/CB0кв=18650/22058=0,8 Рис.2.6.

IB4=B1кв/B0кв=32358/25361=1,3

Ісв5 =СВ1кв/CB0кв=114650/84058=1,4

IB5=B1кв/B0кв=118245/98639=1,2

Ім1 =СВ1кв/CB0кв =3000/5000=0,6

Ім2 =СВ1кв/CB0кв=20000/3000=6,7

Ім3 =СВ1кв/CB0кв =21250/12000=1,8

Ім4 =СВ1кв/CB0кв=750/7000=0,1 Рис.2.7.

Ім5=СВ1кв/CB0кв=45000/27000=1,7

ІE1=СВ1кв/CB0кв=10000/5000=2

ІE2=СВ1кв/CB0кв=7000/9795=0,7

ІE3=СВ1кв/CB0кв=4000/7000=0,6

ІE4=СВ1кв/CB0кв=15690/5000=3,1

ІE5=СВ1кв/CB0кв=3669/26795=1,4 Рис.2.8.

Ізп1=СВ1кв/CB0кв=7000.2000=3,5 Ізп2=СВ1кв/CB0кв=1000/862=1,7

Ізп3=СВ1кв/CB0кв=1000/1000=1

Ізп4=СВ1кв/CB0кв=960/2058=0,5

Ізп5=СВ1кв/CB0кв=9960/5920=1,7

Рис.2.9.

Іпво1=СВ1кв/CB0кв=5000/4000=1,25

Іпво2=СВ1кв/CB0кв=7000/1000=7

Іпво3=СВ1кв/CB0кв=2900/4000=0,7

Іпво4=СВ1кв/CB0кв=100/3000=0,03

Іпво5=СВ1кв/CB0кв=15000/12000=1,25

Іпцв1=СВ1кв/CB0кв=2000/4000=0,5 Рис.2.10.

Іпцв2=СВ1кв/CB0кв=3000/343=8,7

Іпцв3=СВ1кв/CB0кв=185/3000=0,6

Іпцв4=СВ1кв/CB0кв=1150/5000=0,2

Іпцв5=СВ1кв/CB0кв=8000/12345=0,6

Рис.2.11.

Факторній аналіз визначає зростання або зниження виручки від реалізації продукції. Як ми можемо побачити з таблиці 2.11.Собівартість за 1-3 і річний квартали у зоні 2 ,яка є неефективною. Не ефективним виробництво стало за рахунок підвищення собівартості товарів. Матеріали у 1 та 4 кварталі ефективне їх використання,а 2 та 3 неефективне за рахунок зменшення матеріалів у звітному році і зменшення виручки. Енергія знаходиться у 1, 4 кварталі в неефективних зонах,а у 2 та 3 кварталі у ефективних,це відбулося за рахунок збільшення енергії у звітних кварталах відповідно .Заробітна плата у 1 ,2 кварталах знаходиться у неефективних зонах за рахунок зменшення виручки і браку коштів на виплату робітникам.

Витрати на утримання обладнання в загальному за рік знаходяться в неефективній зоні це відбулося за рахунок зменшення надходжень і браку коштів на підприємстві та питомі цехові витрати окрім другого кварталу знаходяться всі інші у ефективних зонах.

Факторній аналіз ефективності виробництва, тобто підприємство має втрати які складають 2856,1грн.. Схема факторного аналізу зображена на рисунку 2.2.1. Індекс виручки (Ів) становить 1,16, а індекс собівартості (Івс) 1,35. Тобто дана точка попадає в 2 зону, яка є неефективною зоною виробництва, адже скорочується як виручка, а собівартість зростає, тобто відбувається зниження обсягів виробництва при збільшенні витрат. Таким чином графік підтверджує вищенаведені розрахунки, щодо збільшення витрато ємності. Як бачимо результат факторного аналізу свідчить про те, що підприємство втрачає, тобто не доотримує прибуток.

Рентабельність продукції підприємства знижується досить швидкими темпами, а це свідчить про погану організацію виробництва. Призводить до того, що індекс витратоємності становить більше одиниці, характеризує зменшення ефективності виробництва.Підприємство знаходиться у неефективній зоні виробництва. А за результатом кількісного аналізу бачимо, що підприємство втрачає кошти

2.2.3. Аналіз інтенсивності використання активів підприємства.

Ефективне використання фінансових ресурсів визначається їх оборотністю. Термін «оборотний капітал» застосовується щодо поточних активів підприємства. Для аналізу ефективності використання оборотного капіталу на підприємстві вивчається взаємозв’язок між оборотним капіталом і обсягом продажу. Невеликий обсяг оборотного капіталу на підприємстві обмежує збут, а дуже великий свідчить про неефективне використання оборотних коштів.

Оборотність активів характеризує ефективність використання активів, показує, скільки разів за період відбувається повний цикл виробництва і обігу, що приносить прибуток.

Визначимо, як динаміка коефіцієнта оборотності активів :

,

де А – підсумок активу балансу;В – виручка;

Коб.0=;

Коб.1=;

абс. Коб. = Коб.1 – Коб.0 = 1,73-2,12= -0,39;

Інд. Коб. = ;

Т росту = (Інд. - 1)*100% = (0,82 - 1)*100 = -18%

Коефіцієнт оборотності активів зменшився на 0,39 пунктів або в 0,82 разів порівняно з минулим періодом. Показник оборотних активів зменшився на 18%. Це може говорити про, те що кожна одиниця вкладених коштів приносить менше коштів та відбувається неефективне використання активів. Зменшення коефіцієнта відбулося насамперед за рахунок збільшення активів у звітному періоді у порівнянні з минулим.

Ще одним параметром, що оцінює інтенсивність використання активів є показник періоду обороту в днях, що розраховується як відношення тривалості обраного періоду до оборотності активів за даний період.

Розрахуємо показник тривалості обороту активів за формулою:

= Тоб1 – Тоб0 = 208 -170 =38;

Тпр = ( 1,22 – 1 )*100% = 22%.

Період оборотності запасів характеризує період часу, на протязі якого запаси перетворюються в реалізовані товари ,тобто скільки раз ми використовуємо запаси. Період оборотності запасів збільшився на 38 або 1,22 разів порівняно з минулим періодом. Показник збільшився на 22 %. Запаси у попередньому періоді реалізовували за 170 днів, а в звітному вже на 208 днів, безперечно це негативна тенденція для нашого підприємства .

Коефіцієнт оборотності запасів.

;

дн;

;

дн;

абс. КОЗ=КОЗ1-КОЗ0=18,8-3,87=14,93

Інд. КОЗ=

Абс.ТОЗ=ТОЗ1-ТОЗ0=19-93=-74

Коефіцієнт оборотності запасів показує інтенсивність використання запасів у попередньому періодя інтенсивність складала 3,87 ,а у звітному 18,8 це є позитивним явищем,адже показник має прямувати до максимуму. Відбулося збільшення за рахунок зменшення собівартості у звітному періоді.Період використання оборотності запасів зменшився відповідно з 93днів до 19 днів це є позитивним ,адже за меншу кількість днів обертаються запаси і в результаті збільшуються обсяги виробництва товарів

Коефіцієнт оборотності дебіторської заборгованості

;

;

Можна зробити висновок ,що у попередньому році період погашення дебіторської заборгованості становив 29днів ,а у звітному періоді 49 днів для підприємства це є негативним ,адже кошти від дебіторів на рахунки поступають за дуже великий термін і це призводить до нестачі коштів ,щоб налагодити свою роботу .

Аналіз ефективного товарного кредиту.

Для аналізу ефективності політики товарного кредиту необхідно розрахувати і порівняти між собою строк товарного кредиту, який надається нашим підприємством споживачам (ТНКр) і строк товарного кредиту, який ми отримуємо від своїх постачальників (ТОКр).

Якщо ТОКр > ТНКр – то це означає, що підприємство має додаткове джерело фінансування, так як розраховується із своїми постачальниками через декілька днів після отримання грошей від споживача.

Навпаки, якщо ТОКр < ТНКр – то це означає, що підприємство відволікає свої кошти для обслуговування інших підприємств, так як підприємство віддає гроші постачальнику на декілька днів раніше, як воно отримає кошти від споживача.

Проаналізуємо політику товарного кредиту:

де Снтк – строк наданого товарного кредиту; ДЗ – дебіторська заборгованість; СРК – сума реалізації продажу в кредит.

Снтк 0= днів,

Снтк 1= днів,

=7-12= -5 днів.

Строк наданого товарного кредиту у звітному періоді залишився таким же як і в попередньому періоді, тобто терміни погашення дебіторської заборгованості залишились такими ж самими. Але враховуючи той факт, що зменшилась дебіторська заборгованість і сума продажів в кредит така динаміка є цілком логічною. Отже, можна сказати, що дебітори розраховуються з підприємством вчасно.

Проаналізуємо строк отримання товарного кредиту (ТОК):

де СОТК – строк отриманого товарного кредиту; КЗ – кредиторська заборгованість; СПК – сума покупок в кредит.

Для підприємства отримаємо наступні показники строку отриманого товарного кредиту за попередній та звітний періоди відповідно:

СОТК 0=134днів;

С ОТК1=24днів;

=24-132 = -108 днів.

Порівняємо між собою строки наданого товарного кредиту іншими підприємствами та строк отриманого товарного кредиту від своїх постачальників.

СОТК 0 – СНТК 0 = 134 - 12 = 122 дні;

СОТК 1 – СНТК 1 = 24-7 = 17 днів;

= 17-122= -105дні.

Для аналізу ефективності політики товарного кредиту необхідно порівняти між собою термін наданого кредиту своїм споживачам та термін одержаного кредиту від постачальників. На початок звітного періоду підприємство розрахувалося з постачальниками за 122 днів .На кінець звітного періоду цей термін зменшився до 17 днів. Це говорить про те, що підприємство намагається всі свої оборотні кошти вкладати так,щоб ці гроші працювали на нього.

2.2.4.Аналіз пасивів підприємства

Коефіцієнт заборгованості Кз характеризує ступінь залежності підприємства від зовнішніх запозичень та відображає структуру джерел фінансування. Даний показник є характеристикою фінансової стійкості та незалежності підприємства, показує підвищення активів над власним капіталом. Він розраховується за формулою:

Кз = А ,

де А – активи ,ВК – власний капітал.

Розрахуємо коефіцієнт заборгованості за попередній та звітний періоди:

Кз0 = = ;

Кз1 = =;

абс. Кз = Кз1 - Кз0 = 1,25-1,67= -0,42;

Інд. Кз = ;

Тросту = (Інд. - 1)*100% = (0,75- 1)*100 = -25%.

Коефіцієнт заборгованості становить на -25% або 0,75 рази порівняно з минулим періодом. Показник всього становить 25%. Коефіцієнт заборгованості знаходиться в межах нормативного значення. Це говорить про те, що підприємство є фінансово незалежним та має фінансову стійкість в нормі.

Коефіцієнт фінансової залежності

К ФЗ =;

К ФЗ 0 =;

К ФЗ 1 = ;

Коефіцієнт фінансової залежності є оберненим до попередньо го. Зменшення цього показника в динаміці свідчить про зменшення частки позико вих коштів у фінансуванні підприємства, а відповідно підприємство у звітному стає фінансово неза лежним.

Коефіціент фінансової незалежності

К ФНЗ =;

К ФНЗ 0=;

К ФНЗ1 =;

Цей коефіцієнт характеризує незалежність фірми від зовнішніх позичкових джерел . Таким чином, значення коефіцієнта фінансової незалежності не і повинно бути менше 0.5. Чим вище значення цього коефіцієнта, тим кращий фінансовий стан і підприємство більш незалежне від зовнішніх кредиторів.В даному випадку в нас показники і в попередньому і в звітному періоді більші 0,5,а саме відповідно складають 0,59 та 0,80 ,отже можна сказати ,що наше підприємство в звітному періоді стає більш незалежним від кредиторів ,ніж в попередньому.

Коефіцієнт фінансового ризику

КФР=;

КФР0=;

КФР1=;

Коефіцієнт фінансового ризику , показує співвідношення залучених засобів і власного капіталу. Цей коефіцієнт дає найбільш загальну оцінку в фінан совій стійкості. Він має досить просту інтерпритацію: показує скільки одиниць за вчених засобів припадає на кожну одиницю власних. На нашому підприємстві у звітному періоді цей показник становив 0,67 ,а у звітному 0,25 це є позитивним явищем і відбулося за рахунок зменшення позикових коштів у звітному періоді і збільшення поточних зобов’язань і забезпечень.

Ефект фінансового важелю - це зміна прибутковості власного капіталу порівняно з прибутковістю всього вкладеного капіталу (як власних так д/с позикових коштів) за рахунок отримання кредитів. Необхідно, умовою для позитивного ефекту є перевищення прибутковості (доходності) всіх вкладених у підприємство засобів над ставкою залучення кредиту. В іншому випадку буде спостерігатись негативний ефект.

Знайдемо ефект фінансового важеля.

EFL=(НПвк- НПвк) б;

EFL0= НПвк0- НПвк0 =0,11-0,035 = 0,075;

EFL1= НПвк1- НПвк=0,006-0,12= -0,114;

= EFL1- EFL0 = -0,114-0,075 = -0,189;

Тросту = (-0,189 - 1)*100% = -118,9%.

EFL залежить від диференціала FL і плече FL

Диф. EFL0 = НПвк0 - % ДКР(ставка) = 0,035-0,16% = -0,125;

Диф. EFL1 = НПвк1 - %ДКР (ствака) = 0,12 – 0,16= -0,04;

Диф.EFL =Диф. EFL1 – Диф.EFL0 = -0,04 –(-0,125)=0,085;

Тросту = (0,085 - 1)*100% = -91,5%.

Плече EFL0 = ДКР 0 / ВК0 = 9000/55604 = 0,16;

Плече EFL1 = ДКР 1 / ВК1 = 7000/53604=0,13;

Плече EFL = 0,13-0,16=-0,03;

Тросту = (-0,03 - 1)*100% = -103%.

Ефект фінансового важеля є негативним, адже збитковість всіх вкладених у підприємство засобів менше ставки залучення кредитів. Це говорить про те, що підприємству невигідно використовувати кредитні кошти і тому отримує з цього збиток . Відсоткова ставка становить -103 %,що є вкрай негативним явищем. Ефект фінансового важеля є незначним і має тенденцію до зменшення. У звітному періоді ефект фінансового важеля зменшився на 0,085 рази порівнянні з минулим періодом. Показник знизився на 103%.

Розглянемо ступінь фінансового важеля (DFL).

DFL = ;

де - прибуток від операційної діяльності;- прибуток від звичайної діяльності.

DFL 0 =;

DFL 1=;

абс. DFL. = DFL.1 – DFL.0

абс. DFL. = 1,16-2,16=-1;

Інд. DFL. =;

Т росту = (Інд. - 1)*100% = (0,54 - 1)*100 = -46%.

Аналізуючи дані попереднього і звітного періоду ми бачимо, що DFL. більше одиниці, це вказує на те що ступінь фінансового ризику досить висока, це пов’язано з використанням ефекту фінансового важеля для забезпечення рівня доходності власного капіталу . І бачимо, що в звітному періоді ступінь ризику значно збільшився на 0,54 відповідно до попереднього періоду.

2.2.5. Аналіз платоспроможності підприємства

Платоспроможність – наявність у підприємства грошових коштів та їх еквівалентів, достатніх для розрахунків за кредиторською заборгованістю, що вимагає негайного погашення.Основна вимога до показника ВОК – позитивне значення, а також зростання відповідно до обсягів виробництва. Показник ВОК показує, яка сума оборотних коштів залишається в розпорядження підприємства після розрахунків за короткостроковими зобов’язаннями.

ВОК = ( I п +ІІп)-ІА;

Розглянемо величину власного оборотного капіталу:

ВОК0 = (55604+9000) – 37224 = 27380;

ВОК1 = (53604+7000) -10050 =50554;

Абс. ВОК = ВОК1 – ВОК0 = 50554-27380 = 23174;

Тпр = ( 1,85 – 1 )*100% = 85%.

Показник власного оборотного капіталу знаходиться в межах норми і є більшим від 0. Величина власного оборотного капіталу у звітному періоді збільшилась на 85%, це вказує на підвищення операційної діяльності, що є позитивним явищем. Коштів на нашому підприємстві на кінець року залишилося на 23174 грн. більше ніж на початку.Така динаміка свідчить про збільшення частини оборотних активів, сформованих за рахунок власного капіталу.

Отже, як у базовому періоді, так і у звітному ми спостерігаємо позитивну тенденцію, оскільки ВОК має додатнє значення і якщо розглянути цей показник в динаміці, то відбулось збільшення цього показника на 85%.

Фінансову стійкість підприємства характеризують наступні показники:

1. Коефіцієнт маневреності характеризує гнучкість підприємства у використані власного капіталу. Коефіцієнт маневреності власного капіталу показує, яка частина власного капіталу використовується для фінансування поточної діяльності, тобто вкладена в оборотні кошти, а яка - капіталізована. Коефіцієнт маневреності власного капіталу розраховується як відношення чистого оборотного капіталу до власного капіталу. Дані для розрахунку коефіцієнта маневреності. Розрахуємо коефіцієнт маневреності за формулою:

,

де ВОК - власний оборотний капітал, ВК – власний капітал.

Тпр = ( І – 1 )*100% = (1,4 -1)*100%=40%

Як бачимо на нашому підприємстві спостерігається підвищення показника на 0,27 пунктів або в 1,4 разів, це є позитивним для нашого підприємства. Тепер розрахуємо забезпеченість матеріальних оборотніх засобів власними джерелами фінансування. (МОБ). Оскільки за даними розрахунків МОБ < ВОК, то можна говорити про наступну фінансову стійкість підприємства.

2. Коефіцієнт покриття основних засобів.

Коефіцієнт покриття основних засобів показує, яка частина власного капіталу витрачена на придбання активів ОЗ), що важко реалізуються. Нормальним вважається співвідношення (0,75 - 1,0), оскільки вище співвідношення може означати, що в основні засоби вкладена частина обігового капіталу, а це може негативно вплинути на виробничу діяльність фірми. Розрахуємо коефіцієнт покриття () основних засобів (необоротних активів):

КПОЗ= ,

де НА – необоротні активи; ВК – власний капітал.

КПОЗ0= ;

КПОЗ1=;

Абс. КОЗ = 1,1-1 = 0,1;

Інд. КОЗ = ;

Тросту = (1,1 - 1) * 100 % = 10 %.

Коефіцієнт покриття показує, яка частка власного капіталу використана на придбання активів, що важко реалізуються. Коефіцієнт покриття основних засобів на даному підприємстві у звітному періоді збільшився на 10 % і попадає на нормативний рівень. Але це є негативною тенденцією.

Таким чином, підприємство спрямовує більшу частину власного капіталу в необоротні активи, що робить його менш стійким і здатним розрахуватися по своїх зобов’язаннях. Підприємство має менше можливості на формування оборотних коштів за рахунок власного капіталу.

Тобто спостерігається негативна тенденція до збільшення коефіцієнту покриття в звітному періоді порівняно з базовим. Збільшення даного коефіцієнту говорить про відносне залучення власного капіталу, який використовується для придбання необоротних активів.

Платоспроможність підприємства можна оцінити за допомогою розрахунку коефіцієнтів ліквідності. У ринковій економіці існує ймовірність ліквідації підприємств унаслідок їх банкрутства, тому одним із найважливіших показників фінансового стану є ліквідність. Ліквідність підприємства – це його спроможність перетворювати свої активи на гроші для виконання всіх необхідних платежів у міру настання їх строку.

Коефіцієнт поточної ліквідності дає загальну оцінку платоспроможності підприємства. Він виявляє, скільки гривень поточних активів підприємства припадає на одну гривню поточних зобов’язань і розраховується за формулою:

,

де КПЛ – коефіцієнт поточної ліквідності, ОА – оборотні активи, ПЗ – поточні зобов’язання.

КПЛ 0= ;

КПЛ1=;

Абс. КПЛ = КПЛ1– КПЛ 0 = 1,6-1,3 = 0,3;

Інд. КПЛ =;

Тросту = (1,23 - 1) * 100% = 23%.

Коефіцієнт поточної ліквідності дає змогу встановити, якою мірою оборотні активи покривають короткострокові зобов’язання. Дані розрахасівунки показників динаміки позитивні КПЛ і зростає коефіцієнт на 23 %. Це підаищення відбулося за рахунок оборотних активів.

Коефіцієнт швидкої ліквідності за своєю суттю аналогічний коефіцієнту покриття, проте при його визначенні враховуються не всі поточні активи: з розрахунку виключаються найменш ліквідна частина активів – виробничі запаси. Даний показник має граничні межі 0,75< КПЛ <1.

Цей коефіцієнт обчислюється за формулою:

,

де ОА – оборотні активи, ПЗ – поточні зобов’язання.

Цей показник вважається більш жорстоким тестом на ліквідність, оскільки при його розрахунку не береться до уваги найменш ліквідна частина оборотних активів – запасів.

КШЛ0 = ;

КШЛ1 = ;

Абс. КШЛ = 0,87-0,26=0,61

Інд. КШЛ = ;

Тросту = (3,35-1)* 100% = 235%

Коефіцієнт швидкої ліквідності – позитивна тенденція на 235%. Показує , що оборотні активи в звітному періоді значно перевищують поточні зобов’язання 235% вище нормативного. Підприємство є абсолютно ліквідність, але має високу фінансову стійкість і скажемо, що сума запасів прирівнюється. Визначивши тип фінансової стійкості для цього порівнюють суму оборотних коштів і запасів для нормальної фінансової стійкості.

Коефіцієнт абсолютної ліквідності показує, яка частина короткострокових позикових зобов’язань може бути за необхідності погашена негайно. Розраховується наступним чином:

Кабс.Л. = ;.

Розраховуємо коефіцієнт абсолютної ліквідності:

Кабс.Л 0.= ;

Кабс.Л 1 = ;

Абс. Кабс.Л. = Кабс.Л 1 - Кабс.Л 0.= 0,63-0,26=0,37;

Інд. Кабс.Л. = ;

Тросту Кабс.Л = (Інд.Кабс.Л. - 1 )*100% = (2,42 - 1) * 100% = 142%.

Як бачимо, розраховуючи коефіцієнт абсолютної ліквідності, ми спостерігаємо раціональне використання грошових коштів. У порівнянні з попереднім періодом коефіцієнт збільщився на 0,37 або на 2,42 рази .

Здатність до самофінансування підприємства

КС.Ф.= ;

КС.Ф0 = ;

КС.Ф1= ;

Абс . КС.Ф = КС.Ф0 - КС.Ф1=0,02-0,09=-0,07

Інд.КС.Ф = ;

Тросту КС.Ф=(0,22 - 1 )*100%=-78%

Підприємство у попередньому та звітному періоді фінансувало себе відповідно 9% та 2%, ми бачимо тенденцію до спаду самофінансування підприємства на 0,07 або в 0,22 рази.

РОЗДІЛ ІІІ. АНАЛІЗ РІВНЯ ФІНАНСОВОЇ БЕЗПЕКИ ПІДПРИЄМСТВА\

3.1. CVP-аналіз. Визначення запасу безпеки

CVP-аналіз служить пошуку оптимальних, найбільш вигідних підприємству витрат. Він вимагає розподілу витрат на перемінні й постійні, прямі і непрямі, релевантні і не релевантні.

CVP-аналіз – визначає точку беззбитковості підприємства, запас фінансової безпеки на випадок зміни кон’юнктури ринку та вирішує завдання максимізації прибутку за рахунок зниження постійних чи змінних витрат.

Змінні витрати змінюються в цілому прямо пропорційно об’єму виробництва продукції. Це можуть бути витрати на сировину й матеріали для основного виробництва, заробітна плата основних виробничих робітників, витрати на збут продукції й ін. Підприємству вигідно мати менше перемінних витрат на одиницю продукції, оскільки так воно забезпечує собі, відповідно, й більше прибутку. Зі зміною об’єму виробництва загальні перемінні витрати зменшуються (збільшуються), у той же час на одиницю продукції вони залишаються незмінні.

Постійні витрати в цілому не змінюються. До постійних витрат можна віднести орендну плату, амортизаційні відрахування, заробітну плату керівників і ін. Зміна об’єму виробництва не робить ніякого впливу на розмір цих витрат. Однак у перерахунку на одиницю продукції ці витрати змінюються обернено пропорційно.

Оскільки CVP-аналіз вимагає розподілу витрат на змінні й постійні, то при аналітичних розрахунках необхідно відокремлювати одні витрати від інших за допомогою проміжного фінансового результату діяльності підприємства. Цю величину називають маржинальним доходом (чи валовою маржею).

Розраховуємо «Суму постійних витрат» :

ПВ 0= 2000+120+(0,5*3000) =3620;

ПВ 1= 1130+100+(0,5*150)=1305 ;

ЗМ0=84058+(0,5*3000)= 85558;

ЗМ1=114650+(0,5*150) =114725;

1)Точка беззбитковості мінімальна:

ТБмін= ,

де ПВ- постійні витрати;А –амортизація;ВМД- відносний маржинальний дохід;

ТБмін0=;

ТБмін1= ;

Запас фінансової безпеки

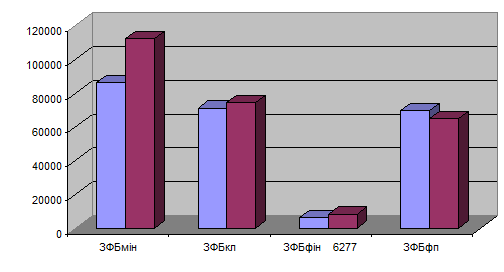

1)ЗФБмін=В-ТБмін

ЗФБмін0=98639-12216 =86423;

ЗФБмін1=118245 -5879 = 112366

Взб=;

Взб0= ;

Взб1= ;

Мінімальна точка беззбитковості показує розмір необхідної виручки,яка дозволить покрити змінні витрати підприємства,а також його змінні витрати за виключенням амортизаційних відрахувань. За попередній період нам потрібно було 12216 тис. грн. виручки,щоб покрити змінні витрати ,а у звітному році цей показник суттєво зменшився( за рахунок зменшення постійних витрат,амортизації збільшенням виручки),що є позитивним явищем і в звітному році цей показник становив 5879 тис. грн.

Показник запасу фінансової безпеки показує на скільки далеко підприємство відійшло від точки беззбитковості. В нашому випадку підприємство відійшло доволі далеко від класичної точки беззбитковості і становило в попередньому періоді 86423 тис. грн.,а у звітному 112366 тис. грн.. Це є позитивним явищем,адже підприємство почало отримувати прибуток ,відбулося це за рахунок збільшення виручки у звітному році і зменшення мінімальної точки беззбитковості

Відносний запас фінансової безпеки на підприємстві показує,що ми покриваємо всі свої витрати у попередньому періоді на 72%,а у звітному на 62,9% прослідковується тенденція до зменшення у звітному періоді –це є негативним наслідком. Це зменшення відбулося за рахунок збільшення відносних запасів фінансової безпеки.

2)Точка беззбитковості класична:

ТБкл =,

де ВМД- відносний маржинальний дохід;ПВ- постійні витрати

ТБкл0=;

ТБкл1=;

Запас фінансової безпеки

ЗФБкл= В-ТБкл

ЗФБкл0=98639-27297 =71342

ЗФБкл1 =118245-43838=74407

Відносний запас фінансової безпеки

ВЗФБ=;

ВЗФБ 0 = ;

ВЗФБ 1 = ;

Класична точка беззбитковості у попередньому періоді становила 27297 тис. грн.,а у звітному збільшилась на 16541 ,тобто склала 43838 тис. грн. . Це є позитивним явищем,адже класична точка показує обсяг виробництва підприємства. В нашому випадку цей обсяг збільшується.

Показник запасу фінансової безпеки показує на скільки далеко підприємство відійшло від точки беззбитковості. В нашому випадку підприємство відійшло доволі далеко від фінансової точки беззбитковості і становило в попередньому періоді 71342 тис. грн.,а у звітному 74407тис.грн..Це є позитивним явищем,адже підприємство почало отримувати прибуток ,відбулося це за рахунок збільшення виручки у звітному році.

Відносний запас фінансової безпеки на підприємстві показує,що ми покриваємо всі свої витрати у попередньому періоді на 72%,а у звітному на 62,9% прослідковується тенденція до зменшення у звітному періоді –це є негативним наслідком. Це зменшення відбулося за рахунок збільшення відносних запасів фінансової безпеки.

3)Точка беззбитковості фінансова

ТБфін= ;

ТБфін0 =;

ТБфін1=;

Запас фінансової безпеки

ЗФБфін= В-ТБфін

ЗФБфін0=98639-92362=6277

ЗФБфін1=118245 – 33893 =84352

Відносний запас фінансової безпеки

ВЗФБ =;

ВЗФБ 0= ;

ВЗФБ 1=

Фінансова точка беззбитковості у попередньому періоді становила 92361,58 тис. грн.,а у звітному збільшилась до 33893тис.грн. це збільшення відбулося за рахунок збільшення: виручки, змінних витрат,зменшення: постійних витрат,фінансових витрат . Це є позитивним явищем,адже точка беззбитковості показує обсяг виробництва підприємства. В нашому випадку цей обсяг збільшується.

Показник запасу фінансової безпеки показує на скільки далеко підприємство відійшло від точки беззбитковості. В нашому випадку підприємство відійшло доволі далеко від класичної точки беззбитковості і становило в попередньому періоді 6277 тис. грн.,а у звітному збільшилось до – 84352 тис.грн..Це є позитивне явище ,адже є більше коштів у запасі для надзвичайних ситуацій на підприємстві. .

Відносний запас фінансової безпеки на підприємстві показує,що ми покриваємо всі свої витрати у попередньому періоді на 6,4%,а у звітному покриває на 71% прослідковується тенденція дорізкого збільшення у звітному періоді –це є позитивним наслідком і призведе до різкого зростання виробництва підприємства. Це збільшення відбулося за рахунок різкого збільшення фідносних запасів фінансової безпеки

4)Точка беззбитковості з урахуванням податку

ТБфп= ;

КП =;

ТБфп0=;

ТБфп1=;

Запас фінансової безпеки

ЗФБфп =В-ТБфп

ЗФБфп0=98639-28971 =69668

ЗФБфп1=118245-53424 =64821

Відносний запас фінансової безпеки

Взб=;

Взб0= ;

Взб1 = ;

Фінансова точка беззбитковості з урахуванням податку показує розмір необхідної виручки,яка дозволить покрити змінні витрати підприємства,а також його змінні витрати за виключенням амортизаційних відрахувань. За попередній період нам потрібно було 28971 тис. грн. виручки,щоб покрити змінні витрати ,а у звітному році цей показник збільшився,що є позитивним явищем і він становив 53424 тис. грн..Це збільшення відбулося за рахунок збільшення виручки,зменшенню постійних витрат,фінансових витрат.

Показник запасу фінансової безпеки показує на скільки далеко підприємство відійшло від точки беззбитковості. В нашому випадку підприємство відійшло доволі далеко від класичної точки беззбитковості і становило в попередньому періоді 69668 тис. грн.,а у звітному зменшилось до – 64821 тис.грн.. Це є негативне явищем,але все ж таки підприємство працює у прибуток Зменшення відбулося за рахунок збільшення точки беззбитковосі з урахуванням податку у звітному періоді.

Відносний запас фінансової безпеки на підприємстві показує,що ми покриваємо всі свої витрати у попередньому періоді на 70,6%,а у звітному зменшилось до 54,8%% прослідковується тенденція зменшення у звітному періоді –це є негативним наслідком ,але все ж таки не призведе до втрат. Це зменшення відбулося за рахунок зменшення запасів фінансової безпеки у звітному періоді і збільшення виручки.

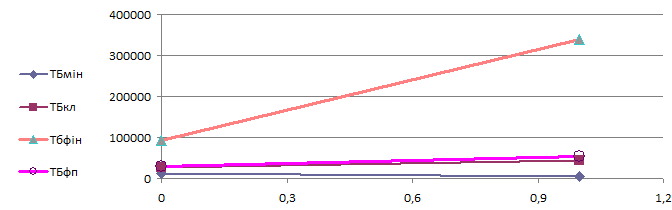

Представимо графічно рівні точки беззбитковості та рівні запасу безпеки. На рисунку 3.1. графічно зображено точки беззбитковості та обсяг виручки від реалізації. Чим більша відстань між виручкою від реалізації та точками беззбитковості, тим більший запас фінансової безпеки має підприємство. У даному випадку підприємство забезпечує отримання прибутку, покриваючи затрати, однак існує імовірність несплати податків у майбутньому.

Рис. 3.13 Динаміка точок беззбитковості

Для того, щоб оцінити, на скільки далеко підприємство знаходиться від точки беззбитковості, розраховується показник, який характеризує запас фінансової безпеки. Рисунок 2.2. Характеризує чотири рівні запасу безпеки.

Рис.3.14.Запас фінансової безпеки

Ефект виробничого важеля

Ефект виробничого важеля полягає у тому,що будь-яка зміна виручки від реалізації викликає,ще більшу зміну операційного прибутку на величину ефекта виробничого важеля впливає структура собівартості ,яку відображає показник ВМД.

Розрахуємо відносний маржинальний дохід.

ВМД= ,

де В –виручка,ЗВ- змінні витрати.

ВМД0= ;

ВМД1= ;

Ступінь чутливості операційного прибутку до зміни виручки характеризує ступінь операційного важеля,який розраховується:

OLR= ,

де МД – маржинальний дохід, ПОП –сума прибутку операційного

OLR0= ;

OLR1=

Ефект виробничого левериджу виявляється в тому, що при зміні виручки підприємства змінюється і прибуток, причому чим вище рівень виробничого левериджу, тим сильніше цей вплив. У звітному періоді виручка збільшилась на 19606 тис.грн. і становить 118245 тис.грн,але ефект виробничого левериджу в порівнянні з попереднім періодом зменшився з 1,38% до 1,01% це відбулося за рахунок збільшення змінних витрат і зменшення постійних витрат.

РОЗДІЛ 4. АНАЛІЗ ЯКОСТІ УПРАВЛІННЯ

Аналіз форми 3 “Звіт про рух грошових коштів ” дає можливість визначити порядок фінансування операцій підприємства і використання ним фінансових ресурсів. (Додаток Д)

Інформація про рух грошових коштів є базою для оцінки можливостей підприємства залучати та використовувати грошові кошти та їх еквіваленти.

Таблиця 3.12.

|

Вид діяльності |

Звітний рік |

|

Операційна |

4834 |

|

Фінансова |

700 |

|

Інвестиційна |

-1451 |

|

Чистий рух коштів |

4083 |

|

Загальна оцінка якості управління |

Нормальна |

Таблиця 2.13.

|

Вид діяльності |

Звітний рік |

|

Операційна |

4834 |

|

Фінансова |

700 |

|

Інвестиційна |

-1451 |

|

Чистий рух коштів |

4083 |

|

Загальна оцінка якості управління |

Нормальна |

Таблиця 4.1.Структура грошових потоків підприємства

ОД + ІД + ФД = Чистий рух коштів

де ОД- операційна діяльність

ІД – інвестиційна діяльність

ФД – фінансова діяльність

(+ 4834) + (-1451) +(700) = 4083

Операційна діяльність – основна діяльність підприємства, а також інші види діяльності, які не є інвестиційною або фінансовою діяльністю.

Інвестиційна діяльність – сукупність операцій по придбанню та продажу довгострокових активів , а також короткострокових фінансових інвестицій, які не є еквівалентами грошових коштів.

Фінансова діяльність - це діяльність, результатом якої є зміни в розмірі та складі власного капіталу та позикових коштів підприємства.

Так, як рух коштів в результаті операційної та фінансової діяльності має позитивне значення, а в результаті інвестиційної – негативне, то якість управління підприємства можна вважати нормальною. Це значить, що підприємство спрямовує кошти отримані від операційної діяльності та кошти отримані, як кредити, на інвестиційну діяльність ( на придбання необоротних активів , ремонт, оновлення їх). Дана ситуація також характеризується позитивним значенням по статті "Чистий рух коштів за звітний період".

Фінансування видатків інвестиційної діяльності за рахунок надходження коштів від фінансової діяльності не завжди є негативним результатом. Більше того, негативне значення по статті "Чистий рух коштів від інвестиційної діяльності" та позитивне по статті "Чистий рух коштів від фінансової діяльності " може також означати, що підприємство під невеликий процент отримало кредит і інвестувало отримані грошові кошти на більш вигідних умовах.

Оскільки в звітному періоді , чистий рух коштів в результаті всіх видів діяльності на підприємстві має позитивне значення , то можна говорити про те, що керівництво справляється зі своїми функціями.

Висновку

Після того,як ми провели фінансовий аналіз підприємства узагальнимо всі показники у таблиці.

Узагальнення результатів аналізу фінансового стану підприємства

|

Найменування показника |

Значення |

Відхилення |

Норматив |

|||

|

0 |

1 |

абсол. |

індекс |

значення |

Тенденції |

|

|

1. Норма прибутку на власний капітал, грн/грн |

0,12 |

0,01 |

-0,11 |

0,08 |

0,2 |

max |

|

2. Рентабельність продукції, грн/грн |

0,064 |

0,003 |

-0,061 |

0,05 |

0,1 |

max |

|

Витратоємність |

0,97 |

0,85 |

-0,12 |

0,88 |

< 1 |

min |

|

3. Ефективність використання активів: |

||||||

|

Оборотність активів, грн/грн |

2,12 |

1,73 |

-0,39 |

0,82 |

2 |

max |

|

Період оборотності активів, дн. |

169 |

208 |

38 |

1,22 |

180 |

min |

|

Оборотність запасів, грн/грн |

3,87 |

18,8 |

14,93 |

4,86 |

max |

|

|

Період оборотності запасів, дн. |

93 |

19 |

-74 |

0,2 |

min |

|

|

Термін наданого кредиту, дн. |

12 |

7 |

-5 |

2 |

min |

|

|

Термін одержаного кредиту, дн. |

134 |

24 |

-108 |

0,58 |

max |

|

|

Результат політики товарного кредиту, дн. |

122 |

17 |

-105 |

0,14 |

> 0 |

max |

|

4. Показник заборгованості (залежності) |

1,67 |

1,25 |

-0,42 |

0,75 |

2 |

max |

|

Прибутковість вкладеного капіталу, грн |

0,12 |

0,01 |

-0,11 |

0,08 |

< НПвк |

max |

|

Ефект фінансового важеля |

0,075 |

-0,114 |

-0,189 |

-1,52 |

> 0 |

max |

|

5. Платоспроможність |

||||||

|

К-т поточної ліквідності |

1,3 |

1,6 |

0,3 |

1,23 |

1 – 2 |

max |

|

К-т швидкої ліквідності |

0,26 |

0,87 |

0,61 |

3,35 |

0.75 – 1 |

max |

|

К-т абсолютної ліквідності |

0,26 |

0,63 |

0,37 |

2,42 |

0.20 0.25 |

max |

|

К-т покриття основних засобів |

1 |

1,1 |

0,1 |

1,1 |

0.75 – 1 |

min |

|

Власний оборотний капітал |

27380 |

50554 |

23174 |