Дослідження конкурентоспроможності та організації продажу шпалер

PAGE \* MERGEFORMAT2

ЗМІСТ

Вступ………………………………………………………………………………3

Розділ 1.Ринок будівельних матеріалів України …………………………..6

1.1 Тенденції виробництва будівельних матеріалів в Україні……..……..……6

1.2. Тенденції попиту на будівельні матеріали в Україні……………………..14

Розділ 2. Товарознавча оцінка шпалер у ФОП «Чайка»…………………35

2.1. Аналіз асортименту шпалер на підприємстві…………………………..35

2.2. Порівняльна характеристика споживчих властивостей шпалер різних виробників………………………………………………………………41

2.3. Споживча оцінка шпалер…………………………………………………45

2.4. Оцінка конкурентоспроможності шпалер………………………………49

Розділ 3. Організація продажу та конкурентоспроможності ФОП «Чайка», основні напрями підвищення їх ефективності………………………..…………………………………...………21

2.2. Вивчення попиту та оптимізація асортименту будівельних матеріалів………………………………………………………………………...21

2.3. Аналіз організації продажу шпалер…………………………………….....30

Висновки та пропозиції………………………………………………………57

Список використаних джерел

Додатки

ВСТУП

Актуальність теми дослідження. Торгівля будівельними матеріалами як надзвичайно широка і важлива сфера підприємницької діяльності одержала в останні роки нові імпульси свого розвитку, істотно розширивши "поле й правила гри" в умовах ринкової економіки.

Однак уміння професійно, а головне, ефективно торгувати – це велике мистецтво, у якому покладатися лише на невеликий практичний досвід, здоровий глузд та інтуїцію зараз уже недостатньо. Процес насичення споживчого ринку будівельними товарами й зростання конкуренції вимагають від тих, хто недавно розпочав цей бізнес і хоче надовго в ньому залишитися, глибоких і всебічних знань його основ у розрізі різних аспектів торговельної діяльності.

Однією з найбільш актуальних проблем сучасного розвитку сфери виробництва і торгівлі в Україні є проблема визначення конкурентоспроможності товарів та організація їхнього продажу.Сучасний ринок характеризується активним насиченням ринкового простору інформацією, зростанням її значущості й цінності. В цих умовах суттєво ускладнюються процеси формування попиту й уподобань споживачів, здійснення комунікаційного впливу на них.Правильна постановка цілей і завдань, використання структурно-системного підходу до діяльності є необхідною умовою їх продуктивної роботи. Саме тому найбільш важливим питанням методології управління процесом організації продажу та конкурентоспроможністю, зокрема роздрібних торговельних підприємств, приділено основну увагу в дипломній роботі.

Вивченням питань, пов’язаним зі становленням та розвитком оптової торгівлі в Україні та світі, займаються перш за все такі вітчизняні дослідники, якБалабанова Л.В., Войчак А.В., а також зарубіжні - ГоремикинВ.А., Богомолов А.Ю., Ролніцкі К., Лебедєв О.Т., Філіпова Т.Ю., Щур Д.Л., Болт Г. Дж.

Метою роботиєдослідженняконкурентоспроможності та організації продажу шпалер.

Відповідно до мети в роботівирішенотакізавдання:

- визначено тенденції розвитку ринку будівельних матеріалів в Україні;

- досліджено визначальні фактори ефективності управління організацією продажу товарів;

- розглянуто показники оцінки ефективності організації продажу товарів;

- досліджено конкурентнесередовище ФОП «Чайка»;

- вивчено попит та оптимізацію асортиментубудівельнихматеріалів;

- проведено аналіз організації продажу шпалер;

- запропоновано заходи по підвищенню конкурентоспроможності та активізації торгівлі ФОП «Чайка»;

- проведено аналіз асортименту шпалер на підприємстві;

- виконано порівняльну характеристику споживних властивостей шпалер різних виробників;

- досліджено якість шпалер;

- оцінено конкурентоспроможність шпалер.

Об’єктомроботиєпроцесдослідження конкурентоспроможності та організації продажу шпалер (на прикладіФОП «Чайка»,м.Київ).

Методи досліджень: аналіз, порівняння, синтез, техніко-економічні розрахунки показників.

Предметом дослідженняєсукупністьтеоретичних та практичних проблем забезпечення ефективної організації продажу та конкурентоспроможності будівельних товарів, зокрема шпалер.

Інформаційною базою роботи є Закони України, нормативно-правові документи що регулюють торговельну діяльність, дані Державної статистичної служби України, наукові роботи вітчизняних і зарубіжних

вчених з питань теми дослідження, а також звітність й інші матеріали, що зібрані автором у ФОП «Чайка».

Практичне значення одержання результатів одержаних результатів полягає у розробці рекомендацій щодо удосконалення управління процесом продажу товарів та підвищенні їх конкурентоспроможності на ФОП «Чайка»

РОЗДІЛ 1

Теоретичні аспекти Організації продажу товарів на ринку будівельних матеріалів

1.1. Тенденції виробництва будівельних матеріалів в Україні

Будівельні матеріали відзначаються досить високою питомою вагою у структурі товарообороту оптової і роздрібної торгівлі України, яка за останні роки у зв’язку з кризовими явищами в економіці дещо зменшилася. Так, у 2010р. у м. Києві частка будівельних матеріалів складала 8,2 % (110,8 млн.грн.) від роздрібного товарообороту непродовольчих товарів (друге місце після автомобілів - 29,2%), а наприкінці 2011 р. вона знизилася до 5,5%. Починаючи з листопада-грудня 2008 р. припинилося стрімке зростання ринку будматеріалів, який став менш привабливим об’єктом, зокрема для іноземного інвестування [96].

За словами співвласника мережі гіпермаркетів з продажу будівельних матеріалів «Нова лінія» О. Шандара, в січні 2011 р. мережа недоотримала близько восьми відсотків запланованого прибутку [56].

За спостереженнями співвласника компанії «Агромат» (виробництво та продаж будівельних матеріалів, елементів декору) В. Реви, мало не найбільше постраждала продукція цінових сегментів «середній» і «середній плюс», тоді як елітний товар майже не поступився своїми позиціями. За його спостереженнями, обсяги продажу будівельних матеріалів у роздрібній торгівлі, порівняно з докризовими показниками, знизились на 30-35% у натуральному вираженні і на 10-15% у вартісних показниках. Для порівняння, у США за підсумками 2010 року обсяг продажу скоротився лише на 11,9% у натуральному вираженні. Щоправда, всі ці показники стосуються сегменту формату DIY (від англ. «Doityourself» — «Зроби це сам») та змішаних форматів DIY-BIY-professional (від англ. «Buyityourself» - «Купи сам»), які орієнтовані на індивідуальних покупців і дрібних оптовиків, переважно на невеликі будівельно-ремонтні компанії та бригади, які купують будівельні матеріали для ремонту та оздоблення квартир [96].

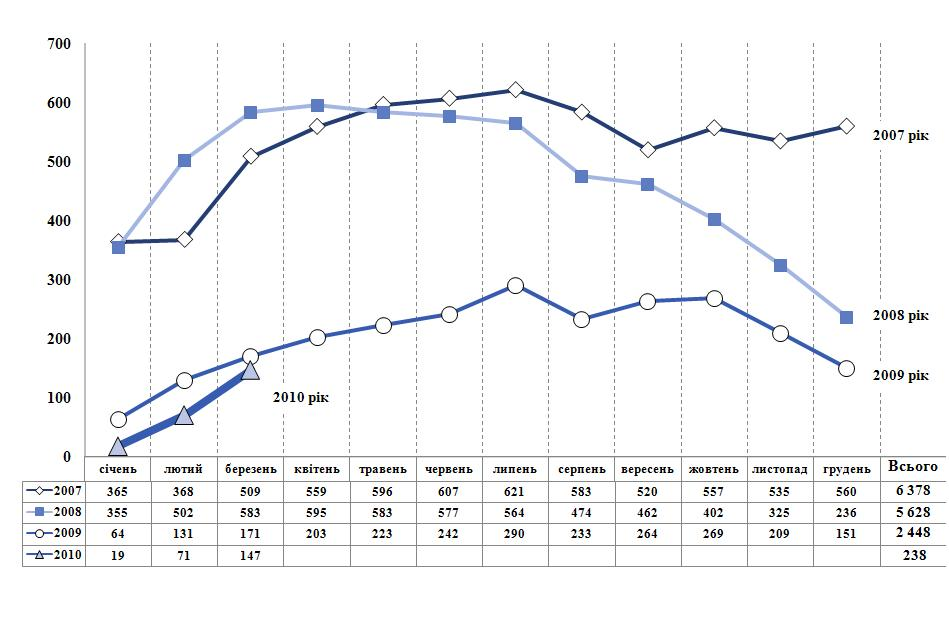

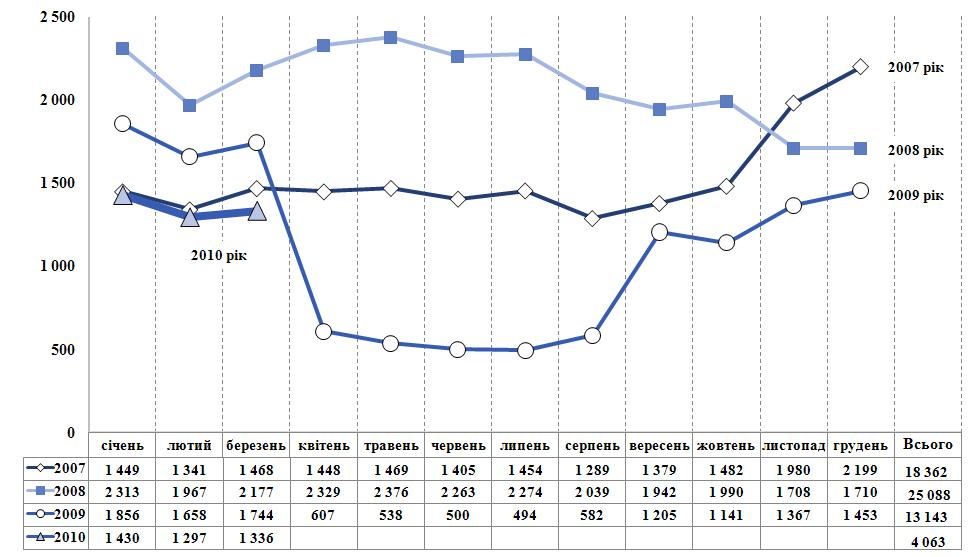

У відповідь на зниження попиту виробництво більшості різновидів будівельних товарів в Україні за останні кілька років значною мірою скоротилося. Так, наприклад, обсяги виробництва штучного каменю, бетону, блоків та цегли з цементу у 2009 році склали 2448 тис. т, що в 2,6 рази менше, ніж у 2007 році, і становили 6378 тис. т (рис. 1.1.)

Рис. 1.1. Виробництво блоків та цегли з цементу, штучного каменю та бетону для будівництва в Україні у 2007-2009 рр., тис. т [100]

При цьому в березні 2008 року зафіксовано позитивну динаміку по виробництву цієї групи будівельних матеріалів, у порівнянні з березнем 2007 року. Про те вже рівно через два роки (у 2010 р.) виробництво складало лише 25% від рівня 2008 року. Лише з середини 2011 року почалось стрімке зростання виробництва, що продовжується і в 2012 році. А в 2013 році у зв’язку з закриттям декількох заводів виробництво зменшилося ще в декілька разів.

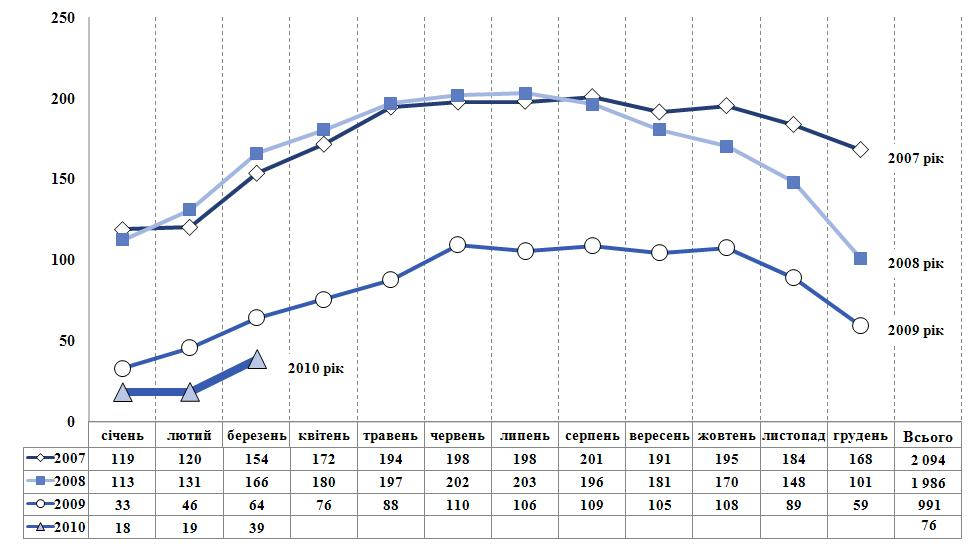

Майже вп’ятеро скоротилося виробництво будівельної керамічної цегли: 39 млн.шт.ум. цегли у березні 2010 р. проти 154 млн. у березні 2007 р. (рис. 1.2).

Рис. 1.2. Виробництво цегли керамічної невогнетривкої будівельної в Україні у 2007-2009 рр., млн.шт.ум.цегли [100]

Обсяги виробництва цегли в Україні за весь 2009 рік склали 991 млн.шт., в той час як за 2007 рік її було виготовлено 2094 млн., що на 111% перевищувало минулорічний показник.

На 2011 рік виробництво цегло прискорило темпи росту. За статистичними даними, воно склало 1350 млн.шт., що перевищує показник 2009 але поки не дотягує до показника 2008 року. У 2015 році прогнозується зменшення виробництва у зв’язкуз воєнними діями на донбасі.

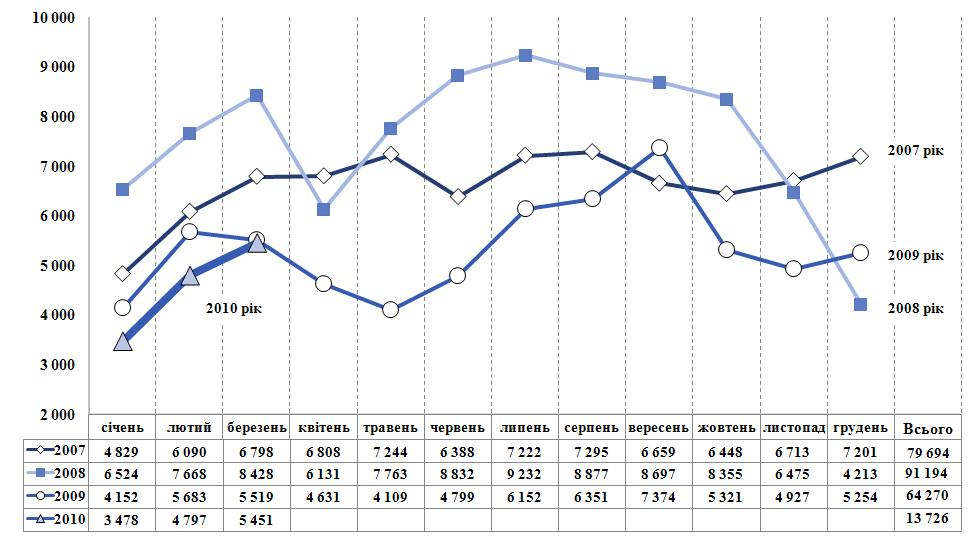

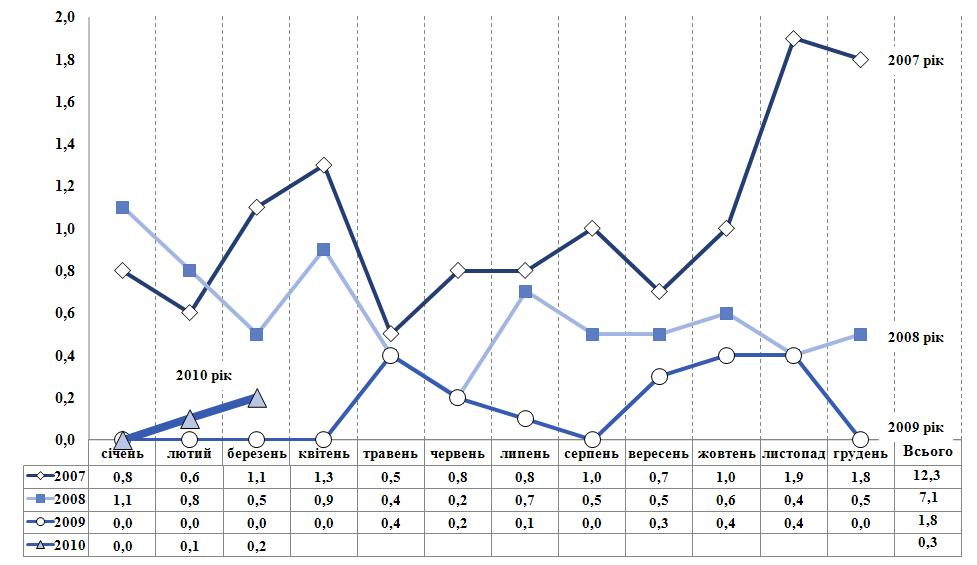

Найнижчі обсяги виробництва будівельних товарів з гіпсу зафіксовано в грудні 2008 р. (4213 тис.м2), травні 2009 р. (4109 тис.м2) і січні 2010 р. (3478 тис.м2) (рис. 1.3).

Як видно з графіків, у 2008 році виробів з гіпсу виготовлено на 14,4% більше, ніж у 2007 р.

Однак за одні й ті ж періоди 2008-2010 рр. виробництво скорочувалося. Особливо великі темпи скорочень відмічено між 2008 і 2009 роках, коли якраз і почалася криза.

Рис. 1.3. Виробництво будматеріалів з гіпсу для будівництва у 2007-2009 роках, тис.м2 [100]

І все ж у березні 2010 р. обсяги виробництва гіпсових матеріалів для будівництва зрівнялися з аналогічним періодом 2009-го і почали зростати впродовж 2011- 2013 років.

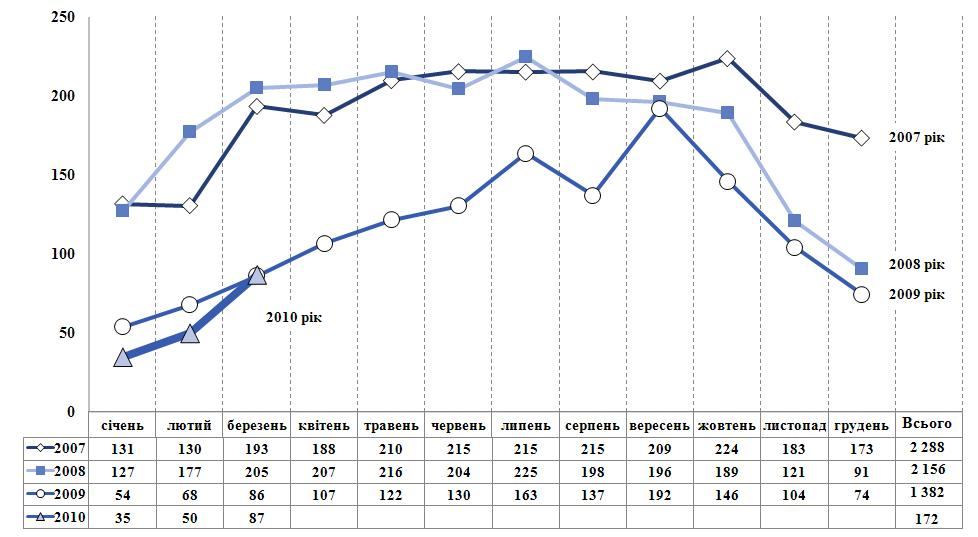

Аналогічна тенденція характерна для сухих будівельних сумішей і сухих бетонів. У першій половині 2008 року їх виробництво перевищувало показники аналогічного періоду 2007 року, однак з серпня 2008 року намітився різкий спад, який продовжувався до початку 2009 року. З січня по вересень 2009 р. обсяги виробництва сухих будівельних сумішей зростали і майже досягли докризового рівня (192 тис. т), після чого за три місяці показники виробництва знову впали, цього разу ще нижче – до 74 тис.т. (рис. 1.4). Протягом першого кварталу 2010 р. почалася тенденція до зростання виробництва. Протягом 2011 року воно збільшилось майже вдвічі та прогнозована оцінка на 2012-2013 рік також прослідковує позитивну динаміку у зв’язку із довірою до вітчизняних виробників.

Рис. 1.4. Виробництво сумішей будівельних та бетонів (сухих), крім суміші бетонної готової, в Україні у 2007-2009 рр., тис.т [100]

Найбільші обсяги виробництва будівельних матеріалів зі скла за останні роки зафіксовано в січні-жовтні 2008 року (приблизно на рівні 1400 тис. м2), найменші – у квітні-серпні 2009 року (рис. 1.5)

Рис. 1.5. Виробництво скла-флоат і скла з шліфованою та полірованою поверхнею листового в Україні у 2007-2009 рр., тис.м2 [100]

У січні-березні 2010 року обсяги виробництва скла будівельного майже дорівнювали показникам аналогічного періоду 2007 року, а на 2011-2013 роки продовжили зростання.

Майже до нульового рівня падали в період кризи обсяги виготовлення таких досить нових для українських споживачів товарів, як шлаковата, силікатна вата та інші аналогічні види мінеральних ват (у січні-квітні, серпні і грудні 2009 року, а також у січні 2010 року) (рис. 1.6).

Рис. 1.6. Виробництво шлаковати, вати мінеральної силікатної та аналогічних мінеральних ват (включно з сумішами) в блоках, листах і рулонах у 2007-2009 рр., тис.т [100]

У березні 2010 р. мінеральних ват і шлаковати в Україні виготовлено лише близько 200 т, тоді як у березні 2007 – 1100 т, тобто в 5,5 разів більше.

На 2012 рік показники стабілізувались та не стрімко зростають протягом 2013 року.

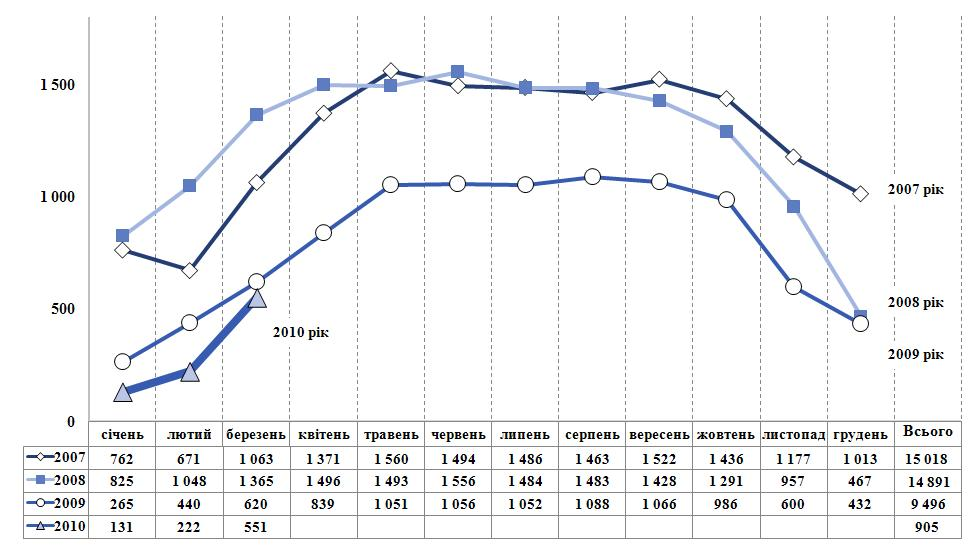

Фактор сезонності виробництва значною мірою позначається на пропозиції цементу на ринку будівельних товарів. Пік виробництва припадає на травень-жовтень (рис. 1.7). Загалом же протягом 2007-2010 рр. спостерігалося зниження виробництва цього «стратегічного» матеріалу для будівництва: незначне у 2007-2008 рр. (зниження на 0,8%) і більш помітне у 2008-2009 рр. (36,2%). У березні 2010 р. обсяги виробництва цементу складали 551 тис.т, що в 4,2 рази більше, ніж на початку року. За 2011 та 2012 роки показники значно збільшились і рівень виробництва становить приблизно рівню 2008 року.

Рис. 1.7. Виробництво цементу в Україні у 2007-2009 рр., тис.т [100]

Подібна тенденція спостерігається у виробництві полістиролу і пінополістиролу (рис. 1.8).

Рис. 1.8. Виробництво пінополiстиролу, полiстиролу іншого у первинних формах в Україні у 2007-2009 рр., т [100]

За підсумками 2009 року обсяги їх виробництва склали 689 т, що вдвічі менше, ніж у 2007 році. На 2010 рік показники почали приріст та на 2011 рік стабілізувались на рівні 2007 року. На 2013 рік спостерігається значний ріст виробництва.

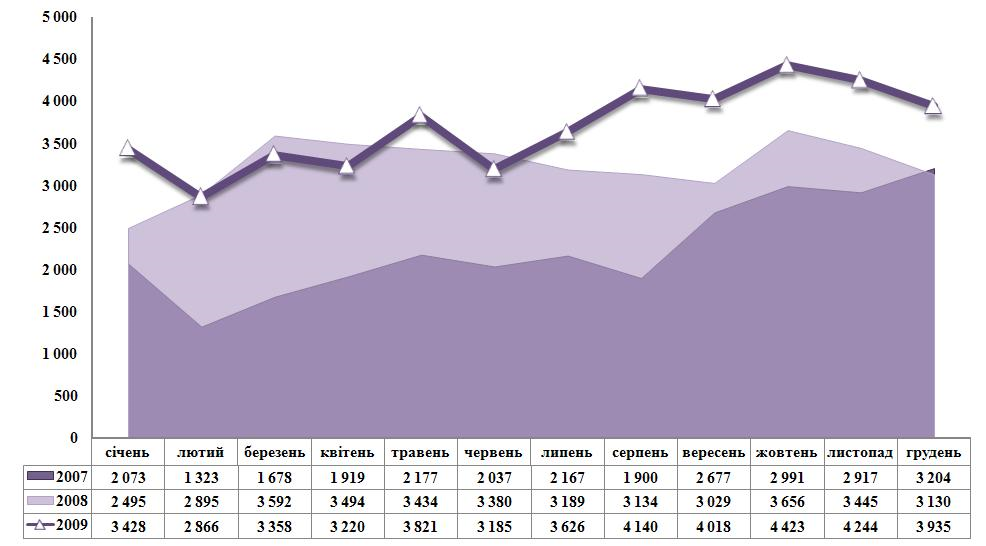

Зворотна ситуація спостерігається в сегменті облицювальних керамічних плиток (рис. 1.9).

Рис. 1.9. Виробництво плит та плиток керамічних в Україні у 2007- 2009 рр., тис.м2 [100]

Якщо в 2008 році спостерігалося незначне зниження обсягів виробництва керамічних плит і плиток, у порівнянні з 2007 роком, то в 2009 р. зафіксована позитивна динаміка - 3935 тис.м2 проти 3204 в 2007 р., яка продовжилась на 2011 і 2012 роки і склала близько 4532 тис м2на лютий 2013 року.

Асортимент матеріалів для облицювання фасадів за 2010-2011 рр. не дуже змінився, тоді як об'єми споживання впали приблизно на 30%. За даними О. Гайсенка, маркетолога компанії «ЗИП», 10% ринку займають фасадні фарби і штукатурки, 90% нерівномірно розподіляються на сайдинг, керамічну цеглу, профнастил і ін.

Приватні забудовники віддають перевагу традиційним цементно-вапняним штукатуркам з подальшим покриттям декоративними штукатурками різного кольору, зерна і фактури нанесення. Найдорожчим і досить надійним матеріалом є облицювальна цегла, природний мармур або камінь [17].

Для об'єктів комерційного призначення (переважно склади, іноді торговельні і бізнес-центри) найчастіше застосовується профнастил.

Вітчизняний ринок профільованого листа в 2010 р. складав порядку 20 млн. погонних метрів або 125 тис. т. Такий об'єм оцінюється приблизно в 1,25 млрд. грн., що на 45 % менше, в порівнянні з 2009 р.

Ціни на фасадні матеріали змінюються відповідно до коливання цін на сировину. Протягом 2010 р. одночасно знижувалася валютна ціна від постачальників і внаслідок зростання курсу валют дещо зменшувалася собівартість готової продукції. У цілому, ціни на ринку залишалися приблизно на одному рівні, подорожчання намітилося в серпні–вересні 2011 року [17].

1.2. Тенденції попиту на будівельні матеріали в Україні

Ступінь падіння попиту на різні види облицювального матеріалу багато в чому обумовлений їх вартістю. Сьогодні в споживчих перевагах простежуються дві основні тенденції. В першому випадку основну роль при виборі матеріалу грає популярність торгових марок і брендів, в які вкладений великий рекламний бюджет. У іншому головним критерієм вибору стає дешевизна продукції.

Переважна більшість споживачів орієнтуються якраз на низьку вартість при покупці штукатурок і фарб. З штукатурок найбільш популярні сухі, оскільки вони набагато дешевші за полімерні, хоча і програють їм за експлуатаційними характеристиками. У цьому сегменті на початок 2010 р. відбулося подорожчання ряду імпортних сумішей. По продукції вітчизняного виробництва помітних цінових коливань не спостерігалося. Більш того, деякі компанії проводили акції, знижуючи ціни на окремі позиції товару [17].

У сегменті керамічної облицювальної цегли спостерігається зниження попиту на продукцію вітчизняного виробництва і практично повне витіснення імпорту. У сегменті цегли основний попит припадає на продукцію світлих тонів (жовтий, персиковий, ясно-кремовий), трохи менший – на гіперпресійну цеглу. Клінкерна кераміка поки займає третє місце за поширеністю, але її частка стрімко збільшується, запевняють експерти. Значних цінових змін на вітчизняну керамічну лицьову цеглу не спостерігалося. Поки виробники прагнули стримувати зростання цін за рахунок зменшення власної маржі прибутку, але зважаючи на вірогідне подорожчання газу незабаром ситуація може змінитися.

Фасадні фарби з початку 2010 року подорожчали в середньому на 15–60%, із-за чого споживачі також перейшли на дешевші варіанти облицювання фасаду будівлі [17].

Особливу залежність від цінових коливань сировини, що імпортується, відчуває сегмент профільованого листа. Найбільший вплив на вартість профнастилу чинить світовий ринок сталі, що є початковою сировиною для виробництва продукції. В першому кварталі 2010 р. відбулося істотне зниження цін на сталь, що привело і до зниження вартості профнастилу. У другому кварталі, навпаки – спостерігалося зростання котирувань основних видів сталі. На сьогоднішній день ситуація на світовому ринку відносно спокійна, можна констатувати відносну стабілізацію цін на профнастил в світових валютах. Виключенням є Китай, де вже кілька місяців ціни поступово знижуються.

Значних змін на ринку матеріалів для облицювання фасадів найближчими роками експерти в більшості своїй не прогнозують, чекаючи відродження ринку нерухомості в цілому, наміченого на 2012 р. Основними споживачами облицювальних фасадних матеріалів стануть переважно об'єкти, визначені УЄФА як ключові в підготовці країни до ЄВРО-2012 - стадіони, аеропорти, готелі.

Не дивлячись на відсутність прогнозів по швидкому відродженню ринку нерухомості, виробники і продавці облицювальних товарів не чекають зниження показників в порівнянні з минулими роками. Вони навіть розраховують на можливу появу в 2012 р. нових матеріалів, відкриття або модернізацію виробництв.

Слід відзначити, що за останні два-три роки в українських споживачів зріс інтерес до більш дорогих оздоблювальних матеріалів, зокрема шпалер, що призвело до падіння обсягів виробництва у вітчизняних виробників ще в 2006 році. Правда, мова йде про продукцію дешевого цінового сегмента, який усе ще активно випускають українські шпалерні фабрики.

Сьогодні в Україні працюють 15 шпалерних фабрик, однак серед лідерів значаться лише 4 виробники. "Корюківська фабрика технічних паперів", відома під торговельною маркою "Слов'янські шпалери", вважається серйозним конкурентом через випуск дешевих паперових шпалер. За даними інвестиційної компанії «DragonCapіtal», вона випускає близько 65% від загального обсягу виробництва. Близько 70% її продукції йде на експорт. Далі значаться фабрика "Синтра" (Калуш, Івано-Франківська область), дніпропетровські фабрики "Дніпромайн" і "Едем" (ТМ "Версаль"). Що стосується імпортних шпалер, та провідних виробників, чия продукція присутня на українському ринку в повному обсязі й того менше: «Rasch» і «A.S. Creatіon». Частково на вітчизняному ринку в сегменті вінілових шпалер представлені «Murella» й «Іdeco». Основні позиції дві останні торговельні марки займають у класі "преміум": шпалери гарячого тиснення й на флізелиновій основі [98].

На думку Т. Левченко, аналітика інвестиційної компанії «DragonCapіtal», зараз спостерігається загальний спад обсягів виробництва в Україні приблизно на 5-10%. Наприклад, якщо "Корюківська фабрика технічних паперів" у 2009 році виготовила майже 285 млн. м2 шпалер, то в 2010 році - 270 млн. м2. Зменшення продажів можна пояснити орієнтуванням стратегії підприємства вбік більш дорогої продукції, і це зрозуміло. В 2011 році тільки столичний ринок шпалер збільшився в грошовому еквіваленті на 30%, досягши $26 млн.. Якщо ще два роки тому, наприклад, кияни віддавали перевагу шпалерам у ціновому сегменті до 50-60 грн. за рулон, то в 2011 році планка піднялася до 100 грн. Ця тенденція збереглася й сьогодні.

За статистикою Асоціації українських підприємств целюлозно-паперової галузі "Укрпапір", в 2010 р. загальний обсяг виробництва шпалер в Україні склав приблизно 0,5 млрд. м2 при потребах внутрішнього ринку в розмірі 220 млн. м2 за той же період. В 2010-2011 рр. провідні позиції на внутрішньому ринку займали вітчизняні виробники. Їхня частка ринку становила близько 60%, у той час як на частку імпорту припадало всього 40%. З іншого боку приблизно 70% вітчизняної шпалерної продукції йде на експорт. Основний споживач - Росія. Так, за даними компанії "Синтра-Трейдинг", близько 60% вироблених фабрикою шпалер експортується в Російську Федерацію [98].

На даний час український ринок заповнений досить великою кількістю різних видів шпалер. Як приклади взята продукція вітчизняних виробників.

Говорячи про оздоблювальні матеріали, варто згадати й клеї. Багато виробників шпалер випускають ще й клеї під своїми торговельними марками, рекомендуючи для обклеювання, відповідно, тільки свою продукцію. Наприклад, «Rasch» і «A.S. Creatіon» пропонують свої клеї. Однак лідируючі позиції в Україні займають німецький «Metylan», французький «Quelyd», польський «AtlasAlpan» та деякі інші. Так що вибір у покупця необмежений.

Будівельний ринок з кожним роком пропонує все нові і нові різновиди матеріалів для обробки приміщень деревом — матеріалом, який ніколи не вийде з моди. Адже натуральна деревина, крім естетичного зовнішнього вигляду, вносить непередаваний колорит, природну гармонію і затишок до будь-якого житла.

Серед виробників дерев'яних виробів для обробки приміщень переважають вітчизняні підприємства, більшість яких зосереджена в західних областях України (за оцінками експертів, близько 40 % всієї продукції), а також наші найближчі сусіди — Росія, Білорусь, Словаччина, Польща, Латвія. Значні виробничі потужності розташовуються в Київській, Дніпропетровській, Харківській і Донецькій областях. Серед українських виробників пиломатеріалів виділяються компанії «Левком» (Харківська обл.), фірма «Євроліс» на базі Полтавського деревообробного заводу, ПКФ «Лана» (Харків), Вінницький деревообробний комбінат, «Укрросліс-бум», ТОВ «КроноспанУкр» (Нововолинськ Волинської обл.) та інші. Також в магазинах представлена продукція таких компаній, як «Укрлісінвест», ДЕБО, «Українська меблева марка», Parco, К.С.В., ЧШ «Шопа» (все в Україні), «Інтерфорест», «Халес» (обидві — Білорусь), «Екологіка», СКІФ (обидві — Росія), Kronopol (Польща), Kronospan (Словаччина, Болгарія), Bolderaja (Латвія) та інші [96].

До основних видів продукції, що випускається підприємствами лісопромислового комплексу, відносяться пиломатеріали, деревинностружкові і деревоволокнисті плити, фанера і меблі. Магазини пропонують великий асортимент товарів з дерева, таких як різні види плит, вагонку, дошки, бруси, столешниці, плінтуси, підвіконня, планки, балясина і т.д.

Значний коригуючий вплив щодо подальшого успішного розвитку ринку будівельних матеріалів в Україні чинять провідні оптові та роздрібні підприємства торгівлі, які спеціалізуються на будівельних товарах. Так, прагнучи стабілізувати попит оператори ринку будівельних матеріалів, зокрема в сфері роздрібного продажу, почали вже в 2009 р. розробляти різноманітні антикризові заходи. У хід пішли традиційні акції та знижки. Так, у мережі магазинів компанії «Агромат» можна придбати елементи освітлення зі знижкою навіть 50%. У мережі «Анжіо» 50-кілограмовий мішок цементу М-400 обійдеться на 12% дешевше, ніж два мішки по 25 кг. У «Profitek» при купівлі ламінату кожен десятий метр дарують. У першу чергу акції торкнулися найбільш збиткових груп товарів. На решту продукції, яка на закупівлі дорожчала разом із підвищенням курсу долара, учасники ринку намагалися не дуже збільшувати ціни, коригуючи маржу. Керівництво мережі «Нова лінія» було змушене знизити націнку на товари в магазинах на 7-10 відсоткових пунктів - до 18%. Компанія «БудМакс» вирішила запропонувати своїм покупцям відстрочку платежу після відвантаження товару (термін залежить від індивідуальних домовленостей) [56].

Робота з постачальниками теж зазнала змін. Через нестачу обігових коштів (мережі оплачують продукцію через 30-60 днів після поставки або за фактом продажу) близько 30% постачальників збанкрутували, інші стали менш поступливими в наданні відстрочок. Почастішали випадки прострочених платежів з боку мереж. В середньому затримка платежу становить 5-20 днів від узгоджених термінів оплат.

Щоб убезпечити себе, постачальники стали розробляти системи бонусів для тих мереж, які платять вчасно, й підвищувати штрафи для непунктуальних. Це призвело до часткової переорієнтації торговців на співпрацю з більш поступливими дрібними постачальниками, які раніше не мали змоги співпрацювати з будівельними супермаркетами. Через це, а також через коливання курсу долара частка товарів українських виробників в асортименті збільшилася на 8-15% залежно від регіону. Слід зазначити, що для давніх і стратегічно важливих партнерів постачальники готові реструктуризувати борг і надати відстрочку до півроку.

Активізацію попиту великі мережі хочуть підштовхнути й виходом в сферу інтернет-продажу, потіснивши невеликі підприємства, які є основними гравцями в мережі Інтернет. Так, компанія «Агромат» уже відкрила свій інтернет-магазин, а в «Новій лінії» проект перебуває на завершальній стадії. За оцінками гравців, близько 30% українців використовують Інтернет при виборі та купівлі будматеріалів [56].

Незважаючи не деяке зниження обсягів продажу будівельних товарів на ринку, експерти і провідні оператори ринку стверджують, що це лише тимчасові проблеми і перешкоди, загалом же зміни в оптовій і роздрібній торгівлі будматеріалами, зокрема в організації продажу цієї групи товарів, характеризують позитивні тенденції, які впливають на різні сфери економіки: ціни на будматеріали позначаються на вартості будівництва; значні маркетингові бюджети роздрібних операторів ринку дозволяють їм освоювати нові технології просування товару; розвиток роздрібної мережі дозволяє нарощувати доходи для вітчизняних виробників будматеріалів, адже дана галузь обґрунтовано визнана однією з пріоритетних у контексті інтеграцій України до світового економічного простору.

Основними впливовими факторами ринку будматеріалів на макрорівні виступають обсяги будівельних робіт у реальному секторі економіки і стан попиту на житлову та офісну нерухомість у регіональних центрах України.

Однак, проведений експертами ринку кореляційно-регресійний аналіз свідчить про те, що обсяги будівництва лише на 0,16—47 % (залежно від регресійної моделі) визначають динаміку ринку будматеріалів. Це є цілком логічним, адже значна частина товарів, що входять до групи будівельних матеріалів, придбається не для будівництва, а для ремонту приміщень (особливо приватних квартир та будинків) [99].

Має місце тісний зв’язок між доходами населення та обсягами ринку будівельних матеріалів. При цьому слід зазначити, що при вивченні обсягів ринку фахівцям з маркетингових досліджень досить складно оцінити попит будівельних компаній, на відміну від обсягів роздрібного ринку будівельних матеріалів, який напряму пов’язаний з доходами населення.

Отже, об’єми будівництва на 2012 рік в цілому по Україні зросли на 12.5% . А разом з цим зросли показники в сегменті швидкобудівних будівель – на 10% , теплоізоляційних матеріалів – на 23%, крім цього, оживився ринок будівельних матеріалів ( фасадних систем, кераміки, покрівельних матеріалів, сандвіч-панелей) , будівельної хімії та автоматизації будівель. Також відкриває друге дихання й віконний ринок України, він стає більш практичним,економним,сучасним та ексклюзивним. Все частіше відслідковується збільшення попиту на енергоефективні об’єкти. Повне відродження на будівельному ринку прогнозують на літо 2012р. Це сприятиме й відродженню роздрібних торговельних підприємств, що працюють у сфері будівельних матеріалів. Робота останніх залежатиме й від визначення факторів ефективності управління організацією продажу.

РОЗДIЛ 3

Товарознавча оцінка шпалер у ФОП «Чайка»

3.1 Аналіз асортименту шпалер на підприємстві

Найважливішим у питанні збуту товарів відіграє асортимент товарів. Розподіл асортименту шпалер на ФОП «Чайка» в залежності від виробників та технології виробництва розіб'ємо на дві групи:

«Старі» - шпалери, що випускаються на підприємствах, що виробляли їх ще в радянські часи. Звичайно це недорогі шпалери, що випускаються на старому або модернізованому устаткуванні. За типом це найчастіше «дуплекс» або «симплекс». Дуплекс – це шпалери із цупкого двошарового паперу з нанесеним малюнком на верхньому, симплекс-шпалери складаються з одного шару паперу. Низька ціна забезпечує їм великий обсяг продажу, але лише серед малозабезпечених верств населення. Особливо великі обсяги реалізуються в сільських районах і дрібних провінційних містах дотаційних регіонів [98].

«Нові» - в цю категорію віднесемо всі імпортні і вітчизняні шпалери, що претендують на імпортозаміщення (табл 3.1). Перш за все, це вища якість шпалер і використання новітніх технологій і матеріалів у їх виробництві, що і обумовлює істотну різницю в ціні. Проаналізуємо ці групи.

Навіть на більшості старих виробництв встановлені імпортні верстати, відповідно їх подальша модернізація малоперспективна - під старі технології західні виробники підстроюватися не будуть, а використання нових веде до заміни устаткування переходу на іншу сировину і, як наслідок, збільшення вартості продукції. Тобто виробник перейде на продукцію «нові шпалери».

Друга група представлена на українському ринку західними виробниками, виробниками в країнах ближнього зарубіжжя і фабриками, що з'являються в Росії. Спробуємо розставити деякі пріоритети виробникам.

Таблиця 3.1

Основнівиробники категорії «нові» шпалери [98]

|

Українська назва

|

Англійська назва/торгова марка

|

Країна виробник

|

|

КОФ Палітра

|

Палітра

|

Росія

|

|

Марбург

|

Marburg

|

Німеччина

|

|

РАШ

|

Rasch

|

Німеччина

|

|

Ідеко

|

Ideco

|

Бельгія

|

|

Венілія

|

Venillia

|

Франція

|

|

Мурелла

|

Mirella

|

Італія

|

|

Декорі Декорі

|

DecoriDecori

|

Італія

|

|

Файн Декор

|

Finedecor

|

Великобританія

|

|

Грехем енд Браун

|

Graham & Brown

|

Великобританія

|

|

Ерісманн

|

Erismann

|

Німеччина

|

|

Версаль

|

Версаль

|

Україна

|

|

Корюкiвська шпалерна фабрика

|

«Слов'янські шпалери»

|

Україна

|

|

Днепромайн «Вініл»

|

Ланіта

|

Україна

|

|

Сiрпі

|

Sirpi

|

Італія

|

|

Замбаїті

|

Zambaiti

|

Італія

|

З імпортної продукції левову частку постачань мають німецькі фабрики. Найбільш відомі з них – це «RASCH», «MARBURG», «ERISMANN» і т.д. Якщо вважати, що престижність продукції визначається ціною, тоді ці ж фірми можна розставити в наступному порядку: «MARBURG», «RASCH», «ERISMANN». Це не означає значну різницю в якості, а лише говорить про різницю в стратегії виробництва, продажів і позиціонуванні продукції на ринку. Як приклад розглянемо «MARBURG», в більшості дизайнерських рішень якого велика кількість технологічних переваг (найбіліший і «найтовщий» флізелін під фарбування, велика ріноманітність декоративного оздоблення з використанням «золота» і перламутру і так далі) [52, 98].

На пострадянському просторі з'явилося декілька виробництв, що починають конкурувати із західними виробниками. Найбільш помітними з них, що випускають шпалери зі спіненим вінілом, вважаються «Український Вініл» («Дніпромайн»), Корюківська шпалерна фабрика, фабрика «ЕДЕМ» (торговельна марка «Версаль»), «Сiнтра» («RASCH», м. Калуш).

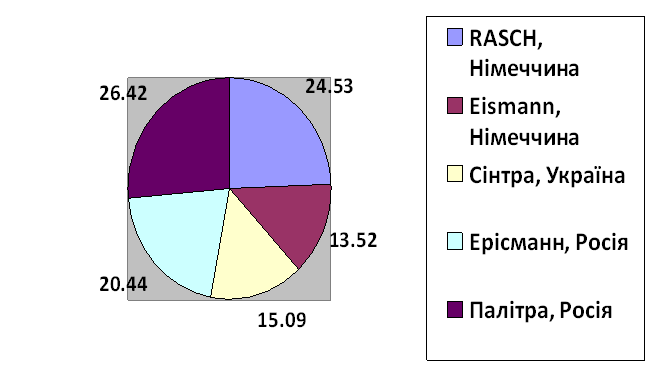

Формуючи асортимент товарів для продажу, ПП «Чайка» керувалось бажанням сформувати спеціалізований асортимент для своїх клієнтів та споживачів. На рис 3.1 представлено основні торговельні марки, які реалізує дане торгове підприємство.

Рис 3.1. Структура асортименту шпалер ФОП «Чайка»

Таким чином, підприємством реалізується п’ять основних торговельних марок шпалер, одна з яких українська [97].

Тому для більш детального аналізу пропонуємо винести три торговельні марки: «Раш» (Німеччина), асортимент нараховує 78 артикулів, тобто 24,53%; «Сінтра», Україна - 48 артикулів, 15,09 %; Палітра, Росія - 84 артикули, 26,42% від загальної кількості артикулів.

В таблиці 3.2. відображено різноманітність асортименту шпалер,щой винесено в додаток Є.

Таблиця 3.2

Структура асортименту шпалер у розрізі колекцій за кількістю артикулів і різновидів декоративного оформлення [97]

|

Кількість колекцій

|

Колекції

|

Кількість артикулів

|

%, відношення

|

Кількість дизайнів

|

%, відношення

|

|

RASCH, Німеччина

|

|

1

|

Cipriani

|

10

|

4,76

|

3

|

4,54

|

|

2

|

Kids Club

|

4

|

1,90

|

4

|

6,06

|

|

3

|

Wallton

|

4

|

1,90

|

4

|

6,06

|

|

4

|

Maximum І

|

7

|

3,33

|

1

|

1,52

|

|

5

|

Maximum ІІ

|

7

|

3,33

|

1

|

1,52

|

|

6

|

Diamantino

|

12

|

5,71

|

3

|

4,54

|

|

7

|

Celia

|

2

|

0,95

|

1

|

1,52

|

|

8

|

Tiles&More

|

23

|

10,95

|

7

|

10,60

|

|

9

|

Flip Flop

|

8

|

3,81

|

3

|

4,54

|

|

Палітра, Росія

|

|

1

|

Гранд Прем’єра

|

22

|

10,48

|

3

|

4,54

|

|

2

|

Pro Color

|

4

|

1,90

|

1

|

1,52

|

|

3

|

Рустика

|

10

|

4,76

|

2

|

3,03

|

|

4

|

Гармонія

|

19

|

9,05

|

3

|

4,54

|

|

5

|

Камелія

|

8

|

3,81

|

1

|

1,52

|

|

6

|

Дефіле

|

3

|

1,43

|

1

|

1,52

|

|

7

|

Аквілегія

|

10

|

4,76

|

4

|

6,06

|

|

8

|

Натхнення

|

2

|

0,95

|

1

|

1,52

|

|

9

|

Ностальгия

|

6

|

2,86

|

2

|

3,03

|

|

Сінтра, Україна

|

|

1

|

Giganto І

|

16

|

7,62

|

4

|

6,06

|

|

2

|

Giganto ІІ

|

5

|

2,38

|

1

|

1,52

|

|

3

|

MEGA COLOR

|

12

|

5,71

|

1

|

1,52

|

|

4

|

PAINT IT

|

10

|

4,76

|

9

|

13,63

|

|

5

|

PAINTBOX

|

5

|

2,38

|

5

|

7,57

|

|

6

|

Sun Wall

|

1

|

0,48

|

1

|

1,52

|

|

Загальна кількість

|

24

|

210

|

|

66

|

|

Дані таблиці свідчать, що асортимент деяких колекцій шпалер не глибокий. Прикладом слугує колекції Celia та Натхнення, які представлені всього 2 артикулами одного дизайну, Дефіле та Ностальгія - 3 арт. одного дизайну, але найгіршим є стан із SunWall, які представлені 1 артикулом. Широта асортименту позитивно впливає на торгівлю, але формується неспеціалізований асортимент, а простий, тому доцільно зменшити кількість колекцій та розширити асортимент артикулів (дизайнів). Найкращим співвідношенням кількості артикулів та дизайнів, ширині та глибини асортименту є асортимент шпалер торгової марки Сінтра. В таблиці 3.3 асортимент шпалер характеризується в розподілі на класи, типи, параметри, розміри та за ціновою категорії.

Таблиця 3.3

Характеристика асортименту шпалер на підприємстві

ФОП «Чайка» [97]

|

Характеристика

Класи та типи

|

RASCH, Німеччина

|

% відношення

|

Сінтра, Україна

|

% відношення

|

Палітра, Росія

|

% відношення

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

Вінілові шпалери на паперовій основі із рельєфною поверхнею, кіл. найменувань

|

34

|

43,59

|

21

|

43,75

|

70

|

83,33

|

|

Вінілові шпалери на паперовій основі з гладкою поверхнею, кіл. найменувань

|

3

|

3,85

|

-

|

-

|

-

|

-

|

|

Вінілові шпалери на флізеліновій основі із рельєфною поверхнею, кіл. найменувань

|

41

|

52,56

|

27

|

56,25

|

14

|

16,67

|

|

Разом

|

78

|

|

48

|

|

84

|

|

|

Характеристика параметрiв і розмірiв

|

|

Довжина 10,05м ширина 0,53м, кіл.найм.

|

56

|

71,80

|

1

|

2,08

|

48

|

57,13

|

|

Довжина 15м ширина 0,53м, кіл.найм.

|

-

|

-

|

21

|

43,75

|

22

|

26,20

|

|

Довжина 25м ширина 1,06м, кіл.найм.

|

4

|

5,13

|

14

|

29,17

|

-

|

-

|

|

Довжина 10,05м ширина 1,06м, кіл.найм.

|

14

|

17,94

|

12

|

25

|

14

|

16,67

|

|

Продовження таблиці 3.3

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

Бордюри

|

4

|

5,13

|

-

|

-

|

-

|

-

|

|

Характеристика за ціновою категорією, Ціна без ПДВ

|

|

Низька 27-53 грн. за рул., кіл.найм.

|

44

|

56,41

|

22

|

45,83

|

70

|

83,33

|

|

Середня 54-79 грн. за рул., кіл.найм.

|

30

|

58,46

|

12

|

25,00

|

14

|

16,67

|

|

Висока 79-105 грн. за рул, кіл.найм.

|

4

|

5,18

|

14

|

29,17

|

-

|

-

|

Проаналізувавши таблицю, можна зробити наступні висновки:

Найбільша кількість найменувань різних класів та типів шпалер, представлена в торговій марці «RASCH, Німеччина». При цьому, дана торгова марка вигідно виділяється серед конкурентів не тільки результатом співставлення ширини асортименту та його збалансованості, а й тим, що єдина з представлених марок, яка надає споживачам такі типи шпалер, як вінілові шпалери на паперовій основі з гладкою поверхнею. Отже, торгова марка «RASCH, Німеччина» є лідером в категорії аналізу за типами та класами шпалер. Представлена продукція торгової марки «Палітра», Росія займає другу позицію, оскільки за кількістю найменувань вінілових шпалер на паперовій основі з рельєфною поверхнею вона обходить сумарну кількість найменувань даного типу шпалер інших торгових марок. Продукція торгової марки «Сінтра», Україна замикає рейтинг, оскільки не відрізняється ні шириною асортименту, ні його глибиною. Але можна зробити висновок про те, що продукція «Сінтра», Україна займає свою частку на ринку завдяки: порівняно невеликій собівартості продукції (як мінімум за рахунок перевезень: інші представлені виробники – імпортери); високій якості продукції, що забезпечує постійних клієнтів; вдалого дизайну власне шпалер, що забезпечує сталу заінтересованість в продукції; і, звичайно, добре поставлена маркетингова політика компанії [98].

При розгляді поділу асортименту підприємства між представленими торговими марками за ціновою категорією в основному зорієнтована на низьку цінову категорію шпалер. У цій категорії безспірним лідером є продукція «Палітри», яка представляє в даній категорії 70 найменувань, або 83% від загальної кількості представленої продукції. Продукція інших виробників демонструє більш збалансований підхід до зайняття ринку. Так, шпалери торгової марки «RASCH» низької цінової категорії становлять 56% продукції, а «Сінтра», Україна лише 46%. Це можна пояснити тим, що шпалери низької цінової категорії забезпечують сталий попит у споживачів. Щодо подальшого розподілу продукції виробників, то останніх 17% продукції «Палітра», Росія пропонується у середній ціновій категорії, не зазіхаючи на високоціновий сегмент ринку. Продукція «RASCH» в середній ціновій категорії приділяє майже настільки ж велику увагу, як і низько ціновій, залишаючи на категорію високих цін лише 5% продукції. Єдиною з розглянутих торгових марок, продукція якої широко представлена у категорії високих цін є «Сінтра». До цієї категорії спрямовано 29% продукції, тобто майже третина. Такий розподіл добре співставляється з висновками, досягнутими при розгляді розподілу за розмірністю. З огляду на розподіл продукції компаній-виробників, найбільш збалансовано виглядає продукція Сінтра, Україна, що найбільш рівномірно розподілена, та займає лідируючу позицію у високоціновій категорії [98].

Отже, проаналізувавши асортимент шпалер на ФОП «Чайка» можемо сказати, що асортимент не достатньо збалансований в залежності від типу та класу шпалер, цінової катогерії. В асортименті підприємства можна відмітити наявність шпалер різноманітних параметрів, великої кількості колекцій, але в деяких випадках не в повному обсязі. Таким чином відділу закупівель даного підприємства слід не лише розширяти асортимент шпалер різних торгових марок, а також углибляти діючий асортимент, колекції, які недокомплетовані і представлені декількома артикулами слід виводити шляхом розпродажу.

3.2. Порівняльна характеристика споживних властивостей шпалер різних виробників

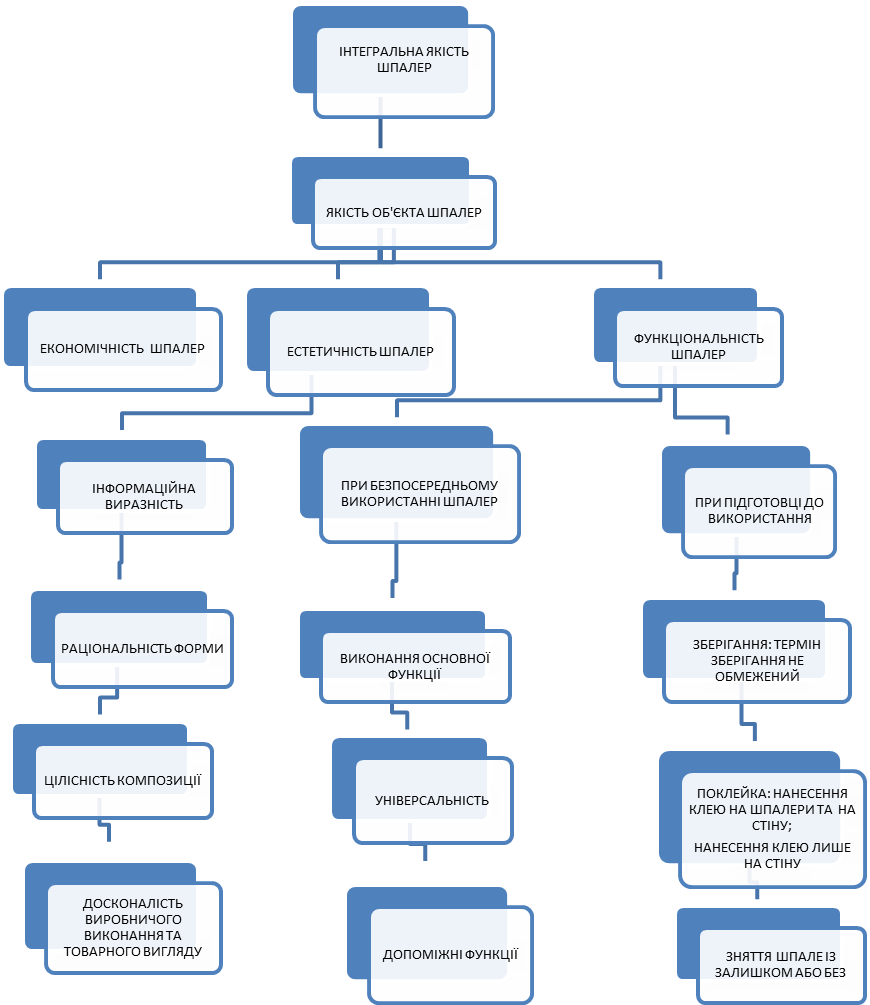

Споживні властивості — група властивостей виробу (продукції) які виявляються в процесі споживання та пов'язані з можливістю задоволення виробом (продукцією) деяких суспільних чи особистих потреб відповідно до його призначення [38, 71].

За природою натуральні властивості товарів підрозділяють на групи хімічних, фізичних, фізико-хімічних і біологічних властивостей (додаток Ж).

Для шпалер найважливішими з хімічних властивостей після наклеювання є світлостійкість вона вимірюється в балах, тип шпалер визначається водостійкістю та стійкістю до лужного середовища. Водостійкими матеріалами або виробами вважаються такі, що не розчиняються і не набухають у воді протягом певного часу і при різних температурах. Водостійкість виробів певним чином обумовлює також їх призначення, умови споживання (експлуатації) умови і термін їх зберігання і транспортування та характер пакування. Шпалери до експлуатації повинні мати поліетиленову упаковку для кожного рулону та паперову транспортну тару.

Фізичні властивості, (наприклад, маса, механічні), утворюють підгрупу фізико-механічних властивостей, а водо-, газо-, повітропроникність і пило-проникність - підгрупу фізико-хімічних властивостей.

Функціональні, ергономічні, економічні властивості та безпека і надійність споживання (або експлуатація) доцільно назвати утилітарними властивостями товарів, тобто такими, які задовольняють матеріальні потреби людини [52].

Властивості соціального призначення товару є споживною властивістю товару, що характеризує його відповідність індивідуальним і суспільно-необхідним потребам населення та доцільність збуту і споживання товару. Показниками властивостей соціального призначення є зовнішній вигляд товарів (дизайн), склад. Ці показники залежать від стилю, моди та іміджу. Таким чином дизайн шпалер повинен відповідати модним тенденціям, торгові марки сформулювати позитивний імідж для своєї продукції. Прикладом є торгова марка RASCH яка протягом 10 років на ринку України отримала імідж якісного товару. Ще одним із питань, які є важливими це моральне старіння товару, для шпалер це актуальність дизайну протягом довгого періоду, такі артикули можуть продаватися роками, а деякі взагалі не продаватися. Завдання постачальника при виборі нового товару не тільки керуватися психологічно-фізіологічним сприйняттям, але й максимально задовольнити потреби споживача [52].

Функціональна властивість товару – це споживна властивість, що обумовлює використання товару за його призначенням. Призначення шпалер насамперед естетичне і повинно відповідати смакам споживачів, а вже потім використовуються додаткові функції шпалер, що дозволяють їх мити, вони паро-, повітропроникні.

Всі вище перелічені властивості формують надійність товару – це властивість шпалер після багаторазового миття залишатися того ж кольору та дизайну не змінюючи форми. Термін служби у шпалер необмежений, довговічність залежить від типу шпалер і коливається від 1 року до 10 років(під фарбування).

Ергономічні властивості товару – це споживна властивість, що характеризує зручність і комфорт споживання чи експлуатації товару.

Гігієнічні властивості шпалер формуються на властивостях паро- та повітропроникності [38].

Антропометричні властивості для шпалер достатньо важливий показник оскільки в залежності від розміру приміщення висоти та периметру виясняється найоптимальніший розмір рулону. Виробники пропонують нам декілька розмірів: 10*0,53 , 15*0,53, 10*1,06, 25*1,06 та 10*0,75м. Дані розміри нормуються стандартом та мають обмеження по відхиленню[67].

Найголовнішою є психолого-фізіологічна властивість шпалер, здатність створювати відчуття комфорту та затишку. Широкий асортимент шпалер, глибина їх дизайнів та колористик дає змогу вибрати шпалери для кожного споживача.

Екологічні властивості характеризують рівень шкідливості, тому для шпалер важливою є сировина для виробництва, а саме папір, його очищеність та білизна. Якість та не шкідливість вінілової пасти та фарб.

Естетичні властивості товару – це споживні властивості, які виявляють у чуттєво-сприйнятливих ознаках форми свою суспільну цінність та соціально-культурну значущість і задовольняють естетичні потреби людини. Основними показниками естетичних властивостей є інформаційна виразність, раціональність форми, цілісність композиції та досконалість виробничого виконання і товарного вигляду. У виробництві шпалер естетичні властивості займають найперше місце оскільки досконалість дизайну, його практичність і цілісність є двигуном у розвитку технологій виробництва та збуту продукції. Завдяки використанню при виробництві тиснення, додавання різних додаткових добавок, використання 7-9 шарів вінілової пасти створюються нові дизайни. Таким чином додають: лелітки (блискавки), перламутр, фарбу гліттер (фарба з блискавками) та гранулят (гранули різного кольору).

Керуючись даними ГОСТ 30834-2002 (EH 235-89) «Обои. Определения и графические символы», в роботі було проведено порівняльну характеристику чотирьох зразків шпалер шляхом розшифрування графічних позначень на маркуванні.

Зразок №1 ( «Палітра») - шпалери з високою стійкість до миття, добре стійкі до світла, на паперовій основі оскільки клей наноситься на стіни і на полотно шпалер, мають вільну стиковку, що полегшує процес наклеювання, розшаровані і при знятті з основі залишиться папір (додаток З).

Зразок №2 («RaschGiganto») - шпалери з високою стійкість до миття, добре стійкі до світла, клей наноситься на шпалери, що характерно для паперових шпалер, але не вказано, що клей потрібно наносити і на стіни. Також потрібно звернути увагу, що присутнє зміщення малюнку лише в даному зразку. Розшаровані.

Зразок №3 («RASCH» ) - шпалери з високою стійкість до миття, добре стійкі до світла. Позначення щодо поклейки відсутні. Мають вільну стиковку і розшаровані.

Зразок №4 («Сінтра» ) - шпалери з високою стійкість до миття, добре стійкі до світла, клей наноситься на основу та знімаються без залишку, що характерно для флізеліну. Мають вільну стиковку малюнку.

Таблиця 3.4

Порівняльна характеристика властивостей шпалер при експлуатації згідно графічних позначень на етикетці

|

н./п.

|

Характеристика (властивість) шпалер

|

Зразок №1

|

Зразок №2

|

Зразок №3

|

Зразок №4

|

|

1

|

Водостійкість

|

М-2

|

М-2

|

М-2

|

М-2

|

|

2

|

Стійкість забарвлення до світла

|

5

|

5

|

5

|

5

|

|

3

|

Наклеювання

|

|

|

|

|

|

|

3.1 Клей наноситься на шпалери

|

+

|

+

|

-

|

-

|

|

|

3.2 Клей наноситься на обклеювачу основу

|

+

|

-

|

-

|

+

|

|

4

|

Стиковка малюнка

|

|

|

|

|

|

|

4.1 Вільна стиковка

|

+

|

-

|

+

|

+

|

|

|

4.2 Зміщена стиковка

|

-

|

+

|

-

|

-

|

|

5

|

Зняття з основи

|

|

|

|

|

|

|

5.1 Знімаються без залишку

|

-

|

-

|

-

|

+

|

|

|

5.2 Розшаровувані

|

+

|

+

|

+

|

-

|

|

Кількість плюсів

|

6

|

5

|

4

|

5

|

|

Кількість мінусів

|

2

|

3

|

4

|

3

|

Отже, найбільш високим характеристикам за властивостями шпалер при експлуатації згідно графічних позначень на етикетці відповідає зразок № 1 торговельної марки «Палітра».

3.3. Дослідження якості шпалер

Критерії, методи та засоби ідентифікації шпалер, за якими можна провести дослідження їх якості, наведені в додатку Л.

В додатку Л визначено, що при проведенні ідентифікації шпалер передбачене дослідження таких фізико-хімічних показників: стійкість пофарбування до світла, бали; стійкість до витирання, число витирань; білизна, %; руйнівне зусилля в вологому середовищі, Н. Згідно вимог СанПіН нормуються також шкідливі речовини, що виділяються шпалерами при експлуатації в повітряне середовище житлових та громадських будівель, концентрація, мг/м3 [52].

Визначення міцності пофарбованого шару шпалер до стирання має виключне значення при оцінці довговічності, можливості зберігати естетичні властивості. Визначають цей показник на зразках розміром 100100 мм, який укладають на листове скло. На поверхню зразка кладуть смугу білого глазурованого паперу розміром 50200 мм. На кінець паперу ставлять циліндр діаметром50 мм і масою350 г з відполірованою основою, який створює тиск 0,17510МПа (17,8 г/см). Смугу з циліндром протягують по поверхні шпалер протягом 1 - 2 сек [67].

Було відібрано 5 зразківшпалер, що реалізуютьсяФОП «Чайка». Зі смуги шпалер вирізали зразки розміром 110х150 мм, які протирались 15-20 циклів губкою змоченою мильним розчином концентрацією 10-15 г/л порошку "Лотос". Після 15 хвилин висихання зразків записуємо в таблицю результати дослідження.

В табл. 3.5 наведено результати досліджень різних видів шпалер, які користуються попитом споживачів.

Таблиця3.5

Результати дослідження зразків шпалер до стирання

|

№ з/п

|

Артикул

|

Вигляд поверхні зразка

|

Колір зразка

|

Стан поверхні зразка, який протирався

|

Колір зразка після протирання

|

|

1.

|

676202

|

Шорсткуватий, спінений вініл

|

Білий

|

Без змін

|

Без змін

|

|

2.

|

6020-55

|

Шорсткуватий покритий повністю вінілом

|

Червоний

|

Без змін

|

Без змін

|

|

3.

|

670477

|

Фактура у вигляді великих мазків, поверхня полівінілхлоридна

|

Коричневі

|

Без змін

|

Без змін

|

|

4.

|

686713

|

Фактура під шкіру, вініл не пофарбований, основа трохи просвічується

|

Білий

|

Без змін

|

Без змін

|

|

5.

|

9851-5

|

Паперові тиснені з нанесеним малюнком

|

Жовтий

|

Стали гладкі, тиснення майже зникло

|

Став блідий з білими плямами трохи змився малюнок

|

Після проведеного дослідження виявлені наступні зміни зразків шпалер. Шпалери, покриті полівінілхлоридом676202, 6020-55, 670477 та 918052 не змінили свого вигляду, залишився такий самий колір, як і на не досліджуваних зразках. Поверхня помитих шпалер з полівінілхлоридним покриттям так і залишилася спіненою та пружною і не втратила своїх естетичних властивостей. Але паперові шпалери значно змінились після миття їх губкою з мильним розчином. Майже повністю зникла фактура, вони стали гладкі, колір став тьмяний та трохи змився малюнок, нанесений на них.

З даного дослідження видно, що шпалери більш стійкі до обробки миючими засобами.

Шпалери з нанесеним полівінілхлоридом дуже зручні у використанні. При забрудненні їх можна протерти губкою або ганчіркою з мильним розчином і немає потреби переклеювати їх кожні 2-3 роки. Шпалери 676202 та 6020-55 вже пофарбовані на фабриці, але в подальшому їх можна перефарбовувати в інші кольори, що дає змогу змінювати колір кімнати не переклеюючи шпалери [67].

Досліджувались шпалери686713 під фарбу не пофарбовані, тобто в цьому стані вони нормально реагують на протирання. Але після фарбування їх реакція на миття залежить тільки від того, якою саме фарбою вони пофарбовані.

Зразок артикулу 9851-5 паперові шпалери значно змінює свій вигляд після протирання. Як звичайний папір шпалери не можуть підлягати вологій обробці, тільки обробці пилососом або сухою ганчіркою. При зволоженні цей вид шпалер, як ми бачимо з табл.3.6, майже повністю втратив фактуру та змінив колір і малюнок.

Паперові шпалери зручно використовувати при склеюванні дитячих кімнат, так як при дорослішанні дитини є потреба змінювати шпалери приблизно через кожні 2-3 роки.

Шпалери з полівінілхлоридним покриттям використовуються як в житлових будівлях так і в побутових приміщеннях [52, 67].

Проведені також дослідження якості шпалер виробництва КОФ «Палітра», ТМ «Палітра» (Росія) – вінілові шпалери та паперові шпалери ТОВ «БелОбои», ТМ «Белоруские обои» (Бiлорусия).

Результати випробувань шпалер вінілових М-2 КОФ «Палітра» наведено в табл. 3.6.

Таблиця 3.6

Дослідження показників якості шпалер

|

Найменування показників

|

ГОСТ

|

Вимоги ГОСТ

|

Фактичні значення

|

|

Зовнішній вигляд

|

На поверхні шпалер немає ніяких домішок та механічних пошкоджень, тому вона є задовільною.

|

|

Руйнуюче зусилля у вологому стані

|

ГОСТ 6810:2002

|

5-6

|

4, 6, 8

сер.6

|

|

Стійкість

фарбування до світла

|

ГОСТ 6810:2002

|

4-7

|

4, 6, 9

сер. 6,3

|

|

Визначення стійкості рельєфу тиснення

|

ГОСТ 6810:2002

|

Не менше 70

|

66, 78,71

сер. 71,67

|

Результати випробувань шпалер вініловихКОФ «Палітра» за рядом показників, наведених в табл.3.6, показали, що вони повністю відповідають вимогам стандарту. Проведені випробування марки М-2, яких найбільше в асортименту підприємства.

Результати випробувань паперових шпалер ТОВ «БелОбои»,наведені в табл.3.7.

Таблиця 3.7

Результати випробувань паперових шпалер

|

Найменування показників

|

ГОСТ

|

Вимоги НД

|

Фактичні значення (середнє)

|

|

Стійкості до стирання, число витирань

|

ДСТУ ГОСТ 6810:2004

|

20

|

сер.25

|

|

Руйнівне зусилля у вологому стані, Н

|

ГОСТ 13525.7-68

|

6

|

сер. 6

|

|

Стійкість забарвлення до дії світла, бали

|

ГОСТ 8702-88

|

5

|

сер. 4,6

|

|

Білизна, %

|

ГОСТ 30113-94

|

70

|

сер. 73,4

|

З табл.3.7 видно, що фактичні значення проведених випробувань знаходяться в межах норм, передбачених нормативними документами, а за деякими показниками переважають норми.

3.4. Оцінка конкурентоспроможності шпалер

Для розрахунку рівня якості та конкурентоспроможності обрано трьох відомих на ринку України виробників шпалер, що реалізуються ФОП «Чайка» :

Зразок 1 – ТОВ «КШФ «Палітра», ТМ «Палітра» (м.Желєзнодорожний, Московська обл., Росія).

Зразок 2 – «Тапетенфабрик Гебр. Раш ГмбХ & Ко.КГ», ТМ «Rasch» (м. Брамше, Німеччина)

Зразок 3 – ТОВ «Сінтра», ТМ «Раш Гіганто» (м. Калуш, Івано-Франківська обл., Україна)

Для визначення комплексного показника якості та оцінки конкурентоспроможності на першому етапі необхідно визначити показники якості, за якими будуть проведені дослідження [66, 79]:

х1 – білість; х2 – відповідність напряму моди;

х3 – стійкість фарбування до світла; х4 – фактура;

х5 – стійкість до витирання; х6 – руйнівне навантаження;

х7 – водостійкість при наклеюванні; х8 – стійкість рельєфу тиснення;

х9 – виділення шкідливих речовин.

Досліджувались шпалери миючі, тому що порівнювати можна лише однорідні товари.

Результати порівняння миючих шпалер можна оформити у вигляді табл. 3.8.

Таблиця 3.8

Порівняльна характеристика показників якості шпалер різних виробників

|

Показники

|

Зразок шпалер

|

|

|

ТМ «Палітра»

|

ТМ «Rasch»

|

ТМ «Раш Гіганто»

|

|

Х1

|

70

|

75

|

76

|

|

Х2

|

4,5

|

5

|

4,75

|

|

Х3

|

4

|

7

|

5

|

|

Х4

|

4,5

|

4,75

|

4,75

|

|

Х5

|

43

|

48

|

45

|

|

Х6

|

4

|

5

|

4

|

|

Х7

|

3,75

|

4,75

|

4

|

|

Х8

|

70

|

70

|

70

|

|

Х9

|

0,1

|

0,1

|

0,1

|

Показники х2, х4, х7 (табл. 3.8) оцінюються у балах за 5-бальною системою: 1 бал – низький рівень показника, 5 балів – високий рівень показника [79].

Базовим зразком обрано шпалери ТМ «Rasch», тому що він має найвищі показники якості.

Рівень якості (Pя) розраховується за формулою:

, (3.1)

, (3.1)

де n – кількість показників;

ai – коефіцієнт вагомості і-го показника;

gі – відносний показник якості, який розраховується за формулою:

gі = Рдосл. / Рбаз. (3.2)

або

gі = Рбаз./ Рдосл. (3.3)

де Рдосл. – значення параметру досліджуваного товару;

Рбаз. – значення параметру базового зразка [79].

Якщо gі<1, то досліджуваний товар за і-показником поступається базовому зразку.Якщо gі=1, то і-показник досліджуваного товару на одному рівні з і-показником базового зразка.Якщо gі>1, то якість досліджуваного товару за і-показником вища за базовий зразок.

З наведених формул вибирають ту, при якій збільшення відносного показника відповідають підвищенню якості товару [79].

Значення показників для оцінки рівня якості шпалер наведено в додатку М.

Досліджуваний зразок ТМ «Раш Гіганто»:

g1 = Рдосл. / Рбаз.=76/75=1,013>1; g2 = Рбаз./ Рдосл.=4,75/5=0,95<1;

g3 = Рбаз./ Рдосл.=5/7=0,71<1; g4= Рбаз./ Рдосл.=4,75/4,75=1=1;

g5= Рбаз./ Рдосл.=45/48=0,93<1; g6 = Рбаз./ Рдосл.=4/5=0,8<1;

g7 = Рбаз./ Рдосл.=4/4,75=0,842<1; g8 = Рбаз./ Рдосл.=70/70=1=1;

g9= Рбаз./ Рдосл.=0,1 /0,1=1=1.

Для шпалер ТМ «Палітра»:

Q1= 0,12+0,076+0,11+0,095+0,0825+0,06+0+0,12+0,03 +0,1=0,7935.

Для шпалер ТМ «Rasch»:

Q2=0,102+0,08+0,099+0,09+0,11+0,108+0+0,168+0,045+0,15=0,952.

Для шпалер ТМ «Раш Гіганто»:

Q3=0,09+0,06+0,0935+0,075+0,055+0,132+0,13+0,156+0+0,05=0,8415.

Отже, після проведених розрахунків, отримали, що шпалери ТМ «Rasch» мають найвищу якість. Відповідно на 2-му та 3-му місці – шпалери ТМ «РашГіганто» та ТМ «Палітра».Розрахунок рівня якості досліджуваного зразка ТМ «Раш Гіганто» можна представити у вигляді табл. 3.10.

Таблиця 3.10

Розрахунок рівня якості шпалер ТМ «Раш Гіганто»

|

Показник

|

Абсолютне значення показника

|

Відносний показник (gі)

|

Коефіцієнт вагомості показника (ai)

|

gі ai

|

|

|

досліджуваного зразку (Рдосл.)

|

базового зразку (Рбаз.)

|

|

|

|

|

Х1

|

76

|

75

|

1,013

|

0,12

|

0,121

|

|

Х2

|

4,75

|

5

|

0,95

|

0,08

|

0,076

|

|

Х3

|

5

|

7

|

0,71

|

0,11

|

0,078

|

|

Х4

|

4,75

|

4,75

|

1

|

0,1

|

0,1

|

|

Х5

|

45

|

48

|

0,93

|

0,11

|

0,102

|

|

Х6

|

4

|

5

|

0,8

|

0,12

|

0,096

|

|

Х7

|

4

|

4,75

|

0,842

|

0,13

|

0,109

|

|

Х8

|

70

|

70

|

1

|

0,11

|

0,11

|

|

Х9

|

0,1

|

0,1

|

1

|

0,12

|

0,12

|

|

Сума

|

-

|

-

|

-

|

1

|

0,912

|

Ря=0,912, що <1, отже досліджуваний зразок ТМ «Раш Гіганто» виробництва ТОВ «Сінтра» має нижчий рівень якості порівняно з базовим зразком ТМ «Rasch» виробництва Німеччини.

Для визначення конкурентоспроможності вінілових шпалер ми обрали метод рангової кореляції для досліджуваних зразків вінілових шпалер різних виробників [79]. Експертним шляхом (задіяно 10 експертів) було обрано 8 показників:

Х1-стійкість до стирання при експлуатації

Х2- стійкість до світла

Х3- стиковка малюнку

Х4- інформаційна виразність

Х5-дизайн шпалер

Х6- бренд виробник

Х7-розмір рулона

Х8-ціна

Для розрахунку коефіцієнтів вагомості обраних показників було застосовано метод експертного ранжування (табл 3.11). 1-ий ранг означає найменшу вагомість показника.

Згідно таблиці, d-відхилення від середньої величини сумарних рангів (15+15+73+69+47+55+47+39=360:8=45) розраховується таким чином:

dx1=15-45= -30

dx2=15-45= -30

dx3=73-45= 28

dx4=69-45= 24

dx5=47-45= 2

dx6=55-45= 10

dx7=47-45= 2

dx8=39-45= -6

Таблиця 3.11

Результати ранжування експертами показників якості шпалер

|

Експерти

|

Х1

|

Х2

|

Х3

|

Х4

|

Х5

|

Х6

|

Х7

|

Х8

|

|

1

|

1

|

2

|

8

|

7

|

3

|

6

|

4

|

5

|

|

2

|

2

|

1

|

8

|

7

|

6

|

3

|

5

|

4

|

|

3

|

1

|

2

|

7

|

8

|

3

|

5

|

6

|

4

|

|

4

|

2

|

1

|

6

|

8

|

4

|

5

|

7

|

3

|

|

5

|

1

|

2

|

7

|

8

|

3

|

6

|

4

|

5

|

|

6

|

2

|

1

|

6

|

3

|

8

|

7

|

5

|

4

|

|

7

|

1

|

2

|

8

|

6

|

3

|

7

|

5

|

4

|

|

8

|

1

|

2

|

8

|

7

|

6

|

5

|

4

|

3

|

|

9

|

2

|

1

|

7

|

8

|

5

|

6

|

4

|

3

|

|

10

|

2

|

1

|

8

|

7

|

6

|

5

|

3

|

4

|

|

Сумарні ранги

|

15

|

15

|

73

|

69

|

47

|

55

|

47

|

39

|

|

d

|

-30

|

-30

|

28

|

24

|

2

|

10

|

2

|

-6

|

|

d2

|

900

|

900

|

784

|

576

|

4

|

100

|

4

|

36

|

|

V

|

0,042

|

0,042

|

0,203

|

0,192

|

0,131

|

0,153

|

0,131

|

0,108

|

Розрахунок результатів ранжування представлено в додатку Н, а матриця сумарних рангів за 8 оцінюваними показниками – в табл. 3.12.

Таблиця 3.12

Матриця сумарних рангів за оцінюваними показниками конкурентоспроможності шпалер

|

|

V

|

|

У1

|

У2

|

У3

|

|

|

|

У1

|

У2

|

У3

|

|

|

|

|

Х1

|

0,042

|

|

18

|

24

|

27

|

|

|

|

0,76

|

1,01

|

1,13

|

|

|

|

|

Х2

|

0,042

|

|

15

|

25

|

29

|

|

|

|

0,63

|

1,05

|

1,22

|

|

|

|

|

Х3

|

0,203

|

|

35

|

29

|

17

|

|

|

|

7,11

|

5,89

|

3,45

|

|

|

|

|

Х4

|

0,192

|

Х

|

36

|

39

|

24

|

|

=

|

|

6,91

|

7,49

|

4,61

|

|

|

|

|

Х5

|

0,131

|

|

17

|

26

|

29

|

|

|

|

2,23

|

3,41

|

3,8

|

|

|

|

|

Х6

|

0,153

|

|

25

|

32

|

30

|

|

|

|

3,83

|

4,9

|

4,59

|

|

|

|

|

Х7

|

0,131

|

|

33

|

37

|

26

|

|

|

|

4,32

|

4,85

|

3,41

|

|

|

|

|

Х8

|

0,108

|

|

28

|

25

|

32

|

|

|

|

3,02

|

2,7

|

3,46

|

|

|

|

|

|

|

|

|

|

|

|

|

|

28,8

|

31,3

|

25,7

|

|

|

|

V-коефіцієнт вагомості, який розраховується за формулою:

(3.4)

де r xij—ранг і-показника, який проставив j-експерт;

m - кількість експертів;

n – кількість показників.

Vх1=15:360=0,042

Vх2=15:360=0,042

Vх3=73:360=0,203

Vх4=69:360=0,192

Vх5=47:360=0,131

Vх6=55:360=0,153

Vх7=47:360=0,131

Vх8=39:360=0,108

Розраховуємо узгодженість експертів за формулою:

(3.5)

(d2)=900+900+784+576+4+100+4+36=3304,

Wg= 12 х 3304 / 100(512 - 8) = 0,7866

Оскільки Wg1, то думки експертів узгоджені.

Оскільки за даною методикою 1 ранг проставляється найменш значущому показнику та виробу з найменшим значенням параметра, то зразок, що набрав найбільшу кількість балів, а це шпалери ТМ «Rasch», є найбільш конкурентоспроможним.

Також можна використати методику конкурентних переваг [66, 79]. Для оцінки своїх порівняльних переваг, можна використати метод сегментації ринку по основних конкурентах, що дозволяє систематизувати інформацію. Зручно цю інформацію надати у вигляді табл. 3.13, з оцінюванням по 10-бальній системі. Максимальна кількість балів – 100.

Дані показують про те, що найбільша конкурентна перевага належить торговій марці «Rasch, друге місце займає «Палітра», а останнє місце за кількістю порівняльних переваг займає «Раш Гіганто» .

Таблиця 3.13

Конкурентна оцінка порівняльних переваг

|

Фактори конкурентоздатності

|

«Палітра»

|

«Rasch»

|

«Раш Гіганто»

|

|

Зовнішня реклама й інформація

|

10

|

10

|

8

|

|

Виробничі потужності

|

9

|

10

|

6

|

|

Якість матеріалу

|

8

|

9

|

7

|

|

Частка на ринку шпалер

|

9

|

10

|

7

|

|

Дизайнерські розробки

|

10

|

9

|

7

|

|

Ширина асортименту

|

8

|

8

|

6

|

|

Ціновий фактор

|

6

|

5

|

9

|

|

Використання комп’ютера

|

10

|

10

|

10

|

|

Використання каталогів

|

10

|

10

|

9

|

|

Відповідність запиту клієнта

|

9

|

10

|

7

|

|

Загальний бал :

|

89

|

91

|

76

|

Отже, ФОП «Чайка» слід обирати асортимент шпалер тих торгових марок, які є найбільш конкурентоспроможними на ринку. В даному питанні ми визначили шляхом ранжування лідерів серед торговельних марок шпалер - «Rasch» та «Палітра». Були оцінені споживні властивості шпалер і визначено основні переваги торговельних марок шпалер.

РОЗДІЛ 3

УДОСКОНАЛЕННЯ ФОРМУВАННЯ АСОРТИМЕНТУ БУДІВЕЛЬНИХ ТОВАРІВ

3.1Тенденції попиту на будівельні матеріалів як інформаційна база оптимізації асортименту

Слід відзначити, що конкурентне середовище функціонування (зони покриття) ФОП «Чайка» з року в рік все більше насичується новими учасниками ринку будівельних товарів, у т.ч. шпалер. Основна частина продаж конкурентів, за даними маркетингових досліджень підприємства, припадає на відкриті ринки і стихійну торгівлю. У 2006-2007 рр. вони займали 60-62% в обсязі продаж, у 2008 р. - 63,8%, у 2009 - 64,2%. У продажах на ринках було виявлено сезонність: влітку частка цього каналу дистрибуції зростає на 2-3%. Другим за значимістю каналом є супермаркети – на них припадає близько 30% продаж будматеріалів, далі йдуть спеціалізовані будівельні магазини – 4,8-6,2% і дрібні стаціонарні точки продажу (міні-маркети) - 2,7-3,9% (рис. 2.1).

Рис. 2.1. Динаміка продажу шпалер та інших будматеріалів підприємствами-конкурентами ФОП «Чайка» у 2006-2009 рр. [56, 96]

І все ж найбільш перспективним і вигідним каналом збуту шпалер, лакофарбової продукції та інших видів будівельних товарів для ТОВ «Лобер ГМБХ» та його конкурентів є продаж через мережі оптово-роздрібних магазинів – «Метро», «Епіцентр», «Нова Лінія», «Praktiker», «ОЛДІ» та інші. У 2008-2009 роках в будівельних супермаркетах і гіпермаркетах Києва реалізовано будматеріалів на 95-97 млн.грн., з них понад 17% припадає на «МЕТРО», приблизно по 24% - на «Епіцентр» і «Нову Лінію» (додаток Г).

Через мережі оптово-роздрібних та роздрібних магазинів найбільше серед будівельних товарів конкурентами ТОВ «Лобер ГМБХ» реалізується лакофарбових, облицювальних матеріалів, покрівлі та виробів для підлоги, - до 28% у 2009 р. а також шпалер, клеїв, фасадних систем- до 17%. З року в рік зменшуються обсяги завезення і продажу в супермаркетах стінових матеріалів, натомість їх питома вага збільшується на відкритих ринках та на складах оптових баз.

Останнім часом у роздрібних продажах будматеріалів спостерігається з однієї сторони стійке зниження частки найбільш дешевої продукції, а з іншого боку - зростання частки середньоцінового й преміального сегментів (дорогі вінілові і флізелінові шпалери, високохудожня лицювальна плитка, багатокомпозиційні різнокольорові фасадні системи, сухі дисперсні пігментовані фарби тощо). При цьому темпи росту річних продажів преміального сегменту підприємств у натуральному вираженні перевищують темпи росту в сегменті середньої цінової категорії.

Так, у 2008 році в преміум-сегменті реалізовано на 40% більше продукції в натуральному вираженні, ніж у 2007, тоді як у середньоціновому усього на 15% більше.

Дорогі види товарів продають, в основному будівельні супермаркети та салони-магазини. Вони останнім часом користуються все більшим попитом, оскільки залучають все більше число споживачів з високою купівельною спроможністю, для яких купівля виробів високої якості й не менш високої цінової категорії – це атрибут престижу й соціального статусу.

Загалом же двома ключовими сегментами ринку будівельних матеріалів, які охоплюють різні цінові категорії, є DIY та professional. Для магазинів, орієнтованих на сегмент DIY, основними клієнтами є покупці, які купують продукцію для ремонту власного житла самотужки. Юридичні особи — невеликі будівельно-ремонтні бригади — також використовують дані магазини, проте їх частка в загальній структурі продажів незначна. Сегмент DIY, хоч і є на даний момент не найпоширенішим напрямком діяльності торгових підприємств, проте має найкращі ринкові перспективи. Саме до такого виду торгівлі схиляються компанії, які займають провідні позиції на вітчизняному ринку. Сегмент «professional» обирають підприємства, основним покупцем яких є професійні будівельні фірми [99].

З розвитком вітчизняного ринку будівельних матеріалів можна спостерігати виділення у його структурі різних форм торгівлі. Якщо раніше мала місце боротьба між різними видами та типами торговельних об’єктів, то тепер — боротьба всередині кожної групи. У цілому на загальному ринку можна виділити наступні групи магазинів за типами та інші види торговельних підприємств:

1. Склади-магазини (як окремі торговельні підприємства, так і в складі мереж) — торговельні об’єкти площею від 800 до 6000 кв. м.

2. Магазини у складі мереж, що спеціалізуються на продажі окремих груп товарів і універсальні.

3. Невеликі магазини з торговельною площею до 500 кв. м.

4. Місця продажу на відкритих будівельних ринках — лотки, контейнери, невеликі спеціалізовані павільйони або магазини.

5. Великі будівельні магазини з універсальним асортиментом (відділи: сантехніка, будматеріали, покриття для підлоги, плитка, садові рослини, садово-дачний інвентар, товари для дому, двері й дверна фурнітура, шпалери й електроосвітлення) [99].

Ринкові дослідження показують переважання окремих форматів у окремих сегментах (табл. 2.3).

Як бачимо, ринок є дуже неоднорідним: суттєво диференціюються як покупці, так і продавці. До найбільших складів-магазинів національного формату відносяться мережі «Будмакс», «Ensogroup», «XXІ століття», частина магазинів мережі «Твоя кімната». Такий формат розрахований на професійних покупців. Узагальнене розуміння складу-магазину є наступним: існує виставковий зал, де потенційний покупець крім того, що може ознайомитися з основним асортиментом будматеріалів, представлених у торговельній мережі, одержує всю інформацію, про використання того або іншого матеріалу, знайомиться із каталогами виробників, одержує консультацію технічних фахівців. Існує також склад, звідки й здійснюється відвантаження матеріалу після оформлення й оплати замовлення. Більшість компаній, що працюють у такому форматі, займаються як оптовою, так і роздрібною торгівлею. Деякі оптові постачальники (наприклад, «Олді») паралельно працюють над розвитком роздрібного напрямку.

Таблиця 2.3

Співвідношення різних видів і типів торговельних об’єктів на ринку будівельних матеріалів України в 2009 р., % [99]

|

Вид і тип торговельних об’єктів

|

Частка підприємств даного типу, що працюють у сегменті

|

|

|

DIY

|

professional

|

|

Склади-магазини

|

15

|

85

|

|

Магазини у складі мереж

|

50

|

50

|

|

Невеликі магазини з торговельною площею до 500 кв. м.

|

65

|

35

|

|

Місця продажу на відкритих будівельних ринках

|

80

|

20

|

|

Великі будівельні універсальні магазини

|

75

|

25

|