РАЗРАБОТКА МЕРОПРИЯТИЙ ПО ПОВЫШЕНИЮ ЭФФЕКТИВНОСТИ ФИНАНСОВОГО МЕНЕДЖМЕНТА ОСОО «ПЕРВАЯ МЕТАЛЛОБАЗА»

ОГЛАВЛЕНИЕ:

ВВЕДЕНИЕ……………………………………………………………………5 – 7

ГЛАВА 1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ОРГАНИЗАЦИИ ФИНАНСОВОГО МЕНЕДЖМЕНТА НА ПРЕДПРИЯТИИ…………………………………..8 – 36

- Сущность и значение финансового менеджмента на предприятии………………………………………………………………….8 – 16

- Методы оценки эффективности финансового менеджмента в управлении предприятием…………………………………………………16 – 36

ГЛАВА 2. АНАЛИЗ СИСТЕМЫ ФИНАНСОВОГО МЕНЕДЖМЕНТА НА ПРЕДПРИЯТИИ ОСОО «ПЕРВАЯ МЕТАЛЛОБАЗА»…………………37 – 63

2.1.Анализ финансово – хозяйственной деятельности ОсОО «Первая Металлобаза»……………………………………………………………….37 – 51

2.2.Анализ финансовых результатов ОсОО «Первая Металлобаза»…..52 – 60

ГЛАВА 3. РАЗРАБОТКА МЕРОПРИЯТИЙ ПО ПОВЫШЕНИЮ ЭФФЕКТИВНОСТИ ФИНАНСОВОГО МЕНЕДЖМЕНТА ОСОО «ПЕРВАЯ МЕТАЛЛОБАЗА»………………………………………………………….61 – 76

3.1. Проблемы и недостатки в системе финансового менеджмента……61 – 68

3.2. Мероприятия по повышению эффективности финансового менеджмента………………………………………………………………..68 – 76

ЗАКЛЮЧЕНИЕ…………………………………………………………….77 – 80

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ………………………..81 – 83

ВВЕДЕНИЕ

Финансовый менеджмент — управление финансовыми операциями, денежными потоками, призванное обеспечить привлечение, поступление необходимых финансовых ресурсов в нужные периоды времени и их рациональное использование в соответствии с намеченными целями, программами, планами, реальными нуждами.

Финансовый менеджмент представляет собой систему принципов и методов разработки и реализации управленческих решений, связанных с формированием, распределением и использованием финансовых ресурсов предприятия и организацией оборота его денежных средств.

В какой бы сфере деятельности предприятия не принималось управленческое решение, оно прямо или косвенно оказывает влияние на формирование денежных потоков и результаты финансовой деятельности. Финансовый менеджмент непосредственно связан с производственным менеджментом, инновационным менеджментом, менеджментом персонала и некоторыми другими видами функционального менеджмента.

Поэтому финансовому менеджменту должен быть присущ высокий динамизм, учитывающий изменение факторов внешней среды, ресурсного потенциала, форм организации производственной и финансовой деятельности, финансового состояния и других параметров функционирования предприятия.

Какими бы эффективными ни казались те или иные проекты управленческих решений в области финансовой деятельности в текущем периоде, они должны быть отклонены, если они вступают в противоречие с миссией (главной целью деятельности) предприятия и стратегическими направлениями его развития.

Эффективный финансовый менеджмент позволяет обеспечивать постоянный рост собственного капитала, существенно повысить его конкурентную позицию на товарном и финансовом рынках, обеспечивать стабильное экономическое развитие в стратегической перспективе.

Развитие рыночных отношений обусловило повышение роли финансов предприятия. Состояние финансовых ресурсов предприятия становится фактором, определяющим финансовые результаты его деятельности.

Количественные и качественные параметры финансового состояния предприятия определяют его место на рынке и способность функционировать в экономическом пространстве. Все это привело к повышению роли управления финансами в общем процессе управления экономикой.

Целью выпускной квалификационной работы является изучение основных понятий финансового менеджмента, методов решения финансовых проблем и задач по контролю и регулированию денежных потоков на предприятии, приемов управления финансовыми ресурсами предприятия, мобилизации и распределения финансового капитала в условиях постоянного учета соотношения между риском и прибылью.

В соответствии с целью были определены задачи, решение которых запланировано в работе:

- изучить теоретические основы финансового менеджмента;

- рассмотреть методы оценки эффективности финансового менеджмента в управлении предприятием

- провести анализ системы финансового менеджмента на предприятии ОсОО «Первая Металлобаза»;

- определить проблемы и недостатки в системе финансового менеджмента

- определить пути совершенствования системы финансового менеджмента на предприятии ОсОО «Первая Металлобаза»;

Объект исследования данной работы – система финансового менеджмента на предприятии.

Предмет исследования – организация и совершенствование финансового менеджмента на предприятии.

При написании выпускной квалификационной работы были использованы следующие методы исследования: организационные, эмпирические методы, методы обработки данных, включающие: количественный (статистический) и качественный методы, а также интерпретационные методы.

Информационной базой выпускной квалификационной работы послужили научные труды и монографии ведущих отечественных и зарубежных ученых-финансистов, специальная и учебная литература, а также практические материалы ОсОО «Первая Металлобаза».

Структура выпускной квалификационной работы состоит из введения, трех глав, заключения и списка использованной литературы.

Во введении, обоснована актуальность, определены цель, задачи, объект и предмет исследования. В первой главе рассматриваются теоретические аспекты финансового менеджмента, ее сущность и значение, а также методы оценки эффективности финансового менеджмента в управлении предприятием. Во второй главе проведен анализ системы финансового менеджмента на ОсОО «Первая Металлобаза», произведен анализ финансово – хозяйственной деятельности, финансовые результаты.. В третьей главе рассмотрены проблемы и недостатки в системе финансового менеджмента, а также предложены мероприятия по повышению эффективности на предприятии ОсОО «Первая Металлобаза». В заключении приведены выводы по исследованию.

ГЛАВА I. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ОРГАНИЗАЦИИ ФИНАНСОВОГО МЕНЕДЖМЕНТА НА ПРЕДПРИЯТИИ

- Сущность и значение финансового менеджмента на предприятии

"Финансовый менеджмент - это наука о критериях принятия важнейших финансовых решений". Объектом управления в финансовом менеджменте является совокупность условий осуществления денежного оборота, кругооборота стоимости, движения финансовых ресурсов и финансовых отношении, между хозяйствующими субъектами и их подразделениями в хозяйственном процессе.

Финансовый менеджер постоянно сталкивается с проблемой выбора источников финансирования. Под внутренними и внешними источниками финансирования в финансовом менеджменте понимают соответственно собственные и привлеченные (заемные) средства. Известны различные классификации источников средств. Одна из возможных и наиболее общих группировок представлена на следующем рисунке (схема 1.1.):

Схема 1.1. Источники финансовых средств предприятия

Источниками собственных средств являются уставный капитал; резервы, накопленные предприятием; прочие взносы юридических и физических лиц (целевое финансирование, пожертвования, благотворительные взносы и т.д.)

К основным источникам привлеченных средств относятся: ссуды банков; заемные средства; средства от продажи облигаций и других ценных бумаг; кредиторская задолженность.

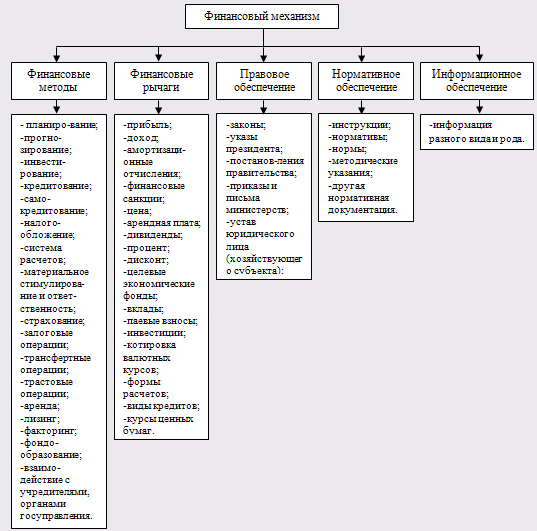

Финансовый механизм - система действия финансовых рычагов, выражающаяся в организации, планировании и стимулировании использования финансовых ресурсов. Структура финансового механизма представлена на следующем рисунке (схема 1.2):

Схема 1.2. Структура финансового механизма

Финансовый рычаг представляет собой прием действия финансового метода. К финансовым рычагам относятся: прибыль, доходы, амортизационные отчисления, экономические фонды целевого назначения, финансовые санкции, арендная плата, процентные ставки по ссудам, депозитам, облигациям, паевые взносы, вклады в уставный капитал, портфельные инвестиции, дивиденды, дисконт, котировка валютного курса сома и т. п.

Правовое обеспечение функционирования финансового механизма включает законодательные акты, постановления, приказы, циркулярные письма и другие правовые документы органов управления.

Информативное обеспечение функционирования финансового механизма образуют инструкции, нормативы, нормы, тарифные ставки, методические указания и разъяснения и т. п.

Финансовый менеджмент как управленческий комплекс связан с управлением разными финансовыми активами, каждый из которых требует использования соответствующих приемов управления и учета специфики соответствующего звена финансового рынка. Поэтому финансовый менеджмент можно рассматривать как сложный управленческий комплекс, который включает в себя:

1) риск-менеджмент;

2) менеджмент кредитных операций;

3) менеджмент операций с ценными бумагами;

4) менеджмент валютных операций;

5) менеджмент операций с драгоценными металлами и драгоценными камнями;

6) менеджмент операций с недвижимостью.

Финансовый менеджмент как орган управления представляет собой аппарат управления, т. е. часть руководства хозяйствующим субъектом. На крупных предприятиях и в акционерных обществах таким аппаратом управления может быть финансовая дирекция во главе с финансовым директором или главным финансовым менеджером. Финансовая дирекция состоит из различных подразделений, состав которых определяется высшим органом управления хозяйствующего субъекта. К этим подразделениям могут относиться финансовый отдел, планово-экономический отдел, бухгалтерия, лаборатория (бюро, сектор) экономического анализа и т. д.

Финансовый менеджмент как форма предпринимательской деятельности означает, что управление финансовой деятельностью не может быть чисто бюрократическим, административным актом. Речь идет о творческой деятельности, которая активно реагирует на изменения, происходящие в окружающей среде. Финансовый менеджмент как форма предпринимательства предполагает использование научных основ планирования и управления, финансового анализа, нововведения (инноваций). Как форма предпринимательства финансовый менеджмент может быть выделен в самостоятельный вид деятельности. Эту деятельность выполняют как профессиональные менеджеры, так и финансовые институты (холдинговые компании, траст-компании и др.).

Таким образом, финансовый менеджмент – это наука управления финансами предприятия, направленная на достижение его тактических и стратегических целей, т.е. организация управления финансовыми потоками в целях рационального управления и эффективного использования собственного и заемного капитала и получения максимальной прибыли.

Основной целью финансового менеджмента является оценка потенциальных финансовых возможностей предприятия на предстоящие периоды и обеспечение максимизации благосостояния собственников предприятия с помощью рациональной финансовой политики.

Соответственно сущности финансового менеджмента можно выделить ряд задач, решаемые с его помощью:

- обеспечение формирования объемов финансовых ресурсов, т.е. определение величины ресурсов в соответствии с анализом потребности в них;

- обеспечение наиболее эффективного использования финансовых ресурсов;

- оптимизация денежного оборота (увеличение скорости денежного оборота);

- обеспечение максимизации прибыли;

- обеспечение минимизации уровня финансового риска;

- обеспечение постоянного финансового равновесия предприятия. Финансовый менеджмент как деятельность имеет две сферы приложения:

- внутрихозяйственную сферу, в которой управление финансовыми ресурсами и капиталом осуществляется на основании решений администрации внутри предприятия;

- внешнюю сферу, где управление финансовыми ресурсами и капиталом осуществляется в процессе установления финансовых отношений между предприятием и другими хозяйствующими субъектами, а так же между предприятием и государством.

Необходимые условия функционирования финансового менеджмента:

- предпринимательская деятельность;

- самофинансирование;

- рынок труда;

- рынок капиталов;

- четкая регламентация государственного регулирования деятельности предприятий, основанная на системе рыночного законодательства.

Финансовый менеджмент соединяет планирование материальных, трудовых и финансовых ресурсов, обеспечивая их сбалансированность. Финансовое планирование в данном случае имеет внутреннюю ориентацию с применением государственного внешнего регулирования.

Функции финансового менеджмента определяют формирование структуры управляющей системы. Различают две основных группы функций финансового менеджмента: функции менеджмента как управляющей системы и функции менеджмента как специальной области управления. К первой группе относятся следующие функции:

1. Разработка финансовой стратегии предприятия.

2. Организационная функция обеспечивает принятие и реализацию управленческих решений по всем аспектам финансовой деятельности предприятия и сводится к объединению людей, совместно реализующих финансовую программу на базе каких-то правил и процедур. К последним относятся создание органов управления, построение структуры аппарата управления, установление взаимосвязи между управленческими подразделениями, разработка норм, нормативов, методик.

3. Информационная функция обеспечивает обоснование нескольких вариантов управленческих решений с помощью сбора, анализа, систематизации, передачи и хранения информации.

4. Функция анализа результатов различных аспектов финансовой деятельности предприятия.

5. Планирование обеспечивает разработку стратегических и тактических планов, бюджетов по основным направлениям финансовой деятельности, различным структурным подразделениям и предприятию в целом. Финансовое планирование охватывает весь комплекс мероприятий, как по выработке плановых заданий, так и по воплощению их в жизнь.

6. Прогнозирование (от греч. prognosis - предвидение) в Финансовом менеджменте - разработка на длительную перспективу изменений финансового состояния объекта в целом и его различных частей. Прогнозирование в отличие от планирования не ставит задачу непосредственно осуществить на практике разработанные прогнозы. Эти прогнозы представляют собой предвидение соответствующих изменений. Особенностью прогнозирования является также альтернативность в построении финансовых показателей и параметров, определяющая вариантность развития финансового состояния объекта управления на основе наметившихся тенденций. Прогнозирование может осуществляться на основе как экстраполяции прошлого в будущее с учетом экспертной оценки тенденции изменения, так и прямого предвидения изменений. Эти изменения могут возникнуть неожиданно. Управление на основе их предвидения требует выработки у финансового менеджера определенного чутья рыночного механизма и интуиции, а также применения гибких экстренных решений.

7. Стимулирующая функция связана с обеспечением стимулирования реализации принятых управленческих решений, т.е. с побуждением работников к заинтересованности в результатах своего труда посредством распределения материальных и духовных ценностей в зависимости от количества и качества затраченного труда.

8. Контрольная функция, посредством которой собирается информация об использовании финансовых средств и о финансовом состоянии объекта, вскрываются дополнительные резервы и возможности, вносятся изменения в финансовые программы, в организацию финансового менеджмента. Контроль предполагает анализ финансовых результатов. Финансовый контроль является оборотной стороной финансового планирования и должен рассматриваться как его составная часть - контроль за выполнением финансового плана, за реализацией принятых решений.

Вторая группа функций включает в себя:

1) управление активами;

2) управление капиталом;

3) управление инвестициями;

4) управление денежными потоками;

5) управление финансовыми рисками и предотвращение банкротства.

Достижение целей финансового менеджмента задается стратегией развития. Задача стратегического курса заключается, прежде всего в отторжении тех вариантов принятия решений, которые могут противоречить глобальным целям.

Стратегия не может задаваться лишь перспективным планом, финансовая стратегия определяет возможность сбалансированного управления материально техническими и денежными ресурсами.

Соотношение текущего финансирования и накопления капитала - наиболее важный момент в финансовом менеджменте. Ликвидация централизованно устанавливаемых пропорций в использовании прибыли на потребление и накопление позволяет предприятиям самостоятельно решать, какую долю прибыли следует направлять на производственные цели, социальное развитие, оплату труда. Однако отсутствие четкой финансовой стратегии управления, игнорирование рыночной конъюнктуры никогда не позволят предприятию стать лидером ни на внутреннем, ни тем более на внешнем рынке.

Финансовый менеджер систематически отслеживает сравнительную окупаемость капитальных вложений по конкретным объектам инвестирования, оценивает степень и уровень риска во временном аспекте.

Таким образом, принцип стратегической направленности является определяющим в отношении инвестиционной активности предприятий и коммерческих организаций, и задача финансового менеджмента заключается в необходимости его реализации.

Управление финансами это творческая деятельность, которая активно реагирует на изменения, происходящие в окружающей среде. Финансовый менеджмент как форма предпринимательства предполагает использование научных основ планирования и управления, финансового анализа, нововведения (инноваций).

Как форма предпринимательства финансовый менеджмент может быть выделен в самостоятельный вид деятельности. Эту деятельность выполняют как профессиональные менеджеры, так и финансовые институты (холдинговые компании, траст-компании и др.). Сущность финансового менеджмента как форма предпринимательства выражается в обмене:

Сферой приложения финансового менеджмента является финансовый рынок. На финансовом рынке проявляются экономические отношения между продавцами и покупателями финансовых (денежных) ресурсов и инвестиционных ценностей, между их стоимостью и потребительной стоимостью. Функционирование финансового рынка создает основу для предпринимательства в области управления движением финансовых ресурсов и финансовых отношений. Эффективность применения финансового менеджмента достигается только в комплексе с методами и рычагами финансового механизма.

- Методы оценки эффективности финансового менеджмента в управлении предприятием

Методы финансового управления многообразны. Основными из них являются: прогнозирование, планирование, налогообложение, страхование, самофинансирование, кредитование, система расчетов, принципы ценообразования, трастовые операции, залоговые операции, трансфертные операции, факторинг, аренда, лизинг. Составным элементом приведенных методов являются специальные приемы финансового управления: кредиты, займы, процентные ставки, дивиденды, котировка валютных курсов, акциз, дисконт и другие.

Основной целью финансового анализа является получение небольшого числа ключевых (наиболее информативных) параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами. При этом аналитика и управляющего (менеджера) может интересовать как текущее финансовое состояние предприятия, так и его проекция на ближайшую или более отдаленную перспективу, т.е. ожидаемые параметры финансового состояния. Но не только временные границы определяют альтернативность целей финансового анализа. Они зависят также от целей субъектов финансового анализа, т.е. конкретных пользователей финансовой информации. Исходной базой финансового анализа являются данные бухгалтерского учета и отчетности. Практика финансового анализа уже выработала основные правила (методику анализа) финансовых отчетов. Можно выделить среди них 7 основных методов.

1. Чтение отчетности (изучение абсолютных показателей, представленных в отчетности). Посредством чтения определяют имущественное положение предприятия, его краткосрочные и долгосрочные инвестиции, источники формирования собственного и заемного капитала, оцениваются связи с поставщиками и покупателями предприятия, финансово кредитными учреждениями, оценивают выручку от основной деятельности и прибыль текущего года.

2. Горизонтальный анализ (временной) позволяет определить абсолютные и относительные изменения различных статей отчетности по сравнению с предыдущим периодом.

3. Вертикальный анализ (структурный) - определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом. Он проводится с целью выявления удельного веса статей отчетности в общем итоговом показателе, принимаемом за 100%.

4. Трендовый анализ показывает динамику развития и основан на расчете относительных отклонений показателей отчетности за ряд лет от уровня базисного года, для которого показатели принимаются за 100%, т.е определение тренда - основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируются возможные значения показателей в будущем, а следовательно, ведется перспективный, прогнозный анализ.

5. Расчет финансовых коэффициентов, которые описывают финансовые пропорции между различными статьями отчетности и определяют их взаимосвязь.

6. Сравнительный (пространственный) анализ - это как внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям фирм, дочерних фирм, подразделений, цехов, так и межхозяйственный анализ показателей данной фирмы с показателями конкурентов, со среднеотраслевыми и средними общеэкономическими данными.

7. Факторный анализ - это анализ влияния отдельных факторов (причин) на результативный показатель. Причем факторный анализ может быть как прямым (собственно анализ), т.е. раздробление результативного показателя на составные части, так и обратным (синтез), когда его отдельные элементы соединяют в общий результативный показатель.

Финансовое состояние предприятия можно оценивать с точки зрения краткосрочной и долгосрочной перспектив. В первом случае критерии оценки финансового состояния – ликвидность и платежеспособность предприятия, т.е. способность своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам.

Под ликвидностью какого-либо актива понимают способность его трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов.

В мировой практике финансовый план является важнейшим элементом бизнес-планов, создаваемой для управления текущей и стратегической финансовой деятельностью.

Финансовый план хозяйствующего субъекта - это документ, отражающий объем поступления и расходования денежных средств, фиксирующий баланс доходов и направлений расходов предприятия, включая платежи в бюджет на планируемый период.

Финансовый план необходим предприятию для того, чтобы заранее знать финансовые результаты своей деятельности и организовать рациональное движение финансовых ресурсов в соответствии с выбранной финансовой стратегией.

Главная цель составления финансового плана заключается в согласовании намечаемых расходов по производственному и социальному развитию трудовых коллективов с финансовыми возможностями предприятия.

В процессе составления финансового плана осуществляется следующее:

- определяются источники и объем собственных финансовых ресурсов предприятия (прибыль, амортизация, устойчивые пассивы и др.);

- изучается возможность и целесообразность привлечения финансовых ресурсов за счет выпуска цененных бумаг, получения кредитов, займов, благотворительных взносов и т.д.;

- выбираются оптимальные для конкретной ситуации формы образования и использования фондов денежных средств, взаимоотношений с бюджетом, банками, вышестоящими органами, своими работниками;

- устанавливаются рациональные пропорции распределения финансовых ресурсов на внутрихозяйственные нужды (расширение и перевооружение производства, материальное стимулирование, удовлетворение социальных потребностей членов трудового коллектива) или вложение их в дела других предприятий и организаций (долевое участие в формировании уставных капиталов, покупка ценных бумаг и другие операции на финансовом рынке);

- определяются целесообразность и экономическая эффективность планируемых капиталовложений;

- выявляются внутренние резервы производства и повышения его рентабельности на базе имеющихся материальных и трудовых ресурсов, производственных мощностей, а также перспективы внедрения достижений научно-технического прогресса и совершенствования производства.

Основная задача финансового планирования - обеспечение нормального воспроизводственного процесса необходимыми источниками финансирования. Причем огромное значение имеют целевые источники финансирования, их формирование и использование.

Вторая задача - соблюдение интересов акционеров и других инвесторов. Бизнес-план, содержащий подробное финансовое обоснование инвестиционного проекта, является для инвесторов основным документом, стимулирующем вложение капитала.

Третья задача - гарантия выполнения обязательств предприятия перед бюджетом и внебюджетными фондами, банками и другими кредиторами. Оптимальная для данного предприятия структура капитала приносит максимальную прибыль и максимизирует при заданных параметрах платежи в бюджет.

Четвертая задача - выявление резервов и мобилизация ресурсов в целях эффективного использования прибыли и других доходов.

Пятая задача - контроль сома за финансовым состоянием, платежеспособностью и кредитоспособностью предприятия.

Планирование финансов финансовый менеджер производит через управление балансом доходов и расходов, планом поступления финансовых ресурсов за счет других источников, а так же регулирование использования средств.

Стратегический финансовый план определяет важнейшие показатели, пропорции и темпы расширенного воспроизводства, является главной формой реализации целевых установок, стратегии инвестиций и предполагаемых накоплений. Он составляет коммерческую тайну предприятия. Текущие финансовые планы разрабатываются на основе перспективных путем их конкретизации и детализации.

Неотъемлемой частью финансового планирования является налоговое планирование. Финансовая оптимизация с позиций налогообложения (налоговое планирование) - часть финансовой оптимизации, осуществляемой финансовым менеджментом, Цель налогового планирования - максимально увеличить средства, остающиеся в распоряжении предприятия после осуществления всех налогов и платежей.

Контроль является составной частью управления общественным воспроизводством. Любое общество не может нормально функционировать и развиваться без четко организованной системы контроля за производством и распределением общественного продукта и другими сферами общественной жизни.

Контроль дает информацию о том, какие процессы происходят в обществе, помогает выработать наиболее целесообразные решения общих и специальных вопросов развития экономики, предоставляет возможность судить о правильности принятых решений, своевременности и результативности их выполнения.

Назначение финансового контроля заключается в содействии успешной реализации финансовой политики государства, обеспечении процесса формирования и эффективного использования финансовых ресурсов во всех сферах и звеньях народного хозяйства. Финансовый контроль является формой реализации контрольной функции финансов.

По определению, финансовый контроль - это совокупность действий и операций по проверке финансовых и связанных с ними вопросов деятельности субъектов хозяйствования и управления с применением специфических форм и методов его организации.

Финансовый контроль является одним из функциональных элементов управления финансами. Он тесно связан и осуществляется одновременно с другими элементами управления, такими, как финансовое планирование, оперативное управление финансами. Посредством финансового контроля проверяется выполнение финансовых планов, организация финансово-хозяйственной деятельности. С другой стороны, результаты финансового контроля используются в финансовом планировании, в оперативном управлении.

Результатами финансового контроля является выявление различных факторов экономической жизни (как правило, отрицательных) и количественных показателей, например: самоликвидация предприятий, замедление реализации некоторых видов товаров, сокращение ввоза в республику определенных товаров. Эти факты свидетельствуют о неэффективности установленных форм и методов реализации финансовых отношений (высокие ставки налогов, таможенных пошлин) и сигнализируют о необходимости их изменения.

Количественные показатели представлены, например, данными о суммах допричисленных налогов, о величине завышения финансирования бюджетных учреждений или недостаточного финансирования их. Эти данные наряду с показателями бухгалтерской, статистической отчетности образуют базы финансовой информации. Собранная информация анализируется и используется в прогнозировании, планировании, оперативном управлении финансами. Она позволяет определить источники и размеры реального увеличения финансовых ресурсов, направления их более эффективного использования.

Финансовый контроль выступает как механизм обратной связи в цепочке от постановки целей и задач финансовой политики до получения практических результатов развития экономики. Полученные в ходе финансового контроля цифры и факты, их анализ являются основанием для изменения концепции финансовой политики, для разработки новых прогнозов, планов, перегруппировки финансовых ресурсов, изменения форм финансовых отношений. А вновь созданные планы, формы и методы реализации финансовых отношений опять нуждаются в контроле. [4, c.116]

Для осуществления финансового контроля создаются особые контрольные органы, укомплектованные высококвалифицированными специалистами. Их права, обязанности и ответственность строго регламентированы, в том числе и в законодательном порядке.

Объектом финансового контроля являются денежные, распределительные процессы при формировании и использовании финансовых ресурсов, в том числе в форме фондов денежных средств, на всех уровнях и звеньях народного хозяйства.

Непосредственным предметом проверок выступают такие финансовые (стоимостные) показатели, как прибыль, доходы, налог на добавленную стоимость, рентабельность, себестоимость, издержки обращения, отчисления на различные цели и в фонды. Эти показатели имеют синтетический характер, поэтому контроль за их выполнением, динамикой, тенденциями охватывает все стороны производственной, хозяйственной и коммерческой деятельности объединений, предприятий, учреждений, а также механизм финансово-кредитных взаимосвязей.

Для целей оценки эффективности финансового менеджмента в управления деятельностью предприятием наука и практика выработали специальные методы, называемые финансовыми показателями. Финансовые показатели - это микромодели финансовых и экономических явлений. Отражая динамику и противоречия происходящих процессов, они подвержены изменениям и колебаниям и могут приближаться или отдаляться от своего главного предназначения - измерения и оценки сущности финансового состояния.

Поэтому анализ финансовой устойчивости начинается с показателей, отражающих сущность устойчивости финансового состояния.

В условиях рыночных отношений деятельность предприятия и его развитие осуществляются преимущественно за счет самофинансирования, т.е., собственного капитала. Лишь при недостаточности собственных финансовых ресурсов привлекаются заемные средства. В этих условиях особое значение приобретает финансовая независимость от внешних заемных источников, хотя обойтись без них практически невозможно. Поэтому необходимо разграничить источники формирования текущих активов финансовой отчетности. Минимальная часть их формируется за счет собственной нормы оборотного капитала для обеспечения производственной программы (норматив). Возникающая в отдельные периоды дополнительная потребность в текущих активах сверх минимальной потребности покрывается краткосрочными кредитами банка и коммерческим кредитом, т.е. за счет заемных средств.

В процессе анализа источников формирования активов устанавливается фактический размер собственного и привлеченного (заемного) капитала, выявляются причины, вызвавшие их изменения за отчетный период, дается им соответствующая оценка. Главное внимание при этом уделяется собственному капиталу, поскольку запас источников собственных средств - это запас финансовой устойчивости.

Важно установить не только фактический размер собственного капитала, но и определить удельный вес его в общей сумме капитала. Этот показатель в специальной литературе носит различные названия (коэффициент собственности, коэффициент независимости, коэффициент автономии), но суть его одна: по нему судят, насколько предприятие независимо от заемных средств и способно маневрировать собственными средствами.

Коэффициент независимости определяется отношением собственного капитала ко всему авансированному капиталу по следующей формуле (1):

(1)

(1)

где: Кн - коэффициент независимости;

Ск — собственный капитал;

Вб — авансированный капитал (итог, валюта баланса, т.е. общая сумма финансирования).

Достаточно высоким уровнем коэффициента независимости считается отношение собственного капитала к валюте баланса, равное 0,5 — 0,6. В этом случае риск кредиторов сведен к минимуму: продав половину имущества, сформированную за счет собственных средств, предприятие сможет погасить свои долговые обязательства, даже если вторая половина, в которую вложены заемные средства, будет по каким-то причинам обесценена.

Коэффициент зависимости характеризует долю обязательств предприятия в общей сумме капитала предприятия. Данный коэффициент рассчитывается по формуле (2):

(2)

(2)

где: Кз - коэффициент зависимости;

Зк — привлеченный капитал;

Вб — авансированный капитал (итог, валюта баланса).

Чем выше эта доля, тем больше зависимость предприятия от внешних источников финансирования.

Следующим показателем, характеризующим финансовую устойчивость предприятия, является коэффициент финансирования, представляющий собой отношение собственного капитала к привлеченному капиталу, который рассчитывается по формуле (3):

(3)

(3)

где: Кф — коэффициент финансирования;

Ск — собственный капитал;

Зк — заемный (привлеченный) капитал.

Чем выше уровень этого коэффициента, тем для банков и инвесторов надежнее финансирование.

Коэффициент показывает, какая часть деятельности предприятия финансируется за счет собственных средств, а какая — за счет заемных. Ситуация, при которой величина коэффициента финансирования < 1 (большая часть имущества предприятия сформирована за счет заемных средств), может свидетельствовать об опасности неплатежеспособности и нередко затрудняет получение кредита.

На западных предприятиях шире, чем коэффициент финансирования, применяется его обратный показатель — коэффициент соотношения заемных и собственных средств, который определяется отношением привлеченного капитала к собственному капиталу. Данный коэффициент, находится по формуле 4, обратной к формуле 3.

Этот коэффициент указывает, сколько заемных средств привлекло предприятие на один сом вложенных в активы собственных средств.

Одним из важных показателей, характеризующих степень независимости (автономности) предприятия, является коэффициент финансовой устойчивости, или, как его еще называют, коэффициент покрытия инвестиций. Он характеризует долю собственных и долгосрочных заемных средств в общем (авансированном) капитале, т.е. определяется по формуле (4):

(5)

(5)

где: Кпи - коэффициент финансовой устойчивости;

До — долгосрочные обязательства (долгосрочные кредиты и займы);

Вб – валюта баланса.

Это более мягкий показатель по сравнению с коэффициентом автономии. В западной практике принято считать, что нормальное значение коэффициента равно около 0,9, критическим считается его снижение до 0,75.

Финансовое состояние предприятия, его устойчивость во многом зависит от оптимальности структуры источников капитала (соотношения собственных и заемных средств) и от оптимальности структуры активов предприятия и, в первую очередь, от соотношения основного и оборотного капитала.

В зависимости от источников формирования общую сумму оборотных средств принято делить на две части:

а) переменную, которая создана за счет краткосрочных обязательств предприятия;

б) постоянный минимум текущих активов (запасов и затрат), который образуется за счет собственного капитала.

Недостаток собственного оборотного капитала приводит к увеличению переменной и уменьшению постоянной части текущих активов, что также свидетельствует об усилении финансовой зависимости предприятия и неустойчивости его положения.

Сумму собственного оборотного капитала можно рассчитать таким образом: из общей суммы текущих активов вычесть сумму краткосрочных обязательств (IV раздел баланса).

Рассчитывается также структура распределения собственного капитала, а именно доля собственного оборотного капитала и доля собственного основного капитала в общей его сумме.

При этом используется коэффициент маневренности капитала, который рассчитывается по следующей формуле (6):

(6)

(6)

где: Кмк – коэффициент маневренности капитала;

Сок – собственный оборотный капитал;

Ск – совокупный собственный капитал.

Коэффициент маневренности капитала показывает, какая часть собственного капитала находится в обороте, т.е. в той форме, которая позволяет свободно маневрировать этими средствами. Коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств предприятия.

Если в результате анализа предприятие признается неустойчивым, то при внутреннем анализе осуществляется углубленное изучение причин изменения запасов, оборачиваемости текущих активов, наличия собственного оборотного капитала, а также резервов сокращения долгосрочных и текущих материальных активов, ускорения оборачиваемости средств, увеличения собственного оборотного капитала.

При этом особо следует остановиться на эффективности использования оборотных средств, так как рациональное использование оборотных средств влияет на основные показатели хозяйственной деятельности предприятия: на рост объёма производства, снижение себестоимости продукции, повышение рентабельности предприятия.

Оценка платежеспособности по балансу осуществляется на основе характеристики ликвидности оборотных активов, которая определяется временем, необходимым для превращения их в денежные средства. Чем меньше требуется времени для инкассации данного актива, тем выше его ликвидность. Ликвидность баланса - возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее - это степень покрытия долговых обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения денежных обязательств.

Ликвидность предприятия - это более общее понятие, чем ликвидность баланса. Ликвидность баланса предполагает взыскание платежных средств только за счет внутренних источников (реализация активов). Но предприятие может привлечь заемные средства со стороны, если у него имеется соответствующий имидж в деловом мире и достаточно высокий уровень инвестиционной привлекательности.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

Первая группа активов А1 включает в себя абсолютно ликвидные активы: денежная наличность и краткосрочные финансовые вложения.

Вторая группа А2 - быстрореализуемые активы: товары отгруженные, дебиторская задолженность, налоги по приобретенным ценностям. Ликвидность этой группы зависит от своевременности отгрузки продукции, оформления банковских документов, скорости платежного документооборота в банке, от спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей, форм расчетов и т.д.

Третья группа активов А3 - это медленно реализуемые активы: производственные запасы, незавершенное производство, готовая продукция, незавершенное строительство и т.д. Значительно больший срок понадобится для превращения их в денежную наличность.

Четвертая группа А4 - это труднореализуемые активы: основные средства, нематериальные активы, долгосрочные финансовые вложения, расходы будущих периодов, долгосрочная дебиторская задолженность, сомнительные долги и пр.

Соответственно по 4 группам разбиваются и обязательства предприятия:

П1 - наиболее срочные обязательства, которые должны быть погашены в течение месяца;

П2 - среднесрочные обязательства, которые должны быть погашены в течение 1 года;

П3 - долгосрочные кредиты банка или займы;

П4 - собственный (акционерный) капитал предприятия, находящийся постоянно в распоряжении предприятия.

Ко второй группе относятся готовая продукция, товары отгруженные и дебиторская задолженность. Ликвидность этой группы текущих активов зависит от своевременности отгрузки продукции, оформления банковских документов, скорости платежного документооборота в банках, от спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей, форм расчетов и др.

Значительно больший срок понадобится для превращения производственных запасов и незавершенного производства в готовую продукцию, а затем в денежную наличность. Поэтому они отнесены к третьей группе.

Соответственно на три группы разбиваются и платежные обязательства предприятия:

а) задолженность, сроки оплаты которой уже наступили;

б) задолженность, которую следует погасить в ближайшее время;

в) долгосрочная задолженность.

Чтобы определить текущую платежеспособность, необходимо ликвидные средства первой группы сравнить с платежными обязательствами первой группы. На основании только этих показателей нельзя безошибочно оценить финансовое состояние предприятия, так как данный процесс очень сложный, и дать ему полную характеристику двумя-тремя показателями нельзя. [4, c.119]

Баланс считается абсолютно ликвидным, если выполняются соотношения: А1 П1, А2П2, А3П3, А4П4.

Наряду с абсолютными показателями для оценки ликвидности и платежеспособности также используют относительные показатели (коэффициенты ликвидности). Коэффициенты ликвидности (коэффициент абсолютной ликвидности, коэффициент текущей ликвидности, коэффициент быстрой ликвидности) - показатели относительные и на протяжении некоторого времени не изменяются, если пропорционально возрастают числитель и знаменатель дроби. Само же финансовое положение за это время может существенно измениться, например, уменьшится чистый доход, уровень рентабельности, коэффициент оборачиваемости и др.

Эти показатели представляют интерес не только для руководства предприятия, но и для внешних субъектов анализа: коэффициент абсолютной ликвидности - для поставщиков сырья и материалов, коэффициент быстрой ликвидности - для банков, коэффициент текущей ликвидности - для инвесторов.

Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности. Чем выше эта величина, тем больше гарантия погашения долгов. Дополняет общую картину платежеспособности предприятия наличие или отсутствие у него просроченных обязательств, их частота и длительность.

Коэффициент абсолютной ликвидности определяется по следующей формуле (7):

(7)

(7)

где: Кал – коэффициент абсолютной ликвидности;

Дс – денежные средства;

Кфв – краткосрочные финансовые обязательства.

Коэффициент быстрой ликвидности определяется по следующей формуле (8):

(8)

(8)

где: Кбл – коэффициент быстрой ликвидности;

Дс – денежные средства;

Кдз – краткосрочная дебиторская задолженность;

Кфв – краткосрочные финансовые вложения;

Кфо – краткосрочные финансовые обязательства.

Удовлетворительным обычно считается значение данного показателя 0,7-1.

Коэффициент текущей ликвидности (общий коэффициент покрытия) показывает степень покрытия текущими активами краткосрочных обязательств. Удовлетворительным считается коэффициент со значением больше 2,0. (формула 9)

(9)

(9)

где: Ктл – коэффициент текущей ликвидности;

Та – текущие активы;

Ко – краткосрочные обязательства.

В качестве конкретных цифровых показателей деловой активности предприятия принято рассматривать различные финансовые коэффициенты оборачиваемости оборотных средств, позволяющие определить, насколько эффективно предприятие использует свои ресурсы.

Под оборачиваемостью оборотных средств понимается длительность одного полного кругооборота средств с момента превращения оборотных средств в денежной форме в производственные запасы и до выхода готовой продукции и ее реализации. Кругооборот средств завершается зачислением дохода на счет предприятия.

Коэффициенты оборачиваемости рассчитываются как отношение дохода (выручки) от реализации продукции (работ, услуг) к среднегодовой сумме отдельных элементов капитала или активов, скорость оборота которых изучается.

Скорость оборота активов предприятия принято рассчитывать с помощью формулы (10):

(10)

(10)

где: Коа – коэффициент оборачиваемости активов предприятия;

ВРП – доход от реализации продукции (работ, услуг);

СВА – средняя величина активов предприятия.

Соответственно, оборачиваемость текущих активов будет определяться как (формула 11):

(11)

(11)

где: КоТа – коэффициент оборачиваемости текущих активов предприятия;

ВРП – доход от реализации продукции (работ, услуг);

СВТА – средняя величина текущих активов предприятия.

Средняя величина активов по данным баланса определяется по формуле (12):

(12)

(12)

где: Он, Ок – величина активов на начало и на конец периода.

Продолжительность одного оборота в днях определяется по формуле (13):

(13)

(13)

где: До – продолжительность одного оборота в днях;

КоТа – коэффициент оборачиваемости текущих активов предприятия;

Коэффициент привлечения (высвобождения) оборотного капитала в связи с замедлением (ускорением) оборачиваемости текущих активов рассчитывается по формуле (14):

(14)

(14)

где: КОп(в) – коэффициент привлечения высвобождения оборотных средств;

ВРП – доход от реализации продукции (работ, услуг).

Анализ показателей эффективности использования оборотных средств и источников формирования оборотного капитала должен помочь выявить дополнительные резервы и способствовать улучшению основных экономических показателей работы предприятия.

Функционирование предприятия зависит от его способности приносить необходимый доход. При этом следует иметь в виду, что руководство предприятия имеет значительную свободу в регулировании величины финансовых результатов. Так, исходя из принятой финансовой стратегии, предприятие имеет возможность увеличивать или уменьшать величину балансовой прибыли за счет выбора того или иного способа оценки имущества, порядка его списания, установления срока использования и так далее.

Существует и используется система показателей эффективности деятельности, среди них коэффициент рентабельности активов имущества (формула 15):

(15)

(15)

где: Ра – рентабельность активов (имущества) предприятия;

Чд – чистый доход

Сва – средняя величина активов предприятия.

Этот показатель отражает, какую прибыль (доход) получает предприятие с каждого сома, вложенного в активы.

В аналитических целях определяется как рентабельность всей совокупности активов, так и рентабельность текущих активов (формула 16).

(16)

(16)

где: Ра – рентабельность текущих активов (имущества) предприятия;

Чд – чистый доход;

Свта – средняя величина текущих активов предприятия.

Если предприятие ориентирует свою деятельность на перспективу, ему необходимо разработать инвестиционную политику (при этом под инвестированием понимается постоянное и долгосрочное финансирование). Информация о средствах, инвестированных в предприятие, может быть получена по данным баланса как сумма собственных источников средств и долгосрочных обязательств.

Показателем, отражающим эффективность использования средств, инвестированных в предприятие, является рентабельность инвестиций, которая определяется по формуле (17):

(17)

(17)

где: Ри – рентабельность инвестиций;

Ддн – доход до уплаты налогов;

Ко – краткосрочные обязательства предприятия.

Инвесторы капитала (акционеры) вкладывают в предприятие свои средства с целью получения прибыли от этих инвестиций, поэтому, с точки зрения акционеров, наилучшей оценкой результатов хозяйственной деятельности является наличие прибыли на вложенный капитал. Показатель прибыли на вложенный капитал, называемый также рентабельностью собственного капитала, определяется по формуле (18):

(18)

(18)

где: Рск – рентабельность собственного капитала;

Чд – чистый доход;

Ск – собственный капитал предприятия.

Другой важный коэффициент рентабельности реализованной продукции, рассчитывается по формуле (19):

(19)

(19)

где: Ррп – рентабельность реализованной продукции;

Чд – чистый доход;

Врп – выручка от реализации продукции.

Значение этого коэффициента показывает, какую прибыль имеет предприятие с каждого сома реализованной продукции. Тенденция к его снижению может быть и "красным флажком" в оценке конкурентоспособности предприятия, поскольку позволяет предположить сокращение спроса на его продукцию. Существует взаимосвязь между показателями рентабельности активов (имущества), оборачиваемостью активов и рентабельностью реализованной продукции, которая может быть представлена в виде формулы (20):

(20)

(20)

где: Ра – рентабельность активов;

Оа – оборачиваемость активов;

Ррп – рентабельность реализованной продукции.

Иными словами, прибыль предприятия, полученная с каждого сома средств, вложенных в активы, зависит от скорости оборачиваемости средств и от того, какова доля чистого дохода (прибыли) в выручке от реализации. В общем случае, оборачиваемость активов зависит от объема реализации и средней величины активов. Таким образом, анализ всех рассмотренных выше показателей позволяет выявить, насколько эффективно предприятие использует свои средства. Умение правильно их исчислять, анализировать и определять влияние различных факторов на изменение их уровня позволит полнее выявить резервы повышения эффективности производства, разработать рекомендации по устранению выявленных недостатков и укреплению его финансового положения.

ГЛАВА II. АНАЛИЗ СИСТЕМЫ ФИНАНСОВОГО МЕНЕДЖМЕНТА НА ПРЕДПРИЯТИИ ОсОО «ПЕРВАЯ МЕТАЛЛОБАЗА»

2.1.Анализ финансово – хозяйственной деятельности ОсОО «Первая Металлобаза»

ОсОО «Первая Металлобаза» является крупнейшим участником рынка металлопроката в Кыргызстане. Основная деятельность компании: оптовая торговля широким ассортиментом металлопродукции в Кыргызской Республике. Основная продукция компании: арматура, катанка, круг. На сегодняшний день компания занимает устойчивое положение на рынке Кыргызстана и является лидером. По итогам работы за 2011 год ОсОО «Первая Металлобаза» вошла в рейтинг «ТОП-200 крупнейших предприятий Кыргызстана».

Высокое качество продукции – основа работы компании. На складах компании присутствует только качественный сертифицированный металлопрокат. Высокое качество продукции подтверждено сертификатами заводов-изготовителей и Госстандарта КР. Это очень важно, так как Кыргызстан находится в сейсмически опасном регионе. Безопасность, надежность, долговечность зданий и сооружений может гарантироваться только обязательным применением в строительстве высококачественного и сертифицированного металлопроката – основы и каркаса всего здания.

Продажа металлопроката осуществляется со склада в Бишкеке в любых оптовых объемах с применением гибкой системы скидок. Действует бесплатная погрузка и доставка металла по городу.

На складах компании постоянно поддерживается широкий ассортимент – свыше 4 000 тонн металлопроката. Осуществляются поставки металлопродукции под индивидуальный заказ. Отгрузка товара происходит по российским электронным крановым весам, взвешивающим металлопрокат с высокой точностью.

Компания ОсОО «Первая Металлобаза» активно участвует в поставках металлопроката для осуществления крупнейших инвестиционных проектов, реализуемых в Кыргызстане, возведении новых жилых комплексов, элитных поселков, высотных зданий, промышленных предприятий и многих других сооружений.

ОсОО «Первая Металлобаза» активно участвует в международных строительных выставках. С 27 по 29 марта 2013 года компания участвовала в 11-ой Кыргызской международной специализированной строительной выставке «BishkekBuild 2013», которая проходила в г. Бишкек. В рамках данной выставки ОсОО «Первая Металлобаза» получила звание «Лучшее предприятие по поставке строительных материалов».

Планомерная и упорная работа компании по металлопрокату заслужила самые высокие оценки своих клиентов и позволила построить долгосрочные и взаимовыгодные партнерские отношения с более чем 1 000 крупнейших потребителей металлопроката Кыргызстана. К ним относятся: строительные компании, заводы ЖБИ и металлоконструкций, предприятия ТЭКа, рынки и магазины стройматериалов, а также частный сектор.

Задача ОсОО «Первая Металлобаза» заключается не столько в том, чтобы продать свою продукцию, а помочь каждому клиенту выгодно и оперативно решать свою задачу. Будь то частный заказ для загородного дома или поставки для строительной компании государственного масштаба. Профессиональная команда менеджеров в любой момент готова провести переговоры с каждым заказчиком или подрядной организацией и решить все возникающие вопросы по ассортименту, количеству, срокам поставки, ценам, скидкам, доставке, оплате и т.д.

Основной продукцией компании ОсОО «Первая Металлобаза» является круглый металлопрокат в числе, которого: арматура, катанка и круг. Компания осуществляет ежемесячные поставки металлопроката (в среднем 1000-3000 тонн) для поддерживания необходимого ассортимента на складе. Арматура применяется для изготовления всех видов железобетонных конструкций, что необходимо для усиления прочностных характеристик бетона. Строительная арматура различается по профилю на круглую арматуру, арматуру гладкую (класс А1) и арматуру периодического профиля (класс А3). Арматура А3 широко применяется для изготовления самого широкого спектра конструкций из железобетона. При этом строительная арматура А3 значительно повышает прочностные характеристики такого изделия. Для ее изготовления используют высококачественную специальную арматурную сталь.

На складах ОсОО «Первая Металлобаза» имеется арматура диаметром, мм.: 8, 10, 12, 14, 16, 18, 20, 22, 25, 28, 32, 36 и длиной прутка 11,7 м. ГОСТ 5781-82

Катанка А1 производится из стали обыкновенного качества СТ0, СТ1, СТ2, СТ3, углеродистого свойства, предоставляется в мотках и имеет диаметр от 5 до 10 мм. Катанка стальная используется в основном для обвязки, перетяжки на проволоку, для упаковки, для производства сварочной проволоки и электродов, производства строительных канатов, для изготовления телеграфной проволоки и для других целей. Ассортимент представлен катанкой диаметрами 6,5 мм. и 8 мм. ГОСТ 30136-94

Круг А1 производится из высококачественной углеродистой низколегированной стали гладкого профиля, а также из холоднотянутой проволоки. На сегодняшний день круг стальной достаточно широко применяется в различных отраслях промышленности: в строительстве, на различных предприятиях нефтегазового комплекса, угольной промышленности, машиностроения и для самых различных строительных целей. На складах ОсОО «Первая Металлобаза» имеется арматура диаметром, мм.: 10, 12, 14, 16, 20, 22, 25 и длиной прутка 11,7 м.

Кроме того, ОсОО «Первая Металлобаза» производит поставки различных специфических позиций металлопроката под индивидуальный заказ. Периодически компания завозит под предоплату крупные объёмы (свыше 1000 тонн металла). Являясь официальным дилером ОАО «Челябинский металлургический комбинат «ЧМК»», ОАО «ЕВРАЗ Объединенный Западно-Сибирский металлургический комбинат «ЗСМК»» и крупнейшим поставщиком металлопроката в Кыргызстане, компания получает самые максимальные скидки у металлургических комбинатов и соответственно может предложить для своих клиентов выгодные цены.

ОсОО «Первая Металлобаза» осуществляет поставки сертифицированного металлопроката только производства России. Компания является официальным трейдером крупнейших металлургических комбинатов России – ОАО «Челябинский металлургический комбинат «ЧМК»», ОАО «ЕВРАЗ Объединенный Западно-Сибирский металлургический комбинат «ЗСМК»».

ОАО «Челябинский металлургический комбинат» – крупнейшее в России предприятие полного металлургического цикла по выпуску качественных и высококачественных сталей. ОАО «ЧМК» - одно из немногих предприятий России, которому дано право присваивать продукции собственный индекс – ЧС (Челябинский Сталь). В качестве основной продукции, комбинат производит широкий профильный сортамент металлопроката: от катанки до арматурного проката периодического профиля, от бунтового проката из конструкционной стали до сортового проката для трубопрокатных и машиностроительных заводов, а также сортовую квадратную заготовку.

ОАО «ЕВРАЗ Объединенный Западно-Сибирский металлургический комбинат», является предприятием ООО «ЕвразХолдинг» – крупнейшего участника российского рынка черных металлов. ОАО «ЕВРАЗ Западно-Сибирский металлургический комбинат» относится к лучшим предприятиям металлургии России и является одним из крупнейших производителей металлопроката строительного и машиностроительного сортамента России. Развитие прокатного производства на комбинате характеризуется последовательным наращиванием объемов проката до 5 млн. тонн в год, расширением его сортамента, увеличением выпуска экономичных видов продукции. На мелкосортных станах освоено производство термически упрочненного проката, применение которого позволяет на 25% снизить вес металлоконструкций и машин, повышая при этом их надежность и долговечность. Впервые в мировой практике налажено производство термоупрочненных фасонных профилей на среднесортном стане «450». Надежная и бесперебойная работа основных производственных цехов комбината обеспечивается технически оснащенной ремонтной базой, мощным энергетическим хозяйством, железнодорожным и автомобильным транспортом, специализированными лабораториями для анализа сырья, материалов и качества готовой продукции.

В январе 2013 года ОсОО «Первая Металлобаза» получила «Золотой Сертификат» ОАО «ЕВРАЗ Западно-Сибирский металлургический комбинат», как надежный партнер и крупнейший покупатель металлопродукции. Это является свидетельством успешного развития компании на рынке металлопроката и признания со стороны партнеров.

За время работы у компании сложились крепкие взаимовыгодные отношения с поставщиками металлопродукции. Отлаженная система поставок дает возможность «Первой Металлобазе» комплексно и своевременно обеспечивать клиентов высококачественной металлопродукцией в необходимом количестве и нужном ассортименте по оптовым ценам.

Основная маркетинговая цель на предприятия в отношении:

- потребителя – выступает привлечение новых сегментов покупателей за счет расширения ассортимента металлопродукции;

- поставщика - является повышение заинтересованности во взаимном сотрудничестве с постоянными поставщиками и привлечение к сотрудничеству новых поставщиков;

- конкурентов – активное воздействие в части проведения соответствующей ценовой и ассортиментной политики, а также путем расширения круга дополнительных услуг для покупателей.

Стратегическая цель ОсОО «Первая Металлобаза» - сохранение и укрепление позиции на рынке металлопроката в Кыргызской Республике.

Деятельность компании строится на принципах:

- повышение эффективности основной деятельности;

- клиентоориентированность в работе;

- стремление к совершенствованию своей деятельности;

- совершенствование корпоративного управления;

- повышение «прозрачности» финансово-хозяйственной деятельности;

- персональная ответственность руководителей за принятие управленческих решений.

В настоящее время ОсОО «Первая Металлобаза» является лидером на рынке металлопроката в Кыргызстане. За два года работы сумела построить взаимовыгодные отношения с большинством потребителей металлопроката в Кыргызстане. Предлагая качественную продукцию и услуги по поставке металлопродукции, ОсОО «Первая Металлобаза» работает с крупными предприятиями промышленной и строительной отрасли страны.

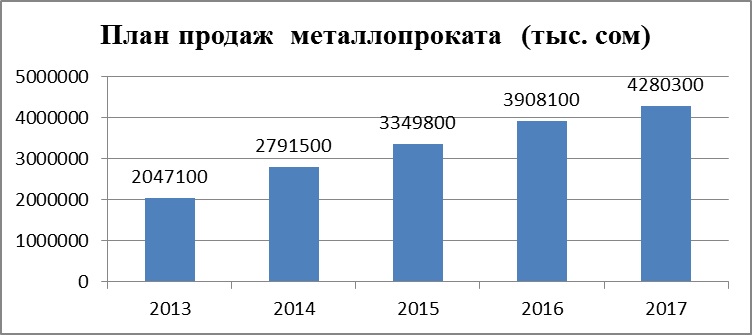

В рамках экономической политики развития Кыргызской Республики на период 2013-2017 годы планируется строительство объектов индивидуального жилья, транспортной магистрали международного значения, энергетики и горнодобывающей промышленности. Это способствует развитию строительной отрасли в стране и как следствие повышение спроса на продукцию компании.

Вышеуказанные обстоятельства, а также политика работы с клиентами ОсОО «Первая Металлобаза» позволяют сделать прогнозы о дальнейшем росте спроса на продукцию, предлагаемой компанией и ее финансовой эффективности деятельности.

В планы ОсОО «Первая Металлобаза» входит:

- Расширить ассортимент проката круглого за счет осуществления поставок новых видов металлопродукции: круг 18,22,25, арматура класса 35ГС диаметром 36;

- Увеличить долю на рынке металлопроката Кыргызстана с 22% до 35% путем реализации до 5 000 тонн продукции в месяц;

- Выйти на рынок юга Кыргызстана;

- Сохранить партнерские отношения с крупными металлургическими комбинатами России;

- Рассмотреть возможность сотрудничества с заводами и металлобазами Казахстана;

- Расширить клиентскую базу за счет появления на рынке новых потребителей, а также удовлетворения потребностей проектов государственного масштаба.

Для достижения поставленных целей необходимы дополнительные источники финансирования от инвесторов путем выпуска ценных бумаг в виде облигаций в общей сумме на 50 млн. сомов.

Стратегические цели в рамках облигационного займа:

1. Пополнение оборотных средств для расширения ассортимента предлагаемой продукции, увеличение объема продаж, расширение рынка сбыта. В настоящий момент в некоторых сегментах регионального металлорынка наблюдается устойчивый рост спроса на металлопродукцию. Основная доля средств, полученных от размещения облигационного займа, будет направлена на увеличение оборотных средств и расширение рынков сбыта за счет выхода на рынки Юга страны.

2. Получение публичной кредитной истории. Публичная кредитная история увеличит привлекательность предприятия для инвесторов, что приведет к снижению стоимости заемных средств и к увеличению инвестиционной привлекательности предприятия.

Основой анализа финансового положения ОсОО «Первая Металлобаза» является установленная форма бухгалтерской отчетности за два последних года, принятая налоговыми органами и заверенная аудиторской проверкой, проведенной АО АКФ «КыргызАудит».

Имущественное положение Эмитента, объемы оборотных и внеоборотных активов приведены в следующей таблице 2.1. (в тыс. сом).

Таблица 2.1.

Структура активов ОсОО «Первая Металлобаза»

|

Активы

|

2011

|

Уд/ вес, %

|

2012

|

Уд. вес, %

|

Изменение

|

1 квартал 2013

|

Уд. вес, %

|

Изменение

|

|

Денежные средства в кассе

|

691,4

|

0,26

|

770,7

|

0,27

|

79,3

|

479,5

|

0,16

|

-291,2

|

|

Денежные средства в банке

|

836

|

0,32

|

3163,3

|

1,1

|

2 327,30

|

74,2

|

0,03

|

-3089,1

|

|

Дебиторская задолженность

|

1081,9

|

0,41

|

166,6

|

0,06

|

-915,4

|

370,6

|

0,13

|

204

|

|

Дебиторская задолженность по прочим операциям

|

19157,6

|

7,31

|

14764,9

|

5,12

|

-4 392,70

|

15073,8

|

5,12

|

308,9

|

|

Товары

|

134913,7

|

51,44

|

147168,6

|

51,35

|

12 254,90

|

189540,9

|

64,33

|

42372,3

|

|

Авансы выданные

|

105274,8

|

40,14

|

120304,9

|

41,7

|

15 030,10

|

87178,7

|

29,59

|

-33126

|

|

Итого оборотные активы

|

261955,4

|

99,89

|

286339

|

99,24

|

24 383,60

|

292717,7

|

99,36

|

6378,7

|

|

Балансовая стоимость ОС:

|

293,8

|

0,11

|

2 194,40

|

0,76

|

1 900,60

|

1899,4

|

0,64

|

-295

|

|

Конторское оборудование

|

293,8

|

0,11

|

2 099,70

|

0,73

|

1 805,90

|

|

0,00

|

-2099,7

|

|

Транспортные средства

|

0

|

0

|

94,7

|

0,03

|

94,7

|

0

|

0,00

|

-94,7

|

|

Итого внеоборотные активы

|

293,8

|

0,11

|

2 194,40

|

0,76

|

1 900,60

|

1899,4

|

0,64

|

-295

|

|

Итого активы

|

262249,2

|

100

|

288533,4

|

100

|

26 284,10

|

294617,1

|

100

|

6083,7

|

Активы компании на конец 2012 года увеличились по сравнению с 2011 годом на 10%, что в абсолютном значении составили 26,3 млн. сом. В структуре валюты баланса оборотные активы увеличились на 24,4 млн. сом, внеоборотные активы - на 1,9 млн. сом.

Тенденция роста была достигнута за счет приобретения конторского оборудования в связи с увеличением управленческого состава компании. Кроме того, увеличилась сумма товарно-материальных запасов. Компания произвела закуп металлопродукции для обеспечения бесперебойных поставок клиентам в начале строительного сезона. За первый квартал 2013 года в активах компании наибольший удельный вес составляют товары - 64,33%.

График 2.1.

Оборотные активы. Объемы оборотных активов компании в 2012 году повысились на 9,3% по сравнению с показателями 2011 года, наиболее существенные изменения в структуре оборотных средств наблюдались по статьям:

- денежные средства в кассе на 11,5%;

- денежные средства в банке, на 278,4%;

- авансы выданные, на 14,3%.

Несмотря на то, что компания на рынке металлопроката ведет свою деятельность не так давно, за два года деятельности она показала значительный рост по основным статьям оборотных активов. Также можно отметить рост деловой активности компании, которая отражается в росте объема товарно-материальных запасов. При этом объем товарно-материальных запасов в структуре активов составляют более 50%.

Одновременно увеличиваются деньги вне компании или увеличиваются объемы авансовых платежей по закупке продукции, при этом рост задолженности по дебиторам (авансы выданные) составил 14,3%.

Внеоборотные активы. Внеоборотные активы ОсОО «Первая Металлобаза» представлены в виде балансовой стоимости основных средств. При этом основные средства состоят из конторского оборудования и транспортных средств. В 2012 году компания приобрела транспортные средства стоимостью 94,7 тыс. сом, а сумма конторского оборудования увеличилась на 614,6% и составила 1,8 млн. сом.

Дебиторская задолженность ОсОО «Первая Металлобаза» по состоянию на конец 2012 года составляла 135 236,4 тыс. сом, что на 7,7% больше, чем в предыдущем году (125 514,4 тыс. сом).

Таблица 2.2.

Структура дебиторской задолженности (тыс. сом)

|

Дебиторская задолженность

|

2011

|

2012

|

|

Счета к получению за товары и услуги

|

1 081,9

|

166,6

|

|

Налоги, оплаченные авансом

|

9 107,6

|

7 458,0

|

|

Налоги, подлежащие возмещению

|

3 948,5

|

5 233,5

|

|

НДС, начисленный авансом

|

6 101,6

|

2 073,4

|

|

Запасы, оплаченные авансом

|

104 869,0

|

119 915,8

|

|

Услуги, оплаченные авансом

|

405,8

|

389,1

|

|

Итого:

|

125 514,4

|

135 236,4

|

Большую часть дебиторской задолженности составляют «Запасы, оплаченные авансом» - 88,7%. Данная статья сформирована в результате предварительной оплаты за поставляемый товар, согласно договоров с поставщиками металлопродукции.

Анализ обязательств. За анализируемый период текущие обязательства компании представлены следующими статьями: счета к оплате, авансы полученные, краткосрочные долговые обязательства. Доля данных статей баланса в разные годы составляет до 100% в структуре краткосрочных обязательств.

Таблица 2.3.

Обязательства ОсОО «Первая Металлобаза» (в тыс. сом)

|

Обязательства

|

2011

|

Уд. вес, %

|

2012

|

Уд. вес, %

|

Измен.

|

1 квартал 2013

|

Уд. вес, %

|

Изменение

|

|

Счета к оплате

|

508,1

|

0,3

|

460,1

|

0,27

|

-48

|

412,2

|

0,14

|

-47,90

|

|

Авансы полученные

|

57456,6

|

33,95

|

19524,8

|

11,52

|

-37 931,80

|

34268,7

|

11,29

|

14743,90

|

|

Краткосрочные долговые обязательства:

|

107378

|

63,45

|

147295,7

|

86,9

|

39 917,70

|

132896,8

|

43,79

|

-14398,90

|

|

Банковские кредиты, займы

|

46 484,70

|

27,47

|

0

|

0

|

-46 484,70

|

71941,5

|

23,71

|

71941,50

|

|

Прочие кредиты, займы

|

60 893,30

|

35,98

|

147295,7

|

86,9

|

86 402,40

|

60955,4

|

20,09

|

-86340,30

|

|

Налоги к оплате

|

3 889,90

|

2,3

|

1 931,50

|

1,14

|

-1 958,40

|

1213,8

|

0,40

|

-717,70

|

|

Краткосрочные начисленные обязательства

|

0

|

0

|

289,4

|

0,17

|

289,5

|

1779

|

0,59

|

1489,60

|

|

Итого краткосрочные обязательства

|

276610,6

|

100

|

316797,2

|

100

|

268,9

|

303467,4

|

100,00

|

-13329,80

|

|

Отсроченные налоговые обязательства

|

1,5

|

0

|

3,2

|

0

|

1,7

|

3,2

|

0,00

|

0,00

|

|

Итого долгосрочные обязательства

|

1,5

|

0

|

3,2

|

0

|

1,7

|

3,2

|

0,00

|

0,00

|

|

Итого обязательства

|

276612,1

|

100

|

316800,4

|

100

|

270,6

|

303470,6

|

100

|

-13329,80

|

Краткосрочные обязательства. Основная доля кредиторской задолженности представлена краткосрочными долговыми обязательствами, которые составляют 87% в общем объеме задолженности, что было обусловлено условиями договоров поставки.

Таблица 2.4.

Структура кредиторской задолженности ЗАО «Первая Металлобаза» (тыс. сом)

|

|

2011

|

2012

|

1 квартал 2013

|

|

Счета к оплате за товары и услуги

|

508,1

|

460,1

|

412,2

|

|

Авансы покупателей и заказчиков

|

57456,6

|

19524,8

|

34268,7

|

|

Банковские кредиты и займы

|

46484,7

|

-

|

71941,5

|

|

Прочие кредиты и займы

|

60893,3

|

147295,7

|

60955,4

|

|

Налоги к оплате

|

3889,9

|

1931,5

|

1213,8

|

|

Краткосрочные начисленные обязательства

|

-

|

289,5

|

1779

|

|

Итого:

|

169232,6

|

169501,6

|

170570,6

|

Сумма краткосрочных обязательств за 2011-2012 года изменились незначительно. К концу 2012 года произошел рост краткосрочных обязательств на 268,9 тыс. сом. Значительное снижение произошло по таким статьям как «Авансы полученные» на 37 931,8 тыс. сом, «Банковские кредиты и займы» на 46 484,7 тыс. сом (ОсОО «Первая Металлобаза» досрочно погасила кредит в ЗАО «БТА Банк»), «Налоги к оплате» на 1 958,5 тыс. сом.

Значительный рост произошел по статье «Краткосрочные долговые обязательства» на 39 917,7 тыс. сом, которые включают в себя займы физических и юридических лиц в сумме 147 295,7 тыс. сом. Данные займы предоставляются на основании договоров, согласно которым займы являются возвратными, беспроцентными и предоставляются на неопределенный срок.

Краткосрочные начисленные обязательства в размере 289,5 тыс. сом представлены начисленными и не выплаченными по договорам займа за декабрь 2012 года.

Кредиты, полученные у ЗАО «БТА Банк» были погашены досрочно. В марте 2012 года ОсОО «Первая Металлобаза» открыла возобновляемую кредитную линию в ОАО «ЮниКредит Банк». На данный момент ОсОО «Певая Металлобаза» имеет задолженность по начисленным процентам за неиспользованный лимит в сумме 416,68 долл. США. При этом задолженность по основному долгу и начисленным срочным процентам не имеет.

Согласно анализу ОсОО «Первая Металлобаза» имеет положительную кредитную историю, а также компания имеет хорошую репутацию, что позволяет им получать кредиты по низким процентным ставкам.

Долгосрочные обязательства. Долгосрочные обязательства представлены только статьей «Отсроченные налоговые обязательства», объем которых в 2011 году составлял 1,5 тыс. сом, а к концу 2012 году данное значение увеличилось более чем в 2 раза и составило 3,2 тыс. сом.

Собственный капитал. Собственный капитал компании увеличился на 26 млн. сом за 2012 год. Данное увеличение сложилось в связи с увеличением уставного капитала до 1 млн. сом и увеличением нераспределенной прибыли на 25 млн. сом. За 1 квартал 2013 года собственный капитал составил 124003,9 тыс. сомов. Увеличение произошло на 4975,2 тыс. сом, это на 4% больше чем 2012 году.

Таблица 2.5.

Структура собственного капитала ОсОО «Первая Металлобаза» тыс.сом

|

Собственный капитал

|

2011

|

Уд. вес, %

|

2012

|

Уд. вес, %

|

Измен.

|

1 квартал 2013

|

Уд. вес, %

|

Измен.

|

|

Уставный капитал

|

1

|

0

|

1 000,00

|

0,84

|

999

|

1 000,00

|

0,81

|

0,00

|

|

Прочий капитал

|

60000

|

99,97

|

60000

|

50,41

|

0

|

120000

|

96,77

|

60 000,00

|

|

Нераспределенная прибыль

|

33014,1

|

0,02

|

58028,7

|

48,75

|

25 014,60

|

3003,9

|

2,42

|

-55 024,80

|

|

Итого собственный капитал

|

93015,1

|

100

|

119028,7

|

100

|

26 013,60

|

124 003,90

|

100

|

4 975,20

|

График 2.2.

Доходы и расходы. Рассмотрим структуру и динамику доходов компании-эмитента за 2011 и 2012 года (тыс. сом).

Таблица 2.6.

Структура доходов ОсОО «Первая Металлобаза»

|

Доходы

(в тыс. сом)

|

2011

|

2012

|

Темп прироста

|

|

Выручка от реализации

|

707142,90

|

1318075,60

|

86%

|

|

Валовая прибыль

|

54 584,20

|

105 528,00

|

93%

|

|

Прочие неоперационные доходы

|

-3 842,50

|

1,70

|

100%

|

|

Чистая прибыль

|

33 014,10

|

63 270,40

|

92%

|

ОсОО «Первая Металлобаза» начала свою деятельность в 2011 году. За этот период компания показывает значительный рост деловой активности компании, которая отражается в росте доходов от операционной деятельности на 86%. Как результат виден рост чистой прибыли к концу 2012 года, который составляет 92%, а в абсолютном выражении составляет 30,3 млн. сом. В структуре доходов компании прочие неоперационные доходы из отрицательного значения перешли в положительные.

Данные показатели свидетельствуют о быстром темпе роста компании и укреплении позиций на рынке металлопроката.

Таблица 2.7.

Структура расходов ОсОО «Первая Металлобаза» (в тыс. сом)

|

|

2011

|

2012

|

Темп прироста

|

|

Себестоимость реализации

|

652 588,70

|

1 212 547,60

|

86%

|

|

Расходы по реализации

|

10 094,50

|

18 260,50

|

81%

|

|

Управленческие расходы

|

885,20

|

9 868,60

|

1021%

|

|

Проценты к уплате

|

2 680,70

|

4 826,20

|

80%

|

|

Убытки от курсовых разниц

|

399,40

|

2 067,80

|

418%

|

|

Налог на прибыль

|

3 667,80

|

7 236,30

|

97%

|

|

Итого

|

670 316,30

|

1 254 807,00

|

86%

|