Аспекти проектного аналізу та критерії оцінки інвестиційних проектів

Тема 4. Аспекти проектного аналізу та критерії оцінки інвестиційних проектів

Целью проектного анализа есть оценка инвестиционных вложений с точки зрения различных аспектов.

В проектном анализе выделяют:

- коммерческий анализ;

- технический анализ;

- финансовый анализ;

- экономический анализ;

- социальный анализ;

- институциональный анализ;

- экологический.

1. Коммерческий анализ.

Коммерческий анализ еще часто называют маркетинговый анализ проекта.

Целью коммерческого анализа проекта является оценка эффективности инвестиционных вложений проекта с точки зрения рыночных перспектив компании – объемов и цен реализации.

Объекты коммерческого анализа:

потребитель;

прямые и непрямые конкуренты;

товар и его ценность;

рынок и его механизмы.

Задача коммерческого анализа заключается в том, чтобы верно определить модель рынка и его механизмы с последующей разработкой и внедрением оптимальной стратегии.

Система коммерческой или маркетинговой информации состоит из четырех блоков:

- Блок внутренней информации..

- Блок внешней информации..

- Маркетинговые исследования..

- Аналитический блок информации.

Процесс управления маркетингом проекта можно разделить на четыре основных группы:

- Анализ рыночных возможностей:

анализ микро среды проекта;

анализ макро среды проекта;

выявление и анализ сдерживающих и движущих сил проекта.

- Разработка маркетинговых стратегий.

сегментирование рынка;

выбор целевых сегментов;

позиционирование товара;

разработка характеристик товара;

прогнозирование продаж;

разработка маркетинговой стратегии.

- Планирование маркетинговых программ.

разработка товара;

ценовая политика и прогноз цен;

мероприятия по увеличению доступности товара для потребителя;

мероприятия по продвижению товара на рынок.

- Управление маркетинговой деятельностью.

организация распределения маркетинговых ресурсов;

маркетинговый контроль;

организационная структура управления маркетингом.

2. Институциональный анализ.

Институциональный анализ должен дать оценку возможности осуществления проекта в существующем политическом, экономическом и правовом поле. Кроме того, институциональный анализ должен оценить влияние внешнего окружения проекта на его осуществимость.

Институциональный анализ предполагает решение таких задач:

- анализ политических и макроэкономических факторов внешнего окружения проекта;

- оценка правового поля, которое непосредственно связано с проектом;

- определение наиболее влиятельных факторов внешнего окружения проекта;

- оценка слабых и сильных сторон организации проекта;

- определение оптимальной формы организации реализации проекта;

- выбор оптимальной организационной структуры создаваемой или реорганизуемой под проект.

Оценка влияния внешней среды предполагает анализ и оценку факторов по трем основным параметрам: важность, сложность и как следствие неопределенность, динамику или периодичность. Максимальное значение всех трех показателей предполагает максимальный риск проекта, а по мере снижения тех или иных параметров риск снижается.

Внутренняя среда проекта представляет собой набор переменных, которые являются ответной реакцией руководства компании или проекта на внешнюю среду и ее тенденции. Оптимальный набор внутренних переменных означает способность организации реализовать проект.

3. Технический анализ.

Технический анализ занимает промежуточное положение между коммерческим анализом и финансовым и экономическим анализом. Из этого следует, что технический анализ не является генерирующим. Именно коммерческий или маркетинговый анализ создают базу для проведения технического анализа.

Если коммерческий анализ должен был ответить на вопрос что производить, то технический анализ должен прежде всего дать ответ на вопрос «осуществимо ли это технически?» и если да, то «каким образом?».

Технический анализ по своей сути есть ТЭО проекта и потому не может быть формальным. Инженеры компании обязаны указать все узкие технические места проекта и показать пути их решения.

Все вопросы, на которые должен дать ответ технический анализ можно разделить на восемь групп.

- Оптимальное место расположения и реализации проекта.

Необходимы характеристики для анализа:

схема или карта расположения проекта со всеми транспортными артериями;

схемы земельных участков и вопросы собственности на них;

геологические характеристики земельного участка;

стоимость земельных участков;

сроки и условия пользования земельными участками;

транспортные потоки относительно места расположения проекта и транспортные узлы;

разработка технико-экономических требований по расположению ресурсов;

расположение основных ресурсов относительно места реализации проекта.

- Масштаб проекта, возможности варьирования масштабами проекта.

.На выбор оптимальной модели организации оказывает влияние три основных элемента:

А) технологические особенности и технологическая оптимальность;

Б) экономическая эффективность (капиталоемкость и наукоемкость одной из подсистем организации);

В) маркетинговая необходимость (необходимость распыления организационных подсистем в связи с распылением определенных показателей (потребителей)).

Целевой уровень производственной мощности оказывает влияние на:

- способность фирмы реагировать на действия конкурентов;

- на структуру ее издержек;

- на политику управления запасами;

- на необходимость организации эффективной работы управленческого персонала.

Основные задачи планирования масштабности производства:

- определение технологической приоритетности;

- установление соотношения постоянных и переменных затрат (операционный ливеридж);

- определение физических ограничений на масштабы производства;

- определение технической маневренности масштабов производства;

- определение экологические и санитарные ограничения.

Подводя итог проблематике масштабности проекта, отметим следующее:

- определение технологической приоритетности (сырье, труд, спрос);

- зависимость постоянных и переменных затрат от объема производства;

- физические ограничения на масштабы производства;

- степень риска внешней среды;

- техническая маневренность масштабов производства;

- экологические, санитарные и другие ограничения.

- Технология.

Главная задача на данном этапе состоит в том, чтобы аргументировано обосновать выбор в пользу того или иного технологического решения как наилучшее из возможных альтернатив.

Рассматривая вопросы выбора оптимального технологического решения необходимо остановиться на следующих аспектах:

- обоснование технологического выбора с точки зрения сырья, производимого товара, риска внешней среды, трудовых ресурсов, технологической новизны;

- создание технологической инфраструктуры;

- экологические и санитарные аспекты;

- оптимальный уровень степени автоматизации и механизации, а так же цены рабочей силы;

- послепроектная пригодность технологии и оборудования;

- перечень и обоснование оптимального оборудования и его поставщиков;

- система ремонта и обеспечения запасными частями производственного процесса;

- определение оптимального режима эксплуатации оборудования.

- Инфраструктура.

Инфраструктура является производной категорией от выбранного технологического решения. В данном разделе основное внимание уделяется изучению достаточности инфраструктуры территории и оценке возможных затрат по созданию недостающих звеньев.

В основной перечень инфраструктуры включают:

здания и сооружения;

торговые предприятия как по обеспечению поставок, так и сбыта;

транспорт;

энергообеспечение, водообеспечение;

социальная инфраструктура.

- Производственная схема предприятия.

Данный раздел должны составлять:

- генеральный план предприятия;

- схема производственных потоков и планировка помещений;

- Организация подготовки и осуществления проекта.

На данном этапе происходит разделение труда. Наиболее громоздкие и сложные инженерно-конструкторские элементы проекта разрабатывают специализированные фирмы.

- Подготовка, освоение основного производства и обеспечение качества выполнения проекта.

Стадия перехода проекта из состояния планирования к состоянию непосредственной реализации.

- Экономический анализ.

Экономический анализ призван оценить соответствие компании и ее проекта внешней среде, которая регламентирует распределение доходов, ограничения, стимулирование того или иного вида деятельности, оказывает непосредственное влияние на финансовые потоки.

Экономический анализ проекта предполагает три направления:

- Оценка доходов, затрат, прибыли и рентабельности проекта.

- Оценка экономической безопасности проекта (СVP-анализ).

- Оценка проекта с точки зрения альтернативной стоимости

С экономической точки зрения проектный анализ должен быть настроен на определение таких показателей как:

создание добавленной стоимости;

создание новых рабочих мест;

развитие инфраструктуры;

подготовка и использование высоко квалифицированных кадров;

поступление или экономия валютных средств,

Экономическая эффективность проекта определяется следующим образом:

экономическая прирост прирост

ценность = экономической - экономических

проекта выгоды потерь

В отличии от финансиста, экономист должен оценивать не только явные эффекты от проекта, но и побочные, которые сопровождают проект и которые не имеют прямого действия на проект. Именно появление побочных эффектов в некоторых случаях может становиться определяющим.

Некоторые побочные эффекты:

Производство +

развитие инфраструктуры, которая может быть использована в последующих проектах уже без затрат на ее создание;

подготовка квалифицированных кадров;

улучшение транспортного сообщения

и т.д.

Производство -

загрязнение окружающей среды;

истощение природных ресурсов;

влияние на здоровье человека в целом и рабочего в частности;

и т.д.

5. Финансовый анализ.

Цели финансового анализа заключаются в следующем:

- определение финансового состояния компании до осуществления проекта;

- планирование основных финансовых показателей деятельности;

- прогнозирование основных тенденций в финансовом состоянии, которые будут вызваны реализацией проекта;

- определение изменений в финансовом состоянии компании и достигнутых результатах;

- определение основных факторов и степени их отклонения, которые привели к изменениям финансового состояния и прогнозируемых результатах.

Определяющим направлением финансового анализа есть определение рентабельности и эффективности проекта с точки зрения как непосредственно организации, так и инвесторов.

Основными задачами финансового анализа является:

создание эффективной системы сбора стратегической и оперативной информации;

разработка плановых финансовых показателей реализации проекта;

разработка контрольных показателей проекта;

разработка и обоснование предельно допустимых отклонений от планируемых показателей;

разработка мероприятий по ликвидации предельно допустимых разрывов в финансовых показателях.

Планирование объемов реализации.

Планирование объемов реализации и цены - это задача маркетингового анализа и экономического анализа. Финансовый анализ оперирует только лишь с денежным измерением объемов реализации и возникающих при этом финансовыми потоками.

Планирование капитальных затрат.

Под капитальными затратами в проектном анализе понимаются все затраты, которые обеспечивают подготовку и реализацию проекта. В категорию капитальных затрат включается так же формирование фонда оборотных средств.

Капитальные затраты проекта можно разделить на несколько основных групп:

- прединвестиционные исследования, которые включаются в состав проекта;

- приобретение земельных участков и необходимых технологий;

- приобретение и поставка оборудования;

- наладка оборудования и производство опытной партии продукции;

- накладные расходы;

- непредвиденные расходы.

Основные или капитальные средства в классическом понимании данного термина - это средства, которые будут использоваться в течение всего проекта и по его окончании полностью окупятся.

Оборотные средства в классическом понимании данного термина появляются в процессе наладки оборудования и производства опытной партии. Накладные же расходы - это целиком и полностью оборотные средства.

Оборотные средства рассчитываются предварительно на основе прогнозируемых объемов производства, а так же условий и объемов реализации продукции. После этого производится планирование и определение источников финансирования планируемого оборотного фонда.

Задача финансового анализа как раз и состоит в том, чтобы подобрать оптимальные источники финансирования той или иной части проекта.

На основе определения потребностей проекта и источников его финансирования формируется бюджет проекта, который так же учитывает движение денежных потоков во времени.

В проектном анализе используются три основных понятия инвестиций: капитальные инвестиции (приобретение зданий, земли, оборудования и т.п.), финансовые инвестиции (приобретение финансовых инструментов), а так же реинвестиции (инвестиции осуществленные за счет дохода от инвестиционных операций).

Стоимость капитала для финансирования проекта - это средневзвешенная величина капитала по каждому источнику финансирования.

Важное значение в финансовом аспекте проектного анализа имеет понятие «левериджа» (рычаг или эластичность).

Операционный леверидж рассматривает долю постоянных затрат предприятия в общей структуре затрат, что вызывает определенную степень зависимости прибыли предприятия от изменения объемов производства.

Чем выше доля постоянных затрат в структуре затрат проекта, тем выше операционный леверидж.

Финансовый леверидж - это потенциальная возможность влияния на чистую прибыль проекта путем изменения структуры источников финансирования.

В общетеоретическом плане финансовый леверидж призван найти оптимальное Итогом финансового анализа является разработка финансового плана проекта.

Финансовый план разрабатывается в двух видах: без проекта и с проектом. Это дает возможность определить влияние проекта на развитие деятельности компании.

Финансовый план включает в себя следующие разделы:

- план расходов;

- план доходов;

- план прибыли;

- баланс денежных потоков;

- налоговый план;

- прогноз бухгалтерского баланса;

- расчет финансовых коэффициентов;

- расчет показателей эффективности проекта.

6. Социально-культурный анализ.

Целью социального проекта есть определение приемлемости различных вариантов проекта с точки зрения непрямых пользователей проекта. Социальный анализ рассматривает эффективность реализации проекта в контексте с возможностью получение поддержки населения региона где осуществляется проект, но которые не входят в целевые группы потребителей результатов проекта.

Проведение социального анализа резко усложняется тем, что он практически не имеет ярко выраженных количественных характеристик и имеет достаточно сложную причинно-следственную связь.

Основными компонентами социального анализа являются:

оценка социальных, культурных, экономических и политических характеристик;

выявление специфических характеристик, которые могут иметь доминирующее значение;

определение степени адекватности концепции проекта социально-культурной среде региона;

разработка стратегии социально-культурного обеспечения проекта на всех стадиях его реализации.

Стоимость денег во времени.

Проект разрабатывается задолго до реального начала осуществления проекта, сама реализация проекта может длиться годами и десятилетиями. Деньги же тратятся сегодня, и будут тратиться в течение долгого времени, а прибыль, которую мы ожидаем, появится не сразу. Но мы знаем, что выплаченная сегодня одна гривна стоит дороже обещания заплатить ее через год.

В проектном анализе принят метод уравнивания разновременных денег, так называемое дисконтирование.

Таким образом, будущая ценность сегодняшних денег определяется по формуле:

Бс=С(1+d),

Где С- сегодняшняя сумма инвестируемых денег;

d- постоянная норма дисконта, равная приемлемой для инвестора норме дохода на капитал.

t- продолжительность расчетного периода в годах;

Таким образом, сегодняшняя ценность будущих денег определяется:

Показатели эффективности проекта.

Эффективность проекта характеризуется рядом показателей, отражающих соотношение затрат и результатов применительно к интересам сторон, участвующих в проекте.

Различают следующие показатели оценки эффективности инвестиционного проекта:

- показатели коммерческой (финансовой) эффективности, учитывающие финансовые последствия реализации проекта для его непосредственных участников;

- показатели бюджетной эффективности, учитывающие и отражающие финансовые последствия проекта для государственного, регионального или местного бюджета;

- показатели экономич5еской эффективности, учитывающие затраты и результаты, связанные с реализацией проекта, выходящие за пределы прямых финансовых интересов непосредственных участников инвестиционного проекта и допускающие стоимостное измерение.

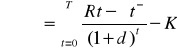

Чистый дисконтированный доход (ЧДД).

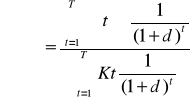

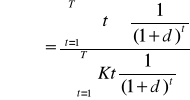

Этот доход определяется как сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу, как превышение интегральных результатов над интегральными затратами.

Если ЧДД:

Для определения ЧДД можно воспользоваться модифицированной методикой:

где К- сумма дисконтированных капвложений.

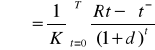

Индекс доходности (ИД)

Индекс доходности (ИД) представляет собой отношение суммы приведенных эффектов к величине капиталовложений..

В отличие от чистого дисконтированного дохода (ЧДД) индекс доходности (ИД) является относительным показателем. Благодаря этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения ЧДД, либо при комплектовании портфеля инвестиций с максимальным суммарным значением ЧДД.

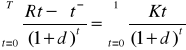

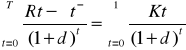

Внутренняя норма доходности (ВНД).

Внутренняя норма доходности представляет собой норму дисконта (d), при которой величина приведенных эффектов равна приведенным капиталовложениям и определяется решением уравнения:

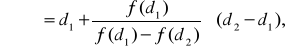

значение дисконта для второго приближения находим из формулы:

где, d - значение дисконта, при котором ЧДД>0;

d - - значение дисконта, при котором ЧДД <0;

f(d1) – значение ЧДД при d1;

f(d2) - – значение ЧДД при d2.

Срок окупаемости.

Срок окупаемости – это минимальный временной интервал (от начала осуществления проекта), за пределами которого интегральный эффект становится положительным и, в дальнейшем, остается таковым.

СО = К / Д

где, К= единовременные капитальные затраты,

Д – ежегодный доход от капитала.

Показатель эффективности инвестиций.

Метод расчета коэффициента эффективности инвестиций, это, в принципе, то же самое, что и рентабельность инвестиций.

КЭИ = ЧП /(К – ЛС)

где, ЧП – чистая прибыль (балансовая прибыль за вычетом отчислений в бюджет);

ЛС – ликвидационная стоимость проекта.

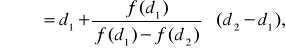

Лучше все–таки КЭИ определять с дисконтированием денежных потоков:

PAGE 8

EMBED Equation.3

EMBED Equation.3

EMBED Equation.3

Аспекти проектного аналізу та критерії оцінки інвестиційних проектів