Рациональность соотношений в активе предприятия

МИНОБРНАУКИ РОССИИ

Федеральное государственное бюджетное образовательное учреждение высшего профессионального образования

«ПЕНЗЕНСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ»

(ФГБОУ ВПО «Пензенский государственный университет»)

Факультет заочного обучения

КУРСОВАЯ РАБОТА

по дисциплине: «Диагностика финансового состояния организации»

на тему: «Рациональность соотношений в активе предприятия»

Выполнила ст. гр. 11ТЗЭЭ32

Михайличенко О. В.

__________(подпись, дата)

Проверил преподаватель

Афанасов А. А.

__________(подпись, дата)

Пенза 2014

Содержание

Введение...................................................................................................................3

1. Основные аспекты составления и взаимосвязи показателей актива баланса

1.1 Понятие и структура актива бухгалтерского баланса...............................4

1.2 Взаимосвязь показателей актива бухгалтерского баланса........................5

2. Рациональность соотношения в активе баланса на примере ООО "Сура-Лада"

2.1 Общая организационно-экономическая характеристика предприятия..10

2.2 Анализ динамики состава и структуры актива баланса..........................13

3. Пути оптимизации актива баланса предприятия.....................................16

Заключение.............................................................................................................25

Список литературы................................................................................................27

Приложение

Введение

Вопрос формирования бухгалтерского баланса во все времена был и остается предметом жарких дискуссий.

Представление текущей информации об имуществе хозяйствующего субъекта в виде бухгалтерского баланса является одним из основополагающих методов бухгалтерского учёта. Бухгалтерский баланс не отражает движения средств и фактов осуществления конкретных хозяйственных операций, но показывает финансовое состояние хозяйствующего субъекта в определённый момент времени. Сущность баланса (как метода) состоит в том, что данные о стоимости имущества хозяйствующего субъекта на интересующую дату группируются определённым образом, позволяющим провести финансовый анализ и получить прогнозы на будущее.

Любая собственность предприятия — машины и оборудование, недвижимость, финансовые вложения, задолженность дебиторов и т. д. — является его активами. Это все то, что можно обратить в денежные средства.

Цель работы - рассмотрение рациональности соотношений в активе баланса.

Исходя из поставленной цели, задачами работы будут являться:

- рассмотрение понятия и структуры актива бухгалтерского баланса;

- исследование взаимосвязи показателей актива бухгалтерского баланса;

- анализ динамики состава и структуры актива баланса;

- выявление путей оптимизации актива баланса предприятия.

Объект исследования - финансовая отчетность ООО "Сура-Лада".

Предмет исследования - система бухгалтерского учета.

1. Основные аспекты составления и взаимосвязи показателей актива баланса

1.1 Понятие и структура актива бухгалтерского баланса

Бухгалтерский баланс — основная форма бухгалтерской отчетности. Он характеризует имущественное и финансовое состояние организации на отчетную дату.

В балансе отражаются остатки по всем счетам бухгалтерского учета на отчетную дату. Эти показатели приводятся в бухгалтерском балансе в определенной группировке.

Бухгалтерский баланс делится на две части: актив и пассив. Сумма активов баланса всегда равна сумме пассивов баланса.

В актив баланса включены два раздела: раздел I «Внеоборотные активы» и раздел II «Оборотные активы». В пассиве баланса три раздела: раздел III «Капитал и резервы», раздел IV «Долгосрочные обязательства» и раздел V «Краткосрочные обязательства».[8,c.75]

Каждый из разделов баланса состоит из подразделов (групп статей), в которых отражаются виды активов и обязательств организации. Подразделы включают в себя отдельные статьи — строки, предназначенные для расшифровки показателей баланса.

Конкретная структура бухгалтерского баланса определена в разделе IV ПБУ 4/99 «Бухгалтерская отчетность организации».

В активе баланса отражается стоимость имущества организации в разбивке по его составу и направлениям размещения. Заполняя баланс, необходимо помнить следующее:

- основные средства, нематериальные активы, доходные вложения в материальные ценности отражаются в балансе по остаточной стоимости;

- стоимость остатков товаров и прочих материально-производственных запасов отражается в активе баланса за вычетом суммы резерва под снижение стоимости материальных ценностей (если вследствие проведенной инвентаризации возникла необходимость создать такой резерв);

- если организация после проведения инвентаризации расчетов с покупателями и заказчиками создала резерв по сомнительным долгам, остаток дебиторской задолженности отражается в активе баланса за вычетом суммы этого резерва;

- финансовые вложения отражаются в активе баланса за минусом созданного резерва под их обесценение.[9,c.173]

В разделе «Внеоборотные активы» баланса отражается информация об активах организации, которые используются для извлечения прибыли в течение длительного времени. Это нематериальные активы, основные средства, доходные вложения в материальные ценности, финансовые вложения, отложенные налоговые активы и прочие внеоборотные активы организации.

Раздел II «Оборотные активы» - в этом разделе баланса приводятся сведения о стоимости и составе оборотных активов организации на отчетную дату. Оборотными признаются активы, которые сравнительно быстро переносят свою стоимость на затраты.

К оборотным активам относятся материально-производственные запасы (сырье, материалы, товары, затраты в незавершенном производстве, расходы будущих периодов и т. п.), НДС по приобретенным ценностям, долгосрочная и краткосрочная дебиторская задолженность, краткосрочные финансовые вложения, денежные средства.[1,c.108]

1.2 Взаимосвязь показателей актива бухгалтерского баланса

Данные актива баланса позволяют оценивать структуру активов (имущества) предприятия, т.е. соотношение внеоборотных и оборотных активов в составе имущества.

Внеоборотные активы, которые (на наш взгляд, не совсем точно) называют еще неликвидными активами, - это часть имущества, оборачивающаяся в течение периода, превышающего 12 месяцев. Иными словами, превращение стоимости этой группы активов в денежные средства происходит по частям, постепенно, в течение длительного времени. Это не недостаток, а присущий внеоборотным активам характер функционирования и участия в циклах деятельности предприятия. С финансовой точки зрения данные активы точнее было бы называть немобильными.[10,c.83]

Оборотные активы - это мобильная часть имущества предприятия, т. е. вся стоимость числящихся на балансе оборотных активов при нормальных условиях работы в течение года (или даже более короткого периода в пределах года) превращается в денежные средства в результате получения выручки от продаж, оборота ценных бумаг и т.д. Долю оборотных активов в составе имущества принято называть уровнем мобильности имущества.

Казалось бы, чем выше уровень мобильности имущества, тем лучше. Но не все так просто.

Прежде всего, соотношение внеоборотных и оборотных активов определяется отраслевой принадлежностью предприятия и условиями его деятельности. С этой точки зрения мобильность активов, например торгового предприятия, всегда будет выше, чем металлургического или машиностроительного завода. Поэтому оценивать мобильность активов можно лишь в границах конкретного вида деятельности. Но даже с такими оговорками верно ли будет утверждать, что чем выше мобильность имущества, т.е. чем больше доля оборотных активов в его составе, тем лучше? Неверно. Увеличение оборотных активов не является самоцелью. Практически его можно осуществить либо за счет уменьшения (продажи) внеоборотных активов, либо за счет дополнительных источников финансирования. Следовательно, наращивать оборотные активы надо только в случае необходимости, а не ради повышения мобильности имущества.

Данные актива баланса позволяют оценить состав оборотных активов. В первую очередь это важно в отношении запасов и дебиторской задолженности. Традиционно принято считать, что ликвидность дебиторской задолженности выше ликвидности запасов, однако в сегодняшних условиях это не всегда так. Надо оценить реальную возможность быстрого превращения в денежные средства запасов и дебиторской задолженности не вообще, а для определенного предприятия в конкретной ситуации изучаемого периода.

Если на балансе имеются излишние или труднореализуемые запасы, их надо продать либо списать, даже если полученные в результате такой операции денежные средства будут меньше балансовой стоимости проданных запасов. Если на балансе числится безнадежная дебиторская задолженность, ее тоже надо списать.

Все это может привести к уменьшению стоимости оборотных активов, а возможно, и к снижению мобильности имущества. Но тогда балансовая стоимость оборотных активов будет отражать действительно ликвидные активы, а это важнее показателя уровня мобильности имущества, тем более, что последний и должен определяться на основе действительно ликвидных активов.

Если балансовые запасы предприятия недостаточны для бесперебойного осуществления его деятельности, то их надо увеличивать, предварительно изыскав необходимые источники финансирования. Тогда мобильность имущества повышается, но такое повышение будет отражать необходимость пополнения запасов.[6,c.238]

Данные баланса позволяют оценить соответствие структуры имущества и структуры источников финансирования предприятия. Балансовая стоимость внеоборотных активов предопределяет величину собственных источников финансирования и долгосрочных обязательств в пассиве баланса. Если суммарная величина названных элементов пассива меньше стоимости внеоборотных активов, это сигнализирует о финансовой неустойчивости и необходимости либо сокращения стоимости внеоборотных активов, либо увеличения соответствующих им источников финансирования. Предприятие, находящееся в нормальном финансовом состоянии, имеет суммарную величину собственного капитала и долгосрочных обязательств, превышающую стоимость внеоборотных активов. Положительная разница - это собственные оборотные средства, которые предназначены для частичного финансирования оборотных активов. Остальная стоимость оборотных активов финансируется за счет краткосрочных обязательств предприятия, состоящих из краткосрочных займов и кредитов, а также кредиторской задолженности.

Оценивая источники финансирования оборотных активов, необходимо в первую очередь определить, какова потребность в собственных оборотных средствах, и сопоставить ее с фактической, рассчитанной по балансу, величиной собственных оборотных средств. Простейший метод определения потребности в собственных оборотных средствах: по балансовым данным из суммарной величины запасов и дебиторской задолженности вычитается сумма кредиторской задолженности. Полученная в результате такого расчета величина, показывает, сколько оборотных активов, числящихся на балансе, нуждается в покрытии собственными оборотными средствами. Если фактически последних меньше, чем рассчитано, необходимо пользоваться краткосрочными кредитами, что нежелательно. В этой ситуации первостепенной становится проблема увеличения собственных оборотных средств либо за счет увеличения собственного капитала любыми доступными предприятию методами (привлечение инвесторов, рост нераспределенной прибыли и др.), либо путем оценки состава внеоборотных и оборотных активов с целью выявления излишних и ненужных. Если предприятие может осуществлять свою деятельность, имея меньшую стоимость активов, то продажа излишних позволит решить проблему недостатка собственных оборотных средств.

Таким образом, соотношение собственных и заемных источников финансирования может быть больше или меньше не в зависимости от принципиальных позиций руководства предприятия или от каких-либо рекомендуемых нормальных значений, а только в зависимости от структуры имущества данного предприятия и условий расчетов с кредиторами.[6,c.47]

2. Рациональность соотношения в активе баланса на примере ООО "Сура-Лада"

2.1 Общая организационно-экономическая характеристика предприятия

ОАО «Сура-Лада» занимается продажей автомобилей на территории Пензенской области, так и в г.Пенза. Организация создана в 2000 г. Предприятие является юридическим лицом, имеет в собственности обособленное имущество и отвечает по своим обязательствам этим имуществом и может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности.

Организация является самостоятельной хозяйственной единицей, действующей на основании полного хозяйственного расчета, самофинансирования и самоокупаемости.

Целью деятельности Общества является получение прибыли.

Задачи работы предприятия:

- продажа автомобилей;

- оказание услуг на автомобильном рынке;

- коммерческая деятельность и маркетинг, оказание посреднических услуг;

- осуществление торгово-закупочной деятельности, включая продукцию сельскохозяйственного назначения;

- открытие и организация работы торговых домов, торговых павильонов, фирменных магазинов, ломбардов, отелей, кемпингов, гостиниц;

- оказание информационных, рекламных, маркетинговых, предоставление научных, технических, финансовых, экономических, юридических и других видов консультаций;

-другие виды деятельности, не запрещенные законодательством РФ.

Бухгалтерский учет на предприятии ведется бухгалтерией как самостоятельным структурным подразделением, возглавляемым главным бухгалтером. Главный бухгалтер обеспечивает контроль и отражение на счетах всех хозяйственных операций, предоставление оперативной и результативной информации в установленные сроки по схеме документооборота. В Обществе применяется автоматизированная форма бухгалтерского учета на базе программы "1С:Бухгалтерия 7.7", являющейся одной из наиболее популярных программ для автоматизации бухгалтерского учета. Она представляет собой компоненту "Бухгалтерский учет" системы программ "1С: Предприятие 7.7" с типовой конфигурацией. Система 1С:Предприятие обладает гибкими возможностями организации учета:

- синтетический учет

- многоуровневый аналитический учет

- валютный учет и учет покрытия валют

- количественный учет

Ввод информации в 1С:Предприятии может быть организован с разной степенью автоматичности:

- режим ручного ввода операций;

- режим типовых операций;

- режим автоматического формирования операций по документам.

Предприятие является эффективно развивающимся, об этом свидетельствует такой показатель как прибыль - основной финансовый результат деятельности.

Прибыль обеспечивает предприятию возможности самофинансирования и является основой его дальнейшего конкурентного развития. В этой связи анализ формирования прибыли является важнейшим показателем финансового состояния предприятия.

Основные показатели деятельности предприятия представлены в виде таблицы 1 в соответствии с бухгалтерским балансом (Приложение 1) и отчетом о прибылях и убытках (Приложение 2).

Таблица 1. Основные финансово-экономические показатели деятельности ОАО «Сура-Лада»

|

№ п/п

|

Показатель

|

Ед. измерения

|

2012 г.

|

2013г.

|

Отклонение

|

Темп изменения

|

|

1

|

Товарооборот

|

Млн.руб.

|

600

|

846

|

246

|

141

|

|

2

|

Валовый доход

|

Млн.руб.

|

204

|

288

|

84

|

141,18

|

|

3

|

Уровень валового дохода

|

%

|

34

|

34,04

|

100,12

|

0,04

|

|

4

|

Издержки обращения

|

Млн.руб.

|

192

|

351

|

159

|

181,81

|

|

5

|

Уровень издержек обращения

|

%

|

32

|

41,49

|

9,49

|

129,66

|

|

6

|

Внереализационные доходы

|

Млн.руб.

|

1,8

|

0

|

0

|

-1,8

|

|

7

|

Внереализационные расходы

|

Млн.руб.

|

2,3

|

0

|

0

|

-2,3

|

|

8

|

Балансовая прибыль

|

Млн.руб.

|

12

|

37

|

25

|

308,33

|

|

9

|

Уровень балансовой прибыли

|

%

|

2

|

4,3

|

2,3

|

215

|

|

10

|

Налог на прибыль

|

Млн.руб.

|

3

|

9

|

6

|

300

|

|

11

|

Нераспределенная прибыль

|

Млн.руб.

|

9

|

28

|

19

|

311,11

|

|

12

|

Рентабельность

|

%

|

1,5

|

3,31

|

1,81

|

220,67

|

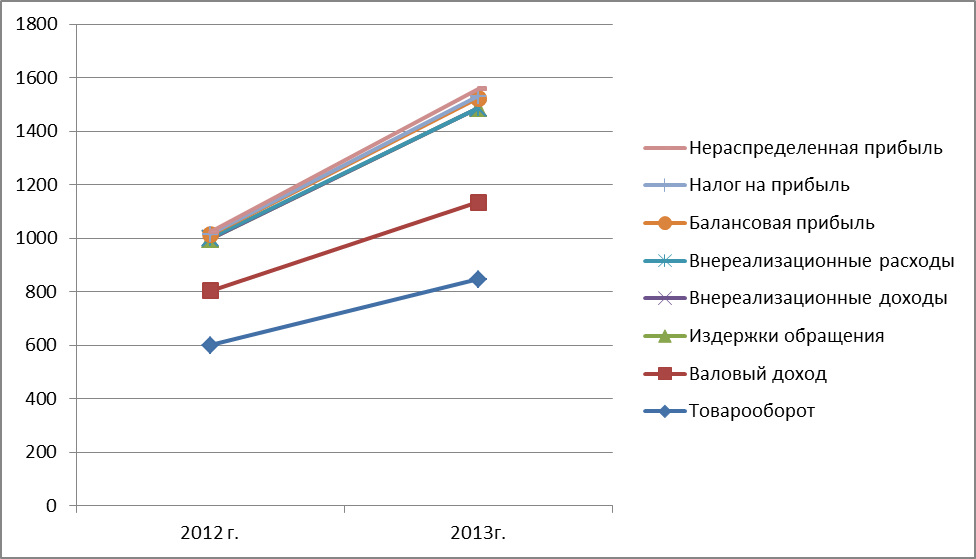

Динамика основных показателей деятельности предприятия представлена в виде рисунка 1.

Рисунок 1 - Динамика основных показателей деятельности ОАО "Сура - Лада"

Товарооборот предприятия увеличился на 246 млн. руб. или на 4%, в то же время валовых доход увеличился на 41,18%. Издержки обращения повысились по сумме на 159 млн.руб., а по уровню 9,49 %.

За 2013г. г. сумма балансовой прибыли увеличилась на 25 млн.руб. Нераспределенная прибыль увеличилась на 19 млн.руб. и составила 28 млн.руб. При этом рентабельность увеличилась на 1,81.

2.2 Анализ динамики состава и структуры актива баланса

Структуру имущества организации ОАО «Сура-Лада» на основании бухгалтерского баланса можно показать в виде показателей представленных в таблице 2.

Таблица 2. Анализ структуры баланса: его активов и пассивов

|

№ п/п

|

Статья баланса

|

Период

|

Абсолютное отклонение, тыс. руб.

|

Темп изменения, %

|

|

|

|

2012 г.

|

2013 г.

|

|

|

|

|

|

Сумма

|

%

|

Сумма

|

%

|

|

|

|

1

|

Имущество, всего

|

82

|

100

|

89

|

100

|

7

|

108,54

|

|

2

|

Иммобилизованные активы, в т.ч.

|

22

|

26,83

|

25

|

28,09

|

3

|

113,64

|

|

|

Основные средства

|

22

|

100

|

25

|

100

|

0

|

100

|

|

3

|

Оборотные активы, в т.ч.

|

60

|

73,17

|

64

|

71,91

|

4

|

106,67

|

|

|

Запасы

|

30

|

50

|

38

|

59,38

|

8

|

126,67

|

|

|

Дебиторская задолженность

|

15

|

25

|

8

|

12,5

|

-7

|

53,33

|

|

|

Денежные средства

|

15

|

25

|

18

|

28,12

|

3

|

120

|

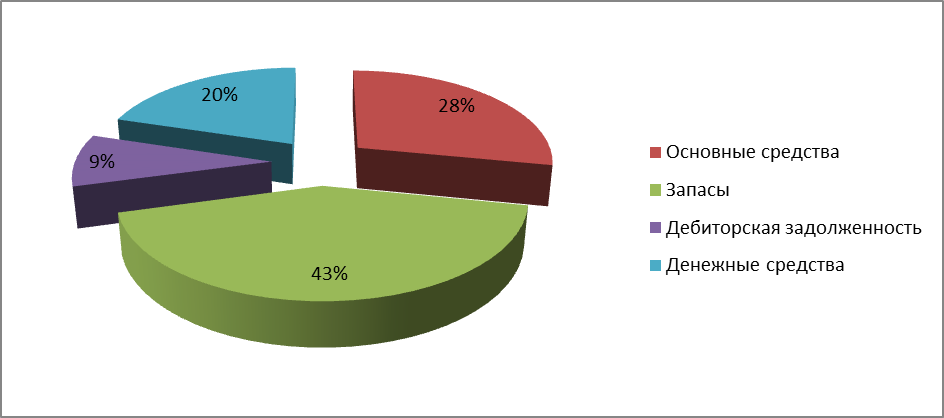

Структуру имущества предприятия ОАО "Сура -Лада" на 2012-2013 год можно представить в виде диаграммы на рисунке 2 и рисунке 3.

Рисунок 2 - Структура имущества ОАО "Сура-Лада" на 2012г.

Рисунок 3 - Структура имущества ОАО "Сура-Лада" на 2013г.

В результате проведения анализа активов баланса ОАО «Сура-Лада» можно отметить, что имущество предприятия на 2013 г. составило 89 тыс. руб., в 2012 г. оно было равно 82 тыс.руб., произошло увеличение имущества предприятия на 8,54 % или на 7 тыс.руб., в основном рост данного показателя произошел за счет роста оборотных активов на 4 тыс.руб., то есть на 6,67 %, а также за счет роста иммобилизованных активов на 3 тыс.руб. или на 13,64 %. 100 % суммы иммобилизованных активов занимают основные средства предприятия и они на 2012 г. составляя 22 тыс. руб., а на 2013 г. – 25 тыс.руб.

В составе оборотных активов изменилась доля запасов на 2013 г. составила 64 тыс.руб. или 59,38 %, в то время как на 2012 г. этот показатель занимал 50 % от оборотных активов.

Дебиторская задолженность занимает на 2013 г. 12,5 % оборотных активов, то есть 8 тыс.руб., а на 2012 г. она была равна 15 тыс.руб., то есть произошло значительное снижение этого показателя, что свидетельствует о снижении количества продаж продукции в кредит. Денежные средства на 2013 г. увеличились на 3 тыс.руб. и составили 18 тыс.руб., то есть занимают в оборотных средствах дою в 28,12 %.

3. Пути оптимизации актива баланса предприятия

На мой взгляд, методики, позволяющей однозначно определять оптимальную структуру активов ООО "Сура-Лада", не существует. Однако, можно разработать определённые принципы и процедуры принятия управленческих решений относительно структуры активов предприятия, позволяющих добиться вполне рационального решения рассматриваемого вопроса, и которые можно использовать как для ООО "Сура-Лада" так и для других предприятий.

Процесс формирования и оптимизации структуры операционных внеоборотных активов для ООО "Сура-Лада" целесообразно осуществлять следующим образом:

1. Анализ операционных внеоборотных активов предприятия в предшествующем периоде. Этот анализ должен проводиться предприятием в целях изучения динамики общего их объема и состава, степени их годности, интенсивности обновления и эффективности использования на предприятии.

2. Оптимизация структуры операционных внеоборотных активов предприятия. Такая оптимизация должна осуществляться с учетом вскрытых в процессе анализа возможных резервов повышения производственного использования операционных внеоборотных активов в предстоящем периоде.

Обеспечение своевременного обновления операционных внеоборотных активов предприятия. В этих целях работникам финансовой службы ООО "Сура-Лада" необходимо определять необходимый уровень интенсивности обновления от дельных групп операционных внеоборотных активов; рассчитывать общий объем активов, подлежащих обновлению в предстоящем периоде; устанавливать основные формы и стоимость обновления различных групп активов.

Обеспечение эффективного использования операционных внеоборотных активов ООО "Сура-Лада". Такое обеспечение заключается в разработке системы мероприятий, направленных на повышение коэффициентов рентабельности и производственной отдачи операционных внеоборотных активов.

Работникам финансовой службы ООО "Сура-Лада", используя в процессе управления эффективностью операционных внеоборотных активов эти показатели, следует учитывать два важных момента, обеспечивающих объективность оценки разрабатываемых мероприятий. Первый из них состоит в том, что при оценке всегда должна использоваться восстановительная стоимость операционных внеоборотных активов на момент проведения оценки (в этом случае будет учтен фактор инфляции, который в прибыли и объеме реализации продукции отражается автоматически). Второй из них состоит в том, что при оценке следует использовать остаточную стоимость операционных внеоборотных активов, так как большая их часть в процессе износа теряет часть своей производительности.

Рост эффективности использования операционных внеоборотных активов позволяет сократить потребность в них (за счет механизма повышения коэффициентов их использования во времени и мощности), так как между этими двумя показателями существует обратная зависимость. Следовательно, мероприятия по обеспечению повышения эффективности использования операционных внеоборотных активов можно рассматривать как мероприятия по сокращению потребности в объеме их финансирования и повышению темпов экономического развития предприятия за счет более рационального и пользования собственных финансовых ресурсов.

5. Финансовая служба ООО "Сура-Лада" должна осуществлять формирование оптимальной структуры источников финансирования операционных внеоборотных активов.

Формирование оптимальной структуры оборотных активов на предприятии ООО "Сура-Лада" можно осуществлять по следующим основным этапам:

1. Анализ оборотных активов предприятия в предшествующем периоде. Результаты проведенного анализа позволят работникам финансовой службы предприятия определить общий уровень эффективности управления оборотными активами на предприятии и выявить основные направления его повышения в предстоящем периоде.

2. Определение принципиальных подходов к формированию оборотных активов предприятия. Теория финансового менеджмента рассматривает три принципиальных подхода к формированию оборотных активов предприятия.

Консервативный подход к формированию оборотных активов предусматривает не только полное удовлетворение текущей потребности во всех их видах, обеспечивающей нормальный ход операционной деятельности, но и создание высоких размеров их резервов Такой подход гарантирует минимизацию операционных и финансовых рисков, но отрицательно сказывается на эффективности использования оборотных активов - их оборачиваемости и уровне рентабельности.

Умеренный подход к формированию оборотных активов направлен на обеспечение полного удовлетворения текущей потребности во всех видах оборотных активов и создание нормальных страховых их размеров на случай наиболее типичных сбоев в ходе операционной деятельности предприятия.

Агрессивный подход к формированию оборотных активов заключается в минимизации всех форм страховых резервов по отдельным видан этих активов. При отсутствии сбоев в ходе операционной деятельности такой подход к формированию оборотных активов обеспечивает наиболее высокий уровень эффективности их использования.

Управленческий персонал ООО "Сура-Лада", отвечающий за формирование активов предприятия, может выбрать один из перечисленных подходов и руководствоваться им в предстоящем периоде.

3. Оптимизация объема оборотных активов. Такая оптимизация должна исходить из избранного руководством ООО "Сура-Лада" типа политики формирования оборотных активов, обеспечивая заданный уровень соотношения эффективности их использования и риска.

4. Оптимизация соотношения постоянной и переменной частей оборотных активов.

5. Обеспечение необходимой ликвидности оборотных активов. Хотя все виды оборотных активов в той или иной степени являются ликвидными, общий уровень их срочной ликвидности должен обеспечивать необходимый уровень платежеспособности предприятия ООО "Сура-Лада" по текущим финансовым обязательствам. В этих целях с учетом объема и графика предстоящего платежного оборота должна быть определена доля оборотных активов в форме денежных средств, высоко- и среднеликвидных активов.

Обеспечение повышения рентабельности оборотных активов. Работникам финансовой службы ООО "Сура-Лада" следует учитывать, что, как и любой вид активов, оборотные активы должны генерировать определенную прибыль при их использовании в производственно-сбытовой деятельности предприятия.

Обеспечение минимизации потерь оборотных активов в

процессе их использования. Все виды оборотных активов в той или

иной степени подвержены риску потерь.

Формирование принципов финансирования отдельных видов оборотных активов. Работники финансовой службы ООО "Сура-Лада", исходя из общих принципов финансирования активов, определяющих формирование структуры и стоимости капитала, должны конкретизировать принципы финансирования отдельных видов и составных частей оборотных активов.

Формирование оптимальной структуры источников финансирования оборотных активов. На данном этапе работниками финансовой службы ООО "Сура-Лада" должны формироваться подходы к выбору конкретной структуры источников финансирования их прироста с учетом продолжительности отдельных стадий финансового цикла и оценки стоимости привлечения отдельных видов капитала.

В структуре активов предприятия ООО "Сура-Лада" произошёл рост размера запасов и дебиторской задолженности покупателей и заказчиков, а также снижение объёма денежных средств. Поэтому необходимо вкратце остановиться на рекомендациях по управлению данными видами активов.

Управление запасами работниками финансовой службы ООО "Сура-Лада" целесообразно осуществлять по следующим этапам:

1. Анализ запасов товарно-материальных ценностей в предшествующем периоде. Основной задачей этого анализа является выявление уровня обеспеченности производства и реализации продукции соответствующими запасами товарно-материальных ценностей в предшествующем периоде и оценка эффективности их использования. Анализ должен проводиться в разрезе основных видов запасов.

2. Определение целей формирования запасов. Запасы товарно-материальных ценностей, включаемых в состав оборотных активов, могут создаваться на предприятии с разными целями: обеспечение текущей производственной и сбытовой деятельности, накопление сезонных запасов и т.п.

3. Оптимизация размера основных групп текущих запасов. Такая оптимизация связана с предварительным разделением всей совокупности запасов товарно-материальных ценностей на два основных вида -- производственные запасы (запасы сырья, материалов и полуфабрикатов) и запасы готовой продукции. В разрезе каждого из этих видов выделяются запасы текущего хранения -- постоянно обновляемая часть запасов, формируемых на регулярной основе и равномерно потребляемых в процессе производства продукции или ее реализации покупателям.

4. Оптимизация общей суммы запасов товарно-материальных ценностей, включаемых в состав оборотных активов.

5. Построение на предприятии ООО "Сура-Лада" эффективных систем контроля за движением запасов. Основной задачей таких контролирующих систем, которые являются составной частью финансового контроллинга предприятия, должно являться своевременное размещение заказов на пополнение запасов и вовлечение в хозяйственный оборот излишне сформированных их видов.

6. Реальное отражение работниками финансовой службы ООО "Сура-Лада" в финансовом учете стоимости запасов товарно-материальных ценностей в условиях инфляции. В связи с изменением номинального уровня цен на товарно-материальные ценности в условиях инфляционной экономики, цены, по которым сформированы их запасы, требуют соответствующей корректировки к моменту производственного потребления или реализации этих активов.

Управление дебиторской задолженностью предприятия ООО "Сура-Лада" (или его кредитной политики по отношению к покупателям продукции) можно осуществлять по следующим основным этапам:

1. Анализ дебиторской задолженности предприятия в предшествующем периоде. Основной задачей этого анализа является оценка уровня и состава дебиторской задолженности предприятия ООО "Сура-Лада", а также эффективности инвестированных в нее финансовых средств.

2. Формирование принципов кредитной политики по отношению к покупателям продукции. В процессе формирования принципов кредитной политики по отношению к покупателям продукции работниками финансовой службы ООО "Сура-Лада" должны решиться два основных вопроса; а) в каких формах осуществлять реализацию продукции в кредит; б) какой тип кредитной политики следует избрать предприятию.

3. Определение возможной суммы финансовых средств, инвестируемых ООО "Сура-Лада" в дебиторскую задолженность по товарному (коммерческому) и потребительскому кредиту. При расчете этой суммы необходимо учитывать планируемые объёмы реализации продукции в кредит; средний период предоставления отсрочки платежа по отдельным формам кредита; средний период просрочки платежей исходя из сложившейся хозяйственной практики (он определяется по результатам анализа дебиторской задолженности в предшествующем периоде); коэффициент соотношения себестоимости и цены реализуемой в кредит продукции.

4. Формирование системы кредитных условий.

5. Работники финансовой службы ООО "Сура-Лада" должны сформировать стандарты оценки покупателей и дифференциации условий предоставления кредита. В основе установления таких стандартов оценки покупателей должна лежать их кредитоспособность.

Формирование процедуры инкассации дебиторской задолженности. В составе этой процедуры должны быть предусмотрены: сроки и формы предварительного и последующего напоминаний покупателям о дате платежей; возможности и условия пролонгирования долга по предоставленному кредиту; условия возбуждения дела о банкротстве несостоятельных дебиторов.

7. Обеспечение использования на предприятии ООО "Сура-Лада" современных форм рефинансирования дебиторской задолженности (факторинг; учет векселей, выданных покупателями продукции; форфейтинг).

8. Построение на предприятии ООО "Сура-Лада" эффективных систем контроля за движением своевременной инкассацией дебиторской задолженности. Такой контроль организуется в рамках построения общей системы финансового контроля на предприятии как самостоятельный его блок.

Управление денежными активами финансовыми работниками предприятия ООО "Сура-Лада" можно осуществлять по следующим этапам:

1. Анализ денежных активов предприятия в предшествующем периоде.

Основной целью этого анализа должна являться оценка суммы и уровня среднего остатка денежных активов с позиций обеспечения платежеспособности данного предприятия, а также определения эффективности их использования.

2. Оптимизация среднего остатка денежных активов предприятия ООО "Сура-Лада". Такая оптимизация обеспечивается путем расчетов необходимого размера отдельных видов этого остатка в предстоящем периоде.

3. Дифференциация среднего остатка денежных активов в разрезе национальной и иностранной валюты. Такая дифференциация должна осуществляться на предприятии ООО "Сура-Лада", если оно ведёт внешнеэкономическую деятельность. Цель такой дифференциации заключается в том, чтобы из общей оптимизированной потребности в денежных активах выделить валютную их часть с тем, чтобы обеспечить формирование необходимых предприятию валютных фондов.

4. Выбор финансовыми работниками ООО "Сура-Лада" эффективных форм регулирования среднего остатка денежных активов. Основным методом регулирования среднего остатка денежных активов является корректировка потока предстоящих платежей (перенос срока отдельных платежей по заблаговременному согласованию с контрагентами).

5. Обеспечение рентабельного использования временно свободного остатка денежных активов. На этом этапе финансовыми работниками ООО "Сура-Лада" должна разрабатываться система мероприятий по минимизации уровня потерь альтернативного дохода в процессе их хранения и противоинфляционной защиты.

6. Построение эффективных систем контроля за денежными активами предприятия ООО "Сура-Лада". Объектом такого контроля являются совокупный уровень остатка денежных активов, обеспечивающих текущую платежеспособность предприятия, а также уровень эффективности сформированного портфеля краткосрочных финансовых вложений

предприятия.

Теорией финансового менеджмента ещё не выработано методики, которая позволяла бы на практике сформировать оптимальную структуру активов. Однако, имеется ряд принципов и процедур принятия управленческих решений относительно структуры активов предприятия, которые в совокупности с накопленным практическим опытом финансовых работников организаций, позволяют достичь достаточно рационального разрешения данной проблемы.

Заключение

В результате написания работы, можно сформулировать следующие выводы:

Бухгалтерский баланс — основная форма бухгалтерской отчетности. Он характеризует имущественное и финансовое состояние организации на отчетную дату.

В балансе отражаются остатки по всем счетам бухгалтерского учета на отчетную дату. Эти показатели приводятся в бухгалтерском балансе в определенной группировке.

В актив баланса включены два раздела: раздел I «Внеоборотные активы» и раздел II «Оборотные активы». В пассиве баланса три раздела: раздел III «Капитал и резервы», раздел IV «Долгосрочные обязательства» и раздел V «Краткосрочные обязательства».

Данные актива баланса позволяют оценивать структуру активов (имущества) предприятия, т.е. соотношение внеоборотных и оборотных активов в составе имущества.

ОАО «Сура-Лада» занимается продажей автомобилей на территории Пензенской области, так и в г.Пенза. Организация создана в 2000 г. Предприятие является юридическим лицом, имеет в собственности обособленное имущество и отвечает по своим обязательствам этим имуществом и может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности.

Товарооборот предприятия увеличился на 246 млн. руб. или на 4%, в то же время валовых доход увеличился на 41,18%. Издержки обращения повысились по сумме на 159 млн.руб., а по уровню 9,49 %.

За 2013г. г. сумма балансовой прибыли увеличилась на 25 млн.руб. Нераспределенная прибыль увеличилась на 19 млн.руб. и составила 28 млн.руб. При этом рентабельность увеличилась на 1,81.

В результате проведения анализа активов баланса ОАО «Сура-Лада» можно отметить, что имущество предприятия на 2013 г. составило 89 тыс. руб., в 2012 г. оно было равно 82 тыс.руб., произошло увеличение имущества предприятия на 8,54 % или на 7 тыс.руб., в основном рост данного показателя произошел за счет роста оборотных активов на 4 тыс.руб., то есть на 6,67 %, а также за счет роста иммобилизованных активов на 3 тыс.руб. или на 13,64 %. 100 % суммы иммобилизованных активов занимают основные средства предприятия и они на 2012 г. составляя 22 тыс. руб., а на 2013 г. – 25 тыс.руб.

Теорией финансового менеджмента ещё не выработано методики, которая позволяла бы на практике сформировать оптимальную структуру активов. Однако, имеется ряд принципов и процедур принятия управленческих решений относительно структуры активов предприятия, которые в совокупности с накопленным практическим опытом финансовых работников организаций, позволяют достичь достаточно рационального разрешения данной проблемы.

Список литературы

- Астахов В.П. Бухгалтерский учет и налогообложение основных средств. - Ростов н/Д.: Март, 2011.

- Баканов М.И, Шеремет А.Д, Теория экономического анализа: Учебник. – М.: Финансы и статистика , 2011.

- Бригхем Ю., Гапенски Л. Финансовый менеджмент. Полный курс. - СПб: Экономическая школа, 2000. - 287с.

- Бриль А.Р. Инновационный менеджмент. Финансовый анализ предприятия: оценка инвестиционной привлекательности для инноваций: Учебное пособие. СПб: Изд - во СПБГПУ, 2010 г. - 144 с.

- Бочаров В.В. Финансовый анализ. - СПб: Питер, 2001. - 231 с.

- Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. М.: Проспект, 2007.

- Козлова Е.П., Парашутин Н.В., Бабченко Т.Н. Бухгалтерский учет. - М.: Финансы и статистика, 2010.

- Луговой В.А. Учет основных средств, нематериальных активов, долгосрочных инвестиций. - М.: «ФБК-ПРЕСС», 2010.

- Савицкая Г.В. Методика комплексного анализа хозяйственной деятельности. - М.: ИНФРА М,2007.

- Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа.- М.: ИНФРА, 2011.

- Шишкин А.К., Микрюков В.А. Учет, анализ, аудит на предприятии. – М.: Аудит, ЮНИТИ,2011.

- Финансовый менеджмент: Учебник для вузов / Под ред. Е.С. Стояновой - изд., доп. и перераб. - М.: Перспектива, 2011. - 176 с.

- Финансовый менеджмент: Учебник для вузов. / Под ред. проф.Г.Б. Поляка. - М.: Финансы, ЮНИТИ, 2003. - 173 с.

- Финансы предприятий: Учебник / под редакцией Уткина Э.А. - М.: Ассоциация авторов и издателей "ТАНДЕМ". Издательство ЭКОМОС, 2001. - 218 с.

PAGE \* MERGEFORMAT 1

Рациональность соотношений в активе предприятия