Анализ финансового состояния и эффективности использования оборотных средств предприятия (на примере ООО ТД» Макаров плюс компания»)

128

1Теоретические аспекты изучения оборотных средств

- Понятие, классификация, состав и структура оборотных средств

Оборотные средства предприятия - это совокупность денежных и материальных средств, авансированных в средства производства, однократно участвующих в производственном процессе и полностью переносящих свою стоимость на готовый продукт. Оборотные средства обеспечивают непрерывность и ритмичность всех процессов, протекающих на предприятии (фирме): снабжения, производства, сбыта, финансирования. В России в оборотных средствах сосредоточено до 40% всех ресурсов предприятий. Оборотные средства фирмы постоянно находятся в движении, совершая кругооборот. Кругооборот начинается с оплаты денежными средствами необходимых предприятию материальных ресурсов, а заканчивается возвратом всех затрат на всем пути движения средств в виде выручки от реализации готовой продукции. Затем цикл повторяется.

Таким образом, в процессе кругооборота оборотные средства последовательно проходят следующие стадии:

1) денежная - на этой стадии денежные средства финансируются в необходимые предметы труда;

2) производительная - на этой стадии происходит качественное изменение предметов труда в готовую продукцию, т.е. осуществляется непосредственно процесс производства;

3) товарная - стадия нахождения оборотных средств в предметах труда и готовой продукции. [19]

Рассмотрим классификацию оборотных средств. Оборотные средства подразделяются:

- по экономическому содержанию - на оборотные производственные фонды и фонды обращения;

- по способу формирования - на собственные и заемные;

- по методу планирования - на нормируемые и ненормируемые.

Деление оборотных средств на оборотные производственные фонды и фонды обращения обусловлено наличием двух сфер кругооборота средств - сферы производства и сферы обращения. Экономическое содержание оборотных производственных фондов воплощено в предметах труда, которые, обслуживая производственный процесс, т.е. являясь объектом приложения средств труда и рабочей силы, трансформируются в готовый продукт, полностью перенося на него свою стоимость. Экономическое содержание фондов обращения воплощено в готовой продукции, денежных средствах и средствах в расчетах, обслуживающих процесс обращения общественного продукта. Наличие собственных и заемных средств в обороте предприятия объясняется особенностями финансирования производственного процесса. Постоянная минимальная сумма средств для финансирования потребностей производства должна обеспечиваться собственными оборотными средствами. Собственные средства предприятия - это, прежде всего, уставный капитал и прибыль, остающаяся в распоряжении предприятия после уплаты всех налогов. Временная потребность в средствах, связанная с объективными и субъективными причинами, покрывается за счет заемных средств. Наиболее типичными причинами недостатка собственных оборотных средств являются просроченная дебиторская задолженность, увеличение периода производственного цикла, расширение производства, увеличение товарных запасов, увеличение стоимости предметов труда и т.д. К заемным средствам относятся кредиты банков, кредиторская задолженность и прочие пассивы. [2]

Финансирование части оборотных средств за счет заемных средств считается совершенно нормальной операцией. Все предприятия в той или иной мере привлекают заемные средства для финансирования кругооборота оборотных средств. Более того, каждое предприятие имеет так называемые устойчивые пассивы - не снижаемый, постоянный остаток кредиторской задолженности, состоящей из задолженности по заработной плате, перед бюджетом, по отчислениям в социальные фонды и т.п. Проблема привлечения заемных средств - это соблюдение пропорций в структуре финансирования оборотных средств. Соотношение между суммами собственных и заемных средств характеризует финансовую устойчивость предприятия. Считается, что чем больше доля собственных средств, тем оно более финансово устойчиво. В общемировой практике принято, что предприятие теряет свою финансовую устойчивость (независимость), если менее 10% от всей суммы оборотных средств финансируется за счет собственных средств. Экономической основой деления оборотных средств на нормируемые и ненормируемые является необходимость их планирования для обеспечения бесперебойной работы предприятия. Планирование оборотных средств происходит путем нормирования их одной части и ненормирования другой. Целью установления плановых нормативов на отдельные статьи оборотных средств является обеспечение непрерывной, ритмичной работы предприятия с минимальными запасами товарно-материальных ценностей.

Состав и структура оборотных средств.

Под составом оборотных средств понимается совокупность элементов (статей), образующих оборотные средства. Под структурой оборотных средств понимается соотношение между их статьями.

В состав оборотных активов организации входят мобильные активы представленные статьями: запасы, дебиторская задолженность, краткосрочные финансовые вложения, денежные средства, налог на добавленную стоимость по приобретенным ценностям и прочие оборотные активы.

Запасы (строка 210) – показатель этой строки представляет собой сумму показателей других строк раздела:

211 «Сырье, материалы и другие аналогичные ценности»;

212 «Животные на выращивании и откорме»;

213 «Затраты в незавершенном производстве»;

214 «Готовая продукция и товары для перепродажи»;

215 «Товары отгруженные»;

216 «Расходы будущих периодов»;

217 «Прочие запасы и затраты».

Учет ценностей, отражаемых по этим строкам, строится на базе положений ПБУ 5/01 «Учет материально-производственных запасов» и Методических указаний по бухгалтерскому учету материально- производственных запасов, утвержденных Приказом Минфина России от 28.12.2001 №119н. [4]

Сырье, материалы и другие аналогичные ценности (строка 211) - по этой статье отражается остаток по счету 10 «Материалы», включающий суммы складских остатков:

- сырья;

- материалов;

- покупных полуфабрикатов и комплектующих изделий, конструкций и деталей;

- топлива;

- тары и тарных материалов;

- запасных частей;

- прочих материалов;

- строительных материалов;

- инвентаря и хозяйственных принадлежностей; специальной оснастки и специальной одежды.

По строке отражаются также материалы, переданные в переработку на сторону, специальная оснастка и специальная одежда в эксплуатации и др. К счету 10 «Материалы» могут быть открыты субсчета.

1. «Сырье и материалы»;

2 .«Покупные полуфабрикаты и комплектующие изделия, конструкции и детали»;

3. «Топливо»;

4. «Тара и тарные материал»;

5 . «Запасные части»;

6. «Прочие материалы»;

7 . «Материалы, переданные в переработку на сторону»;

8. «Строительные материалы»;

9. «Инвентарь и хозяйственные принадлежности»;

10. «Специальная оснастка и специальная одежда на складе»;

11. «Специальная оснастка и специальная одежда в эксплуатации» и др.

Животные на выращивании и откорме (строка 212) - по этой строке организации, занимающиеся сельским хозяйством, отражают дебетовое сальдо счета 11 «Животные на выращивании и откормке». Показатель обобщает информацию о наличии и движении молодняка животных; взрослых животных, находящихся на откорме и в нагуле; птицы; зверей; кроликов; семей пчел; взрослого скота, выбракованного из основного стада для продажи (без постановки на откорм); скота, принятого от населения для продажи.

Затраты в незавершенном производстве (строка 213) - затраты незавершенного производства формируют остатки по счетам учета затрат на производство и реализацию (20 «Основное производство», 21 « Полуфабрикаты собственного производства», 23 «Вспомогательные производства», 28 «Брак в производстве», 29 «Обслуживающие производства и хозяйства», 44 « расходы на продажу », 46 «Выполненные этапы по незавершенным работам»). При оценке затрат производства для составления отчетности следует помнить о делении расходов на прямые и косвенные и о порядке списания этих типов затрат. Прямые списываются со счетов учета затрат на производство по мере выпуска или продажи соответствующей продукции, работ, услуг; косвенные относятся на результаты хозяйственной деятельности или остатки незавершенного производства ежемесячно по правилам, предусмотренным действующим законодательством и учетной политикой организации.

Готовая продукция и товары для перепродажи (строка 214) - строка заполняется данными об остатках по счетам 41 «Товары», 43 « Готовая продукция» и корректируется с учетом счетов 42 «Торговая наценка» и 14 « Резервы под снижение стоимости материальных ценностей» (если такой резерв создается). Готовая продукция, как правило, должна сдаваться на склад готовой продукции. Учет готовой продукции осуществляется в количественных и стоимостных показателях. Количественный учет готовой продукции ведется в единицах измерения, принятых в данной организации, исходи из ее физических свойств (объем, вес, площадь, линейные единицы или поштучно).

Товары отгруженные (строка 215) - категория товаров отгруженных включает ценности, переданные на реализацию, то есть те реализованные на отчетную дату, но отгруженные на экспорт или переданные на комиссию и т. п. Право собственности по таким товарам в соответствии с условиями сделок еще не перешло к покупателю. Товары отгруженные учитываются в балансе по стоимости, складывающейся из фактической производственной себестоимости и расходов по отгрузке продукции (товаров) (при их частичном списании). Дебетуется счет 45 «Товары отгруженные» в корреспонденции со счетами 43 «Готовая продукция», 41 «Товары» в соответствии с оформленными документами (накладными, приемо-сдаточными актами и др.) по отгрузке готовых изделий (товаров) или передаче их для продажи на комиссионных началах. Принятые на учет по счету 45 «Товары отгруженные» суммы списываются в дебет счета 90 «Продажи» одновременно с признанием выручки от продажи продукции (товаров) либо при поступлении извещения комиссионера о продаже переданных ему изделий.

Расходы будущих периодов (строка 216) – эта статья подразумевает затраты, возникшие в данном отчетном периоде, но относящихся к будущим отчетным периодам. В частности, это могут быть расходы, связанные с горноподготовительными работами; подготовительными к производству работами в связи с их сезонным характером; освоением новых производств, установок и агрегатов; рекультивацией земель и осуществлением иных природоохранных мероприятий; неравномерно производимым в течение год ремонтом основных средств ( когда организацией не создается соответствующий резерв или фонд) и др. В составе расходов будущих периодов учитывается плата за неисключительное право пользования объектами интеллектуальной собственности (компьютерными программами, информационными базами и т. п.), которая производится в виде фиксированного разового платежа или единовременно выплачиваемого авторского (лицензионного) вознаграждения и при условии, что право пользования ограничено во времени. В то же время, если за такое же право пользования организация перечисляет периодические платежи ( в том числе авторские вознаграждения), эти суммы включаются в расходы текущего периода.

Прочие запасы и затраты (строка 217) – по этой строке отражают стоимость остатков материальных ценностей и не признанных в расходах затрат, которые не нашли отражения в предыдущих строках группы статей «Запасы». Например, как мы отмечали выше, производственные организации могут отражать по этой строке переходящие прямые расходы по счету 44 «расходы на продажу».

Налог на добавленную стоимость по приобретенным ценностям (строка 220) – по этой строке отражается дебетовое сальдо счета 19 « Налог на добавленную стоимость по приобретенным ценностям». На счете 19 также могут задерживаться суммы налога, подлежащие вычету в будущем в связи с отсутствием или неправильным оформлением счетов-фактур. Вычет налога производится в порядке, предусмотренном ст. 171 и ст. 172 НК РФ. Если НДС подлежит включению в стоимость товаров в силу п. 2 ст. 170 НК РФ, он списывается со счета 19 в дебет счетов учета соответствующего имущества и расходов (08, 10, 20, 26, 41, 44 и пр.).

Дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты (строка 230) – эта строка предназначена для отражения долгосрочной дебиторской задолженности- долгов покупателей, лиц и т. д. В составе дебиторской задолженности отражается также сумма авансов, выданных поставщикам и подрядчикам. Большинство счетов расчетов активно-пассивные и могут иметь как дебетовое, так и кредитовое сальдо, по некоторым сальдо могут быть развернутыми, то есть на таких счетах отражаются не только дебиторская, нон кредиторская задолженности. При заполнении строки 230 нас интересует именно дебетовое сальдо по счетам 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 73 « Расчеты с персоналом по прочим операциям», 76 «Расчеты с разными дебиторами и кредиторами». Резервы по сомнительным долгам организации создают по расчетам с другими организациями и гражданами за продукцию, товары, работы и услуги.

Дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты (строка 240) – по этой строке отражается сумма краткосрочной дебиторской задолженности, срок погашения которой по условиям договора наступает менее чем через 12 месяцев. Показатель строки складывается из дебетовых остатков по счетам: 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 71 «Расчеты с подотчетными лицами», 73 «Расчеты с персоналом по прочим операциям», 75 «Расчеты с учредителями», 76 «Расчеты с разными дебиторами и кредиторами» минус сальдо по счету 63 «Резервы по сомнительным долгам».

Краткосрочные финансовые вложения ( строка 250) - финансовые вложения считаются краткосрочными, если срок их погашения не превышает 12 месяцев. Показатель строки 250 баланса формируется аналогично сумме, отражаемой по строке 140 «Долгосрочные финансовые вложения», — это сальдо по счетам 58 «Финансовые вложения», 55 «Специальные счета в банках», субсчет 3 «Депозитные счета», в части краткосрочных вложений и депозитов, за вычетом части сальдо по счету 59 «Резервы под обесценение финансовых вложений в ценные бумаги», относящейся к краткосрочным финансовым вложениям. По строке 250 также могут отражаться финансовые вложения, ранее учтенные как долгосрочные, если до момента их возврата остается менее года Перевод долгосрочных финансовых вложений в краткосрочные должен быть предусмотрен учетной политикой или обоснован бухгалтерскими справками в связи с изменением условий сделок.

Денежные средства (строка 260) – эта строка включает дебетовые остатки по счетам:

50 «Касса»;

51 «Расчетные счета»;

52 «Валютные счета»;

55 «Специальные счета в банках» (кроме остатка 55-З «Депозитные счета», который мы включили в состав финансовых вложений);

Счет 50 «Касса» предназначен для обобщения информации о наличии и движении денежных средств в кассах организации. К счету 50 «Касса» могут быть открыты субсчета:

1 «Касса организации»;

2 «Операционная касса»;

З «Денежные документы» и др..

Прочие оборотные активы (строка 270) - строка содержит сведения о несущественных видах оборотных активов. Если не все значимые статьи были отражены в рассмотренных нами строках, баланс может быть дополнен дополнительными статьями. По строке 270, в частности, могут быть отражены данные о суммах во внутрихозяйственных расчетах на отчетную дату. Это дебетовое сальдо счета 79 «Внутрихозяйственные расчеты», на котором обобщается информация обо всех видах расчетов с филиалами, представительствами, отделениями и другими обособленными подразделениями организации, выделенными на отдельные балансы (внутрибалансовые расчеты), в частности, о расчетах по выделенному имуществу, по взаимному отпуску материальных ценностей, по продаже продукции, работ, услуг, по передаче расходов по общеуправленческой деятельности, по оплате труда работникам подразделений и т. п. [25] Учет на счете 79 «Внутрихозяйственные расчеты может вестись в разрезе субсчетов:

1) «расчеты по выделенному имуществу»;

2) «расчеты по текущим операциям»;

З) «расчеты по договору доверительного управления имуществом » и др..

Все перечисленные элементы оборотных средств, кроме готовой продукции (отгруженной), средств в расчетах и денежных средств, подлежат нормированию.

Оборотные средства делятся на оборотные производственные фонды и фонды обращения.

В состав оборотных производственных фондов входят: производственные запасы - предметы труда, поступившие на предприятие для последующей обработки или обеспечения производственного процесса ( запасы сырья, материалов, комплектующих изделий, топлива т.д.); незавершенное производство - предметы труда, вступившие в производственный процесс и находящиеся на рабочих местах и между ними (заготовки, полуфабрикаты, детали, агрегаты, изделия, не прошедшие все стадии обработки); расходы будущих периодов - стоимостная оценка расходов на подготовку и освоение новых видов продукции, производимых в данный период, но подлежащих оплате в будущем.

В состав фондов обращения включаются: готовая продукция, товары для перепродажи и товары отгруженные - предметы труда, прошедшие все стадии обработки и готовые для реализации, т.е. продукты труда; дебиторская задолженность - долги предприятию со стороны юридических, физических лиц и государства. В составе дебиторской задолженности выделяют задолженность покупателей и заказчиков, векселя к получению, задолженность дочерних и зависимых обществ, задолженность учредителей по взносам в уставный капитал, выданные авансы; денежные средства .В балансе предприятия оборотные средства отражаются во втором разделе актива баланса "Оборотные активы".По своей экономической природе оборотные средства – это денежные средства, вложенные (авансированные) в оборотные производственные фонды и фонды обращения. Основное назначение оборотных средств - обеспечение непрерывности и ритмичности производства По назначению в производственном процессе (по элементам) оборотные средства можно подразделить на следующие группы.

А) Производственные запасы.

Все элементы производственных запасов выступают в трех формах.

1) Транспортный запас - со дня оплаты счета поставщика до прибытия груза на склад. [8]

2) Складской запас разделяется на подготовительный и текущий.

Подготовительный запас создается в тех случаях, когда данный вид сырья или материалов нуждается в выдержке (время естественных процессов, например, сушка пиломатериалов, старение крупного литья, ферментация табака и т.п.).

Текущий запас создается для обеспечения потребности в материалах и сырье между двумя поставками.

3) Страховой запас создается в тех случаях, когда происходят частые изменения интервала поставок, и зависит от конкретных условий работы предприятия.

Б) Средства в затратах на производство.

Незавершенное производство - это продукция (работы), не прошедшая всех стадий, предусмотренных технологическим процессом, а также изделия, неукомплектованные или не прошедшие испытания и технической приемки.

Полуфабрикаты собственного производства (отливки, поковки, штамповки и т.д.). Расходы будущих периодов - это расходы, произведенные в отчетном периоде, но относящиеся к следующим отчетным периодам.

В) Готовая продукция - это законченная и изготовленная продукция, прошедшая испытания и приемку, полностью укомплектованная согласно договорам с заказчиками и соответствующая техническим условиям и требованиям. [14]

1).Готовая продукция на складе предприятия.

2). Отгруженная, но не оплаченная продукция.

Г) Денежные средства и расчеты (средства расчета).

Расчеты с дебиторами (средства в расчетах с дебиторами). Дебиторы - это юридические и физические лица, которые имеют задолженность данному предприятию (эта задолженность называется дебиторской).Доходные активы - это краткосрочные (на срок не более 1 года) вложения предприятия в ценные бумаги (рыночные высоколиквидные ценные бумаги), а также предоставленные другим хозяйствующим субъектам займы. Денежные средства - это средства на расчетных счетах и в кассе предприятия. Структура оборотных средств характеризуется удельным весом отдельных элементов в общей совокупности и выражается, как правило, в процентах. [8]

1.2 Статистический обзор состояния оборотных средств Российских предприятий.

В процессе выполнения дипломной работы , рассмотрим некоторые статистические показатели, характеризующие оборотный капитал предприятий в стране и показывающий динамику их изменения.

Таблица1 - Основные социально-экономические показатели (в процентах к предыдущему году)

|

Показатели

|

2006

|

2007

|

2008

|

2009

|

|

1

|

2

|

3

|

4

|

5

|

|

Валовой внутренний продукт

|

108,2

|

108,5

|

105,2

|

92,1

|

|

Индекс промышленного производства

|

106,3

|

106,8

|

100,6

|

90,7

|

|

Продукция сельского хозяйства

|

103,0

|

103,3

|

110,8

|

101,2

|

|

Инвестиции в основной капитал

|

116,7

|

122,7

|

109,9

|

83,8

|

|

Грузооборот транспорта

|

102,7

|

102,4

|

100,7

|

89,9

|

|

Оборот розничной торговли

|

114,1

|

116,1

|

113,5

|

95,1

|

|

Платные услуги населению

|

107,6

|

107,7

|

104,3

|

97,5

|

|

Экспорт

|

124,5

|

116,8

|

133,1

|

64,3

|

|

Импорт

|

131,0

|

136,0

|

130,6

|

65,7

|

|

Индекс потребительских цен

|

109,0

|

111,9

|

113,3

|

108,8

|

|

Индекс цен производителей промышленных товаров

|

110,4

|

125,1

|

93,0

|

113,9

|

|

Индекс цен производителей сельскохозяйст-

венной продукции

|

110,4

|

130,2

|

102,5

|

98,2

|

|

Сводный индекс цен строительной продукции

|

112,4

|

117,4

|

116,9

|

100,1

|

|

Индекс тарифов на грузовые перевозки

|

115,8

|

106,8

|

132,3

|

97,5

|

|

Индекс тарифов на услуги связи для юридических лиц

|

101,3

|

104,0

|

111,5

|

102,1

|

|

Среднемесячная реальная начисленная заработная плата (с учетом индекса потребительских цен)

|

113,3

|

117,2

|

111,5

|

96,5

|

|

Реальные располагаемые денежные доходы населения

|

113,5

|

112,1

|

102,3

|

102,3

|

|

Официальный курс доллара США по отношению к рублю

|

91,5

|

93,2

|

119,7

|

102,9

|

|

Официальный курс евро по отношению

к рублю

|

101,5

|

103,6

|

115,3

|

104,7

|

Рисунок 1-Изменение индекса промышленного производства.

Рисунок 2- Изменение оборота розничной торговли.

Рисунок 3 – Изменение индекса потребительских цен

Из полученных показателей, можно сделать следующий вывод. Валовой внутренний продукт страны к 2009 году очень сильно снизился до 92,1%, индекс промышленного производства к 2009 году так же упал, что очень хорошо заметно на рисунке 1. Вместе с изменением индекса промышленного производства к 2009 году снизились и некоторые другие показатели. Это наглядно видно на рисунке 2, где к 2009г. Значительно снизился оборот розничной торговли со 114% до 95%. Со снижением оборота розничной торговли, снизились и показатели потребительских цен с 109% до 108%. Что касается всех остальных показателей можно сказать, что все показатели на 2009 год значительно снизились, что может неблагоприятно сказаться на экономическом состоянии.

Таблица 2- Запасы отдельных видов продукции (товаров) в организациях оптовой торговли

|

Показатели

|

Декабрь

2010г., тыс.тонн

|

В % к

|

|

|

|

декабрю 2009г.

|

ноябрю

2010г.

|

|

1

|

2

|

3

|

4

|

|

|

|

|

|

|

Продукция производственно-технического назначения

|

|

Бензины автомобильные:

с октановым числом не более 80

|

179,8

|

95,7

|

98,4

|

|

с октановым числом более 80

|

555,3

|

129,1

|

103,2

|

|

Черные металлы в первичных формах

|

656,7

|

114,4

|

104,1

|

|

Отходы и лом черных металлов

|

62,2

|

140,4

|

97,7

|

|

Трубы стальные (кроме водопроводных)

|

169,3

|

166,9

|

104,5

|

|

Трубы водопроводные стальные

|

15,2

|

87,5

|

102,7

|

|

Цемент

|

157,5

|

105,7

|

91,3

|

|

Автомобильные шины (кроме шин

для мотоциклов и мотороллеров), млн.штук

|

4,0

|

84,3

|

95,3

|

|

Грузовые автомобили общего назначения,

специализированные и седельные тягачи, тыс.штук

|

4,4

|

86,9

|

100,1

|

|

Пассажирские автомобили (легковые автомобили,

микроавтобусы, специальные пассажирские автомобили и т.п.), тыс.штук

|

40,8

|

112,2

|

95,3

|

|

Сельскохозяйственные тракторы, штук

|

887,0

|

48,7

|

122,5

|

|

Кабельная продукция, тыс.км

|

195,5

|

96,5

|

99,7

|

|

Удобрения минеральные

|

223,4

|

176,3

|

136,6

|

|

Синтетические смолы и пластмассы в первичных формах

|

2,6

|

63,3

|

163,3

|

|

Древесина деловая, тыс.плот.м3

|

73,1

|

37,3

|

106,1

|

|

Пиломатериалы, тыс.м3

|

56,9

|

77,1

|

124,8

|

|

Бумага в большой массе (без упаковки, в рулонах)

|

1,3

|

64,4

|

86,7

|

|

Картон в большой массе (без упаковки, в рулонах)

|

2,5

|

73,7

|

72,0

|

|

Зерно (кроме кормов для сельскохозяйственных животных), млн.тонн

|

2,3

|

100,8

|

92,8

|

|

Непродовольственные потребительские товары

|

|

Мыло

|

6,1

|

106,6

|

113,0

|

|

Средства моющие синтетические

|

39,1

|

95,1

|

106,0

|

|

Парфюмерно-косметические товары, кроме мыла, млрд.рублей

|

16,5

|

115,7

|

100,3

|

|

Одежда, кроме нательного белья (не включает одежду

из натурального меха), млн.рублей

|

4476,6

|

183,6

|

81,2

|

|

Обувь (кроме спортивной), млн.пар

|

1,9

|

184,0

|

120,2

|

|

Холодильники и морозильники бытовые

(включая встраиваемые), тыс.штук

|

190,4

|

176,2

|

106,0

|

|

Машины стиральные бытовые, тыс.штук

|

191,5

|

в 2,4р.

|

123,1

|

|

Электропылесосы бытовые, тыс.штук

|

97,4

|

78,0

|

98,1

|

|

Телеаппаратура, тыс.штук

|

49,5

|

46,9

|

104,5

|

|

Бытовая мебель (кроме офисной), млрд.рублей

|

7,2

|

106,4

|

101,4

|

|

Пищевые продукты, включая напитки, и табачные изделия

|

|

Мясо, включая мясо птицы и дичи

|

57,5

|

92,6

|

107,8

|

|

Изделия колбасные

|

4,8

|

87,4

|

94,3

|

|

Консервы из мяса животных и птицы, млн.усл.банок

|

14,7

|

116,2

|

105,4

|

|

Молоко жидкое

|

22,7

|

137,5

|

89,3

|

|

Масло животное

|

2,7

|

148,7

|

91,7

|

|

Сыры

|

9,4

|

141,0

|

91,1

|

|

Маргарин

|

6,0

|

73,5

|

118,2

|

|

Масла растительные

|

25,0

|

129,8

|

136,2

|

|

Сахар (кроме сахара-сырца, технического,

жидкого сахара и сахарной пудры)

|

175,7

|

74,5

|

92,8

|

|

Кондитерские изделия, включая шоколад

|

67,1

|

110,3

|

110,6

|

|

Чай

|

6,1

|

106,1

|

106,3

|

|

Мука

|

38,2

|

121,6

|

100,4

|

|

Крупы

|

48,6

|

101,6

|

106,1

|

|

Макаронные изделия

|

10,9

|

104,8

|

105,8

|

|

Рыба и продукты рыбные переработанные (без рыбных консервов)

|

34,4

|

119,0

|

81,4

|

|

Рыбные консервы, млн.усл.банок

|

17,5

|

99,0

|

112,8

|

|

Непереработанные фрукты

|

3,0

|

99,3

|

68,4

|

|

Непереработанные овощи и картофель

|

11,5

|

128,5

|

101,0

|

|

Фруктовые и овощные соки, минеральная вода

и прочие безалкогольные напитки, млн.дкл

|

5,2

|

109,6

|

93,6

|

|

Папиросы и сигареты, млрд.штук

|

46,2

|

121,2

|

125,3

|

Запасы отдельных видов продуктов в стране свидетельствуют о том, что большую часть запасов составляет из группы продукция производственно технического назначения составляет сельскохозяйственные тракторы, запас которых в декабре 2010 года составляет 887 шт. Из группы непродовольственные потребительские товары большую долю занимает одежда- 4476,6 млн. руб. Из группы пищевые продукты, включая напитки, и табачные изделия большую часть занимает сахар – 175,7 тыс. тонн. [22]

Таблица 3- Основные показатели денежного обращения

|

Показатели

|

2007

|

2008

|

2009

|

2010

|

|

1

|

2

|

3

|

4

|

5

|

|

Денежная масса М2 (национальное определение), млрд.руб.

|

8995,8

|

13272,1

|

13493,2

|

15697,7

|

|

в том числе:

|

|

|

|

|

|

наличные деньги МО

|

2785,2

|

3702,2

|

3794,8

|

4038,1

|

|

безналичные средства

|

6210,6

|

9569,9

|

9698,3

|

11659,7

|

|

Удельный вес наличных денег МО в общем объеме денежной массы М2, процентов

|

31,0

|

27,9

|

28,1

|

25,7

|

|

Скорость обращения денежной массы,

число оборотов

|

3,9

|

3,1

|

3,0

|

3,0

|

|

Денежная база, млрд.руб.

|

4122,4

|

5513,3

|

5578,7

|

6467,3

|

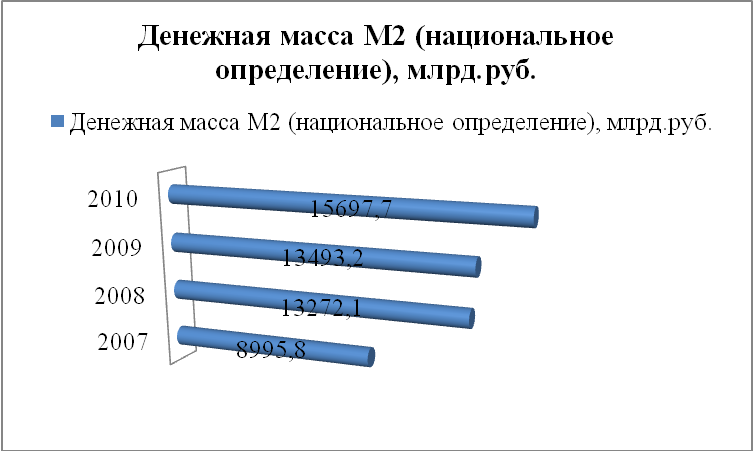

Рисунок4- Изменение денежной массы

Рисунок4- Изменение денежной массы

Рисунок 5 - Денежная масса в наличныхденьгах

Рисунок-6 –Изменение денежной массы в безналичном расчете

Говоря о денежной массе, отметим, что количество денежной наличности в 2010 году значительно больше чем в 2007г и составляет 15697,70 млрд. руб., причем большую часть денежной массы составляют безналичные средства, что наглядно видно на рисунке -6. Так же отметим скорость оборотов денежной массы в 2007 году больше по сравнению с другими годами, но это не есть хорошие показатели. Чем меньше скорость оборота, тем быстрее происходит обращение денежной наличности приносящее пользу и прибыль соответственно , тем самым увеличивая денежную массу.

|

Таблица 4 - Динамика дебиторской задолженности организаций (без субъектов малого предпринимательства) Российской Федерации ( на конец года, до 1998г. - трлн. рублей, млрд. рублей)

|

|

|

|

|

|

|

|

|

|

|

|

|

Дебиторская

|

из нее:

|

Из общего объема дебиторской задолженности

|

|

|

задолженность

|

просроченная

|

|

|

|

|

|

задолженность

|

из нее:

|

|

|

|

|

покупателей и заказчиков

|

просроченная

|

|

1

|

2

|

3

|

4

|

5

|

|

1995

|

362

|

165

|

289

|

147

|

|

1996

|

663

|

336

|

553

|

296

|

|

1997

|

846

|

458

|

676

|

397

|

|

1998

|

1542

|

762

|

1198

|

646

|

|

1999

|

2000

|

815

|

1463

|

669

|

|

2000

|

2451

|

916

|

1721

|

735

|

|

2001

|

3211

|

1007

|

2045

|

837

|

|

2002

|

3663

|

911

|

2263

|

715

|

|

2003

|

4139

|

877

|

2540

|

624

|

|

2004

|

5174

|

839

|

3010

|

607

|

|

2005

|

6331

|

856

|

3484

|

572

|

|

2006

|

7871

|

1040

|

4324

|

588

|

|

2007

|

11061

|

887

|

5807

|

627

|

|

2008

|

13783

|

1051

|

6966

|

797

|

|

2009

|

15442

|

1011

|

7505

|

756

|

|

2010

|

18004

|

1048

|

8589

|

805

|

|

1) по данным статистической отчетности.

|

|

|

Дебиторская задолженность в целом по России на конец 2010г., по оперативным данным, составила 18004млрд.рублей, из нее просроченная - 1048млрд.рублей. Из общего объема дебиторской задолженности задолженность покупателей и заказчиков составляла 8589 млрд. руб., из нее просроченная 805 млрд. руб. Стоит отметить тенденцию роста дебиторской задолженности. Дебиторская задолженность с каждым годом уменьшается с 362 трлн.руб. до 1048 млрд. руб. [22]

1.3 Управление оборотным капиталом

Управление оборотным капиталом составляет наиболее обширную часть финансового менеджмента во всей системе управления использованием капитала предприятия. Это связано с существованием большого количества элементов актива, формируемых за счет оборотного капитала, требуемых индивидуализации управления. Важность проявляется и высокой динамикой трансформации видов оборотного капитала; высокой ролью в обеспечении платежеспособности, рентабельностью и других целевых результатов финансовой деятельности предприятия. Политика управление использованием оборотного капитала представляет собой часть общей политики управления использованием совокупного операционного капитала предприятия, заключающаяся в формировании необходимого объема и состава этого капитала и обеспечении необходимых условий оптимизации процесса его обращения. Существует специально разработанный перечень этапов управления оборотным капиталом. В первую очередь (I этап) необходимо провести анализ использования оборотного капитала в операционном процессе предприятия в предшествующем периоде. Для этого рассматривается динамика общего объема оборотного капитала, динамика состава оборотных активов предприятия, сформированных за счет оборотного капитала. Анализ состава оборотных активов предприятия по отдельным их видам позволяет оценить уровень их ликвидности. Результаты позволяют определить общий уровень эффективности управления оборотным капиталом предприятия и выявить основные направления его увеличения в предстоящем периоде. На следующем этапе (II этап) происходит определение принципиальных подходов к формированию оборотных активов за счет операционного капитала предприятия. Теория финансового менеджмента рассматривает три принципиальных подхода к формированию оборотных активов предприятия:

-консервативный подход - предполагает создание высоких размеров резервов оборотного капитала на случай непредвиденных сложностей в обеспечении предприятия сырьем и материалами, ухудшении условий производства, задержки инкассации дебиторской задолженности и т.д.;

- умеренный – направлен на обеспечение полного удовлетворения текущей потребности во всех видах оборотных активов и создания нормированных страховых их размеров;

- агрессивный – заключается в минимизации всех форм страховых резервов по отдельным видам этих активов.

В конечном итоге все эти подходы определяют сумму этого капитала и уровень его капиталоемкости по отношении к объему операционной деятельности. На III этапе происходит оптимизация объема оборотного капитала. Такая оптимизация должна исходить из избранного типа политики формирования оборотных активов, обеспечивая заданный уровень соотношения эффективности и риска использования оборотного капитала. Оптимизация соотношения постоянной и переменной частей оборотного капитала, используемых в операционном процессе, относится к IV этапу. Это является основой для управления его оборачиваемостью в процессе использования. На следующем, V этапе происходит обеспечение необходимой ликвидности используемых активов, сформированных за счет оборотного капитала. На заключительном этапе обеспечивается увеличение рентабельности оборотного капитала. Его размер должен генерировать определенную прибыль при его использовании производственно-сбытовой деятельности. Составной частью процесса управления оборотного капитала является обеспечение своевременного использования временно свободного остатка денежных активов для формирования эффективного портфеля краткосрочных финансовых вложений. Цели и характер управления отдельными видами оборотных активов, сформированного за счет операционного капитала, имеют существенные отличительные особенности. Поэтому на предприятии с большим объемом используемого оборотного капитала разрабатывается самостоятельная политика управления отдельными видами оборотных средств (запасами ТМЦ, дебиторской задолженностью и денежными активами. [19]

Модели управления оборотным капиталом.

Модель управления запасами.

Управление запасами, необходимых для процесса производства (производственные запасы, незавершенное производство, расходы будущих периодов и готовую продукцию), означает прежде всего определение потребности в этих запасах, обеспечивающих бесперебойный производственный процесс и реализацию определенной потребности фирмы в финансовых ресурсах для создания конкретных видов запасов и нормирования. Существуют различные экономико-математические модели управления запасами. В общем виде их можно подразделить на четыре группы: детерминированные, стохастические, статистические и динамические модели. Рассмотрим содержание каждой из них. Детерминированные модели включают параметры, которые устанавливаются достаточно точно. Это стоимость, цены, потребность в материалах, складские издержки и др. Модель выражает зависимость величины партии от соотношения вполне определенных элементов. К классу стохастических моделей относятся те, в которых потребность является неопределенной, вероятностной величиной. В таких моделях потребность изменяется в начале каждого данного периода и распределение потребности по периодам имеет независимых характер. В стохастической модели может рассматриваться не один период , а несколько, при чем покупки производятся в начале каждого из них. Задача заключается в том, чтобы определить размер партии, то есть количество закупаемого товара в каждый период. Эта величина зависит от уровня запасов данного товара к началу каждого периода. При статической модели выбор оптимальной стратегии не является определяющим условием управления запасами. Для массовых потоков материальных ценностей, обладающих небольшой стоимостью, обычно можно ограничиться приближенными расчетами, что позволяет использовать статические модели. Если размер запаса вначале первого периода представляет собой определенную величину, то в силу наличия случайного спроса размеры запасов в начале последующих периодов образуют последовательность случайных величин X1, X2 и т.д., поскольку предполагается, что распределение спроса единично во всех периодах. Приведенные выше схемы управления запасами в большинстве своем применимы к решениям задач, относящихся к массовым потокам преимущественно малоценных товаров. В отношении дорогостоящих товаров, имеющих относительно небольшой спрос, проводятся более сложные расчеты. Если с товарами массового спроса не возникает проблема закупок и пополнения запасов, то в отношении дорогостоящих товаров в нужный момент на складе может не оказаться запрашиваемого материала. При этом данный товар могут запрашивать несколько потребителей. В этих случаях возникает проблема дефицитности, которая решается с помощью методов динамического программирования. При использовании динамической модели оптимальная стратегия пополнения определяется при соблюдении следующих условий: определяются транспортные издержки по перемещению с одного этапа на другой пропорционально количеству перемещаемого материала; издержки по содержанию запасов и потери из-за дефицита, исчисляемые по каждому предприятию в течение каждого отдельного периода. Они являются функцией величины запаса на данном этапе. Важным показателем является определение норматива.Норматив оборотных средств – минимально необходимая сумма денежных средств, обеспечивающая предпринимательскую деятельность, которая определяется с учетом потребности в средствах, как для основной деятельности, так и для капитального ремонта. Нормирование оборотных средств должно обеспечить оптимальную величину всех составляющих элементов оборотных активов. Известно, что обоснованность политики формирования товарно-материальных запасов во многом определяет финансовое положение предприятия, в первую очередь - его ликвидность и текущую платежеспособность. Производственные запасы – это комплексная группа, включающая сырье, основные материалы, покупные полуфабрикаты, топливо, тару, запасные части. Методы нормирования отдельных элементов производственных запасов неодинаковы. Норматив по запасам сырья, основных материалов и покупных полуфабрикатов исчисляется на основании среднедневного их расхода (Р) и средней нормы запаса в днях. Также учитывается время пребывания в текущем (Т), страховом (С), транспортном (М), технологическом (А) запасах, а также в подготовке запаса, необходимом для выгрузки, доставки, приемки и складирования материалов (Д). Таким образом:

Н = Р * (Т + С + М + А + Д) , (1)

В свою очередь, текущий запас – основной вид запаса, поэтому норма оборотных средств в текущем запасе является главной определяемой величиной всей нормы запаса в днях. Страховой запас необходим для каждого предприятия для гарантии непрерывности процесса производства в случае нарушения условий и сроков поставки. Транспортный запас создается на период разрыва между сроком грузооборота и документооборота. Технологический запас создается на период времени для подготовки материалов к производству, включая время на анализ и лабораторные испытания. Нормирование оборотных средств в запасах топлива устанавливается аналогично нормативу по сырью, материалам и полуфабрикатам, т.е. исходя из нормы запаса в днях однодневного расхода. Норматив оборотных средств в запасах тары определяется в зависимости от источников поступления и способа использования тары. Выявление избыточных и дефицитных ресурсов позволяет избегать излишних вложений капитала в материалы, потребность в которых сокращается или не может быть определена. Готовая продукция – это изделия, законченные производством и принятые отделом технического контроля. Норматив оборотных средств на остатки готовой продукции определяется как произведение нормы оборотных средств в днях и однодневного выпуска товарной продукции в предстоящем году по производственной себестоимости. Норма оборотных средств на готовую продукцию рассчитывается раздельно по готовой продукции на складе и товарам отгруженным, на которые расчетные документы не сданы в банк на инкассо.

Норма оборотных средств по запасу готовой продукции на складе определяется на период времени, необходимый на комплектование и накопление продукции до необходимых размеров, на обязательное хранение продукции на складе до отгрузки, на упаковку и маркировку продукции, на доставку ее до станции отправления и погрузки. При большой номенклатуре выпускаемой продукции выделяются основные виды изделий, составляющие 70–80% всего выпуска. По этим ведущим видам продукции рассчитывается средневзвешенная норма оборотных средств, которой затем распространяется на всю готовую продукцию, находящуюся на складе. Норматив в целом по готовой продукции на складе и товарам отгруженным определяется путем деления общей суммы норматива оборотных средств по готовой продукции на однодневный выпуск товарной продукции по производственной себестоимости в IV квартале предстоящего года.

К расходам в незавершенном производстве относятся все затраты на изготавливаемую продукцию. Они складываются из стоимости незаконченной продукции, полуфабрикатов собственного производства, а так же готовых изделий, еще не принятых отделом технического контроля.

Величина норматива оборотных средств, выделяемых для заделов незавершенного производства, зависит от четырех факторов: объема и состава производимой продукции, длительности производственного цикла, себестоимости продукции и характера нарастания затрат в процессе производства. Нормирование в незавершенном производстве производится по формуле:

Н = В / Д * Т * К , (2)

где К – коэффициент нарастания затрат в производстве.

Произведение средней длительности производственного цикла (Т) и коэффициента нарастания затрат (К) образует норму оборотных средств в незавершенном производстве в днях. Следовательно, норматив оборотных средств в незавершенном производстве составит результат произведения норм оборотных средств и сумму однодневного выпуска продукции. В отличии от незавершенного производства расходы будущих периодов списываются на себестоимость продукции в последующие периоды. К ним относят затраты по освоению новых видов продукции, по совершенствованию технологии производства, затраты на подписку на периодические издания, арендную плату и др.

Норматив оборотных средств в расходах будущих периодов (Н) определяется по формуле:

Н = П + Р – С , (3)

где П – переходящая сумма расходов будущих периодов на начало предстоящего года;

Р – расходы будущих периодов в предстоящем году, предусмотренные соответствующими сметами;

С – расходы будущих периодов, подлежащие списанию на себестоимость продукции в предстоящем году в соответствии со сметой производства.

Если в процессе подготовки, освоения и изготовления новых видов продукции фирма пользуется целевым банковским кредитом, то при счете норматива оборотных средств в расходах будущих периодов суммы банковских кредитов исключаются. Столь подробное рассмотрение моделей управления товарно-материальными запасами с помощью норм и нормативов способствует минимизации затрат по содержанию запасов, сокращения их излишков, а следовательно высвобождению денежных средств и ускорению оборачиваемости оборотных средств фирмы.

Модель управления дебиторской задолженностью.

Средства в дебиторской задолженности свидетельствуют о временном отвлечении средств из оборота фирмы, что вызывает дополнительную потребность в ресурсах, и может привести к напряженному финансовому состоянию. Дебиторская задолженность может быть допустимой, т.е. обусловленной действующей системой расчетов, и недопустимой, свидетельствующей о недостатках финансово- хозяйственной деятельности.

Существуют различные виды дебиторской задолженности: товары отгруженные; расчеты с дебиторами за товары и услуги; расчеты по полученным векселям; расчеты с дочерними предприятиями, с бюджетом, с персоналом по прочим операциям; анонсы выданные поставщикам и подрядчикам; задолженность участников по взносам в уставный капитал; расчеты с прочими дебиторами. Средства в товарах отгруженных составляют значительную долю всей дебиторской задолженности на фирмах, производящих продукцию. Средства в товарах отгруженных образуются неизбежно, так как готовая продукция, находящаяся на складе, в установленные договорные сроки отгружаются потребителям. Для управления дебиторской задолженностью фирмам в российских экономических условиях можно использовать следующие приемы.

1). Исключение из числа партнеров предприятия дебиторов с высоким уровнем риска. Эта мера приема как для развитых рыночных отношений, как и для периода становления и развития рынка следует отметить, что в последнем случае указанный способ особенно эффективен.

2). Периодический пересмотр предельной суммы кредита. Определение предельных размеров предоставляемых кредитов должно исходить из финансовых возможностей предприятия, прогнозируемого числа получателей кредита и оценки уровня кредитного риска. Фиксированный максимальный предел суммы задолженности может быть дифференцирован по группам предстоящих дебиторов, исходя из финансового состояния отдельных клиентов.

3) . Использование возможности оплаты дебиторской задолженности векселями, ценными бумагами, поскольку ожидание оплаты «живыми деньгами» может обойтись гораздо дороже.

4). Формирование принципов осуществления расчетов фирмы с контрагентами на предстоящий период. При формировании приемлемых форм расчета следует учитывать, что при покупки продукции наиболее эффективными являются расчеты с использованием векселей, а при продаже продукции – расчеты посредствам аккредитива.

5). Выявление финансовых возможностей предоставления фирмой товарного (коммерческого) или потребительского кредита.

6). Определение возможной суммы оборотных активов, отвлекаемых в дебиторскую задолженность по товарному и потребительскому кредиту, а также по выданным авансам.

7). Формирование условий обеспечения взыскания дебиторской задолженности. В процессе формирования этих условий на фирме должна быть определена система мер, гарантирующих получение долга. К таким мерам относятся: оформление товарного кредита обеспеченным векселем; требование страхования дебиторами кредитов, предоставляемых на продолжительный срок и др.

8). Формирование системы штрафных санкций за просрочку исполнения обязательства контрагентами – дебиторами.

9). Определение процедуры взыскания дебиторской задолженности. Эта процедура должна предусматривать сроки и форму предварительного и последующего напоминаний контрагента – дебиторам о дате платежа, возможность пролонгирования долга, срока и порядка взыскания долга и другие действия.

При оценке общей задолженности предприятию его контрагентов не следует упускать из виду случаи скрытой дебиторской задолженности, возникающие при расчетах предприятия с поставщиками на условиях предоплаты.

Модель управления денежными средствами

Управление денежными активами или остатком денежных средств, постоянно находится в распоряжении предприятия, составляет неотемлимую часть функций общего использования оборотного капитала. Размер остатка денежных активов, которым оперирует предприятие в процессе хозяйственной деятельности, определяет уровень его абсолютной платежеспособности, влияет на продолжительность операционного цикла, а также характеризует в определенной мере инвестиционный потенциал осуществления предприятием краткосрочных финансовых вложений за счет оборотного капитала.

Основной целью финансового менеджмента в процессе управления денежными активами является обеспечение постоянной платежеспособности предприятия. В этом получает свою реализацию функция денежных активов как средства платежа, обеспечивающая реализацию целей формирования их операционного, страхового и компенсационного остатков. Приоритетность этой цели определяется тем, что ни большой размер оборотных активов и собственного капитала, ни высокий уровень рентабельности хозяйственной деятельности не могут застраховать предприятие от возбуждения против него иска о банкротстве, если в предусмотренные сроки из-за нехватки денежных активов оно не может рассчитаться по своим неотложным финансовым обязательствам. Поэтому в практике финансового менеджмента управление денежным активами в составе оборотного капитала часто отождествляется с управлением платежеспособностью.

Наряду с этой основной целью важной задачей в процессе управления денежными активами является обеспечение эффективного использования временно свободных денежных средств, а также сформированного инвестиционного их остатка. С учетом основной цели использование оборотного капитала в процессе осуществления управления денежными активами формируется соответствующая финансовая политика. В процессе ее формирования следует учесть, что требования обеспечения постоянной платежеспособности предприятия определяют необходимость создания высокого актива денежных активов, т.е. преследует цели максимизации их среднего остатка в рамках финансовых возможностей предприятия. С другой стороны, следует учесть, что денежные активы предприятия в национальной валюте при их хранении в значительной степени подвержены потере реальной стоимости от инфляции; кроме того, денежные активы в национальной и иностранной валюте при хранении теряют свою стоимость во времени, что определяет необходимость минимизации их среднего остатка. Модель управления денежными активами состоит из следующих этапов. Первый этап позволяет оценить состояние среднего остатка денежных активов с позиций обеспечения платежеспособности предприятия, а также определение эффективности их использования:

- оценивается степень участия денежных активов в оборотном капитале и его динамика в предшествующем периоде;

- проводится определение среднего периода оборотов для активов в рассматриваемом периоде, что позволяет охарактеризовать роль денежных активов в общей продолжительности операционного цикла;

- определяется уровень абсолютной платежеспособности предприятия по отдельным месяцам предшествующего периода;

- определяется уровень отвлечения свободного остатка денежных активов в краткосрочные финансовые вложения.

На следующем этапе производятся расчеты необходимого размера отдельных видов этого остатка в предшествующем периоде:

- определяется потребность в операционном остатке денежных активов , которая характеризует минимально необходимую их сумму, необходимую для осуществления хозяйственной деятельности;

- определяется потребность в страховом остатке на основе рассчитанной суммы их операционного остатка и коэффициента неравномерности поступления денежных средств на предприятие по отдельным месяцам предшествующего периода;

- определяется потребность в компенсационном остатке денежных активов в размере определенном соглашением о банковском обслуживании;

- определяется потребность, в инвестиционном остатке исходя из финансовых возможностей предприятия только после того, как полностью удовлетворить потребность в других видах остатков денежных активов.

Третий этап проводится только на тех предприятиях, которые ведут внешнеэкономическую деятельность. Цель его заключается в выделении из общей оптимизированной потребности в денежных активах валютной их части, с тем, чтобы обеспечить формирование необходимого предприятию валютного фонда.

Следующий этап проводится с целью обеспечения постоянной платежеспособности предприятия, а так же с целью снижения средней потребности в остатках денежных активов. Основным методом регулирование средних остатков денежных активов является корректировка потока предстоящих платежей:

- изучается диапазон колебаний остатка в разрезе отдельных декад;

- регулируются декадные сроки расходов денежных средств, что позволяет минимизировать остаток денежных активов в рамках каждого месяца и по кварталу в целом;

- полученные результаты оптимизируются с учетом предусматриваемого размера страхового остатка этих активов;

- сокращение расчетов наличными деньгами;

- ускорение инкассации дебиторской задолженности:

- открытие «кредитной линии» в банке;

- ускорение инкассации полученных наличных денежных средств.

На следующем этапе разрабатывается система мероприятий по минимизации уровня потерь .

На завершающем этапе контролируется совокупный уровень остатка денежных активов, обеспечивающих текущую платежеспособность предприятия. Система контроля за денежным активами должна быть интегрирована в общую систему контролинга использования капитала предприятия. Учитывая все вышеперечисленное следует следующие обобщенные методы управления оборотными средствами:

- аналитический метод;

- коэффициентный метод;

- метод прямого счета.

Аналитический метод предполагает определение потребности в оборотных средствах в размере их среднефактических остатков с учетом роста объемов производства. Чтобы не фиксировать недостатки прошлых периодов в организации оборотных средств, н6еобходимо проанализировать фактические остатки производственных запасов в целях выявления ненужных, излишних, неликвидных, а также все стадии незавершенного производства для выявления резервов сокращения длительности производственного цикла, изучить причины накопления готовой продукции на складе и определить действительную потребность в оборотных средствах. При этом необходимо учесть конкретные условия работы предприятия в предыдущем году ( например, изменение це) При коэффициентном методе запасы и затраты подразделяются на зависящие непосредственно от изменения объемов производства (сырье, материалы, затраты на незавершенное производство, готовая продукция на складе) и не зависящие от него (запасы, расходы будущих периодов). По первой группе потребность в оборотных средствах определяется исходя из размера в базисном году и темпов роста производства продукции в предстоящем году. Если на предприятии анализируется оборачиваемость оборотных средств и изыскиваются возможности ее ускорения, то реальное ускорение оборачиваемости в планируемом году необходимо учесть при определении потребности в оборотных средствах. По второй группе оборотных средств, не имеющей пропорциональной зависимости от роста объемов производства, потребность планируется на уровне их среднефактических остатков за ряд лет. При необходимости можно использовать аналитический и коэффициентный методы в сочетании. Сначала аналитическим методом определить потребность в оборотных средствах, зависящих от объема производства, а затем с помощью коэффициентного метода учесть изменение объема производства. Метод прямого счета предусматривает обоснованный расчет запасов по каждому элементу оборотных средств с учетом всех изменений в уровне организационно-технического развития предприятия, транспортировке товарно-материальных ценностей, практике расчетов между предприятиями. Этот метод будучи очень трудоемким, требует высокой квалификации экономистов, привлечения к нормированию работников многих служб предприятия (снабжения, юридической, сбыта продукции, производственного отдела, бухгалтерии и др.). Но это позволяет наиболее точно рассчитать потребность предприятия в оборотных средствах.

Метод прямого счета используется при организации нового предприятия и периодическом уточнении потребности в оборотных средствах действующих предприятий. Главным условием его использования является тщательная проработка вопросов снабжения и производственного плана предприятия. Важное значение имеет стабильность хозяйственных связей, так как периодичность и гарантированность снабжения лежит в основе расчета норм запаса.

Метод прямого счета предполагает нормирование оборотных средств, вложенных в запасы и затраты, готовую продукцию на складе. В общем виде его содержание можно представить следующим образом:

- разработка норм запаса по отдельным важнейшим видам товарно - материальных ценностей всех элементов нормируемых оборотных средств;

- определение нормативов в денежном выражении для каждого элемента оборотных средств и совокупной потребности предприятия в оборотных средствах.

Аналитический и коэффициентный методы применимы на тех предприятиях, которые функционируют более года, в основном сформировали производственную программу и организовали производственный процесс и на располагают достаточным количеством квалифицированных экономистов для более детальной работы в области оборотных средств. На практике наиболее распространен метод прямого счета. Преимуществом этого метода является достоверность, позволяющая сделать наиболее точные расчеты частных и совокупных нормативов. [25]

2.Анализ финансового состояния и эффективности использования оборотных средств предприятия ( на примере ООО ТД»Макаров плюс компания»)

2.1 Общая характеристика предприятия

Общество с ограниченной ответственностью Торговый Дом «Макаров плюс компания», создано в соответствии с Гражданским кодексом Российской Федерации и Федеральным законом от 08.02.1998 г. N 14-ФЗ «Об обществах с ограниченной ответственностью». Общество является юридическим лицом и строит свою деятельность на основании настоящего Устава и действующего законодательства Российской Федерации. Место нахождения Общества определяется местом его государственной регистрации. Место нахождения Общества: 602251, Владимирская область, город Муром, улица Куликова, дом 13.

Главная миссия компании – повышение уровня обеспеченности жителей города Муром и Владимирской области в целом высококачественными продуктами питания независимо от уровня их дохода, расширение сети магазинов «Макаровский», завоевание лидерских позиций в данной отрасли путем достижения максимального их соответствия супер-маркетам, применяемым в своей работе международные стандарты качества. Основными целями деятельности компании являются:

- максимальное удовлетворение потребностей населения округа Муром;

- расширение доли занимаемого рынка;

- увеличение рентабельности компании;

- создание положительного имиджа компании;

- получение максимальной прибыли.

Предметом деятельности Общества являются:

- производство сельхозпродукции, в том числе продукции животноводства, растениеводства, выращивание декоративных растений;

- производство и торговля продовольственными и непродовольственными товарами оптом и в розницу;

- обеспечение бюджетных учреждений продуктами питания, в том числе овощами и фруктами;

- организация работы по хранению трехдневного продовольственного запаса для нужд города Мурома;

- производство хлебобулочных изделий, переработка сельхозпродукции;

- разработка, производство, внедрение, комплексное техническое и сервисное обслуживание образцов новой техники, приборов и т.д;

- промышленное и гражданское строительство, капитальный и текущий ремонт зданий и сооружений, реставрационные работы, производство строительных и отделочных материалов;

- утилизация и переработка вторичного сырья и отходов промышленного и сельскохозяйственного производства, ;

- производство и реализация мебели, ;

- производство и реализация изделий народных промыслов;

- создание, эксплуатация сетей кабельного и спутникового телевидения, создание телестудий местного вещания, создание развитие радиовещательной, телетайпной и телефонной сети;

- транспортные перевозки, прокат и сервисное обслуживание транспортных средств;

- организация и проведение аукционов, выставок, ярмарок, лотерей, конкурсных и туристических мероприятий;

- внешнеэкономическая деятельность, а также осуществление других работ и оказание других услуг, не запрещенных и не противоречащих действующему законодательству РФ.

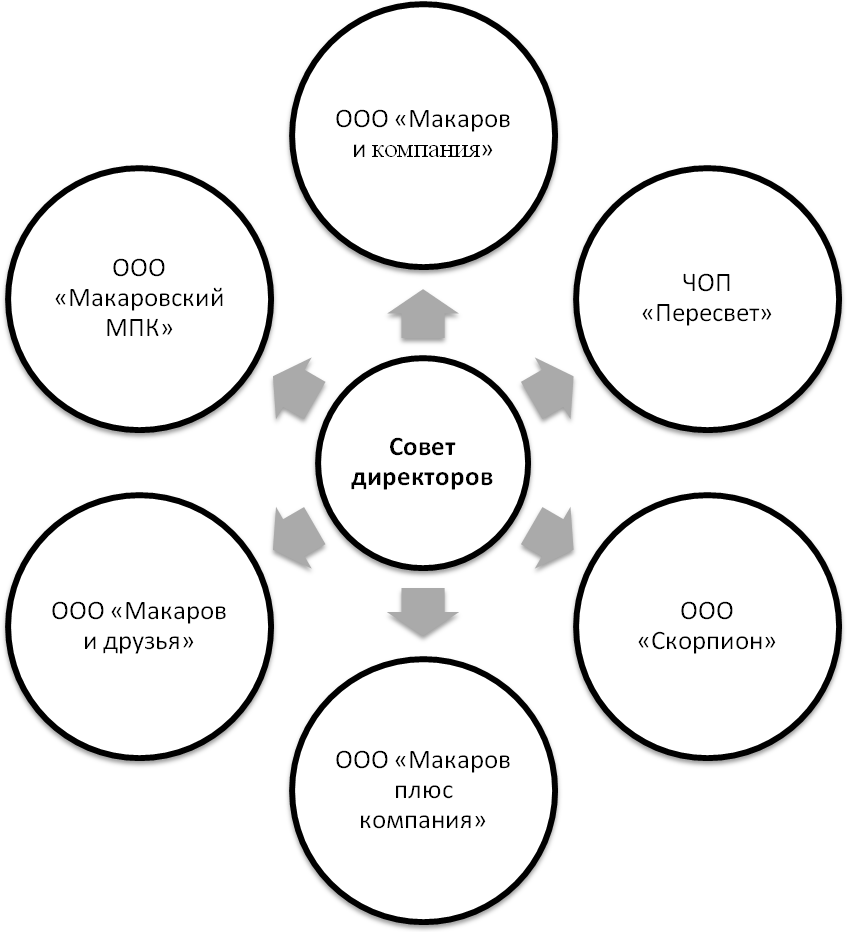

Общество с ограниченной ответственностью Торговый Дом «Макаров плюс компания» создано в 1999 году в соответствии с Гражданским кодексом Российской Федерации и Федеральным Законом Российской Федерации «Об обществах с ограниченной ответственностью» № 14-ФЗ от 08.02.98 г. и действует на основании Устава. Организационная структура данного предприятия представлена ниже.

Рисунок 7- Организационная структура ООО Торговый Дом «Макаров плюс Компания»

Общество является коммерческой организацией. Высшим органом управления ООО Торговый Дом «Макаров плюс компания» является Совет директоров. Один раз в год проводится общее собрание Совета директоров, но по мере необходимости могут проводиться и внеочередные собрания. Единоличным исполнительным органом является Генеральный директор – Евстратов Андрей Викторович. Срок полномочий директора составляет два года. Директор может переизбираться неограниченное число

2.2 Общая оценка финансового состояния ООО ТД «Макаров плюс компания»

Анализ финансового состояния предприятия начинается с изучения динамики и структуры имущества предприятия и источников его формирования. Следует сгруппировать статьи баланса в отдельные специфические группы, что позволяет провести анализ упорядоченно и в то же время избежать излишней детализации. Для группировки статей баланса и проведения расчетов рекомендуется составить таблицы .

Таблица 5- Аналитическая структуры и динамики актива баланса

|

Актив баланса

|

На начало года

|

На конец года

|

Изменение, тыс. руб.

|

Темп роста, %

|

|

|

Тыс. руб.

|

%

|

Тыс. руб.

|

%

|

|

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

Имущество - всего

|

9472

|

100

|

9060

|

100

|

-412

|

95,65

|

|

1 Внеоборотные активы

|

3673

|

38,78

|

3667

|

40,47

|

-6

|

99,84

|

|

2 Оборотные активы

|

5799

|

61,22

|

5393

|

59,53

|

-406

|

93

|

|

2.1Материальные оборотные средства (запасы)

|

328

|

3,46

|

316

|

3,49

|

-12

|

96,34

|

|

2.2 Дебиторская задолженность

|

5403

|

57,04

|

4916

|

54,26

|

-487

|

90,99

|

|

2.3Денежные средства

|

4

|

0,04

|

161

|

1,78

|

157

|

4025

|

|

2.4 НДС

|

64

|

0,68

|

0

|

0

|

-64

|

0

|

Таблица 6 - Анализ структуры и динамики пассива баланса

|

Пассив баланса

|

На начало года

|

На конец года

|

Изменение, тыс. руб.

|

Темп роста, %

|

|

|

Тыс. руб.

|

%

|

Тыс. руб.

|

%

|

|

|

|

1

|

2

|

3

|

4

|

5

|

5

|

6

|

|

Источники имущества – всего

|

9472

|

100

|

9060

|

100

|

-412

|

95,65

|

|

1 Собственный капитал

|

6526

|

68,9

|

6564

|

72,45

|

38

|

100,58

|

|

2 Заемный и привлеченный капитал

|

2946

|

31,1

|

2496

|

27,55

|

-450

|

84,73

|

|

2.1 Долгосрочные обязательства

|

39

|

0,41

|

29

|

0,32

|

-10

|

74,36

|

|

2.2Краткосрочные кредиты

|

90

|

0,95

|

0

|

0

|

-90

|

0

|

|

2.3 Кредиторская задолженность и прочие краткосрочные пассивы

|

2817

|

29,74

|

2467

|

27,23

|

-350

|

87,58

|

По результатам произведенных расчетов можно сделать следующий вывод: Наибольший удельный вес в структуре имущества предприятия занимают оборотные активы , их доля составляет на начало года 61.22%, на конец года 59,53%. Стоит отметить , что оборотные активы предприятия на конец отчетного периода снизились на 1,7%, что связано с снижение запасов предприятия на 12 тыс.руб., снижением дебиторской задолженности на 487 тыс.руб. В структуре оборотного капитала наблюдается преобладание дебиторской задолженности предприятия. Ее доля составляет на начало года 57,4%, на конец 54,26%.В течение анализируемого периода, внеоборотные активы и оборотные средства снижаются на конец отчетного периода. Следует отметить, что не смотря на очень резкое увеличение денежных средств на конец анализируемого периода ( на 4025%) общая доля внеоборотных активов на конец анализируемого периода снижается.

Анализируя пассив баланса, следует сделать следующий вывод: наибольший удельный вес в структуре имущества предприятия занимают собственные средства величина которых составляет на начало отечного периода 6526 тыс.руб. на конец отчетного периода 6564тыс.руб. Собственный капитал на конец анализируемого периода увеличился на 38 тыс.руб., что связано с увеличением нераспереденной прибыли на конец года. Все остальные показатели пассива баланса на конец анализируемого периода снизились. Так доля долгосрочны обязательств в составе заемного капитала снизалась на 0,09%, краткосрочные кредиты на 0,95%, доля кредиторской задолженности на конец отчетного периода снизилась на 2,51%. Следовательно предприятие имеет затруднение с краткосрочной задолженностью, что касается всего остального, предприятие способно нормально функционировать и располагает необходимыми оборотными средствами.

2.2.1 Оценка финансовой ситуации на предприятии

Оценка финансовой ситуации на предприятии может проводиться разными способами: на основе балансовой модели и на основе трехкомпонентного показателя. Наиболее распространенной является методика, основанная на составлении балансовой модели:

F + EM + EP = CC + CD + CK + CP , (4)

где F – стоимость внеоборотных активов (строка 190);

EM – стоимость производственных запасов (строки 210 + 220);

EP – денежные средства, краткосрочные финансовые вложения, дебиторская задолженность и прочие оборотные активы (сумма строк 230–270);

CC – источники собственных средств (строка 490);

CD – долгосрочные обязательства (строка 590);

CK – краткосрочные займы и кредиты (строка 610);

CP – кредиторская задолженность и прочие краткосрочные пассивы (строка 690 – строка 610).

Таблица 7 - Исходные данные для оценки типа финансовой ситуации

|

Показатели

|

Условное

|

Значение, тыс. руб.

|

|

|

обозначение

|

на начало года

|

на конец года

|

|

1

|

|

|

|

|

|

2

|

3

|

4

|

|

1Стоимость внеоборотных активов

|

F

|

3673

|

3667

|

|

2 Стоимость запасов

|

EМ

|

392

|

316

|

|

3 Денежные средства, краткосрочные вложения, дебиторская задолженность и прочие оборотные активы

|

EР

|

5407

|

5077

|

|

1

|

2

|

3

|

4

|

|

4 Источники собственных средств

|

CС

|

6526

|

6564

|

|

5 Долгосрочные обязательства

|

CD

|

39

|

29

|

|

6 Краткосрочные займы и кредиты

|

CK

|

90

|

0

|

|

7 Кредиторская задолженность и прочие краткосрочные пассивы

|

CP

|

2817

|

2467

|

|

8 Собственные оборотные средства

|

EC = CС+CD—F

|

2892

|

2926

|

|

9 Источники средств, ослабляющих финансовую напряженность

|

СO

|

0

|

0

|

Таблица 8 - Оценка типа финансовой ситуации на предприятии

|

Тип финансовой ситуации

|

Соответствует

|

На начало года

|

На конец года

|

|

|

условию

|

|

|

|

1

|

2

|

3 4

|

5 6

|

|

Абсолютная устойчивость

|

EM < EC + CK

|

EM

|

EC + CK

|

EM

|

EC + CK

|

|

|

|

392

|

2982

|

316

|

2926

|

|

Нормальная устойчивость

|

EM » EC + CK

|

EM

|

EC + CK

|

EM

|

EC + CK

|

|

|

|

392

|

2982

|

316

|

2926

|

|

Неустойчивое финансовое состояние

|

EM » EC + CK + CO

|

EM

|

EC+CK+CO

|

EM

|

EC+ CK+CO

|

|

|

|

392

|

2982

|

316

|

2926

|

|

Кризисное финансовое состояние

|

EM > EC + CK + CO

|

EM

|

EC+CK+CO

|

EM

|

EC+CK+CO

|

|

|

|

392

|

2982

|

316

|

2926

|

По результатам расчетов можно сделать следующий вывод : на предприятии на начало отчетного периода и на конец отчетного периода наблюдается абсолютная финансовая устойчивость. Следует отметить , что на данном этапе анализа вывод об устойчивости может быть лишь предварительным, поскольку в расчете показателей краткосрочные займы и кредиты приравнены к собственным средствам. Окончательный вывод об устойчивости можно сделать после расчета финансовых коэффициентов. Другая методика, основанная на расчете трехкомпонентного показателя, позволяет определить тип финансовой ситуации и риск потери финансовой устойчивости. В данном случае фактор риска характеризует несоответствие между требуемой величиной оборотных активов и возможностями по их формированию за счет собственных и заемных средств.

Риск потери предприятием устойчивости характеризует нарушение между возможностями финансирования и требующимися для ведения предпринимательской деятельности материальными активами (запасами).

В отличие от оценки финансовой ситуации на основе балансовой модели, при использовании данной методики финансовая ситуация на предприятии может быть признана абсолютно устойчивой в том случае, если для финансирования запасов используются только собственные средства. Использование заемных средств (в том числе долгосрочных – для финансирования внеоборотных активов и краткосрочных – для финансирования запасов) оценивается как частичное или полное ухудшение финансовой ситуации.

Оценка финансовой ситуации на основе трехкомпонентного показателя ведется в следующем порядке.

1). Определяется. потребность в материальных оборотных средствах (запасах):

ЕМ — суммарная стоимость запасов (с. 210 + с. 220);

2) .Определяются возможные источники финансирования запасов:

ЕСОС – источники собственных оборотных средств (с. 490 – с. 190);

ЕСОС = СС – F , (5)

ЕСД – источники собственных и долгосрочных заемных средств ((с. 490 + с. 590) – с. 190);

ЕСД = (СС + СD) – F , (6)

ЕО – общая величина источников формирования запасов, собственные средства, долгосрочные заемные средства и краткосрочные займы и кредиты ((с. 490 + с. 590 + с. 610) – с. 190);

ЕО = (СС + СD + CК) – F , (7)

3) .Рассчитываются показатели обеспеченности запасов источниками формирования, характеризующими их излишек или недостаток:

±ФС – излишек (+) или недостаток (–) собственных оборотных средств:

±ФС = ЕСОС – ЕМ , (8)

±ФСД – излишек (+) или недостаток (–) собственных и долгосрочных заемных источников формирования запасов:

±ФСД = ЕСД – ЕМ , (9)

±ФО – излишек (+) или недостаток (–) общей суммы источников средств для формирования запасов:

±ФО = ЕО – ЕМ , (10)

4) .Формируется трехкомпонентный показатель, характеризующий тип финансовой ситуации:

S (Ф) = {S (±ФС); S (±ФСД); S (±ФО)} , (11)

Где каждая компонента равна:

S (±Ф) = 1, если Ф 0;

S (±Ф) = 0, если Ф < 0.

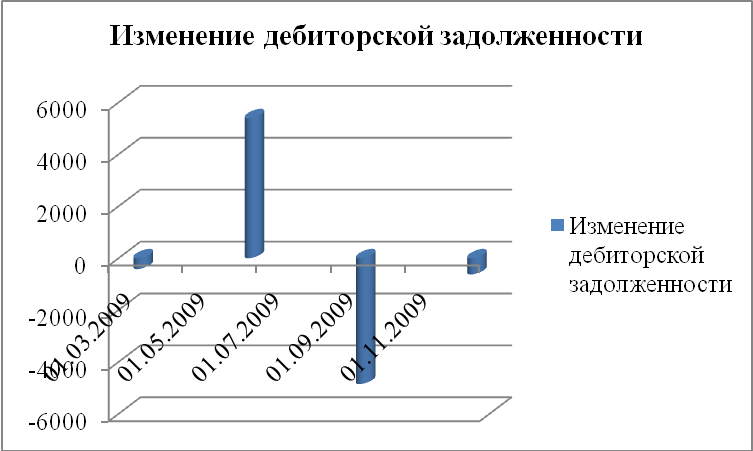

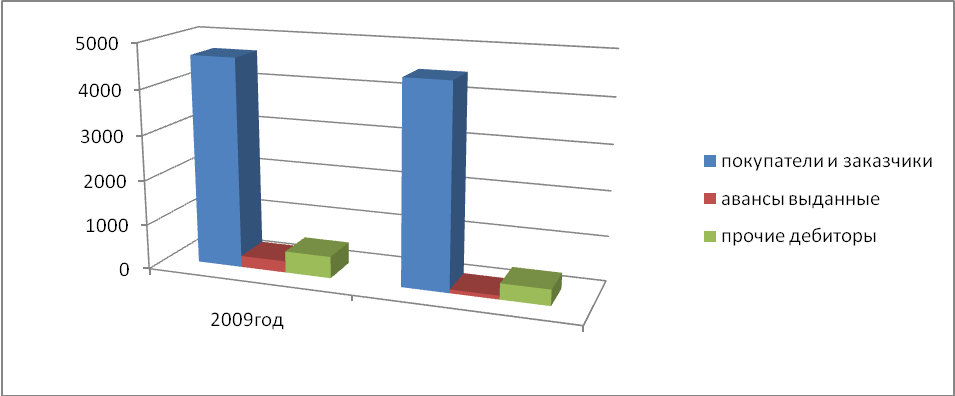

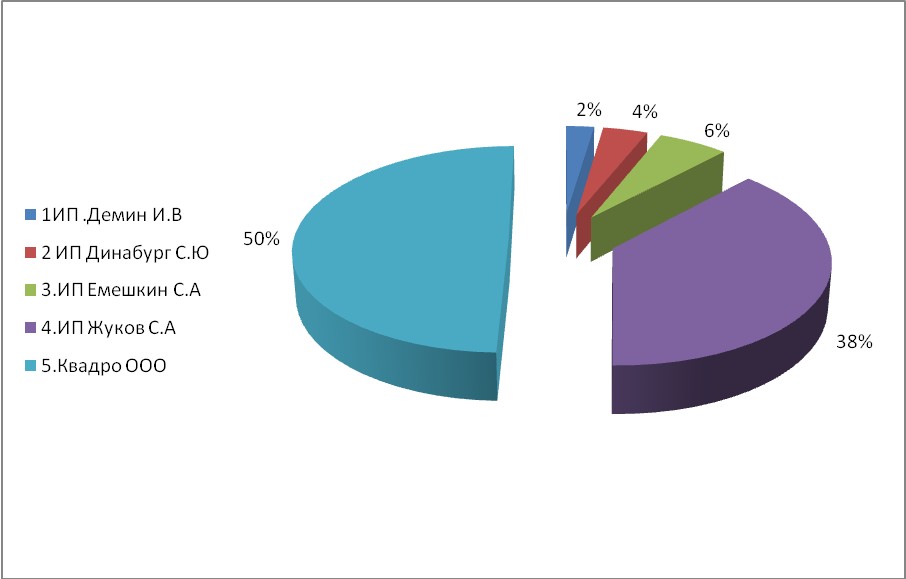

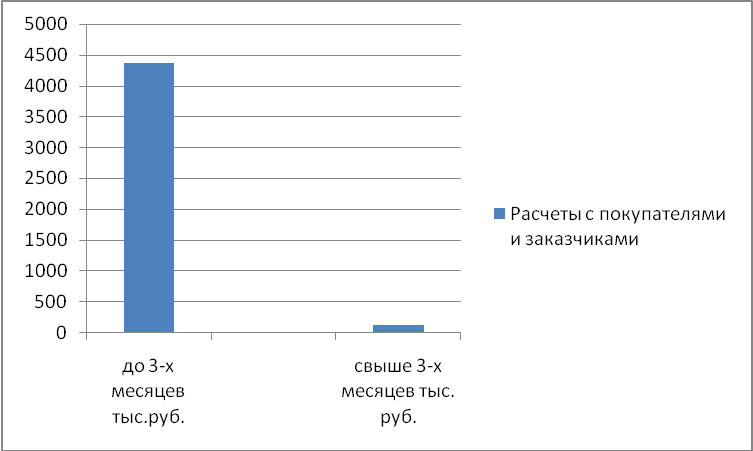

5) . Определяют зоны риска потери устойчивости в зависимости от типа финансовой ситуации.