Финансовые риски, рассмотренные на примере ООО «Еврокерамика»

red0;;Введение

1. Управление финансовыми рисками.

.1 Сущность финансового риска. Классификация рисков.

1.2 Основные методы оценки риска.

.3 Финансовый рычаг.

1.4 Методы управления рисками на торговых предприятиях

2. Финансовые риски, рассмотренные на примере ООО «Еврокерамика»

.1 Характеристика торгового предприятия ООО « Еврокерамика»

.2 Оценка основных рисков предприятия ООО «Еврокерамика»

.3 Разработка мер минимизации рисков предприятия.

Заключение.

Список литературы.

Приложения.

Введение.

Актуальность работы обуславливается тем, что знания рискового менеджмента является важнейшим условием успешной деятельности каждого специалиста занятого на любом современном предприятии.

Опыт ведущих международных компаний убедительно доказывает, что стабильность развития бизнеса и повышение эффективности управления невозможны без активного использования риск-менеджмента как составной части системы управления компанией вне зависимости от ее масштабов и специфики производства или предоставления услуг.

Система управления рисками направлена на достижение необходимого баланса между получением прибыли и сокращением убытков предпринимательской деятельности и призвана стать составной частью системы менеджмента организации, т.е. должна быть интегрирована в общую политику компании, ее бизнес-планы и деятельность. Только при выполнении этого условия применение системы рискового менеджмента является эффективным.

Основная задача всех систем управления рисками в любой области заключается в наиболее эффективном использовании достижений науки и имеющихся ограниченных средств, чтобы сделать результаты деятельности максимально предсказуемыми (то есть сократить насколько возможно неопределенность в отношении данных результатов). Для реализации данной задачи необходимо изучать как теоритические аспекты рискового менеджмента, так и практические примеры применения теоритических знаний.

Цель работы –изучить теоретические и практические аспекты рискового менеджмента

Задачи работы:

. Рассмотреть финансовые риски предприятия.

2. Изучить риски в деятельности предприятия.

. Предложить меры по минимизации рисков предприятия.

Теоретической основой работы послужили дидактическая и методическая литература, связанная с темой работы, а так же анализ материалов интернет источников.

Структура работы включает в себя введение, две главы, заключение и список литературы.

1. Управление финансовыми рисками.

1.1 Сущность финансового риска. Классификация рисков.

В условиях рыночной экономики предприятие подвержено влиянию факторов внутренней и внешней среды. Они оказывают прямое воздействие на деятельность компании и заставляют ее предпринимать ряд действий для успешного функционирования. Целью любого предприятия является получение максимальных доходов при минимальных затратах. Реализация указанной цели требует соизмерения размеров вложенного капитала с финансовыми результатами компании. Вместе с тем, при осуществлении любого вида хозяйственной деятельности объективно существует опасность (риск) потерь, объем которых обусловлен спецификой конкретного бизнеса.

Риск - это вероятность возникновения потерь, убытков, недопоступлений планируемых доходов, прибыли.[14]

Риски составляют объективный элемент принятия хозяйственного решения при условии неопределенности. Однако «риск» и «неопределенность» неоднозначны и их следует разграничивать. Риск характеризует такую ситуацию, когда наступление неизвестных событий вероятно и может быть оценено количественно, а неопределенность представляет собой вероятность наступления событий и ее оценить заранее невозможно. Предприниматели часто принимают решения, связанные с риском, так как избежать его полностью или частично не удается. Устранить неопределенность будущего также невозможно, так как она является элементом объективной действительности. Объективность риска связана с наличием факторов, существование которых не зависит от предпринимателя и его выбора. Восприятие риска зависит от конкретного человека, его характера, склада ума, уровня знаний и опыта в области его деятельности. Если для одного человека степень риска является приемлемой, то для другого - критической или недопустимой.

Риски различаются по месту и времени возникновения, способу анализа, оценки и управления, совокупности внешних и внутренних факторов и другим характеристикам. Они взаимосвязаны и оказывают определенное влияние на деятельность предприятия. При этом изменение одного вида риска может вызывать изменение большинства остальных. Разнообразные риски всегда сопутствовали человеческой деятельности. Их реализация наносила экономический ущерб и создавала опасность и угрозу не заключения необходимых торговых сделок или исполнения ненужных торговых операций. Так, для торгового предприятия в большей степени характерны коммерческие, торговые риски.

Коммерческий риск - это риск, возникающий в процессе акта купли-продажи, а также осуществления сопутствующих коммерческих технологических операций на уровне торгового предприятия.

Многообразие коммерческих рисков вызвано разнообразием коммерческих действий, осуществляемых в сфере товарного обращения, неопределенностью действий поставщиков, перевозчиков и покупателей.

Коммерческие риски представляют собой вероятность потерь в процессе финансово –хозяйственной деятельности предприятия. В данном случае коммерческий риск включает: имущественные, производственные, торговые и финансовые риски (комплексные риски коммерческого предприятия. Также коммерческие риски трактуются как торговые риски, возникающие в процессе реализации товаров и услуг, произведенных или купленных предприятием (риски связанные с задержкой платежей или отказа от платежа).

Торговые риски выражают как отрицательные, так и положительные результаты торговой деятельности. Они выполняют инновационную, стимулирующую, организационную и защитную функции. Экономическим инструментом предупреждения и минимизации торговых рисков являются прогнозирование, выявление причин и источников их образования, а также планирование мер устранения рисковых ситуаций и их страхование.

Далее следует рассмотреть классификацию этих рисков исходя из выбранного критерия.

Разновидности риска. Классификация рисков означает систематизацию множества рисков на основании каких-то признаков и критериев, позволяющих объединить подмножества рисков в более общие понятия.

Наиболее важными элементами, положенными в основу классификации рисков, являются:

- время возникновения;

- основные факторы возникновения;

- характер учета;

- характер последствий;

- сфера возникновения и другие.

По времени возникновения риски распределяются на ретроспективные, текущие и перспективные риски. Анализ ретроспективных рисков, их характера и способов снижения дает возможности более точно прогнозировать текущие и перспективные риски.

По факторам возникновения риски подразделяются на:

- политические риски –это риски, обусловленные изменением политической обстановки, влияющей на предпринимательскую деятельность (закрытие границ, запрет на вывоз товаров, военные действия на территории страны и др.);

- экономические (коммерческие) риски –это риски, обусловленные неблагоприятными изменениями в экономике предприятия или в экономике страны. Наиболее распространенным видом экономического риска, в котором сконцентрированы частные риски, являются изменения конъюнктуры рынка, несбалансированная ликвидность (невозможность своевременно выполнять платежные обязательства), изменения уровня управления и др. [18]

По характеру учета риски делятся на:

- к внешним рискам относятся риски, непосредственно не связанные с деятельностью предприятия или его контактной аудитории (социальные группы, юридические и (или) физические лица, которые проявляют потенциальный и (или) реальный интерес к деятельности конкретного предприятия). На уровень внешних рисков влияет очень большое количество факторов –политические, экономические, демографические, социальные, географические и др.;

- к внутренним рискам относятся риски, обусловленные деятельностью самого предприятия и его контактной аудитории. На их уровень влияет деловая активность руководства предприятия, выбор оптимальной маркетинговой стратегии, политики и тактики и др. факторы: производственный потенциал, техническое оснащение, уровень специализации, уровень производительности труда, техники безопасности.

По характеру последствий риски подразделяются на:

- чистые риски (иногда их еще называют простые или статические) характеризуются тем, что они практически всегда несут в себе потери для предпринимательской деятельности. Причинами чистых рисков могут быть стихийные бедствия, войны, несчастные случаи, преступные действия, недееспособности организации и др.;

- спекулятивные риски (иногда их еще называют динамическими или коммерческими) характеризуются тем, что могут нести в себе как потери, так и дополнительную прибыль для предпринимателя по отношению к ожидаемому результату. Причинами спекулятивных рисков могут быть изменение конъюнктуры рынка, изменение курсов валют, изменение налогового законодательства и т.д.;

Классификация рисков по сфере возникновения, в основу которой положены сферы деятельности, является самой многочисленной группой. В соответствии со сферами предпринимательской деятельности обычно выделяют: производственный, коммерческий, финансовый и страховой риск:

- производственный риск связан с невыполнением предприятием своих планов и обязательств по производству продукции, товаров, услуг, других видов производственной деятельности в результате неблагоприятного воздействия внешней среды, а также неадекватного использования новой техники и технологий, основных и оборотных средств, сырья, рабочего времени. Среди наиболее важных причин возникновения производственного риска можно отметить: снижение предполагаемых объемов производства, рост материальных и/или других затрат, уплата повышенных отчислений и налогов, низкая дисциплина поставок, гибель или повреждение оборудования и др.;

- коммерческий риск –это риск, возникающий в процессе реализации товаров и услуг, произведенных или закупленных предпринимателем. Причинами коммерческого риска являются: снижение объема реализации вследствие изменения конъюнктуры или других обстоятельств, повышение закупочной цены товаров, потери товаров в процессе обращения, повышения издержек обращения и др.;

- финансовый риск связан с возможностью невыполнения фирмой своих финансовых обязательств. Основными причинами финансового риска являются: обесценивание инвестиционно-финансового портфеля вследствие изменения валютных курсов, неосуществления платежей;

- страховой риск – это риск наступления предусмотренного условиями страховых событий, в результате чего страховщик обязан выплатить страховое возмещение (страховую сумму). Результатом риска являются убытки, вызванные неэффективной страховой деятельностью как на этапе, предшествующем заключению договора страхования, так и на последующих этапах - перестрахование, формирование страховых резервов и т.п. Основными причинами страхового риска являются: неправильно определенные страховые тарифы, азартная методология страхователя.

Формируя классификацию, связанную с производственной деятельностью, можно выделить следующие риски:

- организационные риски –это риски, связанные с ошибками менеджмента компании, ее сотрудников; проблемами системы внутреннего контроля, плохо разработанными правилами работ, то есть риски, связанные с внутренней организацией работы компании;

- рыночные риски –это риски, связанные с нестабильностью экономической конъюнктуры: риск финансовых потерь из-за изменения цены товара, риск снижения спроса на продукцию, трансляционный валютный риск, риск потери ликвидности и пр.;

- кредитные риски –риск того, что контрагент не выполнит свои обязательства в полной мере в срок. Эти риски существуют как у банков (риск не возврата кредита), так и у предприятий, имеющих дебиторскую задолженность, и у организаций, работающих на рынке ценных бумаг;

- юридические риски –это риски потерь, связанных с тем, что законодательство или не было учтено вообще, или изменилось в период сделки; риск несоответствия законодательств разных стран; риск некорректно составленной документации, в результате чего контрагент в состоянии не выполнять условия договора и пр.;

- технико-производственные риски –риск нанесения ущерба окружающей среде (экологический риск); риск возникновения аварий, пожаров, поломок; риск нарушения функционирования объекта вследствие ошибок при проектировании и монтаже, ряд строительных рисков и пр.

Помимо вышеприведенных классификаций, риски можно классифицировать по последствиям:

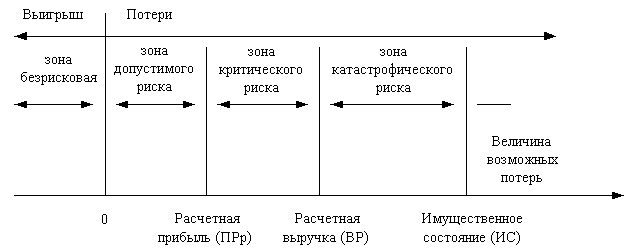

- допустимый риск –это риск решения, в результате неосуществления которого, предприятию грозит потеря прибыли. В пределах этой зоны предпринимательская деятельность сохраняет свою экономическую целесообразность, т.е. потери имеют место, но они не превышают размер ожидаемой прибыли;

- критический риск –это риск, при котором предприятию грозит потеря выручки; т.е. зона критического риска характеризуется опасностью потерь, которые заведомо превышают ожидаемую прибыль и, в крайнем случае, могут привести к потере всех средств, вложенных предприятием в проект;

- катастрофический риск –риск, при котором возникает неплатежеспособность предприятия. Потери могут достигнуть величины, равной имущественному состоянию предприятия. Также к этой группе относят любой риск, связанный с прямой опасностью для жизни людей или возникновением экологических катастроф.

Существует большое количество видов и классификаций рисков в зависимости от специфики деятельности компании. Отдельно классифицируются инвестиционные риски, риски на рынке недвижимости, риски на рынке ценных бумаг и пр.[7].

Таблица 1.1.

Классификация торговых рисков

|

Критерий

|

Вид риска

|

|

По причине возникновения

|

Снижение объема реализации

|

|

Повышение цены товара

|

|

Непредвиденное снижение объема закупок

|

|

Количественные потери товара

|

|

Потеря качества товара

|

|

Повышение издержек обращения

|

|

Неплатежеспособность покупателя

|

|

Риск, связанный с личностью коммерсанта

|

|

Риск, связанный с недостатком информации

|

|

По этапу товародвижения

|

Риск невыполнения договорных обязательств

|

|

Транспортный риск

|

|

Риск форс-мажорных обстоятельств

|

|

Количественные потери товара

|

|

Риск, связанный с приемкой товара

|

|

Риск при реализации товара

|

|

По степени риска

|

Допустимый риск

|

|

Критический риск

|

|

Катастрофический риск

|

|

По сфере возникновения

|

Внутренний риск

|

|

Внешний риск

|

|

По степени правомерности

|

Оправданный риск

|

|

Неоправданный риск

|

|

В соответствии с возможностью страхования

|

Страхуемый риск

|

|

Нестрахуемый риск

|

|

По вероятности потери для предприятия

|

Статический (простой) риск

|

|

Динамический (спекулятивный) риск

|

Исходя из таблицы видно, что существует множество торговых рисков, каждый из которых обладает своими характеристиками и особенностями.

Основные причины торгового риска:

1) Снижение объемов реализации вследствие падения спроса (потребности) на товар, реализуемый предпринимательской фирмой, вытеснение его конкурирующими товарами, введение ограничений на продажу.

2) Повышение закупочной цены товара в процессе осуществления предпринимательского проекта.

3) Непредвиденное снижение объемов закупок в сравнении с намеченными, что уменьшает масштаб всей операции и увеличивает расходы на единицу объема реализуемого товара (за счет условно постоянных расходов)

4) Потеря товара.

5) Потеря качества товара в процессе обращения (транспортировки, хранения), что приводит к снижению его цены.

6) Повышение издержек обращения в сравнении с намеченными в результате выплаты штрафов, непредвиденных пошлин и отчислений, что приводит к снижению прибыли предпринимательской фирмы .

Таким образом, выделяют ряд причин, которые могут повлечь возникновение торговых рисков. Зная их, риск-менеджер сможет разработать комплекс мер по их предотвращению и/или минимизации воздействия на деятельность компании.

В рамках торговых рисков выделяют управляемые и неуправляемые факторы снижения рисков.

К управляемым факторам относят:

-Показатели, характеризующие качество работы коллектива;

-Уровень организации производства и труда;

-Качество управленческой работы;

-Степень использования ресурсов;

-Эффективность хозяйственного процесса.

К условно неуправляемым рискам относят:

-Предыстория функционирования анализируемого объекта;

-Климатические, географические, политические условия реализации

продукции[3] .

Деление факторов на управляемые и неуправляемые зависит от квалификационного уровня управленческого персонала компании.

Таким образом, с риском предприятия сталкиваются всегда при заключении и выполнении как текущих, так и долгосрочных контрактов. Существуют определенные виды торговых рисков, действию которых подвержены все предпринимательские организации. Наряду с общими рисками есть и специфические виды риска, характерные для определенных видов товаров. Сложность классификации торговых рисков заключается в их многообразии.

Сам «риск», как следует из определения, обладает характерными свойствами:

- Неопределённость. Риск существует тогда и только тогда, когда возможно не единственное развитие событий.

- Ущерб. Риск существует, когда исход может привести к ущербу (убытку) или другому негативному (только негативному!) последствию.

- Наличие анализа. Риск существует, только когда сформировано субъективное мнение «предполагающего» о ситуации и дана качественная или количественная оценка негативного события будущего периода (в противном случае это угроза или опасность).

- Значимость. Риск существует, когда предполагаемое событие имеет практическое значение и затрагивает интересы хотя бы одного субъекта. Риск без принадлежности не существует.

Известно, что риску присущи стимулирующая и защитная функции. Стимулирующая функция имеет конструктивный (создание защищающих инструментов и устройств) и деструктивный (авантюризм, волюнтаризм) аспекты. Защитная функция тоже имеет два аспекта: историко-генетический (поиск средств защиты) и социально-правовой (необходимость законодательного закрепления понятия «правомерность риска»). Некоторые специалисты предлагают выделять ещё две функции риска: компенсирующую (возможность дополнительной прибыли) и социально-экономическую (селективную —выделения эффективных собственников).

Функции риска:

- защитная –проявляется в том, что для хозяйствующего субъекта риск это нормальное состояние, поэтому должно вырабатываться рациональное отношение к неудачам;

- аналитическая –наличие риска предполагает необходимость выбора одного из возможных вариантов правильного решения;

- инновационная –проявляется в стимулировании поиска нетрадиционных решений проблем;

- регулятивная –имеет противоречивый характер и выступает в двух формах: конструктивной и деструктивной.

1.2 Основные методы оценки риска.

Оценка уровня риска является одним из важнейших этапов риск –менеджмента, так как для управления риском его необходимо прежде всего проанализировать и оценить. В экономической литературе существует множество определения этого понятия, однако в общем случае под оценкой риска понимается систематический процесс выявления факторов и видов риска и их количественная оценка, то есть методология анализа рисков сочетает взаимодополняющие количественный и качественный подходы. Источниками информации, предназначенной для анализа риска являются:

- бухгалтерская отчетность предприятия;

- организационная структура и штатное расписание предприятия;

- карты технологических потоков (технико-производственные риски);

- договоры и контракты (деловые и юридические риски);

- себестоимость производства продукции;

- финансово-производственные планы предприятия;

Выделяются два этапа оценки риска: качественный и количественный.

Задачей качественного анализа риска является выявление источников и причин риска, этапов и работ, при выполнении которых возникает риск, то есть:

- определение потенциальных зон риска;

- выявление рисков, сопутствующих деятельности предприятия;

- прогнозирование практических выгод и возможных негативных последствий проявления выявленных рисков.

Основная цель данного этапа оценки —выявить основные виды рисков, влияющих на финансово-хозяйственную деятельность. Преимущество такого подхода заключается в том, что уже на начальном этапе анализа руководитель предприятия может наглядно оценить степень рискованности по количественному составу рисков и уже на этом этапе отказаться от претворения в жизнь определенного решения.

Итоговые результаты качественного анализа риска, в свою очередь, служат исходной информацией для проведения количественного анализа, то есть оцениваются только те риски, которые присутствуют при осуществлении конкретной операции алгоритма принятия решения. На этапе количественного анализа риска вычисляются числовые значения величин отдельных рисков и риска объекта в целом. Также выявляется возможный ущерб и дается стоимостная оценка от проявления риска и, наконец, завершающей стадией количественной оценки является выработка системы антирисковых мероприятий и расчет их стоимостного эквивалента. Количественный анализ можно формализовать, для чего используется инструментарий теории вероятностей, математической статистики, теории исследования операций. Наиболее распространенными методами количественного анализа риска являются статистические, аналитические, метод экспертных оценок, метод аналогов.

Суть статистических методов оценки риска заключается в определении вероятности возникновения потерь на основе статистических данных предшествующего периода и установлении области (зоны) риска, коэффициента риска и т.д. Достоинствами статистических методов является возможность анализировать и оценивать различные варианты развития событий и учитывать разные факторы рисков в рамках одного подхода. Основным недостатком этих методов считается необходимость использования в них вероятностных характеристик. Возможно применение следующих статистических методов: оценка вероятности исполнения, анализ вероятного распределения потока платежей, деревья решений, имитационное моделирование рисков, а также технология «Risk Metrics».

Метод экспертных оценок, представляет собой комплекс логических и математико –статистических методов и процедур по обработке результатов опроса группы экспертов, причем результаты опроса являются единственным источником информации. В этом случае возникает возможность использования интуиции, жизненного и профессионального опыта участников опроса. Метод используется тогда, когда недостаток или полное отсутствие информации не позволяет использовать другие возможности. Метод базируется на проведении опроса нескольких независимых экспертов, например, с целью оценки уровня риска или определения влияния различных факторов на уровень риска. Затем полученная информация анализируется и используется для достижения поставленной цели. Основным ограничением в его использовании является сложность в подборе необходимой группы экспертов.

Аналитические методы, позволяют определить вероятность возникновения потерь на основе математических моделей и используются в основном для анализа риска инвестиционных проектов. Возможно использование таких методов, как анализ чувствительности, метод корректировки нормы дисконта с учетом риска, метод эквивалентов, метод сценариев[10].

1.3 Эффект финансового рычага.

Финансовый рычаг (финансовый леверидж) —это отношение заемного капитала компании к собственным средствам, он характеризует степень риска и устойчивость компании. Чем меньше финансовый рычаг, тем устойчивее положение. С другой стороны, заемный капитал позволяет увеличить коэффициент рентабельности собственного капитала, т.е. получить дополнительную прибыль на собственный капитал.

Показатель, отражающий уровень дополнительной прибыли при использовании заемного капитала называется эффектом финансового рычага.

Он рассчитывается по следующей формуле:

ЭФР = (1 - Сн) х (КР - Ск) х ЗК/СК,

где: ЭФР —эффект финансового рычага, %.

Сн —ставка налога на прибыль, в десятичном выражении.

КР —коэффициент рентабельности активов (отношение валовой прибыли к средней стоимости активов),%.

Ск —средний размер ставки процентов за кредит, %. Для более точного расчета можно брать средневзвешенную ставку за кредит.

ЗК —средняя сумма используемого заемного капитала.

СК —средняя сумма собственного капитала.

Формула расчета эффекта финансового рычага содержит три сомножителя:

(1-Сн) —не зависит от предприятия.

(КР-Ск) —разница между рентабельностью активов и процентной ставкой за кредит. Носит название дифференциал (Д).

(ЗК/СК) —финансовый рычаг (ФР).

Эффективность использования заемного капитала зависит от соотношения между рентабельностью активов и процентной ставкой за кредит. Если ставка за кредит выше рентабельности активов —использование заемного капитала убыточно. При прочих равных условиях больший финансовый рычаг дает больший эффект.

Управление формированием прибыли предполагает применение соответствующих организационно-методических систем, знание основных механизмов формирования прибыли и современных методов ее анализа и планирования. При использовании банковского кредита или эмиссии долговых ценных бумаг процентные ставки и сумма долга остаются постоянными в течение срока действия кредитного договора или срока обращения ценных бумаг. Затраты, связанные с обслуживанием долга, не зависят от объема производства и реализации продукции, но непосредственно влияют на величину прибыли, остающейся в распоряжении предприятия. Так как проценты по банковским кредитам и долговым ценным бумагам относят на затраты предприятий (операционные расходы), то использование долга в качестве источника финансирования обходится предприятию дешевле, чем другие источники, выплаты по которым производятся из чистой прибыли (например, дивиденды по акциям). Однако увеличение доли заемных средств в структуре капитала повышает степень риска неплатежеспособности предприятия. Это должно быть учтено при выборе источников финансирования. Необходимо определить рациональное сочетание между собственными и заемными средствами и степень его влияния на прибыль предприятия. Одним из основных механизмов реализации этой цели является финансовый рычаг.

Финансовый рычаг (леверидж) характеризует использование предприятием заемных средств, которое влияет на величину рентабельности собственного капитала. Финансовый рычаг представляет собой объективный фактор, возникающий с появлением заемных средств в объеме используемого предприятием капитала, позволяющий ему получить дополнительную прибыль на собственный капитал.

Идея финансового рычага по американской концепции заключается в оценке уровня риска по колебаниям чистой прибыли, вызванным постоянной величиной затрат предприятия по обслуживанию долга. Его действие проявляется в том, что любое изменение операционной прибыли (прибыли до уплаты процентов и налогов) порождает более существенное изменение чистой прибыли.

Интерпретация коэффициента силы воздействия финансового рычага: он показывает, во сколько раз прибыль до вычета процентов и налогов превосходит чистую прибыль. Нижней границей коэффициента является единица. Чем больше относительный объем привлеченных предприятием заемных средств, тем больше выплачиваемая по ним сумма процентов, выше сила воздействия финансового рычага, более вариабельна чистая прибыль.

Таким образом, повышение доли заемных финансовых ресурсов в общей сумме долгосрочных источников средств, что по определению равносильно возрастанию силы воздействия финансового рычага, при прочих равных условиях, приводит к большей финансовой нестабильности, выражающейся в меньшей предсказуемости величины чистой прибыли. Поскольку выплата процентов, в отличие, например, от выплаты дивидендов, является обязательной, то при относительно высоком уровне финансового рычага даже незначительное снижение полученной прибыли может иметь неблагоприятные последствия по сравнению с ситуацией, когда уровень, финансового рычага невысок.

Чем выше сила воздействия финансового рычага, тем более нелинейный характер приобретает связь между чистой прибылью и прибылью до вычета процентов и налогов. Незначительное изменение (возрастание или убывание) прибыли до вычета процентов и налогов в условиях высокого финансового рычага может привести к значительному изменению чистой прибыли.

Возрастание финансового рычага сопровождается повышением степени финансового риска предприятия, связанного с возможным недостатком средств для выплаты процентов по ссудам и займам. Для двух предприятий, имеющих одинаковый объем производства, но разный уровень финансового рычага, вариация чистой прибыли, обусловленная изменением объема производства, неодинакова —она больше у предприятия, имеющего более высокое значение уровня финансового рычага.

Европейская концепция финансового рычага характеризуется показателем эффекта финансового рычага, отражающим уровень дополнительно генерируемой прибыли на собственный капитал при различной доле использования заемных средств. Такой способ расчета широко используется в странах континентальной Европы (Франция, Германия и др.).

Эффект финансового рычага (ЭФР) показывает, на сколько процентов увеличивается рентабельность собственного капитала за счет привлечения заемных средств в оборот предприятия и рассчитывается по формуле:

ЭФР=(1—Нп)*(Ра—Цзк)*ЗК/СК

где Нп —ставка налога на прибыль, в долях ед.;

Рп —рентабельность активов (отношение суммы прибыли до уплаты процентов и налогов к среднегодовой сумме активов), в долях ед.;

Цзк —средневзвешенная цена заемного капитала, в долях ед.;

ЗК —среднегодовая стоимость заемного капитала; СК —среднегодовая стоимость собственного капитала.

1.4 Методы управления рисками на торговых предприятиях.

Целью управления финансовым риском является снижение потерь, связанных с данным риском, до минимума. Потери могут быть оценены в денежном выражении, оцениваются также шаги по их предотвращению. Финансовый менеджер должен уравновесить эти две оценки и спланировать, как лучше заключить сделку с позиции минимизации риска.

В целом методы защиты от финансовых рисков могут быть классифицированы в зависимости от объекта воздействия на два вида: физическая защита, экономическая защита. Физическая защита, заключается в использовании таких средств, как сигнализация, приобретение сейфов, системы контроля качества продукции, защита данных от несанкционированного доступа, наем охраны и т.д.

Экономическая защита заключается в прогнозировании уровня дополнительных затрат, оценке тяжести возможного ущерба, использовании всего финансового механизма для ликвидации угрозы риска или его последствий. Кроме того, общеизвестны основные методы управления риском: уклонение, управление активами и пассивами, диверсификация, страхование, хеджирование.

. Уклонение заключается в отказе от совершения рискового мероприятия. Но для финансового предпринимательства уклонение от риска обычно является отказом от прибыли. Включает в себя также поглощение и лимитирование. Поглощение состоит в признании ущерба и отказе от его страхования. К поглощению прибегают, когда сумма предполагаемого ущерба незначительно мала и ей можно пренебречь.

Лимитирование - это установление лимита, т.е. предельных сумм расходов, продажи, кредита и т.п. Лимитирование является важным приемом снижения степени риска и применяется банками при выдаче ссуд, при заключении договора на овердрафт и т.п. Хозяйствующими субъектами он применяется при продаже товаров в кредит, предоставлении займов, определении сумм вложения капитала и т.п. При этом стратегия в области рисков определяется стратегией деятельности хозяйствующего субъекта. Чем агрессивнее стратегия - тем выше может быть плановый предел потерь. Считается, что пределом потерь при агрессивной политике является капитал предприятия, а при консервативной политике - прибыль.

Виды лимитов: структурные лимиты, лимиты контрагента, лимиты открытой позиции, лимиты на исполнителя и контролера сделки, лимиты ликвидности. Структурные лимиты поддерживают соотношение между различными видами операций: кредитование, ценные бумаги и т.д. Устанавливается в процентах к совокупным активам, т.е. носят не жесткий характер, а поддерживают общие пропорции при изменении размеров совокупных активов. Размеры структурных лимитов определяются политикой банка в области рисков. Лимиты контрагента включают три подвида: лимит предельного риска на одного контрагента (группу взаимосвязанных контрагентов), лимит на конкретного заемщика или эмитента ценных бумаг (группу взаимосвязанных заемщиков), лимит на посредника ( покупателя - продавца, брокера, торговую площадку).

Лимиты на исполнителей и контролеров операций ограничивает пределы полномочий лиц, непосредственно совершающих, оформляющих и контролирующих операции. Естественно, при размещении крупных сумм денег, риск потери и ошибки возрастает. Даже при соблюдении лимитов контрагентов и открытой позиции риск остается. Поэтому заключение и оформление сделок на крупные суммы должны производить старшие по должности. Это правило очень актуально при совершении сделок, связанных с открытой позицией (валютные операции, акции), здесь квалификация и опыт дилера имеют первоочередное значении. Совокупность лимитов на исполнителей и контролеров операций называется матрицей полномочий.

Лимиты ликвидности относятся не к определенной операции, а к совокупности операций. Их задача - ограничить риск недостатка денежных средств для своевременного исполнения обязательств, как в текущем режиме, так и на перспективу.

2. Управление активами и пассивами преследует цель тщательной балансировки наличных средств, вложений и обязательств, с тем чтобы свести к минимуму изменения чистой стоимости. Теоретически в этом случае не возникает необходимости в отвлечении ресурсов для образования резерва, внесения страхового платежа или открытия компенсирующей позиции, т.е. применения иного метода управления рисками.

Управление активами и пассивами направлено на избежание чрезмерного риска путем динамического регулирования основных параметров портфеля или проекта. Иными словами, этот метод нацелен на регулирование подверженности рискам в процессе самой деятельности.

3. Диверсификация является способом уменьшения совокупной подверженности риску за счет распределения средств между различными активами, цена или доходность которых между собой непосредственно не связаны. Сущность диверсификации состоит в снижении максимально возможных потерь за одно событие, однако при этом одновременно возрастает количество видов риска, которые необходимо контролировать. Тем не менее, диверсификация считается наиболее обоснованным и относительно менее издержкоёмким способом снижения степени финансового риска.

Таким образом, диверсификация позволяет избежать части риска при распределении капитала между разнообразными видами деятельности. Например, приобретение инвестором акций пяти разных акционерных обществ вместо акций одного общества увеличивает вероятность получения им среднего дохода в пять раз и соответственно в пять раз снижает степень риска. Диверсификация является одним из наиболее популярных механизмов снижения рыночных и кредитных рисков при формировании портфеля финансовых активов и портфеля банковских ссуд соответственно.

Однако диверсификация не может свести инвестиционный риск до нуля. Это связано с тем, что на предпринимательство и инвестиционную деятельность хозяйствующего субъекта оказывают влияние внешние факторы, которые не связаны с выбором конкретных объектов вложения капитала, и, следовательно, на них не влияет диверсификация.

Внешние факторы затрагивают весь финансовый рынок, т.е. они влияют на финансовую деятельность всех инвестиционных институтов, банков, финансовых компаний, а не на отдельные хозяйствующие субъекты. К внешним факторам относятся процессы, происходящие в экономике страны в целом, военные действия, гражданские волнения, инфляция и дефляция, изменение учетной ставки Банка России, изменение процентных ставок по депозитам, кредитам в коммерческих банках, и т.д. Риск, обусловленный этими процессами, нельзя уменьшить с помощью диверсификации [11].

2. Финансовые риски, рассмотренные на примере ООО «Еврокерамика».

2.1 Характеристика торгового предприятия ООО «Еврокерамика»

Организация занимается продажей керамической плитки и керамогранита в г. Самаре. Существует на рынке строительных материалов 8 лет. За все время работы торговое предприятие зарекомендовало себя как надежный партнер, стабильная в финансовом отношении фирма. Деятельность торгового предприятия связана с реализацией продукции конечному потребителю, что является завершающим этапом ее продвижения из сферы производства. Предметом розничной торговли является не только продажа товаров, но и торговое обслуживание, и предоставление дополнительных услуг покупателям.

Оперативный учет представляет собой концентрацию и анализ информации, отражающей выполнение хозяйственных различных операций предприятия. Данные оперативного учета используются для повседневного текущего руководства и управления предприятием. Оперативный учет и контроль над выручкой и прибылью осуществляется на основе первичных бухгалтерских документах. Бухгалтерский учет и все записи о хозяйственных операциях ведутся на компьютере в программе 1:С Бухгалтерия. По данным синтетического и аналитического учета прибыли и убытков составляется квартальная и годовая отчетность о финансовых результатах и их использование.

Общество с ограниченной ответственностью «Еврокерамика» действует на основании решения учредителя о создании общества, согласно уставу предприятия. Единственным участником общества является его владелец и по совместительству Генеральный директор компании Силантьев Леонид Юрьевич. Штат компании составляет 27 человек, среди которых генеральный директор – 1 человек, финансовый директор -1 человек, коммерческий директор -1 человек, диспечер-1 человек, бухгалтера – 2 человека, дизайнер– 2 человек, руководитель отдела закупок– 1 человек, начальник логистического отдела-1 водителя-16 человек, уборщица -1 человек. Управление происходит на линейно- функциональном уровне (коммерческий директор -финансовому, финансовый -генеральному , и тд) ). При такой структуре управления всю полноту власти берет на себя линейный руководитель - генеральный директор. Деятельность сотрудников осуществляется согласно трудовым договорам.

В случае разногласий между руководителем организации и главным бухгалтером по осуществлению отдельных хозяйственных операций документы по ним могут быть приняты к исполнению с письменного распоряжения руководителя организации, который несет всю полноту ответственности за последствия осуществления таких операции.

ООО «Еврокерамика» предлагает потребителям товары (керамическую плитку и керамический гранит) и предоставляет услуги (разработка дизайн-проектов, логистические услуги), имеет стабильный источник дополнительных доходов.

Таблица 1 - Объем реализации

|

Наименование показателя

|

2012 г.

|

2013 г.

|

|

|

Объем выручки от оказания услуг, тыс. руб. всего:

|

86050

|

104352

|

|

|

В том числе объем выручки от реализации товаров, тыс. руб.

|

226982

|

259524

|

|

|

|

|

|

|

|

Поставщики ООО «Еврокерамика», на долю которых приходится 20 и более процентов всех поставок товарно-материальных ценностей, с указанием их доли в общем объеме поставок.

Таблица №2

Процентная доля поставок.

|

|

|

|

|

Полное фирменное наименование поставщика

|

Доля фирм в объеме поставок, %

|

Доля фирм в объеме поставок, %

|

|

|

|

2012

|

2013

|

|

|

|

|

|

|

|

«PLAZA»

|

53

|

|

|

|

Концерн «ABSOLUT»

|

|

|

|

|

ООО « Метр2»

|

25

|

|

|

|

|

|

|

|

|

|

Основная доля приходится на импортные закупки. (Первые два поставщика)

Основными потребителями ООО «Еврокерамика» являются частные лица. Кроме этого, ООО «Еврокерамика» успешно работает с большим количеством оптовых и корпоративных компаний, в числе которых государственные структуры, что обеспечивает дополнительную стабильность бизнесу.

Несомненно, что риск есть вероятностная категория, и в этом смысле наиболее обоснованно с научных позиций характеризовать и измерить его как вероятность возникновения определенного уровня потерь.

2.2 Основные виды рисков предприятия ООО «Еврокерамика»

Как и в работе любого предприятия, в работе ООО «Еврокерамика» присутствуют риски. Одни из них могут быть прогнозируемыми, другие частично непрогнозируемыми, но все они в той или иной мере оказывают влияние на работу предприятия. Для данного предприятия характерна подверженность следующим видам риска.

1. Риск конкуренции. Российский рынок строительных материалов характеризуется высокой концентрацией. Разнообразие фирм и строительных торговых центров, специализирующихся на продаже керамической плитки: Сквирел, Кубатура, Мир плитки, Шахтинская плитка). Конкуренция ведётся и в ценовой политике, и в ассортименте, и в сервисе.

2. Один из серьёзных рисков –это так называемое понятие «Бой». Очень часто при транспортировке, при паллетировании, при отгрузке, при перестановке на складе возможен бой. Если бой происходит в партии, которая была привезена на склад в большом объёме, то потери не настолько критичны. Если же бой происходит в заказе, который был привезён под конкретного заказчика, то здесь возможны несколько вариантов развития событий. Клиент отказывается полностью от всей партии, несмотря на то, что есть возможность привезти недостающее количество. Возникает вопрос времени и клиент отказывается. Соответственно помимо «боя» остаются ещё и остатки от заказа, и транспортные расходы, и расходы складские. Остатки, как правило, либо не реализуются, либо реализуются по совсем сниженным ценам, которые не оправдывают ни чего.

3. Наличие сезонных факторов реализации товаров.

Есть виды товаров, для которых сезонность, играет, решающее значение. Например, это материалы для укладки на улице. В выставочном зале они занимают достаточную площадь, но продаются только с апреля по октябрь. Например, ступени, керамогранит для облицовки цоколя и отмосток, площадок располагающихся на улице.

Так же здесь играют роль каникулы у поставщиков (например, в Испании одни из каникул приходятся на 2 недели августа и в России –из-за этого могут быть сбои в поставках), выходные различные(новогодние праздники и майские)

4. Покупательская активность –это тоже в своём роде риск для компании. Т.к. приходится быть постоянно в развитии, следовать новым тенденциям, быть пластичными в ценообразовании. В оптовом отделе, покупательская активность зависит от работы менеджера с той или иной организацией. Наличие среднестатистического товара на складе и эксклюзивных новинок на выставке тоже играют не малую роль в повышении покупательской способности.

5. Срывы сроков поставки. Это может произойти по вине поставщика, транспортной компании, таможенной службы. Не всегда на стоке той или иной фабрики находится материал в нужных количествах, из-за чего увеличивается срок поставки. Складские запасы не пополняются должным образом, что сказывается на объёмах продаж в первую очередь.

6. Риски возникновения непредвиденных расходов возникают в случае увеличения рыночных цен на ресурсы (услуги). К причинам этого риска можно отнести изменение политики ценообразования у поставщиков ресурсов, с которыми у предприятия заключены долгосрочные договоры. Либо повышение цен на аренду офисных и складских помещений.

При всесторонней оценке риска следовало бы устанавливать для каждого абсолютного или относительного значения величины возможных потерь соответствующую вероятность возникновения такой величины. Выделим определенные области или зоны риска в зависимости от величины потерь (рис. 1)

Рис. 1 - Схема зон риска

Применительно к данной сфере предпринимательства - это чаще всего чрезвычайно сложная задача. Поэтому практически приходится ограничиваться упрощенными подходами, оценивая риск по одному или нескольким, показателям, представляющим обобщенные характеристики, наиболее важные для суждения о приемлемости риска. [21]

Область, в которой потери не ожидаются, безрисковая зона, ей соответствуют нулевые потери или отрицательные (превышение прибыли).

Под зоной допустимого риска следует понимать область, в пределах которой данный вид предпринимательской деятельности сохраняет свою экономическую целесообразность, т. е. потери имеют место, но они меньше ожидаемой прибыли.

Граница зоны допустимого риска соответствует уровню потерь, равному расчетной прибыли от предпринимательской деятельности.

Следующая более опасная область - зона критического риска. Это область, характеризуемая возможностью потерь, превышающих величину ожидаемой прибыли, вплоть до величины полной расчетной выручки от предпринимательства, представляющей сумму затрат и прибыли. Зона критического риска характеризуется опасностью потерь, которые заведомо превышают ожидаемую прибыль и в максимуме могут привести к невозмещаемой потере всех средств, вложенных предпринимателем в дело. В последнем случае предприниматель не только не получает от сделки никакого дохода, но несет убытки в сумме всех затрат. [4]

Кроме критического в таблице представлен еще более устрашающий катастрофический риск. Этот вид риска никогда не угрожал ООО»Еврокерамика». Зона катастрофического риска представляет область потерь, которые по своей величине превосходят критический уровень и в максимуме могут достигать величины, равной имущественному состоянию предпринимателя. Катастрофический риск способен привести к краху, банкротству предприятия, его закрытию и распродаже имущества.

В процессе принятия ООО «Еврокерамика» решений о допустимости и целесообразности риска важно представлять не столько вероятность определенного уровня потерь, сколько вероятность того, что потери не превысят некоторого уровня. По логике именно это и есть основной показатель риска. Вероятность того, что потери не превысят определенного уровня, есть показатель надежности, уверенности. Очевидно, что показатели риска и надежности предпринимательского дела тесно связаны между собой.

Статистический способ состоит в том, что изучается статистика потерь, имевших место в прошлые годы предпринимательской деятельности, устанавливается частота появления определенных уровней потерь.

Для снижения рисков ухудшения сбыта ООО «Еврокерамика» будет разрабатывать и внедрять специальные программы лояльности для удержания клиентской базы, продолжать строить сильную торговую марку, разрабатывать эффективную маркетинговую политику.

Экспертный способ, известный под названием метода экспертных оценок, применительно к предпринимательскому риску может быть реализован путем обработки мнений опытных предпринимателей или специалистов в данной сфере.[24]

Можно даже ограничиться получением экспертных оценок вероятностей возникновения определенного уровня потерь в четырех характерных точках. Иными словами, надо установить экспертным образом показатели наиболее возможных допустимых, критических и катастрофических потерь, имея в виду как их уровни, так и вероятности.

2.3 Пути минимизации рисков предприятия на рынке.

После выявления рисков, с которыми может столкнуться ООО «Еврокерамика» в процессе осуществления предпринимательской деятельности, после определения факторов, оказывающих влияние на уровень риска, и после проведения оценок рисков, а также выявления связанных с ними потенциальных потерь, перед предприятием стоит задача разработки программы минимизации выявленных рисков, т.е. руководитель должен принять решение о выборе наиболее приемлемых механизмов нейтрализации предпринимательских рисков.

ООО «Еврокерамика» в процессе осуществления производственно-хозяйственной деятельности может отказаться от совершения финансовых операций или от вида деятельности, связанных с высоким уровнем риска, т.е. уклониться от риска. Данное направление нейтрализации рисков является наиболее простым и радикальным. Оно позволяет полностью избежать потенциальных потерь, связанных с предпринимательскими рисками, но с другой стороны, не позволяет, и получить прибыли, связанные с рискованной деятельностью. Кроме этого, в отдельных случаях уклонение от риска просто невозможно, а избежание одного вида риска может привести к возникновению другого. Поэтому, как правило, данный способ применим лишь в отношении очень серьезных и крупных рисков.

Решение об отказе от определенных предпринимательских рисков может быть принято как на предварительной стадии принятия решения, так и позднее, путем отказа от дальнейшего осуществления деятельности, в том случае, если риск оказался выше предполагаемого. Однако большинство решений об избежании риска принимается на предварительной стадии принятия решения, так как отказ от продолжения деятельности часто влечет значительные финансовые и иные потери для фирмы, а иногда затруднителен в связи с контрактными обязательствами ООО«Еврокерамика».

Применение такого метода нейтрализации финансовых рисков, как уклонение от риска, эффективно при выполнении определенных условий:

) отказ от одного вида предпринимательского риска влечет за собой возникновение других видов рисков более высокого или однозначного уровня;

) уровень риска намного выше уровня возможной доходности предпринимательской сделки или деятельности в целом;

) финансовые потери по данному виду риска фирма не имеет возможности возместить за счет собственных финансовых средств, так как эти потери слишком высоки.

Естественно, что не от всех видов предпринимательских рисков ООО «Еврокерамика» может уклониться, большую часть из них она «принимает на себя», т.е. сознательно идет на риск и занимается бизнесом до тех пор, пока убытки от последствий наступивших рисков не приведут к невосполнимым потерям. Некоторые риски принимаются, так как несут в себе потенциал возможной прибыли, другие принимаются в силу своей неизбежности.

При принятии риска на себя основной задачей является изыскание источников необходимых ресурсов для покрытия возможных потерь. В данном случае потери покрываются из любых ресурсов, оставшихся после наступления предпринимательского риска и как следствие - наступление потерь. Если оставшихся ресурсов у фирмы недостаточно, то это может привести к сокращению объемов бизнеса.

Ресурсы, имеющиеся в распоряжении ООО«Еврокерамика» для покрытия потери, можно разделить на две группы:

) ресурсы внутри самого бизнеса;

) кредитные ресурсы.

При возникновении потерь крайне редко бывают повреждены все виды собственности одновременно, поэтому к внутренним ресурсам относятся:

- наличность в кассе, которая не страдает при физическом повреждении зданий и сооружений, принадлежащих предприятию;

- остаточная стоимость поврежденной собственности;

- доход от частичного продолжения как финансовой, так и производственной деятельности;

- дополнительные средства, вносимые владельцами бизнеса с целью его поддержания и пр.

- нераспределенный остаток прибыли, полученной в отчетном периоде, до его распределения может рассматриваться как резерв финансовых ресурсов, направляемых в необходимом случае на ликвидацию негативных последствий отдельных финансовых рисков;

В том случае, если ООО «Еврокерамика» не в состоянии покрыть все потери, возникающие в результате воздействия предпринимательских рисков, из внутренних ресурсов, часть из них можно покрыть с использованием кредитных ресурсов.

Однако в данном случае доступность кредитных ресурсов имеет существенные ограничения. И главным из них является перспектива будущей прибыльности фирмы. Доступность кредитных ресурсов во многом зависит от остаточной стоимости бизнеса после возникновения потерь. В финансовых кругах ходит такая шутка: «Для того чтобы получить кредит, необходимо доказать, что ты в нем нуждаешься». Поэтому фирме еще до возникновения потерь необходимо иметь план их преодоления, чтобы убедить кредитные организации в перспективах деятельности фирмы. Другим ограничением в привлечении кредитных ресурсов после возникновения рисков может быть их цена. Использование кредитных ресурсов может ослабить финансовое положение предпринимательской фирмы.

Передача рисков поставщикам сырья и материалов. Предметом передачи в данном случае являются, прежде всего, риски, связанные с порчей или потерей имущества в процессе их транспортировки и осуществления погрузочно-разгрузочных работ. Однако потери, связанные с падением рыночной цены продукции, несет предпринимательская фирма, даже если подобное падение вызвано задержкой в доставке груза.

Заключение.

Данная работа была посвящена вопросу организации системы управления рисками на предприятии ООО «Еврокерамика».

В ходе выполнения курсовой работы были узучены теоретические и практические аспекты рисков предприятий в целом и на примере конкретной фирмы ООО«Еврокерамика». Были решены ряд задач: рассмотрены финансовые риски предприятия и предложены меры по их минимизации. Для снижения риска или вероятности его проявления рекомендуется использовать следующие меры: распределение риска между участниками (соисполнителями) проекта, резервирование средств на непредвиденные расходы; страхование. В целях снижения финансовых рисков, оптимизация структуры продаваемого продукта, включает следующие элементы: анализ покупательского спроса на отдельные коллекции; учет ограничений, связанных с потребностью рынка у отдельно взятого поставщика; выбор с учетом рыночного спроса рационального сочетания цен и объемов реализации; прогноз потока денежных средств. Так как основным средством политики цен служат дифференцированные цены и различные скидки, то более внимательный учет всех колебаний спроса будет способствовать совершенствованию ценообразования ООО «Еврокерамика», а значит и увеличению спроса. Маркетинговые программы должны включать продуктовые, ценовые, сбытовые и коммуникационные стратегии.

В целом, на данном этапе развития предприятия считаю целесообразным применить стратегию обороны и укрепления.

Для эффективного управления финансовыми рисками и рисками вообще необходимо опираться на научные разработки, умело комбинировать известные методы и применять их в ежедневной работе. Главное, чтобы система управления финансовыми рисками была простой, прозрачной, практичной и соответствовала стратегическим целям предприятия.

Список использованной литературы:

. Анализ и оценка экономического состояния предприятия. Методические указания по курсовому проектированию для студентов, обучающихся по специальности «Экономика и управление на предприятии»/ Составитель О.А.Кузнецова –Самара: МИР, 2012. –с.

2. Артеменко В.Г., Беллендир М.В. Финансовый анализ. - М.: ДИС, 2009.

3. Барнгольц СБ. Экономический анализ хозяйственной деятельности на со временном этапе развития. - М.: Финансы и статистика, 2013.

4. Бернстайн Л.А. Анализ финансовой отчетности. - М.: Финансы и статистика, 2012.

. Бланк И.А. Финансовый менеджмент: Учебный курс. - Киев: Ника-Центр Эльга, 2009.

6. Ван Хорн Дж. Основы управления финансами: Пер. с англ./Под ред. И.И. Елисеевой. - М.: Финансы и статистика, 2011.

7. Волков И.М., Грачева М.В. Проектный анализ. - М.: Банки и биржи, ИО «ЮНИТИ», 2012.

. Грунин О., Грунин С. Экономическая безопасность организации-СПб.: Питер,2009. - 160.: ил.

9. Добрынин А.И., Журавлева Г.П. Общая экономическая теория: Учеб. пособие. - СПб.: Питер, 2011.

10. Донцова Л.В., Никифорова Н.А. «Комплексный анализ бухгалтерской отчётности», М.: Дело и сервис, 2009.

. Дробозина Л.А. Финансы: Учебник для вузов. - М.: ЮНИТИ-ДАНА, 2012.

12. Любушин Н.П., Лещева В.Б., Дьякова В.Г. Анализ финансово-экономической деятельности предприятия: Учеб.пособие для вузов / Под ред.проф. Н.П. Любушина –М.: ЮНИТИ, 2012.

13. Основы экономической безопасности. (Государство, регион, предприятие, личность)./Под ред. Е.А.Олейникова. - М.: ЗАО «Бизнес-школа», 2007.-288 с.

14. Ришар Ж. Аудит и анализ хозяйственной деятельности предприятия. –М.: Аудит, ЮНИТИ, 2011. –с.

15. Справочник директора предприятия/ Под ред. Проф.М.Г.Лапусты. 6-е изд.,испр.,измен. И доп.-М.:ИНФРА - М, 2011.-832с.

16. Туровец О.Г., Родионов В.Б., Бухалков М.И. «Организация производства и управление предприятием», ИД «ИНФРА-М», 2007

17. Черкасов В.В. Деловой риск в предпринимательской деятельности. К. -2007.

18. Шеремет А.Д. Теория экономического анализа: Учебник.- М.: Инфра-М, 2013.

19. Ярочкин В.И. Система безопасности фирмы. - М.:Изд-во «Ось-09»,2007-192с.

20. Ярочкин В.И. Информационная безопасность/Учебное пособие для студентов непрофильных вузов. - М.: Международные отношения, 2000.-400 с.

21. Экономическая безопасность хозяйственных систем: Учебник./А.В.Колосов, В.И.Кушлин, А.Н.Фоломьев, Э.А.Грязнов и др.; Под ред. проф.А.В.Колосова - М.: Изд-во РАГС.-446с.

22. Экономика предприятия. / Под ред. О.И. Волкова. –М.:Инфра-М, 2010. –с.

23. Экономика фирмы / Под ред. А.Томпсона, пер. с англ. –М.: ЗАО “Изд-во БИНОМ”, 2010. –с.

24. Интернет-ресурс. Справочник для экономистов. Способы оценки степени риска. http://www.catback.ru/articles/theory/risk/ocenka.htm

25. Интернет-ресурс. Менеджмент риска. http://expert.gost.ru/MAP.php?ID=RA/HTML/RA_ML_02.html#L2

Приложения.

Приложение 1. Анализ финансово-хозяйственной деятельности "Еврокерамика"

В таблице 1 приведен вертикальный анализ баланса ООО "Еврокерамика".

Таблица 1 Анализ баланса ООО "Еврокерамика"

|

Показатели

|

На 01.01.11

|

На 1.01.12

|

На 01.01.13

|

Изменения

|

|

Т.р

|

%

|

Т.р.

|

%

|

Т.р.

|

%

|

Т.р.

|

%

|

|

АКТИВ

.Внеоборотные активы

|

|

|

|

|

|

|

|

|

|

Основные средства

|

|

,38

|

|

,19

|

|

,18

|

-61

|

-27,2

|

|

Нематериальные активы

|

___

|

___

|

___

|

___

|

|

,003

|

|

,003

|

|

Незавершенное производство

|

|

,09

|

|

,08

|

|

,4

|

|

,31

|

|

Прочие внеоборотные активы

|

___

|

___

|

___

|

___

|

____

|

___

|

___

|

___

|

|

Итого:

|

|

,47

|

|

,27

|

|

,58

|

|

-26,89

|

|

2. Оборотные активы

Запасы

|

|

,3

|

4267

|

,43

|

|

,87

|

-817

|

-11,43

|

|

НДС по приобретен. Ценностям

|

|

,16

|

|

,18

|

|

,63

|

|

-0,53

|

|

Расчеты с дебиторами

|

|

,45

|

|

,42

|

|

,92

|

|

,47

|

|

Денежные средства

|

___

|

___

|

___

|

___

|

___

|

___

|

___

|

___

|

|

Краткосрочные финансовые вложения

|

|

,62

|

|

,7

|

___

|

___

|

-109

|

-0,62

|

|

Прочие оборотные активы

|

___

|

___

|

___

|

____

|

____

|

____

|

___

|

___

|

|

Итого:

|

|

,53

|

|

,73

|

|

,42

|

|

,89

|

|

Баланс

|

|

|

|

|

|

|

|

___

|

|

ПАССИВ

. Собственный капитал

|

|

|

|

|

|

|

|

|

|

Фонды собственных средств

|

|

,83

|

|

,47

|

|

,56

|

-238

|

-30,27

|

|

Прибыль

|

___

|

___

|

|

,73

|

|

,9

|

|

,9

|

|

Убыток

|

___

|

___

|

(151)

|

-0,72

|

___

|

___

|

___

|

___

|

|

Итого:

|

|

,83

|

|

,48

|

|

,46

|

|

-13,37

|

|

2. Привлеченные средства

|

|

|

|

|

|

|

|

|

|

Долгосрочные ссуды и займы

|

___

|

___

|

___

|

___

|

___

|

___

|

___

|

___

|

|

Краткосрочные ссуды и займы

|

|

|

|

,36

|

|

,23

|

-275

|

-1,77

|

|

Расчет с кредиторами

|

|

,17

|

|

,16

|

|

,31

|

|

,14

|

|

Прочие пассивы

|

___

|

___

|

___

|

___

|

___

|

___

|

___

|

___

|

|

Итого:

|

|

,17

|

|

,52

|

|

,54

|

|

,37

|

|

Баланс

|

|

|

|

|

|

|

|

___

|

Анализируя таблицу 1 можно сделать следующие выводы. В структуре баланса произошли изменения. Имущество предприятия возросло на 15106 тыс. руб., это обусловлено тем, что сумма незавершенного производства увеличились на 144 тыс.руб. Возросли расчеты с дебиторами на 15825 тыс. руб., это может быть связано с тем, что продукцию отгрузили, но срок оплаты не наступил.

В пассиве баланса увеличилась кредиторская задолженность на 8963 тыс. руб.

Наряду с вертикальным балансом проведем горизонтальный анализ баланса. Горизонтальный анализ отчетности заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные показатели дополняются относительными темпами роста (снижения). В таблице 2 приведен горизонтальный анализ баланса ООО "Еврокерамика" по укрупненной номенклатуре статей.

Таблица 2 Горизонтальный анализ баланса ООО "Еврокерамика"

|

Показатель

|

На 01.01.11

|

На 01.01.12

|

На 01.01.13

|

|

|

тыс.р

|

%

|

тыс.р

|

%

|

тыс.р.

|

%

|

|

АКТИВ

. Внеоборотные активы

Основные средства

|

|

|

|

,31

|

|

,09

|

|

Незавершенное производство

|

|

|

|

|

|

,5

|

|

Прочие внеоборотные активы

|

___

|

___

|

___

|

___

|

|

|

|

Итого :

|

|

|

|

,31

|

|

,21

|

|

2. Оборотные активы

Запасы и затраты

|

|

|

|

,9

|

|

,69

|

|

Расчеты с дебиторами

|

|

|

|

,23

|

|

,94

|

|

Денежные средства

|

___

|

___

|

___

|

___

|

____

|

___

|

|

Краткосрочные финансовые вложения

|

|

|

|

,5

|

____

|

-100

|

|

Прочие активы

|

___

|

___

|

___

|

___

|

____

|

___

|

|

Итого :

|

|

|

|

,43

|

|

,86

|

|

Баланс

|

|

|

|

,05

|

|

,34

|

|

ПАССИВ

. Капитал и резервы

|

|

|

|

,13

|

|

,49

|

|

Итого :

|

|

|

|

,13

|

|

,49

|

|

4. Долгосрочные пассивы

|

|

___

|

___

|

___

|

___

|

___

|

|

Итого :

|

|

|

|

|

____

|

|

|

5. Краткосрочные пассивы

Займы и кредиты

Кредиторская задолженность

|

|

|

|

,42

,0

|

|

,64

|

|

Прочие краткосрочные пассивы

|

___

|

___

|

___

|

___

|

___

|

___

|

|

Итого :

|

|

|

|

,58

|

|

,33

|

|

Баланс

|

|

|

|

,04

|

|

,34

|

За анализируемый период наблюдается увеличение валюты баланса на 15106 тыс. руб. Данные увеличения обусловлены ростом дебиторской задолженности с19,45% до 22,42% и до 58,92%, что играет немаловажную роль. Также сказывается уменьшение денежных средств с 6,7 % до 0. Это говорит о том, что у предприятия нет в наличии денежных запасов.

Финансовые результаты отчетного года в определенной степени характеризуются данными отчета о прибылях и убытках (форма № 2 отчетности). Исследуя отчет о прибылях и убытках за 2011 год, можно сделать следующий вывод. За 2011 год выручка от реализации составила 38912 тыс. руб., себестоимость реализованной продукции 34705 тыс. руб. чистая прибыль ООО "Еврокерамика" за 2011 год составила 3164 тыс. руб.

Приложение №2

Форма N 2 по ОКУД

Дата (год, месяц, число)

Организация ООО «Еврокерамика» по ОКПО

Идентификационный номер налогоплательщика ИНН

Вид деятельности производство продукции по ОКВЭД

Организационно-правовая форма/форма собственности Общество ограниченной ответственности по ОКОПФ/ОКФС

Единица измерения: руб. по ОКЕИ

Местонахождение (адрес) 443140 г. Самара, ул. Минская д. 7

Дата отправки (принятия)

|

Показатель

|

За отчетный период

|

За аналогичный период предыдущего года

|

|

Наименование

|

код

|

|

1

|

|

|

|

|

Доходы и расходы по обычным видам деятельности

|

|

|

|

|

Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных расходов)

|

|

4000 000

|

|

|

Себестоимость проданных товаров, продукции, работ, услуг

|

|

(10 000 000)

|

|

|

Валовая прибыль

|

|

000 000

|

|

|

Коммерческие расходы

|

|

(500 000)

|

|

|

Управленческие расходы

|

|

(900 000)

|

|

|

Прибыль (убыток) от продаж

|

|

600 000

|

|

|

Прочие доходы и расходы

Проценты к получению

|

|

000

|

|

|

Проценты к уплате

|

|

(90 000)

|

|

|

Доходы от участия в других организациях

|

|

000

|

|

|

Прочие операционные доходы

|

|

300 000

|

|

|

Прочие операционные расходы

|

|

(150 000)

|

|

|

Внереализационные доходы

|

|

-

|

|

|

Внереализационные расходы

|

|

(40 000)

|

|

|

Чрезвычайные доходы

|

|

|

|

|

Чрезвычайные расходы

|

|

-

|

|

|

Прибыль (убыток) до налогообложения

|

|

809 000

|

|

|

Отложенные налоговые активы

|

|

18000

|

|

|

Отложенные налоговые обязательства

|

|

(27000)

|

|

|

Текущий налог на прибыль

|

|

(698400)

|

|

|

Чистая прибыль (убыток) отчетного периода

|

|

|

|

|

Справочно

|

|

|

|

|

Постоянные налоговые активы

|

|

36000

|

|

|

Базовая прибыль (убыток) на акцию

|

|

|

|

|

Разводненная прибыль (убыток) на акцию

|

|

-

|

|

РАСШИФРОВКА ОТДЕЛЬНЫХ ПРИБЫЛЕЙ И УБЫТКОВ

|

Показатель

|

Код

|

За отчетный период

|

За аналогичный период предыдущего года

|

|

Наименование

|

прибыль

|

убыток

|

прибыль

|

убыток

|

|

1

|

|

|

|

|

|

|

Штрафы, пени и неустойки, признанные или по которым получены решения суда

(арбитражного суда) об их взыскании

|

|

-

|

|

-

|

|

|

Прибыль (убыток) прошлых лет

|

|

-

|

|

-

|

|

|

Возмещение убытков, причиненных неисполнением или ненадлежащим исполнением обязательств

|

|

-

|

-

|

-

|

-

|

|

Курсовые разницы по операциям в иностранной валюте

|

|

-

|

-

|

-

|

-

|

|

Отчисления в оценочные резервы

|

|

-

|

-

|

-

|

-

|

|

Списание дебиторских и кредиторских задолженностей, по которым истек срок исковой давности

|

|

-

|

|

-

|

|

Руководитель _________ ____________ Главный бухгалтер _________ __________________

(подпись) (расшифровка) (подпись) (расшифровка

"__" _____________ 2013 г.

57

Финансовые риски, рассмотренные на примере ООО «Еврокерамика»