Организация выездных налоговых проверок налогоплательщиков в налоговых органах: проблемы повышения их результативности

red0;;;Федеральное государственное образовательное учреждение

высшего профессионального образования

«ФИНАНСОВЫЙ УНИВЕРСИТЕТ ПРИ ПРАВИТЕЛЬСТВЕ

РОССИЙСКОЙ ФЕДЕРАЦИИ»

(Финансовый Университет)

Кафедра «Налоги и налогообложение»

КУРСОВАЯ РАБОТА

На тему «Организация выездных налоговых проверок налогоплательщиков в налоговых органах: проблемы повышения их результативности»

по учебной дисциплине «Налоговое администрирование»

Студентки Говоровой А.Е.

Группы СН4-1а

Научный руководитель

Доцент, к.э.н. Липатова И.В.

Москва-2013

Содержание

Введение……………………………………………………….……………..3 стр.

Глава 1. Выездные налоговые проверки как одна из форм налогового контроля…….……………………………………………..………………….4 стр.

.1.Становление и развитие налогового контроля в Российской Федерации……………..……………………..…...…………………………..4 стр.

1.2.Основные формы и методы проведения выездной налоговой проверки………………………………………………………………………6 стр.

1.3.Особенности организации налоговых проверок в зарубежных странах………………………………………………………………………12 стр.

Глава 2. Анализ эффективности проведения выездных налоговых проверок на примере Управления ФНС России по Тульской области………….....14 стр.

2.1.Оценка показателей, характеризующих результаты выездных налоговых проверок, проведенных в 2010-2012 годах……………………….……….14 стр.

Глава 3. Основные направления совершенствования налогового контроля……………………………………………………..……………..20 стр.

3.1.Проблемы повышения результативности выездных налоговых проверок………………………………………….……..………………...…20 стр.

Заключение………………………………………………………………….27 стр.

Список использованной литературы………………………………………34 стр.

Введение

Качественное налоговое администрирование является одним из условий эффективного функционирования налоговой системы и экономики государства. Позитивное развитие основных составляющих налоговой политики государства, которыми являются снижение совокупной налоговой нагрузки и улучшение налогового администрирования, неразрывно связано с налоговым контролем, целью которого является обеспечение своевременного и полного поступления налогов и других обязательных платежей в бюджет, в том числе за счет достижения высокого уровня налоговой дисциплины и грамотности налогоплательщиков. Недостатки в реализации налогового контроля приводят к резкому снижению налоговых поступлений, увеличивают вероятность налоговых правонарушений. Кроме того, его успешная организация обеспечивает благоприятные перемены в экономике - увеличение доходов бюджетов и рост предпринимательской активности.

Выездные налоговые проверки - одна из наиболее эффективных форм налогового контроля. В результате проведения выездных налоговых проверок налоговые органы одновременно решают несколько задач, наиболее важные из которых: выявление и пресечение нарушений законодательства о налогах и сборах; предупреждение налоговых правонарушений. При этом выездные налоговые проверки должны отвечать требованиям безусловного обеспечения законных интересов государства и прав налогоплательщиков, повышения их защищенности от неправомерных требований налоговых органов и создания для налогоплательщика максимально комфортных условий для исчисления и уплаты налогов. Поэтому повышение эффективности выездных налоговых проверок относится к наиболее актуальным задачам современности.

Целью данной курсовой работы является изучение выездных налоговых проверок как одной из форм налогового контроля, а также проблемы повышения их эффективности.

Указанная цель предполагает решение следующих задач:

1) рассмотреть и изучить теоретические аспекты проведения выездных налоговых проверок, в том числе становление и развитие налоговых проверок как формы налогового контроля в РФ и особенности проведения выездных налоговых проверок в зарубежных странах;

2) провести анализ эффективности проведения выездных налоговых проверок;

3) определить возможные направления совершенствования налогового контроля и повышения эффективности выездных налоговых проверок.

Структура и объем курсовой работы определялись целью и задачами исследования выбранной темы. Работа состоит из введения, трех глав, включающих в себя пять параграфов, заключения, списка использованной литературы и приложений.

Глава 1. Выездные налоговые проверки как одна из форм налогового контроля

1.1. Становление и развитие налогового контроля в Российской Федерации

Налоговый контроль, являясь древнейшей формой государственного контроля и элементом системы управления государством, в значительной степени определяет способы и эффективность регулирования экономики и социальной сферы.

Налоговая система, её правовые основы и организационные элементы воссоздавались после длительного перерыва только в 1990 г. В качестве первого нормативно-правового акты, заложившего основы современной системы налоговых органов, следует отметить Постановление Совета Министров СССР от 24 января 1990 г. № 76 «О государственной налоговой службе».

Реформирование системы налогового контроля проходило несколько этапов:

- Первый этап: с 1990 по 1991 гг. На данном этапе зарождалась налоговая система государства: в составе Министерства финансов СССР была образована налоговая служба, включающая следующие подсистемные образования - Главную государственную налоговую инспекцию Минфина СССР, государственные налоговые инспекции министерств финансов союзных и государственных налоговых инспекций по автономным республикам, краям, областям, округам, городам, районам и районам в городах;

- Второй этап: с 1992 по 1998 гг. Указом Президента России от 21 ноября 1991 г. № 229 «О Государственной налоговой службе РСФСР» утверждается Госналогслужба России, выделенная из Министерства финансов России, преемника Министерства финансов СССР;

- Третий этап: с 1999 по 2004 гг. Принимается Указ Президента России от 23 декабря 1998 г. № 1635 «О Министерстве Российской Федерации по налогам и сборам», по которому Госналогслужба России приобретает статус - Министерство РФ по налогам и сборам (МНС России).

- Четвертый этап: с 2005 года по настоящее время. Данный этап характеризуется принятием Указа Президента России от 9 марта 2004 г. № 314 «О системе и структуре федеральных органов исполнительной власти», согласно которому Министерство РФ по налогам и сборам преобразовано в Федеральную налоговую службу (ФНС России).

С 1 января 1999 г. налоговый контроль осуществляется на основе Налогового кодекса Российской Федерации, принятого 31 июля 1998 г. Налоговому контролю посвящена гл. 14 НК РФ. В соответствие с ней налоговый контроль проводится должностными лицами налоговых органов в пределах своей компетенции посредством налоговых проверок, получения объяснений налогоплательщиков, налоговых агентов и плательщиков сбора, проверки данных учета и отчетности, осмотра помещений и территорий, используемых для извлечения дохода (прибыли), а также в других формах, предусмотренных НК РФ.

В широком смысле налоговый контроль представляет собой часть налогового процесса, направленного на обеспечение эффективности налоговой системы, достижение баланса прав налогоплательщиков и законных требований государства. В узком смысле налоговый контроль - деятельность уполномоченных органов по контролю за соблюдением налогоплательщиками, налоговыми агентами и плательщиками сборов законодательства о налогах и сборах.

1.2. Основные формы и методы проведения выездной налоговой проверки.

В 2007 г. ФНС России меняет систему отбора налогоплательщиков для мероприятий налогового контроля, разработав Концепцию планирования выездных налоговых проверок и Общедоступные критерии оценки рисков для налогоплательщиков. Указанная Концепция утверждена приказом ФНС России от 30 мая 2007 г. № ММ-3-06/333. Основными целями разработки Концепции явились создание единой системы планирования выездных налоговых проверок.

К основным принципам планирования выездного налогового контроля относится:2

1.Режим наибольшего благоприятствования для добросовестных налогоплательщиков.

2.Своевременность реагирования на признаки возможного совершения налоговых правонарушений.

3.Неотвратимость наказания налогоплательщиков в случае выявления нарушений законодательства о налогах и сборах.

4.Обоснованность выбора объектов проверки.

Концепция системы планирования выездных налоговых проверок предусматривает проведение налогоплательщиком самостоятельной оценки рисков по результатам своей финансово-хозяйственной деятельности. Разработанная Концепция системы планирования выездных проверок определила 12 критериев налоговых рисков, по которым в результате аналитической работы проводится отбор налогоплательщиков для включения в план выездных налоговых проверок.

Организация выездной налоговой проверки состоит из следующих этапов:

1)Вынесения решения о назначении проверки.

2)Проведении проверки.

3)Составлении справки о проведенной проверке.

Решение о проведении проверки выносит налоговый орган по месту нахождения организации или по месту жительства физического лица.

Руководитель налогового органа должен учитывать следующие ограничения, установленные НК РФ, при принятии решения о проведении выездной налоговой проверки:

1.Проверяется период, не превышающий трех лет, предшествующих вынесению решения о выездной налоговой проверке.

2.Не допускается проведение повторных выездных проверок по одним и тем же налогам за один и тот же период.

3.Не допускается проведение повторных выездных налоговых проверок одного налогоплательщика в течение календарного года, за исключением случаев принятия соответствующего решения руководителем ФНС России.

4.Выездная налоговая проверка должна продолжаться в течение двух месяцев. Однако в Приказе ФНС России от 25 декабря 2006 года указаны основания, в соответствии с которыми налоговая проверка может быть продлена до четырех месяцев, а при наличии некоторых оснований до 6 месяцев.

5.Назначение выездных налоговых проверок филиалов или представительств по вопросам правильности исчисления и своевременности уплаты региональных и местных налогов может проводиться независимо от проведения проверок самого налогоплательщика.

6.Выездная налоговая проверка, осуществляемая в связи с реорганизацией или ликвидацией организации-налогоплательщика, может проводиться независимо от времени проведения и предмета предыдущей проверки.

Выездная налоговая проверка проводится на территории:

1)налогоплательщика на основании решения руководителя налогового органа.

) По месту нахождения налогового органа, если у налогоплательщика отсутствует возможность предоставить помещение для проведения выездной налоговой проверки.

Руководитель налогового органа вправе приостановить выездную налоговую проверку на срок до 6 месяцев, в соответствии с положениями ст. 89 НК РФ: для истребования документов; для получения информации от иностранных государственных органов в рамках международных договоров РФ; для проведения экспертиз; для перевода на русский язык документов, представленных налогоплательщиком на иностранном языке.

В зависимости от охвата проверяемых документов выездная налоговая проверка может проводиться сплошным или выборочным методом. Сплошные проверки включают в себя проверку всех документов организации, без пропусков и предположений об отсутствии нарушений). При выборочных проверках а проверяется только часть документации.

В зависимости от объема проверяемых налогов выделяются комплексные и тематические проверки. При комплексной проверке проверяется правильность расчетов с бюджетом по всем налогам, а при тематической - по одному или нескольким налогам либо по отдельным вопросам, например, по возмещению налога на добавленную стоимость. ФНС России делает акцент на комплексных проверках.

К мероприятиям налогового контроля, осуществляемым при проведении налогового контроля, относятся:

1.Осмотр помещений, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения.

2.Истребование документов.

3.Выемка документов и предметов.

4.Проверка денежного оборота и денежных документов.

5.Инвентаризация имущества налогоплательщика.

6.Привлечение экспертов и специалистов, участие переводчика, понятых, свидетелей.

Общий алгоритм проведения проверки заключается в следующем:

1.Анализ финансово-хозяйственной деятельности налогоплательщика, который имеет значение для формирования выводов о правильности исчисления, полноте и своевременности перечисления в бюджет налогов.

2.Выявление искажений и противоречий в содержании исследуемых документов. Например, о количестве счетов в банках, о количестве филиалов, выявляются факты нарушения порядка ведения бухгалтерского учета и налогового учета, составления отчетности.

3.Устанавливаются факты занижения налоговой базы и иные налоговые правонарушения.

4.Формирование доказательной базы по фактам выявленных налоговых правонарушений.

5.Производится доначисление сумм налогов, а также расчет пеней за несвоевременную уплату.

6.Проверяется правильность выполнения обязанностей налогового агента по налогам.

7.Формируются предложения о привлечении налогоплательщика к ответственности, а также об устранении выявленных нарушений законодательства о налогах и сборах.

Налогоплательщик обязан выполнить законные требования должностных лиц по их допуску в помещения и на территории, в которых должна проводиться проверка, представить необходимые для проверки документы.

Повторной выездной налоговой проверкой налогоплательщика признается выездная налоговая проверка, проводимая независимо от времени проведения предыдущей проверки по тем же налогам и за тот же период.

Повторная выездная налоговая проверка может проводиться:

1. Вышестоящим налоговым органом –в порядке контроля за деятельностью налогового органа, проводившего проверку.

2. Налоговым органом, ранее проводившим проверку, на основании решения его руководителя - в случае представления налогоплательщиком уточненной налоговой декларации, в которой указана сумма налога в размере, меньшем ранее заявленного. В рамках этой повторной выездной налоговой проверки проверяется период, за который представлена уточненная налоговая декларация.

В некоторых случаях при проведении выездной налоговой проверки осуществляется взаимодействие с работниками органов внутренних дел, на основании мотивированного запроса налогового органа. В соответствии с Приказом МВД РФ №495 и ФНС России от 30.06.2009 г. № ММ-7-2-347 мотивированный запрос может быть направлен в орган внутренних дел как перед началом налоговой проверки, так и в процессе ее проведения.

В последний день проведения выездной налоговой проверки проверяющие обязаны составить справку о проведенной проверке, в которой фиксируются предмет проверки и сроки ее проведения, и вручить ее налогоплательщику или его представителю. В течение двух месяцев со дня составления справки о проведенной выездной налоговой проверке уполномоченными должностными лицами налогового органа должен быть составлен акт выездной налоговой проверки. Форма и требования к составлению акта налоговой проверки и справки о проведении выездной налоговой проверки, устанавливаются ФНС России.

Статьей 89.1 НК РФ устанавливаются особенности проведения выездной налоговой проверки консолидированной группы налогоплательщиков. Ее особенность состоит в том, что она проводится в отношении налога на прибыль организаций по консолидированной группе налогоплательщиков. Выездная налоговая проверка консолидированной группы налогоплательщиков не может продолжаться более двух месяцев. Указанный срок увеличивается на число месяцев, равное числу участников консолидированной группы налогоплательщиков, но не более чем до одного года.

1.3. Особенности организации налоговых проверок в зарубежных странах

В зарубежных странах существует три модели организации налогового контроля - административная, судебная и парламентская. В административной модели организации финансово - налогового контроля контрольные полномочия принадлежат органам исполнительной власти общей компетенции либо специальным институтам, вписанным в систему исполнительных органов (в Ирландии, Чили, Индонезии и др.). В судебной модели парламент передает контрольные полномочия специальному судебному или квазисудебному органу (финансовому трибуналу или счетному суду). Эта модель менее распространена и применяется в Испании, Италии, Греции, Турции, Португалии, Франции и др. В парламентской модели высшим органом налогового контроля выступает специальная комиссия парламента либо специальный счетный орган при парламенте (например, Счетная палата в Австрии, Федеральная счетная палата в Германии, Государственный контролер в Израиле, Федеральный счетный трибунал в Бразилии).

Правила проведения налоговых проверок в разных странах существенно различаются. Так, в Великобритании посещение налоговым инспектором организации-налогоплательщика считается действием, выходящим за рамки обычных налоговых проверок, а налогоплательщик не обязан соглашаться на проведение встречи с налоговым инспектором и не может принуждаться к сотрудничеству. Обычно налоговый орган предлагает проверяемому лицу самому доставить бухгалтерские книги и записи в налоговую инспекцию для проверки. Если налогоплательщик упорно отказывается сотрудничать с налоговой службой, инспектор может провести собственную разумную оценку налогооблагаемой суммы.

Выездные налоговые проверки в США предназначены для оценки наиболее сложных налоговых деклараций физических и юридических лиц и проводятся и проводятся по месту нахождения налогоплательщика. Выездные проверки предполагают комплексный анализ правильности и полноты уплаты нескольких видов налогов. Подобные проверки проводят налоговые инспекторы, которые по сравнению с налоговыми аудиторами являются более опытными и квалифицированными специалистами.

В Швеции и Норвегии при проведении камеральных проверок любых деклараций у налогоплательщика можно истребовать первичные документы. В Норвегии разрешено проведение осмотра территорий, помещений, документов и предметов налогоплательщика, а также проведение инвентаризации вне рамок выездных налоговых проверок.

Во Франции, Швеции, Германии, проводя налоговые проверки, налоговые органы имеют доступ к электронным базам данных бухгалтерского и налогового учета проверяемых налогоплательщиков. В США, Великобритании, Германии, Канаде налоговые органы могут проводить оперативно-розыскную деятельность. В ряде стран налоговые органы при проведении налоговых проверок имеют доступ к базам данных национальных банков, а также иных ведомств и организаций (органов статистики, монопольных перевозчиков и пр.), обладающих необходимой для налогового контроля информацией.

Важнейшими составляющими налогового контроля в развитых странах являются:

1)поддержание баланса между правами и обязанностями налогоплательщиков и налоговых органов;

2)соответствие средств поставленным целям (принцип экономической эффективности);

3)неотвратимость наказания;

4)презумпция невиновности налогоплательщика.

Широким правам налоговых органов в области налогового контроля противостоят строгие нормы защиты частной жизни. В частности, налогоплательщики располагают широкими возможностями обсуждения спорных вопросов, защиты своих интересов в суде и в судебных органах.

Глава 2. Анализ эффективности проведения выездных налоговых проверок на примере Управления ФНС РФ по Тульской области.

2.1.Оценка показателей, характеризующих результаты выездных налоговых проверок, проведенных в 2010-2012 годах.

Основная задача налоговых органов - контроль за соблюдением налогоплательщиками налогового законодательства, а также за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и других платежей, установленных законодательством Российской Федерации.

Одним из основных способов налогового контроля является проведение выездных и камеральных проверок. Именно налоговая проверка позволяет наиболее полно и обстоятельно проверить исполнение налогоплательщиком обязанностей, возложенных на него законодательством о налогах и сборах, выявить факты нарушения налогового законодательства и предупредить совершение налоговых правонарушений в дальнейшем.

Для целей оценки эффективности проведения выездных налоговых проверок проанализируем показатели контрольной деятельности налоговых органов, на примере Инспекции Федеральной налоговой службы России по г. Тула.

В Туле и Тульской области наблюдается тенденция усиления давления на налогоплательщиков со стороны государства в лице Федеральной налоговой службы и Министерства внутренних дел, направленное на борьбу с незаконными схемами, используемыми в целях уклонения от уплаты налогов. Ведется активная борьба с регистрацией и использованием фирм-«однодневок» и фирм-«прокладок», ужесточаются требования банков, значительно возросло количество проверок со стороны контролирующих органов.

Рассмотрим организацию и проведение выездных налоговых проверок налоговых органов Тульской области за 2010- 2012 гг., используя критерии результативности и эффективности. Общие сведения о проведенных проверках содержатся в таблице 1.3

Таблица 1

« Сведения об организации и проведении выездных налоговых проверок»

|

Наименование показателей

|

2010 год

|

2011 год

|

2012 год

|

|

Количество проведенных выездных проверок, ед.

|

670

|

576

|

469

|

|

Из них: выявившие нарушения

|

653

|

573

|

467

|

|

Доначислено платежей по результатам проверок всего (млн. руб.)

|

1 264,9

|

1 477, 9

|

1 453,2

|

|

Из них: налоги

|

989 359

|

080 643

|

661

|

|

пени

|

163 390

|

939

|

610

|

|

штрафные санкции

|

112 195

|

403

|

893

|

На основании данных статистических показателей можно сделать следующие выводы:

1) В 2010 году было проведено 670 выездных налоговых проверок. По результатам выездных проверок дополнительно начислено в бюджет и внебюджетные фонды 1 264,9 млн. рублей, что составляет 121,7% от уровня прошлого года. По сравнению с соответствующим периодом прошлого года доначисления выросли на 225,7 млн. рублей.

2) В 2011 году было проведено 576 выездных налоговых проверок. По результатам выездных проверок дополнительно начислено в бюджет и внебюджетные фонды 1 477, 9 млн.рублей, что составляет 116, 8 % от уровня прошлого года. По сравнению с соответствующим периодом прошлого года доначисления выросли на 213 млн. рублей.

3) В 2012 году было проведено 469 выездных налоговых проверок. По результатам выездных проверок дополнительно начислено в бюджет и внебюджетные фонды 1 453,2 млн. рублей, что составляет 98,3% от уровня прошлого года. По сравнению с соответствующим периодом прошлого года доначисления снизились на 24,7 млн. рублей.

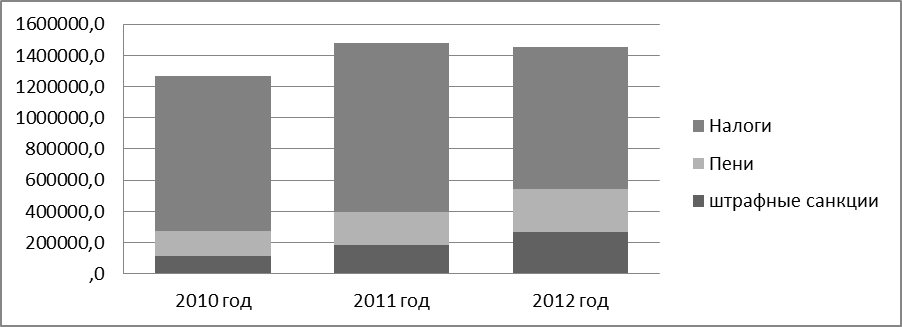

Структура доначислений по результатам выездного контроля в течение рассматриваемого периода представлена на рисунке 1.

Рисунок 1. «Структура доначисленных платежей по результатам выездных проверок»

За рассматриваемый период доля налогов в сумме доначисленных платежей по результатам выездного контроля составляет наибольший вес, что свидетельствует о неуплате (неполной уплате) налогов налогоплательщиками или их неправильном исчислении. Доля штрафных санкций в 2012 году по сравнению с 2010 годом увеличилась более чем в два раза. Доля дополнительно начисленных пени постепенно увеличивается, так по итогам 2012 года показатель увеличился на 66,8 % по сравнению с 2010 годом.

Проведенный анализ показал, что количество проводившихся выездных проверок за анализируемый период значительно сократилось, что является положительным моментом. Показатель сумм, дополнительно начисленных в бюджет и внебюджетные фонды увеличился в 2012 году по сравнению с 2010 годом на 188, 3 млн. рублей, при общей тенденции сокращения выездных налоговых проверок, из чего можно сделать вывод, что проверки стали эффективнее.

Рассчитаем удельный вес проверок, выявивших нарушения законодательства о налогах и сборах, в общем количестве проведенных выездных проверок. Результаты расчета представлены в таблице 2.

Таблица 2

«Расчет процента результативных выездных проверок»

|

Показатель

|

2010 год

|

2011 год

|

2012 год

|

|

Количество проведенных выездных проверок, ед.

|

670

|

576

|

469

|

|

Из них: выявившие нарушения

|

653

|

573

|

467

|

Продолжение Таблицы 2

«Расчет процента результативных выездных проверок»

|

Процент результативных проверок, %

|

97,4

|

,4

|

,5

|

Из представленных данных видим, что процент результативных проверок является высоким, максимально приближенным к 100 %. Это свидетельствует об эффективном планировании Инспекцией проведения выездных проверок.

Для более подробного анализа результативности выездного контроля рассчитаем сумму доначисленных платежей в расчете на одну проверку, выявившую нарушения. Результаты расчета представлены в таблице 3.

Таблица 3

«Расчет суммы доначислений в расчете на одну проверку, выявившую нарушения»

|

Показатель

|

|

|

|

|

Доначислено платежей по результатам выездных проверок всего (млн. руб.)

|

1 264,9

|

477,9

|

453,2

|

|

Результативных проверок, ед.

|

653

|

573

|

467

|

Продолжение Таблицы 3

«Расчет суммы доначислений в расчете на одну проверку, выявившую нарушения»

|

Сумма доначислений в расчете на одну результативную проверку (млн.руб.)

|

1,93

|

2,6

|

3,1

|

Кроме сокращения числа проводимых выездных проверок в последние годы основным направлением контрольной деятельности налоговых органов стало повышение эффективности проводимых проверок, т.е. увеличение суммы доначислений на одну результативную проверку. За анализируемый период работы Управления ФНС по Тульской области, рассматриваемый показатель в 2012 году увеличился на 60 % по сравнению с 2010 годом.

Проведенный анализ контрольной деятельности показал:

-результативность проведения выездных налоговых проверок за анализируемый период времени возросла;

- мероприятия налогового контроля достаточно эффективны, так как сумма, дополнительно начисленная в бюджет и внебюджетные фонда в результате проведения выездных проверок с 2010 по 2012 год, увеличилась.

Положительным показателем работы налоговых органов является четкий отбор лиц, подлежащих выездному контролю, на основе данных предпроверочного анализа деятельности налогоплательщиков, с использованием критериев риска совершения налогового правонарушения. Такая система планирования организации выездного контроля приводит к выявлению нарушений в процессе каждой проводимой проверки.

Глава 3.Основные направления совершенствования налогового контроля

.1. Проблемы повышения результативности выездных налоговых проверок

За последние несколько лет Федеральная налоговая служба коренным образом изменила стратегию планирования контрольной работы —перешла от всеохватной контрольной работы к выборочной, от сплошного проведения выездных налоговых проверок к целевому направленному отбору налогоплательщиков.

С 2007 года в России введена единая система планирования выездных налоговых проверок (Приказ ФНС России от 30.05.2007 № ММ-3-06/222” «Об утверждении Концепции системы планирования выездных налоговых проверок»). Данная система в первую очередь была направлена на повышение налоговой дисциплины и грамотности налогоплательщиков, а также совершенствование организации работы налоговых органов при реализации полномочий в отношениях, регулируемых законодательством о налогах и сборах, предоставленных в НК РФ.

Выездные налоговые проверки до принятия Концепции проводились без достаточной обоснованности необходимости проведения выездной проверки в отношении конкретного налогоплательщика, без должной информированности о специфике деятельности и учета налогоплательщика, а также без наличия информации о потенциальных налоговых правонарушениях. Деятельность налоговых органов характеризовалась большим количеством проводимых выездных налоговых проверок и низким уровнем сумм дополнительно начисленных платежей в расчете на одну проверку.

Внедрение Концепции позволило налоговым органам проводить аналитические мероприятия еще до назначения выездной налоговой проверки, что позволяет в ходе выездной проверки концентрироваться на проверке вопросов, в которых потенциально предполагаются налоговые правонарушения и сборе доказательной базы по выявленным правонарушениям.

Статистические данные, проводимые ФНС России, подтверждают вышесказанное. Так, сумма дополнительно начисленных платежей в расчете на одну проверку увеличилась с 517 тыс. руб. в 2003 году до 5625 тыс. руб. в 2012 году, то есть на 988%. Охват же выездными налоговыми проверками налогоплательщиков, напротив, уменьшился с 11, 5% в 2003 г. до 0,6 % в 2012 году, то есть на 10,9 %.4

Данная динамика свидетельствует о правильном подходе налоговой службы к назначению и проведению проверок. Объем работ налоговых органов в ходе выездных налоговых проверок существенно уменьшился. Указанный вывод подтверждает также анализ результативности выездных налоговых проверок по УФНС г. Тула.

Для целей повышения эффективности и результативности выездных налоговых проверок в практику работы налоговых органов внедрен механизм предпроверочного анализа. Методологическую основу проведения предпроверочного анализа составляет Концепция планирования выездных налоговых проверок, используемая в процессе отбора объектов для проведения налоговых проверок, и в которой установлены 12 критериев налоговых рисков, по которым в результате аналитической работы проводится отбор налогоплательщиков для включения в план выездных налоговых проверок (см. Приложение 1). Критерии эти общедоступны и размещены на Интернет-сайте ФНС России, и каждый налогоплательщик может самостоятельно определить, попадает он в зону риска или нет. Планируя выездные проверки, налоговые органы оценивают риски неуплаты налогов не только по какому-то одному критерию, оцениваются все аспекты деятельности налогоплательщика. Отбираются для проверок те налогоплательщики, которые попали одновременно в несколько зон налоговых рисков. Чем их больше - тем вероятность выездной проверки выше.

Традиционные зоны налоговых рисков в совокупности - это низкая налоговая нагрузка и рентабельность, наличие убытков, выплата заработной платы ниже среднего уровня по отрасли в регионе, а также ведение хозяйственной деятельности с применением схем уклонения от уплаты налогов. Например, если по виду экономической деятельности "Операции с недвижимым имуществом, аренда и предоставление услуг" за 2011 год налоговая нагрузка составила 22,2%, а у налогоплательщика она значительна меньше - 8 или 10%, он может быть включен в план проверок. Данные о налоговой нагрузке ежегодно обновляются и размещаются на сайте ФНС России. Или другой пример - критерий выплата среднемесячной заработной платы на одного работника ниже среднего уровня по виду экономической деятельности в субъектах РФ. На основе сведений Росстата этот критерий определяется по каждому региону. Если среднемесячная зарплата по отрасли "Строительство" в 2011 году составляет 22,9 тыс. руб., а у налогоплательщика она значительно ниже среднего уровня - например, 5 тыс. рублей на одного работника, он может быть включен в план проверок.5

Изменив стратегию выездного контроля, налоговая служба перешла к работе по предупреждению налоговых нарушений и к добровольному отказу налогоплательщиков от применения схем минимизации налогообложения.

Качество планирования выездных проверок, качество сбора доказательной базы, а также качество досудебного рассмотрения налоговых споров ФНС России определяет как приоритетные направления функционирования налоговых органов. Налоговая служба планирует повысить эффективность и достаточность доказательной базы с учетом существующей арбитражной практики, в связи с чем служба ведет активные консультации с арбитражными судами по наиболее сложным вопросам. Один из вопросов —получение необоснованной налоговой выгоды. «В каждой пятой выездной проверке было выявлено использование фирм-однодневок, 1/3 доначислений составляет именно по фирмам-однодневкам.»6 Налоговая служба выступает за комплексный подход в борьбе с такими фирмами. Предлагается внести изменения не только в Уголовный кодекс, КоАП РФ, но и в Федеральный закон от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей». И в первую очередь:

- предусмотреть приостановление государственной регистрации при обнаружении недостоверности сведений в документах, поданных на государственную регистрацию;

- расширить основания для отказа в государственной регистрации;

- усилить ответственность учредителя и руководителя за создание и деятельность фирм-однодневок.

Таким образом, можно сделать вывод, что повышение результативности выездных налоговых проверок необходимо продолжать за счет снижения риска в процедурах отбора налогоплательщиков. Чтобы достичь поставленной цели, необходимо продолжать тенденцию повышения результативности выездных налоговых проверок по следующим направлениям:

1. Сокращение трудоемкости аналитической работы при отборе налогоплательщиков за счет ее автоматизации.

2. Повышение результативности выездных налоговых проверок путем обоснованного отбора налогоплательщиков.

. Снижение количества налоговых нарушений за счет повышения качества контрольной работы и выработки у налогоплательщика привычки представлять достоверную информацию, а также полностью и своевременно уплачивать налоги.

. Создание условий для содержательного управления контрольной работой налоговых органов за счет использования единой организационной, методической и информационной основы процесса отбора налогоплательщиков для выездных налоговых проверок.

5. Создание предпосылок для дальнейшей автоматизации контрольной работы налоговых органов. При этом подразумевается не только разработка соответствующих методологий и процедур, но и их внедрение.

Задача налоговых органов - не наказать налогоплательщика, а обеспечить такую информационно-методологическую поддержку, которая свела бы на нет многие налоговые нарушения. В этих целях на Интернет-сайте Службы в открытом доступе размещена база разъяснений ФНС России, организован удобный поиск по виду налога, статьям Налогового кодекса, периоду и номеру документа, которые помогут налогоплательщику в решении имеющихся у них вопросов.

ФНС России активно сотрудничает с зарубежными налоговыми администрациями, при этом обмен опытом происходит не только по вопросам налогообложения, но и в области применяемых технологических решений. В 2010 году началась комплексная модернизация налоговых органов. Работа по модернизации началась с проведения реинжиниринга всех технологических процессов налоговых органов. Предполагается создание так называемого "налогового автомата". Полностью в автоматическом режиме будут реализованы такие процедуры как автоматический расчет и начисление налогов, автоматизированный контроль налоговой отчетности, камеральная проверка по контрольным соотношениям и другие.

В результате работ по модернизации ФНС России получит возможность консолидировать и интегрировать все имеющиеся ресурсы, проводить их анализ, и соответственно, значительно повысить эффективность контрольных функций.

Заключение

Список использованной литературы

Приложения

Приложение 1.

« Критерии риска совершения налоговых правонарушений»7

|

Группа критериев

|

Номер критерия в Концепции

|

Наименование критерия

|

|

Критерии оценки рисков по отраслевому принципу

|

|

Налоговая нагрузка у данного налогоплательщика ниже ее среднего уровня по хозяйствующим субъектам в конкретной отрасли.

|

|

|

Выплата среднемесячной заработной платы на одного работника ниже среднего уровня по виду экономической деятельности в субъекте РФ.

|

|

|

Значительное отклонение уровня рентабельности по данным бухгалтерского учета от уровня рентабельности для данной сферы деятельности по данным статистики.

|

|

Критерии оценки деятельности налогоплательщика по показателям налоговой и бухгалтерской отчетности

|

|

Отражение в бухгалтерской или налоговой отчетности убытков на протяжении нескольких налоговых периодов.

|

|

|

Отражение в налоговой отчетности значительных сумм налоговых вычетов за определенный период.

|

|

|

Опережающий темп роста расходов над темпом роста доходов от реализации товаров (работ, услуг).

|

Продолжение Приложения 1

« Критерии риска совершения налоговых правонарушений»

|

Критерии оценки приближения расчетных показателей к предельным значениям

|

|

Неоднократное приближение к предельному значению установленных Налоговым Кодексом РФ величин показателей, предоставляющих право применять налогоплательщикам специальные налоговые режимы.

|

|

|

Отражение индивидуальным предпринимателем суммы расхода, максимально приближенной к сумме его дохода, полученного за календарный год

|

|

Критерии, характеризующие взаимодействие налогоплательщика с налоговыми органами

|

|

Непредставление налогоплательщиком пояснений на уведомление налогового органа о выявлении несоответствия показателей деятельности

|

|

|

Неоднократное снятие с учета и постановка на учет в налоговых органах налогоплательщика в связи с изменением места нахождения («миграция» между налоговыми органами)

|

|

Критерии, отражающие особенности функционирования и ведения налогоплательщиком финансово-хозяйственной деятельности

|

|

Построение финансово-хозяйственной деятельности на основе заключения договоров с контрагентами - перекупщиками или посредниками («цепочка» контрагентов) без наличия разумных экономических или иных причин (деловой цели)

|

|

|

Ведение финансово-хозяйственной деятельности с высоким налоговым риском

|

2 Концепция системы планирования выездных налоговых проверок (утв. Приказом ФНС России от 30 мая 2007 г. № ММ-3-06/333@)

3 официальный сайт Управления федеральной налоговой службы по Тульской области http://www.r71.nalog.ru/

4 официальный сайт ФНС России http://www..nalog.ru/

5 официальный сайт «Федеральной службы государственной статистики» www.gks.ru

6 Статья: С.Н. Андрющенко: «Число выездных проверок снизилось в 3 раза, однако результативность выросла в 4,5 раза» («Российский налоговый курьер», 2011, №10)

7 Организация и методика проведения налоговых проверок: Учеб. пособие / Под ред. В.В. Кузьменко. – М.: Вузовский учебник: ИНФРА-М, 2012. – 186 с

31

Организация выездных налоговых проверок налогоплательщиков в налоговых органах: проблемы повышения их результативности