Анализ финансового состояния организации (на примере ООО «Даль ВО»)

Министерство образования и науки Российской Федерации

Брянский государственный технический университет

Кафедра «Экономика, организация производства, управление»

Курсовая работа

по дисциплине: «Финансовый менеджмент»

Анализ финансового состояния организации

(на примере ООО «Даль ВО»)

Выполнила:

Студентка гр. 10-ФК1

Иванина Е.О.

Проверил:

Кулагина Н.А.

Брянск-2014

СОДЕРЖАНИЕ

ВВЕДЕНИЕ…………………………………………………………………………

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ

1.1. Понятие, цели, задачи, содержание и методы финансового анализа на предприятии………………………………………………………………………….

1.2. Виды финансового анализа………………………………………………….

1.3. Показатели финансового состояния предприятия…………………………

1.4. Значение финансового анализа в современных условиях………………..

2. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ООО «Даль ВО»

2.1. Общая организационно - экономическая характеристика ООО «Даль ВО»………………………………………………………………………………..

2.2. Анализ имущества и источников его финансирования…………………..

2.3. Анализ ликвидности баланса и платежеспособности предприятия…….

2.4. Анализ финансовой устойчивости……………………………………………

2.5. Анализ финансовых результатов деятельности, деловой активности и рентабельности……………………………………………………………………….

3. РЕКОМЕНДАЦИИ ПО УЛУЧШЕНИЮ ФИНАНСОВОГО СОСТОЯНИЯ ООО «Даль ВО»…………………………………………………………………….

ЗАКЛЮЧЕНИЕ…………………………………………………………………….

СПИСОК ЛИТЕРАТУРЫ…………………………………………………………….

ПРИЛОЖЕНИЯ……………………………………………………………………….

ВВЕДЕНИЕ

Рыночная экономика связана с необходимостью повышения эффективности производства, конкурентоспособности продукции и услуг на основе систематического анализа финансовой деятельности предприятия.

В народном хозяйстве уже несколько лет идет процесс реинвестирования промышленности. Для выхода из кризиса и возрождения передового уровня в экономике необходимы интенсивные вложения капитала в экономически эффективные и экологически чистые производства, гарантирующие выпуск продукции нового поколения на внутреннем и внешнем рынках. Активизация инвестиционного процесса и управления должны проходить по четким программам.

Но прежде чем вкладывать деньги в развитие предприятия, необходимо произвести анализ финансового состояния предприятия, оценить его инвестиционную привлекательность. Анализ деятельности дает возможность вырабатывать необходимую стратегию и тактику развития предприятия, на основе которых формируется производственная программа, выявляются резервы повышения эффективности производства.

Одной из самых главных задач предприятий является оценка финансового положения предприятия, которая возможно при совокупности методов, позволяющих определить состояние дел предприятия в результате анализа его деятельности на конечный интервал времени.

В современных условиях анализ финансовой деятельности предприятия является необходимым для успешного функционирования предприятия, привлечения инвестиций.

Методики финансового (экономического) анализа отличаются большим разнообразием, но для них характерны следующие общие черты; оценка деятельности с позиции роста эффективности производства, определение влияния отдельных факторов на конечные результаты деятельности предприятия.

Цель работы - анализ финансово-хозяйственной деятельности предприятия по данным бухгалтерской отчетности.

Для реализации поставленной цели необходимо решить следующие задачи:

- Изучить методические основы проведения анализа финансово-хозяйственной деятельности.

- Произвести анализ финансового состояния ООО «Даль ВО»

- Разработать рекомендации по улучшению финансового состояния ООО «Даль ВО»

Объектом исследования является один из главных операторов сотовой связи ООО «Даль ВО».

Предмет исследования – финансовое состояние ООО «Даль ВО».

Источники - нормативно-правовые акты Российской Федерации, бухгалтерская и финансовая отчетность ООО «Даль ВО», книги и учебные пособия отечественных экономистов. В работе используются различные методы, такие как метод финансовых коэффициентов, горизонтальный анализ, балансовый метод и др.

Работа состоит из введения, трех глав, заключения, списка литературы, основное содержание работы изложено на 56 страницах машинописного текста, включает 39 формул, 14 таблиц, приложение.

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

- Понятие, цели, задачи, содержание и методы финансового анализа на предприятии.

Финансовый анализ является существенным элементом финансового менеджмента и аудита. Практически все пользователи финансовых отчетов предприятий применяют методы финансового анализа принятия решений. Анализ финансовой деятельности предприятия необходим для определения степени финансовой устойчивости предприятия, оценки деловой активности и эффективности предпринимательской деятельности.

Анализ (от греч. analisis) - это детальное расчленение, разложение изучаемого объекта на части, элементы, присущие данному объекту, с целью изучения и выявления тенденций изменения под влиянием различных факторов. Полученные зависимости и закономерности синтезируются, т.е. объединяются в одну систему, для того чтобы вскрыть ее свойства, отличные от свойств элементов[1, с 121].

Основной целью финансового анализа является получение ключевых параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов и т.п. [1, с 204]. Цели анализа достигаются в результате решения определенного взаимосвязанного набора аналитических задач. Аналитическая задача представляет собой конкретизацию целей анализа с учетом организационных, информационных, технических и методических возможностей проведения этого анализа.

По А.Д. Шеремету методика финансового анализа включает три взаимосвязанных блока[3, с.256]:

- Анализ финансовых результатов деятельности предприятия;

- Анализ финансового состояния предприятия;

- Анализ эффективности финансово-хозяйственной деятельности предприятия.

Финансовый анализ как метод познания экономических процессов и явлений занимает важное место в системе управления предприятием. Основными функциями финансового анализа являются[3,с 298]:

- Объективная оценка финансового состояния объекта анализа;

- Выявление факторов и причин достигнутого состояния;

- Подготовка и обоснование принимаемых управленческих решений в области финансов;

- Выявление и мобилизация резервов улучшения финансового состояния и повышения эффективности всей хозяйственной деятельности

Бухгалтерская отчетность – это совокупность форм отчетности, составленных на основе данных финансового учета с целью предоставления пользователям обобщенной информации о финансовом положении и деятельности предприятия, а также изменениях в его финансовом положении за отчетный период в удобной и понятной форме для принятия этими пользователями определенных деловых решений.[4, с 127]

Стороны, заинтересованные в информации о деятельности предприятия, можно условно разделить на две основные категории: внешние и внутренние пользователи. К внутренним пользователям относится управленческий персонал предприятия. Он принимает различные решения производственного и финансового характера. Среди внешних пользователей финансовой отчетности выделяют: собственники предприятия, кредиторы, поставщики и покупатели, служащие компании, аудиторские службы, государство консультанты по финансовым вопросам, законодательные органы и т.д.

Информационной базой для финансового анализа являются следующие формы бухгалтерской отчетности (в соответствии с Законом РФ о бухгалтерской отчетности, Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (от 06 июля 1999 г. № 43н)

В соответствии с различными экономическими признаками, вся отчетная информация группируется в отдельные укрупненные статьи, которые в международной практике называются элементы финансовой отчетности. Основными элементами финансовой отчетности являются активы, обязательства, собственный капитал, доходы, расходы, прибыль и убытки. Три первых элемента характеризуют средства предприятия и источники этих средств на определенную дату; остальные элементы отражают операции и события хозяйственной жизни, которые повлияли на финансовое положение предприятия в течение отчетного периода и обусловили изменения в первых трех элементах. Все элементы финансовой отчетности отражаются в формах отчетности, среди которых основными являются Баланс и Отчет о прибылях и убытках[7.с 169].

Практика финансового анализа выработала основные методы чтения финансовых отчетов. Среди них можно выделить[5,с 324]:

- горизонтальный анализ;

- вертикальный анализ;

- трендовый анализ;

- метод финансовых коэффициентов;

- факторный анализ.

Горизонтальный анализ позволяет определить абсолютные и относительные изменения различных статей отчетности по сравнению с предшествующим годом, полугодием или кварталом.

Вертикальный анализ проводится с целью выявления удельного веса отдельных статей отчетности в общем, итоговом показателе, принимаемом за 100 %.

Трендовый анализ – сравнение каждой позиции отчетности с рядом предшествующих периодов и определения тренда, т.е. основной тенденции динамики показателей. С помощью тренда формируются возможные значения показателей в будущем, а следовательно, ведется перспективный, прогнозный анализ.

Факторный анализ – это анализ влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных или стохастических приемов исследования.

Финансовые коэффициенты описывают финансовые пропорции между различными статьями отчетности. Достоинствами финансовых коэффициентов являются простота расчетов и элиминирование влияния инфляции, что особенно актуально при анализе в долгосрочном аспекте. Суть метода заключается, во-первых, в расчете соответствующего показателя и, во-вторых, в сравнении этого показателя с какой либо базой.

Результаты анализа финансового состояния необходимы следующим группам пользователей:

- Менеджерам предприятия, прежде всего финансовым менеджерам для осуществления ими своих управленческих функций

- Собственникам предприятия, которым нужно знать, насколько эффективно используются их средства, вложенные в соответствующее предприятие, а так же каков уровень риска связанный с деятельностью предприятия

- Кредиторам, как действительным, так и потенциальным для которых результаты анализа финансового состояния важны с точки зрения оценки способности предприятия обслуживать свой долг;

- Поставщикам. Для них важна оценка способности предприятия надлежащим образом исполнять свои обязательства в части оплаты поставленного сырья, материалов и т.п.

- Виды финансового анализа

По содержанию процесса управления выделяют: перспективный (прогнозный, предварительный) анализ, оперативный анализ, текущий (ретроспективный) анализ по итогам деятельности за тот или иной период.

Текущий (ретроспективный) анализ базируется на бухгалтерской и статической отчётности и позволяет оценить работу объединений, предприятий и их подразделений за месяц, квартал и год нарастающим итогом[2, с. 358].

Главная задача текущего анализа – объективная оценка результатов коммерческой деятельности, комплексное выявление имеющихся резервов, мобилизация их, достижение полного соответствия материального и морального стимулирования по результатам труда и качеству работы.

Текущий анализ осуществляется во время подведения итогов хозяйственной деятельности, результаты используются для решения проблем управления.

Особенность методики текущего анализа состоит в том, что фактические результаты деятельности оцениваются в сравнении с планом и данными предшествующих анализируемому периоду. В этом виде анализа имеется существенный недостаток – выявленные резервы навсегда потерянные возможности роста эффективности производства, т. к. относятся к прошлому периоду.

Текущий анализ – наиболее полный анализ финансовой деятельности, вбирающий в себя результаты оперативного анализа и служащий базой перспективного анализа.

Оперативный анализ приближён во времени к моменту совершения хозяйственных операций. Он основывается на данных первичного (бухгалтерского и статического) учёта. Оперативный анализ представляет собой систему повседневного изучения выполнения плановых заданий с целью быстрого вмешательства в процесс производства и обеспечения эффективности функционирования предприятия[2, с 429].

Оперативный анализ проводят обычно по следующим группам показателей: отгрузка и реализация продукции; использование рабочей силы, производственного оборудования и материальных ресурсов: себестоимость; прибыль и рентабельность; платёжеспособность. При оперативном анализе производится исследование натуральных показателей, в расчётах допускается относительная неточность т. к. нет завершённого процесса.

Перспективным анализом называют анализ результатов хозяйственной деятельности с целью определения их возможных значений в будущем [2, с 526.]. Раскрывая картину будущего, перспективный анализ обеспечивает управляющему решение задач стратегического управления. В практических методиках и исследованиях задачи перспективного анализа конкретизируются по: объектам анализа; показателям деятельности; наилучшее обоснование перспективных планов. Перспективный анализ как разведка будущего и научно-аналитическая основа перспективного плана тесно смыкается с прогнозированием, и такой анализ называют прогнозным.

- Показатели финансового состояния предприятия

При осуществлении экспресс-анализа финансового состояния рассматриваются и оцениваются следующие параметры:

- Ликвидность баланса

- Платежеспособность или ликвидность предприятия

- Финансовая устойчивость предприятия

- Деловая активность или оборачиваемость

- Рентабельность

Под ликвидностью баланса понимается степень покрытия обязанностей активами предприятия, срок превращения которых в деньги соответствует сроку погашения сопоставимых обязательств.

Все активы фирмы можно условно разделить на несколько групп: наиболее ликвидные активы (А1), быстро реализуемые активы (А2), медленно реализуемые активы (А3), труднореализуемые активы (А4)

Пассивы баланса по степени возрастания сроков погашения обязательств группируются следующим образом: наиболее срочные обязательства (П1), краткосрочные пассивы (П2), долгосрочные пассивы (П3), постоянные пассивы (П4)

Для определения ликвидности баланса следует сопоставить итоги по каждой группе активов и пассивов.

Баланс считается абсолютно ликвидным, если выполняются условия:

А1 П1; А2 П2; А3 П3; А4 П4 (1)

Однако следует отметить, что проводимый по изложенной схеме анализ ликвидности баланса является приближенным, более детальным является анализ платежеспособности при помощи финансовых коэффициентов.

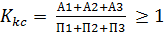

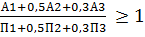

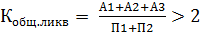

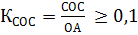

Коэффициент кредитоспособности предприятия

(2)

(2)

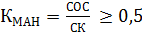

Если значение коэффициента не соответствует рекомендуемому, то предприятие определяется как некредитоспособное; если же имеется соответствие, то рассчитывается уточненный коэффициент кредитоспособности:

Ккс(у) =  (3)

(3)

Если неравенство выполняется, то предприятие кредитоспособное, в противном случае как некредитоспособное.

Под платежеспособностью(ликвидностью) предприятия понимается его способность своевременно погашать его краткосрочные обязательства.

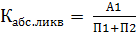

Наиболее жестким показателем платежеспособности является коэффициент абсолютной ликвидности

(4)

(4)

Значение данного коэффициента показывает, какую часть своих краткосрочных обязательств предприятие в состоянии погасить за счет наиболее ликвидных активов. Оптимальным считается значение коэффициента от 0,2 до 0,25.

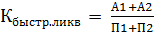

Коэффициент быстрой(срочной) ликвидности, оптимальное значение находится в пределах от 0,8 до 1.

(5)

(5)

Коэффициент общей ликвидности.

(6)

(6)

Эти три коэффициента традиционно определяются как основные показатели платежеспособности предприятия, при этом для различных контрагентов предприятия важны различные коэффициенты.

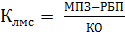

Так же платежеспособность предприятия характеризуется коэффициентом ликвидности при мобилизации средств, он отражает, достаточно ли материально-производственных запасов для погашения своих краткосрочных долгов, оптимальное значение этого коэффициента находится в пределах от 0,5 до 0,7.

, (7)

, (7)

где МПЗ – материально-производственные запасы, РБП – расходы будущих периодов, КО – краткосрочные обязательства.

Помимо коэффициентов в платежеспособность предприятия характеризуется так же абсолютным показателем, обозначающийся термином чистый оборотный капитал.

(8)

(8)

где ОА – оборотные активы

Чем выше значение данного показателя, тем выше платежеспособность предприятия.

В наиболее общем виде финансовая устойчивость отражает способность предприятия переносить негативные изменения рыночной коньюнктуры, такие как перебои в оплате продукции, работ, услуг, общие снижения спроса на продукцию предприятия, без возникновения реальной угрозы банкротства. Выделяют текущую и перспективную финансовую устойчивость.

Текущая финансовая устойчивость определяется тем, на сколько достаточными являются источники предприятия для финансирования его запасов, в частности текущая финансовая устойчивость, показывает за счет каких средств предприятие приобретает необходимые для осуществления основной деятельности материально-производственные запасы. Для определения типа финансового состояния необходимо произвести расчет соответствующих формул:

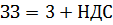

- Сумма запасов и затрат

, (9)

, (9)

где З-сумма отраженная в балансе по группе статей запасы, НДС – сумма НДС по приобретенным ценностям.

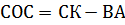

- Собственные оборотные средства

, (10)

, (10)

где, СК – собственный капитал, ВА – внеоборотные активы

СК – собственный капитал, ВА – внеоборотные активы

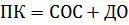

- Перманентный капитал

, (11)

, (11)

где, ДО – долгосрочные обязательства

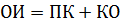

- Общая величина источников финансирования запасов и затрат

(12)

(12)

Непосредственно для оценки степени обеспечения запасов и затрат соответствующих источнику их финансирования рассчитываются следующие показатели:

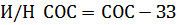

- Излишек/недостаток собственных оборотных средств

(13)

(13)

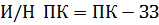

- Излишек/недостаток перманентного капитала

(14)

(14)

- Излишек/недостаток общей величины источников финансирования запасов и затрат

(15)

(15)

По факту определения излишка или недостатка отдельных источников финансирования запасов и затрат определяется тип финансовой ситуации на предприятии. Выделяют 4 типа финансовой ситуации:

- Абсолютная финансовая устойчивость

- Нормальная устойчивость финансового состояния

- Неустойчивое финансовое состояние

- Кризисное финансовое состояние

Перспективная финансовая устойчивость характеризуется совокупностью относительных показателей, которые отражают удельный вес тех или иных элементов собственного или заемного капитала в валюте баланса, а так же соотношение собственных и заемных средств. Для этого рассчитываются следующие показатели:

- Коэффициент автономии

0,5, (16)

0,5, (16)

где, СК – собственный капитал, ВБ – валюта баланса – итог баланса по активу.

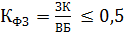

- Коэффициент финансовой зависимости

, (17)

, (17)

где, ЗК – заемный капитал

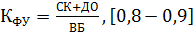

- Коэффициент финансовой устойчивости

(18)

(18)

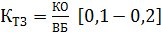

- Коэффициент текущей задолженности

(19)

(19)

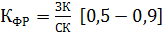

- Коэффициент финансового риска

(20)

(20)

- Коэффициент обеспечения оборотных активов собственными оборотными средствами

(21)

(21)

- Коэффициент маневренности собственных оборотных средств

(22)

(22)

Деловая активность наряду с рентабельностью характеризует эффективность деятельности предприятия. При характеристике деловой активности используются качественные и количественные показатели. Предприятие всегда заинтересовано в повышении коэффициентов оборачиваемости, к числу их числу относятся:

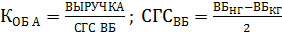

- Коэффициент общей оборачиваемости активов

, (23)

, (23)

где, СГС – среднегодовая стоимость

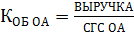

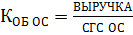

- Коэффициент оборачиваемости оборотных активов

(24)

(24)

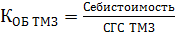

- Коэффициент оборачиваемости товарно-материальных запасов

(25)

(25)

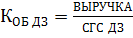

- Коэффициент оборачиваемости дебиторской задолженности

(26)

(26)

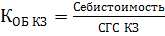

- Коэффициент оборачиваемости кредиторской задолженности

(27)

(27)

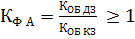

- Коэффициент финансовой активности

(28)

(28)

- Коэффициент оборачиваемости основных средств

(29)

(29)

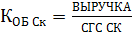

- Коэффициент оборачиваемости собственного капитала

(30)

(30)

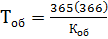

Для характеристики деловой активности помимо коэффициентов оборачиваемости так же рассчитываются показатели срока оборота тех или иных активов или обязательств. Общая формула выглядит так

(31)

(31)

Срок оборачиваемости пропорционален коэффициенту: если коэффициент растет, то срок оборачиваемости снижается, следовательно предприятие заинтересовано в уменьшении срока оборачиваемости за исключением срока оборачиваемости кредиторской задолженности.

Рентабельность, как и деловая активность, характеризует эффективности использования ресурсов конкретного предприятия. В статистике рассчитываются отраслевые показатели рентабельности, которые могут служить в качестве ориентира для оценки уровня рентабельности конкретного предприятия:

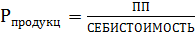

- Рентабельность продукции

, (32)

, (32)

где, ПП – прибыль от продаж

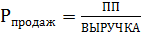

- Рентабельность продаж

(33)

(33)

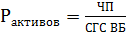

- Рентабельность активов(капитала)

, (34)

, (34)

где ЧП – чистая прибыль

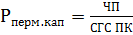

- Рентабельность перманентного капитала

(35)

(35)

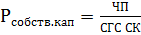

- Рентабельность собственного капитала

(36)

(36)

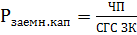

- Рентабельность заемного капитала

(37)

(37)

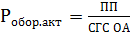

- Рентабельность оборотных активов

(38)

(38)

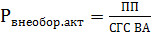

- Рентабельность вне оборотных активов (фондорентабельность)

(39)

(39)

Предприятие заинтересовано в росте показателей рентабельности, т.к. в отношении этих показателей не установлены рекомендуемые значения и допустимые пределы.

1.4.Значение финансового анализа в современных условиях

Финансы предприятия - это экономическая категория, особенность которой заключается в сфере ее действия и в присущих ей функциях. Они функционируют в сфере материального производства, где создаётся совокупный общественный продукт и национальный доход. В ходе финансирования хозяйственной деятельности предприятий возникают определённые финансовые отношения, связанные с организацией производства, реализацией продукции, формированием финансовых ресурсов, распределением и использованием доходов. Финансы предприятий – это экономические отношения, возникающие в процессе формирования производственных фондов, производства и реализации продукции, образования собственных финансовых ресурсов, а также, привлечения внешних источников финансирования, их распределения и использования.

По своему содержанию всю совокупность финансовых отношений предприятий можно систематизировать по следующим направлениям[1, с 358]:

- связанные с формированием уставного капитала;

- связанные с производством и реализацией продукции, возникновением вновь созданной стоимости;

- между коммерческими организациями и предприятиями, связанные с эмиссией и размещением ценных бумаг;

- между хозяйствующим субъектом и его подразделениями, а также с вышестоящей организацией;

- между коммерческими организациями и отдельными работниками (например, выплата дивидендов);

- между хозяйствующими субъектами и финансовой системой государства при уплате налогов и других платежей в бюджет;

- между хозяйствующими субъектами и банковской системой в процессе хранения денег в банках, получения и погашения ссуд.

Финансы предприятия выполняют три основные функции[1.с 366]:

- Формирование, поддержание оптимальной структуры и наращивание производственного потенциала предприятия;

- Обеспечение текущей финансово-хозяйственной деятельности;

- Обеспечение участия хозяйствующего субъекта в осуществлении социальной политики.

Понятие “финансовая система” является развитием более общего понятия “финансы”. Каждое звено финансов определённым образом связано с процессом воспроизводства, имеет свои присущие ему функции. Каждое звено финансовой системы представляет собой определённую сферу финансовых отношений, а финансовая система в целом- совокупность различных сфер финансовых отношений, в процессе которых образуются и используются фонды денежных средств. Другими словами, финансовая система - система форм и методов образования, распределения и использования фондов денежных средств государства и предприятий [4, с 218]. Финансы - это совокупность экономических денежных отношений, возникающих в процессе производства и реализации продукции, включающих формирование и использование денежных доходов, обеспечение кругооборота средств в воспроизводственном процессе, организацию взаимоотношений с другими предприятиями, бюджетом, банками, страховыми организациями и др. Исходя из этого, финансовая работа на предприятии, прежде всего, направлена на создание финансовых ресурсов для развития, в целях обеспечения роста рентабельности, инвестиционной привлекательности, т. е. улучшение финансового состояния предприятия. Финансовое состояние - это совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов[8,с 259 ].

Цель анализа состоит не только и не столько в том, чтобы установить и оценить финансовое состояние предприятия, но еще и в том, чтобы постоянно проводить работу, направленную на его улучшение. Анализ финансового состояния показывает, по каким конкретным направлением надо вести эту работу, дает возможность выявить наиболее важные аспекты и наиболее слабые позиции в финансовом состоянии предприятия.

Оценка финансового состояния может быть выполнена с различной степенью детализации в зависимости от цели анализа, имеющейся информации, программного, технического и кадрового обеспечения. Наиболее целесообразным является выделение процедур экспресс-анализа и углубленного анализа финансового состояния. Финансовый анализ дает возможность оценить[8,с 264]:

- имущественное состояние предприятия;

- степень предпринимательского риска;

- достаточность капитала для текущей деятельности и долгосрочных инвестиций;

- потребность в дополнительных источниках финансирования;

- способность к наращиванию капитала;

- рациональность привлечения заемных средств;

- обоснованность политики распределения и использования прибыли.

Основу информационного обеспечения анализ финансового состояния должна составить бухгалтерская отчетность, которая является единой для организации всех отраслей и форм собственности[4,с 226]. Результаты финансового анализа позволяют выявить уязвимые места, требующие особого внимания, и разработать мероприятия по их ликвидации.

Не секрет, что процесс принятия управленческих решений в большей степени искусство, чем наука. Результат выполненных формализованных аналитических процедур не является или, по крайней мере, не должен являться единственным критерием для принятия того или иного управленческого решения. Результаты анализа - "материальная основа" управленческих решений, принятие которых основывается также на интеллекте, логике, опыте, личных симпатиях и антипатиях лица, принимающего эти решения.

Все это лишний раз свидетельствует о том, что финансовый анализ в современных условиях становится элементом управления, инструментом оценки надежности потенциального партнера. Необходимость сочетания формализованных и неформализованных процедур в процессе принятия управленческих решений накладывает отпечаток, как на порядок подготовки документов, так и на последовательность процедур анализа финансового состояния. Именно такое понимание логики финансового анализа является наиболее соответствующим логике функционирования предприятия в условиях рыночной экономики. Финансовый анализ является частью общего, полного анализа хозяйственной деятельности; если он основан на данных только бухгалтерской отчетности - внешний анализ; внутрихозяйственный анализ может быть дополнен и другими аспектами: анализом эффективности авансирования капитала, анализом взаимосвязи издержек, оборота и прибыли и т.п.[6,с 135]

2. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ООО «Даль ВО»

2.1. Общая организационно - экономическая характеристика ООО «Даль ВО»

Общество с ограниченной ответственностью Страховая компания «Даль ВО» создана путем реорганизации в форме преобразования закрытого акционерного общества. Общество является правопреемником всех имущественных прав и обязательств. Общество является юридическим лицом и осуществляет свою деятельность на основании настоящего устава и в соответствии с действующим законодательством РФ. Полное фирменное наименование общества на русском языке: Общество с ограниченной ответственностью «Страховая компания Даль ВО». Общество является коммерческой организацией. Предметом деятельности общества является деятельность по осуществлению обязательного и добровольного медицинского страхования в целях получения прибыли. Общество является собственником имущества, приобретенного в процессе его хозяйственной деятельности. Имущество общества учитывается на его самостоятельном балансе.

Для обеспечения деятельности Общество формирует уставный капитал, состоящий из номинальной стоимости долей участников Общества. Размер уставного капитала Общества определяется в рублях. Размер уставного капитала Общества составляет 40 000 000 рублей и распределяется следующим образом:

|

№ п/п

|

ФИО или наим

Юр лица

|

Размер вкладав руб.

|

Доля в ук

|

Правовой режим

Вклада

|

|

1

|

Сафонов В.В.

|

10 800 000

|

27%

|

Собственность

|

|

2

|

Лысюк Н.И.

|

7 520 000

|

18,8%

|

Собственность

|

|

3

|

Шеловских Т.В.

|

9 680 000

|

24,2%

|

Собственность

|

|

4

|

Шенгелия А.М.

|

12 000 000

|

30%

|

Собственность

|

|

|

ИТОГО

|

40 000 000

|

100%

|

|

Высшим органом Общества является общее собрание участников Общества.

Общее собрание решает следующие вопросы:

- принятие решения о распределении чистой прибыли Общества между участниками Общества, образование резервных и иных фондов Общества;

- принятие решения о совершении крупной сделки;

- установление оснований, размера, формы и порядка внесения участниками дополнительных вкладов;

- избрание Правления;

- решение других вопросов.

Генеральный директор общества утверждает повестку дня и организует подготовку к проведению Общих собраний участников Общества.

Исполнительными органами общества являются Правление и Генеральный директор. Состав Правления избирается общим собранием участников. Правление возглавляет генеральный директор общества. Генеральный директор руководит текущей деятельностью Общества и решает все вопросы.

Имущество общества образуется за счет вкладов в уставный капитал. Общество осуществляет учет результатов работ, ведет оперативный, бухгалтерский и статистический учет по нормам, действующим в Российской Федерации. Организацию документооборота в обществе осуществляет Генеральный директор. Решение о распределении прибыли принимает общее собрание участников. Часть чистой прибыли распределяется пропорционально вкладам в уставной капитал Общества. Общество имеет обособленные подразделения общества расположенные на территории Хабаровского края, Сахалинской области, в г. Петропавловс-Камчатский, в г. Биробиджан.

2.2. Анализ имущества и источников его финансирования.

Сравнительный аналитический баланс можно получить из исходного баланса путём сложения однородных по своему составу и экономическому содержанию статей баланса и дополнения его показателями структуры, динамики и структурной динамики. Аналитический баланс охватывает много важных показателей, характеризующих статику и динамику финансового состояния организации. Этот баланс включает показатели как горизонтального, так и вертикального анализа.

Непосредственно из аналитического баланса можно получить ряд важнейших характеристик финансового состояния организации. Сначала проведем анализ структуры актива баланса ООО «Даль ВО»(Таблица 1 )

Таблица 1

Структура активов ООО «Даль ВО» за 2011-2013гг.

|

|

2011

|

Доля %

|

2012

|

Доля %

|

2013

|

Доля %

|

Изменение

|

Изменение доли,%

|

|

I Внеоборотные активы

|

|

Нематериальные активы

|

131893

|

0,03

|

248989

|

0,07

|

205582

|

0,04

|

+73689

|

+0,01

|

|

Основные средства

|

95763187

|

20,76

|

121854100

|

33,98

|

139521404

|

28,58

|

+43758217

|

+7,82

|

|

Доходные вложения в материальные ценности

|

115009

|

0,02

|

581858

|

0,16

|

2707225

|

0,55

|

+2592216

|

+0,53

|

|

Финансовые вложения

|

263270751

|

57,06

|

143448686

+

|

40,00

|

271667477

|

55,65

|

+8396726

|

-1,41

|

|

|

|

Отложенные налоговые активы

|

24753

|

0,01

|

2571668

|

0,72

|

2140429

|

0,44

|

+2115676

|

+0,43

|

|

Прочие внеоборотные активы

|

7894253

|

1,71

|

12894498

|

3,60

|

14474919

|

2,96

|

+6580666

|

+1,25

|

|

Итог по разделу I

|

367199846

|

79,59

|

281599799

|

78,52

|

430717036

|

88,22

|

+63517190

|

+8,63

|

|

II Оборотные активы

|

|

Запасы

|

2226167

|

0,48

|

5576788

|

1,56

|

7107606

|

1,46

|

+4881439

|

+0,98

|

|

НДС по приобретенным ценностям

|

139838

|

0,03

|

141427

|

0,04

|

165306

|

0,03

|

+25468

|

0

|

|

Дебиторская задолженность

|

30358544

|

6,58

|

38018933

|

10,60

|

35810953

|

7,33

|

+5452409

|

+0,75

|

|

Финансовые вложения(за исключение денежных эквивалентов)

|

34192402

|

7,41

|

22252242

|

6,20

|

6625225

|

1,36

|

-27567177

|

-6,05

|

|

Денежные средства и денежные эквиваленты

|

19423531

|

4,21

|

7220449

|

2,01

|

6575545

|

1,35

|

-12847986

|

-2,86

|

|

Прочие оборотные активы

|

7837456

|

1,70

|

3823198

|

1,07

|

1206012

|

0,25

|

-6631444

|

-1,45

|

|

Итог по разделу II

|

94177938

|

20,41

|

77033037

|

21,48

|

57490647

|

11,78

|

-36687291

|

-8,63

|

|

Баланс

|

461377784

|

100

|

358632836

|

100

|

488207683

|

100

|

+26829899

|

+5,5

|

По результатам анализа, представленного в таблице, мы можем увидеть, что в 2012г внеоборотные активы увеличились на 63517190 руб. (8,63%) по сравнению с 2011г., главную роль в этом сыграло значительное увеличение основных средств и финансовых вложений. За тот же период времени из-за уменьшения дебиторской задолженности, финансовых вложений и денежных средств уменьшилась общая сумма оборотных активов, разница составила 36687291руб(8,63%). Баланс же в общем выражении увеличился на 26829899руб(5,5%) и составил 488207683руб.

Проведем анализ структуры пассивов ООО «Даль ВО» (Таблица 2 )

Таблица 2

Структура пассивов ООО «Даль ВО» за 2011-2013гг.

|

|

2009

|

Доля, %

|

2010

|

Доля, %

|

2011

|

Доля %

|

Изменение

|

Изменение доли

|

|

|

|

III Капитал и резервы

|

|

|

Уставный капитал

|

289

|

0

|

289

|

0,00

|

289

|

0

|

|

0

|

|

Переоценка внеоборотных активов

|

887244

|

0,19

|

994062

|

0,28

|

844470

|

0,17

|

-42774

|

-0,02

|

|

Добавочный капитал

|

18428864

|

3,99

|

18428864

|

5,14

|

18428864

|

3,78

|

|

-0,21

|

|

Резервный капитал

|

43

|

0

|

43

|

0,00

|

43

|

0

|

|

0

|

|

Нераспределенная прибыль

|

174951266

|

37,92

|

94861481

|

26,45

|

98794281

|

20,24

|

-76156985

|

-17,68

|

|

Итог по разделу III

|

194267706

|

42,11

|

114284739

|

31,87

|

118067947

|

24,18

|

-76199759

|

-17,93

|

|

|

|

IV Долгосрочные обязательства

|

|

|

Заемные средства

|

221362001

|

47,98

|

191652681

|

53,44

|

299140231

|

61,27

|

+77778230

|

+13,29

|

|

Отложенные налоговые обязательства

|

8590002

|

1,86

|

9941365

|

2,77

|

10601179

|

2,17

|

+2011177

|

+0,31

|

|

Прочие обязательства

|

785668

|

0,17

|

493976

|

0,14

|

-

|

0

|

-785668

|

-0,17

|

|

Итог по разделу

|

230737671

|

50,01

|

202088022

|

56,35

|

309741410

|

63,44

|

+79003739

|

+13,43

|

|

|

|

V Краткосрочные обязательства

|

|

|

Заемные средства

|

8992990

|

1,95

|

10894912

|

3,04

|

21064230

|

4,31

|

12071240

|

+2,36

|

|

Кредиторская задолженность

|

27306589

|

5,92

|

31360049

|

8,74

|

37800917

|

7,74

|

10494328

|

+1,82

|

|

Доходы будущих периодов

|

-

|

,00

|

5114

|

0,00

|

94088

|

0,02

|

94088

|

+0,02

|

|

Оценочные обязательства

|

-

|

,00

|

-

|

0,00

|

1439091

|

0,3

|

1439091

|

+0,3

|

|

Прочие обязательства

|

72828

|

0,02

|

-

|

0,00

|

-

|

0

|

-72828

|

-0,02

|

|

Итог по разделу

|

72828

|

0,02

|

42260075

|

11,78

|

60398326

|

12,37

|

24025919

|

+12,35

|

|

Баланс

|

461377784

|

100

|

358632836

|

100

|

488207683

|

100

|

26829899

|

+5,5

|

По результатам анализа пассива баланса, можно сказать, что уменьшение нераспределенной прибыли на 76156985 руб. или 17,68%, (IIIраздел) явилось главной причиной изменения итога раздела на 76199759 руб. (17,93%). В IV разделе мы видим заметное увеличение заемных средств, в сумме 77778230 руб,(13,29%) и отложенных налоговых обязательств, причем прочие обязательства в 2011г. были погашены в полном объеме. Все это вывело итог по IV разделу в плюс на 79003739 руб.(13,43%). В V разделе мы видим увеличение по всем показателям, как по заемным средствам ( в основном) так и по кредиторской задолженности, заметно только уменьшение по прочим обязательствам, все это увеличило итог раздела на 24025919 руб.(12,35%), и он составил 60398326руб.

2.3. Анализ ликвидности баланса

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. Анализ ликвидности баланса приведён в таблице 3.

Таблица 3

Анализ ликвидности баланса ООО «Даль ВО» в 2011-2013гг по сгруппированным активам и пассивам

|

Актив

|

Абсолютные величины

|

Пассив

|

Абсолютные величины

|

|

2011

|

2012

|

2013

|

2011

|

2012

|

2013

|

|

А1

|

53615933

|

9472691

|

13200770

|

П1

|

27379417

|

31360049

|

37800917

|

|

А2

|

38196000

|

41842131

|

37016965

|

П2

|

8992990

|

10894912

|

21064230

|

|

А3

|

265636756

|

149166901

|

278940389

|

П3

|

230737671

|

202088022

|

309741410

|

|

А4

|

103929095

|

138151113

|

159049559

|

П4

|

194267706

|

114289853

|

119601126

|

|

Баланс

|

461377784

|

338632836

|

488207683

|

Баланс

|

461377784

|

358632836

|

488207683

|

По полученным данным соотнесем показатели активов и пассивов баланса(Таблица4).

Таблица 4

Соотношение активов и пассивов баланса ООО «Даль ВО» в 2011-2013гг.

|

Нормативные показатели

|

Соотношение активов и пассивов баланса

|

|

2011

|

2012

|

2013

|

|

А1=>П1

|

А1<П1

|

А1<П1

|

А1<П1

|

|

А2=>П2

|

А2>П2

|

А2>П2

|

А2>П2

|

|

А3=>П3

|

А3<П3

|

А3<П3

|

А3>П3

|

|

А4<П4

|

А4>П4

|

А4>П4

|

А4<П4

|

Т.к. при соотношении активов и пассивов баланса некоторые соотношения выполняются, а другие нет, то можно говорить о большей или меньшей степени не ликвидности баланса

По результатам анализа ликвидности баланса оценивается кредитоспособность предприятия, для этого оценивается коэффициент кредитоспособности (Таблица5).

Таблица 5

Расчет коэффициентов кредитоспособности

|

|

Норматив

|

2011

|

2012

|

2013

|

Изменение

|

|

Коэффициент кредитоспособности

|

1

|

1,338

|

0,821

|

0,892

|

-0,446

|

|

Коэффициент кредитоспособности

(уточненный)

|

1

|

1,508

|

-

|

-

|

-

|

По полученным данным мы видим, что за последние три года предприятие было кредитоспособно лишь в 2011 году, но за последние два года значение коэффициента увеличивается (в 2012г. по сравнению с 2011г. на 0,071) , что говорит о положительной тенденции.

Для анализа платежеспособности предприятия найдем следующие коэффициенты(Таблица 6)

Таблица 6

Коэффициенты для анализа платежеспособности ООО «Даль ВО» в 2011-2013гг

|

Коэффициенты

|

Норматив

|

2011

|

2012

|

2013

|

Изменение

|

|

Абсолютной ликвидности

|

[0,2-0,25]

|

1,474

|

0,224

|

0,224

|

-1,25

|

|

Быстрой ликвидности

|

[0,8-1,0]

|

2,524

|

1,121

|

0,853

|

-1,671

|

|

Общей ликвидности

|

2

|

9,824

|

4,745

|

5,592

|

-4,232

|

|

Ликвидности при мобилизации средств

|

[0,5-0,7]

|

-0,154

|

0,042

|

0,099

|

0,253

|

Значение коэффициента абсолютной ликвидности в 2011 и 2012г находится в рамках допустимого, это значит, что основную часть своих краткосрочных обязательств предприятие в состоянии погасить за счет наиболее ликвидных активов. Это произошло в основном из-за уменьшения денежных средств и краткосрочных финансовых вложений при увеличении краткосрочных обязательств.

Мы можем увидеть, что только в 2011г. коэффициент быстрой ликвидности находится в пределах нормы, т.к. наиболее ликвидные и быстрореализуемые активы в состоянии погасить наиболее срочные обязательства и краткосрочные пассивы.

Коэффициент общей ликвидности находится в пределах нормы, а теоретически это может значить, что предприятие способно продолжать свою деятельность в среднесрочной и долгосрочной перспективе, это происходит в основном из-за увеличения краткосрочных обязательств и расходов будущих периодов, и на это не повлияло увеличение оборотных активов. Коэффициент ликвидности при мобилизации средств ниже допустимого уровня, а это значит, что материально-производственных запасов не достаточно для погашения краткосрочных обязательств.

Помимо коэффициентов в платежеспособность предприятия характеризуется так же абсолютным показателем, обозначающийся термином чистый оборотный капитал(Таблица 7).

Таблица 7

Чистый оборотный капитал ООО «Даль ВО» за 2011-2013гг.

|

|

2011

|

2012

|

2013

|

Изменение

|

|

ЧОК

|

57805531

|

34772962

|

-5607679

|

-63413210

|

С 2011г чистый оборотный капитал уменьшается и в 2012г он отрицательный, а это что значит платежеспособность предприятия низкая, это произошло из-за заметного увеличения краткосрочных обязательств.

2.4. Анализ финансовой устойчивости

Текущая финансовая устойчивость. Для определения типа финансового состояния необходимо произвести расчет соответствующих формул (Таблица8)

Таблица 8

Показатели для определения типа финансовой устойчивости ООО «Даль ВО» в 2011-2013гг

|

|

2011

|

2012

|

2013

|

Изменение

|

|

Сумма запасов и затрат

|

2366005

|

5718215

|

7272912

|

4906907

|

|

Собственные оборотные средства

|

-172932140

|

-167315060

|

-312649089

|

-139716949

|

|

Перманентный капитал

|

57805531

|

34772962

|

-2907679

|

-60713210

|

|

Общая величина источников финансирования запасов и затрат

|

94177938

|

77033037

|

57490647

|

-36687291

|

Непосредственно для оценки степени обеспечения запасов и затрат соответствующих источнику их финансирования рассчитываются следующие показатели (Таблица 9)

Таблица 9

Определение излишка/недостатка отдельных источников финансирования запасов или затрат ООО «Даль ВО» в 2011-2013гг

|

Излишек/недостаток

|

2011

|

2012

|

2013

|

Изменение

|

|

собственных оборотных средств

|

|

|

|

-144623856

|

|

перманентного капитала

|

|

|

|

-65620117

|

|

общей величины источников финансирования запасов и затрат

|

|

|

|

-41594198

|

Можно заметить, что увеличился недостаток собственных оборотных средств на144623856 руб., перманентного капитала на 65620117 руб., и общей величины источников финансирования запасов и затрат на 41594198руб.

По факту определения излишка или недостатка отдельных источников финансирования запасов и затрат определяется тип финансовой ситуации на предприятии.

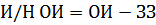

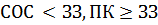

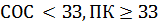

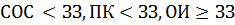

На данном предприятии в 2011г. и 2012г определена нормальная устойчивость финансового состояния, т.к.  , но в 2011г уже наблюдается неустойчивое финансовое состояние, т.к.

, но в 2011г уже наблюдается неустойчивое финансовое состояние, т.к.  .

.

Перспективная финансовая устойчивость характеризуется совокупностью относительных показателей, которые отражают удельный вес тех или иных элементов собственного или заемного капитала в валюте баланса а так же соотношение собственных и заемных средств. Для этого рассчитываются следующие показатели (Таблица10):

Таблица 10

Расчет коэффициентов для определения перспективной финансовой устойчивости на ООО «Даль ВО» в 2011-2013г

|

Коэффициент

|

Норматив

|

2011

|

2012

|

2013

|

Изменение

|

|

Автономии

|

0,5

|

0,421

|

0,319

|

0,242

|

-0,179

|

|

Финансовой зависимости

|

0,5

|

1,501

|

0,174

|

0,758

|

-0,743

|

|

Финансовой устойчивости

|

[0,8-0,9]

|

0,921

|

0,882

|

0,876

|

-0,045

|

|

Текущей задолженности

|

[0,1-0,2]

|

0,079

|

0,118

|

0,124

|

0,045

|

|

Финансового риска

|

1

|

3,048

|

0,547

|

3,135

|

0,087

|

|

обеспечения оборотных активов собственными оборотными средствами.

|

0,1

|

-1,836

|

-2,172

|

-5,706

|

-3,87

|

|

маневренности собственных об средств.

|

0,5

|

-1,464

|

-1,164

|

-2,648

|

-1,184

|

Т.к. данный коэффициент ниже нормального, то перспективная финансовая устойчивость под угрозой, поскольку доля заемных средств велика, а собственных мала. Можно сказать, что только в 2012г. предприятие не зависело от заемных средств, в остальные годы их доля была велика, пиком является 2011г., когда их доля была выше в 3 раза. Можно заметить, что предприятие устойчиво развивалось последние 2 года, а в 2011г. коэффициент превышал норму всего на 0,021. Коэффициент текущей задолженности так же находится в пределах нормы, за исключением 2011г. Т.к. значение коэффициента финансового риска находилось в доступном пределе лишь в 2012г, то это означает что в 2013и 2011г, вероятность риска превышала допустимый предел примерно в 3 раза.

По данным последних коэффициентов можно сделать вывод, что собственные оборотные средства предприятия не обеспечивают оборотные активы и маневренность оборотных средств.

2.5. Анализ финансовых результатов деятельности, деловой активности и рентабельности

Проведем анализ отчета о прибылях и убытках, для этого составим сводную таблицу показателей (Таблица 11)

Таблица 11

Показатели отчета о прибылях и убытках ООО «Даль ВО» за 2012-2013 гг.

|

Прибыли

|

2012

|

2013

|

Доля

|

Изменение

|

|

Выручка

|

210128787

|

261098257

|

|

+50969470

|

|

Себестоимость продаж

|

78214890

|

110143698

|

|

+31928808

|

|

Валовая прибыль

|

131913897

|

150954559

|

|

+19040662

|

|

Управленческие расходы

|

57479285

|

79662221

|

|

+22182936

|

|

Прибыль (убытки) от продаж

|

74434612

|

71292338

|

|

-3142274

|

|

Прибыль до налогообложения

|

37475336

|

53657678

|

|

+16182342

|

|

Чистая прибыль

|

28197203

|

41220410

|

|

+13023207

|

По данным таблицы мы видим что, выручка в отчетном году увеличилась, по сравнению с предыдущим, на 50 969 470 руб. и составила 261 098 257руб. Так же увеличилась себестоимость продаж на 31 928 808руб. и составила 110 143 698руб., увеличилась валовая прибыль на 19 040 662руб. и составила 150 954 559 руб., управленческие расходы увеличились с 57 479 285руб. до 79 662 221руб. Исходя из этого, прибыль от продаж уменьшилась и составила 71 292 338руб., по сравнению с предыдущим годом, когда она составляла 74 434 612руб. Доходы от участия в других организациях уменьшились почти в 3 раза и составили 923 187руб., не смотря на это, заметно увеличились проценты к получению, проценты к уплате, прочие доходы и прочие расходы. Прибыль до налогообложения в отчетном году, по сравнению с предыдущим увеличилась на 16 182 342руб. и составила 53 657 678руб., так же увеличилась на 13 023 207руб. чистая прибыль и в отчетном году составила 41 220 410руб.

Деловая активность наряду с рентабельностью характеризует эффективность деятельности предприятия. При характеристике деловой активности используются коэффициенты оборачиваемости, к их числу относятся(Таблица12):

Таблица 12

Коэффициенты оборачиваемости активов ООО «Даль ВО» за 2012-2013 гг.

|

Коэффициент

|

2012

|

2013

|

Изменение

|

|

общей оборачиваемости активов

|

|

|

-0,051

|

|

оборачиваемости оборотных активов

|

|

|

+2,037

|

|

оборачиваемости товарно-материальных запасов

|

|

|

+1,472

|

|

оборачиваемости дебиторской задолженности

|

|

|

+1,764

|

|

оборачиваемости кредиторской задолженности

|

|

|

+0,42

|

|

финансовой активности

|

|

|

+0,286

|

|

оборачиваемости основных средств

|

|

|

+0,147

|

|

оборачиваемости собственного капитала

|

|

|

+0,372

|

Для характеристики деловой активности помимо коэффициентов оборачиваемости так же рассчитываются показатели срока оборота тех или иных активов или обязательств, срок оборота представлен в таблице 13.

Таблица 13

Показатели срока оборота ООО «Даль ВО» в 2012-2013гг

|

|

2012

|

2013

|

Изменение

|

|

Срок оборота капитала

|

624,573

|

628,243

|

3,67

|

|

Срок оборачиваемости оборотных активов

|

134,164

|

137,46

|

3,296

|

|

Срок оборачиваемости товарно-материальных запасов

|

26,096

|

23,553

|

-2,543

|

|

Срок оборачиваемости дебиторской задолженности

|

66,22

|

50,062

|

-16,158

|

|

Срок оборачиваемости кредиторской задолженности

|

146,752

|

125,257

|

-21,495

|

|

Срок оборачиваемости основных средств

|

212,297

|

195,083

|

-17,214

|

|

Срок оборачиваемости собственного капитала

|

199,021

|

165,084

|

-33,937

|

Срок оборачиваемости пропорционален коэффициенту: если коэффициент растет, то срок оборачиваемости снижается, следовательно предприятие заинтересовано в уменьшении срока оборачиваемости за исключением срока оборачиваемости кредиторской задолженности. По данным таблицы 11, мы видим что наибольшее уменьшение срока оборота произошло кредиторской задолженности на 21,495, так же уменьшился срок оборачиваемости дебиторской задолженности на 16,158, т.к. срок оборота кредиторской задолженности больше срока оборота дебиторской, то это значит что предприятие получает деньги от своих дебиторов раньше, чем наступает время погашения кредитных обязательств, а значит уменьшается необходимость прибегать к дополнительным заимствованиям средств, что уменьшает нагрузку и увеличивает производственную деятельность предприятия.

Рентабельность, как и деловая активность, характеризует эффективности использования ресурсов конкретного предприятия. В статистике рассчитываются отраслевые показатели рентабельности, которые могут служить в качестве ориентира для оценки уровня рентабельности конкретного предприятия (Таблица14) :

Таблица 14

Расчет показателей рентабельности ООО «Даль ВО» за 2011-2012гг

|

Рентабельность

|

2011

|

2012

|

Изменение

|

|

продукции

|

0,952

|

0,647

|

-0,305

|

|

продаж

|

0,354

|

0,273

|

-0,081

|

|

активов(капитала)

|

0,079

|

0,084

|

+0,005

|

|

перманентного капитала

|

0,811

|

-14,176

|

-14,987

|

|

собственного капитала

|

0,247

|

0,349

|

+0,102

|

|

заемного капитала

|

0,451

|

0,111

|

-0,34

|

|

оборотных активов

|

0,966

|

1,24

|

+0,274

|

|

Внеоборотных активов (фондорентабельность)

|

0,264

|

0,166

|

-0,098

|

Мы можем заметить, что в целом рентабельность предприятия уменьшается, это особо заметно при уменьшении перманентного капитала на 14,987, показатели рентабельности продукции, продаж, заемного капитала и внеоборотных активов, так же уменьшают общую рентабельность предприятия и небольшое увеличение в рентабельности активов, собственного капитала и оборотных активов не спасают данную ситуацию.

3. РЕКОМЕНДАЦИИ ПО УЛУЧШЕНИЮ ФИНАНСОВОГО СОСТОЯНИЯ ООО «Даль ВО»

Финансовый анализ выступает не только важнейшей составляющей любой из функций управления, но и сам является видом управленческой деятельности, предшествующей принятию управленческих решений, направленных на устойчивое развитие бизнеса организации. Результаты финансового анализа дают необходимую информацию о состоянии объекта анализа и служат основой для принятия соответствующих управленческих решений.

Прежде чем приступить к поиску направлений укреплений финансового состояния предприятия и разработке организационно-технических мероприятий, рассмотрим проблемы в финансово-хозяйственной деятельности предприятия, выявленные в ходе проведенного финансового анализа.

В течение отчетного года сохраняется низкий уровень ликвидности предприятия, это означает, что предприятие абсолютно не в состоянии погасить свои краткосрочные обязательства. На данном предприятии значение показателя ниже рекомендуемого, что говорит о нехватке предприятию денежных средств для покрытия краткосрочных обязательств.

Что касается финансовой устойчивости предприятия, то наблюдается недостаток собственных оборотных средств и перманентного капитала. В отчетном году мы можем заметить зависимость предприятия от заемных средств, в то же время наблюдается неустойчивое финансовое состояние. При помощи анализа финансового состояния, становится очевидным, что в условиях рынка ООО «Даль ВО» оказалось в крайне неустойчивом финансовом положении, которое осложняется ещё и тем, что увеличивается число конкурентов. Все эти факторы встают на ту чашу весов, которая склоняется в сторону неминуемого разорения данной структуры. Чтобы выйти из подобной ситуации, руководству ООО «Даль ВО» необходимо не только осваивать новые методы и технику управления, но и менять стратегию в целом. Для этого необходимо:

- проанализировать спрос на предоставление новых услуг, которые отвечают возможностям фирмы;

- обеспечить эффективную рекламу всех услуг предприятия;

- уменьшение производственных издержек и накладных расходов по производимым фирмой товарам и услугам.

- необходимо увеличение суммы собственных оборотных средств с целью повышения мобильности собственного капитала.

По результатам анализа финансовых результатам деятельности мы увидели общее увеличение чистой прибыли, в то время как произошло и увеличение расходов организации.

В ходе анализа деловой активности предприятия было выявлено уменьшение периода оборачиваемости всех показателей по сравнению с предыдущим годом, что свидетельствует о повышении эффективности производства. Основной проблемой деятельности предприятия в отчетном году является высокий уровень кредиторской задолженности, что показывает увеличение заемных средств. Таким образом, первоочередной задачей является повышение эффективности деятельности предприятия. Также необходимо осуществлять контроль над состоянием расчетов с кредиторами, чтобы минимизировать количество кредиторской задолженности.

С целью повышения уровня рентабельности предприятию необходимо разработать мероприятия по снижению себестоимости реализованной продукции и операционных расходов, не включаемых в себестоимость. Также положительное влияние на уровень рентабельности активов и собственного капитала окажет ускорение оборачиваемости средств предприятия.

Было выяснено, что для стабилизации и улучшения финансового состояния ООО "Даль ВО" необходимо провести ряд мероприятий, в ходе которых необходимо:

1) уменьшить количество кредиторской задолженности;

2) увеличить финансовые результаты деятельности предприятия;

3) уменьшить количество заемных средств;

Осуществляемое с учетом финансовой идеологии прогнозирование финансовой деятельности направленно, прежде всего, на разработку финансовой стратегии предприятия, которое представляет собой систему долгосрочных целей финансовой деятельности предприятия и наиболее эффективных путей их достижения. Основная цель финансовой стратегии – обеспечение высоких темпов экономического развития и повышения конкурентной позиции предприятия связана с тенденциями развития соответствующего товарного рынка.

Увеличение долгосрочных и краткосрочных обязательств говорит о спаде хозяйственной деятельности предприятия, так как он происходит в совокупности с ростом доли оборотных активов, что указывает на увеличение средств в обороте, что позволяет увеличить объем производства и, при наличии платежеспособного спроса, увеличить выручку.

Рекомендуется рациональное управление текущими активами, то есть умелое балансирование между рисками. Одни риски связаны с недостатком текущих активов, а значит с угрозой срыва производственных планов из за нехватки сырья и материалов или отсутствия возможности удовлетворить запросы потребителей. Другие риски обусловлены избытком текущих активов, а это приводит к замораживанию денежных средств, дебиторской задолженности и т.д.

Расходы и риски, связанные с недостатком оборотных средств:

- задержки в снабжении сырьем и материалами и как следствие увеличение продолжительности производственного цикла и рост затрат;

- дополнительные затраты на решение вопросов финансирования;

- невыполнение в сроки договорных обязательств.

Расходы и риски, связанные с избытком оборотных средств:

- запасы могут испортиться физически или морально устареть;

- рост расходов на хранение излишков запасов;

- должники могут отказаться платить или обанкротиться;

- более высокий объем товарно-материальных запасов и незавершенного производства увеличивает налог на имущество

- инфляция может значительно уменьшить реальную стоимость дебиторской задолженности, денежных средств

Таким образом, можно сделать вывод, что оптимальный уровень текущих активов позволит максимизировать прибыль при приемлемом уровне ликвидности и коммерческого риска. То есть текущие активы должны быть минимальны, но достаточны для успешной и бесперебойной работы предприятия.

ЗАКЛЮЧЕНИЕ

В заключение работы можно выделить следующие аспекты, которые обобщенно характеризовали основные ее моменты. Можно сразу отметить, что все задачи, поставленные в начале работы достигнуты, раскрыты, так как на конкретном примере ООО «Даль ВО», так и рассмотрены теоретические разработки, необходимые для проведения анализа финансовой деятельности предприятия для определения рекомендаций по улучшению финансового состояния предприятия.

В первой главе рассматриваются теоретические основы анализа финансового состояния изучаемого предприятия.

Основной целью финансового анализа является получение ключевых параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов и т.п. Цели анализа достигаются в результате решения определенного взаимосвязанного набора аналитических задач. Аналитическая задача представляет собой конкретизацию целей анализа с учетом организационных, информационных, технических и методических возможностей проведения этого анализа. По А.Д. Шеремету методика финансового анализа включает три взаимосвязанных блока: анализ финансовых результатов деятельности предприятия, анализ финансового состояния предприятия, анализ эффективности финансово-хозяйственной деятельности предприятия.

По содержанию процесса управления выделяют: перспективный (прогнозный, предварительный) анализ, оперативный анализ, текущий (ретроспективный) анализ по итогам деятельности за тот или иной период. При осуществлении экспресс-анализа финансового состояния рассматриваются и оцениваются следующие параметры: ликвидность баланса, платежеспособность или ликвидность предприятия, финансовая устойчивость предприятия, деловая активность или оборачиваемость, рентабельность.

Все это лишний раз свидетельствует о том, что финансовый анализ в современных условиях становится элементом управления, инструментом оценки надежности потенциального партнера. Необходимость сочетания формализованных и неформализованных процедур в процессе принятия управленческих решений накладывает отпечаток, как на порядок подготовки документов, так и на последовательность процедур анализа финансового состояния. Именно такое понимание логики финансового анализа является наиболее соответствующим логике функционирования предприятия в условиях рыночной экономики.

В главе второй, занимающей большую часть работы, была дана общая характеристика ООО «Даль ВО» и произведен анализ финансового состояния данного предприятия. В ходе работы было установлено реальное положение дел на предприятии; выявлены изменения в финансовом состоянии и факторы, вызвавшие эти изменения. При анализе имущества было выявлено в период с 2011 по 2012 год увеличение баланса предприятия на 129 574 847 руб. и на 31 декабря 2012 года он составил 488 207 683руб. Так же была выявлена степень не ликвидности баланса, и некредитоспособность предприятия, и положительная тенденция к улучшению этой ситуации. Общая характеристика ликвидности предприятия показывает, что предприятие может погасить основную часть своих краткосрочных обязательств за счет наиболее ликвидных активов и оно способно продолжать свою деятельность в среднесрочной и долгосрочной перспективе, но своих материально-производственных запасов предприятию недостаточно, и платежеспособность ООО «Даль ВО» низкая.

На данном предприятии в 2011г. и 2012г определена нормальная устойчивость финансового состояния, но в 2013 г уже наблюдается неустойчивое финансовое состояние, которое вызвано уменьшением перманентного капитала и увеличения общей величины источников финансирования. Можно сказать что последние несколько лет предприятие устойчиво развивалось, но перспективная финансовая устойчивость по угрозой из-за большой доли заемных средств, большой вероятности финансового риска в следствии того, что собственные оборотные средства предприятия не обеспечивают оборотные активы и маневренность оборотных средств.

По результатам анализа финансовых результатов было выяснено, что за год выручка предприятия увеличилась на 50 969 470 руб., кроме того увеличилась себестоимость продаж и валовая прибыль. В итоге чистая прибыль в 2012 году составила 41 220 410 руб., что больше предыдущего года на 13 023 207руб. Так же мы увидели увеличение срока оборота показателей финансового состояния, и общее уменьшение рентабельности.

В третьей главе были описаны основные направления улучшения финансового состояния предприятия. Для стабилизации и улучшения финансового состояния ООО «Даль ВО» необходимо провести ряд мероприятий, таких как:

1) уменьшить количество кредиторской задолженности;

2) увеличить финансовые результаты деятельности предприятия;

3) уменьшить количество заемных средств;

С целью повышения уровня рентабельности предприятию необходимо разработать мероприятия по снижению себестоимости реализованной продукции и операционных расходов, не включаемых в себестоимость

СПИСОК ЛИТЕРАТУРЫ

- Г.В. Савицкая , Экономический анализ. Учебник, М.: Новое знание, 2009. - 640с.

- Ковалев В.В., Финансовый менеджмент: теория и практика. 2-е изд., перераб. и доп. - М.: ТК Велби, Проспект, 2010. — 1024 с.

- Методика финансового анализа. Шеремет. А.Д., Сайфулин Р.С., Негашев Е.В. – 5-е изд., перераб. и доп. – М.: ИНФРА-М. 2009. - 536 с.

- Сафронов Н.А. Экономика предприятия. – М.: «Юрист», 2009. – 304 с.

- Стоянова Е. С. Финансовый менеджмент: теория и практика, «Перспектива», 2009. - 652с.

- Теория экономического анализа. Гальчина О.Н., Пожидаева Т.А., М.: Дашков и К, 2009. — 236 с.

- Финансовый менеджмент: Учебник для вузов, Н.Ф. Самсонов, Н.П. Баранникова, А.А. Володин и др., М.: Финансы, ЮНИТИ, 2009. – 495с.

- Экономический анализ. Л.Е. Басовский, А.М. Лунёва, А.Л.Басовский., «Инфра-М», 20010. – 360c

- www.gks.ru – Росстат

- www.beeline.ru – Официальный сайт ОАО «ВымпелКом»

ПРИЛОЖЕНИЯ

|

|

КОДЫ

|

|

|

Форма N 1 по ОКУД

|

|

|

|

Дата (год, месяц, число)

|

2013

|

|

|

|

Страховая организация

|

ООО «Страховая компания «Даль ВО»

|

по ОКПО

|

|

|

Идентификационный номер налогоплательщика

|

ИНН

|

|

|

Вид деятельности

|

Страхование

|

по ОКВЭД

|

.03.1

|

|

Организационно-правовая форма / форма собственности: Общество

|

|

65

|

|

|

С ограниченной ответственностью/ частная

|

по ОКОПФ/ОКФС

|

|

Единица измерения: тыс.руб.

|

по ОКЕИ

|

|

|

|

|

Местонахождение (адрес)

|

,г.Хабаровск,стадион им. Ленина, Легкоатлетический манеж

|

|

Дата утверждения

|

|

|

|

Дата отправки (принятия)

|

|

|

|

АКТИВ

|

Код строки

|

на начало периода

|

на конец периода

|

|

1

|

2

|

3

|

4

|

|

I Активы

|

|

|

|

|

Нематериальные активы

|

110

|

-

|

-

|

|

Инвестиции

|

120

|

25918

|

31789

|

|

в том числе:

|

|

-

|

-

|

|

земельные участки

|

121

|

-

|

-

|

|

Здания

|

122

|

-

|

3901

|

|

финансовые вложения в дочерние, зависимые общества и другие организации

|

130

|

14918

|

15918

|

|

в том числе:

акции дочерних и зависимых обществ

|

131

|

-

|

-

|

|

долговые ценные бумаги дочерних и зависимых обществ и предоставленные им займы

|

132

|

-

|

-

|

|

вклады в уставные (складочные) капиталы дочерних и зависимых обществ

|

133

|

-

|

-

|

|

акции других организаций

|

134

|

-

|

-

|

|

долговые ценные бумаги других организаций и предоставленные им займы

|

135

|

14915

|

15915

|

|

вклады в уставные (складочные) капиталы других организаций

|

136

|

3

|

3

|

|

Иные инвестиции

|

140

|

11000

|

11970

|

|

в том числе:

государственные и муниципальные ценные бумаги

|

141

|

-

|

-

|

|

депозитные вклады

|

142

|

11000

|

11970

|

|

прочие инвестиции

|

145

|

-

|

-

|

|

|

|

|

|

|

|

|

|

|

|

АКТИВ

|

Код строки

|

на начало периода

|

на конец периода

|

|

1

|

2

|

3

|

4

|

|

Депо премий и перестрахователей

|

150

|

-

|

-

|

|

Доля перестраховщиков в страховых резервах

|

160

|

78

|

-

|

|

в том числе:

в резервах по страхованию жизни

|

161

|

-

|

-

|

|

в резерве незаработанной премии

|

162

|

78

|

-

|

|

в резервах убытков

|

163

|

-

|

-

|

|

Дебиторская задолженность по операциям страхования, соцстрахования

|

170

|

3361

|

16557

|

|

в том числе:

страхователи

|

171

|

3246

|

16439

|

|

страховые агенты

|

172

|

115

|

118

|

|

прочие дебиторы

|

175

|

-

|

-

|

|

Дебиторская задолженность по операциям перестрахования

|

180

|

-

|

-

|

|

Прочая дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты

|

190

|

-

|

-

|

|

Прочая дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты

|

200

|

2016

|

9342

|

|

Основные средства

|

210

|

8602

|

11981

|

|

Незавершенное строительство

|

220

|

-

|

200

|

|

Отложенные налоговые активы

|

230

|

-

|

-

|

|

Запасы

|

240

|

237

|

2819

|

|

в том числе:

материалы и другие аналогичные ценности

|

241

|

181

|

2704

|

|

расходы будущих периодов

|

242

|

56

|

115

|

|

прочие запасы и затраты

|

245

|

-

|

-

|

|

Налог на добавленную стоимость по приобретенным ценностям

|

250

|

-

|

-

|

|

Денежные средства

|

260

|

18588

|

29341

|

|

Иные активы

|

270

|

-

|

-

|

|

Итого по разделу I

|

290

|

58800

|

102029

|

|

БАЛАНС

|

300

|

58800

|

102029

|

|

|

|

|

|

|

|

|

|

|

|

ПАССИВ

|

Код строки

|

на начало периода

|

на конец периода

|

|

1

|

2

|

3

|

4

|

|

II Капитал и резервы

Уставный капитал

|

410