Сутність фінансового контролінгу. Виникнення і розвиток контролінгу. Види контролінгу

PAGE \* MERGEFORMAT 98

Сутність фінансового контролінгу. Виникнення і розвиток контролінгу. Види контролінгу

В економічній літературі не існує єдиного підходу до визначення сутності контролінгу. Більшість фахівців стверджує, що контролінг – спеціальна саморегульована система методів та інструментів, яка спрямована на функціональну підтримку менеджменту підприємства і включає інформаційне забезпечення, планування, координацію контроль і внутрішній консалтинг.

В англомовних країнах використовують термін «управлінський облік», однак працівників відділу управлінського обліку називають контролерами або фінансовими аналітиками.

В економічній літературі існує думка, що управлінський облік є складовою системи контролінгу яку обґрунтовують, порівнюючи функції контролінгу на сучасних підприємствах з функціями управлінського обліку у 50-60-х роках ХХ століття. Водночас, окремі фахівці вважають, що контролінг є складовою управлінського обліку. Однак, вивчення теорії та практики управлінського обліку і фінансового контролінгу дає можливість стверджувати, що концептуально призначення управлінського обліку в сучасному його розумінні на підприємствах англомовних країн відповідає призначенню системи фінансового контролінгу на підприємствах німецькомовних країн. Створення системи виробничого обліку, який іноді називають управлінським, в межах фінансового контролінгу призначене як правило для внутрішнього обліку доходів і витрат, що не відповідає призначенню управлінського обліку на сучасних підприємствах англомовних країн.

Сьогодні контролінг у широкому розумінні, визначають як систему управління досягненням кінцевих результатів діяльності підприємства, а у вузькому, контролінг – це система управління прибутком підприємства.

Передумовами створення концепції контролінгу були підвищення рівня конкуренції, фінансових ризиків, застосування складних форм фінансування діяльності підприємств.

В економічній літературі виділяють такі основні концепції контролінгу:

- Контролінг орієнтований на функцію контролю, згідно якої контролінг охоплює планування і контроль;

- Контролінг як функція координації, яка вбачає в основну функцію контролінгу в координації системи управління;

- Контролінг як інформаційна функція, відповідно до якої основне призначення контролінгу полягає в інформаційному забезпеченні управління.

Контролінг поділяють:

- За особливостями прийняття управлінських рішень:

- оперативний;

- стратегічний.

- За сферами господарської діяльності:

- контролінг персоналу;

- фінансовий контролінг;

- контролінг маркетингу;

- контролінг логістики;

- контролінг інноваційної та інвестиційної діяльності.

Однак, контролінг будь-якої сфери господарської діяльності охоплює панування, моніторинг, контроль і аналіз фінансово-економічних показників, пов’язаних з цими видами діяльності підприємства та прийняття певних фінансових рішень. З огляду на це, виділяють фінансовий контролінг у вузькому розумінні як контролінг формування, розподілу та використання фінансових ресурсів підприємства. Фінансовий контролінг в широкому розумінні включає переважну більшість функцій і завдань, які стосуються загальної системи контролінгу.

Отже, Фінансовий контролінг як система підтримки управління передбачає інтеграцію методів та процедур стратегічного планування, бюджетування, фінансової діагностики, інформаційного забезпечення управління, координації, контролю і внутрішнього консалтингу, які спрямовують управлінські процеси на підвищення ринкової вартості підприємства.

Глобальною метою фінансового контролінгу є підтримка ефективності функціонування підприємства на ринку, орієнтація управлінського процесу на максимізацію прибутку та вартості капіталу власників при мінімізації ризиків із збереженням ліквідності та платоспроможності підприємства.

Метою фінансового контролінгу є діагностування фактичного стану, визначення тенденцій економічного розвитку підприємства та попередження негативних наслідків впливу чинників внутрішнього та зовнішнього підприємницького середовища на фінансовий стан і фінансові результати підприємства.

Метою фінансового контролінгу на окремих підприємствах може бути отримання, обробка та трансформація інформації для управління і прийняття рішень.

Фінансовий контролер повинен:

- вміти використовувати методи стратегічного управління витратами;

- вміти координувати і методично забезпечувати процеси формування і реалізації фінансової стратегії;

- організувати і підтримувати процес бюджетування і бюджетного контролю;

- управляти ринковою вартістю підприємства;

- координувати та інтегрувати процеси управління у сферах розробок, закупівлі, виробництва, логістики, збуту, фінансування;

- організовувати і методично забезпечувати систему внутрішньогосподарського обліку, трансфертного ціноутворення;

- організовувати систему контролінгу фінансових ризиків.

Основними завданнями системи фінансового контролінгу є:

- формування і забезпечення функціонування інформаційної системи контролінгу;

- визначення методології та організації стратегічного аналізу і планування діяльності підприємств;

- збір інформації для управління на основі обліку та обробки даних;

- організація контролю на основі порівняння фактичних і планових показників та виявлення вузьких місць;

- організація спеціальної системи спостереження за зовнішнім середовищем;

- забезпечення координації планових завдань функціонування структурних підрозділів підприємства;

- здійснення внутрішнього консалтингу та формування методичного забезпечення щодо планування і контролю та прийняття управлінських рішень.

- Предмет і методи фінансового контролінгу

Предметом фінансового контролінгу є мікроекономічні процеси і явища на підприємстві, які характеризуються певними фінансовими показниками-індикаторами в їх динаміці, а також макроекономічні процеси в країні, які безпосередньо впливають на фінансовий стан і фінансові результати підприємства.

Методи фінансового контролінгу – це сукупність способів і прийомів, за допомогою яких суб’єкти впливають на об’єкти фінансового контролінгу для досягнення певних результатів діяльності. Виділяють такі основні групи методів:

- Загальнометодологічні:

- спостереження;

- аналіз;

- синтез;

- порівняння

- Загальнонаукові:

- планування і прогнозування, організування, мотивування;

- облік;

- аналіз;

- контроль і регулювання.

- Специфічні:

- моделювання процесів і явищ на основі визначення конкретних завдань системи;

- метод директ-кост;

- аналіз беззбитковості;

- бюджетування;

- система раннього попередження;

- бенчмаркінг тощо.

За особливістю управлінських рішень специфічні методи контролінгу поділяють на дві основні групи:

- Методи стратегічного фінансового контролінгу, до яких відносять: аналіз ланцюжка цінностей, SWOT-аналіз, портфельний аналіз, побудову стратегічного бюджету, організаційний аналіз, модель життєвого циклу, систему раннього попередження і реагування, дискримінантний аналіз, формування збалансованої облікової відомості, бенчмаркінг, методи моделювання сценарного прогнозування тощо.

- Методи оперативного фінансового контролінгу, зокрема, директ-кост, нормативний метод обліку і контролю, АВС-аналіз, XYZ-аналіз, аналіз взаємозв’язку «витрати-обсяг діяльності - прибуток», методи оптимізації обсягів виробничих запасів та випуску продукції, метод оптимізації суми цінових знижок, бюджетування тощо.

- Функції фінансового контролінгу

Фахівці виділяють дві найважливіші функції контролінгу:

Сервісна функція полягає у наданні необхідної інформації для управління.

Управлінська функція охоплює формування методології прийняття рішень, їх координацію і використання результатів аналізу відхилень фактичних даних від планових для прийняття рішень з управління.

В економічній літературі існують й інші підходи до виокремлення функцій фінансового контролінгу, зокрема виділяють такі функції як діагностика фінансово-економічного стану, участь у формуванні фінансової стратегії, організація планування і бюджетування, координування і контроль, внутрішній консалтинг (див. табл. 1.1).

Таблиця 1.1

Функції та завдання фінансового контролінгу на підприємстві

|

Функції

|

Завдання

|

|

Діагностика фінансово-економічного стану підприємства

|

Діагностика макро- , мезо- та мікросередовища підприємства та оцінка можливостей і загроз, сильних і слабких сторін діяльності підприємства на ринку. Діагностика якості портфеля продукції підприємства. Діагностика фінансового стану, фінансових результатів та ризиків на основі системи раннього попередження та реагування

|

|

Участь у формуванні фінансової стратегії

|

Інформаційне забезпечення обґрунтування мети і завдань стратегічного розвитку підприємства, формування його стратегічних планів

Обґрунтування пропозицій щодо адаптації організаційної структури підприємства до обраної стратегії розвитку

|

|

Формування системи обліково-аналітичного забезпечення прийняття управлінських рішень

|

Визначення складу, напрямку формування і подачі обліково-аналітичної інформації для прийняття стратегічних, тактичних та оперативних управлінських рішень. Організація обліку і визначення форм звітності для цілей управління. Управління процесом формування і розподілу інформації для системи менеджменту

|

|

Організація планування та бюджетування

|

Участь в організації планування і бюджетування діяльності підприємства, формування бюджетної політики, зокрема визначення методики та порядку розроблення бюджетів, їхньої форми та термінів розроблення і затвердження. Участь у розробленні бюджетів

|

|

Координація планів та діяльності підрозділів підприємства

|

Узгодження планових завдань, регулювання інформаційних потоків, координація діяльності окремих структурних підрозділів

|

|

Бюджетний контроль

|

Організація стратегічного, тактичного та оперативного контролю, а також системи попереднього, поточного і підсумкового контролю, участь у складанні річних, квартальних і місячних звітів. Аналіз відхилень фактичних показників від бюджетних, забезпечення аналізу і контролю ризиків фінансово-господарської діяльності та розроблення заходів для їх нейтралізації. Виявлення та ліквідація вузьких місць на підприємстві. Виявлення і своєчасне реагування на появу нових можливостей. Підготовка річного звіту про виконання бюджетів. Розроблення пропозицій щодо коригування планів і діяльності

|

|

Внутрішній консалтинг та методологічне забезпечення

управління

|

Формування методичного забезпечення діяльності окремих структурних підрозділів. Надання вищому керівництву підприємства та керівникам структурних підрозділів консультацій і рекомендацій у прийнятті стратегічних, тактичних та операційних управлінських рішень

|

Контролінг забезпечує швидке, а іноді передчасне отримання інформації на основі раннього виявлення проблеми.

Система раннього виявлення – це система інформаційного забезпечення, яка інформативно сигналізує про можливі ризики в діяльності підприємства. Збирається інформація про обставини, які ще чітко не проявились і точно не окреслені.

Для забезпечення належної якості фінансовому контролінгу необхідно належну увагу звернути на формування внутрішньої звітності.

Виділяють такі види внутрішньої звітності:

- стандартна, яку формування систематично, зокрема щодо структури витрат, руху грошових коштів;

- звітність про відхилення фактичних показників від бюджетних;

- звітність за вимогою.

Контролінг є компонентом управління, оскільки забезпечує систему управління інформацією для планування, прогнозування, координації, контролю організації і регулювання об’єктів управління.

Фінансовий контролінгу можна розглядати як особливу складову системи сервісного обслуговування управління діяльністю підприємства, що спрямована на досягнення максимальної ефективності у сфері фінансових відносин шляхом визначення раціональної структури пасивів, формування оптимальної структури активів, підтримки ліквідності і фінансової стійкості підприємства.

Водночас, фінансовий контролінгу є окремим напрямом фінансової роботи на підприємстві, спрямованим на підвищення її загальної ефективності в досягненні поставлених завдань шляхом їх координації, моніторингу та випереджувального контролю процесу їх досягнення тощо. Ця точка зору притаманна менеджеру-контролеру, а фінансовий контролінгу згідно неї – підсистема фінансового менеджменту.

- Організація фінансового контролінгу на підприємстві

Виділяють функціональну та дивізійну структуру управління діяльністю суб’єктів господарювання. Функціональна структура управління ґрунтується на формуванні підрозділів, які здійснюють управління окремими сферами діяльності підприємства.

Дивізійна структура управління передбачає орієнтацію на окремі завдання та об’єкти управління задля досягнення запланованих завдань.

Дивізійна структура має декілька видів:

- дивізійно-споживча (продуктова);

- дивізійно-управлінська зорієнтована на споживача;

- регіональна

В умовах функціональної організаційної структури може бути виокремлений підрозділ контролінгу, який підпорядковується президенту і входить до складу управління.

В дивізійній структурі контролер виконує сервісну функцію і підпорядковується вищому рівню управління

У сучасній економічній літературі виділяють дві основні концепції організації контролінгу:

- якісно орієнтовану концепцію;

- кількісно орієнтовану концепцію

Якісно орієнтована концепція орієнтована на систему мислення, враховує стан не тільки підприємства, але й стан навколишнього середовища та людини в ньому, орієнтована на матеріальні і нематеріальні фактори, управління зорієнтоване на головну мету і забезпечення довгострокового якісного росту та ґрунтується на управлінні потенціалом підприємства.

В кількісно орієнтованій концепції домінує логіка послідовного мислення ( постачання, виробництво, збут). Ця концепція орієнтується на матеріальні фактори, управління здійснюється на основі числових показників, метою управління є максимізація прибутку, ґрунтується на управлінні прибутком.

На сьогодні не існує єдиного рецепту організації служби фінансового контролінгу. Як правило, служби контролінгу організовують на великих підприємствах. Основні функції служби фінансового контролінгу представлені у таблиці 1.2.

Таблиця 1.2

Основні функції служб фінансового контролінгу на підприємствах ( на основі даних підприємств України і Росії)

|

п/п

|

Функції та обов’язки фінансового контролера

|

Частка до загальної кількості підприємств,%

|

|

1

|

Складання фінансової звітності згідно МСФО

|

70

|

|

2

|

Ведення управлінського обліку, складання внутрішньої звітності

|

70

|

|

3

|

Бюджетування

|

70

|

|

4

|

Моніторинг фінансової звітності

|

60

|

|

5

|

Трансформація звітності, узгодження фінансової звітності у відповідності з GAAP

|

45

|

|

6

|

Управління процесом стратегічного планування та прогнозування

|

50

|

|

7

|

Контролінг витрат та аналіз собівартості

|

55

|

|

8

|

Аналіз відхилень, факторний аналіз

|

50

|

|

9

|

Контроль та аудит системи обліку в компанії

|

45

|

|

10

|

Ведення роботи з аудиторами, банками, страхувальниками, актуаріями та іншими учасниками фінансового ринку

|

45

|

|

11

|

Управління дебіторською заборгованістю

|

30

|

|

12

|

Варіаційний аналіз

|

40

|

|

13

|

Аналіз інвестиційних проектів, оцінка ефективності проектів

|

25

|

|

14

|

Розрахунок та прогнозування

|

50

|

|

15

|

Участь у розробці і впровадження системи управління ризиками

|

20

|

|

16

|

Консолідація звітності фінансової групи

|

10

|

|

17

|

Податкове планування

|

15

|

|

18

|

Аналіз ефективності діяльності співробітників

|

15

|

|

19

|

Робота з аудиторськими компаніями

|

15

|

|

20

|

Трансферне ціноутворення

|

10

|

|

21

|

Інші функції

|

20

|

В світовій практиці використовують два принципових варіанти (підходи) до організації служби контролінгу. У США, Канаді використовується інтегрований підхід, коли контролеру підпорядковуються відділи внутрішнього аудиту, бухгалтерії, організації виробництва та ін., при цьому рахунки фінансового та управлінського обліку існують в єдиній системі рахунків та кореспондуються між собою. У європейських країнах (окрім Англії) використовують автономний підхід до організації контролінгу, при якому головний бухгалтер безпосередньо не підпорядковується контролеру, а рахунки фінансового і управлінського обліку існують як дві автономні системи.

Окрім цього, виділяють централізовану і децентралізовану організацію служби контролінгу.

При централізованій організацій служби контролінгу всі контролери працюють у відповідному підрозділі, розміщеному в офісі.

За децентралізованої служби контролінгу контролери працюють в окремих структурних підрозділах, для того щоб бути більше наближеними до місць виникнення доходів і витрат. В центральному офісі лише перебувають контролери з маркетингу, логістики та формують узагальнену інформацію для управління.

В умовах децентралізації можливі такі чотири найпоширеніші варіанти підпорядкування служби контролінгу:

- контролер підрозділу адміністративно підпорядковується керівникові підрозділу, а інструктується в головного контролера.

- контролер підрозділу адміністративно підпорядковується керівникові підрозділу, а функціонально – головному контролеру.

- контролер підрозділу функціонально підпорядковується керівнику підрозділу, а адміністративно – головному контролеру.

- контролер підрозділу зорієнтований на спільну роботу з керівником підрозділу, а функціонально й адміністративно підпорядковується головному контролеру. Цей варіант рекомендують застосовувати у кризовій ситуації за необхідності швидкого прийняття управлінських рішень.

Відділ контролінгу як правило формують з трьох-чотирьох працівників, а саме:

- начальник служби контролінгу;

- контролер-куратор виробничих цехів;

- контролер-фахівець з управлінського обліку;

- контролер-фахівець інформаційних систем.

Впровадження контролінгу на підприємстві доцільно здійснювати за такими етапами:

- Підготовчий – визначають відповідальних за впровадження служби контролінгу, визначають вимоги до служби контролінгу, відбирають фахівців.

- Проводять економічний аналізу стану фірми та системи управління витратами і фінансовими результатами;

- Визначають форми звітності і порядок їх подання

- Організація і забезпечення функціонування системи контролінгу

- Оцінка ефективності системи контролінгу

- Формування заходів щодо вдосконалення системи контролінгу.

2.1 Основні об’єкти фінансового контролінгу

Об’єктами фінансового контролінгу у широкому розумінні є ресурси процеси і показники фінансово-економічної діяльності підприємства. Зокрема об’єктами фінансового контролінгу є:

- Траєкторія фінансово-економічного розвитку підприємства;

- Чинники зовнішнього підприємницького середовища, що впливають на фінансово-економічні результати підприємства;

- Виробнича програма підприємства, яка охоплює кількісні і якісні характеристики продукції, яку виробляє підприємство, її асортимент, частку інноваційної продукції та фінансово-економічні результати їх реалізації;

- Господарські процеси, починаючи з науково-дослідницьких робіт і завершуючи збутом продукції та пов’язані із ними витрати;

- Процеси отримання коштів та їх використання для фінансування поточних стратегічних завдань підприємства;

- Фінансові ризики підприємства;

- Фінансово-економічні показники, на основі яких оцінюють окремі явища і процеси в господарській діяльності підприємства.

Основне місце в системі об’єктів фінансового контролінгу належить витратам.

- Витрати як об’єкт фінансового контролінгу

Витрати – це грошове вираження суми ресурсів витрачених з певною метою. Від витрат безпосередньо залежить рівень рентабельності діяльності підприємства. Класифікація витрат за порядком формування фінансового результату підприємства наведена у таблиці 2.1.

У фінансовому контролінгу витрати класифікують залежно від завдань управління, зокрема з метою оцінювання фінансових результатів; для прийняття управлінських рішень; для здійснення контролю за витратами.

Таблиця 2.1

Класифікація витрат за порядком формування фінансового результату підприємства

|

№

|

Група витрат

|

Характеристика витрат

|

Приклади витрат

|

|

1

|

Витрати на виробництво продукції

|

Витрати, які включають до собівартості реалізованої продукції

|

Прямі матеріальні витрати, прямі витрати на оплату праці робітників, інші прямі виробничі витрати, загальновиробничі витрати

|

|

2

|

Операційні витрати

|

Витрати операційної діяльності підприємства

|

Адміністративні витрати, витрати на збут, інші операційні витрати (собівартість реалізованих виробничих запасів, сумнівні борги, втрати від знецінення запасів, визнані економічні санкції тощо)

|

|

3

|

Фінансові витрати

|

Витрати від здійснення діяльності, яка призводить до змін величини і складу власного та позикового капіталу підприємства

|

Витрати, пов’язані з: нарахуванням і сплатою відсотків за користування кредитами банків; випуском, утриманням та обігом власних цінних паперів; нарахуванням відсотків за договорами небанківського кредитування підприємств чи відсотків за фінансовим лізингом

|

|

4

|

Витрати від участі в капіталі

|

Витрати від зменшення вартості інвестицій, що виникають у процесі інвестиційної діяльності підприємства, облік яких ведеться за методом участі у капіталі

|

Втрати від інвестицій в асоційовані підприємства, від спільної діяльності, від інвестицій у дочірні підприємства

|

|

5

|

Інші витрати

|

Витрати, що виникають у процесі звичайної діяльності (крім фінансових витрат), але які не пов’язані з виробництвом чи реалізацією основної продукції, а також витрати страхової діяльності

|

Собівартість реалізованих фінансових інвестицій, необоротних активів, майнових комплексів, уцінка необоротних активів, списання необоротних активів, втрати від неопераційних курсових різниць, виплати страхових сум та страхового відшкодування тощо

|

|

6

|

Надзвичайні витрати

|

Втрати і витрати, пов’язані з подіями або операціями, які відрізняються від звичайної діяльності підприємства та щодо яких не очікується, що вони повторюватимуться періодично або в кожному звітному періоді

|

Втрати від стихійних лих, від технічних катастроф чи аварій, інші надзвичайні витрати

|

Класифікацію витрат у системі фінансового контролінгу представлена у таблиці 2.2

Таблиця 2.2

Класифікація витрат фінансового контролінгу

|

Ознаки

класифікації

|

Групи

витрат

|

Характеристика

витрат

|

Приклади

витрат

|

|

1

|

2

|

3

|

4

|

|

І. Для оцінки запасів і визначення фінансових результатів

|

|

1. Повнота здійснення витрат

|

Вичерпані (спожиті) витрати

|

Зменшення економічних вигод у формі збільшення зобов’язань або вибуття активів у процесі поточної діяльності для отримання доходу звітного періоду. Інформацію про вичерпані витрати підприємства подають у звіті про фінансові результати (собівартість реалізованої продукції)

|

Витрати на реалізовану у звітному періоді продукцію, введені в експлуатацію основні засоби

|

|

|

Невичерпані

(не спожиті) витрати

|

Зменшення економічних вигод у формі збільшення зобов’язань або вибуття активів у процесі поточної діяльності для отримання доходу або іншої вигоди в майбутньому періоді. Інформацію про невичерпані витрати подають у бухгалтерському балансі

|

Витрати на придбання обладнання, яке підлягає монтажу, витрати у незавершеному виробництві

|

|

2. Відношення до виробничого процесу

|

Виробничі витрати

(витрати на продукцію)

|

Витрати, пов’язані з виробництвом продукції (товарів, робіт, послуг), яка є головною метою створення підприємства. Ці витрати відносять на виробничу собівартість продукції або собівартість реалізованих товарів

|

Прямі матеріальні витрати, прямі витрати на оплату праці, інші прямі виробничі витрати, загальновиробничі витрати

|

|

|

Невиробничі витрати

(витрати періоду)

|

Витрати, які згідно з чинними нормативними документами не включають у виробничу собівартість продукції і які пов’язані з діяльністю підприємства загалом у звітному періоді

|

Адміністративні витрати, витрати на збут, інші операційні витрати, інші витрати

|

|

3. Спосіб віднесення до певних об’єктів обліку

|

Прямі

витрати

|

Витрати, які можуть бути віднесені безпосередньо до певного об’єкта витрат економічно доцільним шляхом

|

Витрати сировини, матеріалів, заробітна плата робітників

|

Продовження таблиці 2.2.

|

|

Непрямі

витрати

|

Витрати, які не можуть бути віднесені безпосередньо до певного об’єкта витрат економічно доцільним шляхом

|

Витрати допоміжних матеріалів, витрати на утримання й ремонт виробничих приміщень, орендна плата, оплата комунальних послуг, непряма заробітна плата

|

|

4. Спосіб віднесення до певних видів продукції (товарів, робіт, послуг)

|

Основні

витрати

|

Сукупність прямих витрат на виробництво продукції

|

Прямі матеріальні витрати, прямі витрати на оплату праці, інші прямі виробничі витрати (відрахування на соціальні заходи, на пряму додаткову заробітну плату, витрати на придбання спеціального інструменту тощо)

|

|

|

Накладні

витрати

|

Сукупність непрямих витрат, які не можуть бути віднесені до певних видів продукції економічно доцільним шляхом

|

Загальновиробничі витрати, операційні накладні витрати

|

|

|

|

Виробничі накладні витрати – витрати, пов’язані з процесом виробництва, які не можуть бути віднесені до собівартості конкретної продукції (виробів) економічно доцільним шляхом

|

Загальновиробничі витрати (витрати на страхування виробничого обладнання, орендну плату, утримання виробничих приміщень, непряма заробітна плата виробничих робітників тощо)

|

|

|

|

Невиробничі (операційні) накладні витрати – витрати, які не пов’язані з процесом виробництва і які не можуть бути віднесені до певних об’єктів обліку економічно доцільним шляхом

|

Адміністративні витрати, витрати на збут, інші операційні витрати

|

|

|

Конверсійні витрати

|

Витрати на оброблення сировини для перетворення її на готовий продукт

|

Сума прямих витрат на оплату праці і виробничих накладних витрат

|

|

ІІ. Для прийняття управлінських рішень

|

|

1. Зміна витрат залежно від прийнятого управлінського рішення

|

Релевантні

витрати

(виправні, поворотні)

|

Витрати, сума яких змінюється залежно від прийнятого управлінського рішення

|

При прийнятті рішення щодо придбання чи оренди певного обладнання – витрати на його придбання та орендна плата є релевантними витратами

|

Продовження таблиці 2.2.

|

|

Нерелевантні витрати

(невиправні, безповоротні)

|

Витрати, сума яких не залежить від прийнятого управлінського рішення

|

При прийнятті рішення щодо придбання чи оренди певного обладнання – амортизація обладнання не є релевантними витратами

|

|

|

Диференційні витрати

|

Витрати, що складають різницю між значенням релевантних витрат при альтернативних рішеннях

|

При прийнятті рішення щодо придбання чи оренди певного обладнання – різниця між витратами на його придбання і сумою орендної плати за час оренди є диференційними витратами

|

|

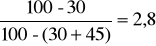

2. Відношення до зміни фактора витрат (див. рис. 3.2.)

|

Змінні

витрати

|

Витрати, які змінюються пропорційно до зміни фактора витрат (обсягу виробництва, чисельності працівників, величини запасів, тривалості виробничого процесу тощо)

|

Витрати основних матеріалів, сировини, пряма заробітна плата робітників, кількість електроенергії спожитої технологічним обладнанням тощо

|

|

|

Постійні

витрати

|

Витрати, які при зміні фактора витрат є незмінними протягом релевантного періоду

|

Амортизація обладнання, орендна плата, заробітна плата управлінського персоналу

|

|

|

Напівзмінні

витрати

|

Витрати, які змінюються, але не прямо пропорційно зміні фактора витрат

|

Витрати на закупівлю сировини у разі отримання знижок за обсяги закупівлі, витрати часу на виготовлення одиниці продукції при зростанні кваліфікації працівників

|

|

|

Напівпостійні витрати

|

Витрати, які змінюються східчасто при зміні фактора витрат

|

Витрати на заробітну плату робітників, які обслуговують обладнання змінюються східчасто при зміні числа змін роботи обладнання

|

|

|

Змішані

витрати

|

Витрати, які містять елементи як змінних так і постійних витрат

|

Витрати на ремонт і обслуговування обладнання, витрати на експлуатацію інженерних комунікацій, витрати на зв’язок (телефон, факс, телекс)

|

|

3. Відношення до потужності підприємства

|

Обов’язкові витрати

|

Витрати, які визначаються потужністю підприємства

|

Заробітна платня обслуговуючого персоналу, амортизація обладнання, прямі матеріальні витрати

|

|

|

Дискреційні витрати

|

Витрати, величина яких визначається керівництвом підприємства і які не залежать від обсягів поточної діяльності

|

Витрати на рекламу, витрати на підвищення кваліфікації персоналу, витрати на наукові дослідження й розробки

|

Закінчення таблиці 2.2.

|

4. Відношення до витрачання активів

|

Дійсні (реальні) витрати

|

Витрати, які пов’язані зі сплатою грошей або витрачанням інших активів

|

Витрати сировини, матеріалів, заробітна плата, витрати на сплату податків

|

|

|

Можливі витрати (втрати)

|

Вигода, яка втрачається, коли прийняття певного рішення вимагає відмовитись від альтернативного рішення

|

При інвестуванні коштів у виробництво ліків втрачається можливість отримання доходів від інвестування тих же коштів у виробництво харчових продуктів

|

|

5. Метод обчислення

|

Маржинальні витрати

|

Витрати на виробництво додаткової одиниці продукції

|

Витрати, пов’язані виготовленням додаткової пари взуття, додаткової тони нафтопродуктів, додаткового літра молока тощо

|

|

|

Середні витрати

|

Середнє значення витрат на виготовлення одиниці продукції за звітний період

|

Середнє значення індивідуальних витрат на виготовлення окремих виробів, виконання робіт, надання послуг тощо

|

|

ІІІ. Для контролю за витратами

|

|

1. Рівень контрольова-ності

|

Контрольовані витрати

|

Витрати, які менеджер може безпосередньо контролювати і впливати на них на певному рівні управління

|

Витрати матеріалів, заробітної плати виробничих робітників на рівні управління цехом

|

|

|

Частково контрольовані витрати

|

Витрати, які менеджер може частково контролювати і частково впливати на них на певному рівні управління

|

Витрати на утримання й експлуатацію цехового устаткування на рівні управління цехом

|

|

|

Неконтрольовані витрати

|

Витрати, які менеджер не може контролювати або не може на них впливати на певному рівні управління

|

Амортизація обладнання цеху на рівні управління цехом

|

|

2. Порядок обчислення

|

Фактичні

витрати

|

Витрати на реально виготовлену продукцію та надані послуги

|

Фактичні витрати сировини, матеріалів, фактична заробітна плата, фактичні накладні витрати

|

|

|

Планові (бюджетні) або прогнозні витрати

|

Витрати на запланований (бюджетний) або прогнозний обсяг діяльності (виготовлення продукції, виконання робіт, надання послуг)

|

Планові витрати матеріалів, заробітної плати, накладних витрат визначені на основі бюджетних розрахунків (бюджетування)

|

|

|

Нормативні витрати

|

Попередньо встановлені, обґрунтовані спеціальними методами розрахунків витрати, яких слід дотримуватись в процесі здійснення господарської діяльності

|

Нормативи витрат матеріалів, заробітної плати, робочого часу, накладних витрат тощо

|

-

- Методи прогнозування поведінки витрат і результатів

Для прогнозування зміни обсягу витрат залежних від зміни певного чинника визначають функцію витрат. Функція витрат – це математичний опис поведінки витрат при зміні певного чинника. У найбільш загальному вигляді функцію витрат записують таким рівнянням:

у = а +bх

де х- значення чинника витрат;

у- загальна сума витрат при певному значення чинника витрат;

а – загальні-постійні витрати;

b – змінні витрати на одиницю чинника витрат.

Для побудови функції витрат використовують такі основні методи:

- технологічного аналізу;

- аналізу бухгалтерських результатів;

- вищої-нижчої точки;

- «візуальних пристосувань»;

- економіко-статистичний метод.

Приклад :

Підприємство виготовляє продукцію з використанням обладнання. Є такі дані про кількість відпрацьованих машино-годин за тиждень та витрати на обслуговування обладнання (див табл.).

Розглянемо на прикладі порядок побудови функції витрат методом «вищої-нижчої точки»

Різниця у кількості відпрацьованих маш.-год при максимальному (130 маш.-год.) та мінімальному (70 маш.-год.) обсязі діяльності =

130 – 70 = 60 маш-год.

Різниця загальних витрат при максимальному і мінімальному обсязі діяльності

20000 – 12800 = 7200 грн

При цьому методі вважають, що зміна загальної суми витрат зумовлена змінними витратами, тобто:

b = 7200/60 = 120 грн/маш-год

а = 20000-120*130 = 4400грн

або

а = 12800 – 120*70 = 4400 грн.

Отже, функцію витрат на обслуговування обладнання можна записати таким чином:

у = 4400 + 120 х

За умов впливу на діяльність підприємства різних непередбачуваних чинників необхідно враховувати невизначеність отримання результатів. Невизначеність – це відсутність повної інформації. Невизначеність породжує ризик.

Ризик – характеризується очікуваним значенням відхилення фактичних показників від запланованих.

При обчисленні очікуваних величин будують дерево рішень – діаграму, яка відображає декілька можливих напрямів подій і очікуваних від них результатів.

Приклад:

Підприємець закупляє помідори за ціною 40 грн. за 1 ящик. Помідори продає і отримує прибуток 60 грн. за 1 ящик. Встановлено, що попит на помідори становить приблизно 100-300 ящиків на тиждень. Скільки помідорів треба придбати, щоб отримати максимальний очікуваний фінансовий результат, якщо відомо, що ймовірність попиту обсягом 100 ящиків становить 20%, 200 ящиків – 40%, 300 ящиків – 40%.

На основі наведених вхідних даних побудуємо дерево рішень:

Отримані результати розрахунків засвідчують, що підприємцеві доцільно придбати 200 ящиків помідорів, оскільки сумарний очікуваний фінансовий результат становитиме 10000 грн., як і при придбанні 300 ящиків, однак це пов’язано з нижчим рівнем ризику. Менеджер-песиміст вибере варіант, який забезпечить йому найкращий з найгірших очікуваних результатів , тобто придбає 100 ящиків помідорів і гарантовано отримає 6000 грн. прибутку. Менеджер-оптиміст, який орієнтується на максимальний результат прийме рішення про придбання 300 ящиків помідорів, щоб отримати 18000 грн. прибутку.

3.1. Концептуальні мета та завдання стратегічного фінансового контролінгу

Стратегічний фінансовий контролінг – це певний спосіб віддзеркалення фінансово-економічних та облікових проблем підприємства, що фокусується на стратегічних елементах його діяльності і дає можливість створювати економічні цінності. Стратегічний фінансовий контролінг розглядають також як надання інформації, що забезпечує підтримку ухвалення стратегічних рішень на підприємстві.

Можна виділити такі основні особливості стратегічного фінансового контролінгу:

- пошук інформації здійснюють поза межами підприємства, зокрема щодо конкурентів, постачальників, кредиторів інвесторів тощо цього підприємства;

- визначають залежність між стратегічною позицією підприємства і результатами, які відображаються у показниках поточної фінансової звітності;

- передбачається отримання конкурентної переваги на основі аналізу способів скорочення витрат, вдосконалення зовнішнього і внутрішнього ланцюжка формування цінностей на підприємстві та оптимізації дії чинників витрат.

Стратегічний фінансовий контролінг концентрує увагу на зобов’язаннях підприємства щодо забезпечення потреб споживачів і вдосконалення діяльності на ринку та використанні альтернативних можливостей для використання цих зобов’язань. Підприємство бере на себе сукупність певних ділових зобов’язань, які в кінцевому результаті приводять до формування цінностей для споживачів. Такі зобов’язання виникають у процесі формування ресурсів, налагодження зв’язків з посередниками, кредиторами, інвесторами, споживачами, а також при формуванні персоналу.

Окремо виділяють зобов’язання і взаємозв’язки, які пов’язані з грошовими розрахунками. Існують також зобов’язання, які бере на себе керівництво щодо управління потенціалом підприємства.

Підтримувати підприємство у стійкому стані і покращувати його потенціал можна на основі застосування моделі «С-циклу» (див.рис.3.1)

Рис.3.1 Основні етапи «С-циклу» фінансового контролінгу потенціалу підприємства

Отже, стратегічний фінансовий контролінг можна визначити як систему ідентифікації і аналізу внутрішніх і зовнішніх проблем стратегічного характеру, пов’язаних з такими основними аспектами виконання зобов’язань підприємства на ринку, організацією стратегічного аналізу прогнозування і контролю його прибутковості, ліквідності , фінансової стійкості, грошових потоків, фінансово-економічного потенціалу.

Метою стратегічного фінансового контролінгу є формування інформації про можливі пріоритетні напрями розвитку стратегії фінансово-економічної діяльності підприємства на основі виявлення причинно-наслідкових зв’язків при зіставленні даних про його доходи та витрати, ціни, попит на продукцію, грошові потоки, зобов’язання, а також показників фінансового стану підприємства з аналізованими даними його конкурентів..

Стратегічний фінансовий контролінгу на підприємстві забезпечує:

- Розроблення фінансової стратегії;

- Ідентифікацію та формування стратегічних факторів успіху та, а відтак конкурентоспроможність підприємства у довгостроковому періоді;

- Визначення горизонтів проведення фінансового планування, формування цільової методології стратегічного планування відповідно до встановлених горизонтів;

- Впровадження дієвої системи раннього попередження та реагування;

- Довгострокове управління вартістю підприємства для забезпечення зростання добробуту акціонерів;

- Забезпечення інтеграції довгострокових стратегічних цілей та оперативних завдань, які ставляться перед окремими працівниками та структурними підрозділами підприємств.

Для розв’язання зазначених вище завдань стратегічний контролінгу використовує такі специфічні методи й інструменти, як аналіз сильних і слабких сторін, аналіз ланцюжка цінностей, портфельний аналіз, організаційний аналіз, функціонально-вартісний аналіз, модель життєвого циклу, визначення кривої досвіду, виявлення стратегічних розривів, система раннього попередження та реагування, дискримінантний аналіз, збалансовану облікову відомість, бенчмаркінг тощо. Дієвість стратегічного фінансового контролінгу на підприємстві проявляється через ефективне стратегічне фінансове планування і визначається такими чинниками:

- чіткістю та реалістичністю поставлених стратегічних завдань;

- цілеспрямованістю й обґрунтованістю планування;

- координацією служб підприємства на етапах постановки цілей, їх трансформації у планові цільові показники, виконання планів та контролю за виконанням планових показників.

- . Етапи процесу накопичення інформації в системі стратегічного фінаенсового

контролінгу. Критерії оцінки вибору альтернатив

Процес формування інформації в стратегічному фінансовому контролінгу включає такі етапи:

- визначення стратегічної мети підприємства і вибір стратегічного позиціонування;

- дослідження зовнішніх умов діяльності та виявлення можливостей і загроз ля підприємства на ринку;

- вивчення стану ресурсів підприємства і з’ясування його сильних і слабких сторін;

- дослідження якості продуктового портфеля підприємства;

- дослідження організаційної структури підприємства;

- оцінювання альтернатив досягнення стратегічних завдань.

Для цього використовують такі основні критерії:

- відповідність стратегічного завдання до існуючого фінансового стану підприємства;

- відповідність впливу на сильні і слабкі сторони підприємства;

- відповідність використання підприємством можливостей і усунення загроз та ризиків;

- здійснимість – чи є у підприємства достатньо ресурсів для реалізації стратегії;

- прийнятність – чи прийнятна така стратегія для вищого керівництва і менеджерів, які ухвалюють управлінські рішення.

За теорією М. Портера, для того, щоб успішно подолати конкуренцію та досягти стратегічних результатів, підприємство має дотримуватись одного з таких варіантів формування конкурентної переваги в стратегічному позиціонуванні на ринку:

- Підтримувати низькі витрати (стратегія лідерства на основі витрат);

- Виготовляти продукцію, кращу за якістю, ніж продукція конкурентів, і бажано з унікальними властивостями (стратегія лідерства за диференціацією якостей продукції);

- Концентрувати діяльність на специфічному сегменті ринку, зокрема на специфічному сортименті продукції (послуг), певній категорії споживачів тощо (стратегія лідерства у вузькій специфічній сфері діяльності).

- Виявлення і оцінювання стратегічних чинників успіху в системі стратегічного контролінгу.

Для виявлення оцінювання стратегічних чинників успіху підприємства на ринку в системі стратегічного контролінгу використовують методи стратегічного аналізу, зокрема стратегічний баланс, PEST–аналіз, SPASE-аналіз SWOT-аналіз, матрицю БКГ, матрицю Мак-Кінзі, аналіз ланцюжка цінностей, бенчмаркінг, систему раннього попередження та реагування.

Аналіз стану і діяльності підприємства здійснюють як зовнішні (кредитори, постачальники, покупці, контролюючі органи) так і внутрішні (працівники, менеджери, власники) щодо підприємства суб’єкти, відповідно до своїх інтересів та цілей (див.табл.3.1)

Таблиця 3.1

Характеристика основних інтересів і цілей суб’єктів аналізу господарської діяльності підприємства

|

Учасники

|

Вклад в справу

|

Очікувана компенсація

|

Тема аналізу

|

|

Власники

|

Власний капітал

|

Дивіденди

|

Фінансові результати, стійкість фінансового стану

|

|

Кредитори, інвестори

|

Позиковий капітал

|

Відсотки

|

Ліквідність

|

|

Адміністрація

|

Професіоналізм, компетентність

|

Оплата праці

|

Всі аспекти діяльності підприємства

|

|

Персонал

|

Витрати праці

|

Заробітна плата

|

Фінансові результати

|

|

Постачальники

|

Постачання товару

|

Ціна за товар

|

Фінансовий стан

|

|

Покупці

|

Закупівлі товару

|

Оптимальна ціна за товар

|

Фінансовий стан

|

|

Контролюючі органи

|

Інфраструктура підприємства

|

Податки, штрафи

|

Фінансові результати

|

Доволі відомим є підхід до аналізу зовнішнього середовища, який здобув назву PEST –аналізу, виходячи з абревіатури англійських слів p –policy; e-economy; s-society; t - technology , тобто групи основних – політичних, економічних, соціальних та технологічних, які впливають на організацію. Для узагальнення інформації про зовнішнє середовище використовують спеціальну таблицю факторів (табл.3.2)

Фактори зовнішнього середовища найчастіше класифікують за такими групами:

1. Економічні – фактори, що пов’язані з обігом грошей, товарів, інформації та енергії.

2. Політичні – фактори, що впливають на політичні погляди та поділяють людей на окремі політичні групи і знаходять вираження у діяльності та прийнятті рішень місцевими органами влади й уряду.

3. Соціально-демографічні фактори, які впливають на рівень і тривалість життя людей, а також формують їх ціннісну орієнтацію.

4. Технологічні – фактори, що пов’язані з розвитком техніки, обладнання, інструментів, процесів обробки та виготовлення продуктів, матеріалів і технологій, а також «ноу-хау».

5. Конкуренція – фактори, які відбивають майбутні та поточні дії конкурентів, зміни у сегментах ринків, концентрації конкурентів.

6. Географічні – фактори, пов’язані з розміщенням, топографією місцевості, кліматом і натуральними ресурсами (зокрема корисними копалинами).

Таблиця3.2

Матриця PEST-аналізу

|

P

|

Політика

|

E

|

Економіка

|

- Вплив виборів Президента, Верхової Ради тощо.

- Зміни в законодавстві (які саме).

- Державне регулювання видів економічної діяльності … (назва напрямку).

- …………………………………………….

n. ……………………………………………...

n+1. Сценарій №1 – «Політика»

n+2. Сценарій №2 – «Політика»

|

- Загальні тенденції в економіці: підйом?спад?

- Рівень інфляції.

- Співвідношення грн. /$ (або до іншої валюти).

- Витрати на енергоносії……………..

n …………………………………………...

n+1. Сценарій №1 – «Економіка»

n+2. Сценарій №2 – «Економіка»

|

|

S

|

Соціум

|

T

|

Технологія

|

- Зміни в базових цінностях.

- Зміни у стилі життя.

- Демографічні зміни.

- Зміни у структурі доходів.

- Ставлення до освіти (бізнесу)……….

n. ……………………………………………...

n+1. Сценарій №1 – «Соціум»

n+2. Сценарій №2 – «Соціум»

|

- Державна технологічна політика.

- Тенденції НДПКР.

- Нові патенти.

- Швидкість зміни у технології (певного виду економічної діяльності).

- Нові продукти………………………..

n.…………………………………………...

n+1. Сценарій №1 – «Технологія»

n+2. Сценарій №2 – «Технологія»

|

Нині для оцінювання стратегічного стану підприємства усе частіше використовують SPASE –аналіз. Це комплексний метод, призначений для оцінювання ситуації та вибору стратегій. Його привабливість пояснюється також тим, що дає можливість проаналізувати наявну стратегію організації навіть тоді, коли вона існує у неявному вигляді. Річ у тім, що підприємство завжди має певну стратегію, вона складається несвідомо, а тому, як правило, не обґрунтована належним чином.

Метод SPASE –аналізу застосовують на основі багатокритеріального підходу, який дозволяє здійснювати ідентифікацію, пошук репрезентованої вибірки характеристик, їх об’єднання у групи, присвоєння їм конкретних оцінок (вагових коефіцієнтів) у межах присвоєної шкали.

У SPASE –аналізі використовують чотири групи системних критеріїв оцінювання організації:

- економічний потенціал;

- конкурентні переваги;

- привабливість виду економічної діяльності (бізнес-напряму);

- стабільність середовища (зовнішні умови бізнесу).

Кожен із критеріїв складається з певного переліку факторів, що знаходять вираз у відповідних показниках.

Економічний потенціал вимірюється за такими показниками: нормою прибутковості; виробничими витратами; рентабельністю вкладеного капіталу; рентабельністю інвестицій; обсягами заборгованості; здатністю до підвищення рівня нагромадження та до залучення капіталу із зовнішніх джерел тощо.

Конкурентні переваги вимірюють за показниками, що характеризують: динаміку зміни частки ринку, що її обслуговує організація; структуру асортименту продукції, що виготовляється (з урахуванням прибутковості); цінову політику; рівень розвитку маркетингу; рівень якості продукції; тип та тісноту зв’язків із споживачами тощо.

Привабливість виду економічної діяльності вимірюється за показниками, що характеризують: кількість та основні характеристики конкурентів, рівень конкуренції; загальну привабливість галузі; залежність розвитку видів економічної діяльності від загальної кон’юнктури ринку; стадію «життєвого циклу» видів економічної діяльності; стабільність прибутків та загальна норма прибутку видів економічної діяльності; застосування виробів певного виду економічної діяльності в інших секторах економіки тощо.

Стабільність середовища (зовнішні умови бізнесу) вимірюють показниками, що характеризують: темпи зростання (занепаду) економіки країни; вплив іноземного капіталу на розвиток виду економічної діяльності; вплив науково-технічного прогресу на розвиток видів економічної діяльності; рівень впливу держави на сектор економіки (регулювання діяльності); рівень залежності виду економічної діяльності від іноземних ринків сировини; рівень залежності виду економічної діяльності від розвитку інфраструктури тощо.

Наведені як приклад критерії не вичерпують перелік складових, які використовують для побудови матриці SPASЕ. Під час формування критеріїв оцінювання необхідно враховувати специфічні особливості конкретного підприємства, його цілі та стратегії, наявний виробничий потенціал, досвід роботи тощо. Кожному з обраних критеріїв у межах однієї групи виставляє оцінку експерт за обраною шкалою (рис.3.1). Це може бути 10-ти або 5-ти бальна шкала. «Вага» визначає значущість кожного критерію щодо всієї сукупності критеріїв та міститься в діапазоні від 0 до 1, сума значень при цьому має становити 1.

Таблиця 3.3

Вивчення складових для побудови матриці SPASE –аналізу

|

Внутрішня стратегічна позиція

|

Зовнішня стратегічна позиція

|

|

Економічний потенціал (EP) («фінансова сила»(FS))

|

Стабільність середовища (ES) (зовнішні умови бізнесу)

|

|

Фактори

|

Показник

|

Оцінка

|

Вага

|

оцінки

|

Фактори

|

Показник

|

Оцінка

|

Вага

|

оцінки

|

|

1.

2.

n.

|

|

|

|

|

1.

2.

n.

|

|

|

|

|

|

Усього

|

Усього

|

|

Конкурентні переваги (CA)

|

Привабливість сектору економіки (IS)(бізнес напрямку)

|

|

Фактори

|

Показник

|

Оцінка

|

Вага

|

оцінки

|

Фактори

|

Показник

|

Оцінка

|

Вага

|

оцінки

|

|

1.

2.

n.

|

|

|

|

|

1.

2.

n.

|

|

|

|

|

Після обчислення значень оцінок за кожним критерієм (оцінка перемножується на «вагу»), визначають сумарну оцінку за кожною групою. Отримані результати розрахунків наносяться на прямокутну систему координат, у якій кожна піввісь є поданням загального критерію за групою ( див. рис.3.1). Усі вихідні критерії зображають як точку на відповідній півосі. Після цього утворюється точка з координатами Р (х,у) в одному з квадрантів вибраної системи координат. У результаті сполучення цієї точки з початком координат утворюється вектор, що вказує на наявний чи доступний у перспективі тип стратегії.

Рис.3.1 Матриця SPASE –аналізу (з визначенням стандартних стратегічних рішень)

Щоб отримати обґрунтовані результати за допомогою SPASE –аналізу, необхідно виконати декілька етапів:

1. Підготовчий етап, на якому формуюьб відповідну групу фахівців для проведення досліджень.

2. Розробка критеріїв оцінювання та проведення відповідних розрахунків.

3. Узгодження стратегії розвитку. На цьому етапі аналізують отримані результати, формуються пропозиції щодо змісту стратегій та оцінюють можливості вибору б привабливіших конкурентних стратегій.

SWOT-аналіз. Назва SWOT - англійська абревіатура: strength, weaknesses, opportunities, threats: сильні, слабкі сторони, можливості і небезпеки (загрози).

Загальний алгоритм SWOT-аналізу поданий на рис.3.3

Рис. 3.3 SWOT-аналіз в системі формування стратегії підприємства

Перелік сильних і слабких сторін підприємства, які досліджують в процесі SWOT-аналізу представлено в таблицях 3.4., 3.5.

Таблиця 3.4

Загальні характеристики сильних і слабких сторін підприємства, що використовуються в SWOT-аналізі

|

Потенційні внутрішні переваги

|

Потенційні внутрішні недоліки

|

|

Використання переваг організаційно-правової форми організації бізнесу

Наявні конкурентні переваги (унікальність).

Найважливіші відмінності в компетенції щодо певної діяльності, інноваційність

Сильна позиція у специфічних ринкових сегментах,добре знаний лідер

Жорсткий конкурент на ринку (використання агресивної ініціативи)

Стратегія наступу чи інша особлива стратегія, обґрунтований «стратегічний набір»

Сприяння зростанню чисельності цільових груп споживачів чи їхній лояльності

Вища за середню обізнаність про стан ринку

Знання про склад та найважливіші стратегічні групи, можливості захисту від конкурентів

Концентрація на швидкозростаючих сегментах ринку

Диференціація виробів

Обґрунтована диверсифікація.

Увага до зниження витрат

Вища за середню рентабельність і прибутковість

Достатні фінансові ресурси

Вища за середні маркетингові навички

Вищі за середні технологічні та інноваційні навички (компетенції)

Творчий, підприємницький менеджмент

Добре вивчений ринок, потреби покупців

Здатність реалізувати можливості конкурентоспроможних навичок персоналу

Імідж надійного партнера

Ефективні зв’язки у зовнішньому середовищі

|

Незнання переваг організаційно-правових форм організації бізнесу

Відсутність реальних конкурентних переваг

Постійні атаки з боку ключових конкурентів (конкурентна позиція погіршується)

Втрата конкурентної позиції

Нижчі за середні темпи зростання

Брак деяких ключових навичок для ефективної конкуренції

Брак фінансових ресурсів, недостатня прибутковість

Втрата репутації у споживачів

«Аутсайдери» у розвитку продукції

Вузька спеціалізація або необґрунтована диверсифікація

Робота у стратегічній групі, яка втрачає своє підґрунтя, недоліки у стратегічній діяльності (її відсутність)

Слабкість у сферах, що мають великий ринковий потенціал, недостатня увага НДПКР.

Брак дій для пом’якшення конкурентного тиску.

Слабка система розподілу

Виробництво з високими витратами, старіння потужностей

Обсяги виробництва надто малі, щоб вплинути на ринкову ситуацію, або занадто великі – починається «хвороба великих компаній»

Відсутність реальних особливих навичок у сфері менеджменту, брак досвідчених працівників

«Новачок» у бізнесі, чию репутацію ще не доведено

Погано обрані та недостатньо обґрунтовані стратегічні дії (зокрема з переміщення на ринку), відсутність чіткого уявлення про стратегічні напрямки розвитку

Відсутність міцної позиції, щоб боротися із загрозами

|

Таблиця3.5

Загальні зовнішні можливості та загрози для підприємства, що використовуються у SWOT-аналізі

|

Потенційні зовнішні можливості

|

Потенційні зовнішні загрози

|

|

Розвиток економіки країни

Соціально-політична стабільність

Обґрунтоване законодавство

Доступність інвестицій та кредитів

Обслуговування додаткових груп споживачів

Входження на нові ринки

Розширення виробництва для задоволення потреб споживачів

Споріднена диверсифікація

Товари з доповненням (неспоріднена диверсифікація), що закуповуються

Вертикальна інтеграція

Зовнішні мережеві структури

Можливість руху в бік більш привабливих стратегічних груп

Сомозаспокоєність ключових конкурентів

Швидке зростання ринку

Розвинутий фондовий та інші фінансові ринки

Розвинуті ринки «ноу хау»

|

Високі темпи інфляції

Велика імовірність виникнення нових конкурентів

Зростання збуту товарів-замінників

Уповільнений темп зростання ринку або його спад

«Ворожі дії» з боку держави (обмеження)

Зростання тиску конкурентів

Тенденції до рецесії та скорочення ділового циклу

Технологічні прориви інших країн, що зменшують конкурентоспроможність вітчизняної продукції

Виникнення труднощів під час укладення договорів

із постачальниками та споживачами

Зміни в потребах і смаках споживачів

Негативні демографічні зміни

Негативна екологічна ситуація

Соціально-політична нестабільність

|

Простежити співвідношення чинників зовнішнього та внутрішнього середовища в процесі SWOT-аналізу можна за допомогою певної матриці (див.рис.3.3)

|

|

Зовнішнє середовище

|

|

|

|

Можливості (шанси)

1.

2.і.т.ін.

Рішення:використовувати?

|

Загрози

1.

2.і.т.ін.

Рішення: пом’якшити?

|

|

Внутрішнє середовище

|

Сильні сторони

1.

2.і.т.ін.

Рішення: підтримувати? розвивати?

|

Поле СіМ

Рішення: використовувати? яким чином? перелік заходів

|

Поле СіЗ

Рішення: «тримати удар»? чи є «сили»? (перелік заходів)

|

|

|

Слабкі сторони

1.

2.і.т.ін.

Рішення: ліквідувати? що саме? в якому порядку?

|

Поле СлМ

Рішення: аналізувати «доступність» можливостей, що їх надає середовище (перелік заходів)

|

Поле СлЗ

Рішення: ліквідувати (недоліки або об’єкт) в цілому з визначенням термінів (перелік заходів)

|

- поле СіМ – потребує стратегії підтримки і розвитку сильних сторін підприємства в напрямі реалізації шансів зовнішнього оточення;

- поле СіЗ – передбачення стратегій використання сильних сторін підприємства з метою пом’якшення (усунення) загроз;

- поле СлМ – розробка стратегій подолання слабких сторін підприємства за рахунок можливостей, що їх надає зовнішнє середовище;

- поле СлЗ – іноді називають «кризовим полем», оскільки тут поєднуються загрози середовища зі слабкістю підприємства.

Очевидні переваги SWOT-аналізу – його простота, логічність, зручність сприйняття, тому він широко використовується на практиці. Однак ця модель слабо формалізована не дає ніяких рекомендацій щодо формування певних видів стратегії. Цим можна пояснити появу інших більш складних методів стратегічного аналізу.

Метод SWOT-аналізу можна використати, щоб оцінити стратегічну фінансову позицію підприємства. Окремо треба аналізувати чинники зовнішнього фінансового середовища непрямої дії та чинники зовнішнього фінансового середовища прямої дії.

До чинників зовнішнього фінансового середовища непрямої дії (макроекономічних чинників), що суттєво впливають на фінансову діяльність підприємства належать чинники, представлені в таблиці 3.6.

Таблиця 3.6

Основні групи макроекономічних чинників, що впливають на фінансову діяльність підприємства

|

№

|

Група чинників

|

Основні складові

|

|

1

|

Політико-правові

|

Форми і методи державного регулювання фінансового ринку, фінансової діяльності підприємств, грошового обігу в країні, політика державної підтримки окремих галузей і сфер підприємницької діяльності, державна політика підготовки фахівців, політика залучення і захисту іноземних інвестицій, правові аспекти регулювання процедур фінансової санації і банкрутства підприємств, стандарти фінансової звітності підприємств

|

|

2

|

Економічні

|

Темпи росту валового внутрішнього продукту і національного доходу, співвідношення обсягів національного доходу, що спрямований на споживання і накопичення з темпами інфляції, система оподаткування юридичних і фізичних осіб, швидкість грошового обігу, динаміка валютних курсів динаміка облікової ставки НБУ

|

|

3

|

Соціокультурні

|

Освітній і культурний рівень працюючого населення, рівень підготовки фахівців в сфері фінансів, ставлення населення до ринкових реформ

|

|

4

|

Технологічні

|

Інновації в сфері технічних засобів управління, фінансових технологій та інструментів

|

Чинники макроекономічного середовища доцільно систематизувати за домінантними сферами фінансового аналізу.

Таблиця 3.7

Домінантні чинники макроекономічного середовища

|

№

|

Домінантні сфери (напрями) стратегічного фінансового аналізу

|

Чинники зовнішнього фінансового середовища непрямого впливу

|

|

1

|

Потенціал формування фінансових ресурсів підприємства

|

- Система оподаткування

- Норми амортизації

- Співвідношення обсягів споживання і надходження національного доходу

- Облікова ставка НБУ

- Характер регулювання емісійної діяльності підприємств

- Характер державної підтримки окремих галузей і сфер діяльності

- Державна політика залучення і захисту іноземних інвестицій

|

|

2

|

Рівень ефективності інвестицій підприємства

|

- Інвестиційний клімат країни

- Динаміка облікової ставки

- Темпи інфляції

- Структурні зрушення в економіці

- Державна регіональна економічна політика

|

|

3

|

Рівень фінансової безпеки підприємства

|

- Темпи економічної динаміки

- Форми і методи регулювання фінансової діяльності підприємств

- Характер державної підтримки окремих галузей і сфер підприємницької діяльності

- Темпи інфляції

- Динаміка валютних курсів

- Характер державного регулювання платіжної дисципліни

- Характер державного регулювання процедур фінансової санації та банкрутства

|

|

4

|

Рівень якості управління фінансовою діяльністю

|

- Рівень підготовки фахівців фінансистів

- Рівень корпоративної культури

- Стандарти фінансової звітності підприємств

- Технічний прогрес у сфері управління

- Технологічний процес у сфері фінансової діяльності

|

В процесі оцінювання окремих чинників макросередовища рівень їх позитивного чи негативного впливу на стратегічний фінансовий розвиток підприємства оцінюють, як правило, за п’ятибальною системою з позначенням сприятливих можливостей знаком «+», а загроз - «-». Враховуючи, що частина чинників зовнішнього середовища прямої дії характеризується високим рівнем невизначеності, SWOT-аналіз та PEST-аналіз можна доповнювати методами сценарного прогнозування (песимістичний, реалістичний чи оптимістичний прогноз).

Аналіз чинників зовнішнього фінансового середовища безпосереднього впливу(мезооточення) також ґрунтується на SWOT-аналізі. Серед цих чинників доцільно виділити основні групи відповідно до суб’єктів фінансових відносин з підприємством, а саме:

- постачальники сировини і матеріалів;

- покупці готової продукції;

- кредитори підприємства (за різних форм кредитування);

- інвестори (інституційні, індивідуальні);

- страхові компанії;

- фінансові посередники.

Чинники мезооточення мають як правило, економічний характер, тому PEST-аналіз можна не здійснювати. Склад найважливіших чинників мезооточення, які безпосередньо впливають на фінансовий розвиток підприємства представлено в таблиці 3.8.

Таблиця 3.8

Домінантні чинники мезоточення підприємства

|

№

|

Домінантні сфери (напрями) стратегічного фінансового розвитку підприємства

|

Чинники зовнішнього фінансового середовища безпосереднього впливу

|

|

1

|

Потенціал формування фінансових ресурсів підприємства

|

- Кон’юнктура рику цінних паперів

- Кон’юнктура кредитного ринку

- Існуюча практика надання комерційного кредиту покупцям

- Склад кредитних продуктів комерційних банків та небанківських фінансових інститутів

- Кредитна політика комерційних банків

|

|

2

|

Рівень ефективності інвестицій підприємства

|

- Кон’юнктура фінансового ринку

- Кон’юнктура товарного ринку

- Рівень дохідності реальних інвестиційних проектів, які можуть реалізовувати суб’єкти господарювання

|

|

3

|

Рівень фінансової безпеки підприємства

|

- Рівень стабільності комерційних зв’язків з покупцями продукції

- Кон’юнктура страхового рику

- Склад страхових продуктів страхових компаній

- Рівень розвитку ринку похідних цінних паперів

|

|

4

|

Рівень якості управління фінансовою діяльністю

|

- Рівень прозорості фінансового рику

- Ефективність комунікаційних зв’язків підприємства з контрагентами щодо фінансової діяльності.

- Характер логістичних зв’язків підприємства з контрагентами в системі фінансового ринку.

- Можливості використання альтернативних фінансових інструментів в процесі здійснення окремих видів фінансових операцій.

|

Оцінювання окремих чинників мезооточення здійснюють аналогічно, як і чинники макрооточення. Результати SWOT-аналізу за необхідності можна доповнити методами портфельного, сценарного чи експертного стратегічного аналізу.

За результатами оцінювання найважливіших чинників зовнішнього середовища можна сформувати «матрицю можливостей і загроз» (див. табл.3.9).

В процесі стратегічного аналізу необхідно враховувати на якому етапі життєвого циклу перебуває той чи інший продукт чи вид діяльності підприємства. Залежно від цього підприємство може обирати такі варіанти поведінки на ринку :

- нарощування виробництва продукції і збільшення частки ринку (при виробництві товарів, що перебувають у фазі зростання);

- збереження стабільності виробництва та утримання на постійному рівні своєї частки ринку в разі виготовлення товару, що перебуває у фазі зрілості;

- використання досягнутого, тобто максимізація доходів і грошових надходжень підприємства навіть коштом зменшення своєї частки ринку (при виготовленні продукції, що перебуває у стадії зрілості та спаду).

Від прийнятого варіанту стратегічної поведінки підприємства на ринку та способу забезпечення конкурентної переваги суттєво залежать структура і поведінка витрат, рівень ризику підприємницької діяльності та вибір методів і прийомів управління витратами. Так, при стратегії нарощування виробництва значна частина витрат підприємства буде пов’язана з розроблянням і впровадженням інноваційних продуктів. Окрім цього, такий варіант стратегічної поведінки зумовлює зростання потреби підприємства в матеріально-технічних і фінансових ресурсах, а також високий рівень підприємницького ризику. У разі вибору стратегії використання досягнутого витрати підприємства мають тенденцію до поступового зниження, грошові надходження, як правило, перевищують грошові видатки, характерним є невисокий рівень підприємницького ризику, однак існує проблема ефективного розміщення вільних коштів. При стратегії використання досягнутого найбільш ефективними для управління витратами є методи нормування і бюджетування витрат та аналізу відхилень.

Аналіз життєвого циклу створює основу для визначення різних стратегій поведінки на ринку і ціноутворення на продукти. Це можна зробити на основі побудови і аналізу Матриці БКГ. Матриця Бостонської консалтингової групи дозволяє визначити стратегічну позицію підприємства з кожного напрямку його діяльності і на основі аналізу цієї позиції вибрати правильну стратегію дій підприємства на ринку та оптимальну стратегію перерозподілу фінансових потоків між різними напрямами діяльності. Рядки матриці характеризують темп росту ринку, стовпці – відносну частку підприємства на ринку (рис.3.5). Темп росту ринку – важлива характеристика привабливості ринку. Частка підприємства на ринку у порівнянні з його конкурентами, показує наскільки сильні позиції підприємства на цьому ринку.

|

Темп росту

|

Високий

|

«Зірки»

|

«Дикі кішки»

|

|

|

Низький

|

«Дійні корови»

|

«Собаки»

|

|

|

|

Висока

|

Низька

|

|

Відносна частка ринку

|

Рис. 3.5 Матриця БКГ

Таким чином, матриця БКГ розбиває всі напрями діяльності підприємства на чотири групи6 «зірки», «дійні корови», «дикі кішки», «собаки». Стосовно кожної з цих груп необхідно використовувати особливу стратегію.

«Зірки» - це ідеальний випадок, який поєднує високі перспективи росту на ринку з сильними позиціями підприємства на цьому ринку. «Зірки» є джерелом отримання прибутку не тільки в короткостроковому, але і в довгостроковому періоді. Тому вони є найкращим об’єктом для капіталовкладень.

«Дійні корови» -- випадок, коли підприємство має сильні позиції на зрілому ринку. Ці напрями діяльності (продукти) приносять високий стабільний прибуток. Однак, темп зростання ринку низький. Тому, стосовно таких напрямів діяльності підприємство прагне зберегти існуючу частку ринку. Основна ціль підприємства стосовно «дійних корів» - отримання максимального прибутку за короткий період часу. Прибуток «дійних корів» інвестується в інші, більш перспективні напрямки розвитку.

«Дикі кішки» - напрямок діяльності (продукти), за якими позиції підприємства є досить слабкими, але перспективи розвитку достатньо привабливі. Їх іноді називають також «знаками питання» або «важкими дітьми». Такі напрями діяльності потребують детальнішої оцінки.

«Собаки» - ситуація, за якої слабкі позиції підприємства поєднуються з низькими темпами розвитку ринку. Такі напрямки діяльності неперспективні, а тому , як правило, підприємства намагаються позбутись «собак» і застосовують стратегії вилучення капіталовкладень та «збору врожаю», тобто отримання максимально можливого прибутку за мінімально можливий період.

Матриці БКГ властиві як переваги, так і недоліки.

Перевагами моделі БКГ є :

- матриця передбачає диференційований підхід до розроблення стратегії залежно від особливостей кожного напрямку діяльності;

- матриця може бути основою для аналізу взаємодії між різними напрямами діяльності, аналізу різних стадій їхнього розвитку;

- матриця проста і зрозуміла.

Недоліки моделі БКГ:

- темпи росту ринку не завжди можуть адекватно оцінювати його привабливість. Окрім росту, важливими є такі фактори, як абсолютний обсяг ринку, його циклічність, сезонність, наявність юридичних обмежень тощо. Необхідно також враховувати, що темпи росту ринку залежать від стадії життєвого циклу продукції, її якості, володіння патентами, ліцензіями, адекватності системи управління підприємством;

- модель не враховує взаємозв’язку різних напрямів діяльності підприємства,зокрема «собаки» можуть бути необхідними для оптимізації діяльності «зірок».

Тож матриця БКГ зручна, але має в стратегічному контролінгу обмежений спектр застосування.

Матриця «Мак-Кінсі», розроблена одноіменною консалтинговою фірмою на замовлення компанії «Дженерал Електрик». Ця матриця є вдосконаленням матриці БКГ. Однак замість темпу росту ринку тут використовуються комплексний показник привабливості галузі, а замість відносної частки ринку – комплексний показник конкурентоспроможності підприємства (рис.3.6). У порівнянні з матрицею БКГ в матриці «Мак-Кінсі» застосовують гнучкіший підхід до формування стратегії. Наприклад, якщо конкурентний статус підприємства слабкий, а прогнози розвитку не передбачають стрімкого зростання «собаки», це не є підставою призупинити цей напрямок діяльності: може статись так, що «собаки» знизять ризик, та збільшать ефективність діяльності для підприємства в іншій, більш перспективній сфері.

|

Конкурентний статус

|

Сильний

|

Використати максимальну вигоду або піти

|

Реінвестувати прибуток або використати максимальну вигоду

|

Інвестувати або втримати позиції

|

|

|

Середній

|

Повільно піти

|

Використати максимальну вигоду або піти

|

Інвестувати, реінвестувати прибуток

|

|

|

Слабкий

|

Піти швидко, повільно або залишитись

|

Залишитись або повільно іти

|

Інвестувати, реінвестувати, піти

|

|

|

|

Низька

|

Середня

|

Висока

|

|

Привабливість ринку

|

Рис. 3.6 Матриця Мак-Кінсі

Для використання цієї матриці необхідно розрахувати комплексні показники привабливості галузі (ринку) і конкурентного статусу підприємства. Комплексний показник привабливості ринку (К) розраховують за формулою:

К = G +P+O +T

Де G, P, O, T - комплексні показники перспектив росту, рентабельності, можливостей, небезпек, (загроз) відповідно.

, , , - вагові коефіцієнти;

Слід зауважити, що для встановлення вагових коефіцієнтів, на кожній стадії життєвого циклу пріоритетнішим є певний напрямок діяльності: на ранніх стадіях – важливі показники росту, на стадії зрілості – показники рентабельності.

Комплексні показники можливостей (О) і загроз (Т) обчислюють на основі матриці SWOT –аналізу таким чином:

O = oi *ki ; T = tj * Ij

де oi - оцінка і-ої можливості в балах,

ki - питома вага і-ої можливості, в часткових одиницях,

tj - оцінка j–ої ваги, в балах,

Ij – вага j–ої небезпеки, в часткових одиницях.

Розрахунок комплексних показників перспективи росту (G) і рентабельності (P) здійснюється аналогічно.

Для оцінки перспективи росту використовуються такі параметри:

- темп росту відповідного сектора економіки;

- приріст чисельності споживачів;

- частка застарілої продукції;

- частка оновлення технологій;

- динаміка географічного розширення ринку та ін.

Для оцінки рентабельності використовують такі параметри:

- коливання цін;

- коливання обсягів продажу;

- циклічність попиту;

- насиченість ринку в порівняні з виробничими потужностями галузі;

- тривалість життєвого циклу продукції;

- витрати, необхідні для виходу продукції на ринок;

- перспектива зміни цін на ринку сировини та інших виробничих ресурсів;

- час і вартість розроблення нової продукції.

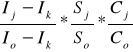

Комплексний показник конкурентного статусу підприємства можна обчислити за формулою:

КСП =

де Іj, Іk, Іo – фактичний, критичний (мінімально можливий) і оптимальний рівень капіталовкладень відповідно;

Сj, Сo – фактичний і максимально можливий потенціал підприємства відповідно;

Sj, So - оцінка діючої та оптимальної стратегії.

Отже, конкурентний статус підприємства залежить від рівня капіталовкладень, стратегії та потенціалу підприємства.

Ефективним засобом підвищення рівня задоволення потреб споживачів і управління витратами підприємства є побудова внутрішнього ланцюжка цінності (рис.3.7).

Рис. 3.7 Внутрішній ланцюжок формування цінності

На рис. 3.7 представлено види діяльності, що створюють цінність продукції, починаючи від постачання основних матеріалів до реалізації кінцевого продукту або послуги замовникові. Узгодженість окремих складових ланцюжка цінності створює умови для підвищення рівня задоволення потреб споживачів, особливо щодо ефективності продукції, витрат, якості і своєчасності постачання. Підприємство, яке виконує певні види діяльності на вході ланцюжка цінності ефективніше і з меншими витратами, ніж його суперники, отримує конкурентну перевагу на ринку товарів і послуг.

Доцільно також досліджувати ланцюжок цінності з точки зору споживача, коли кожна подальша ланка розглядається як споживач продукції попередньої ланки. При цьому, якщо в ланцюжку цінності кожна ланка розроблена так, щоб забезпечити потреби своїх замовників, то задоволення кінцевого споживача буде гарантованим.

Мета аналізу ланцюжка цінності полягає у пошуку зв’язків між видами діяльності, що додають цінності продукції, внаслідок чого можна виявити резерви зниження витрат і підвищити диференціацію продукції. Ці зв’язки можуть бути встановлені як усередині самого підприємства, так і між підприємством і його постачальниками і споживачами.