Страхование и страховое дело

Лекция 19 Страхование и страховое дело

19.1 Сущность, виды и субъекты страхования.

19.2 Структура страховой компании. Нормативно-правовая основа страховой деятельности

19.3. Основные бизнес-процессы страхования

– 1 –

Страхование – отношения по защите интересов физических и юридических лиц РФ, субъектов РФ и муниципальных образований при наступлении определенных страховых случаев за счет денежных фондов, формируемых страховщиками из уплаченных страховых пре�мий (страховых взносов), а также за счет иных средств страхов�щиков.

Необходимость страхования связана с присутствием риска в деятельности индивида, компании и органов государственной власти.

Риск – случайное распределение результатов деятельности госу�дарства, предприятия, гражданина в результате воздействий заранее неизвестных и неопределенных природных и человеческих факторов и ошибок в самой деятельности.

Страховая деятельность (страховое дело) – сфера деятельности страховщиков по страхованию, перестрахованию, взаимному стра�хованию, а также страховых брокеров, страховых актуариев по ока�занию услуг, связанных со страхованием, с перестрахованием.

Субъектами страхования являются:

1) страхователи – юридические лица и дееспособные физические лица, заключившие со страховщиками договоры страхования либо являющиеся страхователями в силу закона. Страхователь является стороной в договоре страхования, которая страхует свой имуществен�ный интерес или интерес третьей стороны. По договору страхования на страхователе лежит обязанность уплаты страхового взноса стра�ховщику за принятые на себя обязательства возместить страхователю убыток при наступлении страхового случая;

2) страховщики – юридические лица, созданные в соответствии с законодательством РФ для осуществления страхования, перестрахо�вания, взаимного страхования и получившие лицензии в установлен�ном Законом о страховании порядке. Страховщики осуществляют оценку страхового риска, получают страховые премии (страховые взносы), формируют страховые резервы, инвестируют активы, опре�деляют размер убытков или ущерба, производят страховые выплаты, осуществляют иные связанные с исполнением обязательств по дого�вору страхования действия;

3) Федеральная служба страхового надзора (Росстрахнадзор) – орган государственной власти, осуществляющий лицензирование, мониторинг и контроль за соблюдением страховыми компаниями федерального законодательства в области страхового дела;

4) Союзы и ассоциации страховщиков на региональном и федеральном уровнях;

5) Брокеры страховые – граждане или коммерческие организации, представляющие страхователя в отношениях со страховщиком по поручению страхователя. Страховые брокеры не вправе осуществлять дея�тельность в качестве страхового агента, страховщика, перестраховщи�ка.

6) Агенты страховые – граждане или коммерческие организации, представляющие страховщика в отношениях со страхователем по по�ручению страховщика.

7) Актуарии страховые – граждане, имеющие квалификационный аттестат и осуществляющие на основании трудового договора или гражданско-правового договора со страховщиком деятельность по расчетам страховых тарифов, страховых резервов страховщика, оцен�ке его инвестиционных проектов с использованием актуарных расче�тов. Требования к порядку проведения квалификационных экзаменов страховых актуариев, выдачи и аннулирования квалификационных аттестатов устанавливаются органом страхового надзора.

Объект страхования – не противоречащие законодательству РФ иму�щественные интересы, связанные с жизнью, здоровьем, трудоспособ�ностью граждан, имуществом и имущественными интересами граж�дан и юридических лиц.

1. Объектами личного страхования могут быть имущественные интересы, связанные:

а) с дожитием граждан до определенного возраста или срока, со смертью, с наступлением иных событий в жизни граждан (страхова�ние жизни);

б) с причинением вреда жизни, здоровью граждан, оказанием им медицинских услуг (страхование от несчастных случаев болезней, ме�дицинское страхование).

2. Объектами имущественного страхования могут быть имуще�ственные интересы, связанные, в частности, с:

а) владением, пользованием и распоряжением имуществом (стра�хование имущества);

б) обязанностью возместить причиненный другим лицам вред (страхование гражданской ответственности);

в) осуществлением предпринимательской деятельности (страхо�вание предпринимательских рисков).

Виды страхования:

1. Личное страхование:

- страхование жизни;

- пенсионное страхование;

- медицинское страхование;

- страхование от несчастных случаев;

- страхование граждан, выезжающих за рубеж;

- страхование неотложной помощи.

2. Страхование имущества:

- страхование грузов;

- страхование наземных видов транспорта;

- страхование воздушного и ракетно-космического транспорта;

- страхование недвижимости;

- сельскохозяйственное страхование;

- морское страхование.

3. Страхование ответственности:

- страхование гражданской ответственности владельцев транспортных средств;

- страхование гражданской ответственности организаций, эксплуатирующих опасные объекты;

- страхование гражданской ответственности за причинение вреда третьим лицам;

- страхование гражданской ответственности за неисполнение или ненадлежащее исполнение обязательств по договору.

4. Страхование предпринимательских и финансовых рисков:

- страхование финансовых рисков;

- страхование в бансковском деле;

- страхование рисков внешнеэкономической деятельности.

– 2 –

Страховые компании составляют основу институциональной структуры страхового рынка. С финансовой точки зрения они яв�ляются формой выражения, существования страхового фонда. Страховые компании подразделяются:

• по форме собственности (принадлежности) - на частные и публично-правовые, акционерные (корпоративные), взаимные, го�сударственные;

• по характеру выполняемых операций - на специализирован�ные (страхование жизни, медицинское и иные виды страхования), универсальные и перестраховочные;

• по зоне обслуживания - на местные, региональные, нацио�нальные и международные (транснациональные);

• по величине уставного капитала и объему поступления стра�ховых платежей, а также другим технико-экономическим показа�телям, определяющим их место на страховом рынке, - на крупные, средние и мелкие.

В ряде зарубежных стран деятельность универсальных страхо�вых компаний запрещена законом, и все компании подразделяют�ся на компании, занимающиеся страхованием жизни (life insurance), и компании, занимающиеся иными видами страхования (non-life). Редакция Закона о страховании от 10, 12.03 г. № 172-ФЗ также пре�дусматривает разделение российских компаний на занимающихся страхованием жизни и занимающихся иными видами страхования.

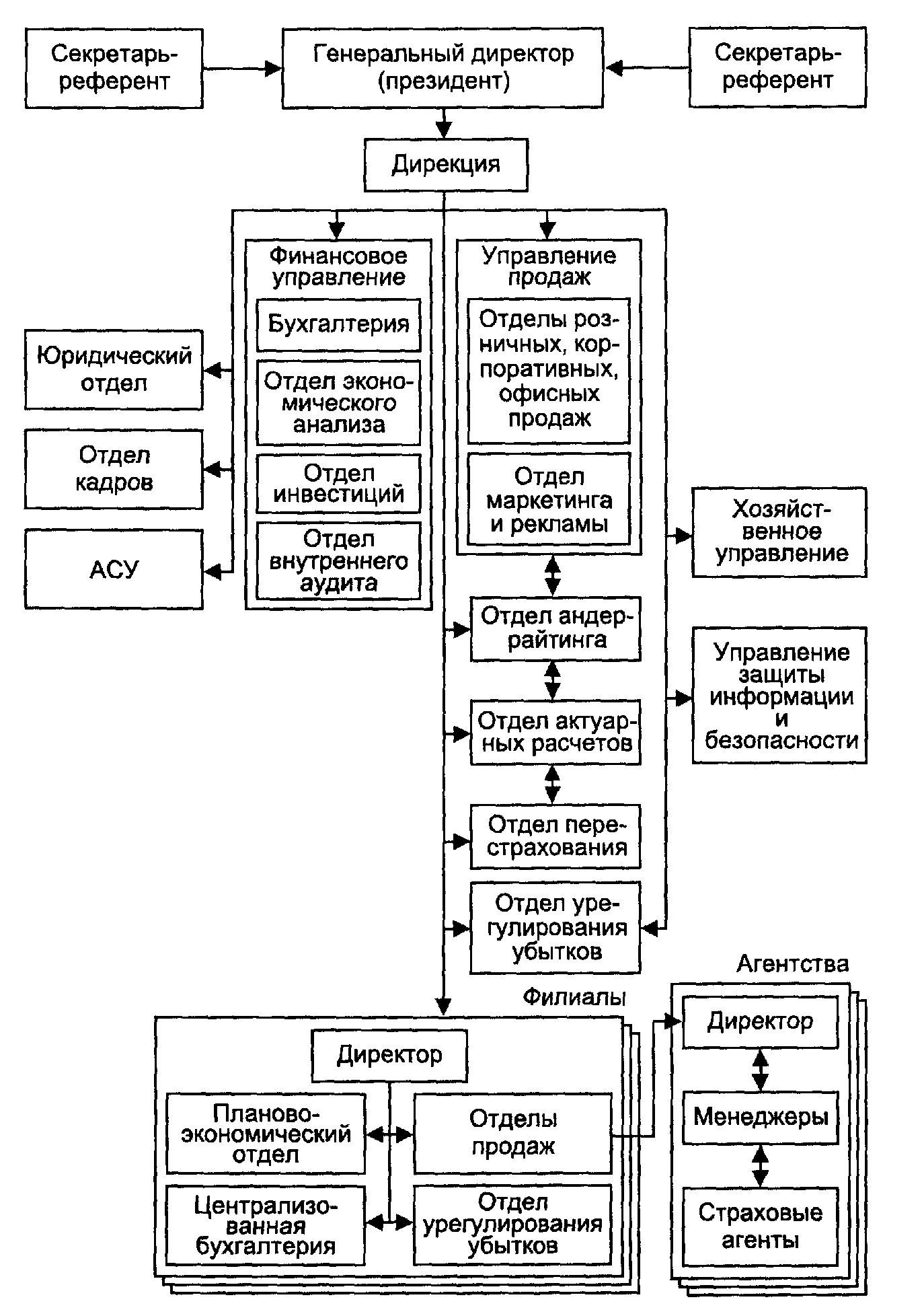

Наиболее распространена функциональная и функционально-региональная организационные структуры страховой компании, характеризующиеся достаточно высокой результативностью, стабильностью и негибкостью к воздействию внешней среды (рисунок 19.1).

Рисунок 19.1 – Функциональная организационная структура страховой компании

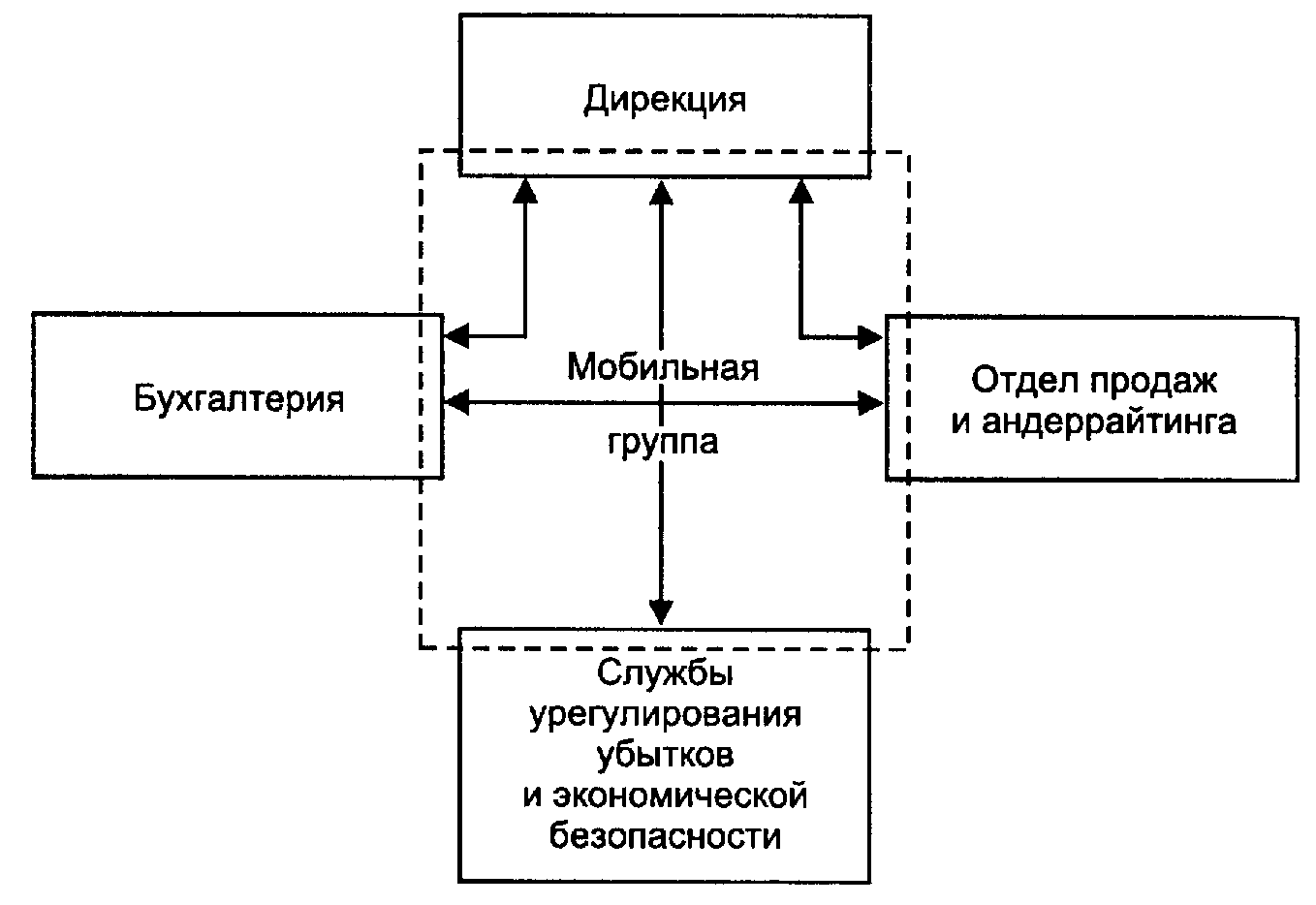

В случае, когда компания является небольшой, а внешняя среда изменяется со значительной скоростью, то предпочтительной становится организационная структура, построенная на основе мобильной группы.

Такая структура позволяет сохранить небольшую численность персонала, ограничиваясь при крайней необходимости привлече�нием по краткосрочным контрактам специалистов, отсутствующих в компании (аутсорсинг) (рисунок 19.2).

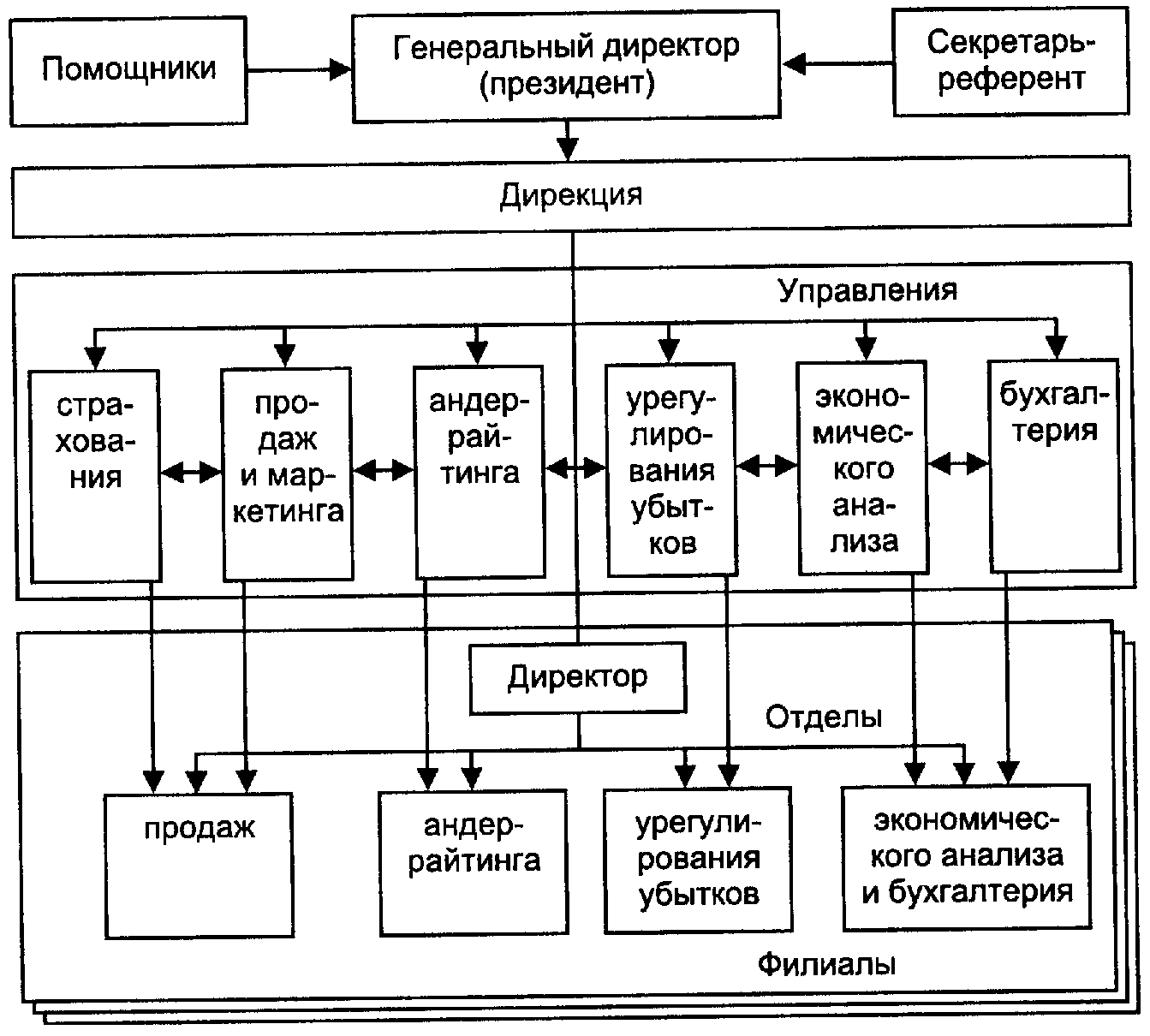

В последнее время ряд страховых компаний используют так называемую матричную структуру управления, в которой отдель�ные подразделения головного офиса согласовывают свои действия со всеми другими заинтересованными подразделениями по гори�зонтали и напрямую управляют аналогичными подразделениями в филиалах по вертикали (рисунок 19.3).

Рисунок 19.1 – Организационная структура страховой компании на основе мобильной группы

Рисунок 19.1 – Матричная организационная структура страховой компании

– 3 –

Основные бизнес-процессы страхования

Всю процедуру страхования можно представить состоящей из от�дельных составляющих, или бизнес-процессов. Основными биз�нес-процессами страхования являются маркетинг, разработка стра�ховых услуг, продажа, андеррайтинг, сопровождение договора, уре�гулирование убытков.

Маркетинг

Общий смысл маркетинговой деятельности состоит в помощи про�изводителю и потребителю найти друг друга, в связывании их дол�говременными, взаимовыгодными отношениями.

Страховой маркетинг включает следующие основные функции:

• исследовательская (анализ рынка);

• стратегическая (прогнозирование, планирование и контроль);

• предпринимательская (максимальное расширение сферы ока�зания страховых услуг посредством эффективного удовлетворения спроса страхователей).

Особенности страхового маркетинга определяются особенно�стями страховых услуг. Это, прежде всего, сложность понимания и объяснения сущности страховой услуги (что продается) до ее при�обретения, а иногда и после этого. Страховая услуга реализуется только при наступлении страхового случая и в условиях, строго индивидуальных для каждого клиента, поэтому ее особенностью является изменчивость исполнения.

Эти особенности страховых услуг, их вещная неосязаемость и изменчивость требуют и специальных маркетинговых подходов. Важ�нейшей частью страхового маркетинга должен стать процесс взаи�модействия клиента-страхователя с персоналом компании по пово�ду оказания страховой услуги (процесс интерактивного общения).

Маркетинговая стратегия страховщика реализуется в:

• разработке набора (линейки, гаммы) страховых продуктов;

• ценовой политике;

• организации системы продаж (выбор и подготовка каналов продаж, обучение персонала и т.д.);

• поддержании контактов с потребителями (личные, корпора�тивные, общественные связи, реклама).

В маркетинге продуктом называется все, что может быть пред�ложено к потреблению на свободном рынке и предназначено для удовлетворения определенных нужд.

Страховой продукт - набор основных (страховых) и вспомога�тельных услуг, представляемых страховой компанией за опреде�ленную плату клиенту с целью удовлетворения его потребностей, функционально представляет собой вариацию правил страхования (одних или нескольких) путем полной или частичной конкретиза�ции всех или некоторых сущностей (права, обязанности, объекты, риски, исключения и т.д.).

С точки зрения реализации страховая услуга имеет следующую структуру:

• сама услуга, заключающаяся в гарантии предоставления стра�ховой защиты на случай оговоренных рисков («продажа обеща�ний»);

• форма услуги (страховой продукт, полис, договор) с общими и индивидуальными условиями ее оказания;

• обеспечение услуги (доставка клиенту, порядок рассмотре�ния претензий, сроки урегулирования).

Следует подчеркнуть, что страхование удовлетворяет не потреб�ности клиента в безопасности вообще, а только в финансовой бе�зопасности. Страхование не приспосабливает внешнюю среду к ин�тересам людей, а защищает эти интересы от неблагоприятных воз�действий внешней среды.

Оказание страховой услуги только начинается с продажей по�лиса (подписания договора) и продолжается весь период его дей�ствия. Важнейшей завершающей стадией оказания страховой ус�луги является производство страховой выплаты. Качество обслу�живания страхователя на этой стадии во многом определяет успех развития страховой деятельности компании.

Применительно к страхованию в маркетинге особо следует вы�делить анализ рисков, правовые основы страхования и анализ по�тенциальных объектов страхования.

С целью дополнительных удобств для клиента, обеспечиваю�щих возможность отнесения на его расходы всех затрат на страхо�вание, возможно включение в один договор комплексного страхо�вания нескольких разнородных рисков. Например, гражданская от�ветственность на случай аварий на опасных производственных объектах (страховые взносы полностью относятся на расходы стра�хователя), риск утраты имущества (страховые взносы полностью относятся на расходы страхователя) и ответственность за качество продукции могут быть объединены в одном страховом договоре. При страховании по отдельному договору затраты по страхованию ответственности за качество продукции не могут быть отнесены на расходы страхователя.

Следует также учитывать, что на сложных объектах (промыш�ленных и других предприятиях) риски редко проявляются по от�дельности. Так, пожар на каком-то отдельном участке производ�ства может привести к взрыву, например, горючих газов на другом участке или замыканию электропроводки и далее, по цепочке («принцип домино»), к распространению пожара по всему произ�водству. В этой связи многие страховщики предлагают предприя�тиям индивидуальные программы страхования (страховой защи�ты) исходя из конкретных особенностей производства и пожела�ний клиента. Составление таких программ требует грамотного инженерного анализа рисков с учетом их возможности взаимного влияния и возможной кумуляции убытков. Для крупных предприя�тий такие программы обычно составляют страховые брокеры.

Важным направлением страхового маркетинга практически во всех странах являются упрощение и стандартизация условий стра�хования. Это позволяет отказаться от достаточно дорогой агент�ской сети и распространять простые полисы через банки, магази�ны, через Интернет.

Таким образом, основными инструментами страхового марке�тинга, определяющими его успех, являются:

• специфические привлекательные свойства страхового продук�та (набор страхуемых рисков, размер и условия уплаты страхового взноса, условия страховой выплаты);

• имидж страховой компании, обеспечивающий в глазах стра�хователя надежность обещания страховой защиты;

• профессиональная грамотность и деловая культура персона�ла страховщика, с которым сталкивается страхователь;

• удобная система доставки страховых услуг до страхователя.

Кроме того, страхователь сам оказывает активное влияние на процесс реализации страховой услуги, оговаривая те или иные ус�ловия ее реализации.

Формирование страховых услуг

Страховой продукт - это набор основных и вспомогательных ус�луг, предоставляемых страхователю при заключении договора стра�хования. В структуре страхового продукта выделяют ядро и обо�лочку. Ядро содержит основные характеристики продукта:

• технические - страхуемые риски, уровень гарантий (страхо�вые суммы, франшизы, особые условия и т.п.), условия выплаты страхового возмещения;

• экономические - цена (тариф), индексация страховой суммы, бонус, малус;

• дополнительные услуги.

Оболочка продукта выражает содержание ядра и включает:

• страховой договор (полис), правила страхования;

• реклама страхового продукта;

• действия представителей страховщика по предложению про�дукта потенциальным клиентам (каналы продаж), по заключению договора, его обслуживанию, расследованию и урегулированию страхового случая.

Именно из оболочки потенциальный страхователь получает све�дения о потребительских свойствах страхового продукта (услуги). Поэтому особое значение при создании оболочки имеют дизайн, имя (торговая марка, бренд) страховщика.

Характерными особенностями страхового продукта, влияющи�ми на выбор страхователя, являются:

• престижность и качество продукта;

• цена продукта;

• надежность обещаний страховщика;

• дополнительный сервис.

Перечисленные характеристики можно рассматривать как кри�терии выбора потребителем страховщика и определенного типа его услуг. Значимость этого фактора различается от одного потреби�тельского сегмента к другому. Для предприятий и организаций боль�шее значение обычно имеют цена продукта и надежность страхов�щика, для физических лиц часто на первый план выходят торговая марка и имидж страховщика.

Из сказанного выше следует, что номенклатура (линейка) стра�ховых продуктов должна быть ориентирована на целевые группы потенциальных клиентов, иметь характерные отличия от аналогич�ных продуктов конкурентов и обеспечивать возможность быстро�го изменения при изменении конъюнктуры рынка.

Необходимость разработки новых страховых продуктов может возникнуть по следующим причинам:

• необходимость освоения нового для страховщика сегмента страхового рынка при невозможности использовать опыт других страховщиков;

• желание выйти в лидеры на данном сегменте, используя в качестве инструмента прорыва новый, незнакомый клиентам стра�ховой продукт.

В остальных случаях страховщики обычно копируют удачные разработки конкурентов или модернизируют имеющиеся продукты.

Разработка нового продукта обычно включает этапы:

1) предварительная разработка: маркетинговое исследование страхового рынка для выявления и определения потребности в но�вых продуктах; поиск идеи и разработка концепции нового продук�та и ее экономический анализ; поиск целевого сегмента для нового продукта; актуарные расчеты для оценки перспективности выбран�ного сегмента;

2) превращение идеи продукта в концепцию - разработка тех�нического ядра продукта и его рекламной оболочки: корректиров�ка правил страхования (при необходимости); уточнение тарифов, условий, бонусов; составление и реализация плана рекламной ком�пании (выбор технических средств, составление бизнес-плана, от�бор рекламных агентов).

3) разработка маркетинговой стратегии продвижения на рынке нового продукта (стратегическая и предпринимательская функции маркетинга): уточнение клиентской группы; выбор каналов про�даж; организация продаж (создание инфраструктуры, подбор и обучение персонала и т.д.).

Генерирование идеи продукта базируется на внешней информа�ции (например, информация о массовом строительстве коттеджей может стимулировать появление страхового продукта для их вла�дельцев) и анализе тенденций собственного развития страховщика.

При разработке нового продукта необходимо учитывать крите�рии мотивации потенциальных клиентов на его приобретение. По данным некоторых социологических исследований приоритеты населения по выбору страховщика распределяются следующим об�разом:

• надежность и узнаваемость страховщика - 80%;

• цена страховых услуг - 31%;

• понятность условий страхования - 18%;

• рекомендации знакомых - 17%;

• ассортимент страховых услуг - 16%;

• профессионализм и внешний вид страховых агентов - 12%.

В последние годы наметилась тенденция разработки комплек�сных (пакетных) продаж, т.е. предложение страховых услуг, со�стоящих из нескольких логически связанных между собой (по риску или объекту) страховых продуктов (пакетная гамма продуктов), на�пример, страхование автокаско вместе со страхованием водителя и пассажиров от несчастного случая и медицинского страхования. Комплексный подход выражается и в разработке линейки (веерная или ассортиментная гамма страховых продуктов), нацеленной на удовлетворение клиентов с разными экономическими возможно�стями (от простых дешевых продуктов до дорогих, включающих дополнительный сервис). Применительно к предприятию комплек�сный продукт еще называют программой страхования,

Программа страхования (страховой защиты) обычно вклю�чает подробное описание объекта страхования, перечень приори�тетных, наиболее важных опасностей (рисков), наиболее вероят�ные места возникновения аварий (проявлений рисков), сценарии развития аварий с оценкой ожидаемого ущерба, как для самого предприятия, так и третьих лиц, перечень мероприятий по сниже�нию вероятности наступления страховых случаев и последствий их наступления. Применение подобных программ позволяет пред�приятию оптимизировать затраты на страхование.

Пакетная гамма страховых продуктов должна учитывать их со�вместное маркетинговое воздействие. Для этого страховые продук�ты подразделяются на:

• страховые продукты-лидеры, которые обеспечивают страхов�щику наибольшую часть оборота (заключаемых договоров) и часто наибольший доход. Для граждан - это страхование недвижимости и автотранспорта, для предприятий - огневое страхование;

• страховые продукты - магниты, направленные на то, чтобы обратить внимание потенциального клиента на данную страховую компанию и облегчить первую покупку полиса. Для граждан в ка�честве магнита может служить страхование автокаско, в первую очередь от угона, для предприятий при правильном подходе - обяза�тельное страхование ответственности в связи с эксплуатацией опас�ных объектов. Многие страховщики занижают тариф по продуктам-магнитам, обеспечивая сбалансированность своего портфеля за счет менее рисковых видов, например страхования жилья;

• страховые продукты будущего, которые еще не востребованы рынком, но могут получить распространение в перспективе, напри�мер страхование ответственности нанимателей офисных помещений. Продуктами будущего могут быть и варианты продуктов-лиде�ров, предназначенные для продажи по новым, еще не освоенным каналам;

• тактические страховые продукты - направлены на противо�стояние конкурентам на тех сегментах рынка, где не планируется доминирование, но необходимо и достаточно простого присутствия данного страховщика, а также для своевременного реагирования на изменения рынка.

Комплексные, пакетные продажи снижают относительные из�держки страховщика, экономят агентское вознаграждение и спо�собствуют фиделизации (закреплению) клиента. Некоторые спе�циалисты считают, что вероятность потери клиента, имеющего один договор страхования, достигает 70%, два - 40, три - не более 10%. Большое количество договоров позволяет установить с клиентом доверительные отношения. Кроме того, клиенты с большим коли�чеством договоров страхования становятся добровольными реклам�ными помощниками страховщика, распространяя о нем положи�тельную информацию, привлекающую новых клиентов.

Успех продаж во многом определяется динамическим соответ�ствием спроса и предложения. Поэтому гамма продуктов должна меняться в зависимости от конъюнктуры рынка и стратегий разви�тия страховщика.

Жизненный цикл страхового продукта имеет и свои отли�чия. Во-первых, страховой цикл длиннее. Страховые полисы мо�гут продаваться без существенных изменений гораздо дольше, чем большинство товаров массового спроса. Страховые продукты ме�нее подвержены моде. Во-вторых, первоначальные затраты на раз�работку и запуск страхового продукта ниже, чем товаров массово�го спроса. В-третьих, продолжительность действия договора стра�хования может многократно превосходить продолжительность его жизненного цикла, например ипотечное страхование.

В жизненном цикле страхового продукта, как, впрочем, и у дру�гих продуктов, можно выделить следующие этапы:

• исследование рынка и проектирование продукта;

• продвижение продукта на рынок за счет рекламы, професси�ональной переподготовки и дополнительного стимулирования про�давцов, формирования новых каналов продаж, PR-акций;

• рост продаж;

• зрелость или период насыщения рынка;

• стадия спада, когда страховой продукт перестает удовлетво�рять потребности клиентов.

Специфика жизненного цикла страхового продукта состоит в том, что клиенты, особенно по долгосрочным договорам, могут оказаться неудовлетворенными условиями договора еще до срока его окончания, т.е. договор страхования морально устаревает. В таком случае страховщику необходимо модернизировать договор, ввести в него дополнительные, например, юридические услуги. Эта делается в процессе обслуживания договоров.

Продажа страховых услуг

Страховые агенты, а в развитых странах и брокеры, остаются глав�ным каналом доставки страховых услуг до потребителя во всех странах. В развитых странах на их долю приходится до 60-70% всех заключенных договоров, в России - не менее 90%, из них бо�лее 80% на страховых агентов.

В крупных городах и индустриальных центрах с достаточно высоким уровнем дохода и культурой населения и предпринимате�лей уже успешно применяются классические методы страхового маркетинга: прямые продажи, комплексное обслуживание клиен�та по всем рискам, персональные страховые консультанты, прода�жи on-line и др.

Общая методология продаж изложена в различных изданиях, в основном это опыт зарубежных стран. В последнее время опуб�ликованы исследования отечественных специалистов, в основном психологов, которые посвящены преимущественно агентским про�дажам.

Следует подчеркнуть, что страхование удовлетворяет не потреб�ности клиента в безопасности вообще, а только в финансовой бе�зопасности. Страхование не приспосабливает внешнюю среду к ин�тересам людей, а защищает эти интересы от неблагоприятных воз�действий внешней среды.

Оказание страховой услуги только начинается с продажей по�лиса (подписания договора) и продолжается весь период его дей�ствия. Важнейшей завершающей стадией оказания страховой ус�луги является производство страховой выплаты. Качество обслу�живания страхователя на этой стадии во многом определяет успех развития страховой деятельности компании. Можно привести сле�дующий пример удачного страхового маркетинга. В Италии при дорожно-транспортных происшествиях страховое возмещение по автогражданской ответственности выплачивает (по взаимной до�говоренности) не страховщик виновного лица, а, учитывая особую роль возмещения в формировании оценок потребителя, страхов�щик пострадавшего и лишь затем обращается к страховщику ви�новного лица за компенсацией.

Трудности понимания сущности приобретения страховых ус�луг вызвали следующие слова у одного из французских страхов�щиков: «страхование - это богиня, которая не так любима, как уда�ча, ее боятся. Скудные пожертвования приносятся ей без энтузиаз�ма. Это легко понять. Все преимущества страхования проявляются только, когда приходит беда».

Система доставки традиционных страховых услуг до клиента должна обеспечивать возможность его активного контакта не толь�ко с продавцом, как это происходит в традиционном маркетинге, но и со специалистами по рассмотрению и урегулированию претензий, экспертами, бухгалтерами, телефонистами, секретарями. При этом сами продавцы страховых услуг часто превращаются в персональ�ных страховых консультантов. Все они, взаимодействуя, обеспечи�вают конкретные потребительские качества страховой услуги. Бро�керские компании, принимая на себя урегулирование условий и раз�меров выплаты в переговорах со страховщиками от имени клиентов, также активно участвуют в формировании потребительских качеств страховой услуги.

Большинство страховых агентов западных стран работают не�зависимо и сотрудничают с различными страховыми компаниями. Примерно треть страховых агентов работают только на одну стра�ховую компанию. Через агентов продаются относительно сложные виды страхования и прежде всего страхование жизни. Типичный американский страховой агент - это энергичный мужчина (в по�следние годы все чаще - женщина) средних лет, подтянутый, отлич�но одетый, имеет свой офис и, как правило, одного-двух помощни�ков. Заработки успешных страховых агентов могут достигать $ 1 млн в год. Профессия страхового агента на Западе часто входит в пятер�ку самых престижных.

Через страховых агентов распространяются преимущественно сложные виды страхования, например страхование жизни, требу�ющие специальной подготовки и продавца, и потенциального кли�ента. Страхование жизни большинство клиентов обсуждать не любят, предпочитая откладывать решение. Поэтому агентов, успеш�но продающих страхование жизни, в США справедливо считают элитой страхового бизнеса.

Другим не менее важным каналом продаж страховых услуг яв�ляется использование партнеров, прежде всего банков.

В последние годы страховые компании все чаще используют метод прямых или офисных продаж, особенно для простых, стандартизованных страховых услуг. Прежде всего, в офисах продают�ся страховые полисы для выезжающих за рубеж. В Москве и ряде крупнейших городов, где население уже осознало полезность стра�хования, в офисах страховщиков активно продаются полисы авто�страхования. Работники, оформляющие полисы в офисах, отлича�ются от страховых агентов тем, что не ведут поиск клиентов.

В 1996 г. более сорока страховых компаний - американские, канадские, британские - приступили к прямой продаже своих стра�ховых услуг через сеть Интернет. В настоящее время крупнейшие российские страховые компании используют Интернет не только для рекламы, но и для продажи простейших страховых полисов. Покупатель, согласовав условия по электронной почте или теле�фону, может оплатить полис с помощью банковской карты или лич�но, приехав в офис страховщика.

Основными переговорщиками при заключении договоров стра�хования являются агенты, руководители региональных подразде�лений (филиалов, агентств, отделов), сотрудники специальных под�разделений дирекций страховых компаний.

Анализ литературных источников и практического опыта по�зволяют выработать следующие общие рекомендации по заклю�чению договоров страхования:

1) действовать с энтузиазмом;

2) тщательно спланировать встречу, продумать свои аргументы и ответы на возможные возражения потенциального клиента, быть кратким, запомнить имена тех, с кем планируете встретиться;

3) в начале разговора с потенциальным клиентом попытаться выяснить, что в действительности нужно клиенту, и помочь ему найти это. Существует лишь один способ заставить кого-либо сде�лать что-то. Надо чтобы человек захотел сделать это. Запомните, других способов нет (Д. Карнеги);

4) уметь задавать вопросы, через которые можно понять истин�ные мотивации клиента;

5) для выявления истинной причины отказа иметь в виду, что у человека обычно есть две причины что-то сделать: та, что привле�кательно звучит, и истинная причина (Дж. Морган);

6) уметь слушать, показать собеседнику, что вас искренне ин�тересует то, что он говорит;

7) заслужить доверие собеседника. Если хотите завоевать че�ловека на свою сторону, сначала убедите его, что вы его искренний друг (А. Линкольн);

8) иметь при себе подготовленные заранее заявление на стра�хование, договор (полис);

9) быть профессионалом своего дела;

10) выглядеть наилучшим образом, улыбаться;

11) не бояться признаться в своем страхе при общении с важ�ными персонами;

12) не бояться возражений клиента (лучшие клиенты те, кто возражает, поскольку дают возможность привести дополнительные аргументы);

13) предоставить возможность клиенту подвести итог встречи самому;

14) «никогда не забывать о клиенте, никогда не давать ему за�бывать о вас»;

15) вести дневник своих встреч, анализировать успехи и неуда�чи, как свои, так и коллег.

Дополнительным стимулом к страхованию для предприятий мо�жет стать контроль госнадзорных органов и территориальных ор�ганов МЧС России за буквальным соблюдением требований зако�нодательства по наличию у предприятий финансовых гарантий на случай ликвидации последствий чрезвычайных ситуаций.

Андеррайтинг

Андеррайтинг (underwritting) можно определить как:

• процедуру действий по принятию на ответственность стра�ховщика или отклонению заявленных рисков по оговоренному объекту страхования с установлением (согласованием) страхового тарифа и франшиз в целях предложения страховой услуги с усло�виями, удовлетворяющими страховщика и страхователя, а также защиты страхового портфеля по виду страхования;

• одну из важнейших составных частей системы управления рисками страховой организации.

В ходе андеррайтинга объект страхования рассматривается со следующих точек зрения:

• его идентификации заявленным на страхование условиям;

• соответствия заявленных размеров страховой стоимости, стра�ховой суммы действительной стоимости (финансовый андеррайтинг);

• рассмотрение на предмет возможности принятия на страхо�вание по своему техническому или конструктивному состоянию, исходя из заявленного набора страховых рисков (проведение экс�пертизы объекта страхования).

Договор страхования юридического лица обычно заключается страховщиком на основании письменного заявления страхователя, являющегося неотъемлемой частью страхового договора. Заявле�ние должно содержать следующие сведения:

• имущественное отношение к объекту страхования;

• страховая стоимость и страховая сумма (при страховании иму�щества), страховая сумма в личном страховании и страховании от�ветственности;

• описание объекта страхования и его составляющих;

• перечень рисков, которые необходимо застраховать. Дополнительно андеррайтер учитывает такие факторы, как на�личие имущественных объектов, принадлежащих другим лицам, жилых домов в непосредственной близости от страхуемого про�мышленного объекта, состояние дорожных, инженерных и комму�никационных сетей, системы и средства противопожарной безо�пасности, вид охраны и охранных систем, замечаний и предписа�ний государственных надзорных органов (для предприятий) и страховую историю и наличие действующих договоров страхова�ния на данный объект.

Согласно ст. 944 ГК РФ при заключении договора страхования страхователь обязан сообщить страховщику известные страхова�телю обстоятельства, имеющие существенное значение для опре�деления вероятности наступления страхового случая и размера воз�можных убытков от его наступления (страхового риска), если эти обстоятельства не известны и не должны быть известны страхов�щику. Существенными признаются во всяком случае обстоятель�ства, определенно оговоренные страховщиком в стандартной фор�ме договора страхования (полиса).

Если договор страхования заключен при отсутствии ответов на какие-либо вопросы страховщика, страховщик не может впоследствии требовать расторжения договора или признания его недей�ствительным на том основании, что соответствующие обстоятель�ства не были сообщены страхователем.

Если после заключения договора страхования будет установле�но, что страхователь сообщил страховщику заведомо ложные све�дения о существенных обстоятельствах, страховщик вправе потре�бовать признания договора недействительным и применения последствий, предусмотренных п. 2 ст. 179 ГК РФ «Недействительность сделки, совершенной под влиянием обмана, насилия, угро�зы, злонамеренного соглашения представителя одной стороны с другой стороной или стечения тяжелых обстоятельств».

Согласно ст. 179 ГК РФ такой договор может быть признан су�дом недействительным как совершенный под влиянием обмана.

Страховщик не может потребовать признания договора недей�ствительным, если обстоятельства, о которых умолчал страхова�тель, уже отпали.

Для проверки и уточнения сведений, представленных страхо�вателем, страховщик согласно ст. 945 ГК РФ имеет право произве�сти предстраховую экспертизу. Оценка страхового риска страхов�щиком необязательна для страхователя, который вправе доказы�вать иное.

Если договор страхования заключается без осмотра страхуемо�го имущества, то об этом необходимо сделать запись в договоре (полисе).

Основная цель предстраховой экспертизы - оценка страховых рисков и величины ожидаемого ущерба. При анализе рисков сле�дует учитывать возможность их взаимодействия и последующей кумуляции ущерба. Особое внимание необходимо уделять местам наиболее вероятного проявления рисков («слабые звенья»), напри�мер воздействие искр в результате перенапряжения, нарушения изоляции, как то: короткое замыкание, замыкание в обмотке и при других авариях и неисправностях электротехнического оборудова�ния, на близко расположенные, легковоспламенимые материалы.

Страховые суммы устанавливаются в российских рублях. По соглашению сторон в договоре страхования могут быть указаны страховые суммы в иностранной валюте, эквивалентом которых являются соответствующие суммы в рублях.

Если в заявлении на страхование страховая сумма кажется силь�но завышенной, то это может быть признаком попытки страхового мошенничества, и такой случай требует тщательной проверки.

Цена страхового продукта во многом определяет успех продаж. По результатам исследований зарубежных страховщиков измене�ние страхового тарифа на 10% приводит к потере или приобрете�нию до 30% клиентов. Соотношение изменения цены продукта и количества страхователей в маркетинге называют эластичностью потребления страхования по отношению к цене.

Договор страхования может быть заключен как в форме самостоятельного полиса (для простых объектов с указанием всех существенных условий), так и в полнотекстовой форме. В допол�нение к полнотекстовому договору может быть выписан полис, подтверждающий несение ответственности страховщиком.

В договоре и полисе должны быть указаны дата и номер и как минимум существенные условия договора (ст. 942 ГК РФ). Заявле�ние указывается в договоре и полисе как неотъемлемая часть дого�вора страхования.

Договор страхования, как правило, вступает в силу:

• при уплате страховой премии наличными деньгами - с 00 ч дня, следующего за днем получения денег страховщиком;

• при перечислении страховой премии путем безналичного рас�чета - с 00 ч дня, следующего за днем зачисления банком денег страхователя на счет страховщика.

Договор страхования обычно оканчивается в 24 ч числа, ука�занного в страховом полисе.

Сопровождение договора страхования

Сопровождение договора страхования обычно включает следую�щие операции;

• ввод и хранение договора в базе данных;

• отражение операций в бухгалтерском учете;

• контроль над своевременностью и полнотой поступления стра�ховых взносов при уплате их в рассрочку;

• расчет страховых резервов в соответствии с «Правилами фор�мирования страховых резервов по страхованию иному, чем страхо�вание жизни», утвержденными приказом Минфина России от 11.06.02 г. № 51н (с последующими изменениями и дополнениями);

• инвестирование страховых резервов в соответствии с Прави�лами, утвержденными приказом Минфина России от 16.03.2000 г. № 28н;

• контроль над состоянием застрахованного объекта (условия эксплуатации, хранения, наличие или отсутствие модернизации, переделок, ремонта и т.п.) с целью своевременного учета измене�ния степени застрахованных рисков;

• внесение при необходимости изменений в договор страхо�вания;

• отслеживание сроков окончания договора для своевременно�го предложения страхователю его продления;

• предоставление клиентам дополнительных услуг, предусмот�ренных договором.

Стандарты учета договоров каждый страховщик определяет са�мостоятельно.

Урегулирование убытков

Последовательность этапов проведения работы страховщика по оп�ределению ущерба и размера страхового возмещения следующая:

1) установление факта и обстоятельств повреждения (утраты, гибели) имущества, финансовых потерь, наступления ответствен�ности;

2) определение причины возникновения ущерба (вреда);

3) определение размера ущерба (вреда) и расчет суммы страхо�вого возмещения;

4) проверка отсутствия попытки страхового мошенничества;

5) составление страхового акта;

6) выплата страхового возмещения. Все более серьезной проблемой страховщиков становятся стра�ховые мошенничества.

Страховые мошенники стараются заработать на любом виде страхования. В практике страховых компаний нередко случаются ложные поджоги и ложная порча имущества.

Страховщик освобождается от выплаты страховой суммы, если страховой случай наступил вследствие умысла страхователя, вы-годоприобретателя или застрахованного лица. Страховщик не ос�вобождается от выплаты по договору гражданской ответственно�сти за причинения вреда жизни или здоровью, если вред причинен по вине ответственного за него лица - страхователя. При опреде�лении величины ущерба жизни и здоровью третьих лиц целесооб�разно руководствоваться решением суда о величине ущерба и ли�митами ответственности по каждому пострадавшему.

Согласно ст. 962 ГК РФ при наступлении страхового случая, предусмотренного договором страхования, страхователь обязан принять разумные и доступные в сложившихся условиях меры, чтобы уменьшить возможные убытки. Принимая такие меры, стра�хователь должен следовать указаниям страховщика, если они со�общены страхователю.

Расходы в целях уменьшения убытков, подлежащих возмеще�нию страховщиком, если такие расходы были необходимы или были произведены для выполнения указаний страховщика, должны быть возмещены страховщиком, даже если соответствующие меры ока�зались безуспешными. Такие расходы возмещаются пропорцио�нально отношению страховой суммы к страховой стоимости, неза�висимо от того, что вместе с возмещением других убытков они могут превысить страховую сумму.

Страховщик освобождается от возмещения убытков, возникших вследствие того, что страхователь умышленно не принял разум�ных и доступных ему мер, чтобы уменьшить возможные убытки.

При этом следует учитывать, что отказ от возмещения убытков на этом основании может быть оспорен страхователем в суде.

В случае задержки выплаты относительно установленных в договоре страхования сроков по вине страховщика страхователь мо�жет через суд добиться выплаты неустойки (штрафа, пени) на ос�новании ст. 330 ГК РФ. Однако если страхователь умышленно или по неосторожности содействовал увеличению размера убытков, вызванных неисполнением или ненадлежащим исполнением стра�ховщиком своих обязательств, например, не предоставил своевре�менно страховщику необходимые документы по страховому слу�чаю, то суд вправе уменьшить размер неустойки.

Подбор и обучение страховых агентов

Страховой агент должен знать: нормативные правовые акты, положения, инструкции, другие руко�водящие материалы и документы, регламентирующие деятельность страховых органов; виды страховых услуг и условия различных ви�дов страхования; правовые основы развития страховой деятельно�сти с учетом региональных специфических условий; действующую систему социальных гарантий; методы определения степени рис�ка при заключении договоров на страховые услуги и оценки при�чиненного ущерба; основы рыночной экономики; основы психо�логии и организации труда; порядок заключения и оформления договоров на страховые услуги; отечественный и зарубежный опыт организации страхования населения и субъектов хозяйствования; ос�новы трудового законодательства; правила и нормы охраны труда».

Требования к квалификации - среднее профессиональное об�разование и специальная подготовка по установленной программе без предъявления требований к стажу работы.

Обобщение публикаций на эту тему известных и признанных специалистов и собственный опыт работы в страховании позволя�ют предложить некоторые рекомендации для выбора и подготовки страховых агентов.

Практика показывает, что при необходимости работать страхо�вым агентом, особенно по обязательным для страхователей видам страхования, например ОСАГО, может почти каждый. Необходи�мо лишь провести первоначальное профессиональное обучение но�вичков страховой терминологии, основам законодательства и ос�новным условиям страхового договора. Однако дальнейшие успе�хи во многом будут зависеть от личных качеств агента. Поэтому для обеспечения успешных продаж, особенно в добровольном стра�ховании, необходим предварительный отбор лиц, способных не только найти потенциального клиента и убедить его приобрести данный страховой полис, но раскрыть и полностью обеспечить потребности клиента в страховой защите.

Отбор кандидатов для дальнейшего обучения из предварительно набранных является важнейшим этапом. Как правило, такой отбор включает анкетирование, собеседование, психологическое тестиро�вание и наблюдение. Желательно участие профессионального психо�лога или его предварительная консультация по тестированию. Про�стое тестирование по известным и часто публикуемым тестам обыч�но не дает правильного результата по профессиональной пригодности.

Идеальный кандидат должен обладать следующими ключевы�ми свойствами:

• стремиться к получению новых знаний (особенно важно для агентов по высокотехнологическим страховым продуктам);

• обладать даром убеждения;

• соблюдать общепринятые в обществе этические принципы;

• обладать прагматизмом;

• иметь выраженную индивидуальность.

В большинстве страховых компаний развитых стран в период учебы и начале самостоятельной работы (от 6 до 12 месяцев) стра�ховым агентам выплачивается пособие, размер которого посте�пенно уменьшается. К концу периода выплаты пособия новый агент начинает получать комиссионные с заключенных им дого�воров.

Обучение агентов должно включать следующие блоки;

• профессиональное образование (страховое дело, основы фи�нансов и экономики, основы актуарных расчетов, страховое зако�нодательство);

• психологический тренинг поиска и общения с клиентами;

• технология продаж и послепродажного обслуживания. В процессе обучения теоретические занятия чередуются с прак�тическими семинарами (полевые школы страховых агентов) и ра�ботой под руководством наставников.

Мотивация страховых агентов включает материальное и нема�териальное вознаграждение. Материальное вознаграждение состо�ит из комиссионного вознаграждения, заложенного в структуре тарифной ставки, премии за достижение запланированных резуль�татов, выплачиваемых в денежной форме, и специального вознаг�раждения за достижение выдающихся результатов в форме, напри�мер, подарков или корпоративных льгот. Нематериальное вознаг�раждение может производиться в форме награждения почетными знаками, грамотами, званиями, занесением на доску почета, вклю�чением в корпоративные и региональные списки лучших по про�фессии и т.д. При всем прагматизме американских страховых ком�паний мотивации страховых агентов уделяется постоянное внима�ние и немалые деньги.

Защита прав страхователей

Защита прав страхователей предусмотрена ГК РФ, в первую оче�редь гл. 48, и Федеральным законом «О защите прав потребителей» от 07.02.92 г. № 2300-1 в ред. Федеральных законов от 09.01, 96 г. № 2-ФЗ, от 17.12.99 г. № 212-ФЗ, от 30.12.01 г. № 196-ФЗ (далее по тек�сту - Закон о защите).

При проведении обязательного страхования согласно ст. 937 ГК РФ лицо, в пользу которого по закону должно быть осуществлено обязательное страхование, вправе, если ему известно, что страхо�вание не осуществлено, потребовать в судебном порядке его осу�ществления лицом, на которое возложена обязанность страхова�ния. Если лицо, на которое возложена обязанность страхования, не осуществило его или заключило договор страхования на условиях, ухудшающих положение выгодоприобретателя по сравнению с условиями, определенными законом, оно при наступлении страхо�вого случая несет ответственность перед выгодоприобретателем на тех же условиях, на каких должно было быть выплачено страхо�вое возмещение при надлежащем страховании.

Суммы, неосновательно сбереженные лицом, на которое воз�ложена обязанность страхования, благодаря тому, что оно не вы�полнило эту обязанность либо выполнило ее ненадлежащим обра�зом, взыскиваются по иску органов государственного страхового надзора в доход государства с начислением на эти суммы процен�тов в соответствии со ст. 395 ГК РФ. Это, в частности, распростра�няется и на ОСАГО.

Страхователь имеет право на сохранение страховщиком в тай�не сведений о себе, застрахованном лице и выгодоприобретателе, состоянии их здоровья, а также об имущественном положении этих лиц. За нарушение тайны страхования страховщик в зависимости от рода нарушенных прав и характера нарушения несет ответствен�ность в соответствии с правилами, предусмотренными ст. 139 или ст. 150 ГК РФ.

Страхователь имеет право на сохранение размера страховой стоимости имущества в заключенном договоре страхования, за ис�ключением случая, когда страховщик, не воспользовавшийся до заключения договора своим правом на оценку страхового риска (п. 1 ст. 945 ГК РФ), был умышленно введен в заблуждение относитель�но этой стоимости (ст. 948 ГК РФ).

Страхователь вправе, если иное не предусмотрено договором страхования ответственности, в любое время до наступления страхового случая заменить это лицо другим, письменно уведомив об этом страховщика. Однако застрахованное лицо, названное в дого�воре личного страхования, может быть заменено страхователем другим лицом лишь с согласия самого застрахованного лица и стра�ховщика (ст. 955 ГК РФ).

Страхователь согласно п.2 ст. 958 ГК РФ вправе отказаться от договора страхования в любое время, если к моменту отказа воз�можность наступления страхового случая не отпала по обстоятель�ствам, не связанным со страховым случаем. При этом страховщик имеет право на часть страховой премии пропорционально време�ни, в течение которого действовало страхование. При досрочном отказе страхователя (выгодоприобретателя) от договора страхова�ния уплаченная страховщику страховая премия не подлежит воз�врату, если договором не предусмотрено иное.

В других коллизиях, возникающих при добровольном страхова�нии, права страхователя, как любого потребителя, защищаются За�коном о защите.

Страхователь имеет право на просвещение в области защиты своих прав потребителей. Это право обеспечивается посредством включения соответствующих требований в государственные обра�зовательные стандарты и общеобразовательные и профессиональ�ные программы, а также посредством организации системы инфор�мации потребителей об их правах и о необходимых действиях по защите этих прав (ст. 3 Закона о защите). Кроме того, страхователь вправе получить от страховщика или его представителя полную информацию об условиях страхования, о страховой компании (ак�тивы, платежеспособность и т.д.), а страховщик обязан своевре�менно предоставлять потребителю необходимую и достоверную информацию о своих услугах, обеспечивающую возможность их правильного выбора, (ст. 8 Закона о защите). Страховщик обязан оказать страховую услугу, качество которого соответствует стра�ховому договору (ст. 4 Закона о защите).

За нарушение прав страхователей страховщик несет ответствен�ность, предусмотренную ст. 13 Закона о защите. Убытки, причи�ненные потребителю, подлежат возмещению в полной сумме сверх неустойки (пени), установленной договором страхования.

Государственную и общественную защиту и контроль за соблюде�нием прав страхователей осуществляют (ст. 40-45 Закона о защите):

1. Федеральный антимонопольный орган (его территориальные органы), регулирующий отношения в области защиты прав потре�бителей, который в пределах своей компетенции направляет:

• предписания страховщикам о прекращении нарушении прав

потребителей;

• материалы о нарушении прав потребителей в Федеральную

службу по надзору за страховой деятельностью для решения воп�роса о приостановлении действия данной лицензии или о ее дос�рочном аннулировании;

• материалы в органы прокуратуры, другие правоохранитель�ные органы по подведомственности для решения вопросов о воз�буждении уголовных дел по признакам преступлений, связанных с нарушением предусмотренных законом прав потребителей.

Федеральный антимонопольный орган дает официальные разъяснения по вопросам применения законов и иных правовых актов РФ, регулирующих отношения в области защиты прав по�требителей.

Федеральный антимонопольный орган (его территориальные органы) вправе заключать соглашения с изготовителями (испол�нителями, продавцами) о соблюдении ими правил и обычаев дело�вого оборота в интересах потребителей.

Федеральный антимонопольный орган (его территориальные органы) вправе обращаться в суд в защиту прав потребителей в случаях обнаружения нарушений прав потребителей, предъявлять иски в суды в интересах неопределенного круга потребителей, в том числе о ликвидации изготовителя (исполнителя, продавца) или о прекращении деятельности индивидуального предпринима�теля за неоднократное или грубое нарушение установленных зако�ном или иным правовым актом прав потребителей.

Федеральный антимонопольный орган (его территориальные органы) может быть привлечен судом к участию в процессе или вступить в процесс по своей инициативе для дачи заключения по делу в целях защиты прав потребителей.

Федеральный антимонопольный орган вправе утверждать по�ложение о порядке рассмотрения федеральным антимонопольным органом (его территориальными органами) дел о нарушении зако�нов и иных правовых актов Российской Федерации, регулирующих отношения в области защиты прав потребителей.

Страховщики обязаны предоставлять информации федераль�ному антимонопольному органу (его территориальным органам).

2. Федеральная служба по надзору за страховой деятельностью.

3. Федеральная служба по надзору в сфере защиты прав потре�бителей и благополучия человека.

4. Органами местного самоуправления, которые вправе рассмат�ривать жалобы потребителей, консультировать их по вопросам за�щиты прав потребителей; при выявлении товаров (работ, услуг) ненадлежащего качества, а также опасных для жизни, здоровья, имущества потребителей и окружающей среды незамедлительно извещать об этом федеральные органы исполнительной власти, осу�ществляющие контроль за качеством и безопасностью товаров (ра�бот, услуг); в случаях выявления продажи товаров (выполнения работ, оказания услуг), не сопровождающихся достоверной и дос�таточной информацией, или с просроченными сроками годности, или без сроков годности, если установление этих сроков обяза�тельно, приостанавливать продажу товаров (выполнение работ, оказание услуг) до предоставления информации или прекращать продажу товаров (выполнение работ, оказание услуг); обращать�ся в суды в защиту прав потребителей (неопределенного круга потребителей).

Для обеспечения защиты прав потребителей органы местного самоуправления могут формировать общества защиты прав потре�бителей (страхователей). На федеральном уровне действует Фонд защиты прав страхователей (Москва).

По мере развития страхования можно ожидать увеличения числа общественных организаций по защите прав страхователей.

19

Страхование и страховое дело