Логика функционирования финансового механизма предприятия

Тема: «Логика функционирования финансового механизма предприятия»____________________________________ ?

Тема 2.

Логика функционирования финансового механизма предприятия.

2.1. Эффект финансового рычага (первая концепция). Рациональная заемная политика

Возьмем два предприятия с одинаковым уровнем экономической рентабельности, например, 20 процентов. Единственное различие между этими предприятиями состоит в том, что одно из них (А) не пользуется кредитами и не выпускает облигаций, а другое (Б) привлекает в той или иной форме заемные средства.

У предприятия А: актив — 1000 млн. руб.; пассив — 1000 млн. руб. собственных средств.

У предприятия Б: актив* — 1000 млн. руб.; пассив — 500 млн. руб. собственных средств и 500 млн. руб. заемных средств (кредитов и займов).

Нетто-результат эксплуатации инвестиций у обоих предприя тий одинаковый: 200 млн. руб.

Если эти предприятия не платят налогов, находясь в своеобразном «налоговом раю», то выходит, что предприятие А получает 200 млн. руб. исключительно благодаря эксплуатации собствен ных средств, которые покрывают весь актив. Рентабельность (отдача) собственных средств такого предприятия составит: 200 млн.руб. : 1000 млн. руб. х 100 == 20%. Предприятие Б из тех же самых 200 млн. руб. должно сначала выплатить проценты по задолженности, а также, возможно, понести дополнительные расходы, связанные со страхованием залога и т. п. При условной средней процентной ставке 15 процентов эти финансовые издержки составят 75 млн. руб. (15% от 500 млн. руб.). Рентабельность собственных средств (РСС) предприятия Б будет, таким образом, равна

125 млн. руб. : 500 млн. руб. х 100 = 25%.

Итак, при одинаковой экономической рентабельности в 20 процентов налицо различная рентабельность собственных средств, получаемая в результате иной структуры финансовых источников. Эта разница в пять процентных пунктов и есть уровень эффекта финансового рычага (ЭФР).

Эффект финансового рычага — это приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего.

Действительно, у предприятия Б одна часть актива, приносящего в целом 20 процентов, финансируется ресурсами, обходящимися в среднем в 15 процентов. Рентабельность собственных средств при этом возрастает, и, просим заметить, речь идет именно о собственных средствах, использование которых связано не с финансовыми издержками (банковский процент), а с риском, характерным для любого акционерного общества, общества с ограниченной ответственностью словом, предприятия любой организационно-правовой формы, кроме индивидуального. Это так называемый акционерный риск: не удовлетворенные успехами предприятия и недополучающие желаемых дивидендов акционеры могут потребовать смены администрации, не исключены и более жестокие последствия. Нельзя ли как-нибудь компенсировать этот риск, чтобы сохранять ровные отношения с инвесторами?

Введем в расчеты налогообложение прибыли по условной ставке одна треть (см. таблицу 2.1).

По логике вещей, должны получиться принципиально такие же результаты, как и при расчетах для «налогового рая», ведь и проценты за кредит, и налоги составляют обязательные изъятия (платежи) из наработанного предприятием экономического эффекта.

Таблица 2.1. Расчет чистой рентабельности собственных средств.

|

Показатели |

Предприятие иятие |

|

|

А |

Б |

|

|

Нетто-результат эксплуатации инвестиций, млн. руб. Финансовые издержки по заемным средствам, млн. руб. = = Прибыль, подлежащая налогообложению, млн. руб.— — Налог на прибыль, млн. руб. (ставка 1/3) = = Чистая прибыль, млн. руб. Чистая рентабельность собствен ных средств, % |

200 200 67 133 133:1000100=13,3 |

200 75 125 42 83 83:500100= =16,6 |

Видим, что у предприятия Б чистая рентабельность собственных средств на 3,3 процентного пункта выше, чем у предприятия А, только лишь за счет иной финансовой структуры пассива. Налогообложение «срезало» эффект финансового рычага на одну треть, т.е. на единицу минус ставка налогообложения прибыли. Думается, пора сделать предварительные выводы.

1. Предприятие, использующее только собственные средства, ограничивает их рентабельность примерно двумя третями экономической рентабельности: РСС = 2/3 ЭР.

2. Предприятие, использующее кредит, увеличивает либо уменьшает рентабельность собственных средств, в зависимости от соотношения собственных и заемных средств в пассиве и от величины процентной ставки. Тогда и возникает эффект финансового рычага:

РСС = 2/3 ЭР + ЭФР.

Как бы рассчитать и реализовать эффект финансового рычага таким образом, чтобы добрать теряемую из-за налогообложения треть экономической рентабельности активов, или даже «перекомпенсировать» налоговые изъятия приростом собственных средств? Для решения этого, а также целого ряда других вопросов надо рассмотреть механизм действия финансового рычага. Не трудно заметить, что этот эффект возникает из-за расхождения между экономической рентабельностью и «ценой» заемных средств — средней расчетной ставкой процента (СРСП). Иными словами, предприятие должно наработать такую экономическую рентабельность, чтобы средств хватило по крайней мере для уплаты процентов за кредит.

Следует предостеречь от серьезной ошибки: средняя расчетная ставка процента, как правило, не совпадает с процентной ставкой, механически взятой из кредитного договора. Кредит под 240 процентов годовых сроком на 15 дней с учетом расходов на страхование и налоговой «накрутки» может обойтись как раз в 15 процентов:

Это самая употребительная на практике формула вычисления средней цены, в которую обходятся предприятию заемные средства. Но есть и более тонкие способы расчета. Можно, например, рассчитывать эту величину не по среднеарифметической, а по средневзвешенной стоимости различных кредитов и займов, можно также причислять к заемным средствам деньги, полученные предприятием от выпуска привилегированных акций. Некоторые экономисты настаивают на последнем потому, что по привилегированным акциям выплачивается гарантированный дивиденд, роднящий данный способ привлечения капитала с заимствованием средств и, кроме того, при ликвидации предприятия владельцы привилегированных акций имеют практически равные с кредиторами права на то, что им причитается. Такая позиция, конечно же, заслуживает внимания и уважения, и Вы вправе избрать для себя тот или иной способ. Если Вы расцениваете средства, мобилизованные выпуском привилегированных акций, как заемные, то не забудьте, пожалуйста, включить в финансовые издержки суммы дивидендов (выплачиваемые, разумеется, из прибыли после налогообложения и потому утяжеляющиеся на сумму налога на прибыль), а также расходы по эмиссии и размещению этих акций.

Но и это еще не все. Вновь призывая Вас не смешивать среднюю расчетную ставку процента со ставкой процента по конкретному кредитному договору, напоминаем, что проценты по кредитам банков относятся, по действующему законодательству, на себестоимость продукции (работ, услуг) в пределах устанавливаемого Центральным банком норматива, увеличенного на три процентных пункта. Остальная же часть процентов, равно как и расходы по страхованию кредитов, а также все проценты по займам, полученным от небанковских юридических лиц и граждан, относится на счет прибыли после налогообложения и, по существу, утяжеляет фактические финансовые издержки по заемным средствам. И все же отнесение хотя бы части процентов за кредит на себестоимость приносит относительную экономию по налогу на прибыль, а экономия — тот же доход! Поэтому та часть процентов за кредит, которая снижает предприятию налогооблагаемую прибыль, облегчается, а остальные проценты, к сожалению, включаются в действительную стоимость кредита с налоговым отягощением.

Теперь можно выделить первую составляющую эффекта финансового рычага: это так называемый ДИФФЕРЕНЦИАЛ — разница между экономической рентабельностью активов и средней расчетной ставкой процента по заемным средствам. Из-за налогообложения от дифференциала остаются, к сожалению, только две трети (1 - СТАВКА НАЛОГООБЛОЖЕНИЯ ПРИБЫЛИ), т. е.

2/3 (ЭР - СРСП).

Вторая составляющая - ПЛЕЧО ФИНАНСОВОГО РЫЧАГА — характеризует силу воздействия финансового рычага. Это соотношение между заемными (ЗС) и собственными средствами (СС). Соединим обе составляющие эффекта финансового рычага и получим:

Проверим полученную формулу на цифрах предприятия Б:

Первый способ расчета уровня эффекта финансового рычага:

Этот способ открывает перед нами широкие возможности по определению безопасного объема заемных средств, расчету допустимых условий кредитования, а в сочетании с формулой РСС = = 2/3 ЭР + ЭФР — и по облегчению налогового бремени для предприятия. Выведет нас эта формула и на мысли о целесообразности приобретения акций предприятия с теми или иными значениями дифференциала, плеча финансового рычага и уровня эффекта финансового рычага в целом.

Но для реализации всех этих заманчивых возможностей нам необходимо уточнить еще несколько вопросов. Начнем с осознания глубокого противоречия и неразрывной связи между дифференциалом и плечом финансового рычага. При наращивании заемных средств финансовые издержки по «обслуживанию долга», как правило, утяжеляют среднюю расчетную ставку процента и это (при данном уровне экономической рентабельности активов) ведет к сокращению дифференциала. Если предприятию Б удастся довести плечо рычага до трех (1500 млн. руб. : 500 млн. руб.), то средняя расчетная ставка процента сможет возрасти, к примеру, до 18%. Тогда уровень эффекта финансового рычага составит 2/3(20% — 18%) х 3 = 4%. Это лучше для предприятия Б, чем прежние 3,3% «прибавки» к рентабельности собственных средств, и, таким образом, новый кредитный договор для предприятия может быть признан выгодным. Но за счет чего возрастет уровень ЭФР? Он возрастет благодаря опоре на утроенное плечо финансового рычага, несмотря на снижение дифференциала. А снижение дифференциала указывает на то, что риск банкира увеличился

Можно легко вывести эту формулу, расписав выражение чистой рентабельности собственных средств (РСС = ЧИСТАЯ ПРИБЫЛЬ/СОБСТВЕННЫЕ СРЕДСТВА х 100). Последовательные преобразования дадут для чистой прибыли 2/3 х [ЭР-СС -+- ЗС (ЭР - СРСП)]. Соответственно, после деления представленной в таком виде чистой прибыли на собственные средства их рентабельность представляется как 2/3 ЭР +2/3 (ЭР - СРСП)- ЗС/СС, что и требовалось доказать. Второе слагаемое здесь — уровень эффекта финансового рычага, ибо, как мы уже видели ранее, РСС = 2/З ЭР + +ЭФР.

Два важных правила:

1. Если новое заимствование приносит предприятию увеличение уровня эффекта финансового рычага, то такое заимствование выгодно. Но при этом необходимо внимательнейшим образом следить за состоянием дифференциала: при наращивании плеча финансового рычага банкир склонен компенсировать возрастание своего риска повышением цены своего «товара» — кредита.

2. Риск кредитора выражен величиной дифференциала: чем больше дифференциал, тем меньше риск; чем меньше дифферен циал, тем больше риск.

Что будет, например, со столь близко знакомым нам предприятием Б с ЭФР = 4% и ДИФФЕРЕНЦИАЛОМ = 2% при удорожании кредита и увеличении СРСП до 19%? Для сохранения прежнего уровня эффекта финансового рычага придется доводить плечо финансового рычага до шести. В самом деле, ЭФР = = 2/3 (20% - 19%) х б = 4%. Для компенсации удорожания кредита всего на один процентный пункт предприятие вынуждено будет удвоить соотношение между заемными и собственными средствами. Не дороговато ли?

Может, далее, наступить момент, когда дифференциал станет меньше нуля. Эффект финансового рычага будет действовать тогда лишь во вред предприятию. Если, например, при девятикратном соотношении заемных и собственных средств приходится выплачивать драконовскую среднюю ставку в 22 процента по кредиту, то эффект финансового рычага составит

ЭФР = 2/3 (20% - 22%) х 9 = -12%.

Теперь это будет уже не приращение, а вычет из рентабельности собственных средств и дивидендных возможностей предприятия:

РСС = 2/3 20% + (-12%) = 1,3%

против 13,3 процента у предприятия А, совсем не использующего заемных средств и не имеющего никакого эффекта финансового рычага!

Инвестор, ориентированный на дивиденды, вряд ли соблазнится акциями предприятия с отрицательным дифференциалом.

Главный вывод:

Разумный финансовый менеджер не станет увеличивать любой ценой плечо финансового рычага, а будет регулировать его в зависимости от дифференциала.

Задавая себе вопрос: превысит ли отдача ЗС их «цену», мы вторгаемся в область прогнозирования результатов финансово-хозяйственной деятельности предприятия. Но финансист прекрасно понимает, что будущее фирмы основано на ее настоящем. Даже если сегодня соотношение ЗС и СС благоприятно для предприятия, это не снимает беспокойства по поводу завтрашнего уровня ЭР и величины ставки процента, а, следовательно, и значения дифференциала. Таким образом, сама по себе задолженность — не благо и не зло. Задолженность — это и акселератор развития предприятия, и акселератор риска. Привлекая заемные средства, предприятие может быстрее и масштабнее выполнить свои задачи. При этом проблема для финансового менеджера не в том, чтобы исключить все риски вообще, а в том, чтобы принять разумные, рассчитанные риски в пределах дифференциала (ЭР — СРСП).

Дифференциал не должен быть отрицательным! Это важно и для банкира: клиент с отрицательным дифференциалом — явно кандидат в «черную картотеку».

Не будем, однако, прямолинейными. В отдельные периоды жизни предприятия бывает целесообразно сначала прибегнуть к мощному воздействию на финансовый рычаг, а затем ослабить его; в других случаях следует соблюдать умеренность в наращивании заемных средств.

Многие западные экономисты считают, что золотая середина близка к 30 — 50 процентам, т. е. что эффект финансового рычага оптимально должен быть равен одной трети — половине уровня экономической рентабельности активов. Тогда эффект финансового рычага способен как бы компенсировать налоговые изъятия и обеспечить собственным средствам достойную отдачу. Подобная постановка вопроса представляется и нам вполне правомерной. Более того, при таком соотношении между эффектом финансового рычага и экономической рентабельностью значительно снижается акционерный риск.

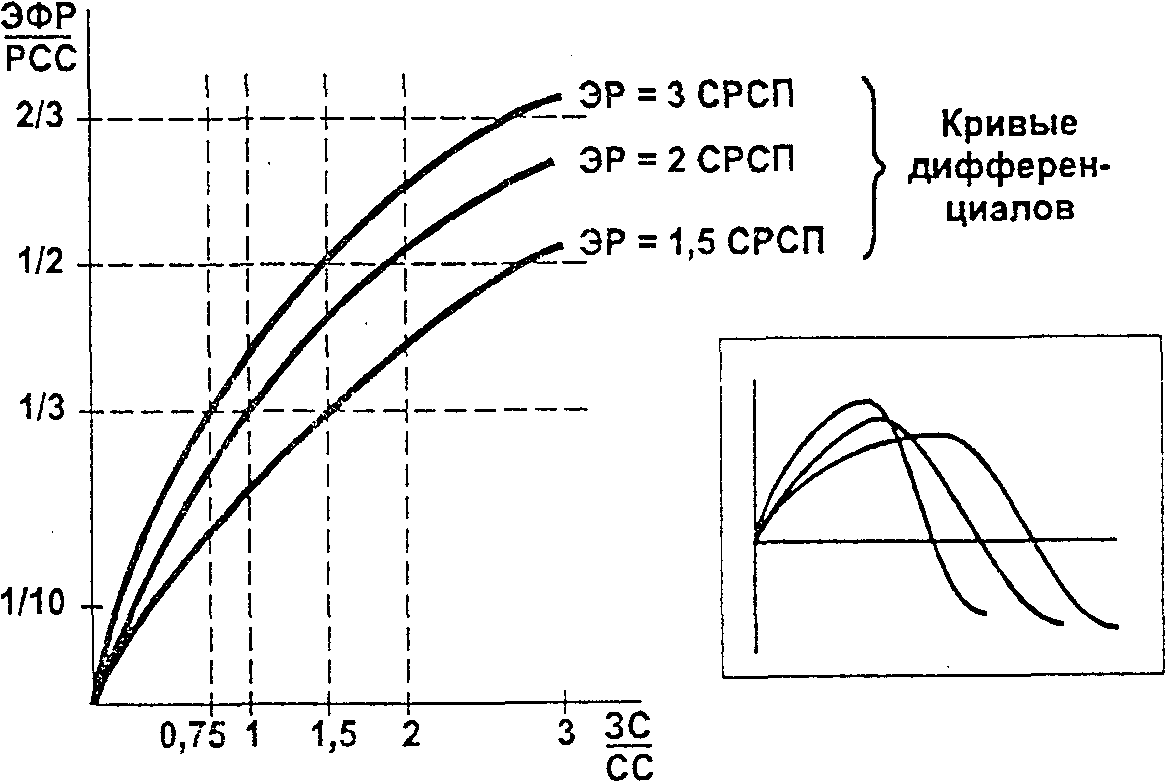

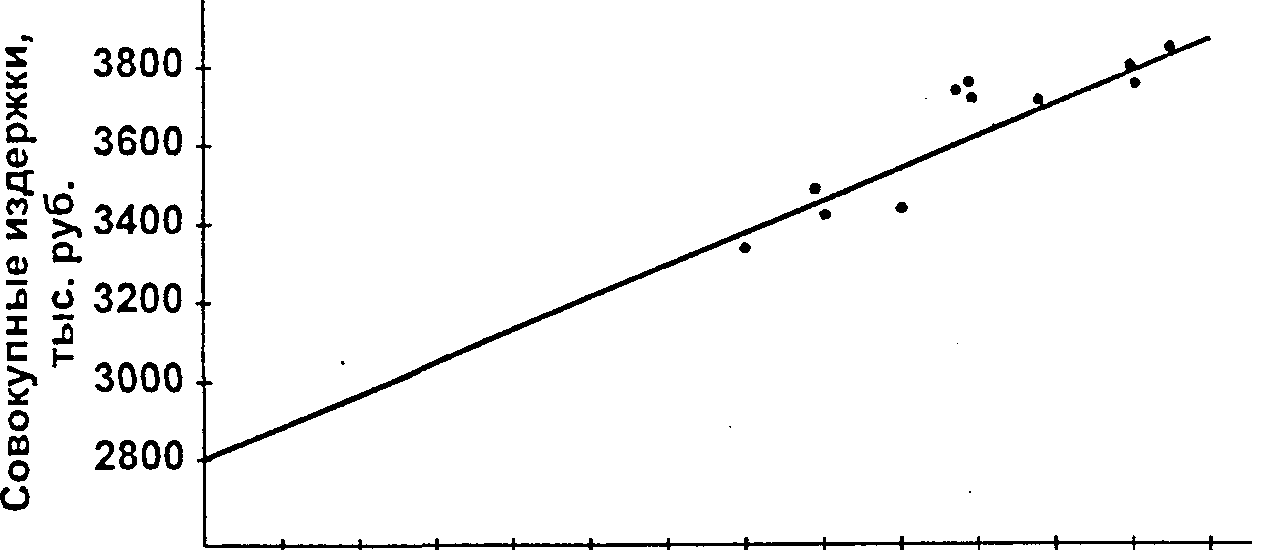

Рассмотрим далее, основанные на представительной статистике графики, которые могут оказаться полезными для конкретных расчетов в вашем бизнесе. Графики нужны для определения относительно безопасных значений экономической рентабельности, рентабельности собственных средств, средней ставки процента и плеча финансового рычага. Из этих графиков видно, что чем меньше разрыв между ЭР и средней ставкой процента (СРСП), тем большую долю приходится отводить на заемные средства для подъема РСС (см. рис. 2.1), но это небезопасно при снижении дифференциала.

Рис. 2.1. Варианты и условия привлечения заемных средств

К примеру, для достижения 33-процентного соотношения меж ду эффектом финансового рычага и рентабельностью собствен ных средств (когда сполна используются возможности налоговой экономии, но еще не «перекомпенсации») желательно иметь:

плечо финансового рычага 0,75 при ЭР = 3 СРСП;

плечо финансового рычага 1,0 при ЭР = 2 СРСП;

плечо финансового рычага 1,5 при ЭР ==1,5 СРСП.

Попробуем применить эти графики на практике.

Возьмем две фирмы. Одна из них (П) специализируется на оптовой торговле замороженными продуктами и просит кредит на приобретение энергосберегающего холодильного оборудования, другая (Э) — на производстве электротоваров. Кредит нужен для частичного переоснащения одного из цехов.

Предприятие П. Актив за вычетом кредиторской задолженности—20 млрд. руб. В пассиве — 10 млрд. руб. заемных (без кредиторской задолженности) и 10 млрд. руб. собственных средств. НРЭИ — 3,44 млрд. руб. Финансовые издержки по задолженности (ФИ) равны 1,7 млрд. руб.

Предприятие Э. Актив за вычетом кредиторской задолженности — 10,5 млрд. руб. В пассиве — 3,7 млрд. руб. заемных (без кредиторской задолженности) и 6,8 млрд. руб. собственных средств. НРЭИ — 4,2 млрд. руб.; ФИ — 0,65 млрд. руб.

Прежде всего констатируем, что производственные достижения анализируемых предприятий различны: экономическая рентабельность активов предприятия П — 17,2%, предприятия Э — 40%.

Средняя расчетная процентная ставка оказывается почти одинаковой: 17,0% для предприятия П; 17,5% для предприятия Э.

Подсчитаем эффект финансового рычага. Для предприятия П:

ЭФР = 2/3 (17,2% - 17%) х 1 = 0,13%.

Для предприятия Э:

ЭФР = 2/3 (40% - 17,5%) х (3,7 : 6,8) = 2/3 х 22,5% х 0,54 = 8,1%.

Стали бы вы продолжать заимствования на месте руководите лей и финансистов этих предприятий?

Проверьте, пожалуйста, свои выводы:

1. Фирма П при плече финансового рычага равном 1 еще может набирать кредиты, но дифференциал уже близится к нулю. Малейшая заминка в производственном процессе или повышение процентных ставок могут «перевернуть» знак эффекта финансового рычага.

2. Фирма Э при плече финансового рычага равном 0,54 также может продолжать привлекать заемные средства; ее дифференци ал превышает 20 процентов. Это значит, что непосредственным риском эффект финансового рычага в данный момент не угрожает.

Предприятия П положение уязвимое, у предприятия Э — наоборот, твердое, но не за счет плеча финансового рычага (1 про тив 0,54), а благодаря дифференциалу (0,2% против 22,5%).

А как вы думаете, какому из этих двух потенциальных клиентов отдаст предпочтение банк?..

Итак, благосклонность банкира — на стороне предприятия Э. Но его руководству и финансистам необходимо перед визитом в банк четко определить для себя желательные (и крайние, конечно, тоже) условия получения запрашиваемого кредита и рассчитать его сумму.

Воспользуемся для ответа на этот вопрос графиком (рис. 1):

1. На сегодняшний день (т. е. пока без нового кредита) экономическая рентабельность активов предприятия Э в 2,3 раза превышает среднюю расчетную ставку процента (40% : 17,5% = = 2,3). Предприятие устанавливает приемлемую степень сниже ния дифференциала, например, не ниже уровня ЭР = 2 СРСП, и исходя из этого рассчитывает желательную ставку и сумму процентов по будущему кредитному договору, вводя в вычисления, если нужно, прогнозируемый уровень экономической рентабельности. Но мы обычно оставляет фактический уровень рентабельности: «Лишь бы не понизился».

2. Предприятие выбирает желательный уровень «нейтрализации» налогообложения и соответствующую горизонталь. Пусть в нашем примере это будет 1/3.

3. Остается определить, вписывается ли рассчитанная ранее «по потребностям» сумма кредита в безопасное значение плеча финансового рычага. Пересечение горизонтали «ЭФР/РСС = 1/3» с кривой «ЭР = 2 СРСП» дает единичное значение плеча финансового рычага, — при том, что пока ЗС : СС =3,7 млрд. руб. : 6,8 млрд. руб. = 0,54. Новый кредит в размере 3,1 млрд. руб. как раз довел бы плечо финансового рычага до единицы. Рассчитанная же финансистами предприятия потребность в новом кредите составляет 2,8 млрд. руб. При такой сумме кредита плечо фи нансового рычага будет равно: (3,7 млрд. руб. + 2,8 млрд. руб.) : 6,8 млрд. руб. = 0,96, и предприятие сможет даже слегка поднять новую кривую своего дифференциала над кривой «ЭР = 2 СРСП», а также сохранить некоторый резерв заемной способности на слу чай возможных затруднений.

Теперь пришло время поговорить о кредиторской задолженности, выброшенной ранее из анализа. Почему это сделано?

Напомним, что в состав кредиторской задолженности входят обязательства предприятия по расчетам за товары, работы, по вы данным векселям, оплате труда, социальному страхованию и обеспечению, имущественному страхованию, взаимоотношениям с дочерними предприятиями, внебюджетным платежам, расчетам с бюджетом, а также по расчетам с прочими кредиторами.

Какова же роль кредиторской задолженности в наращивании рентабельности собственных средств, — а, значит, и в наращива нии дивидендных возможностей предприятия? Восстановим для выяснения этого вопроса данные предприятия Б из самого начала темы:

|

Собственные средства — 500 млн. руб. Заемные средства — 700 млн. руб. в т.ч. кредиты — 500 млн. руб. Кредиторская задолженность — 200 млн. руб. |

|

ИТОГО ПАССИВ - 1200 млн. руб. |

|

АКТИВ - 1200 млн. руб. |

|

НРЭИ — 200 млн. руб. ЭКОНОМИЧЕСКАЯ РЕНТА БЕЛЬНОСТЬ АКТИВОВ – 20% ФАКТИЧЕСКИЕ ФИНАНСОВЫЕ ИЗДЕРЖКИ ПО КРЕДИТАМ – 75 млн. руб. (15% на 500 млн. Руб.) |

Рассчитаем уровень эффекта финансового рычага по формуле:

Когда не учитывалась роль кредиторской задолженности, циф ры получались такие:

( 2.1 )

Теперь же мы сталкиваемся с необходимостью перерасчета практически всех элементов нашей формулы:

1. Экономическая рентабельность активов уменьшается:

.

2. Средняя расчетная ставка процента тоже уменьшается. Ко нечно, проценты платятся только за кредиты, но теперь эти про центы и другие финансовые издержки как бы растекаются по всей сумме заемных средств предприятия — и кредитам, и кредиторс кой задолженности:

3. Плечо финансового рычага возрастает:

4. Уровень эффекта финансового рычага поднимается:

( 2.2 )

Одновременное увеличение и дифференциала, и плеча рычага дало возрастание уровня эффекта финансового рычага на 2,3 про центного пункта. Вот какова роль кредиторской задолженности в жизни предприятия Б: она чуть ли не удваивает эффект финансо вого рычага, дает серьезное приращение к рентабельности собст венных средств и уровню дивидендов (при данной норме распре деления прибыли на дивиденды).

Итак, по существу, проведен пофакторный анализ: роль того или иного фактора в жизни предприятия выявляется при сравне нии общего результата (формула 2.2) с результатом, подсчитанным с исключением данного фактора (формула 2.1).

Это весьма интересный, но все-таки побочный результат наших поисков. Вопрос же о необходимости вычитания кредиторской задолженности из объема баланса при определении рациональных условий и сумм кредитных заимствований остался открытым. По этому не решить ли нам еще одну задачу? Речь пойдет о нашем знакомом предприятии Э, которое банк счел вполне крепким и решил выдать ему кредит в размере 2,8 млрд. руб., доводящий плечо финансового рычага до 0,96. При этом предприятие оказа лось на кривой «ЭР = 2 СРСП» (см. рис. 2.1). Это устраивает обе стороны: расходы по «обслуживанию долга» не становятся непо сильными для предприятия; банк же не испытывает тревоги по поводу возрастания своего риска. Решение о сумме и условиях кредита принималось банком на основе анализа уровня и струк туры ЭФР, рассчитанного с исключением кредиторской задол женности из суммы заемных средств, объема пассива и актива.

ЭФР = 2/3 (40% - 17,5%) х 3,7 млрд.руб / 6,8 млрд.руб = 8,1%

Но, может быть, не следовало с самого начала отсекать креди торскую задолженность? Восстановим исходный вид баланса предприятия Э, воспроизведем и другие данные из его отчетности и учета:

|

Собственные средства — 6,8 млрд. руб. Заемные средства — 7,9 млрд. руб. т. ч. кредиты — 3,7 млрд. руб. кредиторская задолженность — 4,2 млрд. руб. |

|

ИТОГО ПАССИВ - 14,7 млрд. руб. |

|

АКТИВ - 14,7 млрд. руб. |

|

НРЭИ — 4,2 млрд. руб. (случайное совпадение с суммой кредиторской задолженности) Фактические финансовые издерж ки по задолженности — 0,65 млрд. руб. ( 17,5% на 3,7 млрд. руб. ) |

Экономическая рентабельность активов теперь равна (4,2 млрд. руб.: 14,7 млрд. руб.) х 100 = 28,6%. Средняя расчетная ставка процента снижается до (0,65 млрд. руб. : 7,9 млрд. руб.) х 100 = == 8,2%. Плечо финансового рычага теперь составляет 7,9 млрд. руб. : 6,8 млрд. руб. = 1,16. Все это вместе взятое дает ЭФФЕКТ ФИНАНСОВОГО РЫЧАГА =2/3 (28,6% - 8,2%) х 1,16 = 15,9%.

(Заметим в скобках, что роль кредиторской задолженности и для этого предприятия весьма значительна: 15,9% — 8,1% = 7,8%). Теперь ЭР = 3,5 СРСП. Предприятие воспаряет над самой верх ней кривой наших графиков, а желательное плечо финансового рычага едва-едва дотягивает до 0,5! Получается, что предприятию Э вообще не следует сейчас обращаться в банк за кредитом, оно должно обходиться собственными средствами. Может быть, ге нерируется недостаточно ликвидных средств? Или нехватка денег связана с неразумным управлением активами, в частности, с раз дуванием дебиторской задолженности? Но на самом деле уровень экономической рентабельности высок, предприятие явно обеспе чивает значительный оборот и это, очевидно, оправдывает нара щивание дебиторской задолженности. Можно предположить, что предприятие обращает часть нарабатываемых доходов на приоб ретение все более крупных партий сырья ради дальнейшего уве личения объемов производства и выручки от реализации, т. е. для удовлетворения текущих финансово-эксплуатационных потреб ностей. Под решение этой краткосрочной задачи и подстраивает ся кредиторская задолженность. А вот для решения стратегичес ких задач типа технического обновления производства предприя тие Э обращается в банк за кредитом... Так и есть: речь идет о кредите на частичное переоборудование одного из цехов. Вклю чение в анализ кредиторской задолженности лишь заставило нас ходить по кругу и практической пользы не принесло. Но все же мы смогли подтвердить наше исходное предположение: при ре шении вопросов, связанных с получением (и предоставлением!) кредитов на тех или иных условиях с помощью формулы уровня эффекта финансового рычага, надо исключать кредиторскую за долженность из всех вычислений. И с этим выводом начинает укрепляться убеждение, что жизнь предприятия представляет со бой сложную интерференцию долго- и краткосрочных процессов. Между этими процессами нет Великой Китайской стены, но все же они имеют и свои существенные различия.

2.2. Эффект финансового рычага (вторая концепция). Финансовый риск

Эффект финансового рычага можно также трактовать как изме нение чистой прибыли на каждую обыкновенную акцию (в про центах), порождаемое данным изменением нетто-результата экс плуатации инвестиций (тоже в процентах). Такое восприятие эф фекта финансового рычага характерно в основном для американской школы финансового менеджмента. Вот как американские экономисты рассчитывают силу воздействия финансового рычага:

С помощью этой формулы отвечают на вопрос, на сколько про центов изменится чистая прибыль на каждую обыкновенную ак цию при изменении нетто-результата эксплуатации инвестиций на один процент.

Серия последовательных преобразований формулы дает нам:

Если заемные средства не привлекаются, то сила воздействия финансового рычага равна единице — это случай предприятия А из первого раздела этой главы. Для предприятия Б:

Предприятие Э будет иметь силу воздействия финансового ры чага 1,18, а предприятие П — 1,98. Последнему предприятию, кстати, и не дали кредита, посчитав чрезмерным связанный с этим заемщиком риск. Но тогда вопрос решался с помощью пер вого способа расчета уровня эффекта финансового рычага. Теперь же мы имеем возможность дополнить наши представления новым выводом:

Чем больше сила воздействия финансового рычага, тем больше финансовый риск, связанный с предприятием:

1. Возрастает риск невозмещения кредита с процентами для банкира.

2. Возрастает риск падения дивиденда и курса акций для инвес тора.

Приведенная в этом разделе формула силы воздействия фина нсового рычага не дает, к сожалению, ответа на вопросы о без опасной величине и условиях заимствования — этому служит пер вый способ расчета. Зато она выводит нас непосредственно на расчет сопряженного воздействия финансового и операционного рычагов и определение совокупного уровня риска, связанного с предприятием. Впрочем, речь об операционном рычаге еще впе реди.

2.3. Эффект операционного рычага. Принципы операционного анализа. Расчет порога рентабельности и «запаса финансовой прочности» предприятия

Пожалуй, самым изящным и эффективным методом решения взаимосвязанных задач, а если брать шире — финансового анали за с целью оперативного и стратегического планирования служит операционный анализ, называемый также анализом «Издержки — Объем — Прибыль», отслеживающий зависимость финансовых результатов бизнеса от издер жек и объемов производства/сбыта.

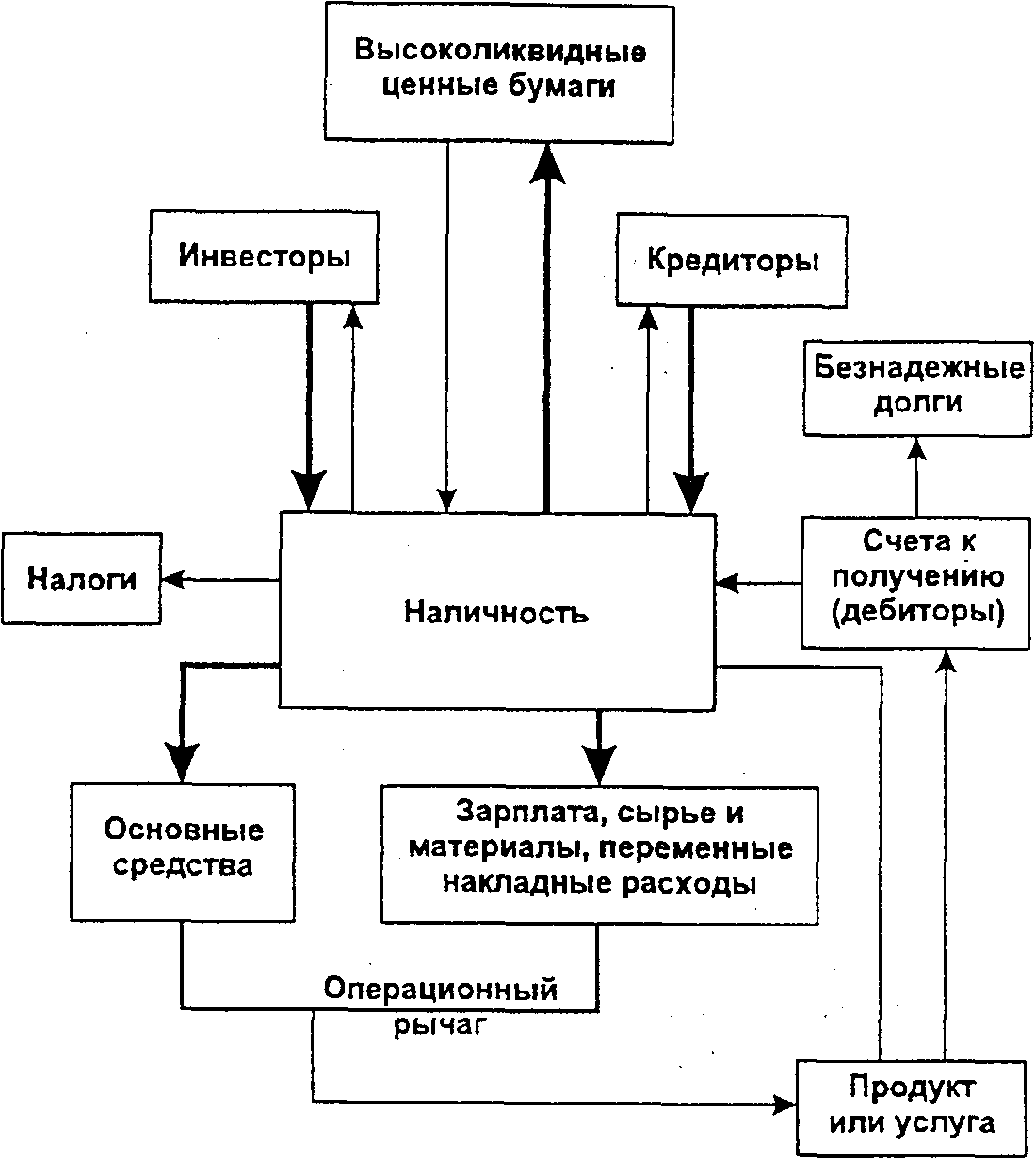

Конкретизируем нашу мысль. Анализ «Издержки — Объем — Прибыль» служит для ответа на важнейшие вопросы, возникаю щие перед финансистами предприятия на всех основных этапах его денежного оборота (см. рис. 2.2);

Рис. 2.2. Денежный оборот предприятия

Ключевыми элементами операционного анализа служат: опера ционный рычаг, порог рентабельности и запас финансовой проч ности предприятия. Операционный анализ — неотъемлемая часть управленческого учета. В отличие от внешнего финансового ана лиза, результаты операционного (внутреннего) анализа могут со ставлять коммерческую тайну предприятия.

Итак, на рис. 2.2 приведена принципиальная схема денежного оборота предприятия. Фрагмент с участием операционного рыча га выделен жирными линиями.

Действие операционного (производственного, хозяйственного) рычага проявляется в том, что любое изменение выручки от ре ализации всегда порождает более сильное изменение прибыли.

Пусть, например, выручка от реализации в первом году соста вляет 11 000 млн. руб. при переменных затратах 9 300 млн. руб. и постоянных затратах 1 500 млн. руб. (в сумме 10 800 млн. руб.). Прибыль равна 200 млн. руб. Предположим далее, что выручка от реализации возрастает до 12 000 млн. руб. (+9,1%). Увеличивают ся на те же 9,1% и переменные затраты. Теперь они составляют 9 300 млн. руб. + 846,3 млн. руб. = 10 146,3 млн. руб. Постоянные затраты не изменяются: 1 500 млн. руб. Суммарные затраты равны 11 646,3 млн. руб., прибыль же достигает 353,7 млн. руб., что на 77% больше прибыли прошлого года. Выручка от реализации уве личилась всего на 9,1%, а прибыль — на 77%! Как после этого не проникнуться идеей разумной экономии на постоянных, в том числе и управленческих, затратах.

Решая задачу максимизации темпов прироста прибыли, мы мо жем манипулировать увеличением или уменьшением не только переменных, но и постоянных затрат, и в зависимости от этого вычислять, на сколько процентов возрастет прибыль. Так, при увеличении переменных затрат на 9,1%, а постоянных затрат — всего на 1%, прибыль увеличится уже не на 77%, как раньше, а на 69,4%. 5%-ное увеличение постоянных затрат снижает темпы при роста прибыли по сравнению с первым годом до 39,4%. А если уменьшить постоянные затраты на 1%? На 5%?

В практических расчетах для определения силы воздействия опе рационного рычага применяют отношение так называемой, валовой маржи (результата от реализации после возмещения переменных затрат) к прибыли. Валовая маржа представляет собой разницу между выручкой от реализации и переменными затратами. Этот по казатель в экономической литературе обозначается так же, как сумма покрытия. Желательно, чтобы валовой маржи хватало не только на покрытие постоянных расходов, но и на формирование прибыли.

В нашем случае сила воздействия операционного рычага равна (11 000 млн. руб. - 9300 млн. руб. ) : 200 млн. руб. = 8,5. Это означает, что при возможном увеличении выручки от реализации, скажем, на 3%, прибыль возрастет на 3% х 8,5 = 25,5%; при сни жении выручки от реализации на 10% прибыль снизится на 10% х 8,5 = 85%, а увеличение выручки на 9,1% даст прирост при были на 77%. Последнюю цифру мы уже встре чали.

Далее, если трактовать силу воздействия операционного рычага как процентное изменение валовой маржи (или, в зависимости от целей анализа — нетто-результата эксплуатации инвестиций) при данном процентном изменении физического объема продаж, то наша формула может быть представлена в таком виде:

(К - обозначает физический объем реализации).

Формула силы воздействия операционного рычага поможет нам теперь ответить на вопрос, насколько чувствительна валовая маржа, либо нетто-результат эксплуатации инвестиций к измене нию физического объема сбыта продукции. А дальнейшие после довательные преобразования этой формулы дадут способ расчета силы воздействия операционного рычага с использованием цены единицы товара, переменных затрат на единицу товара и общей суммы постоянных затрат:

Все сходится, и теперь мы имеем уже не один, а несколько способов расчета силы операционного рычага — по любому из про межуточных звеньев в цепи наших формул. Заметим также, что сила воздействия операционного рычага всегда рассчитывается для определенного объема продаж, для данной выручки от реали зации. Изменяется выручка от реализации — изменяется и сила воздействия операционного рычага. Сила воздействия операци онного рычага в значительной степени зависит от среднеотраслевого уровня фондоемкости: чем больше стоимость основных средств, тем больше постоянные затраты — это, как говорится, объективный фактор.

Вместе с тем, эффект операционного рычага поддается контро лю именно на основе учета зависимости силы воздействия рычага от величины постоянных затрат: чем больше постоянные затраты (при постоянной выручке от реализации), тем сильнее действует операционный рычаг, и наоборот. (Это легко показать преобразованием формулы силы воздействия опе рационного рычага: ВАЛОВАЯ МАРЖА/ПРИБЫЛЬ = (ПОСТОЯН НЫЕ ЗАТРАТЫ + ПРИБЫЛЬ/ПРИБЫЛЬ.).

Когда же выручка от реализации снижается, сила воздействия операционного рычага возрастает как при повышении, так и при понижении удельного веса постоянных затрат в общей их сумме. Каждый процент снижения выручки дает тогда все больший и больший процент снижения прибыли, причем грозная сила опе рационного рычага возрастает быстрее, чем увеличиваются посто янные затраты.

При возрастании выручки от реализации, если порог рентабе льности (точка самоокупаемости затрат) уже пройден, сила воз действия операционного рычага убывает: каждый процент при роста выручки дает все меньший и меньший процент прироста прибыли (при этом доля постоянных затрат в общей их сумме снижается). Но при скачке постоянных затрат, диктуемом ин тересами дальнейшего наращивания выручки или другими обсто ятельствами, предприятию приходится проходить новый порог.

На небольшом удалении от порога рентабельности сила воздейст вия операционного рычага будет максимальной, а затем вновь нач нет убывать ... и так вплоть до нового скачка постоянных затрат с преодолением нового порога рентабельности.

Все это оказывается чрезвычайно полезным для:

• планирования платежей по налогу на прибыль, в частности, авансовых;

• выработки деталей коммерческой политики предприятия. При пессимистических прогнозах динамики выручки от реа лизации нельзя раздувать постоянные затраты, так как потеря прибыли от каждого процента потери выручки может оказа ться многократно большей из-за слишком сильного эффекта операционного рычага. Вместе с тем, если вы уверены в дол госрочной перспективе повышения спроса на ваши товары (услуги), то можно себе позволить отказаться от режима жест кой экономии на постоянных затратах, ибо предприятие с большей их долей будет получать и больший прирост прибыли.

В начале этой темы мы акцентировали внимание на том, что при снижении доходов предприятия постоянные за траты уменьшить весьма трудно. По существу, это означает, что высокий удельный вес постоянных затрат в общей их сумме сви детельствует об ослаблении гибкости предприятия. В случае необ ходимости выйти из своего бизнеса и перейти в другую сферу деятельности, круто диверсифицироваться предприятию будет весьма сложно и в организационном, и особенно в финансовом смысле. Чем больше стоимость материальных основных средств, тем больше предприятие «увязает» в нынешней своей рыночной нише (не зря, например, гибкими считаются издательства, не имеющие собственных типографий и заказывающие изготовление тиражей книг на договорных условиях).

Мало того, повышенный удельный вес постоянных затрат уси ливает действие операционного рычага, и снижение деловой ак тивности предприятия выливается в умноженные потери прибы ли. Остается утешаться тем, что если выручка наращивается все-таки достаточными темпами, то при сильном операционном ры чаге предприятие хотя и платит максимальные суммы налога на прибыль, но имеет возможность выплачивать солидные дивиденды и обеспечивать финансирование развития.

Все это убеждает нас в том, что сила воздействия операционного рычага указывает на степень предпринимательского риска, связан ного с данной фирмой: чем больше сила воздействия операционного рычага, тем больше предпринимательский риск.

С другой стороны, разве не сказал мудрец: «Кто не рискует — тот не пьет шампанское»?

Переходим теперь к определению запаса финансовой прочности (кромки безопасности, предела безопасности) предприятия. Для этого необходимо сначала овладеть понятием порога рентабельности (критической точки, «мертвой точки», точки самоокупаемости, точки перелома, точки разрыва и т. д. — возможно, Читатель уже видел эти названия в экономической литературе).

Порог рентабельности — это такая выручка от реализации, при которой предприятие уже не имеет убытков, но еще не имеет и прибылей. Валовой маржи в точности хватает на покрытие посто янных затрат, и прибыль равна нулю.

Цифры возьмем такие:

Таблица 2.2. Исходные данные для определения порога рентабельности

|

Показатель |

в млн. руб. |

в процентах и в относи тельном выражении (к выручке от реализации) |

|

Выручка от реализации Переменные затраты Валовая маржа Постоянные затраты Прибыль |

2000 1100 900 860 40 |

100% или 1 55% или 0,55 45% или 0,45 |

или что то же:

Из последней формулы получаем значение порога рентабельности:

В нашем примере порог рентабельности равен:

860 млн. руб. : 0,45 =1911 млн. руб.

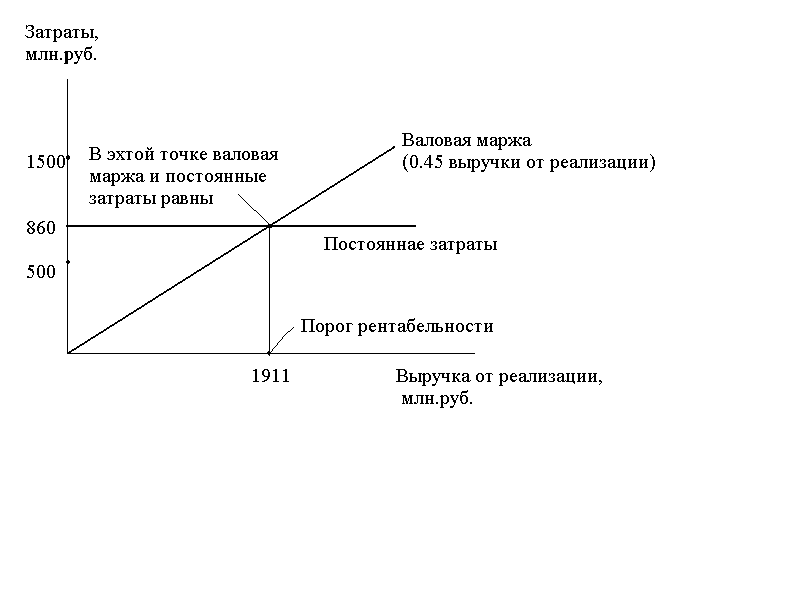

Не представляют трудностей и графические способы определе ния порога рентабельности. Первый из этих способов, показан ный на рис. 2.3., основан на равенстве валовой маржи и постоянных затрат при достижении порогового значения выручки от реали зации.

Рис. 2.3. Определение порога рентабельности. Первый графический способ

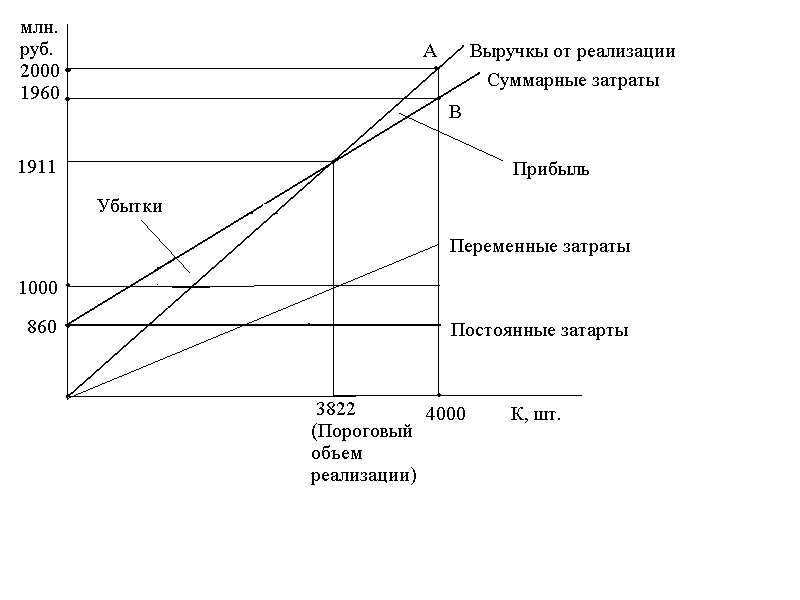

Итак, при достижении выручки от реализации в 1911 млн. руб. предприятие достигает, наконец, окупаемости и постоянных, и переменных затрат. Второй графический способ определения по рога рентабельности базируется на равенстве выручки и суммар ных затрат при достижении порога рентабельности (рис. 2.4). Ре зультатом будет пороговое значение физического объема произ водства.

Данные для определения порога рентабельности вторым графи ческим способом:

Цена — 0,5 млн. руб. за 1 шт.

Объем реализации — 4000 шт.

Постоянные затраты — 860 млн. руб.

Переменные затраты — 1100 млн. руб. (0,275 млн. руб. за 1 шт.).

Рис. 2.4. Определение порога рентабельности. Второй графический способ

ПОРЯДОК РАБОТЫ

1. Прямая выручки от реализации строится с помощью точки А;

Выручка = Цена реализации х Объем реализации =

= 0,5 млн. руб. х 4000 шт. = 2000 млн. руб.

2. Прямая постоянных затрат представляет собой горизонталь на уровне

860 млн. руб.

3. Прямая суммарных затрат строится с помощью точки Б:

Суммарные затраты = Переменные затраты + Постоянные затраты = Переменные затраты на единицу товара х Объем

реализации + Постоянные затраты =

= 0,275 тыс. руб. х 4000 шт. + 860 тыс. руб. = 1960 тыс. руб. Прямую переменных затрат можно сначала построить и отдель но, а затем просто поднять ее на высоту постоянных затрат.

4.Порогу рентабельности соответствует объем реализации 3822 шт. и выручка от реализации 1911 млн. руб. Именно при таком объеме реализации выручка в точности покрывает суммар ные затраты и прибыль равна нулю.

5. Нижний левый треугольник соответствует зоне убытков предприятия до достижения порога рентабельности, верхний правый треугольник – зоне прибылей (не окажет ли нам знание последнего обстоятельства дополнительную помощь при расчете авансовых платежей по налогу на прибыль и общей суммы налога).

Итак, каждая следующая единица товара, проданная, начиная с 3823-й, будет приносить прибыль. Отметим в этой связи три полезных для финансиста момента.

Первый. Определив, какому количеству производимых товаров соответствует, при заданных ценах реализации, порог рентабельности, вы получите пороговое (критическое) значение объема производства. Ниже этого количества предприятию производить невыгодно: обойдется « себе дороже ». Формулы обычно используются такие:

( 2.3 )

или

( 2.4 )

Например (см. формулу 2.4 ), если постоянные затраты, необходимые для функционирования предприятия, составляют 40 000 тыс. руб., цена – 100 тыс.руб., а переменные затраты на изготовление единицы товара = 60 тыс.руб., то нужно изготовить 1000 таких изделий, прежде чем полностью окупятся постоянные затраты и будет достигнута безубыточность всего дела. Лишь начиная с 10001-го изделия, предприниматель начнет получать прибыль.

40000 тыс.руб.(100 тыс.руб. – 60 тыс.руб.) = 1000 шт.

Тут, правда есть нюанс. Пороговое значение объема производства, рассчитанное по формуле 2.3, совпадает с таковым значением, рассчитанным по формуле 2.4, только когда речь идет об одном единственном товаре, который «заставляют» своей выручкой от реализации покрывать все постоянные затраты предприятия, либо когда производят расчеты для одного изолированного проекта. Но если предполагается выпускать несколько товаров, то расчет объема производства, обеспечивающего безубыточность, например, товара 1, осуществляется чаще всего по формуле, учитывающей роль этого товара в общей выручке от реализации и приходящуюся, таким образом, на него долю в постоянных затратах. Тогда вместо формулы 2.4 воспользуемся формулой 2.5 :

(2.5)

Второй. Пройдя порог рентабельности, фирма имеет дополнительную сумму валовой маржи на каждую очередную единицу товара. Естественно, наращивается и масса прибыли.

Чтобы определить массу прибыли после прохождения порога рентабельности, достаточно умножить количество товара, проданного сверх порогового объема производства, на удельную величину валовой маржи, "сидящей" в каждой единице товара:

Третий. Как уже отмечалось, сила воздействия операционного рычага максимальна вблизи порога рентабельности и снижается по мере роста выручки от реализации и прибыли, так как удельный вес постоянных затрат в общей их сумме уменьшается - и так вплоть до очередного "скачка" постоянных затрат (см. табл.4).

Попробуем теперь, зная порог рентабельности, определить запас финансовой прочности предприятия. Для этого вернемся к примеру, использованному при решении максимизации прироста прибыли ( табл.2.3).

Таблица 2.3. Пример исходных данных для определения порога рентабельности и запаса финансовой прочности.

|

Показатель |

Товар А |

Товар Б |

Итого |

|

Выручка от ре ализации Переменные затраты Валовая маржа Постоянные затраты Прибыль |

5000 млн. руб. или 1 4500 млн. руб. или 0,9 500 млн. руб. или 0,1 На товара |

6000 млн. руб. или 1 4800 млн. руб. или 0,8 1200 млн. руб. или 0,2 оба |

11000 млн. руб. или 1 9300 млн. руб. или 0,8455 1700 млн. руб. или 0,1545 1500 млн. руб. 200 млн. руб. |

Порог рентабельности предприятия = 1500 млн. руб. : 0,1545 = = 9708,7 млн. руб. Разница между достигнутой фактической вы ручкой от реализации и порогом рентабельности и составляет за пас финансовой прочности предприятия. Если выручка от реализ ации опускается ниже порога рентабельности, то финансовое со стояние предприятия ухудшается, образуется дефицит ликвидных средств:

При желании можно рассчитать запас финансовой прочности и в процентах к выручке от реализации. В нашем примере запас финансовой прочности составляет 11 000 млн. руб. — 9708,7 млн. руб. = 1291,3 млн. руб., что соответствует примерно 12% выручки от реализации. Это означает, что предприятие способно выдер жать 12-процентное снижение выручки от реализации без серь езной угрозы для своего финансового положения.

В нашем примере выручка складывается из продаж двух товаров — А и Б, по каждому из которых в практи ческой деятельности полезно определить свой порог рентабельно сти. Но для этого нужны данные о постоянных затратах на каж дый товар. Рассчитаем их, выявив сначала роль каждого из това ров в достижении общей суммы выручки от реализации. В нашем примере товар А дает 0,4545, а товар Б — 0,5455 общей выручки. Затем «раскидаем» все постоянные затраты предприятия на каж дый из товаров пропорционально их доле в общей выручке от реализации. На товар А падает 1500 млн. руб. х 0,4545 = 681,8 млн. руб., а на товар Б — 1500 млн. руб. х 0,5455 = 818,2 млн. руб. постоянных затрат. Таким образом, порог рентабельности товара А составляет 681,8 млн. руб.: 0,1 = 6818 млн. руб.; товара Б — 818,2 млн. руб.: 0,2 = 4091 млн. руб.

Сопоставляя эти цифры с данными таблицы 3, видим, что товар А, за который выручили 5000 млн. руб., своего порога рентабель ности еще не достиг, а товар Б перешел свой порог рентабель ности и дал прибыль в 381,8 млн. руб., часть которой (181,8 млн. руб.) пошла на покрытие убытков по производству и реализации товара А (500 млн. руб. - 681,8 млн. руб. = -181,8 млн. руб.;

одновременно 381,8 млн. руб. - 200 млн. руб. = 181,8 млн. руб.).

Производство товара Б, обладающего более низким порогом рентабельности (быстрее окупаются затраты!), представляется, при прочих равных условиях, более выгодным, чем производство товара А. Но полный отказ от производства товара А означал бы необходимость покрывать всю сумму постоянных затрат предпри ятия (1500 млн. руб.) за счет выручки от одного лишь товара Б. Порог рентабельности самостоятельного, «одиночного» производ ства товара Б возрос бы тогда до 1500 млн. руб.: 0,2 = 7500 млн. руб., т. е. чуть ли не вдвое, но товар Б за весь период не набрал такой выручки от реализации, его запас финансовой прочности при самостоятельном производстве был бы отрицательным: 6000 млн. руб. — 7500 млн. руб. = —1500 млн. руб., т. е. просто-напросто еще не окупились бы затраты. А вот оба товара вместе уже дали достаточную выручку (11000 млн. руб.), перекрывающую порог рентабельности предприятия (9708,7 млн. руб.) и обеспечиваю щую 12-процентный запас финансовой прочности. Так получи лось благодаря тому, что каждый из товаров взял на себя хотя бы часть постоянных затрат предприятия. Необходимость же покры вать все постоянные затраты самостоятельно, как правило, отда ляет достижение безубыточности при данной цене. Некоторые предприятия, столкнувшись с этой проблемой, поднимают цену на свой «монотовар» и, наткнувшись на эластичный характер спро са, отодвигают момент достижения безубыточности еще дальше.

Но продолжим. Возможно, руководство пред приятия со временем откажется все же от производства товара А, если откроются блестящие перспективы сбыта товара Б, а товар А не нужен будет для диверсификации производства. Тогда высво бождающиеся финансовые и материальные ресурсы можно будет переориентировать на наращивание выпуска товара Б или просто сэкономить. Последнее, впрочем, весьма проблематично, ибо уве личение объема производства и реализации на определенных эта пах требует и увеличения переменных затрат, и «скачков» посто янных затрат, а там и момент проявления закона убывающей от дачи оказывается не за горами. Предвосхищая этот момент, руко водство предприятия заранее позаботится о запуске в производст во нового диверсифицирующего товара со своим жизненным цик лом. Убытки от этого товара будут поначалу покрываться за счет прибыли от товара Б. И, когда вплотную встанет вопрос о снятии товара Б с производства, новый товар, надеемся, уже не только перейдет свой порог рентабельности, но и успеет компенсировать предприятию потерю поступлений и прибыли от товара Б...

Подведем некоторые итоги, вспомнив, кстати, и об эффекте финансового рычага. Если у предприятия: а) солидный (для боль шинства предприятий — более 10%) запас финансовой прочнос ти; б) благоприятное значение силы воздействия операционного рычага при разумном удельном весе постоянных затрат в общей их сумме; в) высокий уровень экономической рентабельности ак тивов, нормальное значение дифференциала и «спокойное» зна чение финансового рычага — это предприятие весьма привлека тельно для инвесторов, кредиторов, страховых обществ и других субъектов экономической жизни.

На практике задача максимизации массы прибыли сводится к определению такой комбинации затрат, при которой прибыль наивысшая из всех возможных вариантов.

Сила воздействия операционного рычага, как уже отмечалось, зависит от относительной величины постоянных издержек. Для предприятий, отягощенных гро моздкими производственными фондами, высокая сила операционного рычага представляет значительную опас ность: в условиях экономической нестабильности, падения платежеспособного спроса клиентов и сильнейшей инфля ции каждый процент снижения выручки оборачивается ка тастрофическим падением прибыли и вхождением пред приятия в зону убытков. Менеджмент оказывается «забло кированным», т.е. лишенным большей части вариантов вы бора продуктивных решений.

Внедрение автоматизации приводит к относительному утяжелению постоянных издержек и, соответственно, к уменьшению доли переменных издержек в себестоимости единицы продукции. Это обстоятельство по-разному ска зывается на коэффициенте валовой маржи, пороге рента бельности и других элементах операционного анализа. Многие преимущества автоматизации имеют оборотную сторону — возрастание предпринимательского риска — именно потому, что структура издержек дает крен в сторо ну постоянных расходов. Руководству автоматизированных предприятий следует быть особенно внимательным в части принятия решений по инвестициям. Необходимо, чтобы эти решения содержали тщательно продуманную долго временную стратегию деятельности предприятия.

Возможности менеджмента предприятий с автоматизи рованным производством и предприятий с интенсифика цией прямого труда в достижении поставленных целей разнятся (см. табл. 2.4), причем, высокие темпы инфляции усугубляют эти различия.

Таблица 2.4. Уровень и динамика ключевых показателей операционного анализа

|

Показатель |

Интенси фикация капитала (автома тизация) |

Интенси фикация прямого труда |

Комментарии |

|

Коэффициент валовой маржи |

Выше |

Ниже |

Переменные издержки в автоматизированном про изводстве относительно ниже |

|

Операционный рычаг |

Выше |

Ниже |

Операционный рычаг как мера задействования по стоянных издержек в ав томатизированном произ водстве выше |

|

Запас финансовой прочности |

Ниже |

Выше |

Из-за более высокого по рога рентабельности в ав томатизированном произ водстве запас финансовой прочности обычно ниже |

|

Диапазон прием лемых решений для менеджмента |

Уже |

Шире |

При высоких постоянных издержках в автоматизи рованном производстве менеджмент более «забло кирован», т. е. имеет меньше вариантов выбора решений |

|

Общий уровень риска, связанного с хозяйственной деятельностью |

Выше |

Ниже |

Фактор риска аккумули рует все перечисленные выше факторы |

Следует отметить, что в автоматизированном производ стве управление структурой издержек имеет все же боль ше возможностей, чем при использовании преимущест венно прямого труда рабочих. При наличии широкого вы бора полезно решить, что выгоднее иметь: высокие пере менные издержки и низкие постоянные, или наоборот. Од нозначного ответа на этот вопрос не существует, преиму щества и недостатки есть у любого варианта, и выбор бу дет зависеть от финансовых целей предприятия, его ис ходного положения и обстоятельств.

Неоднократно мы убеждаемся в том, что в основе стан дартного операционного анализа лежит линейный принцип. Это лимитирует данный вид анализа релевантным диапазоном. А что, если выйти за эти пределы? Ведь в жизни, действительно, по мере наращивания выпуска и сбыта затраты на единицу продукции сперва уменьшаются до определенного уровня, а затем нарастают, и, кроме того, зачастую производитель вынужден снижать цену реализации. Так получается, во-первых, потому, что экономия на масштабе имеет свой предел, перейдя который она превращается в перерасход, и, во-вторых, потому, что трудно «впихнуть в ры нок» все возрастающее количество товара без относительного снижения цены — включаются ограничения со стороны платеже способного спроса и конкуренции. Все это дает нам следующую картину:

Рис. 2.5. Поведение суммарных затрат и выручки от реализации при выходе за пределы релевантных диапазонов

Фирма имеет прибыль лишь на отрезке [Х1Х2], для которого кривая выручки оказывается выше кривой затрат. XI и Хз — по роговые количества товаров. Как видим, неизбежно прохождение не одного, а по крайней мере двух порогов рентабельности, если, конечно, не ограничиться производством количества товара Хз, для которого прибыль (т. е. разница между выручкой и себестои мостью) наибольшая. Именно для точки Х2 предельная выручка и предельные затраты максимально приближены друг к другу, в пол ном соответствии с маржиналистской теорией. Затем масса при были начинает убывать, пока не превращается в убыток. Вновь в полный рост встает проблема окупаемости затрат.

Обратите, пожалуйста, внимание: после прохождения нового порогового количества товара Хз кривая суммарных затрат начинает возвышаться над кривой выручки; убытки сначала нараста ют, затем снижаются.

В качестве заключения к этой теме, а также для того, чтобы можно было убедиться в справедливости всех предыдущих выводов, приведем две таблицы вариантных расчетов (табл. 2.5 и 2.6) основ ных показателей операционного анализа.

Если вы не сочтете за труд просчитать и прочувствовать каждую цифру, вы сможете сделать подобные расчеты для своей фирмы и внести серьезный вклад в ее процветание.

Таблица 2.5. Варианты сочетания постоянных и переменных затрат и интерпретация результатов (при росте выручки от реализации и неизменных постоянных затратах)

|

Показатель |

Вариант и период 1 |

Вариант и период 2 |

Вариант и период 3 |

Вариант и период 4 . |

Вариант и период 5 |

|

Выручка от ре ализации, млн.руб. Переменные затраты, млн. руб. Валовая мар жа, млн.руб. Постоянные затраты, млн. руб. Прибыль, млн. руб. Прирост при были, млн. руб. Сила воздей ствия опера ционного рычага Порог рента бельности, тыс. руб. Запас финан совой прочно сти, млн. руб. |

11000,0 9300,0 1700,0 1500,0 200,0 8,5 9708,7 1291,3 (12% вы ручки от реали зации) |

12000.0 (+9,1%) 10146,3 (+9,1%) 1853,7 1500,0 353,7 +77% 5,2 9708,7 2291,3 (19% вы ручки от реали зации) |

13092.0 (+9,1%) 11069,6 (+9,1%) 2022,4 1500,0 522,4 +48% 3,8 9708,7 3383,3 (25% вы ручки от реализа ции) |

14283.4 (+9,1%) 12076.9 (+9,1%) 2206,5 1500,0 706,5 +35% 3,1 9708,7 4574,7 (32% выручки от реали зации) |

15583.2 (+9,1%) 13175.9 (+9,1%) 2407,3 1500,0 907,3 +28% 2,65 9708,7 5874,5 (38% вы ручки от реали зации) |

Таблица 2.6. Варианты сочетания постоянных и переменных затрат и интерпретация результатов (при данной выручке от реализации и переменных затратах)

|

Показатель |

Вариант 1 |

Вариант 2 |

Вариант 3 |

Вариант 4 |

|

Выручка от реализации |

1 12000,0 |

1 12000,0 |

1 12000 |

1 12000,0 |

|

Переменные затраты |

0,84455 10146,3 |

0,8455 10146,3 |

0,84455 10146,3 |

0,84455 10146,3 |

|

Валовая маржа, млн.руб. |

0,1545 1853,7 |

0,1545 1853,7 |

0,1545 1853,7 |

0,1545 1853,7 |

|

Постоянные затраты, млн.руб., и их прирост по сравнению с вариантом |

1500,0 |

15515,0 ( + 1% ) |

1853,7 ( +22,4%,) |

2000,0 ( +7,9%) |

|

Прибыль, млн.руб. |

353,7 |

338,7 |

0 |

-146,3 |

|

Сила воздействия операцион-ного рычага |

5,2 |

5,5 |

- |

-12,7 |

|

Порог рентабельности |

9708,7 |

9805,8 |

12000,0 |

12945,0 |

|

Запас финансовой прочности |

2291,3 ( 19 % ) |

2194,2 ( 18% ) |

0 |

-945,0 |

|

Интерпретация результатов |

Предприятие прошло порог рентабельности, имеет прибыль и солидный запас финансовой прочности |

Незначительный рост постоянных затрат дал некоторое сокращение прибыли и возрастание силы воздействия операционного рычага. Запас финансовой прочности сильно сократился. Увеличение постоянных затрат губительных последствий пока не имело. |

Постоянные затраты сильно возросли, но предприятие достигло порога рентабельности. Если постоянные затраты не увеличатся, появится прибыль. |

Постоянные затраты превысили валовую маржу. Предстоит проходить порог рентабельности в сумме 12945 млн.руб. Запас финансовой прочности пока отрицательный, т.к. не все затраты окупились. |

2.4. Предпринимательский риск. Взаимодействие финансового и операционного рычагов и оценка совокупного риска, связанного с предприятием

Связанные с предприятием риски имеют два основных источ ника:

1. Неустойчивость спроса и цен на готовую продукцию, а также цен сырья и энергии, не всегда имеющаяся возможность уложиться себестоимостью в цену реализации и обеспечить нормальную массу, норму и динамику прибыли, само действие операционного рычага, сила которого зависит от удельного веса постоянных затрат в общей их сумме и предопределяет степень гибкости предприятия — все это вместе взятое генерирует предпринимательский риск. Это риск, свя занный с конкретным бизнесом в его рыночной нише.

«Если уровень постоянных затрат компании высок и не опус кается в период падения спроса на продукцию, предприниматель ский риск компании увеличивается, — не устает подчеркивать один из ведущих специалистов США в области финансового ме неджмента Ф. Бригхэм. — Для небольших фирм, особенно спе циализирующихся на одном виде продукции, характерна высокая степень предпринимательского риска.»

2. Неустойчивость финансовых условий кредитования (особен но при колебаниях рентабельности активов), неуверенность вла дельцев обыкновенных акций в получении достойного возмеще ния в случае ликвидации предприятия с высоким уровнем заем ных средств, по существу, само действие финансового рычага ге нерирует финансовый риск.

И вновь — кто же скажет лучше Ф. Бригхэма? «Используя долговые инструменты и привилегированные ак ции, фирма концентрирует свой предпринимательский риск на держателях обыкновенных акций. Например, десять человек ре шили основать корпорацию для производства кроссовок. В этом деле имеется определенная доля предпринимательского риска. Если фирма капитализируется только за счет обыкновенных ак ций и каждый приобретет по 10% акций, то инвесторы возьмут на себя равные доли (10%) предпринимательского риска. Однако ес ли фирма капитализируется на 50% за счет долговых инструмен тов и на 50% за счет обыкновенных акций, причем пять инвесто ров вложат свои деньги в долговые инструменты, а другие пять — в обыкновенные акции, то владельцы обыкновенных акций долж ны будут взять на себя практически весь предпринимательский риск; таким образом, их акции будут подвергаться вдвое большему риску, чем в случае финансирования всего капитала фирмы за счет выпуска обыкновенных акций».

Как предпринимательский и финансовый риски неразрывно связаны между собой, так самым тесным образом сцеплены опе рационный и финансовый рычаги. Но который из двух рычагов играет ведущую роль?

Операционный рычаг воздействует своей силой на нетто-результат эксплуатации инвестиций (прибыль до уплаты процентов за кредит и налога), а финансовый рычаг — на сумму чистой при были предприятия, уровень чистой рентабельности его собствен ных средств и величину чистой прибыли в расчете на каждую обыкновенную акцию. Возрастание процентов за кредит при на ращивании эффекта финансового рычага утяжеляет постоянные затраты предприятия и оказывает повышательное воздействие на силу операционного рычага. При этом растет не только финансо вый, но и предпринимательский риск, и, несмотря на обещания солидного дивиденда, может упасть курсовая стоимость акций предприятия. Первостепенная задача финансового менеджера в такой ситуации — снизить силу воздействия финансового рычага. Таким образом, финансовому рычагу здесь отводится роль жерт вы, которую ведут на заклание ради достижения главного — сни жения предпринимательского риска. Вот, собственно, и ответ на вопрос о главенстве операционного или финансового рычага в таком виде, в каком его обычно приводят в классических запад ных учебниках по финансовому менеджменту. Но, конечно, все это будет сильно смахивать на известную дискуссию на тему: «Что первично — курица или яйцо?», если мы всерьез не озадачимся практической значимостью приведенных рассуждений.

Итак, чем больше сила воздействия операционного рычага (или чем больше постоянные затраты), тем более чувствителен нетто-результат эксплуатации инвестиций к изменениям объема продаж и выручки от реализации; чем выше уровень эффекта финансово го рычага, тем более чувствительна чистая прибыль на акцию к изменениям нетто-резулътата эксплуатации инвестиций.

Поэтому по мере одновременного увеличения силы воздейст вия операционного и финансового рычагов все менее и менее зна чительные изменения физического объема реализации и выручки приводят ко все более и более масштабным изменениям чистой прибыли на акцию. Этот тезис выражается в формуле сопряжен ного эффекта операционного и финансового рычагов (сила воздействия финансового рычага вычисляется на основе второй концеп ции):

УРОВЕНЬ СОПРЯЖЕННОГО СИЛА ВОЗДЕЙСТВИЯ

ЭФФЕКТА ОПЕРАЦИОННОГО = ОПЕРАЦИОННОГО Х

И ФИНАНСОВОГО РЫЧАГОВ РЫЧАГА

СИЛА ВОЗДЕЙСТВИЯ

Х ФИНАНСОВОГО

РЫЧАГА

Результаты вычисления по этой формуле указывают на уровень совокупного риска, связанного с предприятием, и отвечают на во прос, на сколько процентов изменяется чистая прибыль на акцию при изменении объема продаж (выручки от реализации) на один процент.

Очень важно заметить, что сочетание мощного операционного рычага с мощным финансовым рычагом может оказаться губитель ным для предприятия, так как предпринимательский и финансовый риски взаимно умножаются, мультиплицируя неблагоприятные эффекты. Взаимодействие операционного и финансового рычагов усугубляет негативное воздействие сокращающейся выручки от ре ализации на величину нетто-результата эксплуатации инвестиций и чистой прибыли.

Таким образом, задача снижения совокупного риска, связан ного с предприятием, сводится главным образом к выбору одного из трех вариантов:

1. Высокий уровень эффекта финансового рычага в сочетании со слабой силой воздействия операционного рычага.

2. Низкий уровень эффекта финансового рычага в сочетании с сильным операционным рычагом.

3. Умеренные уровни эффектов финансового и операционного рычагов — и этого варианта часто бывает труднее всего добиться.

В самом общем случае критерием выбора того или иного варианта служит максимум курсовой стоимости акции при достаточной без опасности инвесторов. Оптимальная структура капитала — всегда результат компромисса между риском и доходностью. И, если равно весие достигнуто, оно должно принести и желанную максимизацию курсовой стоимости акций. Подчеркнем — в самом общем случае.

Итак, формулу сопряженного эффекта операционного и финан сового рычагов можно использовать для оценки суммарного уров ня риска, связанного с предприятием, и определения роли предпринимательского и финансового рисков в формировании сово купного уровня риска. Но концепция сопряженного эффекта дает нам не только эту возможность. Разве не интересно, например, узнать, какой будет чистая прибыль на акцию при таком-то и та ком-то проценте изменения выручки от реализации? Да это же прямой выход на дивидендную политику предприятия!

Чистая прибыль на акцию в будущем периоде определяется как сумма чистой прибыли на акцию в нынешнем периоде и произведения чистой прибыли на акцию в нынешнем периоде и уровень сопряженного эффекта операционного и финансового рычагов, а также процентное изменение выручки от реализации, которое делится на 100.

Или запишем эту формулу иначе:

Чистая прибыль на акцию в будущем периоде равна произведению выражения в скобках единица плюс уровень сопряженного эффекта операционного и финансового рычагов, а также процентное изменение выручки от реализации, которое делится на 100.

Если, к примеру, планируется возрастание выручки от реализа ции на 20% (т. е. на 0,2), а чистая прибыль на акцию в нынешнем году достигла 1,904 тыс. руб. при силе воздействия финансового рычага 2,0 и силе воздействия операционного рычага 1,43, то в будущем году чистая прибыль на акцию может достигнуть 1,904 тыс. руб. (1,0 + 2,0 х 1,43 х 0,2) = 2,993 тыс. руб.

Так и доложим Общему собранию акционеров, а заодно пока жем и вариантные расчеты суммы чистой прибыли на акцию при тех или иных соотношениях заемных и собственных средств. Не исключено, что, оценив при этом суммарную степень риска, выра женную в уровне сопряженного эффекта операционного и финан сового рычагов, акционеры согласятся на снижение нормы распре деления прибыли на дивиденды и наращивание собственных средств за счет нераспределенной прибыли. Но при этом надо уметь доложить.

Углубленный операционный анализ

Мы уже выяснили ранее, что на величину порога рентабельнос ти влияют три основных фактора: цена реализации, переменные затраты на единицу продукции и совокупная величина постоян ных затрат. Уровень постоянных затрат свидетельствует о степени предпринимательского риска (а также и финансового — в той ме ре, в какой в постоянных затратах присутствуют проценты за кре дит). Чем выше постоянные затраты, тем выше порог рентабель ности, и тем значительнее предпринимательский риск. Теперь систематизируем нашу информацию.

|

Фактор |

Изменение фактора |

Порог рентабельности |

|

Цена реализации |

Увеличивается Снижается |

Снижается Поднимается |

|

Переменные затраты на единицу продукции |

Увеличиваются Снижаются |

Поднимается Снижается |

|

Совокупная величина постоянных затрат |

Увеличивается Снижается |

Поднимается Снижается |

Под углубленным операционным анализом понимают такой операционный анализ, в котором совокупные постоянные затраты относятся непосредственно к данному товару (изделию, услуге). Рассчитать их величину несложно, например, к такому-то изде лию будут относиться амортизационные отчисления по оборудо ванию, на котором данное изделие производится, зарплата масте ров, начальника цеха, расходы по содержанию цеха (и/или его аренде) и т. п. Косвенные постоянные затраты — это постоянные затраты всего предприятия (оклады руководства, затраты на бух галтерию и другие службы, на аренду и содержание офиса, амор тизационные отчисления по собственным административным зданиям, расходы на научные исследования и инженерные изыс кания и т. п.). Косвенные затраты весьма трудно «разнести» по отдельным товарам. Универсальный способ — отнесение косвен ных постоянных затрат на тот или иной товар пропорционально доле данного товара в суммарной выручке от реализации предпри ятия.

Основным принципом углубленного операционного анализа является объединение прямых переменных затрат на данный товар с прямыми постоянными затратами и вычисление проме жуточной маржи — результата от реализации после возмещения прямых переменных и прямых постоянных затрат. Направлен уг лубленный операционный анализ на решение главнейших вопро сов ценовой и ассортиментной политики: КАКИЕ ТОВАРЫ ВЫ ГОДНО, А КАКИЕ - НЕВЫГОДНО ВКЛЮЧАТЬ В АССОРТИ МЕНТ, И КАКИЕ НАЗНАЧАТЬ ЦЕНЫ.

Промежуточная маржа занимает срединное положение между валовой маржой и прибылью (это будет доказано в нижеследующем примере). Же лательно, чтобы промежуточная маржа покрывала как можно большую часть постоянных затрат предприятия, внося свой вклад в формирование прибыли.

В разработке ценовой и ассортиментной политики расчет про межуточной маржи имеет неоспоримые преимущества перед опе рированием валовой маржой: анализ получается более тонким и реалистичным, повышается обоснованность выбора наиболее вы годных изделий, появляется возможность решения проблемы ис пользования цеховых производственных мощностей.

ГЛАВНОЕ ПРАВИЛО:

Если промежуточная маржа покрывает хотя бы часть постоян ных затрат предприятия, то данный товар достоин оставаться в ассортименте. При этом товары, берущие на себя больше посто янных затрат предприятия, являются предпочтительными.

Это правило лишь на первый взгляд кажется самоочевидным и не требующим цифровой иллюстрации. На самом же деле здесь есть тонкости, сводящиеся к трем проблемам.

Проблема первая: расчет порога безубыточности, в отличие от порога рентабельности товара. Порог безубыточности данного то вара — это такая выручка от реализации, которая покрывает пере менные затраты и прямые постоянные затраты. При этом промежу точная маржа равна нулю. Если, несмотря на все старания, не достигается хотя бы нулевого значения промежуточной маржи — этот товар надо снимать с производства (либо не планировать его производство заранее).

Порог безубыточности, шт. = прямые постоянные затраты / валовая маржа на единицу товара.

Порог безубыточности, руб. = прямые постоянные затраты / доля валовой маржи в выручке от данного товара.

Проблема вторая: расчет порога рентабельности товара. Порог рентабельности товара — это такая выручка от реализации, кото рая покрывает не только переменные и прямые постоянные затра ты, но и отнесенную на данный товар величину косвенных посто янных затрат. При этом прибыль от данного товара равна нулю.

Порог рентабельности, шт. = прямые и косвенные постоянные затраты / валовая маржа на единицу товара.

Порог рентабельности, руб. = прямые постоянные затраты / доля валовой маржи в выручке от данного товара.

Пример 1

Рассчитать порог безубыточности и порог рентабельности това ра по следующим данным (все абсолютные показатели — в тыс. руб.):

500

100 шт.

500 х 100 = 50 000

380

(500 - 380) х 100 = 12 000

12 000 : 50 000 = 0,24

7000

12 000 - 7 000 = 5 000

5000:50000=0,1

3000

2000

Цена реализации

Объем реализации за год

Выручка за год

Переменные затраты на единицу товара

Валовая маржа

Доля валовой маржи в выручке

Прямые постоянные затраты на товар

Промежуточная маржа

Доля промежуточной маржи в выручке

Косвенные постоянные затраты

Прибыль

Решение

Порог безубыточности = 7 000 : 120 = 58,3 шт. (т. е., естествен но, 59), или 7 000 : 0,24 = 29 166,70 тыс. руб. Таким образом, данный товар участвует в покрытии постоянных затрат предпри ятия, начиная с 59-й проданной единицы, а производить меньше означает нести прямые убытки:

Выручка от реализации 500 х 59 = 29 500

Переменные затраты 380 х 59 = 22 420

Валовая маржа 120 х 59 = 7 080

Прямые постоянные затраты 7 000

Промежуточная маржа 7 080 — 7 000 = 80 (практически ноль)

Порог безубыточности, шт. = (7000 + 3000)/120 = 83,3 шт. (т.е. 84).

Порог рентабельности, тыс.руб. = (7000 + 3000)/0,24 = 42000.

1. При выручке примерно в 42 000 тыс. руб. переменные затраты равны 31 920 тыс. руб.; валовая маржа, составляющая 10 080 тыс. руб., покрывает 7000 тыс. руб. прямых постоянных затрат, и остается 3 080 тыс. руб. промежуточной маржи, которых как раз хватает на оплату косвенных постоянных расходов предприятия.

2. Если реализация в течение года была равномерной, то можно предположить, что данный товар начал участвовать в покрытии постоянных затрат предприятия где-то в начале августа:

12 мес. х 59 шт. / 100 шт.=7,08 мес.

а участвовать своею прибылью в покрытии постоянных за трат предприятия стал в самом начале ноября:

12 мес. х 84 шт./ 100 шт. = 10,08 мес

Расчет порога безубыточности служит необходимым инструмен том в оценке жизненного цикла товара. На нижеследующем рисунке показано, что на протяжении своего жизненного цикла товар про ходит два порога безубыточности и два порога рентабельности:

В «час икс» товар становится убыточным, от него надо отказы ваться.

Считается разумным располагать (планировать) прохождение первого порога безубыточности гае-то на уровне второй трети фазы роста. Но расчет момента снятия с ассортимента требует большей точности, совмещения с коммерческими, техническими и трудовы ми аспектами политики предприятия, а также — и, возможно, это главное — учета общей стратегической линии предприятия. Товар, не имеющий коммерческих перспектив, находящийся в фазе упадка, должен быть изъят из ассортимента как только этот товар становится неспособным покрывать своей выручкой прямые переменные и прямые постоянные затраты, или, иначе говоря, как только промеж уточная маржа становится отрицательной.

А — выручка не покрывает прямых переменных и прямых по стоянных затрат;

Б — выручка покрывает прямые переменные, прямые постоян ные и часть отнесенных на данный товар постоянных косвенных затрат;

В — выручка покрывает, кроме всех прямых затрат, все отне сенные на данный товар косвенные постоянные затраты и вносит свой вклад в формирование прибыли предприятия;

Г — выручка покрывает прямые переменные, прямые постоян ные и часть отнесенных на данный товар постоянных косвенных затрат.

2.5. Классификация затрат предприятия

В финансовом менеджменте применяются два основных под хода к максимизации массы и темпов наращивания прибыли:

Сопоставление предельной выручки с предельными затратами наиболее эффективно при решении задачи максимизации массы прибыли. В предыдущих темах эта задача была в основном решена, но к ней еще придется вернуться.

Сопоставление выручки от реализации с суммарными, а также переменными и постоянными затратами применяется не только для расчета максимальной массы прибыли, но и для определения наи высших темпов ее прироста.

Комбинирование этих двух подходов в зависимости от целей анализа дает отличные практические результаты.

Итак, суммарные затраты предприятия — как производствен ные, так и внепроизводственные, независимо от того, относятся ли они на себестоимость или на финансовые результаты — можно разделить на три основные категории:

Переменные (или пропорциональные) затраты возрастают либо уменьшаются пропорционально объему производства. Это расхо ды на закупку сырья и материалов, потребление электроэнергии, транспортные издержки, торгово-комиссионные и другие расхо ды.

Так обстоит дело в теории. На практике же пропорциональная зависимость «выручка от реализации — переменные затраты» обладает меньшей жесткостью. На пример, при увеличении закупок сырья поставщики его не редко предоставляют предприятию скидку с цены, и тогда затраты на сырье растут несколько медленнее объема про изводства.

Постоянные (непропорциональные или фиксированные) затраты не следуют за динамикой объема производства. К таким затратам относятся амортизационные отчисления, проценты за кредит, арендная плата, оклады управленческих работников, администра тивные расходы и т. п.

Постоянные затраты не зависят от выручки от реали зации лишь до тех пор, пока интересы дальнейшего ее наращивания не потребуют увеличения производственных мощностей, численности работников, а также роста аппарата управления. В отличие от переменных, большую часть посто янных затрат при сужении деятельности предприятия и сни жении выручки от реализации не так-то легко уменьшить. Действительно, и в периоды «охлаждения» предприятие вы нуждено начислять в прежних размерах амортизацию (если, конечно, не распродавать оборудование), выплачивать про центы по ранее полученным кредитам (а досрочное возме щение задолженности проблематично при падении выручки от реализации), платить заработную плату (ибо масштабное увольнение избыточного количества постоянных работников — дело весьма болезненное)...

И еще. Многие виды расходов для одних предприятий могут рассматриваться как переменные, а для других—как постоянные затраты. Достаточно привести к примеру за траты на оплату труда: при сдельной оплате — это пере менные затраты, при твердом окладе работников — посто янные. Список переменных и постоянных затрат для каж дого предприятия свой, но критерий классификации уни версален: зависимость либо независимость от величины объема производства.

Смешанные затраты состоят из постоянной и переменной час тей. Примеры таких затрат: почтовые и телеграфные расходы, за траты на текущий ремонт оборудования и т. п. В дальнейшем ве личиной смешанных затрат можно пренебречь ради ясности из ложения. При конкретных же расчетах, если вам необходима точ ность, придется выделять постоянную и переменную «доли» в смешанных затратах и причислять эти «доли» к постоянным и переменным затратам соответственно. Чтобы не затемнять суть дела, абстрагируемся сейчас также от налога на добавленную сто имость (будем брать сразу чистую выручку от реализации) и на лога на прибыль.

Какова практическая польза от классификации затрат на пере менные и постоянные? Во-первых, такое деление помогает ре шить задачу максимизации массы и прироста прибыли за счет относительного сокращения тех или иных расходов. Во-вторых, эта классификация позволяет судить об окупаемости затрат и дает возможность определить «запас финансовой прочности» предприятия на случай осложнения конъюнктуры и иных затруднений. Короче говоря, классификация затрат необходима для операцион ного анализа, который будет подробно рассмотрен в следующем параграфе.

На рис. 2.6 показаны три графика поведения суммарных пере менных издержек в расчете на заданный объем производства. Каждый из графиков имеет свой угол наклона к горизонтальной оси, зависящий от величины переменных издержек на единицу продукции. Чем меньше угол наклона графика издержек, тем вы годнее бизнесу: небольшие переменные расходы на единицу про дукции связывают меньше оборотного капитала и обещают более значительную прибыль.

Постоянные издержки графически изображаются горизонталь ной линией для каждого из релевантных (краткосрочных, не тре бующих нового скачка постоянных издержек) периодов. В нашем примере (рис. 2.7) постоянные издержки равны 1200 тыс.руб. и не изменяются при падении или росте объема производства.

Смешанные издержки включают элементы и переменных, и посто янных расходов. Примеры сме шанных издержек: оплата элект роэнергии, которая расходуется в технологическом процессе и, кроме того, идет на общие нужды;

зарплата продавцов, состоящая из постоянного оклада и комисси онных с продаж и т. д. При ана лизе необходимо разделить смешанные издержки на переменные и постоянные по данным бух галтерского учета и отчетности.

Сложением переменных и постоянных издержек, в которые включены и расклассифицированные смешанные затраты, полу чают суммарные (полные) издержки на весь объем продукции (рис. 2.8).

Рассматривая поведение переменных и постоянных издержек, необходимо очерчивать релевантный период: структура издержек, суммарные постоянные издержки и переменные издержки на единицу продукции неизменны лишь в определенном периоде или при определенном количестве.

Пример 1