Потребительское кредитование: разновидности и современная практика организации

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФГБОУ ВПО «УРАЛЬСКИЙ ГОСУДАРСТВЕННЫЙ ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ»

БАКАЛАВРСКАЯ РАБОТА

Тема: Потребительское кредитование: разновидности и современная практика организации

|

Факультет ИНО-ФСП

|

Исполнитель: Шорикова П. С.

|

|

Направление (Специальность)

|

(ФИО, подпись)

|

|

Финансы и кредит

|

Группа: ФКО-11

|

|

Специализация

|

Руководитель: Смородина Е.А., к.э.н.,

доцент

|

|

Кафедра Государственных

и муниципальных финансов

|

(ФИО, должность, звание, подпись)

|

|

|

Нормоконтролер:

|

|

Дата защиты 22 июня 2014 г.

|

ассистент

|

|

Оценка

|

(ФИО, должность, звание, подпись)

|

|

|

Рецензент:

(ФИО, должность, звание, подпись)

|

Екатеринбург

2014 г.

СОДЕРЖАНИЕ

Введение……………………………………………………………………

1 Теоретические аспекты потребительского кредитования…………….

1.1 Экономическая сущность, функции и принципы кредитования………

1.2 Потребительский кредит как одна из форм кредитования……………..

1.3 Особенности потребительского кредитования в России и за рубежом

2 Организация потребительского кредитования на примере ОАО «Россельхозбанка»…………………………………………………………

2.1 Характеристика банка…………………………………………….

2.2 Анализ кредитного портфеля банка………………………………….

2.3 Организация потребительского кредитования в ОАО

«Россельхозбанке»……………………………………………………….

3 Проблемы и перспективы развития потребительского кредитования

в России…………………………………………………………………….

Заключение……………………………………………………………………

Список используемых источников………………………………………….

Приложения…………………………………………………………………….

ВВЕДЕНИЕ

Потребительское кредитование является неотъемлемой частью экономической жизни государств и ключевым двигателем культуры потребления. За последние несколько лет потребительское кредитование развивается фантастическими темпами и уверенно выходит на лидирующие позиции среди банковских продуктов и услуг.

Актуальность, которую имеет бакалаврская работа – Потребительское кредитование, обусловливается тем, что развитие области потребительского кредитования способствует ускоренному развитию не только потребительского рынка, но и банковского сектора экономики, что способствует росту экономики нашей страны в общем, а также увеличению качества и жизненного уровня российских граждан. Кредитные операции являются самой доходной статьей в банковском бизнесе. Именно благодаря им происходит формирование основной части чистой прибыли, которая отчисляется в резервные фонды и идет на выплаты дивидендов для акционеров банка. Банки производят выдачу кредитов для юридических и физических лиц, как из своих, так и из заемных ресурсов. Банковские средства формируются за счет: денег клиентов на счетах, межбанковского кредита, средств, которые мобилизуются банком во временное использование при помощи выпуска долговых ценных бумаг и др. Потребительский кредит относится к одному из наиболее распространенных вариантов банковских операций в большинстве стран. Кроме этого, сфера применения потребительского кредита является более широкой, чем просто приобретение товаров длительного использования, например, таких как автомобилей, бытовой техники.

Целью данной работы является рассмотрение современных проблем потребительского кредитования.

На пути к достижению поставленной цели представляется целесообразным решить следующие задачи:

- Изучить сущность потребительского кредитования.

- Рассмотреть виды потребительского кредитования.

- Выявить проблемы и перспективы потребительского кредитования в России.

- Проанализировать потребительское кредитование на примере ОАО «Россельхозбанка»

- Предложить пути решения проблем потребительского кредитования.

Объект исследования - ОАО «Россельхозбанк»

В качестве предмета исследования выступает экономические отношения, которые складываются в банке при организации потребительского кредитования.

В процессе написания дипломной работы проведен анализ научной и информационной базы, синтез полученных данных в теоретические выводы и практические рекомендации.

Научной и методической основой дипломной работы послужили законодательные и исполнительные акты, а так же работы ученых по проблемам кредитования физических лиц. В их числе работы Картуесова А., Божко М., Шеховой М., Ковалевой Е., Жданухиной Д. и др.

Работы состоит из введения, трех глав, заключения.

В первой главе рассмотрена сущность потребительского кредита, проводится классификация потребительских кредитов, рассматривается законодательная и нормативная база, регулирующая потребительское кредитование в РФ.

Во второй главе дипломной работы рассматриваются кредитная политика ОАО «Россельхозбанка» в области потребительского кредитования, дается анализ кредитного портфеля, ликвидности банка и эффективности потребительского кредитования.

В третьей главе рассматриваются проблемы и перспективы развития потребительского кредитования в России.

В заключении дипломной работы сделаны основные выводы по результатам исследования.

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ

1.1 ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ, ФУНКЦИИ И ПРИНЦИПЫ КРЕДИТОВАНИЯ

Согласно определению, данному в Финансово-кредитном энциклопедическом словаре, потребительский кредит (от англ. "consumer credit", "purchase loan") — это форма кредита, предоставляемого населению предприятиями торговли и сферы услуг при покупке предметов потребления, товаров длительного пользования, оплате бытовых услуг на условиях отсрочки платежа. В Словаре-справочнике финансового менеджера1, потребительский кредит определяется как розничная продажа товаров индивидуальным покупателям с предоставлением отсрочки платежа на определенную часть их стоимости. [3, c. 65 ]

Кредит предоставляет возможность заимствования на оговоренный срок права собственности и получение в распоряжение актива в настоящем периоде на условии их возврата с уплатой процента в будущем периоде.

Существенной особенностью кредита является перенос во времени актов купли и продажи: получение актива в настоящем с его оплатой в будущем либо наоборот. При этом кредит может осуществляться как в денежной, так и в неденежной форме.

Лицо, предоставляющее кредит, называется кредитором, а лицо пользующееся кредитом - заемщиком.

Кредитор предоставляет заемщику кредит в обмен на обещание заемщика погасить сумму кредита при наступлении срока платежа. При этом размер кредитной ссуды является основной суммой долга (principal). Дополнительная плата, которую заемщик обязан заплатить в качестве компенсации за полученный кредит, является суммой процента (interest) со ссуды. В ходе кредитной сделки устанавливается срок погашения (maturity), или продолжительность действия кредитной сделки.

Для заемщика размер долга вплоть до срока погашения является обязательством. Для кредитора ссуда до срока погашения является требованием, так она предоставляет право получить основную сумму и процент в момент погашения долга.

Кредитная сделка состоит лишь в том случае, если и кредитор, и заемщик обоюдно заинтересованы в ее совершении. Так как обладание активом в настоящее время ценится выше, чем в будущем, кредитор должен получить компенсацию за ущерб (за отказ от немедленного потребления) в виде процента в денежной и натуральной форме.

Кредитор оказывает доверие (credo) заемщику, полагая, что тот вовремя погасит свой долг. При этом выплата процента кредитору должна компенсировать его ущерб и оплатить кредитный риск (риск невозвращения кредита).

Кредитором и заемщиком на кредитном рынке может быть любой экономический субъект. В современных условиях функцию кредитора очень часто выполняют коммерческие банки, а в качестве заемщиков чаще всего выступают общественный сектор, предприниматели, а также домашние хозяйства. Тем самым роль банков, помимо всего прочего, сводится к аккумулированию «свободных» денежных средств одних экономических субъектов и их предоставлению другим экономическим субъектам.

Коммерческие банки, выдающие кредит, выполняют важную народно-хозяйственную функцию. Они являются посредниками между субъектами, осуществляющими сбережение, - сберегателями (savers) и инвесторами (investors).

Осуществляя кредитные операции, банки способны трансформировать краткосрочные вклады в долгосрочные ссуды, и на оборот (трансформационная функция). Банки предоставляют своим заемщикам различные виды кредитов, а с другой стороны - сами являются получателями кредита (рефинансируются) посредством выпуска ценных бумаг или получая дисконтный и ломбардный кредит у центрального банка. Выдача кредита, осуществляемая в различных формах и на различные сроки, формирует структуру процентных ставок кредитного рынка.

Под функцией кредита понимаются направленность и содержание действия кредита. Сущность и содержание кредита проявляются в его четырех основных функциях: перераспределительной, воспроизводственной, замещение действительных и наличных денег кредитными орудиями обращения и стимулирующей.

С помощью перераспределительной функции осуществляется передача временно свободных материальных и денежных ресурсов одних собственников во временное пользование на условиях возвратности и платности. Посредством перераспределения бездействующие материальные и денежные ресурсы превращаются в функционирующие. Кредитное перераспределение происходит в двух формах – денежной и товарной.

Воспроизводственная функция кредита проявляется двояко: 1) получение заемщиком кредита обеспечивает его необходимым объемом капитала для ведения предпринимательской деятельности (производства). Посредством кредита происходит воспроизводство хозяйствующего субъекта (товаропроизводителя) как такового; 2) в результате предоставления кредита разным предприятиям воспроизводятся как лучшие, так и худшие для общества условия производства товаров (качество, себестоимость, цена).

Функция замещения действительных денег кредитными орудиями обращения состоит в следующем: 1) действительные деньги (золото) замещаются денежными знаками (банкнотами), являющимися долговыми обязательствами государства и знаками стоимости золота (население, получившее их в виде национальной валюты – кредитор, а государство отдавшее их за товары – должник); 2) в процессе обращения наличные денежные знаки, в свою очередь, замещаются кредитными орудиями обращения – векселями, чеками, безналичными расчетами со счетов предприятий в банке (если счет предприятия в банке, то предприятие – кредитор, а банк - должник).

Стимулирующая функция заключается в том, что кредит оказывает стимулирующее воздействие на производство и обращение, способствует расширенному воспроизводству на макро - и микроуровнях экономики, а также более экономному использованию ресурсов. На микроуровне коммерческие банки, предоставляя кредиты, могут выдвигать конкретные требования в виде условий кредитного договора, предусматривающие улучшение отдельных аспектов деятельности заемщиков, что также является стимулирующим фактором. В экономической литературе выделено свыше 30 функций кредита, например: аккумуляция временно свободных денежных средств физических и юридических лиц, резидентов и нерезидентов; перераспределение денежного капитала; экономия издержек обращения; ускорение централизации и концентрации капитала; регулирование экономики и другое.

В силу своей институциональной природы коммерческого банка способны сами создавать деньги и кредиты. Создавая кредит, коммерческие банки одновременно создают деньги. В балансе банка кредитора кредит заемщику является активом, или требованием, а созданные деньги на ту же сумму - обязательством, или пассивом данного банка.

Со свой стороны для заемщика взятый у банка кредит является обязательством перед банком (пассивом), а полученная сумма денег коммерческого банка - активом. Коммерческие банки не способны создавать деньги (выдавать кредит) безгранично.

Принципами кредитования являются: возвратность, срочность, дифференцированность, обеспеченность ссуд и платность:

- Возвратность означает, что средства должны быть возвращены. Экономической основой возвратности является кругооборот средств и их обязательное наличие к сроку возврата ссуды. Собственно, кредит как экономическая категория тем и отличается от других категорий товарно-денежных отношений, что здесь движение денег происходит на условиях возвратности. Возвратность - необходимая черта кредита.

- Принцип срочности кредитования означает, что кредит должен быть не просто возвращен, а возвращен в строго определенный срок. Срочность кредитования представляет собой необходимую норму достижения возвратности кредита. Установленный срок кредитования является предельным временем нахождения ссуженных средств у заемщика. Если срок пользования ссудой нарушается, то искажается сущность кредита, он утрачивает свое подлинное назначение. Практика длительного нарушения принципа точности в кредитовании предприятий и отдельных отраслей оказывает отрицательное воздействие на состояние денежного обращения в стране. Необходимо подчеркнуть, что в рыночных условиях хозяйствования принцип срочности приобретает особое значение. От его соблюдения зависит нормальное обеспечение общественного воспроизводства денежными средствами. Его соблюдение необходимо для обеспечения ликвидности самих коммерческих банков. Принцип организации их работы в основном на заемных ресурсах не позволяет им вкладывать эти привлеченные кредитные ресурсы в безвозвратные вложения. Кроме того, соблюдение принципа возврата кредита в срок дает возможность заемщику получить в банке новые кредиты и не уплачивать повышенных процентов за просрочку ссуды. Сроки кредитования устанавливаются банком с учетом сроков оборачиваемости кредитуемых материальных ценностей и окупаемости затрат. Между тем в хозяйственной практике с возвратностью ссуд дело обстоит не совсем благополучно. Основная причина такого положения - общее кризисное состояние экономики, убыточность многих предприятий реального сектора экономики.

- Дифференцированность кредитования означает, что коммерческие банки не должны одинаково подходить к решению вопроса о выдаче претендующим на получение кредита клиентам. Банки стремятся предоставлять кредит лишь тем клиентам, которые в состоянии его своевременно вернуть. В этих целях банк на основе показателей кредитоспособности определяет финансовое состояние предприятия, с тем чтобы быть уверенным в способности заемщика возвратить кредит в обусловленный договором срок. Банк оценивает баланс предприятия на ликвидность, обеспеченность предприятия собственными источниками; уровень его рентабельности и перспективы развития. Проводя такую предварительную работу, банк подстраховывает себя от рисков несвоевременного возврата кредита.

- Обеспеченность ссуд как принцип кредитования означает, что имеющиеся у заемщика имущество, ценности или недвижимость позволяют кредитору быть уверенным в том, что возврат ссуженных средств будет обеспечен в срок. Этот принцип предполагает реальное обеспечение предоставленных заемщику ссуд различными видами имущества или обязательствами сторон. В качестве обеспечения своевременного возврат ссуды кредиторы по договору назначают залог, поручительство или гарантию, а также обязательства в других формах, принятых практикой. Давая ссуду под залог, кредитор проверяет, насколько заложенное имущество отвечает предъявляемым требованиям, в частности обеспечена ли его ликвидность. Под ликвидностью таких активов (ТМЦ, оборудование, машины, инвентарь, транспортные средства и т.д.) понимается способность активов быстро превращаться в деньги. Что касается размера ссуд под залог имущества, то он устанавливается в процентах к рыночной стоимости залога на момент заключения кредитного соглашения. Как правило, цена залога несколько превышает сумму кредита, что необходимо для компенсации риска утраты, ущерба, изменения цен на имущество и т.п. Если заемщик оказывается неплатежеспособным, то кредитор имеет право реализовать залог для возмещения из внутренних средств долга заемщика и издержек по реализации. При этом остаток выручки возвращается заемщику.

- Принцип платности кредита означает, что предприятие - заемщик должно внести банку - кредитору определенную плату за временное заимствование у него денежных средств. На практике этот принцип осуществляется с помощью механизма банковского процента. Банковский процент представляет собой плату, получаемую кредитором от заемщика за пользование заемными средствами. Она определяется размером ссуды, ее сроком и уровнем процентной ставки. Уплата процентов в условиях рыночного хозяйства есть не что иное, как передача части прибыли, получаемой заемщиком, своему кредитору. Естественное требование кредитора платы за заемные средства определяется тем, что он передает часть своего капитала должнику, таким образом, лишаясь возможности получить за время действия кредитной сделки собственную прибыль.

Таким образом, кредит на своей завершающей стадии - это возвращение стоимости, а процент - это приращение к ссуде. Ссудный процент представляет собой своеобразную цену ссуды, гарантирующую рациональное использование ссуженной стоимости и сохранение массы кредитных ресурсов. Одновременно платность кредита должна оказывать стимулирующее воздействие на хозяйственный расчет предприятий, побуждая к увеличению собственных ресурсов и экономному расходованию собственных средств.

1.2 ПОТРЕБИТЕЛЬСКИЙ КРЕДИТ КАК ОДНА ИЗ ФОРМ КРЕДИТОВАНИЯ

Потребительский кредит является одним из самых распространенных видов банковских операций в нашей стране. Кроме того, сфера действия потребительского кредита намного шире, чем только покупки товаров длительного пользования, таких как автомашины, бытовая техника и т. п.

Потребительское кредитование получило такое широкое распространение потому, что посредством использования данной технологии финансирования покупок резко расширяется емкость рынка по целому спектру потребительских товаров и недвижимости.

Таким образом, потребительское кредитование (или розничное кредитование) стало одним из приоритетных направлений розничного банковского бизнеса, поскольку его основой являются короткие деньги и диверсификация рисков - невозвратов за счет распределения маленьких кредитов на большое количество заемщиков.

В отличие от других кредитов, объектом потребительского кредита могут быть и товары, и деньги. В качестве заемщика выступает население, а предоставляют основную часть потребительского кредита банки. При получении потребительского кредита еще имеется, как правило, посредник - торговая фирма, продающая товары в кредит. Субъектами кредита, с одной стороны, выступают кредиторы, в данном случае - это коммерческие банки, специальные учреждения потребительского кредита, магазины, сберкассы и другие предприятия, а с другой стороны - заемщики - люди. Но поскольку последние получают необходимые им средства в большей мере за счёт банковских ссуд, то фактически 9/10 всей суммы потребительского кредита предоставляется банками. Погашается потребительский кредит в разовом порядке или с расчётного платежа. Кредит с разовым погашением. Сюда относятся текущие счета, открываемые покупателем на срок 1-1,5 месяца в универмагах и других предприятиях розничной торговли; в пределах предоставленных кредитов они покупают товары и, по истечении установленного срока, единовременно погашают свою задолженность. Потребительский кредит с разовым погашением включает также кредиты в виде отсрочки платежа (за услуги коммунальных предприятий, врачей и медицинских учреждений). Через различные формы потребительского кредита обслуживается всё возрастающая доля розничного товарооборота. По масштабам развития в России потребительского кредита пока существенно отстает от развитых стран. Однако в последние годы он получил довольно динамичное развитие.

Потребительский кредит предоставляется на покупку товаров длительного пользования, жилищное строительство и приобретение квартир. В денежной форме - на строительство, ремонт и т.п. Кредит на текущие нужды, как правило, носит краткосрочный (до двух лет), а на инвестиционные цели - долгосрочный характер.

Следствием бурного развития потребительского кредита стало возросшее число просроченных долгов горожан банкам. Под воздействием этого процесса началось образование цивилизованного рынка услуг по возврату долгов частных лиц.

Классификация потребительских ссуд заемщиков и объектов кредитования может быть проведена по ряду признаков, в том числе по типу заемщика, видам обеспечения, срокам погашения, методам погашения, целевому направлению использования, объектам кредитования, объему и т.д.

По направлениям использования (объектам кредитования) в России потребительский кредит подразделяют на кредиты: на неотложные нужды; под залог ценных бумаг; строительство и приобретение жилья; капитальный ремонт индивидуальных жилых домов, их газификацию и присоединение к сетям водопроводам и канализациям. Гражданам, проживающим в сельской местности, кроме того выдаются кредиты на строительство надводных построек для содержания скота и птицы и приобретение средств малой механизации для выполнения работ в личном подсобном хозяйстве. Членам садоводческих кооперативов и товариществ предоставляются долгосрочные ссуды на приобретение или строительство садовых домиков и на благоустройство садовых участков.

По субъектам кредитной сделки (по облику кредитора и заемщика) различают:

- банковские потребительские кредиты;

- ссуды, предоставляемые населению торговыми организациями;

- потребительские кредиты кредитных учреждений небанковского типа (ломбарды, пункты проката, кассы взаимопомощи, кредитные кооперативы, строительные общества, пенсионные фонды и т.д.);

- личные или частные потребительские кредиты, предоставляемые частными лицами;

- потребительские кредиты, предоставляемые заемщикам непосредственно на предприятиях и в организациях, в которых они работают.

По срокам кредитования потребительские кредиты подразделяются на:

- краткосрочные (сроком от 1 дня до 1 года)

- среднесрочные (сроком от 1 года до 3-5 лет)

- долгосрочные (сроком свыше 3-5 лет)

В настоящее время в России в связи с общей экономической нестабильностью деление потребительского кредита по срокам носит условный характер. Банки, предоставляя кредит, обычно делят их на краткосрочные (до 1 года) и долгосрочные (свыше 1 года). Краткосрочный кредит можно оформить на определенный срок (в пределах года) или до востребования. Кредит до востребования не имеет фиксированный срок и банк может потребовать ее погашение в любое время. При предоставлении кредита до востребования часто предполагается, что заемщик сравнительно ликвиден и активы, в которых вложены заемные средства, могут быть превращены в наличность в кратчайший срок. [ 4, c. 65 ]

Главная причина, по которой банк требует обеспечение, риск понести убытки в случае нежелания или неспособности заемщика погасить срок полностью, что и послужило началу экономического кризиса. Обеспечение не гарантирует погашение кредита, но уменьшает риск, так как в случае ликвидации банк получает преимущество перед другими кредиторами в отношении любого вида активов, которые служат обеспечением банковского кредита.

По методу погашения различают кредиты:

- погашение единовременно - Кредиты без рассрочки платежей имеют важную особенность: по таким кредитам погашения задолженности и процентов осуществляется единовременно. Примером таким кредитов могут служить так называемые бриджинг - кредиты, которые выдаются для покупки нового дома частным лицом в сумме разницы стоимости нового и старого дома владельца.

- кредиты с рассрочкой платежа - Кредиты с рассрочкой платежа включают: кредиты с равномерным периодическим погашением кредита (ежемесячно, ежеквартально и т.д.); кредиты с неравномерным периодическим погашением (сумма платежа в погашение кредита меняется (возрастает или снижается) в зависимости от определенных факторов). При выдаче кредита с рассрочкой платежа действует принцип, согласно которому сумма кредита списывается частями на протяжении периода действия договора.

По методу взимания процентов кредита классифицируется следующим образом:

- ссуды с удержанием процентов в момент ее предоставления

- кредиты с уплатой процентов в момент погашения

- кредиты с уплатой процентов равными взносами на протяжении всего срока пользования

В нашей стране подобного рода статистика в настоящее время отсутствует, однако общеизвестно, что в последние годы активно развивается кредитование населения через торговые организации. Покупатели нередко приобретают дорогостоящие товары с рассрочкой платежа.

Прямая и косвенная форма рассрочки платежа банковского кредитования потребительских нужд населения имеют свои преимущества и недостатки:

Первое, что выгодно отличает прямое банковское кредитование от косвенного - это простота организации кредитного процесса, которая позволяет точно оценить объект кредитования, выяснить экономическую целесообразность выдачи кредитов и организовать действенный контроль за ее использованием и погашением. Все это, несомненно, положительно сказывается на организации кредитных отношений банка с заемщиком.

С другой стороны, к негативным факторам, с точки зрения банка, связанным с прямым банковским кредитованием, обычно относят несколько более высокий уровень риска, чем при косвенном банковском кредитовании.

Во-первых, в России современная практика кредитования индивидуальных заемщиков имеет ряд сложностей:

а) анализ кредитоспособности индивидуальных клиентов на стадии, предшествующей выдаче кредита, проводят далеко не все коммерческие банки

б) методики анализа кредитоспособности не всегда отвечают требованиям практики

в) наличие обеспеченности по кредитам нередко носит формальный характер

Во-вторых макроэкономическая ситуация в стране также негативно сказалась на организации и кредитования частных клиентов банка.

Косвенное банковское кредитование потребительских нужд населения позволяет банку сократить влияние рисков (кредитных, процентных, валютных, рыночных и проч.), поскольку кредиты позволяют с большей степенью достоверности и реальности определить кредитоспособность заемщика, возможность погашения кредита в срок, организовать действенный контроль, в том числе на стадии погашения кредита.

С точки зрения клиента, важно также, что он получает ссуду в момент возникновения в ней потребности (в торговой организации при покупке товаров длительного пользования, например, по кредитной карте). Для клиента нет необходимости обращаться в банк с просьбой о выдаче ссуды и т. д

Таким образом, разбираясь в формах потребительского кредитования, заемщик не только может грамотно выбрать нужную кредитную программу, но и сэкономить свое время и деньги, что в наше время является важными факторами.

1.3 ОСОБЕННОСТИ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ В РОССИИ И ЗА РУБЕЖОМ

В России к потребительским ссудам относят любые виды ссуд, предоставляемых населению. По сути своей - это продажа торговыми предприятиями потребительских товаров с отсрочкой платежа или предоставление банками ссуд на покупку потребительских товаров, а также на оплату различного рода расходов личного характера (плата за обучение, медицинское обслуживание и т.п.).

За последние 10 лет развитие банковского сектора России было крайне неравномерным. Серьезные кризисы в экономике страны приводили к крушению крупнейших кредитных институтов (например, кризис 2008-2009 гг.). Важной особенностью деятельности российских банков являлось то, что сфера этой деятельности была традиционна в обслуживании крупных корпоративных клиентов, прежде всего в нефтяной и металлургической сфере, а также осуществление операций на финансовых рынках. Поэтому важнейшие функции кредитных институтов страны, связанные с обслуживанием физических лиц и малых и средних предприятий были развиты лишь на начальном уровне.

Однако экономическая реформа, проводимая в нашей стране, открыла новый этап в развитии банковского дела. И современное состояние экономики страны стимулирует увеличение количества кредитов, выдаваемых физическим лицам - потребительских кредитов.

В России в 2010-2011гг наблюдался не только стремительный рост, но и пик потребительского кредитования. Важно отметить несколько причин подобного роста:

- во-первых, стабилизация в политической жизни нашей страны постепенно возвращает людям чувство уверенности,

- во-вторых, отмечается рост благосостояния населения и, как следствие, появление желания покупать более дорогие вещи, не являющиеся вещами первой необходимости (машины, бытовую технику, новую мебель),

- в-третьих, опыт последних лет показал неэффективность простого накопления денег вследствие инфляции и колебаний валютных курсов, и, все чаще, предпочтение отдается вложениям в те или иные товары, услуги и пр.

Зарубежный опыт кредитования по своей структуре мало отличается от кредитования в России. Отличие только в более тщательном подходе по всем этапам кредитования. Но также как и в России, самым важным при кредитовании на протяжении всего действия кредитных отношений с заемщиком является анализ кредитоспособности.

Под анализом кредитоспособности заемщика понимается оценка банком заемщика с точки зрения возможности и целесообразности предоставления кредита, определение вероятности их своевременного возврата в соответствии с кредитным договором. Оценка кредитоспособности клиента осуществляется на основе анализа, который направлен на выявление объективных результатов и тенденций в его финансовом положении.

Целью анализа кредитоспособности индивидуальных заемщиков является оценка риска, связанного с кредитованием частных клиентов. Не удивительно, что эти риски существенным образом отличаются от рисков, сопутствующих кредитованию юридических лиц. Чтобы снизить собственные издержки, банки вынуждены обслуживать много разных клиентов с различными личностными и финансовыми характеристиками.

Конгресс США утвердил закон «О равных кредитных возможностях» (ЕСОА - Еquа1 Сгеdit Оррогtunites Асt), в соответствии с которым кредиторы не имеют права осуществлять дискриминацию потенциальных заемщиков: по расовому признаку, по религиозному признаку, в зависимости от пола, семейного положения, возраста или исходя из национальности.

Первоначально заполняется анкета, основными пунктами которой являются:

1. Личные свойства клиента;

2. Общее образование;

3. Техническая квалификация:

4. Физическое состояние;

5. Имущество.

Существует масса способов проанализировать кредитоспособность ссудозаемщика. В разных странах и даже в каждом отдельном банке применяют собственную систему оценки, исходя из конкретных условий сделки.

В Германии, также как и у нас рассчитывается месячный доход и месячный расход, получая располагаемый доход. Платежеспособность оценивается как хорошая, если сумма по обслуживанию долга составляет 60 % и более. Также здесь применяют «Метод кредитного скоринга».

Он основан на бальной оценке заемщика. Клиент, набравший более 1,25 балла считается более кредитоспособным, а менее 1,25 - нежелательным для банка. Метод скоринга хорош тем, что его можно использовать в присутствии клиента. В США и во Франции подход к анализу кредитоспособности примерно такой же.

Проводя анализ эффективности кредитования банка США, дают оценку кредитов с точки зрения пяти «С»:

1. сharacter (характер);

2. сарital (капитал);

3. сарасity (возможности);

4. соnditiones (условия);

5. соllаtегаl (обеспечение).

Для устранения размера адекватного покрытия кредитного риска по потребительским ссудам, западные банки нередко рассчитывают специальные показатели, коэффициенты, характеризующие минимальный размер платежей в погашение ссуды и максимальный допустимый размер задолженности по отношению к доходам клиента.

В большинстве стран ссуды предоставляются банками обычно в форме открытия кредитного лимита. В Великобритании, Канаде, США устанавливается лимит по овердрафту, который является, пожалуй, наиболее простым методом кредитования. При овердрафте банк предоставляет кредит, выдавая клиенту деньги (или оплачивая его счета) с текущего счета клиента сверх имеющегося на счете остатка, в пределах определенного лимита (в результате на счете образуется дебетовое сальдо). Сумма лимита, т.е. максимальная сумма овердрафта, устанавливается при открытии текущего счета специальным соглашением между банком и клиентом. Овердрафт удобен для клиента тем, что позволяет брать взаймы именно ту сумму, которая ему необходима в данный момент, выплачивая процент лишь за фактически израсходованные средства. При овердрафте все суммы, зачисляемые на текущий счет клиента, направляются в погашение задолженности, поэтому объем кредита изменяется по мере поступления средств. Процент по овердрафту начисляется ежедневно и только на сумму, превышающую остаток на текущем счете.

Широко распространенной формой открытия кредитного лимита является лимит по контокоррентному счету, открываемому заемщику. Предоставляемый в такой форме кредит называется контокоррентным. Контокоррентный счет представляет собой сочетание ссудного счета с текущим. На нем учитываются все операции банка с клиентом: на дебет счета записываются ссуды, предоставленные банком клиенту, а на кредит - суммы, поступающие в банк от клиента в виде выручки от реализации продукции, вкладов. Лимит кредитования устанавливается банком исходя из финансового положения клиента, его связей с банком и других факторов. Расчеты по контокоррентному счету осуществляются не по каждой отдельной сделке, а периодически на основе сальдо, обычно ежеквартально. Контокоррентный кредит широко используется в Германии, Бельгии, Голландии, Италии, США. И овердрафт, и контокоррент формально являются кредитами до востребования, но на практике они постоянно продлеваются для постоянных клиентов.

Во многих странах лимит отрывается в форме открытия кредитной линии, то есть юридически оформленного соглашения между банком и заемщиком, по которому банк обязуется предоставлять заемщику кредиты на согласованную сумму в течение определенного периода. Иногда это соглашение заключается в устной форме. Такое неформальное обязательство банка называется открытой кредитной линией, или открытым кредитным лимитом. Обычно кредитная линия открывается на год, хотя возможно ее продление. Удобство для заемщика и банка при этой форме ссуды состоит в том, что в течение действия кредитного лимита заемщик в любой момент может получить ссуду без дополнительных переговоров с банком и заключения отдельного кредитного договора. В то же время за банком сохраняется право отказать в выдаче ссуды в пределах открытого кредитного лимита, если положение заемщика ухудшилось. Еще одной особенностью открытия кредитной линии является то, что оно нередко сопровождается требованием банка к заемщику хранить на своем текущем счете так называемый компенсационный остаток в размере не менее 20% от суммы кредита. В результате повышается реальный уровень процента, взимаемого по ссуде.

Одной из форм банковских ссуд является предоставление кредита с использованием специально открываемого ссудного счета. В этом случае вся сумма перечисляется с дебета ссудного счета на кредит текущего счета клиента или его расчетного счета. Кредит может предоставляться также путем оплаты со ссудного счета заемщика расчетно-денежных документов или выдачи ссуд наличными деньгами. Конкретные формы выдачи кредитов предусматриваются в кредитных соглашениях и кредитных договорах.

Условия выдачи кредитов дифференцируются в зависимости от величины капитала заемщика, его связей с банком. Более обеспеченным заемщикам, имеющим длительные тесные связи с банками, кредиты предоставляются на более значительные сроки, без обеспечения, из более низкого процента. Обычно банки периодически устанавливают и публикуют минимальную первичную, или базовую, ставку - ставку по необеспеченным краткосрочным ссудам первоклассным заемщикам. По различным категориям заемщиков ставки устанавливаются на несколько пунктов выше базовой.

Высокие темпы инфляции в середине 70-х годов привели к распространению такой техники банковского кредитования, при которой снижается кредитный риск. Это прежде всего так называемые ролловерные (от англ. rollover - возобновление), или возобновляемые, кредиты. Они представляют собой разновидность средне и долгосрочных кредитов, предоставляемых по "плавающим" процентным ставкам, которые пересматриваются через обусловленные в кредитном соглашении сроки (обычно три - шесть месяцев) согласно текущим рыночным ставкам по краткосрочным кредитам. При согласовании между участниками кредитного соглашения общего срока кредита период его использования делится на временные отрезки (субпериоды), для каждого из которых устанавливается вновь процентная ставка. Хотя ролловерные кредиты устанавливаются на средние сроки, их выписка осуществляется на короткие сроки, после чего кредит возобновляется, и так до тех пор, пока не истечет общий срок кредита. Периодические пересмотры процентной ставки снижают риск банковских убытков от повышения ставок по краткосрочным депозитам, которые являются основным источником средств для среднесрочных кредитов.

Таким образом, приведенное вышеописание видов кредитных услуг позволяет говорить об их разновидности и возвращающей конкуренции между банками на рынке потребительского кредитования. Это позволяет предпологать, что при сохранении современных экономических тенденциях потребительское кредитование в ближайшем будущем будет развиваться, а следовательно будут возникать новые виды и формы потребительского кредитования.

2 ОРГАНИЗАЦИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ НА ПРИМЕРЕ ОАО «РОССЕЛЬХОЗБАНКА»

2.1 ХАРАКТЕРИСТИКА БАНКА

«Россельхозбанк» - один из крупнейших банков России, специализирующийся на финансировании предприятий агропромышленного комплекса. Полное наименование - Открытое акционерное общество «Российский Сельскохозяйственный банк».«Россельхозбанк» (РСХБ) был создан по инициативе Правительства, одобренной президентом РФ в 2000 году, в целях развития национальной кредитно-финансовой системы агропромышленного сектора и сельских территорий Российской Федерации, сегодня это универсальный коммерческий банк, предоставляющий все виды банковских услуг и занимающий лидирующие позиции в финансировании агропромышленного комплекса России. Учредителем выступило государственное «Агентство по реструктуризации кредитных организаций» (АРКО). С июля 2001 года 100% акций банка принадлежит Правительству РФ в лице Федерального фонда имущества.

Россельхозбанк входит в число самых крупных и устойчивых банков страны по размеру активов и капитала, а также в высшую группу надежности в Рейтинге 100 Банков по версии журнала Forbes . Кредитный портфель банка на 1 июля 2013 года составляет 1 трлн 179 млрд рублей.

Россельхозбанк обслуживает розничных и корпоративных клиентов, предлагая наряду с универсальными банковскими продуктами десятки специализированных программ для развития производства в области сельского хозяйства и смежных отраслей. Особое внимание уделяется программам кредитования малого и среднего бизнеса.

Банк строит свою работу при взаимодействии с государством в четырех направлениях. Во-первых, 100% акций Банка принадлежат Российской Федерации, что позволяет позиционировать обязательства РСХБ как квази-суверенный риск. Во-вторых, Правительство РФ периодически оказывает Банку финансовую поддержку посредством увеличения уставного капитала. В настоящее время уставный капитал РСХБ состоит из 148,048 миллиарда рублей и разделен на 148,048 тысячи обыкновенных акций номиналом 1 миллион рублей.

В-третьих, Деятельность Банка контролируется Правительством РФ через Общее Собрание Акционеров. Это позволяет эффективно координировать работу Банка с федеральными, региональными и муниципальными органами власти и вести работу по реализации национальных программ по поддержке аграрного сектора экономики.

И, наконец, в-четвертых, в соответствии с инициативами Президента РФ В. Путина, Правительство РФ должно сфокусироваться на реализации четырех «приоритетных национальных проектов», один из которых предусматривает развитие российского АПК. РСХБ выступает в качестве главного финансового агента Правительства РФ в агропромышленном секторе экономики.

Россельхозбанк занимает второе место в России по размеру филиальной сети, в настоящее время функционируют 78 филиалов. Свыше 1500 отделений работают во всех регионах страны, в том числе более половины в малых городах и сельских населенных пунктах. Представительства Банка открыты в Беларуси, Казахстане, Таджикистане, Азербайджане и Армении.

Основными целями деятельности Банка являются комплексное банковское обслуживание товаропроизводителей в сфере агропромышленного производства всех форм собственности и видов деятельности, участие в реализации кредитно-денежной и финансово-экономической политики государства в агропромышленном комплексе, внедрение инструментов развитого финансового рынка в механизм финансирования товарного сельскохозяйственного производства и его инфраструктуры.

Достижение указанных целей обеспечивается непосредственной деятельностью Банка как кредитной организации, а также участием Банка в соответствующих государственных, региональных, местных и межгосударственных программах в качестве финансово-кредитного агента государства, выступающего в этой роли как на договорной основе, так и в соответствии с федеральными законами, иными нормативными актами Российской Федерации.

Банк осуществляет следующие банковские операции:

а) привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок);

б) размещение указанных в подпункте «а» настоящего пункта привлеченных средств от своего имени и за свой счет;

в) открытие и ведение банковских счетов физических и юридических лиц;

г) осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

д) инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

е) купля-продажа иностранной валюты в наличной и безналичной формах;

ж) привлечение во вклады и размещение драгоценных металлов;

з) выдача банковских гарантий;

и) осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

Осуществление банковских операций производится на основании лицензии, выдаваемой Банком России.

Банк, помимо перечисленных в пункте 20 настоящего Устава банковских операций, вправе осуществлять следующие сделки:

а) выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

б) приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

в) доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

г) осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

д) предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

е) лизинговые операции;

ж) оказание консультационных и информационных услуг.

Банк вправе осуществлять иные сделки в соответствии с законодательством Российской Федерации.

Все перечисленные банковские операции и сделки осуществляются в рублях и в иностранной валюте.

Банк вправе осуществлять выпуск, покупку, продажу, учет, хранение и иные операции с ценными бумагами, выполняющими функции платежного документа, с ценными бумагами, подтверждающими привлечение денежных средств во вклады и на банковские счета, с иными ценными бумагами, осуществление операций с которыми не требует получения специальной лицензии в соответствии с федеральными законами, а также вправе осуществлять доверительное управление указанными ценными бумагами по договору с физическими и юридическими липами.

Банк имеет право осуществлять профессиональную деятельность на рынке ценных бумаг в соответствии с федеральными законами.

Банк имеет определенный аппарат управления. На его структуру оказывает влияние, прежде всего, характер банковской деятельности. Поскольку банк является предприятием, то построение аппарата его управления, с одной стороны, содержит некоторые черты, характерные для всех предприятий, занятых производством определенного продукта. У банка как у любого другого предприятия есть своя дирекция, свои руководящие и исполнительские подразделения, своя бухгалтерия, своя кадровая служба и пр.

Структура банка определяется, наконец задачами экономии затрат, необходимости загрузки банковского персонала. Банк является коммерческим предприятием, он работает в интересах получения прибыли. Он не может набирать излишний персонал, ибо это увеличивает общие расходы по оплате труда банковских работников. Банк должен нанять такое число сотрудников, которое было бы достаточно для выполнения соответствующего объема работ и обеспечивало бы необходимую их загрузку. Несомненно, как в любом другом Банке, одними из главных являются отделы, осуществляющие активные и пассивные операции, соответственно отдел сопровождения кредитных проектов и операционный отдел.

Прежде всего рассмотрим отдел сопровождения кредитных проектов, в который входят группы по работе с залоговым обеспечением, мониторинга кредитных проектов, технического аудита, по работе с дополнительными офисами, отчетности и анализа кредитного портфеля. Необходимо отметить тот факт, что для любого коммерческого банка отделы кредитования и сопровождения играют огромную роль так как сотрудники данных отделов обеспечивают процесс выдачи, сопровождения кредитов, предпринимают попытки по предотвращению возникновения просрочки по кредитам, а также, что вытекает из всего сказанного, они в большей степени способствуют поступлению в банк доходов, поскольку доходность от кредитных операций в любом банке выше чем от других операций. Кроме того, именно из кредитного отдела к руководству банка поступают предложения о введении новых программ, связанных с кредитованием.

Следует выделить следующие важные задачи данного подразделения:

1) рассматривает кредитные проекты и подготавливает экспертные заключения по установленной форме для последующего вынесения их на рассмотрение Кредитного Комитета филиала Банка. Проводит экспертизу кредитных проектов дополнительных офисов, вносит их на рассмотрение Кредитного Комитета;

2) рассматривает предлагаемые варианты обеспечения, анализирует их ликвидность, привлекает к оценке специалистов соответствующих подразделений банка;

3) оформляет кредитные договоры, договоры залога, поручительства и другие необходимые документы;

4) осуществляет подготовку всех документов, необходимых для открытия ссудного счёта и заведения ссудной сделки. Проверяет документы, подтверждающие целевое использование кредита;

5) осуществляет сопровождение выданных кредитов;

6) участвует совместно с другими подразделениями Банка по возврату просроченной задолженности, в части проведения анализа хозяйственно-финансовой деятельности заёмщика;

7) доводит до дополнительных офисов филиала процентные ставки по кредитам юридическим лицам, нормативные и другие документы по вопросам, входящим в компетенцию отдела;

8) принимает от отдела коммерческого кредитования пакеты документов по кредитному проекту на сопровождение после положительного решения Кредитного Комитета о предоставлении кредита;

9) осуществляет контроль за целевым использованием кредитных средств, проводит анализ и проверку залогов, контрактов, договоров и других документов, подтверждающих поставку товара. Контролирует прохождение платёжных документов заёмщика, движение средств расчётных, валютных, ссудных счетов, определяет класс платёжеспособности заёмщика;

10) проводит мероприятия по устранению нарушений платёжной дисциплины;

11) осуществляет контроль за фактическим выполнением заёмщиком условий, определённых кредитным проектом. Своевременно представляет заёмщикам информацию о суммах и сроках погашения задолженности по кредитному проекту;

12) проводит анализ материалов по кредитным договорам для предложений по изменению условий кредитного договора заёмщика (пролонгация, изменение штрафных санкций и др.) с целью последующего рассмотрения этих вопросов на соответствующем Кредитном Комитете;

13) анализирует уровень применяемых процентных ставок и доходов, получаемых от кредитования заёмщиков;

14) осуществляет переписку с директивными органами, различными организациями и заёмщиками по вопросам кредитования;

15) проводит подготовку отчётности руководству филиала о состоянии ссудной задолженности по кредитуемым заёмщикам

16) консультирует заёмщиков в рамках работы по действующим кредитным договорам банка;

17) участвует совместно с другими подразделениями банка по возврату просроченной задолженности, в части проведения анализа хозяйственно-финансовой деятельности заёмщика;

18) осуществляет контроль за деятельностью отделений по вопросам сопровождения, кредитования, оказывает методологическую помощь доп. офисам филиала;

19) организует работу в регионе по всем направлениям деятельности отдела.

В соответствии с поставленными задачами подразделение выполняет следующие задачи: рассмотрение и подготовка экспертами кредитных проектов, рассмотрение обеспечения (ликвидность), оформление договоров залога, поручительства, сопровождение кредитов, обеспечение возвратности просроченной задолженности, надзор за целевым использованием средств и выполнением кредитного договора.

Одним из многочисленных блоков является операционный отдел, в который входит группа расчетов, обеспечивающая своевременное проведение безналичных расчетов Филиала банка и его клиентов с другими банковскими учреждениями через РКЦ, корреспондентские счета Банка и сеть филиалов Россельхозбанка. Главными функциями отдела является исполнение инкассовых поручений, платежных требований, требований-поручений с предварительным акцептом, обеспечение своевременного совершения расчетов в национальной и иностранной валюте, осуществление контроля безналичных расчетов.

Основными задачами группы финансового мониторинга являются:

1) контроль за целевым использованием коммерческих кредитов юридических лиц по предоставляемым в отдел документам;

2) ведение и контроль операций по межбанковским кредитам;

3) ведение и контроль фондовых операций;

4) ведение и контроль соблюдения валютно-обменных операций;

5) контроль ведения документарных операций;

6) контроль ведения кредитно-депозитных операций в филиале и дополнительных офисах;

7) контроль внешних платежей, проходящих через группу, для включения их в реестр отправки в РКЦ;

8) составление и своевременная передача в группу отчетности заполненных форм отчетности ЦБ и справок касательно вопросов кредитования;

9) подготовка информации по кредитному портфелю филиала Банка.

Окончательный контроль за деятельность банка осуществляет главный бухгалтер, который выполняет следующие задачи:

1) формирование достоверной, детальной и содержательной информации о деятельности банка его имущественном положении;

2) введение подробного, полного и достоверного бухгалтерского учета всех внутрибанковских операций, использования материальных и финансовых ресурсов;

3) выявление внутрихозяйственных резервов для обеспечения финансовой устойчивости кредитной организации, предотвращения отрицательных результатов ее деятельности;

4) использование бухгалтерского учета для принятия управленческих решений;

5) составление и контроль бухгалтерской отчетности;

6) контроль законности и правильности отражения операций по счетам, открытым в балансе банка.

Органами управления Банка являются:

Общее собрание акционеров Банка;

Наблюдательный совет Банка;

Правление Банка (коллегиальный исполнительный орган);

- Председатель Правления Банка (единоличный исполнительный орган).

Высшим органом управления Банка является общее собрание акционеров Банка.

Банк обязан ежегодно проводить годовое общее собрание акционеров.

Годовое общее собрание акционеров проводится не ранее чем через два месяца и не позднее чем через шесть месяцев после окончания финансового года Банка. На годовом общем собрании акционеров Банка решаются вопросы об избрании Наблюдательного совета Банка, Ревизионной комиссии Банка, утверждении аудитора Банка, утверждении годового отчета, годовой бухгалтерской отчетности, отчетов о прибылях и об убытках (счетов прибылей и убытков) Банка, о распределении прибыли (в том числе выплате (объявлении) дивидендов, за исключением прибыли, распределенной в качестве дивидендов по результатам первого квартала, полугодия, девяти месяцев финансового года) и убытков Банка по результатам финансового года, а также могут решаться иные вопросы, отнесенные к компетенции общего собрания акционеров.

Проводимые помимо годового общие собрания акционеров Банка являются внеочередными.

Исключительно важную роль в системе оценки результативности, деловых качеств предприятия и степени его надежности играют показатели прибыли и рентабельности. В прибыли аккумулируются все доходы, расходы, обобщаются результаты деятельности предприятия.

Таблица 1 – Анализ прибылей и убытков банка.

|

Показатель

|

На 1.01.2012

|

На 1.01.2013

|

Темп роста %

|

|

|

|

|

В 2012

|

В 2013

|

|

Доходы по основной деятельности

|

279770

|

334779

|

119,7

|

129,1

|

|

Расходы по основной деятельности

|

195668

|

152348

|

77,9

|

130,2

|

|

Результат по основной деятельности

|

84102

|

182431

|

216,9

|

128,1

|

|

Прочие доходы

|

400362

|

136547

|

34,1

|

86,2

|

|

Прочие расходы

|

470135

|

315707

|

67,2

|

89,5

|

|

Валовые доходы

|

680132

|

471446

|

69,3

|

116,6

|

|

Валовые расходы

|

665803

|

468055

|

70,3

|

102,8

|

|

Валовая прибыль

|

14329

|

3391

|

23,7

|

2028,8

|

Данные таблицы показывают устойчивый рост доходов по основной деятельности: 119,7% за 2012 г. и 129,1% за 2013 год. Положительная тенденция 2012 года в виде сокращения основных расходов на 22% не получила своего развития в следующем году, что отразилось на темпах роста прибыли по основной деятельности, которая показывает насколько доходы от активных операций способны перекрывать расходы по пассивным операциям. Если за 2012 год она выросла в 2,2 раза, то в 2013 году ее рост составил 28%.

Банк добивается успеха в сфере сокращения расходов по прочей деятельности: за два года они снизились на 40%. Доходы после уменьшения на 22% за 2012 году, в последующий год увеличились на 30% и достигли своего первоначального уровня.

В целом, в 2012 году наблюдается как общее снижение доходов, так и общее снижение расходов, что говорит о снижении эффективности использования привлеченных ресурсов.

В 2013 году существенный рост доходов по основной деятельности, на фоне снижения бремени позволило банку добиться двадцатикратного увеличения прибыли за 2013 год, после ее сокращения в 2012 году в четыре раза.

Таблица 2 - Динамика прочих доходов и расходов

|

Наименование статьи

|

На 1.01.2012

|

На 1.01.2013

|

Темп роста, %

|

|

|

|

|

в 2012 г.

|

в 2013 г.

|

|

|

1. Прочие доходы

|

400362

|

136547

|

34,1

|

86,2

|

|

|

1.1. Комиссионные вознаграждения

|

48713

|

65339

|

134,1

|

127,8

|

|

|

1.2. Положительная курсовая разница по купле-продаже валюты

|

24037

|

12040

|

50,1

|

122,7

|

|

|

1.3. Доходы от небанковской деятельности

|

8004

|

19438

|

242,9

|

61,6

|

|

|

1.4. Восстановленный резерв под обесценение ценных бумаг

|

897

|

2357

|

262,8

|

248,1

|

|

|

1.5. Доходы от операций с ценными бумагами

|

258180

|

9399

|

3,6

|

--

|

|

|

1.6. Прочие

|

60531

|

28094

|

46,4

|

5,9

|

|

|

2. Прочие расходы

|

470135

|

315707

|

67,2

|

89,5

|

|

|

2.1. Резерв на возможные потери по ссудам и ценным бумагам

|

288472

|

130268

|

45,2

|

0,7

|

|

|

2.2. Расходы на оплату труда

|

75764

|

80443

|

106,2

|

156,6

|

|

|

2.3. Административно-хозяйственные расходы

|

44404

|

53547

|

120,6

|

103,0

|

|

|

2.4. Износ основных средств

|

2869

|

5073

|

176,8

|

243,3

|

|

|

2.5. Прочие

|

58626

|

46376

|

79,1

|

190,4

|

|

|

|

|

|

|

|

|

Рост прочих доходов в 2012 году произошел за счет увеличения комиссионных вознаграждений на 34%, доходов от небанковской деятельности в 2,4 раза. Также на снижение прочих доходов повлияло снижение в 2 раза положительной курсовой разницы по купле-продаже валют и прочих доходов. Увеличение прочих расходов в 2012 году произошло за счет роста административно-хозяйственных расходов на 20%, расходов на оплату труда на 6%, износа основных средств на 77% (см. табл. 2). На сокращение прочих расходов повлияло снижение резервов банк на 55% и прочих расходов на 21%. Таким образом, существенное снижение прибыли в 2012 году произошло в результате резкого снижения доходов по ценным бумагам и от валютных операций на фоне роста административно-хозяйственных расходов.

Таблица 3 - Анализ эффективности деятельности банка

|

|

|

|

|

Определение показателя

|

Оптимальное значение, %

|

Значение

|

%

|

|

|

|

|

|

На 1.01.2010

|

На 1.01.2011

|

На 1.01.2012

|

|

|

Рентабельность общего капитала k25 = Прибыль / Активыс8 : (А1+А6+ А10+А15)

|

1,0 - 4,0

|

0,5

|

0,1

|

1,4

|

|

|

Рентабельность дохода k26 = Прибыль/ Доход c8:d3

|

8,0 - 20,0

|

2,1

|

0,7

|

12,5

|

|

|

Доходность активов

k27= Доход/ Активы

(dl+d2*): (A1+А6+А10+А15)

|

14,0 - 22,0

|

23,8

|

12,6

|

11,2

|

|

|

Рентабельность капитала

k28= Прибыль / Капитал

с8:С1

|

15,0 - 40,0

|

9,4

|

0,8

|

18,5

|

|

|

Мультипликатор капитала

k29 = (А1+А6+А10+А15): (С1+С4)

|

8-16 раз

|

5

|

4

|

8

|

|

|

Доходность работающих активов

k30 = Доход / Работающие активы

|

--

|

34,9

|

19,3

|

15,9

|

|

|

Рентабельность собственных средств k31 = Прибыль / Собственные средства-брутто

|

--

|

2,4

|

0,4

|

9,1

|

|

|

Рентабельность текущих активов

k32 = Прибыль / [Итог баланса -- Актив (стр.3+ стр.5+стр.6+стр.7 +

+стр.18)]

|

--

|

0,6

|

0,1

|

1,8

|

|

В 2011 году рост прочих доходов обеспечили увеличение комиссионных вознаграждений на 28%, восстановление резерва под обесценение ценных бумаг на 3,5 млн. руб. и рост положительной курсовой разницы на 23%. Все же это не компенсировало снижения доходов от небанковской деятельности и прочих доходов. Увеличение расходов на оплату труда на 57%, износа основных средств в 2,4 раза и административно-хозяйственных расходов на 3% обеспечили увеличение прочих расходов. Но расходы на возможные потери по ссудам снизились на 99%, что существенно повлияло на уменьшение расходов банк.

Рассмотрим относительные показатели прибыльности банк, которые построены на основе широко известной формулы Дюпона.

Рентабельность общего капитала (k25) характеризует деятельность банк с точки зрения эффективности управления по размещению активов, т. е. их возможности приносить доход. Снижение рентабельности общего капитала в 2010 году с 0,5 до 0,1% отражает повышение уровня иммобилизации активов и, следовательно, риск потери оперативного мобильного управления активами.

В 2011 году банк увеличил прибыль до оптимального уровня 1,4% от активов.

Рентабельность дохода (k26) отражает способность менеджмента банк контролировать свои расходы, исключая объективный расходный фактор -- рыночный уровень основной ставки. Снижение показателя в 2010 году свидетельствует о снижении степени покрытия расходов банк доходами. Рост показателя в 2011 году с 0,7 до 12,5% свидетельствует о гармонизации структуры ресурсной базы, т. е. уменьшении, насколько это возможно, доли дорогостоящих инструментов.

Коэффициент k28 показывает, что активы и капитал банк в 2010 году также использовались крайне неэффективно, а в 2011 году этот существенно улучшился до оптимального уровня. Все же резкие скачки значений коэффициентов отрицательно сказываются на устойчивости банк.

Низкий уровень мультипликатора капитала (k29) свидетельствует о том, что банк №8625 не использует мультипликативный эффект капитала в полной мере, что сказывается на результатах деятельности. Существенное увеличение этого показателя за 2011 год положительно сказалось на увеличении прибыли и устойчивости банк.

Финансовый коэффициент «отдачи» активов (k30) показывает, как функционирует банк с позиции прямой зависимости от «работающих» активов. В 2010 году резкое снижение показателя с 34,9 до 19,3% свидетельствуют о высоком риске портфеля и высокий уровень проблемных ссуд. Плавное снижение коэффициента в 2011 году свидетельствуют о сформированных пропорциях активного портфеля.

Эффективность использования собственных оборотных средств (k31) измеряется величиной прибыли, приходящейся на сумму стоимости средств. Резкое снижение соотношения в 2010 году с 2,4 до 0,4% -- следствие образования излишних непроизводительных накоплений или влияние рыночной конъюнктуры. Рост k31 в 2011 году свидетельствует об увеличении мобильных собственных средств, вовлекаемых в оборот активных операций банк, повышая его устойчивость и оперативность принятия решений при наступлении каких-либо банковских рисков. При этом повышается его способность к быстрому реагированию на изменения рыночной ситуации.

Общая рентабельность капитала банк (k32), участвующего в обороте его активных операций, оценивает эффективность оборота текущих активов КБ. Скачкообразные изменения в анализируемом периоде показывают зависимость от конъюнктуры рынка (рыночный риск) и возможность возникновения риска несбалансированной ликвидности, т. е. риска, возникающего в случае некритического подхода к ведению активно-пассивных операций банк.

Проведем факторных анализ прибыли. Суммарная прибыль отражает общий финансовый результат коммерческой деятельности банк и в общем случае формируется под воздействием следующих факторов:

· изменения размера фондов банк (с3);

· изменения маржи прибыли (Н4);

· изменения уровня эффективности использования активов (Н2);

· изменения уровня мультипликатора капитала (Н3).

Модель факторного анализа прибыли применительно к филиалу банк имеет вид:

Прибыль = Фонды банк Ч (Прибыль /Доход) Ч (Доход/Активы) Ч

Ч (Активы /Фонды банк),

или в агрегированной форме:

П = с3 ·Н4·Н2·Н3.

Таблица 4 – Исходные данные для факторного анализа прибыли

|

|

На 1.01.2010

|

На 1.01.2011

|

На 1.01.2012

|

|

|

Валовая прибыль

|

14329

|

3391

|

68797

|

|

|

Фонды банк (с3)

|

151873

|

406595

|

372010

|

|

|

Маржа прибыли (Н4)

|

0,021

|

0,007

|

0,125

|

|

|

Эффективность использования активов (Н2)

|

0,238

|

0,126

|

0,112

|

|

|

Мультипликатор капитала (НЗ)

|

18,837

|

9,181

|

13,194

|

|

1. Рассчитаем общий изменения размера прибыли = П -- П0,

где П -- прибыль отчетного (текущего) года;

П0 -- прибыль предыдущего периода.

ДП2010 = 3391 - 14329 = -- 10938

ДП2011 = 68797 - 3391 = 65406

2. Рассчитаем влияние на прибыль изменения собственного капитала:

(с3 -с30) · Н4·Н2·НЗ,

где с3 --собственный капитал отчетного (текущего) периода;

с30--собственный капитал предыдущего периода;

Н4 -- маржа прибыли отчетного (текущего) периода;

Н2 -- уровень эффективности использования активов отчетного (текущего) периода;

Н3 -- мультипликатор капитала отчетного (текущего) периода.

П2010 (Дс3) = (406595 - 151873) · 0,007 · 0,126 · 9,181 = 2124

П2011 (Дс3) = (372010 - 406595) · 0,125 · 0,112 · 13,194 = -- 6397

3. Рассчитаем влияние на прибыль изменения размера маржи прибыли:

(Н4-Н40) ·с30 ·Н2·Н3,

где Н40--маржа прибыли предыдущего периода.

П2010 (ДН4) = (0,007 - 0,021) · 151873 · 0,126 · 9,181 = -- 2443

П2011 (ДН4) = (0,125 - 0,007) · 406595 · 0,112 · 13,194 = 70872

4. Рассчитаем влияние на прибыль изменения уровня эффективности использования активов:

(Н2-Н20) ·с30·Н40·Н3,

где Н20--уровень эффективности использования активов предыдущего периода.

П2010 (ДН2) = (0,126 - 0,228) · 151873 · 0,021 · 9,181 = -- 3274

П2011 (ДН2) = (0,112 - 0,126) · 406595 · 0,007 · 13,194 = -- 551

5. Расчет влияния на прибыль изменения мультипликатора капитала:

(Н3-Н30) ·с30·Н40·Н20,

где Н30--мультипликатор собственного капитала предыдущего периода.

П2010 (ДН3) = (9,181 - 18,837) · 151873 · 0,021 · 0,238 = -- 7345

П2011 (ДН3) = (13,194 - 9,181) · 406595 · 0,007 · 0,126 = 1482

Факторный анализ прибыли за 2010 год показал, что увеличение фондов банк на 254,7 млн. руб. способствовало росту прибыли на 2 млн. руб. Отрицательное воздействие на величину прибыли оказало:

– снижение мультипликатора капитала на 9,656 способствовало уменьшению прибыли на 7,3 млн. руб.;

– снижение эффективности использования активов на 0,102 способствовало уменьшению прибыли на 3,3 млн. руб.;

– снижение удельного веса прибыли на 0,014 способствовало уменьшению прибыли на 2,4 млн. руб.

В 2011 году положительными тенденциями является:

увеличение удельного веса прибыли на 0,118, которое увеличило прибыль на 70,9 млн. руб.;

увеличение мультипликатора капитала на 4,013, которое увеличило прибыль на 1,5 млн. руб.

Отрицательными тенденциями является:

снижение фондов банк на 34,6 млн. руб. способствовало снижению прибыли на 6,4 млн. руб.;

снижение эффективности использования активов способствовало уменьшению прибыли на 551 тыс. руб.

Для более тщательного анализа воспользуемся дополнительными показателями эффективности (см. табл. 5) и проведем детализацию факторов, которые влияют на эффективность деятельности банк.

Коэффициент k33 (см. табл. 5) показывает, что доходность работающих активов достаточно высока, что в некотором роде компенсирует снижение эффективности использования ресурсов и обеспечивает прибыль банку.

Таблица 5 - Дополнительные показатели эффективности

|

|

|

|

|

Определение показателя и формула расчета

|

Оптимальное значение, %

|

Значение, %

|

|

|

|

На 1.01.2010

|

На 1.01.2011

|

На 1.01.2012

|

|

|

k33 = Прибыль/ Доходные активы

е1: (a5 + A6 + А10 - а14 + а16)

|

1,0-3,0

|

4,3

|

7,5

|

6,8

|

|

|

k34 = разность

dl : (a5 + A6 + А10 - а14 + а16) - r1 : (О1+О4)

|

--

|

5,8

|

8,4

|

7,7

|

|

|

k35 = Основные доходы/Основные расходы

dl : rl

|

110,0 - 125,0

|

143,0

|

219,7

|

217,8

|

|

Возрастание показателя k34 и в 2010 году обусловлено повышением кредитного риска клиентов банк при их агрессивной политике, а также высокой долей онкольных обязательств. Соответственно, это объясняет высокий процент покрытия основных расходов основными доходами (k35).

Уровень прочих расходов банк достаточно высок, хотя наметилась тенденция их сокращения (k37 и k39). Благодаря эффективному управлению разницей по доходным и расходным операциям (k36) плохое качество управления издержками компенсируется. В банке наблюдается высокая эффективность управления внутрибанковскими резервами (k38). Доля основной маржи в собственных средствах или размер добавленной стоимости (k40) находится на высоком уровне и продолжает расти: в 2010 году 44,9% в 2011 году 62,8%, что свидетельствует об эффективном управлении разностью. Показатель привлечения доходов на 1 рубль собственных средств в 2010 году был ниже оптимального уровня (k41), что говорит о неполном использовании возможностей по привлечению и размещению средств, но в 2011 году ситуация улучшилась и величина доходов достигла оптимального значения.

Величина собственных средств (капитала) Банка на 1 января 2013 года составила 2,8 млрд. рублей. Что наглядно представлено в табл.6 и рис.1.

Таблица 6 – Структура баланса банка за 2011-2013 годы

|

Номер строки

|

Наименование статьи

|

2011

|

2012

|

2013

|

|

|

|

Тыс.руб.

|

Стр-ра, %

|

Тыс.руб.

|

Стр-ра, %

|

Тыс.руб.

|

Стр-ра, %

|

|

I. АКТИВЫ

|

|

|

|

|

|

|

|

1

|

Денежные средства

|

1431829

|

7,0

|

1 590 921

|

7,0

|

1 643 389

|

5,1

|

|

2

|

Средства кредитных организаций в Центральном банке Российской Федерации

|

829027

|

4,0

|

921 141

|

4,0

|

949 590

|

2,9

|

|

2.1

|

Обязательные резервы

|

183701

|

0,9

|

204 112

|

0,9

|

312 674

|

1,0

|

|

3

|

Средства в кредитных организациях

|

1209116

|

5,9

|

1 343 462

|

5,9

|

1 369 106

|

4,2

|

|

4

|

Финансовые активы, оцениваемые по справедливой стоимости через прибыль и убыток

|

196506

|

1,0

|

218 340

|

1,0

|

218 894

|

0,7

|

|

5

|

Чистая ссудная задолженность

|

13891745

|

67,5

|

15 435 272

|

67,5

|

21 662 680

|

66,9

|

|

6

|

Чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи

|

1792972

|

8,7

|

1 992 191

|

8,7

|

5 229 953

|

16,1

|

|

6.1

|

Инвестиции в дочерние и зависимые организации

|

0

|

0,0

|

0

|

0,0

|

0

|

0,0

|

|

7

|

Чистые вложения в ценные бумаги, удерживаемые до погашения

|

0

|

0,0

|

0

|

0,0

|

0

|

0,0

|

|

8

|

Основные средства, нематериальные активы и материальные запасы

|

998617

|

4,8

|

1 109 574

|

4,8

|

1 043 142

|

3,2

|

|

9

|

Прочие активы

|

243902

|

1,2

|

271 002

|

1,2

|

267 661

|

0,8

|

|

10

|

Всего активов

|

20593713

|

100,0

|

22 881 903

|

100,0

|

32 384 415

|

100,0

|

|

II. ПАССИВЫ

|

|

|

|

|

|

|

|

1 1

|

Кредиты, депозиты и прочие средства Центрального банка Российской Федерации

|

0

|

0,0

|

0

|

0,0

|

1 050 352

|

3,2

|

|

12

|

Средства кредитных организаций

|

27000

|

0,1

|

30 000

|

0,1

|

305 000

|

0,9

|

|

13

|

Средства клиентов, не являющихся кредитными организациями

|

17511686

|

85,0

|

19 457 429

|

85,0

|

26 291 291

|

81,2

|

|

13.1

|

Вклады физических лиц

|

12315614

|

59,8

|

13 684 015

|

59,8

|

19 751 357

|

61,0

|

|

14

|

Финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток

|

0

|

0,0

|

0

|

0,0

|

0

|

0,0

|

|

15

|

Выпущенные долговые обязательства

|

430026

|

2,1

|

477 807

|

2,1

|

1 444 164

|

4,5

|

|

16

|

Прочие обязательства

|

1107691

|

5,4

|

1 230 768

|

5,4

|

353 970

|

1,1

|

|

17

|

Резервы на возможные потери по условным обязательствам кредитного характера, прочим возможным потерям и операциям с резидентами офшорных зон

|

68197

|

0,3

|

75 774

|

0,3

|

97 234

|

0,3

|

|

18

|

Всего обязательств

|

19144600

|

93,0

|

21 271 778

|

93,0

|

29 542 011

|

91,2

|

|

III. ИСТОЧНИКИ СОБСТВЕННЫХ СРЕДСТВ

|

|

|

|

|

|

|

|

19

|

Средства акционеров (участников)

|

900000

|

4,4

|

1 000 000

|

4,4

|

2000000

|

6,2

|

|

20

|

Собственные акции (доли), выкупленные у акционеров (участников)

|

0

|

0,0

|

0

|

0,0

|

0

|

0,0

|

|

21

|

Эмиссионный доход

|

0

|

0,0

|

0

|

0,0

|

0

|

0,0

|

|

22

|

Резервный фонд

|

16781

|

0,1

|

18 645

|

0,1

|

27 798

|

0,1

|

|

23

|

Переоценка по справедливой стоимости ценных бумаг, имеющихся в наличии для продажи

|

-67779

|

-0,3

|

-75 310

|

-0,3

|

-32 954

|

-0,1

|

|

24

|

Переопенка основных средств

|

122619

|

0,6

|

136 243

|

0,6

|

136 243

|

0,4

|

|

25

|

Нераспределенная прибыль (непокрытые убытки) прошлых лет

|

312742

|

1,5

|

347 491

|

1,5

|

421 394

|

1,3

|

|

26

|

Неиспользованная прибыль (убыток) за отчетный период

|

164750

|

0,8

|

183 056

|

0,8

|

289 923

|

0,9

|

|

27

|

Всего источников собственных средств

|

1449113

|

7,0

|

1 610 125

|

7,0

|

2 842 404

|

8,8

|

|

|

|

|

|

|

|

|

|

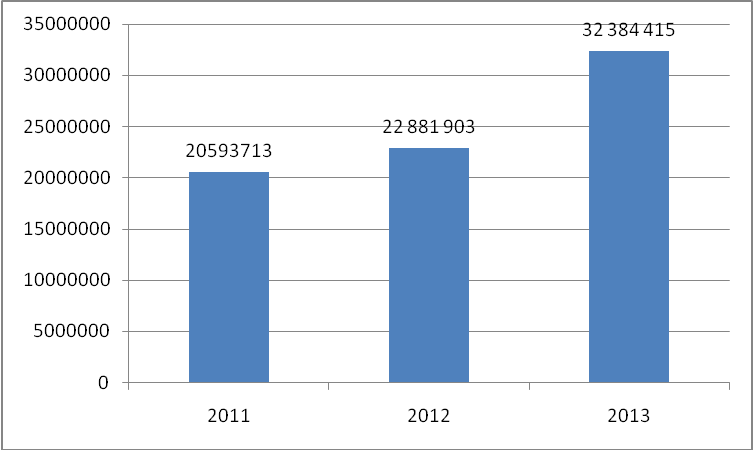

Данные таблицы показывают что, за период на январь 2013 произошли следующие изменения: Активы баланса увеличились на 9,5 млн. руб.по сравнению с размером активов на период с 2012 г. За 2011 г. активы банка увеличились на 2,3 млн. руб. по сравнению за период с января 2012г. Диаграмма рисонок 1 наглядно иллюстрирует произошедшие изменения.

Рисунок 1 – Динамика активов банка в 2011-2013 гг, тыс.руб.

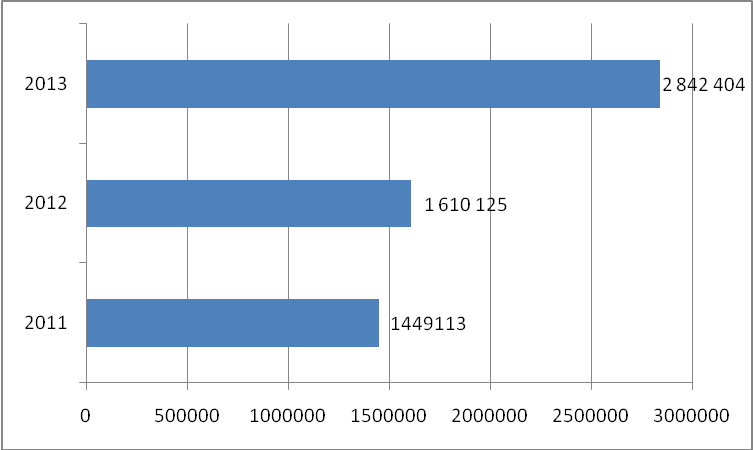

Собственный капитал банка вырос на 1,4 млн. руб. за период с января 2011 по январь 2013.

Рисунок 2 – Динамика собственного капитала банка в 2011-2013 гг, тыс.руб.

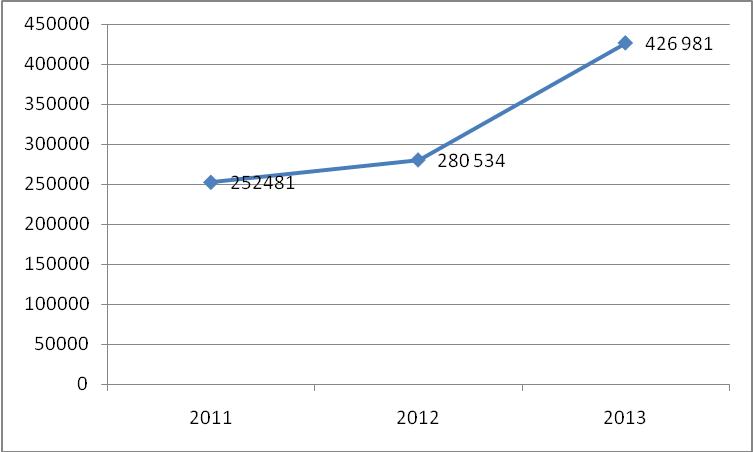

По итогам работы за 2013 год Банк получил прибыль до налогообложения в размере 427 млн. рублей (см. рис.3).

Рисунок 3 – Динамика прибыли до налогообложения банка в 2011-2013 гг, тыс.руб.

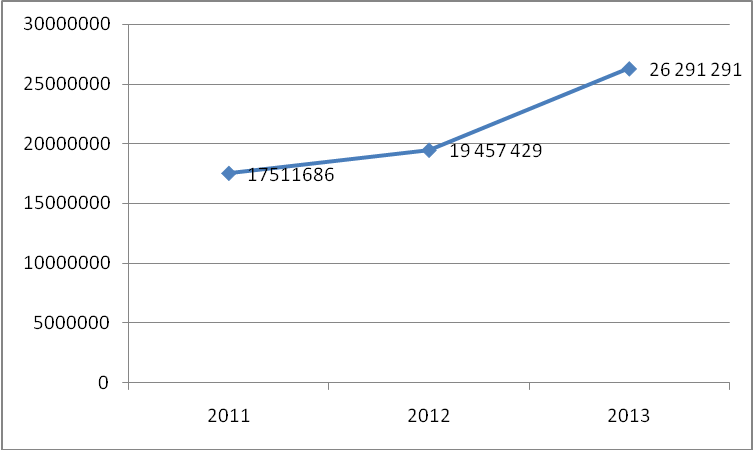

Величина привлеченных средств Банка за 2013 год увеличилась на 6,8 млрд. рублей или в 1,35 раза. Их объем на 01.01.2013 года составил 26,3 млрд. рублей (рис.4).

Рисунок 4 – Динамика величины привлеченных средств Банка в 2011-2013 гг, тыс.руб.

В течение всего отчетного периода наблюдался рост нетто-активов Банка, за 2013 год этот показатель увеличился в 1,4 раза, что позволило Банку войти в число 100 крупнейших федеральных банков.