Рациональная структура капитала и дивидендная политика предприятия

Тема: «Рациональная структура капитала и дивидендная политика предприятия»_____________________________ 24

Тема 3.

Рациональная структура капитала и дивидендная политика предприятия

3.1. АНАЛИЗ ЦЕНЫ И СТРУКТУРЫ КАПИТАЛА

3.1.1. ЦЕНА КАПИТАЛА: БАЗОВАЯ КОНЦЕПЦИЯ

Любое предприятие нуждается в источниках средств, чтобы финансировать свою деятельность. В зависимости от длительности существования в данной конкретной форме активы предприятия, равно как и источники средств, можно подразделить на кратко и долгосрочные. Привлечение того или иного источника финансирования связано для предприятия с определенными затратами:

акционерам нужно выплачивать дивиденды, банкам — проценты за предоставленные ими ссуды и др. Общая сумма средств, которую нужно уплатить за использование определенного объема финансовых ресурсов, выраженная в процентах к этому объему, называется ценой капитала. В идеале предполагается, что текущие активы финансируются за счет краткосрочных, а средства длительного пользования — за счет долгосрочных источников средств. Благодаря этому оптимизируется общая сумма расходов по привлечению средств.

Концепция цены капитала является одной из базовых в теории капитала. Она не сводится только к исчислению процентов, которые нужно уплатить владельцам финансовых ресурсов, но также характеризует ту норму рентабельности инвестированного капитала, которую должно обеспечивать предприятие, чтобы не уменьшить свою рыночную стоимость.

Следует различать два понятия — цена капитала данного предприятия и цена предприятия в целом, как субъекта на рынке капиталов. Первое понятие количественно выражается в сложившихся на предприятии относительных годовых расходах по обслуживанию своей задолженности перед собственниками и инвесторами. Второе может характеризоваться различными показателями, в частности величиной собственного капитала. Оба эти понятия количественно взаимосвязаны. Так, если предприятие участвует в инвестиционном проекте, доходность которого меньше, чем цена капитала, цена предприятия по завершении этого проекта уменьшится. Таким образом, цена капитала является ключевым элементом теории и практики решений инвестиционного характера.

Анализ структуры пассива баланса, характеризующего источники средств, показывает, что основными их видами являются:

внутренние источники (средства собственников или участников в виде уставного капитала, нераспределенной прибыли и фондов собственных средств), заемные средства (ссуды и займы банков и прочих инвесторов), временно привлеченные средства (кредиторы). Причины их образования, а также величина и доля в общей сумме источников средств могут быть различными.

Уставный капитал изначально формируется как основа стартового капитала, необходимого для создания предприятия. При этом владельцы или участники предприятия формируют его ис ходя из собственных финансовых возможностей и в размере, достаточном для выполнения той деятельности, ради которой оно создается. Фонды собственных средств, представляющие собой по сути отложенную к распределению прибыль, формируются либо вынужденно (например, резервный фонд), либо осознанно — владельцы предполагают, что достигаемое таким образом расширение объемов деятельности представляет собой более вы годное размещение капитала, чем изымание прибыли и направление ее на потребление или в другую сферу бизнеса. Временно привлеченные средства образуются на предприятии, как правило, в результате временного лага между получением товарно-материальных ценностей и их оплатой.

Цена каждого из приведенных источников средств различна, поэтому цену капитала предприятия находят по формуле средней арифметической взвешенной. Основная сложность заключается в исчислении стоимости единицы капитала, полученного из конкретного источника средств. Для некоторых источников ее можно вычислить достаточно легко (например, цена банковского кредита), по другим источникам это сделать довольно трудно, причем точное исчисление в принципе невозможно. Тем не менее даже приблизительное знание цены капитала предприятия весьма полезно как для сравнительного анализа эффективности авансирования средств в его деятельность, так и для осуществления его собственной инвестиционной политики.

Таким образом, экономическая интерпретация показателя «цена капитала» очевидна — он показывает, какую сумму следует заплатить за привлечение единицы капитала из данного источника. Показатель исчисляется в процентах и, как правило, по годовым данным.

3.1.2. ЦЕНА ОСНОВНЫХ ИСТОЧНИКОВ КАПИТАЛА

Можно выделить три основных источника капитала: заемный капитал; акционерный капитал; отложенная прибыль (фонды собственных средств и нераспределенная прибыль).

Основными элементами заемного капитала являются ссуд банка и выпущенные предприятием облигации. Цена первого элемента должна рассматриваться с учетом налога на прибыль. Дело в том, что проценты за пользование ссудами банка включаются себестоимость продукции. Поэтому цена единицы такого источника средств (Кбс) меньше, чем уплачиваемый банку процент (р):|

Кбс=Р х (1-Н ),

где Н— ставка налога на прибыль.

Цена такого источника средств, как облигации хозяйствующего субъекта, приблизительно равна величине уплачиваемого процента.

В некоторых странах проценты по облигациям также разрешено относить на прибыль до налогообложения. Поэтому цена этого источника иногда уточняется. Для вновь планируемого! выпуска облигационного займа при расчете его цены необходимо учитывать влияние возможной разницы между ценой реализации облигаций и их нарицательной стоимостью (последняя нередко может быть выше, в частности, за счет расходов по выпуску облигаций и продажи их на условиях дисконта):

где Коб — цена облигационного займа как источника средств предприятия;

р — ставка процента (в долях единицы);

Сн— величина займа (нарицательная стоимость);

Ср — реализационная цена облигаций;

к — срок займа (количество лет);

Н — ставка налога на прибыль (в долях единицы).

Пример:

Предприятие планирует выпустить облигации нарицательной стоимостью 1000 руб. со сроком погашения 20 лет и ставкой процента 9%. Расходы по реализации облигаций составят в среднем 3% нарицательной стоимости. Для повышения привлекательности облигаций они продаются на условиях дисконта — 2% нарицательной стоимости. Налог на прибыль и прочие обязательные отчисления от прибыли составляют 35%. Требуется рассчитать цену этого источника средств. По формуле:

Акционеры в обмен на предоставление своих средств предприятию получают дивиденды. Их доход численно будет равен затратам предприятия по обеспечению данного источника средств. Поэтому с позиции предприятия цена такого источника приблизительно равна уровню дивидендов, выплачиваемых акционерам. Поскольку по привилегированным акциям выплачивается фиксированный процент, цена источника средств «привилеги рованные акции» (Кпа) рассчитывается по формуле:

Кпа = Д / Цпа (3.1)

где Д — размер фиксированного дивиденда (в денежных единицах);

Цпа — текущая (рыночная) цена привилегированной акции.

Приведенная оценка может искажаться, если было несколько выпусков акций, в ходе которых они продавались по разной цене. В этом случае можно воспользоваться формулой средней арифметической взвешенной. Если предприятие планирует увеличить свой капитал за счет дополнительного выпуска привилегированных акций, то цена этого источника средств также рассчитывается по формуле (3.1), однако полученную оценку необходимо уточнить на величину расходов по организации выпуска, как это было приведено выше.

Размер дивидендов по обыкновенным акциям заранее не определен и зависит от эффективности работы предприятия. Поэтому цену источника средств «обыкновенные акции» (Коа) можно рас считать с меньшей точностью. Существуют различные методы оценки, из которых наибольшее распространение получили: а) модель Гордона; б) модель САРМ.

Коа = Дп / Цоа+g, (3.2)

где Дп — прогнозное значение дивиденда на ближайший период;

Цоа — текущая (рыночная) цена обыкновенной акции;

g — прогнозируемый темп прироста дивидендов.

Такой алгоритм расчета имеет ряд недостатков. Во-первых, он может быть реализован лишь для компаний, выплачивающих дивиденды. Во-вторых, показатель Коа очень чувствителен к изменению коэффициента g. В-третьих, здесь не учитывается фактор риска.

Эти недостатки в известной степени снимаются, если приме няется модель САРМ. Однако и этот подход может быть реализован лишь при определенных условиях. В частности, необходимо иметь информацию о рынке ценных бумаг: премия за риск, норма дохода в среднем на рынке, -коэффициенты.

Отложенная к выплате прибыль нередко может занимать большой удельный вес в общей сумме источников собственных средств. Цена этого источника также может рассчитываться различными методами. Один из наиболее распространенных подходов основан на следующей идее. Голосуя за реинвестирование части своей прибыли, акционеры неформально предполагают, что для них более выгодны изъятие прибыли и вложение ее в какие-то другие рыночные активы. В некотором смысле такая операция равносильна приобретению ими новых акций. Таким образом, цена источника средств «отложенная к выплате прибыль» численно равна цене источника средств «обыкновенные акции».

3.1.3. ВЗВЕШЕННАЯ ЦЕНА КАПИТАЛА

На практике любое предприятие финансирует свою деятельность, в том числе и инвестиционную, из различных источников. За пользование авансированными в деятельность предприятия финансовыми ресурсами оно уплачивает проценты, дивиденды, вознаграждения и т. п., т. е. несет некоторые обоснованные расходы на поддержание своего экономического потенциала. Как было показано выше, каждый источник средств имеет свою цену как сумму расходов по обеспечению данного источника. Показатель, характеризующий относительный уровень общей суммы этих расходов, как раз и составляет цену авансированного капитала (СС). Этот показатель отражает сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность и рассчитывается по формуле средней арифметической взвешенной по нижеприведенному алгоритму.

где Ki — цена i-го источника средств;

di — удельный вес i-го источника средств в общей их сумме.

Пример:

Рассчитать цену капитала по приведенным ниже данным.

|

Источник средств |

Учетная оценка, тыс. руб. |

Доля (d), % |

Цена (K), % |

|

Заемные: краткосрочные долгосрочные Обыкновенные акции Привилегированные акции Нераспределенная прибыль |

6000 2000 7000 1500 1500 |

35,3 11,8 41,2 8,8 2,9 |

8.5 5,2 16,5 12,4 15,2 |

|

17000 |

100,0 |

В расчет не принимаются источники краткосрочных средств, поэтому по формуле (7.5)

СС= 0,01 ( 5,2 х 18.2 + 16,5 х 63,6 +12,4 х 13,6 +15,2 х 4,6)= 13,8%.

Таким образом, уровень затрат для поддержания экономического потенциала предприятия при сложившихся структуре источников средств, требованиях инвесторов и кредиторов, дивидендной политике составляет 13,8%. Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя СС. Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова.

Если IRR > СС, то проект следует принять;

IRR < СС, то проект следует отвергнуть;

IRR = СС, то проект ни прибыльный, ни убыточный.

Какова же возможная вариация компаний по показателю «цена капитала»? Статистика по отечественным предприятиям, естественно, отсутствует. Можно привести пример из западной практики. Так, по данным о 177 американских компаниях, опубликованным в журнале «Fortune», 16,8% компаний из анализируемой выборки имели цену капитала до 11%; 65% компаний — от 11% до 17%; 19,2% компаний—свыше 17%.

Показатель взвешенной цены капитала может использоваться для оценки цены предприятия в целом. Один из возможных подходов для такой оценки заключается в следующем.

Вспомним, что цена любого финансового актива (Ца) при заданном уровне приемлемой доходности (r) и прогнозируемых по годам доходах (Дк) определяется по формуле.

Если доходы по годам одинаковы (Д), то эта формула трансформируется следующим образом:

Ца = Д / r .

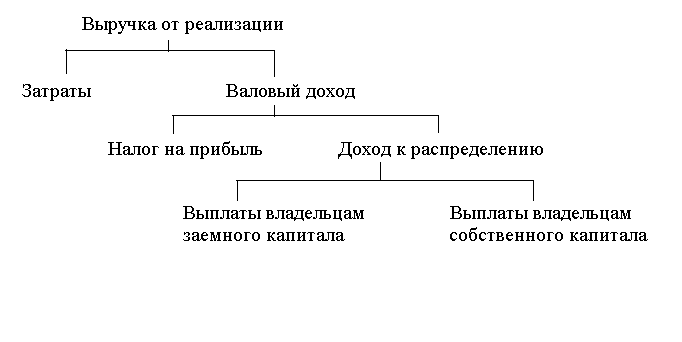

Предположим, что предприятие генерирует по годам один и тот же уровень доходов, используемых, естественно, для покрытия расходов по обслуживанию источников капитала. Таковых два — собственный капитал и заемный капитал. Обслуживание первого источника равносильно выплате дивидендов; обслуживание второго источника сводится к выплате процентов. Если для простоты предположить, что вся чистая прибыль распределяется между акционерами, то обобщенной характеристикой уровня расходов является показатель взвешенной цены капитала (СС), Обобщенной характеристикой дохода, используемого для обслуживания источников капитала, в этом случае является валовой доход, уменьшенный на величину налога на прибыль и других обязательных отчислений от прибыли (рис. 3.1).

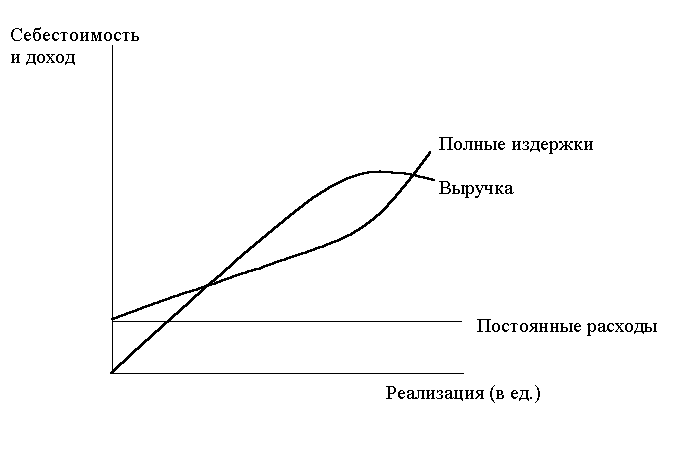

Рис. 3.1. Схема распределения выручки от реализации

Показатель ДР имеет следующую экономическую интерпретацию: он характеризует общую сумму средств в год, затраченных на обслуживание собственного и привлеченного капитала и чис ленно равных: а) сумме процентов, уплаченных за год за использование привлеченных источников средств; б) сумме выплаченных дивидендов; в) сумме реинвестированной прибыли.

Исходя из сделанных предпосылок цена предприятия (Цп) может быть найдена по формуле

Цп = ДР/СС

3.1.4. ПРЕДЕЛЬНАЯ ЦЕНА КАПИТАЛА

Цена существующей структуры капитала — это оценка по данным истекших периодов. Очевидно, что цена отдельных источников средств, равно как и структура капитала, постоянно меняется. Поэтому и взвешенная цена капитала не является постоянной величиной — она меняется с течением времени, находясь под влиянием многих факторов. Одним из них является расширение объема новых инвестиций. Наращивание экономического потенциала предприятия может осуществляться как за счет собственных средств (реинвестирование части прибыли), так и за счет привлеченных средств. Первый источник средств относитель но дешевый, но ограничен в размерах. Второй источник в принципе не ограничен сверху, но цена его может существенно меняться в зависимости от структуры авансированного капитала. Относительный рост в динамике второго источника, как правило, приводит к возрастанию цены капитала в целом как платы за возрастающий риск.

Исходя из вышесказанного вводится понятие предельной цены капитала, рассчитываемой на основе прогнозных значений расходов, которые компания вынуждена будет понести для воспроизводства требуемой структуры капитала при сложившихся условиях фондового рынка. Например, компания планирует участие в крупном инвестиционном проекте, для реализации которого потребуются дополнительные источники финансирования, которые можно будет получить лишь на фондовом рынке. В этом случае прогнозная цена капитала, которая и будет являться предельной, может существенно отличаться от текущей цены.

3.1.5. ЛЕВЕРИДЖ И ЕГО РОЛЬ В ФИНАНСОВОМ МЕНЕДЖМЕНТЕ

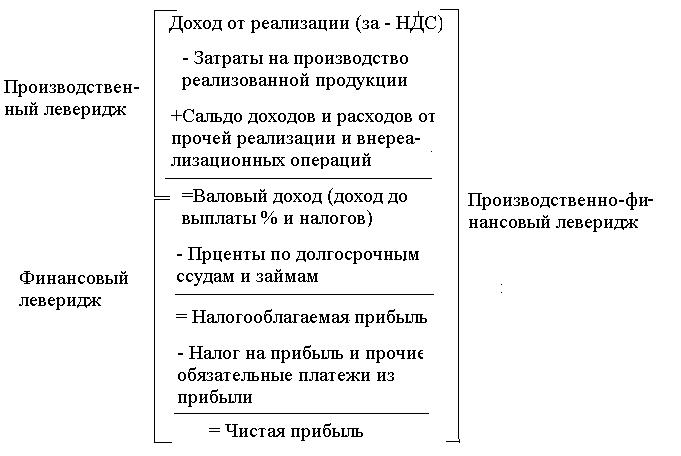

Создание и функционирование любого предприятия упрощенно представляют собой процесс инвестирования финансовых ресурсов на долгосрочной основе с целью извлечения прибыли. Процесс управления активами, направленный на возрастание прибыли, характеризуется в финансовом менеджменте категорией леверидж. В буквальном понимании леверидж означает небольшую силу (рычаг), с помощью которой можно перемещать довольно тяжелые предметы. В приложении к экономике он трактуется как некоторый фактор, небольшое изменение которого может привести к существенному изменению результативных показателей. Существуют три вида левериджа, определяемые путем перекомпоновки и детализации статей отчета о финансовых результатах (рис. 3.2).

Логика такой перегруппировки заключается в следующем. Чистая прибыль представляет собой разницу между выручкой и расходами двух типов — производственного и финансового характера. Они не взаимозаменяемы, однако величиной и долей каждо го из этих типов расходов можно управлять. Подобное понимание факторной структуры прибыли является исключительно важным в условиях рыночной экономики и свободы в финансировании предприятия с помощью кредитов коммерческих банков, значите льно различающихся по предлагаемым ими процентным ставкам.

Рис. 3.2. Взаимосвязь доходов и левериджа

Величина чистой прибыли зависит от многих факторов. С позиции финансового управления деятельностью предприятия на нее оказывают влияние: а) то, насколько рационально использованы предоставленные предприятию финансовые ресурсы;

б) структура источников средств.

Первый момент находит отражение в объеме и структуре основных и оборотных средств и эффективности их использования. Основными элементами себестоимости продукции являются переменные и постоянные расходы, причем соотношение между ними может быть различным и определяется технической и техно логической политикой, выбранной на предприятии. Изменение структуры себестоимости может существенно повлиять на величину прибыли. Инвестирование в основные средства сопровождается увеличением постоянных расходов и, по крайней мере теоретически, уменьшением переменных расходов. Однако зависимость носит нелинейный характер, поэтому найти оптимальное сочетание постоянных и переменных расходов нелегко. Эта взаимосвязь и характеризуется категорией производственного левериджа. Его уровень тем выше, чем выше доля постоянных расходов.

Итак, производственный леверидж потенциальная возможность влиять на валовой доход путем изменения структуры себестоимости и объема выпуска.

Второй момент находит отражение в соотношении собственных и заемных средств как источников долгосрочного финансирования, целесообразности и эффективности использования последних. Использование заемных средств связано для предпри ятия с определенными, порой значительными издержками. Каково должно быть оптимальное сочетание между собственными и привлеченными долгосрочными финансовыми ресурсами, как оно повлияет на прибыль? Эта взаимосвязь характеризуется категорией финансового левериджа.

Финансовый леверидж потенциальная возможность влиять ни прибыль предприятия путем изменения объема и структуры долгосрочных пассивов.

Исходным в данной схеме является производственный леверидж, представляющий собой взаимосвязь между совокупной выручкой предприятия, его валовым доходом и расходами произ водственного характера. К последним относятся совокупные расходы предприятия, уменьшенные на величину расходов по обслуживанию внешних долгов. Финансовый леверидж характеризует взаимосвязь между чистой прибылью и величиной доходов до выплаты процентов и налогов (для краткости последний показатель в излагаемой схеме носит название валового дохода). Обобщающей категорией является производственно-финансовый леверидж, для которого характерна взаимосвязь трех показателей: выручка, расходы производственного и финансового характера и чистая прибыль.

Анализ этой взаимосвязи, т. е. количественная оценка уровня левериджа, выполняется с помощью специального метода, известного в финансовом анализе как метод «мертвой точки».

3.1.6. МЕТОД «МЕРТВОЙ ТОЧКИ»

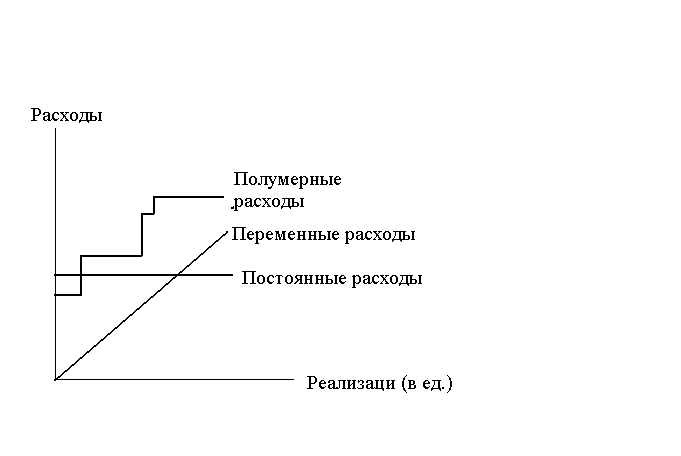

Производственная деятельность предприятия сопровождается расходами различного вида и относительной значимости. Согласно действующему плану счетов возможны два варианта учета затрат на производство и реализацию продукции. Первый, традиционный для отечественной экономики, предусматривает исчисление себестоимости продукции путем группировки расходов на прямые и косвенные. Первые относятся на себестоимость непосредственно, вторые распределяются по видам продукции в зависимости от принятой на предприятии методики. Второй вариант, широко используемый в экономически развитых странах, предполагает иную группировку затрат — на переменные (производственные) и постоянные. Первые изменяются пропорционально объему про изводства, вторые остаются стабильными при изменении объема производства. Подразделение расходов на переменные и посто янные условно; более правильным является выделение постоянных, полупеременных и переменных расходов (рис. 3.3).

Рис. 3.3. Виды расходов и их динамика

Приведенная классификация расходов также условна, тем не менее она более реально отражает динамику различных их видов. К постоянным расходам относятся расходы, практически не зависящие от объемов производственной деятельности и являющиеся чаще всего контрактными (например, арендная плата). Для наглядности они представлены на схеме в виде прямой, параллельной оси абсцисс. Полупеременные расходы представляют собой расходы, меняющиеся скачкообразно, т. е. стабильные при варьировании объема выпуска в некотором интервале и меняющиеся при выходе объема производства за пределы данного интервала. В качестве примера можно привести расходы по реализации продукции (например, транспортные расходы). К переменным расходам относятся расходы, изменяющиеся практически прямо пропорционально изменению объема выпуска (на пример, расходы сырья и материалов). Для удобства и упрощения излагаемых в дальнейшем материалов постоянные и полупеременные расходы нередко объединяются и называются условно-постоянными.

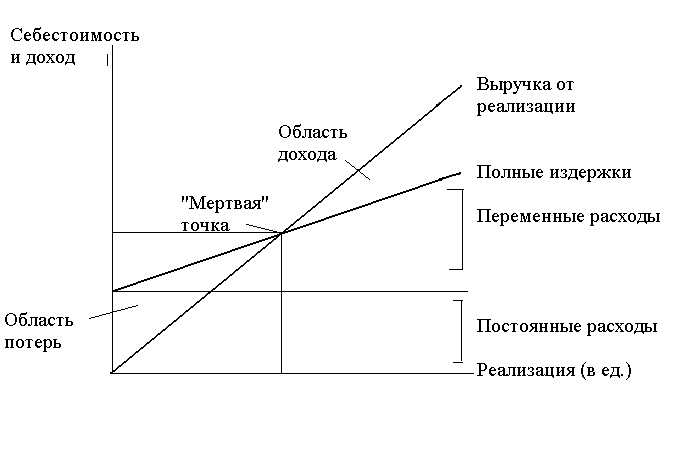

Метод «мертвой точки» (или критического объема продаж) применительно к оценке и прогнозированию левериджа заключается в определении для каждой конкретной ситуации объема выпуска, обеспечивающего безубыточную деятельность. В зависимости от того, производственный или финансовый леверидж оценивается, термин «безубыточная деятельность» имеет разную интерпретацию. В первом случае под безубыточной понимается деятельность, обеспечивающая валовой доход; отметим, что здесь вовсе не гарантируется прибыль, поскольку теоретически, например при неблагоприятных условиях, весь валовой доход может быть использован на оплату процентов по ссудам и займам. При анализе финансового левериджа оценивается трансформация валового дохода в прибыль.

Модель зависимости рассматриваемых показателей может быть построена графически или аналитически. Графическое построение модели изображено на рис. 3.4.

Рис. 3.4. График расчета «мертвой точки»

Приведенное графическое представление взаимосвязи выручки и расходов от объема выпуска продукции основано на предположении об их прямо пропорциональной зависимости. Такое предположение весьма условно. Многочисленные исследования показали, что зависимость носит нелинейный характер, поэтому график может быть трансформирован следующим образом (рис. 3.5).

Рис. 3.5. Графическое представление нелинейной зависимости показателей

Данная зависимость показывает, что область дохода не является неограниченной — при достижении некоторого объема производства дальнейшее его расширение становится экономически неэффективным. С логической точки зрения такое поведение ана лизируемых показателей вполне реально и оправданно. Практическое построение затруднено, поскольку требует тщательного разделения издержек по видам.

Аналитическое представление рассматриваемой модели основывается на следующей базовой формуле:

S = VС + FС + GI, (3.3)

где S - реализация в стоимостном выражении;

VС — переменные производственные расходы;

FС — условно-постоянные производственные расходы;

GI — валовой доход.

Поскольку в основу анализа заложен принцип прямо пропорциональной зависимости показателей, имеем:

VС = k х S,

где k — коэффициент пропорциональности.

Используя формулу (3.3), а также условие, что критическим считается объем реализации, при котором валовой доход равен нулю, имеем:

Sm = к х S + FС

Показатель S в этой формуле характеризует критический объем реализации в стоимостном выражении, поэтому, обозначив его за Sm имеем:

(3.4)

Формулу (3.4) можно представить в более наглядном виде путем перехода к натуральным единицам измерения. Для этого введем следующие дополнительные обозначения:

Q — объем реализации в натуральном выражении;

р — цена единицы продукции;

v — переменные производственные расходы на единицу продукции;

Qc — критический объем продаж в натуральных единицах.

Преобразуя формулу (3.3), имеем

(3.5)

Знаменатель дроби в формуле (3.5) называется удельным маржинальным доходом (с = р—v). Таким образом, экономический смысл критической точки предельно прост: он характеризует количество единиц продукции, суммарный маржинальный доход которых равен сумме условно постоянных расходов.

Очевидно, что формула (3.5) может быть легко трансформирована в формулу для определения объема реализации в натуральных единицах (Оi), обеспечивающего заданный валовой доход (GI).

(3.6)

Пример

Имеются следующие исходные данные:

условно-постоянные расходы -30 млн.руб.

цена единицы продукции - 60 тыс.руб.

переменные расходы на единицу продукции - 45 тыс.руб.

Требуется: а) определить критический объем продаж;

б) рассчитать объем продаж, обеспечивающий валовой доход в размере 15 млн. руб.

По формуле (3.4): Qс = 30 000: (60—45) = 2000 ед.

По формуле (3.5): Qi = (30 000 +15 000): (60—45) = 3000 ед.

3.1.7. ОЦЕНКА ПРОИЗВОДСТВЕННОГО ЛЕВЕРИДЖА

Уровень производственного левериджа (Упл) принято измерять следующим показателем:

(3.7)

где ТGI — темп изменения валового дохода, %;

ТQ — темп изменения объема реализации в натуральных единицах, %.

Путем несложных преобразований формулы (3.7) ее можно привести к более простому в вычислительном плане виду. Для этого используем вышеприведенные обозначения и иное представление формулы (3.3):

Р х Q = v х Q + FС +GI, или с х Q = FС + GI,

Поэтому

. (3.8)

Экономический смысл показателя Упл довольно прост — он показывает степень чувствительности валового дохода предприятия к изменению объема производства. А именно для предприятия с высоким уровнем производственного левериджа, т. е. с высокой долей условно-постоянных расходов, незначительное изменение объема производства может привести к существенному изменению валового дохода. Значение этого показателя не является постоянным для данного предприятия и зависит от базового уровня объема производства, от которого идет отсчет. В частности, наибольшие значения показатель имеет в случаях, когда изменение объема производства происходит с уровней, незначительно превышающих критический объем продаж. В этом случае даже незначительное изменение объема про изводства приводит к существенному относительному изменению валового дохода; причина состоит в том, что базовое значение валового дохода в этом случае близко к нулю.

Отметим, что пространственные сравнения уровней производственного левериджа возможны лишь для предприятий, имеющих одинаковый базовый уровень выпуска.

Более высокое значение этого показателя обычно характерно для предприятий с относительно более высоким уровнем технической оснащенности. Точнее, чем выше уровень условно-постоянных расходов по отношению к уровню переменных расходов, тем выше уровень производственного левериджа. Таким образом, предприятие, повышающее свой технический уровень с целью снижения удельных переменных расходов, одновременно увеличивает и свой уровень производственного левериджа.

Предприятия с относительно более высоким уровнем производственного левериджа рассматриваются как более рискованные с позиции производственного риска. Под последним понимается риск неполучения валового дохода, т. е. возникновение ситуации, когда предприятие не может покрыть свои расходы производственного характера.

Пример

Проанализировать уровень производственного левериджа трех предприятий (А, Б, В), если имеются следующие данные:

|

А |

Б |

В |

|

|

Цена единицы продукции, тыс. руб. Удельные переменные расходы, тыс. руб. Условно-постоянные расходы, млн. руб. |

3,0 2,0 30,0 |

3,0 1,5 54,0 |

3,0 1,2 81,0 |

Сделаем расчеты для разных вариантов выпуска продукции:

|

Объем производства |

Реализация, тыс.руб. |

Полные издержки, тыс.руб. |

Валовый доход, тыс.руб. |

|

|

Предприятие А Предприятие Б Предприятие В |

20 000 50 000 80 000 88 000 20 000 50 000 80 000 88 000 20 000 50 000 80 000 88 000 |

60 000 150 000 240 000 264 000 60 000 150 000 240 000 264 000 60 000 150 000 240 000 264 000 |

70 000 130 000 190 000 206 000 84 000 129 000 174 000 186 000 105 000 141 000 177 000 186 600 |

-10 000 20 000 50 000 58 000 -24 000 24 000 66 000 78 000 -45 000 9 000 63 000 77 400 |

По формуле (3.5) рассчитаем точку критического объема продаж для каждого предприятия:

предприятие А — 30 тыс. ед.;

предприятие Б — 36 тыс. ед.;

предприятие В — 45 тыс. ед.

Уровень производственного левериджа при увеличении объема производства с 80 до 88 тыс. ед.:

предприятие А:

предприятие Б:

предприятие В:

Приведенные расчеты показывают, что наибольшее значение уровень производственного левериджа имеет на предприятии В; это же предприятие имеет и больший уровень условно-постоянных расходов, приходящихся на рубль переменных расходов. Так, при объеме производства в 50000 ед. для предприятия А этот показатель равен 0,3 (на 100 руб. переменных расходов приходится 30 руб. условно-постоянных расходов); для предприятия Б — 0,72; для предприятия В — 1,35. Предприятие В, следовательно, более чувствительно к изменению объемов производства, это видно и по размаху валового дохода при варьировании объема производства.

Экономический смысл показателя уровня производственного левериджа в данном случае таков: если каждое из предприятий: планирует увеличить объем производства на 10% (с 80 до 88 тыс. ед.), это будет сопровождаться увеличением валового дохода:

для предприятия А — на 16%; для предприятия Б — на 18,2%; для предприятия В — на 22,9%. Заметим, что то же самое будет, если произойдет снижение объема производства по отношению к базовому уровню.

3.1.8. ОЦЕНКА ФИНАНСОВОГО ЛЕВЕРИДЖА

По аналогии с производственным левериджем уровень финансового левериджа (Уфл) измеряется показателем, характеризу ющим относительное изменение чистой прибыли при изменении валового дохода:

(3.9)

где ТNI — темп изменения чистой прибыли, %;

ТGI — темп изменения валового дохода, %.

Используя вышеприведенные обозначения и схему взаимосвязи доходов и левериджа (см. рис. 3.6), формулу (3.9) можно преобразовать в более удобный в вычислительном плане вид:

GI = c х Q - FC

NI = (GI - In) (1-T)

NI = GI (1-T )

где In- проценты по ссудам и займам;

Т — усредненная ставка налога.

Итак,

Коэффициент Уфл имеет весьма наглядную интерпретацию. Он показывает, во сколько раз валовой доход превосходит налогооблагаемую прибыль. Нижней границей коэффициента являет ся единица. Чем больше относительный объем привлеченных предприятием заемных средств, тем больше выплаченная по ним сумма процентов, тем выше уровень финансового левериджа. Таким образом, повышение доли заемных финансовых ресурсов в общей сумме долгосрочных источников средств при прочих равных условиях приводит к возрастанию уровня финансового левериджа.

Эффект финансового левериджа состоит в том, что чем выше его значение, тем более нелинейный характер приобретает связь между чистой прибылью и валовым доходом — незначительное изменение (возрастание или убывание) валового дохода в услови ях высокого финансового левериджа может привести к значи тельному изменению чистой прибыли.

Пространственные сравнения уровней финансового левериджа возможны лишь в том случае если базовая величина валового дохода сравниваемых предприятий одинакова.

С категорией финансового левериджа связано понятие финан сового риска. Финансовый риск это риск, связанный с возмож ным недостатком средств для выплаты процентов по долгосроч ным ссудам и займам. Возрастание финансового левериджа со провождается повышением степени рискованности данного предприятия. Это проявляется в том, что для двух предприятий, имеющих одинаковый объем производства, но разный уровень финансового левериджа, вариация чистой прибыли, обусловлен ная изменением объема производства, будет неодинакова — она будет больше у предприятия, имеющего более высокое значение уровня финансового левериджа.

Пример

Провести сравнительный анализ финансовою риска при раз личной структуре капитала (табл. 3.1). Как меняется показатель рентабельности собственного капитала (РСК) при отклонении валового дохода на 10% от базового его уровня 6 млн. руб.

Таблица 3.1

Исходная информация для сравнительного анализа уровня финансового левериджа

(тыс. руб.)

|

Показатель |

Доля заемного капитала в общей сумме долгосрочных источников средств (структура капитала) |

||

|

0% |

25% |

50% |

|

|

Собственный капитал Заемный капитал Общая сумма капитала Годовые расходы за пользование заемным капиталом: % сумма |

20 000 - 20 000 - - |

15 000 5 000 20 000 15 750 |

10 000 10 000 20 000 20 2 000 |

Необходимые данные для расчета уровня финансового леве риджа приведены в табл. 3.2.

Таблица 3.2

Изменение рентабельности собственного капитала в зависимости от различной структуры источников средств

(тыс. руб.)

Комментарий

1. В первом варианте, когда предприятие полностью финансиру ется за счет собственных средств, уровень финансового левериджа равен единице. В этом случае принято говорить, что финансовый леверидж отсутствует, а изменение чистой прибыли полностью определяется изменением валового дохода, т. е. производственных условий. Действительно, изменение валового дохода на 10% приво дит точно к такому же изменению чистой прибыли.

2. Уровень финансового левериджа возрастает с увеличением доли заемного капитала. В этом случае возрастает размах вариации показателя «рентабельность собственного капитала» (как разница между наибольшим и наименьшим значением этого показателя). По сравнению с вариантом, когда предприятие полностью финан сируется собственными средствами, для структуры капитала с на ибольшим уровнем заемных средств размах вариации увеличился в два раза. То же самое характерно и в вариации чистой прибыли — для структуры капитала с наивысшим значением финансового леве риджа изменение валового дохода на 10% приводит к изменению чистой прибыли на 15%. Это свидетельствует о повышении степени риска инвестирования при изменении структуры капитала в сторону увеличения доли заемных средств.

3. Зависимость степени финансового риска от структуры капи тала на качественном уровне можно видеть с помощью построен ных графиков. Точка пересечения графика с осью абсцисс носит название «финансовая критическая точка». Она показывает вели чину валового дохода, минимально необходимую для покрытия процентов за пользование долгосрочным заемным капиталом. При графическом построении в выбранных осях координат степень финансового риска характеризуется значением «финансовой кри тической точки» (чем больше, тем выше риск) и крутизной наклона

графика к оси абсцисс (чем больше крутизна, тем выше риск). В рассматриваемом примере наибольший финансовый риск свойст вен структуре с большим удельным весом заемного капитала.

4. Данный пример можно рассматривать в пространственном, или динамическом разрезе. В первом случае сравниваются три предприятия, имеющие одинаковый объем производства, но раз ную структуру капитала. Во втором случае имеется одно пред приятие, руководство которого изучает целесообразность измене ния структуры капитала (такой вариант вполне реален и соответствует ситуации, когда более солидные акционеры скупают часть акций у более мелких акционеров, возмещая недостаток капитала долгосрочными ссудами). В обоих случаях общий вывод таков: увеличение доли долгосрочных заемных средств приводит к по вышению рентабельности собственного капитала, однако вместе! с тем происходит и возрастание степени финансового риска.

Как было отмечено выше, производственный и финансовый леверидж обобщаются категорией производственно-финансового левериджа. Уровень его (Ул), как следует из формул (3.7) — (7.10), может быть оценен следующим показателем:

Производственный и финансовый риски обобщаются понятии ем общего риска, под которым понимают риск, связанный с возможным недостатком средств для покрытия текущих рас ходов и расходов по обслуживанию внешних источников средств.

3.1.9. ОСНОВЫ ТЕОРИИ СТРУКТУРЫ КАПИТАЛА

В теории финансового менеджмента различают два понятия: «финансовая структура» и «капитализированная структура» пред приятия. Под термином «финансовая структура» подразумевают способ финансирования деятельности предприятия в целом, т. е. структуру всех источников средств. Второй термин относится к более узкой части источников средств — долгосрочным пассивам (собственные источники средств и долгосрочный заемный капитал). Собственные и заемные источники средств различаются по целому ряду параметров, основные из которых приведены в табл. 3.2

Таблица 3.2 Ключевые различия между видами источников средств

|

Признак |

Тип капитала |

|

|

собственный |

Заемный |

|

|

Право на участие в управлении персоналом Право на получение части прибыли и имущества Срок возврата капитала Льгота по налогу |

Дает По остаточному принципу Не установлен нет |

Не дает Первоочередное Установлен условиями договора есть |

Из приведенной таблицы видно, что структура капитала оказывает влияние на результаты финансово-хозяйственной деятельности предприятия. Соотношение между собственны ми и заемными источниками средств служит одним из клю чевых аналитических показателей, характеризующих степень риска инвестирования финансовых ресурсов в данное пред приятие.

Одним из показателей, характеризующих степень финансово го риска, является показатель покрытия расходов по обслужива нию заемного долгосрочного капитала (Упз).

Упз= Доход до выплаты процентов и налогов / Проценты за пользование заемным капиталом

Коэффициент Упз измеряется в долях единицы и показывает, во сколько раз валовой доход предприятия превосходит сумму годовых процентов по долгосрочным ссудам и займам. Сниже ние величины этого коэффициента свидетельствует о повышении степени финансового риска. Этот показатель тесно связан с уров нем финансового левериджа. Как правило, низкое значение пока зателя Упз соответствует высокой доле заемного капитала. Вме сте с тем сочетания значений этих показателей варьируют по отраслям. Доля заемного капитала, рискованная для одной от расли, может не быть таковой для другой отрасли. Так, по данным американских источников, показатель «доля заемного капитала» (в данном случае рассматривается вся кредиторская задолженность) и коэффициент Упз для различных подотраслей имели соответственно вид:

издательское дело 70,8% 2,6

производство ликероводочных изделий 63,8% 2,3

производство компьютеров 52,8% 3,4

производство женской одежды 55,8% 2,5

продажа автомобилей 73,8% 2,8

рестораны 73,0% 2,2

учетные и аудиторские услуги 50,0% 7,6

страховые агентства и брокерские конторы 79,4% 4,0

Вопросы возможности и целесообразности управления струк турой капитала давно дебатируются среди ученых и практиков. Существуют два основных подхода к этой проблеме: а) традиционный; б) теория Модильяни — Миллера (Modigliani and Miller approach).

Последователи первого подхода считают, что: а) цена капита ла зависит от его структуры; б) существует «оптимальная струк тура капитала». При этом приводятся следующие аргументы. Цена предприятия в целом может быть найдена по формуле

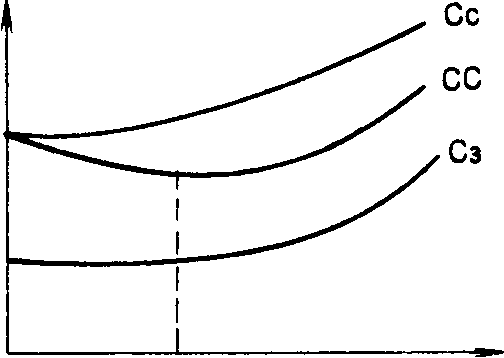

В свою очередь, взвешенная цена капитала зависит от цены его составляющих, обобщенно подразделяемых на два вида — собственный и заемный капитал. В зависимости от структуры капитала цена каждого из этих источников меняется, причем темпы изменения различны. Многочисленные исследования показали, что с ростом доли заемных средств в общей сумме источников долгосрочного капитала цена собственного капи тала постоянно увеличивается возрастающими темпами, а це на заемного капитала, оставаясь сначала практически неизмен ной, затем тоже начинает возрастать. Поскольку цена заем ного капитала (Сз) в среднем ниже, чем цена собственного капитала (Сд), существует структура капитала, называемая оп тимальной, при которой показатель СС имеет минимальное значение, а следовательно, цена предприятия будет максималь ной (рис. 3.6).

Рис.3.6. Традиционный взгляд на зависимость цены капитала и структуры капитала

Пример:

Найти оптимальную структуру капитала исходя из условий, приведенных ниже. Исходные данные и результаты расчета приведены в табл. 3.3.

Таблица 3.3

Расчет оптимальной структуры капитала, %

|

Показатель |

Варианты структуры капитала и его цена |

||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

|

Доля собственного капитала Доля заемного капитала Цена собственного капитала Цена заемного капитала Взвешенная цена капитала |

100 0 13,0 7,0 13,0 |

90 10 13,3 7,0 12,67 |

80 20 14,0 7,1 12,64 |

70 30 15,0 7,5 12,75 |

60 40 17,0 8,0 13,4 |

50 50 19,5 12,0 15,7 |

40 60 25,0 17,0 20,2 |

Таким образом, оптимальная структура капитала в усло виях задачи достигается в случае, когда доля заемного ка питала составляет 20%. При этом взвешенная цена капитала рассчитывается по формуле (3.1) и составляет 12,64% (14,0% • 0,8 + + 7,1% . 0,2).

Основоположники второго подхода Модильяни и Миллер (1958 г.) утверждают как раз обратное — цена капитала не зависит от его структуры, а следовательно, ее нельзя опти мизировать. При обосновании этого подхода они вводят ряд ограничений: наличие эффективного рынка; отсутствие налогов;

одинаковая величина процентных ставок для физических и юри дических лиц; рациональное экономическое поведение; возмо жность идентификации предприятий с одинаковой степенью риска и др. В этих условиях, утверждают они, цена капитала всегда выравнивается путем перекачивания капитала за счет кредитов, предоставляемых компаниям физическими лицами.

В полном объеме описанные методики могут быть реализова ны лишь при наличии развитого рынка ценных бумаг и статисти ки о нем. Ни того, ни другого в России пока нет. Кроме того, удельный вес акционерных предприятий, котирующих свои ценные бумаги на рынке, также еще невелик. Тем не менее понимание финансового механизма функционирования капитала представляет значительный интерес для бизнесменов любого уровня.

3.2. ПОЛИТИКА ВЫПЛАТЫ ДИВИДЕНДОВ

3.2.1. ДИВИДЕНДНАЯ ПОЛИТИКА И ВОЗМОЖНОСТЬ ЕЕ ВЫБОРА

Дивидендная политика, как и управление структурой капитала, оказывает существенное влияние на цену акций предприятия. Диви денды представляют собой денежный доход акционеров и в опреде ленной степени сигнализируют им о том, что предприятие, в акции которого они вложили свои деньги, работает успешно. Упрощен ную схему распределения прибыли отчетного периода можно представить следующим образом: часть прибыли выплачивается в виде дивидендов, оставшаяся часть реинвестируется в активы пред приятия. Реинвестированная часть прибыли является внутренним источником финансирования деятельности предприятия, поэтому очевидно, что дивидендная политика определяет размер привлека емых предприятием внешних источников финансирования.

Реинвестирование прибыли — более приемлемая и относитель но дешевая форма финансирования предприятия, расширяющего свою деятельность. В частности, в этом состоит одна из причин ее широкого распространения. Так, проведенное британскими учеными обследование деятельности в послевоенное время четы рехсот двух зарегистрированных на Лондонской бирже компаний, действующих в сфере производства, торговли, строительства и транспорта, показало, что новые инвестиционные проекты на 91 % осуществлялись за счет реинвестирования прибыли.

Реинвестирование прибыли позволяет избежать дополнитель ных расходов, которые имеют место при выпуске новых акций. Другим существенным преимуществом является сохранение сло жившейся системы контроля за деятельностью предприятия, по скольку в этом случае количество акционеров практически не меняется.

С теоретической позиции выбор дивидендной политики пред полагает решение двух ключевых вопросов:

влияет ли величина дивидендов на изменение совокупного богатства акционеров?

если да, то какова должна быть оптимальная их величина?

Существуют два различных подхода в теории дивидендной политики. Первый подход носит название «Теория начисления дивидендов по остаточному принципу» (Residual Theory of Dividends). Его последователи считают, что величина дивидендов не влияет на изменение совокупного богатства акционеров, поэтому оптимальная стратегия в дивидендной политике заключается в том, чтобы дивиденды начислялись после того, как проанализированы все возможности для эффективного реинвестирования прибыли. Таким образом, дивиденды выплачиваются только в том случае, если профинансированы за счет прибыли все приемлемые инвести ционные проекты. Если всю прибыль целесообразно использовать для реинвестирования, дивиденды не выплачиваются совсем, напро тив, если у предприятия нет приемлемых инвестиционных проектов, прибыль в полном объеме направляется на выплату дивидендов. )

Основные теоретические разработки в рамках этой теории были выполнены Франко Модильяни и Мертоном Миллером в 1961 г. Они выдвинули идею о существовании так называемого «эффекта клиентуры» (Clientele Effect), согласно которой акционеры в большей степени предпочитают стабильность дивидендной политики, чем получение каких-то экстраординарных доходов. Кроме того, Модильяни и Миллер считают, что дисконтированная цена обыкновенных акций после финансирования за счет прибыли всех приемлемых проектов плюс полученные по? остаточному принципу дивиденды в сумме эквивалентны цене'! акций до распределения прибыли. Иными словами, сумма выпла ченных дивидендов примерно равна расходам, которые в этом случае необходимо понести для изыскания дополнительных источников финансирования. Тем не менее Модильяни и Миллер все же признают определенное влияние дивидендной политики на цену акционерного капитала, но объясняют его не собственно влиянием величины дивидендов, а информационным эффектом — информация о дивидендах, в частности о их росте, провоцирует акционеров на повышение цены акций. Основной вывод этих , ученых — дивидендная политика не нужна

Оппоненты теории Модильяни — Миллера считают, что дивидендная политика влияет на величину совокупного богатства акционеров. Основным идеологом второго подхода к проблеме выбора дивидендной политики является М. Гордон. Основной его аргумент выражается крылатой фразой «Лучше синица в руке, чем журавль в небе» и состоит в том, что инвесторы, исходя из принципа минимизации риска, всегда предпочитают текущие дивиденды возможным будущим, равно как и возможному при : росту акционерного капитала. Кроме того, текущие дивидендные выплаты уменьшают уровень неопределенности инвесторов относительно целесообразности и выгодности инвестирования в данное предприятие; тем самым их удовлетворяет меньшая норма дохода на инвестированный капитал, что приводит к воз растанию рыночной оценки акционерного капитала. Напротив, если дивиденды не выплачиваются, неопределенность возрастает, возрастает и приемлемая для акционеров норма дохода, что приводит к снижению рыночной оценки акционерного капитала. Теория Модильяни — Миллера критикуется также за некоторые исходные посылы (отсутствие влияния налогов, отсутствие рас ходов по дополнительному выпуску акций и др.), носящие, по мнению критиков, искусственный характер.

Можно сказать, что второй подход является более распрост раненным. Вместе с тем признается и тот факт, что какого-то единого формализованного алгоритма в выработке дивидендной политики не существует — она определяется многими факторами, в том числе и трудно формализуемыми, например психологичес кими. Поэтому каждое предприятие должно выбирать свою субъ ективную политику исходя прежде всего из присущих ему особен ностей. Можно выделить две основополагающие инвариантные задачи, решаемые в процессе выбора оптимальной дивидендной политики. Они взаимосвязаны и заключаются в обеспечении:

а) максимизации совокупного достояния акционеров;

б) достаточного финансирования деятельности предприятия. Эти задачи ставятся во главу угла при рассмотрении всех основных элементов дивидендной политики: источников дивиде ндов, порядка их выплаты, видов дивидендных выплат и др.

3.2.2. ФАКТОРЫ, ОПРЕДЕЛЯЮЩИЕ ДИВИДЕНДНУЮ ПОЛИТИКУ

В любой стране имеются определенные нормативные документы, в той или иной степени регулирующие различные стороны хозяй ственной деятельности, в том числе и порядок выплаты дивидендов. Кроме того, существуют и национальные традиции в содержании дивидендной политики, общие тенденции в отношении выплаты дивидендов. Так, динамика показателя «дивидендный выход», характеризующего долю прибыли, направляемой на выплату дивидендов, в сферах производства и обращения США и Великобри тании в последние десятилетия имела разную направленность:

|

60-е годы |

70-е годы |

80-е годы |

|

|

Великобритания |

31% |

12% |

13% |

|

США |

43% |

50% |

57% |

Существуют и некоторые другие обстоятельства формаль ного и неформального, объективного и субъективного характера, влияющие на дивидендную политику. Приведем наиболее харак терные из них.

- Ограничения правового характера

Собственный капитал предприятия состоит из трех крупных элементов: акционерный капитал, эмиссионный доход, нераспределенная прибыль. В большинстве стран законом разрешена одна из двух схем — на выплату дивидендов может расходоваться либо только прибыль (прибыль отчетного периода и нерасп ределенная прибыль прошлых периодов), либо прибыль и эмиссионный доход.

В национальных законодательствах имеются и другие ограничения по выплате дивидендов В частности, если предприятий! неплатежеспособно или объявлено банкротом, выплата дивидендов в денежной форме, как правило, запрещена. Поскольку налогом облагаются только полученные акционерами дивиденды, а| отложенные к выплате дивиденды (нераспределенная прибыль) налогом не облагаются, нередко компании не выплачивают дивиденды с тем, чтобы избежать налога. В этом случае по усмотрению местных налоговых органов превышение нераспределенной прибыли над установленным нормативом (например, в США он равен 250 тыс. дол.) облагается налогом.

Причина введения подобных ограничений кроется в необходи мости защиты прав кредиторов и предотвращения возможного «проедания» собственного капитала предприятия.

Согласно российскому Положению об акционерных обще ствах процедура объявления дивиденда проводится в два этапа: промежуточный дивиденд объявляется директоратом и имеет фиксированный размер; окончательно — дивиденд утверждается общим собранием по результатам года с учетом выплаты проме жуточных дивидендов. Величина окончательного дивиденда » расчете на одну акцию предлагается на утверждение собранием директоратом общества. Размер дивиденда не может быть больше рекомендованного директорами, но может быть уменьшен собранием. Что касается фиксированного дивиденда по привилегированным акциям, равно как и процента по облигациям, то он устанавливается при их выпуске

- Ограничения контрактного характера

Во многих странах величина выплачиваемых дивидендов ре гулируется специальными контрактами в том случае, когда пред приятие хочет получить долгосрочную ссуду. Чтобы обеспечить обслуживание такого долга, в контракте, как правило, оговарива ется либо предел, ниже которого не может опускаться величина нераспределенной прибыли, либо минимальный процент реин вестируемой прибыли. В России подобной практики нет; отдаленным аналогом ее выступает обязательность формирования ре зервного капитала в размере не менее 10% уставного капитала общества.

- Ограничения в связи с недостаточной ликвидностью

Дивиденды в денежной форме могут быть выплачены лишь в том случае, если у предприятия есть деньги на расчетном счете или денежные эквиваленты, конвертируемые в деньги, достаточ ны для выплаты. Теоретически предприятие может взять кредит для выплаты дивидендов, однако это не всегда возможно и, кроме того, связано с дополнительными расходами. Таким об разом, предприятие может быть прибыльным, но не готовым к выплате дивидендов по причине отсутствия реальных денежных средств. В России в условиях исключительно высокой взаимной неплатежеспособности такая ситуация вполне реальна.

- Ограничения в связи с расширением производства

Многие предприятия, особенно на стадии становления, стал киваются с проблемой поиска финансовых источников целесооб разного расширения производственных мощностей. Дополни тельные источники финансовых ресурсов нужны как предприяти ям, наращивающим объемы производства высокими темпами, для приобретения дополнительных основных средств, так и пред приятиям с относительно невысокими темпами роста для обнов ления материально-технической базы. В этих случаях нередко прибегают к практике ограничения дивидендных выплат. Извест на практика, когда в учредительных документах оговаривается минимальная доля текущей прибыли, обязательная к реинвести рованию.

- Ограничения в связи с интересами акционеров

Как было отмечено выше, в основе дивидендной политики лежит общеизвестный ключевой принцип финансового управле ния — принцип максимизации совокупного дохода акционеров. Величина его за истекший период складывается из суммы полу ченного дивиденда и прироста курсовой стоимости акций. Поэто му, определяя оптимальный размер дивидендов, директорат предприятия и акционеры должны оценивать, как величина диви денда может повлиять на цену предприятия в целом. Последняя, в частности, выражается в рыночной цене акций, которая зависит от многих факторов: общего финансового положения компании на рынке товаров и услуг, размера выплачиваемых дивидендов, темпа их роста и др. Как было отмечено в гл. 5, в условиях

постоянного роста дивидендов с темпом прироста g цена акций может быть исчислена по формуле Гордона

Возможность применения данной формулы для выработки дивидендной политики рассмотрим на следующем примере.

Пример

Чистая прибыль предприятия за год составила 17,3 млн. руб. Приемлемая норма дохода — 17%. Имеются два варианта об новления материально-технической базы. Первый требует реин вестирования 50% прибыли, второй — 20%. В первом случае годовой темп прироста прибыли составит 8%, во втором — 3%. Какая дивидендная политика более предпочтительна?

Дивиденд за текущий год составит:

по первому варианту: 8,65 млн. руб. (17,3 • 0,5);

по второму варианту: 13,84 млн. руб. (17,3 • 0,8).

Цена акции составит:

по первому варианту:

по второму варианту:

Совокупный результат составит:

по первому варианту: 112,45 млн. руб. (8,65 + 103,8);

по второму варианту: 115,64 млн. руб. (13,84 + 101,8).

Следовательно, второй вариант максимизирует совокупный доход акционеров и является предпочтительным.

Имеются и другие обстоятельства, увязывающие размер ди видендов и интересы акционеров. Так, если на рынке капиталов имеются возможности участия в инвестиционных проектах с более высокой нормой дохода, чем обеспечивается данным предприяти ем, его акционеры могут проголосовать за более высокий диви денд (еще раз отметим, что в России ситуация несколько иная).

Определенные противоречия могут возникать среди самих акционеров. Так, более богатые акционеры могут настаивать на реинвестировании всей прибыли с тем, чтобы избежать налога;

другие интересы могут быть у относительно небогатых акцио неров.

Наконец, дивидендная политика тесно связана с проблемой «разжижения» (dilution) права собственности. Под ним понимает ся появление новых акционеров в случае, если выплачиваются высокие дивиденды, а для обеспечения потребности в финан совых источниках предприятие прибегает к дополнительной эмиссии акций. Не желая этого, акционеры могут сознательно ограничивать размер дивидендов.

- Ограничения рекламно-финансового характера

В условиях рынка информация о дивидендной политике ком паний тщательно отслеживается аналитиками, менеджерами, брокерами и др. Сбои в выплате дивидендов, любые нежелатель ные отклонения от сложившейся в данной компании практики могут привести к понижению рыночной цены акций. Поэтому нередко предприятие вынуждено поддерживать дивидендную по литику на достаточно стабильном уровне, несмотря на возмож ные колебания конъюнктуры. Степень стабильности дивиденд ной политики для многих неискушенных акционеров служит свое образным индикатором успешности деятельности данного предприятия.

3.2.3. ПОРЯДОК ВЫПЛАТЫ ДИВИДЕНДОВ

Понятие «дивиденды» относится обычно к выплате части доходов предприятия его владельцам. Согласно действующим нормативным документам дивидендом становится часть чистой прибыли акционерного общества, распределяемая среди акци онеров пропорционально числу акций, находящихся в их рас поряжении. Дивиденд может выплачиваться ежеквартально, раз в полгода или ежегодно (периодичность регулируется националь ным законодательством; так, в ФРГ предусмотрено лишь еже годное начисление дивидендов). Принятая в большинстве стран процедура выплаты дивидендов стандартна и проходит в неско лько этапов.

Дата объявления дивидендов 15 января

Экс-дивидендная дата 26 января

Дата переписи 30 января

Дата выплаты 17 февраля

Дата объявления — день, когда Совет директоров принимает решение (объявляет) о выплате дивидендов, их размере, датах переписи и выплаты. Многие компании публикуют эту инфор мацию в финансовой прессе. Дата переписи — это день регист рации акционеров, имеющих право на получение объявленных дивидендов. Необходимость в такой регистрации определяется тем, что состав акционеров постоянно меняется ввиду обращения акций на рынке ценных бумаг. Дата переписи обычно назначается за 2—4 недели до дня выплаты дивидендов. Чтобы установить, кто имеет право на дивиденды, назначается экс-дивидендная дата: лица, купившие акции до этой даты, имеют право на дивиденды за истекший период; лица, купившие акции в этот день и позже, такого права не имеют. Экс-дивидендная дата назначается обычно за четыре деловых дня до момента диви дендной переписи. Дата выплаты — это день, когда производится рассылка чеков акционерам.

Экс-дивидендная дата является примечательной с позиции динамики цен данных акций — обычно в первые минуты этого дня цена акций падает примерно на величину объявленного к выплате дивиденда. Более точные прогнозные расчеты величины снижения цены акций рассчитываются брокерами, принимающи ми решение о сравнительной выгодности покупки акций накануне экс-дивидендной даты и последующей уплаты налога на получен ный дивиденд или покупки акций по сниженной цене и на услови ях потери текущего дивиденда после наступления экс-дивиденд ной даты.

Согласно российскому законодательству порядок выплаты дивидендов оговаривается при выпуске ценных бумаг и излагает ся на оборотной стороне акции или сертификата. На дивиденд имеют право акции, приобретенные не позднее чем за 30 дней до официально объявленной даты его выплаты. Промежуточный дивиденд объявляется Советом директоров акционерного обще ства в расчете на одну простую акцию по итогам истекшего периода. Размер окончательного дивиденда, приходящегося на одну простую акцию, объявляется общим собранием акционеров по результатам года с учетом выплаты промежуточных диви дендов, причем он не может быть больше величины, рекомен дованной Советом директоров, но может быть уменьшен общим собранием акционеров. Отметим, что выплата дивидендов по простым акциям не является конкретным обязательством обще ства перед акционерами; общее собрание акционеров и Совет директоров вправе принимать решения о нецелесообразности выплаты дивидендов по простым акциям по итогам отчетного периода.

Совету директоров и общему собранию акционеров запреща ется объявлять и выплачивать дивиденды в следующих случаях:

а) в годовом балансе общества имеются убытки (до тех пор, пока они не будут покрыты или не будет уменьшен уставный капитал);

б) общество неплатежеспособно или может стать таковым после выплаты дивидендов.

Размер дивиденда объявляется без учета налогов. Выплата дивидендов осуществляется либо самим обществом, либо бан ком-агентом, которые выступают в этот момент агентами госу дарства по сбору налогов у источников и выплачивают акци онерам дивиденды за вычетом соответствующих налогов. Диви денд может выплачиваться чеком, платежным поручением или почтовым переводом. По невыплаченным и неполученным диви дендам проценты не начисляются. Дивиденд может выплачивать ся акциями, облигациями и товарами, если это предусмотрено уставом акционерного общества.

3.2.4. ВИДЫ ДИВИДЕНДНЫХ ВЫПЛАТ И ИХ ИСТОЧНИКИ

Согласно российскому законодательству источниками диви дендов могут выступать: чистая прибыль отчетного периода, нераспределенная прибыль прошлых периодов и специальные фонды, созданные для этой цели (последние используются для выплаты дивидендов по привилегированным акциям в случае недостаточности прибыли или убыточности общества). Поэтому теоретически предприятие может выплатить общую сумму теку щих дивидендов в размере, превышающем прибыль отчетного периода. Однако базовым является вариант распределения чи стой прибыли текущего периода.

Величина чистой прибыли любого предприятия подвержена ко лебаниям; не исключена также ситуация, когда предприятие может отработать с убытком. Принятие решения о размере дивидендов в любом случае является непростой задачей. Во-первых, в условиях рынка всегда имеются возможности для расширения производствен ных мощностей или участия в новых инвестиционных проектах. Во-вторых, нестабильность выплаты дивидендов или резкое измене ние их величины чреваты снижением курсовой стоимости акции. Именно поэтому в мировой практике разработаны различные вари анты дивидендных выплат. Коротко охарактеризуем их.

Методика постоянного процентного распределения прибыли

Как известно, чистая прибыль распределяется на выплаты дивидендов по привилегированным акциям (Дпа) и прибыль, доступную владельцам обыкновенных акций (Пда). Последняя, в свою очередь, распределяется решением собрания акционеров на дивидендные выплаты по обыкновенным акциям (Доа) и нерасп ределенную прибыль (ПН).

Одним из основных аналитических показателей, характеризу ющих дивидендную политику, является коэффициент «дивиденд ный выход», представляющий собой отношение дивиденда по обыкновенным акциям к прибыли, доступной владельцам обык новенных акций (в расчете на одну акцию). Дивидендная полити ка постоянного процентного распределения прибыли предполагает неизменность значения коэффициента «дивидендный выход», т. е.

В этом случае, если предприятие закончило год с убытком, дивиденд может вообще не выплачиваться. Такая методика, кро ме того, сопровождается значительной вариацией дивиденда по обыкновенным акциям, что, как отмечалось выше, может приво дить и, как правило, приводит к нежелательным колебаниям рыночной цены акций. А именно снижение выплачиваемого диви денда вызывает падение курса акций. Такая дивидендная полити ка используется некоторыми фирмами, но большинство теорети ков и практиков в области финансового менеджмента не рекоме ндуют пользоваться ею.

Методика фиксированных дивидендных выплат

Эта политика предусматривает регулярную выплату дивиден да на акцию в неизменном размере в течение продолжительного времени, например 1,3 дол., безотносительно к изменению кур совой стоимости акций. Если фирма развивается успешно и в течение ряда лет доход на акцию стабильно превышает некото рый уровень, размер дивиденда может быть повышен, т. е. имеется определенный лаг между двумя этими показателями. Определяя размер фиксированного дивиденда на некоторую пер спективу, компании в качестве ориентира нередко используют приемлемые для них значения показателя «дивидендный выход». Данная методика позволяет в определенной степени нивелиро вать влияние психологического фактора и избежать колебания курсовых цен акций, характерного для методики постоянного процентного распределения прибыли.

Методика выплаты гарантированного минимума и экстра-дивидендов

Эта методика является развитием предыдущей. Компания выплачивает регулярные фиксированные дивиденды, однако пе риодически (в случае успешной деятельности) акционерам выплачиваются экстра-дивиденды. Термин «экстра» означает премию, начисленную к регулярным дивидендам и имеющую разовый характер, т. е. получение ее в следующем году не обещается. Более того, здесь также рекомендуется использовать психологи ческое воздействие премии — она не должна выплачиваться слишком часто, поскольку в этом случае становится ожидаемой, а сама методика выплаты экстра-дивидендов становится бес полезной. Данные о премии также публикуются в финансовой прессе. Например, если компания объявила о выплате дивиденда в размере 1,2 дол. и премии в размере 30 центов, информация в прессе может иметь вид: 1,2 + 0,3.

Методика выплаты дивидендов акциями

При этой форме расчетов акционеры получают вместо денег дополнительный пакет акций. Причины ее применения могут быть разными. Например, компания имеет проблемы с денежной наличностью, ее финансовое положение не очень устойчиво. Что бы хоть как-то избежать недовольства акционеров, директорат компании может предложить выплату дивидендов дополнитель ными акциями. Кстати, именно такой подход был применен многими чековыми инвестиционными фондами в нашей стране в 1994 г.

Возможен и второй вариант: финансовое положение компа нии устойчиво, более того, она развивается быстрыми темпами, поэтому ей нужны средства на развитие — они и поступают к ней в виде нераспределенной прибыли.

Наконец, возможны и такие причины, как желание изменить структуру источников средств или желание наделить успешно работающий высший управленческий персонал акциями для то го, чтобы «привязать» их к фирме и тем самым стимулировать их еще более активную работу, и т. п.

При этой методике акционеры на деле практически не получа ют ничего, поскольку выплаченный им дивиденд равен по вели чине уменьшению принадлежащих им средств, капитализирован ных в акциях и резервах. Количество акций увеличилось, валюта баланса не изменилась, т. е. стоимостная оценка активов на одну акцию уменьшилась. Тем не менее до некоторой степени этот вариант устраивает и акционеров, поскольку они все же получа ют ценные бумаги, которые могут быть при необходимости проданы ими за наличные.

В зависимости от размера выплачиваемого акциями дивиден да рыночная цена акций ведет себя по-разному. Считается, что небольшие дивиденды (до 20%) практически не оказывают влия ния на цену; если дивиденд превышает указанную величину, рыночная цена акций может существенно упасть.

Выплата дивидендов акциями может сопровождаться либо одновременным увеличением уставного капитала и валюты бала нса, либо простым перераспределением источников собственных средств без увеличения валюты баланса. В экономически разви тых странах второй вариант встречается чаще. В этом случае происходит увеличение уставного капитала за счет уменьшения эмиссионного дохода и нераспределенной прибыли прошлых лет. Рассмотрим этот вариант на примере.

Пример

Как изменится структура источников собственных средств предприятия, если рыночная цена его обыкновенных акций со ставляет 1200 руб. и предприятие объявило о выплате дивиден дов акциями в размере 5%?

Структура собственного капитала до выплаты дивидендов (тыс. руб.)

Уставный капитал:

привилегированные акции (1000 акций по 5000 руб.) 5 000

обыкновенные акции (15000 акций по 1000 руб.) 15 000

Резервный капитал 2 000

Нераспределенная прибыль 7 000

Всего 29 000

Объявленный дивиденд означает, что должно быть до полнительно выпущено 750 обыкновенных акций (15000 • 5%). Таким образом, необходимо капитализировать 900 тыс. руб. (1200 руб. • 750). Эта величина распределяется следующим об разом:

уставный капитал увеличивается на 750 тыс. руб. (1000 руб. • 750);

резервный фонд (эмиссионный доход) увеличивается на 150 тыс. руб. (200 руб. • 750);

нераспределенная прибыль уменьшается на 900 тыс. руб.

Структура собственного капитала после выплаты дивидендов (тыс. руб.)

Уставный капитал:

привилегированные акции (1000 акций по 5000 руб.) 5 000

обыкновенные акции (15750 акций по 1000 руб.) 15 750

Резервный капитал 2 150

Нераспределенная прибыль 6 100

Всего 29 000

3.2.5. ДИВИДЕНДНАЯ ПОЛИТИКА И РЕГУЛИРОВАНИЕ КУРСА АКЦИЙ

Курсовая цена акций и дивидендная политика взаимосвязаны, хотя какой-то предопределенной формализованной зависимости не существует. Выше отмечалось, что разумная дивидендная политика может способствовать снижению флуктуации курсовой цены. Курсовая цена складывается под воздействием различных случайных факторов. В финансовом менеджменте разработаны некоторые приемы искусственного регулирования курсовой цены, которые при определенных условиях могут оказать влияние и на размер выплачиваемых дивидендов. К ним относятся дробление, консолидация и выкуп акций.

Методика дробления акций

Эта методика, называемая еще методикой расщепления, или сплита, акций, не относится непосредственно к форме выплаты дивидендов, однако она может влиять на их размер. Дробление акций производится обычно процветающими компаниями, акции которых со временем повышаются в цене. Многие компании стараются не допускать слишком высокой цены своих акций, поскольку это может повлиять на их ликвидность (общеизвестно, что при прочих равных условиях более низкие в цене акции более ликвидны). Техника дробления такова. Получив разрешение от акционеров на проведение этой операции, директорат компании в зависимости от рыночной цены акций определяет наиболее предпочтительный масштаб дробления: например, две новые ак ции за одну старую, три новые акции за одну старую и т. д. Далее производится замена ценных бумаг.

Валюта баланса, а также структура собственного капитала в этом случае не меняются, увеличивается лишь количество обык новенных акций.

Возможна и обратная процедура (консолидация акций) — несколько старых акций меняются на одну новую (пропорции могут быть любыми).

Что касается дивидендов, то здесь все зависит от директората и самих акционеров; в частности, дивиденды могут измениться пропорционально изменению нарицательной стоимости акций, т.е. дробление акций в принципе не влияет на долю каждого акционера в активах компании. Однако если новая нарицатель ная стоимость и новый размер дивиденда были установлены с использованием разных алгоритмов, это может оказать влияние на получаемый акционерами доход.

Следует отметить, что и эта, и предыдущая методика имеют одну общую негативную черту — они сопровождаются допол нительными расходами по выпуску новых ценных бумаг.

Методика выкупа акций

Выкуп собственных акций разрешен не во всех странах, в частности в Германии он запрещен. Основная причина — же лание избежать преувеличения общей величины активов ком пании за счет отражения в балансе активов, ценность кото рых не вполне очевидна. Могут быть и другие причины, за ставляющие компанию выкупать свои акции в случае, если это не запрещено законом. В частности, акции в портфеле нужны для предоставления своим работникам возможности стать акционерами своей компании, для уменьшения числа владельцев компании, для повышения курсовой цены и др. В определенной степени эта операция оказывает влияние на со вокупный доход акционеров. Для иллюстрации рассмотрим пример.

Пример

Компания, данные о которой приведены ниже, планирует потратить 60% прибыли либо на выплату дивидендов, либо на покупку своих акций. Проанализировать, какой из этих двух вариантов более выгоден акционерам 2200 50000 44 600 13,636

Прибыль к распределению среди

владельцев обыкновенных акций, тыс. руб. 2 200

Количество обыкновенных акций 50 000

Доход на акцию (2200000 : 50000), руб. 44

Рыночная цена акции, руб. 600

Ценность акции (рыночная цена : доход на акцию), руб. 13,636

Общая сумма прибыли, предназначенная на выплату акци онерам, составляет 1320 тыс. руб. (2200 тыс. руб. • 60%).

Если компания выплатит дивиденд, то каждый акционер по лучит 26,4 руб. ( 320000 руб. : 50000).

Если компания потратит эти деньги на выкуп своих акций, она сможет выкупить примерно 2107,3 акции (1320000 руб. : 626,4 руб.), а общее их количество в обращении составит 47 893 акции (50000 2107).

После выкупа акций доход на акцию повысится и составит 45,94 руб. (2200000 руб. : 47893), что приведет к повышению курсовой стоимости до 626,4 руб. (45,94 руб. • 13,636).

Таким образом, с позиции рядового акционера, владеющего одной акцией, оба варианта одинаковы: либо иметь одну акцию ценой 600 руб. плюс дивиденд в размере 26,4 руб., либо владеть одной акцией с возросшей до 626,4 руб. ценой.

Тем не менее второй вариант имеет ряд преимуществ. Во-первых, возросла привлекательность акций компании, поскольку такой важный аналитический показатель, как доход на акцию, повысился. Во-вторых, акционеры получили косвенный доход, поскольку им не нужно платить налог на дивиденды в случае их получения (последнее верно не всегда; так, в Германии прибыль, не выплаченная в виде дивидендов, а реинвестированная в компа нию, также облагается налогом при заполнении акционерами деклараций о личных доходах). Существуют и возражения про тив этого варианта, основной из которых заключается в следу ющем: деньги на руках всегда выгоднее, чем доход от изменения курсовой цены.

23 Курс по дисциплине «Финансовый менеджмент»

Рациональная структура капитала и дивидендная политика предприятия