Анализ рынка страховых услуг (на примере ОАО СК «РОСНО» в республике Бурятия)

Содержание

Введение…………………………………………………………………………...2

Глава 1. Теоретические аспекты рынка страховых услуг…………………...…5

1.1 Сущность, классификация и виды страхования…………………………..5

1.2 Структура рынка страховых услуг………………………………………....11

1.3 Зарубежный опыт страхования (на примере Германии, СК Allianz)….…17

Глава 2. Анализ рынка страховых услуг (на примере ОАО СК «РОСНО» в республике Бурятия)…………………………………………………………….22

2.1 Финансово-экономическая характеристика ОАО СК «РОСНО»………...22

2.2 Анализ страхового рынка ОАО СК «РОСНО» …………………………....41

Глава 3. Мероприятия по совершенствованию имущественного страхования………………………………………………………………………51

3.1. Рекомендации по увеличению доли имущественного страхования на рынке страхования……………………………………………………………….51

3.2. Внедрение и расчет эффективности страхового продукта…………..…...54

Заключение……………………………………………………………………….61

Список литературы………………………………………………………………65

Приложения…………………………………………………………………...…68

Введение

Страхование - важнейший элемент общей культуры человека. Если каждый человек страхует свое жилье, свой бизнес, здоровье и жизнь, то он предусмотрителен относительно будущего своей семьи, коллег и са�мого себя, он смотрит в завтрашний день, обеспечивая его сегодня. Посредством страхования человек реализует одну из важнейших своих потребностей - потребность в безопасности. Благодаря страхованию снижается степень такой зависимости, когда человеческие ошибки или злой умысел, просто стихийные бедствия могут поставить отдельную жизнь, семью, бизнес на грань катастрофы.

Рыночные преобразования в системе экономических отношений России связаны с коренным изменением роли и места страхования в системе организации страховой защиты хозяйствующих субъектов и населения. Одна из основных задач современного периода проведения экономических реформ состоит в формировании отечественного страхового рынка, способного обеспечить непрерывность общественного воспроизводства, зависящую от негативных последствий, стихийных бедствий, природных и промышленных катастроф, аварий и других непредвиденных событий, а также гарантировать социальную защиту населения в условиях снижения уровня государственного социального обеспечения и социального страхования, кардинального реформирования финансовой системы государства и демографических изменений в обществе. Еще большую остроту вопросу формирования российского страхового рынка придает тот факт, что его построение, включая создание финансовых основ страхования, государственного надзора, в том числе, регулирование участия иностранных страховщиков в предоставлении страховых услуг российским потребителям, законодательных основ регулирования страховых отношений, происходит в условиях глобализации мирового страхового рынка, охватывающей все без исключения национальные системы страхования.

Рыночные преобразования базовых экономических отношений в обществе, связанные с появлением частной собственности, обособленных негосударственных субъектов хозяйствования, разрешением частного предпринимательства, стали причиной появления принципиально новых имущественных интересов, расширения объективного платежеспособного спроса на страхование и формирования коммерческого страхового рынка, основанного на принципах предпринимательской инициативы и государственного надзора за деятельностью частных страховщиков в целях защиты интересов страхователей. Это объективно порождает необходимость исследования принципов деятельности страхового рынка, форм и методов государственного надзора в области страхования, обоснования государственной политики в области страхования в переходный период экономических реформ, разработки новых видов страхования одновременно с активным формированием страхового законодательства.

Появление в течение последнего десятилетия огромного числа частных страховых организаций (около 1350), зарегистрированных в стране; разработка и принятие специальных законов и законодательных актов, направленных на регулирование отношений в области страхования; рост показателей сбора страховой премии, достигшей 106,784 млрд. руб. в 2010 г., подтверждают, что национальная система страхования в результате важнейших преобразований системного характера в течение последних 10 лет претерпела как количественные, так и качественные изменения, и это позволяет сделать вывод о наличии национального страхового рынка как самостоятельного сегмента экономики страны.

Актуальность темы выпускной квалификационной работы заключается в том, что страхование удовлетворяет одну из основных потребностей человека – потребность в материально – финансовой защите имущества от порчи или гибели в результате негативного воздействия природного, человеческого или техногенного факторов.

Цель работы – является исследование сущности и особенностей функционирования отрасли имущественного страхования в Бурятии и формирование мероприятий по ее развитию.

Для достижения поставленной цели необходимо решить следующие задачи:

1) раскрыть теоретические основы страхового рынка, рассмотреть зарубежный опыт страхования;

2) сделать анализ рынка страховых услуг;

3) рассмотреть мероприятия по совершенствованию имущественного страхования

Дипломная работа состоит из введения, 3 глав, 8 подглав, 3 рис., 11 табл., 44 ист. литературы.

При написании работы использовались работы известных экономистов по страхованию, статистические сборники, периодические издания и интернет - источники.

Глава 1. Теоретические аспекты рынка страховых услуг

1.1. Сущность, классификация и виды страхования

Страхование – это способ возмещения убытков, которые потерпело физическое или юридическое лицо, посредством их распределения между многими лицами (страховой совокупностью). Возмещение убытков производится из средств страхового фонда, который находится в ведении страховой организации (страховщика). Объективная потребность в страховании обуславливается тем, что убытки подчас возникают вследствие разрушительных факторов, вообще не подконтрольных человеку, как, например, стихийные бедствия. В подобной ситуации невозможно взыскивать убытки с кого-либо и заранее созданный страховой фонд может быть источником возмещения ущерба.

Как экономическая категория страхование представляет систему экономических отношений, включающую совокупность форм и методов формирования целевых фондов денежных средств и их использование на возмещение ущерба при различных рисках, а также на оказание помощи гражданам при наступлении определенных событий в их жизни. Оно выступает, с одной стороны, средством защиты бизнеса и благосостояния людей, а с другой – видом деятельности, приносящим доход.

Источниками прибыли страховой организации служат доходы от страховой деятельности, от инвестиций временно свободных средств в объекты производственной и непроизводственной сфер деятельности, акции предприятий, банковские депозиты и т.д.

Выделим три такие категории, представляющие интерес в практике и познании страхования:

- экономическая категория страховой защиты общественного производства;

- экономическая категория страховой защиты собственности и доходов населения;

- экономическая категория страхования.

Классификация страхования представляет собой научную систему деления страхования на сферы деятельности, отрасли, подотрасли и виды, звенья которых располагаются так, что каждое последующее звено является частью предыдущего. В основу классификации страхования положены два критерия: различия в объектах страхования и различия в объеме страховой ответственности. В соответствии с этим делением применяются системы классификации: по объектам страхования и по опасности. В более широком и конкретном смысле классификация страхования представляет собой форму выражения различий в страховщиках и сферах их деятельности, объектах страхования, категориях страхователей, объеме страховой ответственности и форме проведения страхования1.

Объект страхования является материальным носителем всех признаков, в том числе и экономических интересов страхования. Объекты страхования разделяются на два класса: имеющие стоимость и не имеющие стоимости. По признаку стоимости в страховании выделяют отрасли страхования. В условиях государственной страховой монополии в бывшем СССР выделялось две отрасли: имущественное и личное страхование. В рыночной экономике в стадии ее формирования, исходя из характеристики объектов страхования, целесообразно выделять три основных отрасли страхования: страхование личное, имущественное, ответственности.

Личное страхование трактуется как отрасль страхования, где в качестве объектов страхования выступают жизнь, здоровье, трудоспособность и пенсионное обеспечение человека. В соответствии с условиями лицензирования личное страхование подразделяется на страхование жизни, страхование от несчастных случаев и болезней и медицинское страхование, сочетая в себе рисковую и сберегательную функции (в том числе за счет выдачи ссуд под залог страхового полиса).

В отличие от имущественного страхования в личном страховании страховые суммы не представляют собой стоимость нанесенных материальных убытков или ущерба, которые не могут быть объективно выражены, а определяются в соответствии с пожеланиями страхователя исходя из его материальных возможностей. Также как и в имущественном страховании, договор личного страхования может быть обязательным или добровольным. И, кроме того, – долгосрочным и краткосрочным. По каждому виду личного страхования заключается соответствующие договоры.

Классификация личного страхования производится по разным критериям:

По объему риска:

- страхование на случай дожития или смерти;

- страхование на случай инвалидности или недееспособности;

- страхование медицинских расходов.

По виду личного страхования:

- страхование жизни;

- страхование от несчастных случаев.

По количеству лиц, указанных в договоре:

- индивидуальное страхование (страхователем выступает одно отдельно взятое физическое лицо);

- коллективное страхование (страхователями или застрахованным выступает группа физических лиц).

По длительности страхового обеспечения:

- краткосрочное (менее одного года);

- среднесрочное (1-5 лет);

- долгосрочное (6-15 лет).

По форме выплаты страхового обеспечения:

- с единовременной выплатой страховой суммы;

- с выплатой страховой суммы в форме ренты.

По форме уплаты страховых премий:

- страхование с уплатой единовременных премий;

- страхование с ежегодной уплатой премий;

- страхование с ежемесячной уплатой премий.

Страхование жизни, как один из видов личного страхования является наиболее распространенным и привычным. Оно оформляется договором, по которому одна из сторон, страховщик, берет на себя обязательство посредством получения им страховых премий, уплачиваемых страхователем, выплатить обусловленную страховую сумму, если в течении срока действия страхования произойдет предусмотренный страховой случай в жизни застрахованного. Причем страховым случаем считается смерть или продолжающаяся жизнь (дожитие) застрахованного. Важной особенностью личного страхования является то, что договор о страховании может заключаться как с одним лицом, так и с группой лиц. Групповое, или коллективное, страхование группы лиц, объединенных какой-либо общей чертой, связью или интересом, производится одним полисом.

Основные виды коллективного страхования:

- временное возобновляемое страхование продолжительностью в один год, - без дополнительных выплат или с ними;

- страхование с замедленной выплатой капитала;

- ренты по вдовству, сиротству и инвалидности;

- ренты на случай пенсии.

Таким образом, личное страхование является крупной отраслью страхования. Объекты личного страхования – жизнь, здоровье, трудоспособность человека. Конкретными страховыми событиями по личному страхованию являются дожитие до определенного возраста или до окончания срока страхования или потеря здоровья в результате несчастных случаев.

Имущественное страхование – это отрасль страхования, где объектами страховых правоотношений выступает имущество в различных видах. Под имуществом понимается совокупность вещей и материальных ценностей, состоящих в собственности и оперативном управлении физического или юридического лица. В состав имущества входят деньги и ценные бумаги, а также имущественные права на получение вещей или иного имущественного удовлетворения от других лиц. Экономическое содержание имущественного страхования заключается в организации особого страхового фонда, предназначенного для возмещения ущерба его участникам, который возник в результате причинения вреда. Застрахованным может быть имущество, как являющееся собственностью страхователя (участника страхового фонда), так и находящееся в его владении, пользовании и распоряжении. Страхователями выступают не только собственники имущества, но и другие юридические и физические лица, несущие ответственность за его сохранность. Условия страхования чужого и собственного имущества могут существенно различаться, что отражено в конкретных правилах страхования. Для целей страхования принято классифицировать имущество по видам хозяйствующих субъектов, которым оно принадлежит. Различают имущество промышленных предприятий, сельскохозяйственных предприятий, имущество граждан. Состав имущества промышленных предприятий, подлежащих страхованию:

- здания, сооружения, объекты незавершенного капитального строительства, транспортные средства, машины, оборудование, инвентарь, товарно-материальные ценности и другое имущество, принадлежащее предприятиям и организациям (основной договор);

- имущество, принятое организациями на комиссию, хранение, для переработки, ремонта, перевозки и т.п. (дополнительный договор);

- сельскохозяйственные животные, пушные звери, кролики, домашняя птица и семьи пчел;

- урожай сельскохозяйственных культур (кроме естественных сенокосов). Договор страхования имущества, принадлежащего предприятию, может быть заключен по его полной стоимости или по определенной доле (проценту) этой стоимости, но не менее 50% балансовой стоимости имущества; по страхованию строений – не ниже остатка задолженности по выданным ссудам на их возведение.

В страховании имущества приняты следующие пределы оценки его стоимости:

- для основных фондов максимальный – балансовая стоимость, но не выше восстановительной стоимости на день их гибели;

- для оборотных фондов – фактическая себестоимость по средним рыночным, отпускным ценам и ценам собственного производства;

- незавершенное строительство – в размере фактически произведенных затрат материальных и трудовых ресурсов к моменту страхового случая.

Страхование ответственности – отрасль страхования, где объектом выступает ответственность перед третьими (физическими и юридическими) лицами, которым может быть причинен ущерб (вред) вследствие какого- либо действия или бездействия страхователя. Через страхование ответственности реализуется страховая защита экономических интересов возможных причинителей вреда, которые в каждом данном страховом случае находят свое конкретное денежное выражение. В страховании ответственности выделяют следующие подотрасли: страхование задолженности и страхование на случай возмещения вреда, которое называют также страхованием гражданской ответственности.

По условиям лицензирования страховой деятельности на территории Российской Федерации к блоку страхования ответственности относятся следующие виды:

- страхование гражданской ответственности владельцев автотранспортных средств;

- страхование гражданской ответственности перевозчика;

- страхование гражданской ответственности предприятий – источников повышенной опасности;

- страхование профессиональной ответственности;

- страхование ответственности за неисполнение обязательств;

- страхование иных видов ответственности.

Таким образом, страхование ответственности - это отрасль страхования, где в качестве риска выступает ответственность физического или юридического лица за имущественный вред перед третьими лицами, который может быть причинен действиями, в том числе профессиональными, со стороны страхователя. Через страхование возмещается имущественный вред, причиненный третьим лицам. Качественная характеристика объектов, принимающихся на страхование, определяет вид страхования по признаку: однородных и неоднородных групп объектов.

1.2. Структура рынка страховых услуг

Страховой рынок – это особая социально-экономическая среда, где объектом купли-продажи выступает страховая защита, формируется спрос и предложение на нее.

Обязательным условием существования страхового рынка является наличие потребностей (спроса) на страховые услуги и страховщиков, способных удовлетворить эти потребности.

Экономические законы функционирования страхового рынка: закон стоимости, закон спроса и предложения.

Страховой рынок предполагает:

1) самостоятельность субъектов рыночных отношений;

2) равноправное партнерство по поводу купли-продажи страховой услуги;

3) развитую систему горизонтальных и вертикальных связей.

В структурном плане страховой рынок может рассматриваться в двух аспектах.

Организационно-правовой аспект. Страховой рынок представлен акционерными, взаимными, частными и государственными страховыми организациями.

Территориальный аспект. Страховой рынок представлен местным (внутренним), национальным (внешним) и мировым (глобальным); например, общеевропейский страховой рынок стран-членов ЕС.

Внутренний страховой рынок – местный рынок, в котором имеется непосредственный спрос на страховые услуги, удовлетворяемый конкретными страховщиками2.

Основные составляющие: материальные и финансовые ресурсы страховой организации.

Главные задачи: формирование спроса на страховые услуги (маркетинг и реклама); заключение договоров и продажа страховых полисов (сертификатов); проведение целесообразной и гибкой тарифной политики; регулирование собственной инфраструктуры.

Внешний страховой рынок – находится за пределами внутреннего рынка и тяготеет к смежным страховым компаниям, как в данном регионе, так и за его пределами.

Мировой страховой рынок – предложение и спрос на страховые услуги в масштабах мирового хозяйства.

Кроме того, страховой рынок представляет собой диалектическое единство двух систем: внутренней системы и внешнего окружения. Они взаимодействуют друг с другом и оказывают взаимное влияние.

Внутренняя система является полностью управляемой со стороны страховщика. К ней относятся:

- страховые продукты (условия конкретных договоров страхования данного вида);

- система организации продаж страховых полисов и формирование спроса;

- гибкая система тарифов;

- собственная инфраструктура страховщика;

- материальные, финансовые и людские ресурсы страховой компании;

- финансовое положение страхового общества на рынке;

- ликвидность страхового фонда;

- наличие высококвалифицированного персонала страховщика;

- компетентность руководящего состава страхового общества.

Внешнее окружение рынка – это система взаимодействующих сил, которые окружают внутреннюю систему рынка и оказывают на нее воздействие (экономическая политика государства, инфляционное состояние финансов, курс валюты и др.)

Рынок как система, в которой взаимодействуют внутренние и внешние силы, может быть представлен в виде спирали, которая раскручивается вокруг потенциальных потребителей страховых услуг и отражает динамику внешних и внутренних сил в их взаимодействии.

Эта система не является замкнутой, так как мировой страховой рынок практически неограничен.

В качестве товара страхового рынка выступает страховая услуга. Ее потребительской стоимостью является обеспечение страховой защитой, приобретающей форму страхового покрытия.

Цена страховой услуги выражается в страховом тарифе и складывается на конкурентной основе при сопоставлении спроса и предложения. Нижняя граница цены определяется принципом равенства между поступлениями платежей страхователя и выплатами страхового возмещения и страховых сумм. Верхняя граница – потребностями страховщика.

Ассортиментом страхового рынка является перечень видов страхования.

Рыночный спрос на страховые услуги имеет экономический и гуманитарный аспекты.

Экономический аспект включает в себя: численность населения, его возрастные группы, сезонные миграции, доходы населения и его покупательную способность, а также вероятностные расходы на страхование, которые могут себе позволить люди с определенным уровнем доходов.

Страховые организации любых форм собственности самостоятельно определяют свою организационную структуру, порядок оплаты и стимулирования труда работников.

Специфика страховой деятельности диктует использование двух категорий работников.

Квалифицированных штатных специалистов, осуществляющих управленческую, экономическую, консультационно-методическую и другую деятельность.

Внештатных работников, выполняющих аквизиционные (приобретение) и инкассаторские функции (сбор и выплата денег).

Все страховые компании делятся на организационные структуры по управлению (менеджменту) и по сферам деятельности.

Наиболее широкое распространение в мире получила организационная структура по менеджменту («Руководство, основанное на сотрудничестве»), опирающаяся на следующие принципы:

- ведущим принципом структуры менеджмента является делегирование (передача) полномочий и ответственности сверху донизу;

- решения не принимаются односторонне, т.е. одним лишь руководством страховой компании;

- сотрудники имеют свои сферы и планы действия с полномочиями и компетенциями;

- ответственность не концентрируется на верхнем уровне управления страховой компанией, она является частью компетенции всех сотрудников по сферам деятельности;

- вышестоящая инстанция в организационной структуре страховой компании имеет право принимать те решения, которые нижестоящие инстанции принимать не вправе.

Организационная структура СК по сферам деятельности означает, что функции СК формируются вне зависимости от квалификации сотрудников и в соответствии с данной организационной структурой.

Структура управления СК может строиться по принципам:

- линейной подчиненности, т.е. право давать указания предоставляется по отношению ко всем нижестоящим сотрудникам и применительно ко всем функциям, которые они осуществляют;

- функциональной подчиненности, т.е. право давать указания предоставляется применительно к строго конкретным функциям, но независимо от того, кто их осуществляет;

- линейно-масштабной подчиненности; наряду с линейной системой существуют «штабы», которые не имеют права давать указания, но предоставляют необходимые консультативные услуги.

Высшим органом управления СК является общее собрание акционеров (проводится 1 раз в год в сроки, предусмотренные уставом акционерной страховой компании), на котором избирается совет директоров, ревизионная комиссия, утверждается аудитор, рассматривается и утверждается годовой отчет, бухгалтерский баланс, счет прибыли и убытков.

Совет директоров осуществляет общее руководство делами акционерной страховой компании в пределах предоставленных ему полномочий.

Председатель совета директоров избирается большинством голосов от общего числа его членов. Он организует работу совета, созывает его заседания, а также председательствует на общем собрании акционеров.

Генеральный директор – осуществляет руководство текущей деятельностью акционерной СК, возглавляет исполнительный орган (правление).

Секретариат – постоянный орган при совете директоров для проверки исполнения их решений. При секретариате работает группа по связям с общественностью, цель которой – информировать средства массовой информации, общественные организации о деятельности страховщика, организовывать брифинги, пресс-конференции и презентации.

Группа советников-консультантов – постоянно действующий совещательный орган при руководстве СК из числа работающих и привлеченных специалистов для решения наиболее важных вопросов в деятельности страховой компании.

Исполнительные дирекции (управления) – функциональные управления по основным видам страховой деятельности.

Существуют и другие подразделения: отдел рекламы и маркетинга, группа стратегического планирования, инвестиционный отдел, вычислительный центр, учебный центр и т.д.

В состав акционерной СК может входить Президент СК, который выполняет чисто представительские функции, не вмешивается во внутреннее управление СК. В РФ Президент может выполнять функции Генерального директора.

1.3. Зарубежный опыт страхования (на примере Германии, СК Allianz)

Германия – крупный инвестор в экономику России, в том числе в страхование. Немецкий страховой рынок представляет собой сложную систему, которая проникла во все слои социально-экономической жизни немецкого общества, выступая гарантом хозяйственной стабильности, материального благополучия и предпринимательского риска. Опыт страхового рынка Германии, привнесение вместе с капиталом современных технологий будут полезны для развития страхового рынка в России3.

Страховой рынок Германии – один из старейших и наиболее профессиональных в мире. Так, доля страхования в ВВП Германии составила в 2010 г. 6,99% от ВВП. Для сравнения заметим, что доля страхования в ВВП России – 3,25%.

ФРГ и Россию связывают давние торгово-экономические отношения, в том числе и в страховании. В настоящее время на территории России насчитывается около 3,5 тыс. фирм с участием немецкого капитала, 15% из них – в сфере финансовых операций. По данным Федеральной службы государственной статистики России, по состоянию на 1 января 2010 г., накопленный объем германских инвестиций в экономику РФ составил 9,3 млрд. долл. США, или 11,4% от общего объема всех накопленных в Российской Федерации иностранных инвестиций.

Германия в последние годы удерживает заметное положение среди торговых партнеров России. В настоящее время на ее долю приходится около 10% всего внешнеторгового оборота РФ. Во внешней торговле Германии Россия занимает 14 место. Товарооборот между двумя странами в 2010 г. возрос на 18,2% по сравнению с уровнем 2009 г. и составил 31,2 млрд. евро (по данным германской статистики), при этом рост российского экспорта в Германию составил 14% и его объем превысил 16,2 млрд. евро, в то время как импорт России из Германии вырос на 24% и достиг 1 5,0 млрд. евро.

Германия осуществляет сотрудничество в России при содействии таких организаций: Союз немецкой экономики, который насчитывает 360 германских предпринимательских структур, действующих в России; Германская промышленная и торговая палата имеет в Москве Представительства; помимо этого в германо-российских экономических отношениях задействовано большое количество других организаций.

Германский страховой рынок поделен примерно между сорока страховыми группами, из которых десять собирают более 50% суммарной страховой премии. С большим отрывом от конкурентов идет страховая группа «Allianz». Её доля на рынке превышает 20%. «Allianz» вместе с «Nord-Stern» активно действуют за границей. На их долю приходится больше половины всей страховой премии, собранной за рубежом. Группа «Volksfursorge» контролирует около 5% внутреннего рынка. К числу крупных страховых компаний можно отнести страховое общество «Kolonia», «Hermes» и концерн «Herling». Прочность позиций, удерживаемых страховыми компаниями страны, основываются на аккумулируемых у них огромных денежных ресурсах. В среднем только 13% денежных средств, которыми располагают страховые компании, выплачиваются полисодержателям, а подавляющая их часть помещается в виде капиталовложений. Капиталовложения страховых учреждений обеспечивают 25% всех инвестиций в экономику страны, а доходы от них формируют более 1/5 валового дохода страховщиков и играют важную роль в их деятельности. Большой опыт имеет Германия в деле перестрахования. Степень концентрации у компаний, занимающихся перестрахованием выше, чем у страховых компаний. Здесь только 5% фирм сосредоточивают в своих руках почти 75% сбора премий4.

Страховой рынок России вызывает большой интерес у иностранных компаний. По данным Минфина РФ, на российском рынке зарегистрировано 60 страховых компаний с участием иностранного капитала, что составляет 4% от общего числа компаний на рынке. На самом деле реально работают и ежеквартально отчитываются перед Минфином около 50 компаний. Кроме того, по опросам, проведенным журналистами газеты «Экономика и жизнь», определенная доля фирм, которые еще числятся в Минфине как «компании с иностранным участием», давно лишились своих зарубежных акционеров.

Это касается в основном иностранного капитала, не имеющего отношения к страхованию и рассматривавшего отечественные компании как способ краткосрочного и рискового инвестирования средств. Остаются в основном на рынке фирмы с участием американского и европейского страхового капитала, которые всегда рассматривали российский рынок как одно из перспективных направлений бизнеса.

В настоящее время в мире осталось лишь два крупных, не занятых транснациональными компаниями рынка: Россия и Китай.

Страхование в России – это развивающаяся отрасль, опирающаяся на огромный еще не полностью освоенный рынок, имеющий, бесспорно, большое будущее. Так, по мнению специалистов страховой компании «AIG Россия», только рынок страхования жизни в России будет расти в течение последующих 15 лет в среднем на 50% в год и достигнет 36 млрд. долл. к 2016 году. В 2002 же году годовые взносы по классическому страхованию жизни из расчета на одного человека составляли всего лишь 80 центов, тогда как в Германии – 700 долл., в США – 1,6 тыс. долл., а в Великобритании – 3 тыс. долл. В 2003 г. по сравнению с 2002 г. прирост сборов страховых премий у российских страховых компаний составил 51,3% (454,4 млрд. руб.). Причем быстрее всего росли сборы по страхованию жизни – на 53%.

Характерной особенностью последних лет является интернационализация деятельности немецких страховых компаний. В России, например, Allianz AG представлен с 1990 г. дочерней компанией «Ost-West Allianz», которая обслуживает иностранные инвестиции.

В 2001 г. компания «Allianz» приобрела у АФК «Система» 45,27% акций одной из крупнейших российских страховых компаний РОСНО, вложив около 40 млн. долл. Выход на российский рынок – часть долгосрочной программы по развитию и расширению компании. Приобретая в лице РОСНО существенную часть страхового рынка, Allianz приобрел клиентскую базу и принадлежащую компании региональную сеть. По итогам 2001 г. РОСНО заняла 3-е место среди всех российских страховых компаний, собрав 16,3 млрд. руб. Клиентами РОСНО являются более 6 млн. человек и свыше 22 000 предприятий и организаций, региональная сеть насчитывает 76 филиалов и 186 агентств в 70 регионах России. Имеются также представительства в Казахстане и дочерние компании в Армении и Киргизии. РОСНО получило в результате сделки с Allianz новых клиентов в лице иностранных компаний и их представительств в РФ. Вышеназванное объединение компаний позволило РОСНО изменить свою ценовую политику и в некоторых областях страхования предложить клиентам более выгодные условия по сравнению с конкурентами.

Большинство же иностранцев на российском страховом рынке ограничивается владением менее 10% акций компаний-резидентов. Так, эти компании декларируют свое присутствие на российском рынке РФ, не вступая до поры до времени в игру и выжидая более благоприятных условий со стороны законодательной власти и твердых гарантий со стороны правительства.

Мировой опыт свидетельствует, что страховое дело всегда было одной из сфер, где национальные интересы защищались государством в большей степени. Развитые страны использовали и используют страхование как крупный источник финансовых ресурсов. Государство не может не поддерживать развитие отечественных страховых компаний, регулируя определенным образом направления и характер их деятельности5.

Глава 2. Анализ рынка страховых услуг (на примере ОАО СК «РОСНО» в республике Бурятия)

2.1. Финансово-экономическая характеристика ОАО СК «РОСНО»

Финансово-страховая группа Allianz – один из ведущих и самых надежных мировых страховщиков. Allianz Group основана в Германии почти 120 лет назад и сегодня успешно работает в 77 странах мира, предоставляя обслуживание высшего уровня 75 миллионам клиентов.

Группа компаний РОСНО является одной из крупнейших страховых групп в России. В нее входят универсальная страховая компания федерального уровня ОАО СК «РОСНО» и ее дочерние компании: ОАО «РОСНО-МС», ОАО «Альянс РОСНО Управление Активами», СЗАО «Медэкспресс», НПФ «Альянс» и ОДО «Аllianz Украина».

Контрольным пакетом акций РОСНО владеет Allianz New Europe Holding GMBH (100% – 1 акция), подразделение ведущего международного страховщика Allianz SE, объединяющее компании в Центральной и Восточной Европе.

Главным принципом деятельности Группы компаний РОСНО является забота о клиентах. Страховые полисы и договоры ГК РОСНО имеют более 17 млн. человек и свыше 50 тыс. предприятий и организаций.

ОАО СК «РОСНО» создано в 1991 г. и является одной из крупнейших российских универсальных страховых компаний. В распоряжении ее клиентов более 130 видов добровольного и обязательного страхования. Региональная сеть РОСНО насчитывает 88 филиалов, объединенных по территориальному признаку в 8 дирекций, и 383 агентства во всех субъектах РФ.

Аудиторскую проверку РОСНО по международным стандартам осуществляет международная аудиторская компания KPMG. РОСНО проводит политику прозрачности для клиентов, партнеров и акционеров. В 1996 году компания завершила переход на международные стандарты бухгалтерской и финансовой отчетности (МСФО). А в 2006 году РОСНО стало первой страховой компанией на российском рынке, публично представившей результаты своей деятельности на основе международных стандартов.

РОСНО является одним из лидеров российского страхового рынка по объему капитализации. Капитал компании на 100% состоит из собственного акционерного капитала, что обеспечивает дополнительную финансовую надежность и устойчивость.

Уставный капитал – 5 124 802 тыс. руб. Собственные средства – 7 613 356 тыс. руб., страховые резервы – 17 912 238 тыс. руб. (по состоянию на 30.09.2010).

РОСНО имеет качественную облигаторную перестраховочную защиту принимаемых рисков. Партнеры компании по перестрахованию – Allianz, Hannover Re, SCOR, Munich Re, Swiss Re, крупнейшие российские перестраховочные компании. РОСНО также сотрудничает с брокерскими агентствами корпорации Lloyd’s.

Финансовый результат представляет совокупность маржинальных доходов по страховым, инвестиционным и финансовым операциям, проведем факторный анализ каждой из составляющих финансового результата.

Таблица 2.1 - Анализ формирования маржинального дохода по страховым операциям

|

Наименование показателя

|

2008 год, тыс. руб.

|

2009 год, тыс. руб.

|

2010 год, тыс. руб.

|

Изменение в 2009 году по сравнению с 2008 годом:

|

Изменение в 2010 году по сравнению с 2009 годом

|

|

|

|

|

|

абсолютное значение, тыс. руб.

|

относительное значение %

|

абсолютное значение, тыс. руб.

|

относительное значение %

|

|

Страховые премии – нетто перестрахование

|

374 902

|

587 539

|

598 256

|

212 637

|

56,71

|

10 717

|

1,82

|

|

Изменение резервов

|

-120 421

|

-166 242

|

173 945

|

-45 821

|

38,05

|

340 187

|

204,63

|

|

в том числе:

|

|

|

|

|

|

|

|

|

изменение резерва незаработанной премии-нетто перестрахование

|

-94 735

|

-82 977

|

56 926

|

11 758

|

-12,41

|

139 903

|

168,60

|

|

изменение других страховых резервов

|

-25 686

|

-83 265

|

117 019

|

-57 579

|

224,16

|

200 284

|

240,54

|

|

Состоявшиеся убытки – нетто перестрахование

|

172 249

|

317 845

|

751 081

|

145 596

|

84,53

|

433 236

|

136,30

|

|

Расходы на ведение страховых операций – нетто перестрахование

|

65 736

|

78 024

|

36 457

|

12 288

|

18,69

|

-41 567

|

-53,27

|

|

Результат от операций страхования

|

16 496

|

25428

|

-15 337

|

8 932

|

54,14

|

-40 765

|

160,31

|

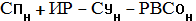

Для расчета маржинального дохода по страховым операциям на основе данных из таблицы 2.1 представим формулу в четырехфакторном варианте:

=

=  (1)

(1)

где  – технический результат (выручка страховщика) по страховым операциям;

– технический результат (выручка страховщика) по страховым операциям;

– страховые премии (взносы) по видам страхования – нетто-перестрахование;

– страховые премии (взносы) по видам страхования – нетто-перестрахование;

ДИЖ – доходы по инвестициям по страхованию жизни;

- оплаченные убытки (страховые выплаты) – нетто-перестрахование;

- оплаченные убытки (страховые выплаты) – нетто-перестрахование;

– изменение резервов по страхованию жизни - нетто-перестрахование;

– изменение резервов по страхованию жизни - нетто-перестрахование;

– расходы по ведению страховых операций по видам страхования – нетто-перестрахование;

– расходы по ведению страховых операций по видам страхования – нетто-перестрахование;

РИЖ – расходы по инвестициям по страхованию жизни;

– изменение резервов;

– изменение резервов;

– состоявшиеся убытки – нетто-перестрахование;

– состоявшиеся убытки – нетто-перестрахование;

– сальдо по инвестиционным операциям выражено формулой

– сальдо по инвестиционным операциям выражено формулой

,

,

где ДИ – доходы по инвестициям;

РИ – расходы по инвестициям от операций страхования иным, чем страхование жизни.

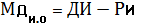

– сальдо по финансовым операциям выражено формулой

– сальдо по финансовым операциям выражено формулой

, (2)

, (2)

где ОД – операционные доходы, кроме связанных с инвестициями;

ОР – операционные расходы, кроме связанных с инвестициями;

УР – управленческие расходы.

На основании данных таблицы 2.1. сделаем расчеты.

Рассчитаем маржинальный доход по страховым операциям в 2008 году:

= 374 902 + (–120 421) –172 249 – 65 736 = 16 496 тыс. руб.

= 374 902 + (–120 421) –172 249 – 65 736 = 16 496 тыс. руб.

Рассчитаем маржинальный доход по страховым операциям в 2009 году:

= 587 539 + (–166 242) – 317 845 – 78 024 = 25 428 тыс. руб.

= 587 539 + (–166 242) – 317 845 – 78 024 = 25 428 тыс. руб.

Методом цепных подстановок определим влияние изменения исходных факторов 2008 года на изменение маржинального дохода в 2009 году6.

Рассчитаем маржинальный доход по страховым операциям 2008 года при страховых премиях 2009 года:

= 587 539 + (–120 421) – 172 249 – 65 736 = 229 133 тыс. руб.

Рассчитаем маржинальный доход по страховым операциям 2008 года при изменениях резервов 2008 года:

=587 539+ (–166 242) – –172 249 – 65 736 = 183 312 тыс. руб.

Рассчитаем маржинальный доход по страховым операциям 2008 года при состоявшихся убытках 2009 года:

= 587 539 + (–166 242) – 317 845 – 65 736 = 37 716 тыс. руб.

Рассчитаем маржинальный доход по страховым операциям 2008 года при расходах на ведение страховых операций 2009 года:

= 587 539 + (–166 242) – 317 845 – 78 024 = 25 428 тыс. руб.

Рассчитаем общее отклонение маржинального дохода по страховым операциям в 2009 году по сравнению с 2008 годом:

= 25 428 – 16 496 = 8 932 тыс. руб.

= 25 428 – 16 496 = 8 932 тыс. руб.

Отклонение показателя маржинального дохода 2009 года от 2008 года произошло за счет влияния следующих факторов:

- за счет увеличения страховых премий:

= 229 133 – 16 496 = 212 637 тыс. руб.

- за счет изменения резервов:

= 183 312 – 229 133 = – 45 821 тыс. руб.

- за счет изменения убытков:

= 37 716 – 183 312= – 145 596 тыс. руб.

- за счет изменения расходов на ведение страховых операций:

= 25 428 – 37 716 = – 12 288 тыс. руб.

Анализ изменения маржинального дохода по страховым операциям в 2009 году по сравнению в 2008 годом показал, что в целом маржинальный доход за данный период увеличился на сумму 8 932 тыс. руб. и на данное изменение положительно повлиял фактор – страховые премии. Их увеличение на 56,71% увеличило маржинальный доход по страховым операциям на сумму 212 637 тыс. руб. В то же время имеются отрицательные моменты, а именно:

- снижение резервов на 38,05% снизило маржинальный доход на 45 821 тыс. руб.;

- увеличение состоявшихся убытков на 84,53% снизило маржинальный доход на 145 596 тыс. руб.;

- увеличение расходов на ведение страховых операций на 18,69% снизило маржинальный доход на сумму 12 288 тыс. руб.

Аналогично проведем изменение маржинального дохода по страховым операциям в 2010 году по сравнению с 2009 годом, используя данные таблицы 2.1.

Рассчитаем маржинальный доход по страховым операциям в 2009 году:

= 587 539 + (–166 242) – 317 845 – 78 024 = 25 428 тыс. руб.

= 587 539 + (–166 242) – 317 845 – 78 024 = 25 428 тыс. руб.

Маржинальный доход по страховым операциям в 2010 году:

= 598 256 + 173 945 – 751 081 – 36 457 = – 15 337 тыс. руб.

= 598 256 + 173 945 – 751 081 – 36 457 = – 15 337 тыс. руб.

Методом цепных подстановок определим влияние исходных факторов 2009 года на изменение маржинального дохода в 2010 году.

Рассчитаем маржинальный доход по страховым операциям 2009 года при страховых премиях 2010 года:

= 598 256 + (–166 242) – 317 845 – 78 024 = 36 145 тыс. руб.

Рассчитаем маржинальный доход по страховым операциям 2009 года при изменениях резервов 2010 года:

= 598 256 + 173 945 – 317 845 – 78 024 = 376 332 тыс. руб.

Рассчитаем маржинальный доход по страховым операциям 2009 года при состоявшихся убытках 2010 года:

= 598 256 + 173 945 – 751 081 – 78 024= – 56 904 тыс. руб.

Рассчитаем маржинальный доход по страховым операциям 2009 года при расходах на ведение страховых операций 2010 года:

= 598 256 + 173 945 – 751 081 – 36 457 = – 15 337 тыс. руб.

Рассчитаем общее отклонение маржинального дохода по страховым операциям в 2010 году по сравнению с 2009 годом:

= = – 15 337 – 25 428 = – 40 765 тыс. руб.

= = – 15 337 – 25 428 = – 40 765 тыс. руб.

Отклонение показателя маржинального дохода 2010 года от 2009 произошло за счет влияния следующих факторов:

- за счет увеличения страховых премий:

= 36 145 – 25 428 = 10 717 тыс. руб.

- за счет изменения резервов:

= 376 332 – 36 145 = 340 187 тыс. руб.

- за счет изменения убытков:

= – 56 904 – 376 332 = – 433 236 тыс. руб.

- за счет изменения расходов на ведение страховых операций:

= – 15 337 – (– 56 904) = 41 567 тыс. руб.

Таким образом, анализ изменения маржинального дохода по страховым операциям в 2010 году по сравнению с 2009 годом показал, что маржинальный доход по страховым операциям за данный период уменьшился на 40 765 тыс. руб. Не смотря на положительное влияние следующих факторов:

- увеличение страховых премий на 1,82% привело к увеличению маржинального дохода на 10 717 тыс. руб.;

- увеличение страховых резервов на 204,63% повысило сумму маржинального дохода на 340 187 тыс. руб.;

- уменьшение расходов на ведение страховых операций на 53,27% увеличило маржинальный доход на 41 567 тыс. руб.

На общее уменьшение маржинального дохода в 2010 году в сравнении с 2009 годом повлияло увеличение фактора – Состоявшиеся убытки на 136,30%, что уменьшило маржинальный доход на 433 236 тыс. руб.

Далее рассмотрим анализ формирования маржинального дохода по страховым операциям.

Таблица 2.2 - Анализ формирования маржинального дохода по финансовым операциям

|

Наименование показателя

|

2008 год, тыс. руб.

|

2009 год, тыс. руб.

|

2010 год, тыс. руб.

|

Изменение в 2009 году по сравнению с 2008 годом:

|

Изменение в 2010 году по сравнению с 2009 годом:

|

|

|

|

|

|

абсолютное значение, тыс. руб.

|

относительное значение, %

|

абсолютное значение, тыс. руб.

|

относительное значение, %

|

|

Операционные доходы, кроме доходов связанных с инвестициями

|

18 020

|

18 984

|

29 398

|

964

|

5,35

|

10 414

|

54,86

|

|

Операционные расходы, кроме расходов связанных с инвестициями

|

8 361

|

16 565

|

15 251

|

8 204

|

98,12

|

- 1 314

|

- 7,93

|

|

Управленческие расходы

|

39 465

|

61 640

|

56 610

|

22 175

|

56,19

|

- 5 030

|

- 8,16

|

|

Результат от финансовых операций

|

- 29 806

|

- 59 221

|

-42 463

|

-29 415

|

98,68

|

16 758

|

- 28,30

|

На основании данных таблицы 2.2 проведем сравнительный анализ показателей 2008 года и 2009 года.

Рассчитаем маржинальный доход по финансовым операциям в 2008 году:

ОД – ОР – УР = 18 020 – 8 361 – 39 465 = – 29 806 тыс. руб.

ОД – ОР – УР = 18 020 – 8 361 – 39 465 = – 29 806 тыс. руб.

Рассчитаем маржинальный доход по финансовым операциям в 2008 году:

ОД – ОР – УР = 18 984 – 16 565 – 61 640 = – 59 221 тыс. руб.

ОД – ОР – УР = 18 984 – 16 565 – 61 640 = – 59 221 тыс. руб.

Методом цепных подстановок определим влияние исходных факторов 2008 года на изменение маржинального дохода в 2009 году.

Определим  2008 года при операционных доходах 2009 года:

2008 года при операционных доходах 2009 года:

=18 984 – 8 361 – 39 465= – 28 842 тыс. руб.

Определим маржинальный доход по финансовым операциям 2008 года при операционных расходах 2009 года:

= 18 984 – 16 565 – 39 465 = – 37 046 тыс. руб.

Определим маржинальный доход по финансовым операциям 2008 года при управленческих расходах 2009 года:

= 18 984 – 16 565 – 61 640 = – 59 221 тыс. руб.

Рассчитаем общее отклонение маржинального дохода по финансовым операциям в 2009 году по сравнению с 2008 годом:

= = – 59 221 – (– 29 806) = – 29 415 тыс. руб.

= = – 59 221 – (– 29 806) = – 29 415 тыс. руб.

Отклонение показателя маржинального дохода по финансовым операциям 2009 года от 2008 произошло за счет влияния следующих факторов:

- за счет изменения операционных доходов, кроме доходов связанных с инвестициями:

= – 28 842 – (– 29 806) = 964 тыс. руб.

- за счет изменения операционных расходов, кроме расходов связанных с инвестициями:

= – 37 046 – (– 28 842) = – 8 204 тыс. руб.

= – 37 046 – (– 28 842) = – 8 204 тыс. руб.

- за счет изменения убытков:

= – 59 221 – (– 37 046 ) = – 22 175 тыс. руб.

Проведенный сравнительный анализ маржинального дохода по финансовым операциям за период 2008-2009 годов показал, что маржинальный доход по финансовым операциям в 2009 году по сравнению с 2008 годом сократился на 29 415 тыс. руб. На данное изменение отрицательно повлияли следующие факторы:

- увеличение операционных расходов, кроме расходов связанных с инвестициями на 98,12% привело к снижению маржинального дохода по финансовым операциям на 8 204 тыс. руб.;

- увеличение управленческих расходов на 56,19% привело к снижению маржинального дохода по финансовым операциям на 22 175 тыс. руб.

Тем не менее, имеется положительный момент, а именно:

- увеличение операционных доходов, кроме доходов связанных с инвестициями на 5,35% привело к увеличению маржинального дохода на 964 тыс. руб.

Аналогично проведем анализ изменения маржинального дохода по финансовым операциям в 2010 году по сравнению с 2009 годом, используя данные таблицы 2.3

Рассчитаем маржинальный доход по финансовым операциям в 2009 году:

ОД – ОР – УР = 18 984 – 16 565 – 61 640 = – 59 221 тыс. руб.

ОД – ОР – УР = 18 984 – 16 565 – 61 640 = – 59 221 тыс. руб.

Рассчитаем маржинальный доход по финансовым операциям в 2010 году:

=ОД – ОР – УР = 29 398 – 15 251 – 56 610 = – 42 463 тыс. руб.

=ОД – ОР – УР = 29 398 – 15 251 – 56 610 = – 42 463 тыс. руб.

Методом цепных подстановок определим влияние исходных факторов 2009 года на изменение маржинального дохода в 2010 году.

Рассчитаем маржинальный доход по финансовым операциям 2009 года при операционных доходах 2010 года:

= 29 398 – 16 565 – 61 640 = – 48 807 тыс. руб.

= 29 398 – 15 251 – 61 640 = – 47 493 тыс. руб.

= 29 398 – 15 251 – 56 610 = – 42 463 тыс. руб.

Рассчитаем общее отклонение маржинального дохода по финансовым операциям в 2010 году по сравнению с 2009 годом:

= = – 42 463 – (– 59 221) = 16 758 тыс. руб.

= = – 42 463 – (– 59 221) = 16 758 тыс. руб.

Отклонение показателя маржинального дохода 2010 года от 2009 произошло за счет влияния следующих факторов:

- за счет изменения операционных доходов, кроме доходов связанных с инвестициями:

= – 48 807 – (– 59 221) = 10 414 тыс. руб.

- за счет изменения операционных расходов, кроме расходов связанных с инвестициями:

= – 47 493 – (– 48 807) = 1 314 тыс. руб.

= – 47 493 – (– 48 807) = 1 314 тыс. руб.

- за счет изменения убытков:

= – 42 463 – (– 47 493) = 5 030тыс. руб.

Проведенный сравнительный анализ маржинального дохода по финансовым операциям в 2010 году по сравнению с 2009 годом показал, что маржинальный доход по финансовым операциям в 2010 году по сравнению с 2009 годом увеличился на сумму 16 758 тыс. руб., и на данное изменение положительно повлияли следующие факторы:

- увеличение значения фактора – операционные доходы, кроме доходов по инвестиционным операциям на 54,86% привело к увеличению маржинального дохода по финансовым операциям на 10 414 тыс. руб.;

- уменьшение значения фактора – операционные расходы, кроме расходов связанных с инвестициями на 7,93%, привело к увеличению показателя маржинального дохода по финансовым операциям на 1 314 тыс. руб.;

- уменьшение фактора – управленческие расходы на 8,16% увеличило показатель маржинального дохода на сумму 5 030 тыс. руб.

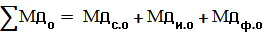

Далее, на основании полученных результатов, рассмотрим формирование итогового финансового результата деятельности, ОАО «РОСНО» в анализируемом периоде 2008-2010 годов, а также рассмотрим факторный анализ финансового результата.

Таблица 2.3 - Анализ формирования финансового результата

|

Наименование показателя

|

2008 год

|

2009 год

|

2010 год

|

Изменение в 2009 году по сравнению с 2008 годом:

|

Изменение в 2010 году по сравнению с 2009 годом:

|

|

|

|

|

|

абсолютное значение, тыс. руб.

|

относительное значение, %

|

абсолютное значение, тыс. руб.

|

относительное значение, %

|

|

Маржинальный доход по страховым операциям

|

16 496

|

25 428

|

-15 337

|

8 932

|

54,15

|

-40 765

|

160,31

|

|

Маржинальный доход по инвестиционным операциям

|

16 013

|

38 574

|

60 074

|

22 561

|

140,89

|

21 500

|

55,74

|

|

Маржинальный доход по финансовым операциям

|

- 29 806

|

- 59 221

|

-42 463

|

-29 415

|

98,69

|

16 758

|

- 28,30

|

|

Прибыль (убыток) до налогообложения

|

2 703

|

4 781

|

2 274

|

2 078

|

76,88

|

- 2 507

|

- 52,44

|

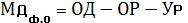

Трехфакторный вариант формулы для расчета финансового результата – прибыли (убытка) деятельности, выглядит следующим образом7:

(3)

(3)

Рассчитаем финансовый результат 2008 – 2009 годов, а также проанализируем отклонение показателя:

= 16 496 + 16 013 + (– 29 806) = 2 703 тыс. руб.

= 25 428 + 38 574 + (– 59 221) = 4 781 тыс. руб.

Проведем анализ влияния факторов на изменение финансового результата в 2009 году по сравнению с 2008 годом:

= 25 428 + 16 013 + + (– 29 806) = 11 635 тыс. руб.

= 25 428 + 38 574 + + (– 29 806) = 34 196 тыс. руб.

= 25 428 + 38 574 + + (– 59 221) = 4 781 тыс. руб.

Рассчитаем общее отклонение финансового результата в 2009 году по сравнению с 2008 годом:

П(У) = 4 781 – 2703 = 2 078 тыс. руб.

Отклонение показателя финансового результата 2009 года от 2008 года произошло за счет влияния следующих факторов:

- за счет изменения маржинального дохода по страховым операциям:

= 11 635 – 2 703 = 8 932 тыс. руб.

- за счет изменения маржинального дохода по инвестиционным операциям:

= 34 196 – 11 635 = 22 561 тыс. руб.

- за счет изменения маржинального дохода по финансовым операциям:

= 4 781 – 34 196 = – 29 415;

Анализ изменения финансового результата в 2009 году по сравнению с 2008 годом показал, что в целом финансовый результат за данный период увеличился на 2 078 тыс. руб. и на данное изменение повлияли следующие факторы:

- увеличения маржинального дохода по страховым операциям на 54,15% привело к увеличению финансового результата на 8 932 тыс. руб.;

- увеличение маржинального дохода по инвестиционным операциям на 140,89% увеличило финансовый результат на 22 561 тыс. руб.

В то же время имеется отрицательный момент – снижение маржинального дохода по финансовым операциям на 98,69% привело к снижению финансового результата на 29 415 тыс. руб.

Аналогично проведем анализ изменения финансового результата в 2010 году по сравнению с 2009 годом на основании данных таблицы 2.3.

Рассчитаем финансовый результат в 2009 году:

= 25 428 + 38 574 + (– 59 221) = 4 781 тыс. руб.

Рассчитаем финансовый результат в 2010 году:

= (– 15 337) + 60 074 + (– 42 463) = 2 274 тыс. руб.

Проведем анализ влияния факторов на изменение финансового результата в 2010 году по сравнению с 2009 годом:

= (– 15 337) + 38 574 + + (– 59 221) = – 35 984тыс. руб.

= (– 15 337) + 60 074 + + (– 59 221) = – 14 484 тыс. руб.

= (– 15 337) + 60 074 + + (– 42 463) = 2 274 тыс. руб.

Рассчитаем общее отклонение финансового результата в 2010 году по сравнению с 2009 годом:

П(У) = 2 274 – 4 781 = – 2 507 тыс. руб.

Отклонение показателя финансового показателя 2010 года от 2009 произошло за счет влияния следующих факторов:

- за счет изменения маржинального дохода по страховым операциям:

= – 35 984 – 4 781 = – 40 765 тыс. руб.

- за счет изменения маржинального дохода по инвестиционным операциям:

= – 14 484 – (– 35 984) = 21 500 тыс. руб.

- за счет изменения маржинального дохода по финансовым операциям:

= 2 274 – (–14 484) = 16 758 тыс. руб.

Проведенный анализ показывает, что финансовый результат в 2010 году по сравнению с 2009 годом уменьшился на 2 507 тыс. руб. На данное изменение оказало существенное влияние уменьшение маржинального дохода по страховым операциям на 160,31% , что привело к уменьшению финансового результата на 40 765 тыс. руб. В тоже время имеются и положительные моменты:

- увеличение маржинального дохода по инвестиционным операциям на 55,74% привело к увеличению финансового результата на 21 500 тыс. руб.;

- увеличение маржинального дохода по финансовым операциям на 28,30% увеличило значение финансового результата на 16 758 тыс. руб.

Для наглядности отразим динамику изменения показателя финансового результата в анализируемом периоде 2008-2010 гг. на рис. 2.1.

Рис. 2.1 Динамика изменения показателя финансового результата в анализируемом периоде в 2008-2010 гг.

Таким образом, можно сделать вывод о том, что предприятие в анализируемом периоде получало прибыль, размер которой изменялся под воздействием различных факторов с течением времени.

Положительный финансовый результат – прибыль, которая облагается налогом в порядке, предписанном нормативными документами (налогооблагаемая прибыль).

При исчислении налоговых обязательств, данный результат образует чистую прибыль страховой организации.

Далее рассмотрим, как формируется показатель рентабельности, а также проведем анализ изменения показателя рентабельности за период 2008-2010 гг.

Таблица 2.4 - Исходные показатели формирования рентабельности

|

Наименование показателя

|

2008 год, тыс. руб.

|

2009 год, тыс. руб.

|

2010 год, тыс. руб.

|

Изменение в 2009 году по сравнению с 2008 годом:

|

Изменение в 2010 году по сравнению с 2009 годом:

|

|

|

|

|

|

абсолютное значение, тыс. руб.

|

относительное значение, %

|

абсолютное значение, тыс. руб.

|

относительное значение, %

|

|

Чистая прибыль

|

1 461

|

1 833

|

1 269

|

372

|

25,46

|

-564

|

-30,77

|

|

Страховые премии

|

383 896

|

593 637

|

549 328

|

209 741

|

54,63

|

-44 309

|

-7,46

|

|

Собственный капитал

|

116 582

|

519 876

|

516 239

|

403 294

|

345,93

|

-3 637

|

-0,70

|

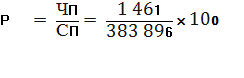

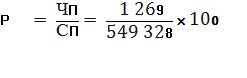

На основании данных таблицы 2.4 проведем расчеты показателей рентабельности, в зависимости от страховых премий.

Рассчитаем рентабельность страховых операций на 1 рубль страховых премий в 2008 году:

= 0,4% (4)

= 0,4% (4)

Рассчитаем рентабельность страховых операций на 1 рубль страховых премий в 2009 году:

= 0,3%

= 0,3%

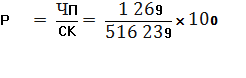

Рассчитаем рентабельность страховых операций на 1 рубль страховых премий в 2010 году:

= 0,2%

= 0,2%

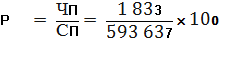

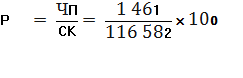

На основании данных таблицы 1.4 рассчитаем показатели рентабельности, в зависимости от собственного капитала.

Рассчитаем рентабельность страховых операций на 1 рубль собственного капитала в 2008 году:

= 1,3% (5)

= 1,3% (5)

Рассчитаем рентабельность страховых операций на 1 рубль собственного капитала в 2009 году:

= 0,4%

= 0,4%

Рассчитаем рентабельность страховых операций на 1 рубль собственного капитала в 2010 году:

= 0,2%

= 0,2%

Таким образом, на основании полученных данных, можно сделать вывод о том, что показатели рентабельности страховых операций на 1 руб. страховых премий и 1 руб. собственного капитала очень низкие, а именно в 2008 году рентабельность на 1 руб. СП составила 0,4%, в 2008 году – 0,3%, а в 2010 году – 0,2%; соответственно рентабельность на 1 руб. собственного капитала составила в 2008 году – 1,3%, в 2009 году – 0,4%, в 2010 году – 0,2%. Рентабельность страховых операций в анализируемом периоде, имеет отрицательную тенденцию, что свидетельствует об ухудшении ситуации в целом.

2.2 Анализ страхового рынка ОАО «СК «РОСНО»

Анализ формирования прибыли проводится по двум видам страхования:

- обязательное страхование автогражданской ответственности владельцев транспортных средств (ОСАГО);

- добровольное страхование имущества.

Федеральный закон «Об обязательном страховании гражданской ответственности владельцев транспортных средств» вступил в силу с 1 июля 2003 года8. Объектом страхования по автогражданской ответственности являются не противоречащие законодательству Российской Федерации имущественные интересы страхователя, связанные с компенсацией убытка потерпевшим за вред, причиненный третьим лицам (их жизни, здоровью или имуществу) при эксплуатации транспортных средств.

Страхование имущества отрасль страхования, к которой согласно принятым в РФ нормативным актам относятся различные виды страхования, где в качестве объекта страхования выступает имущественный интерес, связанный с владением, пользованием и распоряжением имуществом.

Страхователями в данном виде деятельности выступают любые предприятия и организации различной организационно-правовой формы, а также физические лица.

Таблица 2.5 - Показатели по виду деятельности – ОСАГО за 2008 – 2010 года

|

Наименование показателя

|

2008 год, тыс. руб.

|

2009 год, тыс. руб.

|

2010 год, тыс. руб.

|

Изменение в 2009 году по сравнению с 2008 годом:

|

Изменение в 2010 году по сравнению с 2009 годом:

|

|

|

|

|

|

абсолютное значение, тыс. руб.

|

относительное значение, %

|

абсолютное значение, тыс. руб.

|

относительное значение, %

|

|

Выручка (В)

|

86 228

|

135 134

|

143 581

|

48 906

|

56,71

|

8 447

|

6,25

|

|

Себестоимость (С)

|

64 083

|

98 318

|

107 400

|

34 235

|

53,42

|

9 082

|

9,24

|

|

Прибыль (П)

|

22 145

|

36 816

|

36 181

|

14 671

|

66,25

|

- 635

|

-1,72

|

На основании данных таблицы 2.5 рассчитаем следующие показатели по виду деятельности ОСАГО:

- рассчитаем прибыль по виду деятельности ОСАГО за 2008 год:

= 86 228 – 64 083 = 22 145 тыс. руб.;

- рассчитаем прибыль по виду деятельности ОСАГО за 2009 год:

= 135 134 – 98 318 = 36 816 тыс. руб.;

- рассчитаем прибыль по виду деятельности ОСАГО за 2008 год при выручке 2009 года:

= 135 134 – 64 083 = 71 051 тыс. руб.;

- рассчитаем прибыль по виду деятельности ОСАГО за 2008 год при себестоимости 2009 года:

= 135 134 – 98 318 = 36 816 тыс. руб.;

- рассчитаем общее отклонение прибыли от вида деятельности ОСАГО за 2009 по сравнению с 2008 годом:

= 36 816 – 22 145 = 14 671 тыс. руб.

На основании данных показателей определим влияние изменения факторов выручки и себестоимости на изменение прибыли в 2009 году по сравнению с 2008 годом:

- за счет изменения выручки:

= 36 816 – 71 051 = – 34 235 тыс. руб.

Таким образом, проведенный анализ показал, что в целом прибыль от вида деятельности ОСАГО в 2009 году по сравнению с 2008 годом увеличилась на 14 671 тыс. руб., за счет следующих факторов:

- увеличения выручки в 2009 году на 56,71% привело к увеличению прибыли на 48 906 тыс. руб.;

- увеличение себестоимости на 53,42% уменьшило прибыль на 34 235 тыс. руб.

Аналогично проведем анализ формирования прибыли от ОСАГО в 2010 году на основании данных таблицы 2.6.

Рассчитаем прибыль по виду деятельности ОСАГО в 2009 году:

= 135 134 – 98 318 = 36 816 тыс. руб.

Рассчитаем прибыль по виду деятельности ОСАГО в 2010 году:

= 143 581 – 107 400 = 36 181 тыс. руб.

Рассчитаем прибыль по виду деятельности ОСАГО за 2009 год при выручке 2010 года:

= 143 581 – 98 318 = 45 253 тыс. руб.

Рассчитаем прибыль по виду деятельности ОСАГО за 2009 год при себестоимости 2010 года:

= 143 581 – 107 400 = 36 181 тыс. руб.

Рассчитаем общее отклонение прибыли от вида деятельности ОСАГО за 2010 по сравнению с 2009 годом:

= 36 181 – 36 816 = – 635 тыс. руб.

На основании данных показателей определим влияние изменения факторов выручки и себестоимости на изменение прибыли в 2010 году по сравнению с 2009 годом:

- за счет изменения выручки:

= 45 253 – 36 816 = 8 437 тыс. руб.;

- за счет изменения себестоимости:

= 36 181 – 45 253 = – 9 072 тыс. руб.

Анализ изменения прибыли от вида деятельности ОСАГО в 2010 году по сравнению с 2009 годом показал, что в целом прибыль за данный период уменьшилась на 635 тыс. руб. и на это повлияли следующие факторы:

- увеличение выручки на 6,25% увеличило прибыль по сравнению с 2009 годом на 8 437 тыс. руб.

- увеличение себестоимости на 9,24% уменьшило прибыль на 9072 тыс. руб.

Отразим динамику изменения прибыли от вида деятельности – ОСАГО за 2008-2010 года на рис. 2.2

Рис. 2.2 Динамика изменения прибыли от вида деятельности – ОСАГО.

Далее рассмотрим формирование прибыли от вида деятельности – страхование имущества.

Таблица 2.6 - Показатели по виду деятельности – страхование имущества за 2008 – 2010 года.

|

Наименование показателя

|

2008 год, тыс. руб.

|

2009 год, тыс. руб.

|

2010 год, тыс. руб.

|

Изменение в 2009 году по сравнению с 2008 годом:

|

Изменение в 2010 году по сравнению с 2009 годом:

|

|

|

|

|

|

абсолют-ное значение, тыс. руб.

|

относи-тельное значение, %

|

абсолют-ное значение, тыс. руб.

|

относи-тельное значение, %

|

|

Выручка (В)

|

26 243

|

41 128

|

47 860

|

14 885

|

56,72

|

6 732

|

16,37

|

|

Себестоимость (С)

|

18 350

|

31 673

|

34 206

|

13 323

|

72,60

|

13 323

|

8,00

|

|

Прибыль (П)

|

7 893

|

9 455

|

13 654

|

1 562

|

17,79

|

4 199

|

44,41

|

На основании данных таблицы 2.6 рассчитаем следующие показатели по виду деятельности – страхование имущества:

- рассчитаем прибыль по виду деятельности – страхование имущества за 2008 год:

= 26 243 – 18 350 = 7 893 тыс. руб.;

- рассчитаем прибыль по виду деятельности – страхование имущества за 2009 год:

= 41 128 – 31 673 = 9 455 тыс. руб.;

- рассчитаем прибыль по виду деятельности – страхование имущества за 2008 год при выручке 2009 года:

= 41 128 – 18 350 = 22 778 тыс. руб.;

- рассчитаем прибыль по виду деятельности – страхование имущества за 2008 год при себестоимости 2009 года:

= 41 128 – 31 673 = 9 455 тыс. руб.;

- рассчитаем общее отклонение прибыли от вида деятельности ОСАГО за 2009 по сравнению с 2008 годом:

= 9 455 – 7 893 = 1 562 тыс. руб.

На основании данных показателей определим влияние изменения факторов выручки и себестоимости на изменение прибыли в 2009 году по сравнению с 2008 годом:

- за счет изменения выручки:

= 22 778 – 7 893 = 14 885 тыс. руб.

- за счет изменения себестоимости:

= 9 455 – 22 778 = – 13 323 тыс. руб.

Таким образом, проведенный анализ показал, что в целом прибыль от вида деятельности – страхование имущества в 2009 году по сравнению с 2008 годом увеличилась на 1 562 тыс. руб., за счет увеличения выручки в 2009 году на 56,72%, что привело к увеличению прибыли на 14 885 тыс. руб., однако увеличение себестоимости на 72,60% уменьшило прибыль на 13 323 тыс. руб.

Аналогично проведем анализ формирования прибыли от вида деятельности – страхование имущества в 2010 году (на основании данных таблицы 2.6). Рассчитаем следующие показатели по виду деятельности – страхование имущества:

- рассчитаем прибыль по виду деятельности – страхование имущества за 2009 год:

= 41 128 – 31 673 = 9 455 тыс. руб.;

- рассчитаем прибыль по виду деятельности – страхование имущества за 2010 год:

= 47 860 – 34 206 = 13 654 тыс. руб.;

- рассчитаем прибыль по виду деятельности – страхование имущества за 2009 год при выручке 2010 года:

= 47 860 – 31 673 = 16 187 тыс. руб.;

- рассчитаем прибыль по виду деятельности – страхование имущества за 2009 год при себестоимости 2010 года:

= 47 860 – 34 206 = 13 654 тыс. руб.;

- рассчитаем общее отклонение прибыли от вида деятельности ОСАГО за 2009 по сравнению с 2008 годом:

= 13 654 – 9 455 = 4 199 тыс. руб.

На основании данных показателей определим влияние изменения факторов выручки и себестоимости на изменение прибыли в 2010 году по сравнению с 2009 годом:

- за счет изменения выручки:

= 16 187 – 9 455 = 6 732 тыс. руб.

- за счет изменения себестоимости:

= 13 654 – 16 187 = – 2 533 тыс. руб.

Таким образом, проведенный анализ показал, что в целом прибыль от вида деятельности – страхование имущества в 2010 году по сравнению с 2009 годом увеличилась на 4 199 тыс. руб., за счет увеличения выручки в 2010 году на 16,37%, что привело к увеличению прибыли на 6 732 тыс. руб., однако увеличение себестоимости на 8% уменьшило прибыль на 2 533 тыс. руб.

Для наглядности отразим динамику изменения прибыли от вида деятельности – страхование имущества на рис. 2.3

Рис. 2.3 – Динамика изменения прибыли от вида деятельности – Страхование имущества

Проведенный сравнительный анализ показал, что для страховой компании обязательное страхование автогражданской ответственности (ОСАГО) является прибыльным видом деятельности, чем вид деятельности – Страхование имущества.

На изменение прибыли могут влиять различные факторы9:

- изменение доходов и расходов (операционных, управленческих);

- количество заключаемых договоров;

- увеличение наступления страховых случаев, появление новых видов страхования;

- появление новых страховщиков на рынке, которые могут предложить более выгодные условия страхования, тем самым переманив к себе клиентов.

Рассмотрим формирование показателей рентабельности продаж и рентабельности продукции по видам деятельности.

На основании данных таблицы 2.5. рассчитаем показатели рентабельности вида продукции (деятельности) – ОСАГО за период 2008-2010 года.

Таким образом, проведенный анализ показателя рентабельности продукции – ОСАГО за период 2008-2010 года показал, что в 2008 году рентабельность составила 0,35 руб., а в 2009 году составила 0,37 руб., что выше показателя 2008 года на 0,02 руб. Показатель рентабельности продукции ОСАГО в 2010 году составил 0,34 руб., что ниже, чем показатель рентабельности продукции ОСАГО в 2009 году на 0,03 руб.

Рассмотрим формирование показателя рентабельности продаж по виду деятельности ОСАГО за период 2008-2010 годов.

Таким образом, проведенный анализ показал, что рентабельность продаж отдельного вида деятельности (ОСАГО) за период 2008-2010 года имеет скачкообразную тенденцию, а именно показатель рентабельности продаж в 2009 году увеличивается по сравнению с 2008 годом на 0,01 руб., в 2010 году по сравнению с 2009 годом уменьшился на 0,02 руб.

Так, проведенный анализ показателя рентабельности продукции – страхование имущества за период 2008-2010 года показал, что в 2008 году рентабельность составила 0,43 руб., а в 2009 году составила 0,30 руб., что ниже показателя 2008 года на 0,13 руб. Показатель рентабельности продукции – страхование имущества в 2010 году составил 0,40 руб., что выше, чем показатель рентабельности продукции – страхование имущества в 2009 году на 0,10 руб.

Таким образом, проведенный анализ показал, что рентабельность продаж страхования имущества за период 2008-2010 года имеет скачкообразную тенденцию, а именно показатель рентабельности продаж в 2009 году снизился по сравнению с показателем 2008 года на 0,07 руб., а в 2010 году по сравнению с 2009 годом увеличился на 0,06 руб.

Глава 3. Мероприятия по совершенствованию имущественного страхования

3.1. Рекомендации по увеличению доли имущественного страхования на рынке страхования

В настоящее время на рынке наиболее популярными страховыми услугами из тех, что оплачиваются самими потребителями, являются автомобильное страхование и страхование недвижимости.

Для потребителей наибольший интерес представляет страхование автомобилей, имущества пожаров, а также медицинское страхование. О сохранении уровня жизни в старости или в случае потери кормильца, о защите материального благополучия печется значительно меньше россиян.

При этом спроса на страхование от пожара, ущерба в результате ДТП и из-за профессиональных ошибок растет с уровнем дохода, а на защиту от прочих опасностей либо остается на прежнем уровне, либо падает.

Очевидно, что рост спроса на автострахование с повышением уровня доходов связан с расширением пользования собственными машинами. Интерес к защите от пожара определяется количеством недвижимости, в том числе загородной, находящейся в распоряжении потребителей. С другой стороны, снижение спроса на защиту семьи и детей от бедности связан, что для предотвращения этой опасности населения занимается накоплением, а страхование не воспринимается как эффективный инструмент борьбы с ней.

Соответственно, если говорить о намерении пользоваться страховыми услугами, то наибольший спрос в ближайшее время будут наблюдаться на страхование каско автотранспорта, страхование недвижимости. Именно на эти сегменты рынка должна ориентироваться компания, желающая увеличить объем продаж страховых услуг.

Как видно из приложений №1 и №2 наиболее быстрый рост числа полисов придается в ближайшее время на высокодоходные группы потребителей. С другой стороны, они достаточно немногочисленны и сконцентрированы в крупнейших городах страны, в основном в Москве, где имеется жестокая конкуренция между страховщиками. В связи с этим позиционирование компании относительно потребительских групп представляет самостоятельную задачу.

Наибольшие имущественные различия в спросе на страховые услуги наблюдаются в страхование недвижимости за счет потребителя. Соответственно, в нем необходимо более детально подходить к позиционированию страховых услуг для его продвижения необходимо использовать рекламные и иные коммуникационные инструменты, нацеленные на высокодоходные группы.

Объективная экономическая необходимость использования страхования в целях защиты имущественных интересов обусловлена возникновением случайных, непредвиденных событий, имеющих неблагоприятные последствия. По мере укрепления российского страхового рынка как части финансово-кредитной системы вопросы развития имущественного страхования приобретают особое значение. Значимость определяется тем, что имущественное страхование позволяет обеспечить не только непрерывность социально-экономического развития, но и способность минимизации потерь при наступлении страхового случая.

Специалисты уверены, что кризис будет иметь вторую волну. По мнению главы федеральной службы страхового надзора, дальше будет еще хуже. По итогам 2009 года объем страхового рынка в целом снизился на 100 млрд. рублей. Наибольший вклад в падение внесли страхование – авто каско сократился на 54 млрд. рублей, страхование имущества юридических лиц от огневых и иных рисков сократилась на 19 млрд. рублей.

Мировой финансовый кризис привел к сокращению российского страхового рынка, в том числе страховой разницы. Введение упрощенной процедуры оформления ДТП и системы прямого возмещения убытков при неизменных тарифах (ставки не меняются 6 лет) вызвал рост убыточности до 79,7% в 2009 году и до 109% на 1 июля 2010 года.

В этих условиях потенциальные клиенты должны быть особенно осторожны при выборе страховщиков. На первый план сейчас выходят не дешевизна страховых продуктов, а надежность компаний. На текущий момент фондовые риски российских страховщиков далеки от критического уровня. Доля ценных бумаг, торгующихся на фондовых биржах, в инвестициях страховых компаний на момент кризиса не превышала 15%. В настоящий момент многие страховщики пересмотрели структуру своих инвестиционных портфелей в пользу увеличения доли депозитов и денежных средств в системообразующих банках.

Для создания эффективной системы имущественного страхования необходимо совершенствовать нормативную базу страховой деятельности, проводить активную структурную политику на рынке страховых услуг, совершенствовать взаимоотношения российского и международного страхового рынков. Особое внимание следует уделить организации и классификации имущественного страхования, а также совершенствованию страхования средств транспорта, грузов, финансовых рисков и иных видов страхования10.

Со стороны государства нужны меры по повышению жизненного уровня населения, повышения благосостояния людей. Быстрый рост благосостояния приводит, во-первых, к наполнению имущества, нуждающегося в страховой защите, а во-вторых, к появлению у населения свободных средств, которые могут, потрачены на страхование. С ростом доходов также наблюдается проявление тяги к сохранению достигнутого уровня жизни, что также способствует проявлению интереса к страхованию. Все это привело к тому, что за последние два года объем рынка страхования, иного, чем страхование жизни вырос более чем в 3 раза.

Имущественное страхование как источник финансово-кредитных ресурсов рынка обеспечивает социально-экономическую стабильность в обществе и является средством защиты от неблагоприятных изменений экономической конъюнктуры.

3.2. Внедрение и расчет эффективности страхового продукта