Глава 13

Рынки капитала и земли

Здесь пред тобой орудья Леунтихаплотника: пилы, Быстрых рубанков набор, также для краски сосуд, Плотничьи здесь же линейки и те молотки, что ударить Могут с обеих сторон, в красных отметках отвес, Скобель и дрель, и топор с тяжелой, большой рукояткой, — Ведь старшиной ремесла всеми считается он, — Легкие, верткие сверла и несколько клиньев с гвоздями, С ними о двух лезвиях рядом секира лежит. Эти орудья свои оплоту ремесел, Афине, Плотник теперь посвятил, все завершивши труды.

Леонид Торентский (вторая половина III в. до н. э.)

Ключевые понятия

- Земля

- Капитал

- Цена фактора

- Отдача фактора

- Рентный доход

- Факторная услуга

- Арендная плата за оборудование

- Амортизация

- Издержки на техническое обслуживание

- Рыночная ставка процента

- Инвестиции

- Дисконтирование

- Настоящая стоимость

- Предельная эффективность капитала

- Цена земли

- Земельная рента

В главе 12 мы рассмотрели главный фактор производства — труд (или рабочую силу). Данная глава (и последняя в части III ) посвящена другим важнейшим («нечеловеческим») факторам производства, которые можно условно разбить на две большие группы.

Земля — фактор производства или производственные ресурсы , данные самой приро дой . В широком смысле к фактору «земля» относятся все полезные природные ресурсе .

Капитал — продукты производства [ косвенные блага ), используемые для произ водства прямых благ ( товаров и услуг ). 1 В широком смысле капиталом является лю бой ресурс , создаваемый с целью производства большего количества экономиче ских благ ( в том числе земля и труд ).

- 1 С данным определением категорически не соглашался К. Маркс, для которого капиталом являлось прежде всего производственное отношение между предпринимателямика питалистами (владельцами косвенных благ) и рабочимипролетариями (лишенными этих косвенных благ). По Марксу, монополия капиталистов на косвенные блага позволяет вла дельцу фирмы эксплуатировать своих работников, т. е. не оплачивать полностью их труд. Именно поэтому главное произведение К. Маркса называется «Капитал».

Капитал отличается от земли (фактора производства, данного самой приро дой) еще и тем, что он обладает способностью воспроизводства в расширенном масштабе, в то время как земельный фонд относительно фиксирован.

При этом следует различать финансовый капитал, который обычно связывают с деньгами или другими видами бумажных активов, выступающих наравне с день гами, и реальный (или физический) капитал, представленный производственным оборудованием.

Особенность большинства факторов производства заключается в том, что они способны функционировать в течение определенного ограниченного времени. До пустим, срок производственной деятельности механизма равен 10 годам, а срок деятельности производственного здания 100 лет, срок же деятельности пахотной земли (при правильном ее использовании) неограничен.

В связи с этим следует различать доход, который владелец фактора производ ства получает от продажи фактора, от дохода, который владелец получит при пре доставлении этого фактора в аренду.

Доход от продажи фактора производства называется ценой фактора ( factor ' s price ).

Доход от использования фактора называется отдачей фактора ( factor ' s return ), a доход от предоставления фактора в аренду , называется рентным доходом . Данный рентный доход представляет собой цену факторной услуги , выраженной за период времени .

К примеру, машина может принести фирме 1 млн р. в год. Гектар земли может принести ее владельцу 20 тыс. р. в год.

Очевидно, что цена фактора производства связана со стоимостью его услуг. Цена продажи гектара земли зависит от отдачи данного гектара земли или рент ного дохода, который может быть получен от предоставления данной земли в аренду. Высокопродуктивная земля (при прочих равных условиях) имеет более высокую продажную цену, нежели болотистая и т. п.

13.1. Прибылемаксимизирующая занятость земли и капитала

Чтоб роскошно и умнб жить Надо капитал умножить.

Николай Адуев (18951950)

Фирма, максимизирующая прибыль, при использовании капитала и земли действует в соответствии с теми же принципами, что и при использовании труда: спрос фирмы на фактор производства должен соответствовать точке пересечения кривых предельных издержек фактора и предельного дохода фактора ( MC F = = MRP F ). Этот принцип действует как при покупке фактора, так и при его аренде.

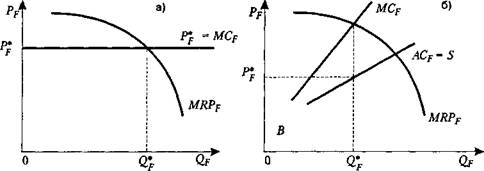

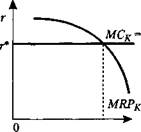

На рис. 13.1 изображены две ситуации прибылемаксимнзирующей занятости в условиях совершенной конкуренции (рис. 13.1, а) и монопсонии (рис. 13.1, б). На обоих рисунках кривая MRP наклонена вниз, что отражает действие закона снижающейся отдачи (земли или капитала) при прочих неизменных факторах.

На рис. 13.1, а фирма является ценополучателем. Факторная цена задана (рын ком) и равна Р*. Прибыль достигает максимума при объеме фактора Q *, где MRP f = Р г , так как Р г = МС„

На рис. 13.1, б фирма обладает монопсонической властью. В данном случае факторная цена изменяется в зависимости от объема, который использует фирма.

Рис . 13.1 . Рынок факторов производства : а ) совершенно конкурентный ; б ) монопсонистический

В чем заключается различие между покупкой фактора и его арендой? Несмотря на то, что в обоих случаях фирма действует исходя из принципа MRP f = MC F , различие все же существует.

Когда речь идет о покупке фактора, то MC f представляет собой дополнительные расходы фирмы на покупку еще одной единицы фактора; в этом случае MRP f — весь доход, произведенный фактором в течение всего своего срока эксплуатации (но из меренный в масштабе того, что он стоил, когда покупался). В случае же аренды MC F является дополнительным расходом фирмы на период аренды, a MRP f — дополни тельным доходом, также полученным за период аренды.

13.2. Спрос на услуги ( аренду ) капитала

Ах, хулиган, жулье, мошенник,

Процентный капитал,

Коллекционер дребеденег,

Буржуй, собачий кал. (ХХП / 1932 г.)

Г. Н. Оболдуев (18981954)

В данном параграфе мы будем говорить об аренде капитального оборудования на определенный период времени (но не о его покупке). Данный анализ абсолютно аналогичен исследованию спроса на труд. При этом и в данном случае необхо димо различать спрос индивидуальной фирмы и рыночный спрос.

Спрос индивидуальной фирмы. Фирма может взять в аренду то или иное обо рудование. При этом следует учитывать, что в соответствии с действием закона снижающейся отдачи, чем на более длительный период будет данный капитал арендован, тем менее интенсивно он будет использован и тем меньше пользы спо собен принести арендатору.

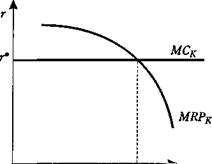

Линия предельного продукта капитала ( MRP K ) характеризуется традиционным отрицательным наклоном (рис. 13.2). При этом фирма не способна оказывать влияние на ставку дневной арендной платы (г). 1 Допустим, что фирма максимизирует свою прибыль при аренде капитала сроком 10 дней. 2

S MC

Ъ

0 10 t " 0 Х тах К

Рис . 13.2. Аренда капитала в условиях

Рис . 13.3. Краткосрочное предложение совершенной конкуренции капитала

Рыночный спрос. Рыночный спрос на арендуемый капитал выводится точно так же, как и рыночный спрос на труд (см. параграф 12.3, рис. 12.5). Он является горизонтальной суммой индивидуальных спросов, но имеет более крутой наклон (что отражает уменьшение MRP ).

13.3. Предложение услуг ( аренды ) капитала

Здесь замурован тот в глубокой нише, Кто жил на ренту, а чутьчуть пониже Тот, кто от этой ренты в свой черед Весьма изрядный получал доход.

Аноним (Франция, XVII в.)

Необходимо различать: (1) предложение индивидуальной фирме; (2) предложение со стороны индивидуальной фирмы; (3) рыночное предложение.

- 1 Впервые в данном курсе понятие арендной платы за оборудование (г) введено в главе 5 (параграф 5.8). В зависимости от контекста г может трактоваться и как величина арендной платы капитала, и как его цена, и как процент на капитал. Данная категория имеет весьма важное значение, и ее природа весьма сложна. Недаром один из известнейших специалистов в области экономической теории Марк Блауг уделяет теории процента довольно солидную по объему главу. См. Блауг М. Экономическая мысль в ретроспективе. Глава 12. М., 1994. С. 461527.

- 2 Мы не рассматриваем здесь случай монопсонии, так как исходим из того, что крупные фирмы предпочитают не брать капитал в аренду, а покупать его. Арендаторами же капитала в большинстве случаев являются небольшие фирмы, которые действуют в условиях, напоминающих совершенную конкуренцию, и не способны поэтому оказывать влияние на ставку арендной платы.

Предложение индивидуальной фирме. Если мелкая фирма является ценопо лучателем, то она сталкивается с горизонтальной кривой предложения арендной платы (г* на рис. 13.2). Если же фирма обладает монопсонистской властью, то кривая предложения имеет положительный наклон.

Предложение со стороны индивидуальной фирмы. Если фирма является цено получателем, то она принимает ставку арендной платы как величину данную, уста новленную рыночными силами. В данном случае ситуация весьма напоминает со вершенную конкуренцию на рынке благ: кривая предложения является линией МС, лишь с той разницей, что теперь МС представляет дополнительные издержки предложения единицы капитального оборудования за аренду в данный период времени.

Краткосрочный период. В краткосрочном периоде фирмаарендатор не поку пает нового оборудование, а арендует его. При этом издержки состоят из следую щих компонентов:

- амортизация ( d ). Капитал снашивается при употреблении, поэтому его цена со временем снижается;

- издержки на техническое обслуживание оборудования (т). Капитал, взятый в аренду, может быть поврежден, а это предполагает затраты на ремонт. Оборудование требует ухода и, возможно, транспортных издержек.

Таким образом, для краткосрочного периода:

r = m + d . (13.1)

Предельные издержки относительно постоянны. Другими словами, каждый дополнительный день аренды оборудования потребует от компании примерно равных дополнительных затрат (рис. 13.3).

K max показывает общий объем оборудования для аренды, а г, — предельные из держки. До объема K max предложение совершенно эластично, а при объеме К аб солютно неэластично, так как больше для аренды предложить нечего. Если фирма может получить от сдачи оборудования арендную плату выше уровня г,, то ей вы годно сдать в аренду все имеющееся оборудование. При арендной плате ниже уров ня r v фирме следует продать все оборудование как подержанное (по принципу « secondhand »).

Долгосрочный период. В долгосрочном периоде арендующая компания заку пает дополнительное оборудование. В данном случае предельные издержки со стоят из трех элементов:

- альтернативные издержки покупки оборудования. Данные альтернативные издержки есть не что иное, как рыночная ставка процента (г), 1 которой фир ма жертвует, не сберегая деньги в банке или инвестируя их в иную сферу;

- амортизация ( d ): потери стоимости оборудования в результате его исполь зования;

- издержки на техническое обслуживание (от).

Эти три элемента можно трактовать как арендную плату за период времени (год, месяц и т. п.). Таким образом, для долгосрочного периода:

r = i + m + d . (13.2)

- 1 Природа рыночной процентной ставки ( i ) рассмотрена в параграфе 13.5 данной главы.

Пример.

- Стоимость оборудования, сдаваемого в аренду — 10 000 р. Текущая ставка процента, которую фирма может заработать, инвестируя еще кудалибо, — 10% в год (1000 р.), т. е. альтернативные издержки покупки оборудования равны 1000 р.

- Срок эксплуатации оборудования — 20 лет, после чего цена оборудования равна нулю, т. е. оборудование ежегодно амортизируется на сумму 500 р.

- Издержки по уходу и поддержанию составляют 500 р. в год.

Таким образом, годовые предельные издержки на оборудование составят: 1000 + + 500 + 500 = 2000 р. Поэтому, если арендная плата за оборудование превышает 2000 р., то выгодней оборудование купить, а не брать в аренду.

Выразим предельные издержки МС в виде доли от цены продажи. В данном случае МС равны 20% в год. Если аренда оборудования составляет более 20% от покупной цены, то его выгоднее купить.

Определим теперь вид долгосрочной кривой предложения. Если фирма является ценополучателем, покупая капитальное оборудование, то кривая предложения (г 2 ) горизонтальна (по крайней мере, до определенного уровня объема), но расположена выше, чем краткосрочная кривая г, (на рис. 13.3), так как теперь МС включают альтернативные издержки по покупке нового оборудования (г). Сверх определенного уровня выпуска кривая предложения перестает быть вертикальной и приобретает положительный наклон: в долгосрочном периоде фирма способна увеличить объем арендуемого капитала.

Рыночное предложение. Кривая рыночного предложения капитала, сдающегося в аренду, является суммой предложений кривых всех индивидуальных фирм. Это может быть либо общее предложение какогонибудь определенного типа капитала, или, еще в более узком смысле, — это предложение определенного типа капитала для определенной отрасли.

В случае общего предложения определенного вида капитала краткосрочная кривая предложения будет практически полностью неэластичной. Причина заключается в том, что капитал неоднороден, т. е. каждая единица капитального оборудования отличается от прочих (отсутствующую лебедку невозможно заменить бетономешалкой).

Отраслевая кривая предложения не будет совершенно неэластичной, так как капитальное оборудование можно перемещать из одной отрасли в другую (тем не менее и отраслевая кривая предложения малоэластична).

В долгосрочном периоде кривая предложения арендуемого капитала более эластична потому, что в долгосрочном периоде можно произвести дополнительное капитальное оборудование. Но, тем не менее, кривая предложения в долгосрочном периоде не горизонтальна, а имеет положительный наклон.

Определение цены арендуемого капитала. На рис. 13.4 все вышеприведенные рассуждения сведены воедино. Определим равновесную ставку арендной платы капитального оборудования определенного типа. Рассмотрим рынок совершенной конкуренции. Пересечение кривых спроса и предложения на рис. 13.4, б дает равновесную ставку арендной платы (г*). Эта ставка для индивидуального арендатора — данная рыночная величина (рис. 13.4, а). В результате арендатор запрашивает ? единиц оборудования.

а

а

Рис . 13.4. Долгосрочные арендные ставки для определенного типа капитала : а ) индивидуального арендатора ; б ) рынка аренды ; в ) индивидуального арендодателя

Данная арендная ставка дается как величина данная и фирме, предоставляю щей оборудование в аренду (рис. 13.4,в). при этом фирма сдает в аренду k 2 единиц капитала. Так определяется рыночная ставка арендной платы.

13.4. Спрос и предложение капитала для продажи

Продавал Лука корову, А вокруг гудел базар. Подошел к Луке крестьянин, Стал осматривать товар. Сбоку, спереди и сзади Долго щупал тут и там. Наконец договорились О цене — и по рукам.

Покупатель взял скотину И сказал еще: «Какой У моей буренки новой Будет суточный удой?» — «Коль семь сотен ыа корову Ты нашел, — сказал Лука, — То отыщешь и полтинник На покупку молока.»

Роман Болюх (род. в 1930 г.)

Фирма может не брать капитал в аренду, а купить. Рассмотрим эту проблему более подробно.

Спрос на капитал: инвестиции. 1 В самом общем виде инвестициями является приобретение дополнительного капитала.

Инвестиции — приобретение фирмой оборудования или материалов , которые увеличивают объем ее капитала .

Спрос на капитал, или «инвестиционный спрос» фирмой, максимизирующей прибыль, основан точно на таком принципе, как и спрос на труд или спрос на услуги (аренду) капитала. При этом фирма должна соотносить предельный продукт инвестиций (деньги, которые фирма заработает) с предельными издержками.

Метод дисконтирования стоимости. Для определения прибыльности инвести ций ( MRP ) фирма должна оценить будущий доход и представить его в виде дохода настоящего, т. е. определить будущий доход по настоящей стоимости. На основе этого фирма может сравнить доход от инвестиций с издержками. Рассмотрим это на простом примере.

- 1 Здесь мы рассматриваем лишь основы вопроса: проблема инвестиций подробно изучается в курсе «Макроэкономика». См.: Селищев А. С. Макроэкономика. Глава 3: «Инвестиционный спрос». 2е изд. СПб.: Питер, 2001.

Пример. Допустим, что фирма решила купить машину. В течение четырех лет машина приносит фирме по 1000 р. в год, и затем может быть продана за 1000 р. Какой доход принесет, машина фирме? На первый взгляд — 5000 р. Однако не все так просто. Дело заключается в том, что доход будущий менее ценен по сравнению с настоящим доходом.

Предположим, что у вас есть 100 р., и вы можете получить на них 10% в год, положив деньги на банковский счет. Через год на вашем счете будет 110 р., через два года — 121 р., через три года — 133,10 р. и т. д.

Если ктолибо предложит вам 121р. через 2 года, то это будет то же самое, как если бы он дал вам сегодня 100 р. Таким образом, при 10% ставке 121 р. через 2 года равны 100 р. сегодня.

Сведение стоимости будущего к стоимости настоящего называется дисконтированием .

Формула дисконтирования имеет следующий вид:

где PV — настоящая стоимость ( present value );

X t — доход от инвестиций в году t ;

р — норма дисконтирования, или дисконта (в виде десятичной дроби, например, 10% = 0,1);

Е — сумма годовых дисконтированных доходов.

В соответствии с данной формулой настоящая стоимость инвестиций при покупке машины, которая приносит ежегодно 1000 р. в течение 4 лет, а затем продается за 1000 р., равна:

1000 1000 1000 2000 PV= ~n _ + T?~ + TF + TF' =909+ 826+ 751+1366= 3852 p.

Таким образом, настоящая стоимость инвестиций (их MRP ) равна 3852 р., а вовсе не 5000 р. Итак, машину стоит покупать, если она стоит менее 3852 р.

Метод определения нормы отдачи. Другой подход заключается в исчислении нормы отдачи инвестиций. Норма отдачи известна под названием предельной эффективности капитала или нормы внутренней отдачи.

Предельная эффективность капитала ( marginal efficiency of capital — MEC ), или норма внутренней отдачи ( internal rate of return — IRR ), — норма отдачи инвестиций : норма дисконтирования , при которой настоящая стоимость инвестиций равна нулю .

Используем формулу дисконтирования 13.1 для того, чтобы определить, при каком значении г настоящая стоимость ( PV ) равна издержкам инвестирования. Допустим, отдача от инвестиций равна издержкам по инвестированию при норме дисконтирования 20%, т. е. МЕС = р = 20%. Фирма будет осуществлять инвести ции, если рыночная ставка процента (г) меньше, чем 20%. Значит, фирма будет инвестировать при МЕС > г.

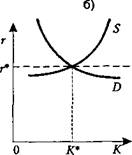

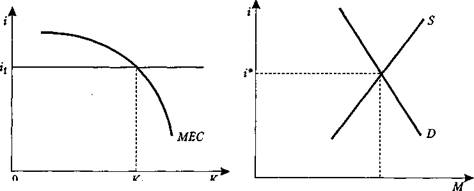

Данная ситуация изображена на рис. 13.5. На рис. 13.6 изображен рынок заем ных средств в целом.

class="style1">Рис . 13.5. Прибылемаксимизирующий объем капитала

Рис . 13.6. Рынок заемных средств

Фирма будет инвестировать до тех пор, пока величина МЕС > г, и должна оста новиться при МЕС " i , т. е. при объеме капитала К у

Риск инвестирования. При инвестировании предприниматель сталкивается с еще одной серьезной проблемой — будущей неопределенностью или с пробле мой оценки риска. Любые инвестиции в капитальные блага предполагают риск. Возможны обстоятельства, при которых фирма не только получит менее благо приятный результат, чем ожидалось, но и потеряет значительную сумму инве стированного капитала. Динамические силы экономики, изменения техниче ского прогресса и потребительского спроса порой бывает трудно предвидеть и оценить.

Обычной практикой является увеличение дисконтной ставки путем добавле ния премии за риск к безрисковой ставке. Это основано на том, что владельцы фир мы не склонны к риску, поэтому будущие денежные потоки, являющиеся риско ванными, имеют меньшую стоимость, чем определенные. Увеличение дисконтной ставки учитывает это, так как понижает приведенную стоимость будущих денеж ных потоков. Отметим некоторые способы упрощения или улучшения исчисле ния дисконтирования фактора риска.

- Определение конечного срока или ограниченного горизонта. Фирма игнори рует возможные результаты деятельности далее определенной даты на ocv новании того, что риск слишком высок и что любые предсказания беспо лезны. Безусловно, что это не идеальный метод, так как он не способен принести ощутимых результатов при оценке деятельности на длительную перспективу.

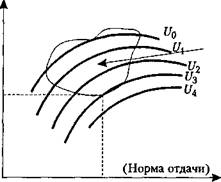

- Метод ограничения, при котором оценивается не столько дисконтирование фактора риска, сколько некий «потенциальный сюрприз». Например, инвестор считает, что определенные инвестиции способны принести 4,5 или 6% отдачи и что прочие варианты просто невозможны. В таком случае нет необходимости дисконтировать фактор риска. В случае возникновения опасности «сюрприза» фирма рассчитывает объемы инвестиций, которые поз волят избежать возникновения риска. 3. Вероятность приспосабливания. Фирма рассматривает альтернативные возможности инвестирования с разными уровнями отдачи на основании уже имеющегося опыта или произведенной оценки. Допустим, что одни проекты сулят небольшую отдачу, но обладают малым риском, другие, на против, обещают очень высокую отдачу, но рискованны. Ситуация может быть изображена с помощью рис. 13.7.

(Риск

или снижение

вероятности

отдачи) |

О Г г

О Г г

Рис . 13.7. Альтернативы и предпочтения выбора между риском и отдачей

На рис. 13.7 каждая кривая безразличия показывает различные

комбинации между риском (снижение вероятности отдачи) и доходом (норма отдачи). Фирма предпочтет наивысшую отдачу при данном уровне риска или минимальный риск для данного уровня отдачи. Если сфера выбора проектов определена, то опти мальным вариантом для фирмы будет проект с вероятностью риска с? и нормой отдачи г , что соответствует кривой безразличия U 3 .

Предложение капитала. Необходимо различать предложение физического ка питала от предложения финансового капитала. Последний используется фирмами для покупки капитала.

Предложение физического капитала. Принцип предложения физического ка питала аналогичен ситуации на рынке благ: прибыль достигает максимума при условии МС = MR .

Предложение финансов. Когда фирма берет заем для осуществления инвести ций, она тем самым создает спрос на финансы (заемные средства). Предложение финансов формируется за счет депозитов (вкладов) индивидов и фирм в финан совых институтах. Эти депозиты являются сбережениями и представляют ресур сы отложенного потребления людей (инвестиции — это потребление, отложенное на будущее). Сбережения, помимо всего прочего, зависят от ставки процента, ко торую получают владельцы депозитов. Чем выше ставка процента, тем больше людей склонны сберегать (рис. 13.6). Это — условие ceteris paribus .

Кроме того, сбережения зависят от уровня доходов населения, их ценовых ожиданий и их склонности к сбережениям. Все эти факторы (за исключением ставки процента) составляют условия mutatis mutandis , т. е. их действие сдвигает кривую предложения. 1

13.5. Определение рыночной процентной ставки

Процент! Творящее начало!

Ты, как горчичное зерно,

В пыли теряешься сначала,

А после верным, как оно,

Даешь прирост под мирной сенью

Своих чертогов дорогих,

Даруя воспоенным ленью

Возможность жить за счет других!

О, верный страж дегенерата,

Телохранитель торгаша,

Тебя, волнением подъята,

Благоговением объята,

Тебя поет моя душа! {декабрь 1916)

В. В. Князев (18871937)

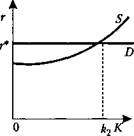

Величину процентной ставки определяет спрос и предложение заемных средств (рис. 13.6). Предложение заемных средств (которые могут быть исполь зованы для создания капитала) формирует кривую предложения. Кривая предложения заемных средств имеет положительный наклон. Кривую спроса фор мирует спрос домашних хозяйств на кредит и спрос фирм на инвестиции. Кривая спроса на заемные средства имеет отрицательный наклон: склонность домашних хозяйств брать займы увеличивается при уменьшении процентной ставки по кредитам. То же самое относится и к склонности предпринимателей инвестировать.

Равновесие сбережений и инвестиций формируют равновесный уровень про центной ставки (г*) и равновесный объем заемных средств. При увеличении спро са на физический капитал увеличивается спрос на заемные средства, что сдвигает линию спроса на заемные средства вправо. Равновесная ставка процента увеличи вается, а это увеличивает сбережения. В результате больше денежных средств может быть направлено на закупку физического капитала.

Номинальная и реальная процентные ставки. Допустим, вы заняли 10 000 р. при ставке 5% годовых, а уровень цен за год повысился на 20%. Какова реальная стоимость вашего займа?

Чтобы ответить на этот вопрос, предположим, что вы купили на 10 000 р. зо лото. Предположим также, что к концу года цена данного золота выросла на 20% и вы продали золото за 12 000 р., отдали банку 10 500 р. и получили в результате данной операции 1500 р. Банк же, напротив, потерял эти 1500 р.

- 1 Условия ceteris paribus и mutatis mutandis нами уже неоднократно рассматривались. См., например, главу 2, параграф 2.1.

Естественно, поэтому, что банк при предоставлении кредита будет учитывать вероятный уровень инфляции и увеличит ставку процента на величину, компен сирующую уменьшение реальной покупательной способности денег. Ставка процента, учитывающая инфляцию, называется реальной ставкой процента. Выразим формальную зависимость между номинальной и реальной ставками процента:

i + n

1 ^й~п < 13 " 4 >

где i r — реальная ставка процента;

i — номинальная ставка процента;

л — темп инфляции.

При относительно небольших годовых темпах инфляции знаменатель форму лы 13.4 можно не учитывать.

13.6. Возобновляемые и невозобновляемые ресурсы

С каждым днем дрова дешевеют.

Не все ли равно вам, где я

Сижу и пью минеральную воду?

Вам в угоду,

Хоть смертью пугайте, не встану.

Не беда, что за жалким сантимом

Три часа я рыскаю по карману.

Не беда, что под небом промозглым

Брожу я в отрепьях серых,

А своим мозгом

Кормлю из рук орлов в Кордильерах.

Александр Чак (19021950)

Природные ресурсы обычно разделяются на возобновляемые (древесина) и невозобновляемые (полезные ископаемые).

Возобновляемые ресурсы. Какова должна быть стратегия фирмы при добыче деловой древесины? Сколько древесины и как часто необходимо вырубать?

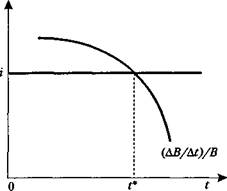

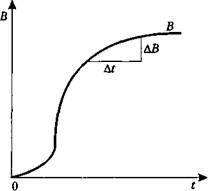

На рис. 13.8 в виде кривой В изображен рост деревьев. Цены и процентная став ка постоянны. Тогда доход от продажи древесины пропорционален объему древе сины. Наклон кривой роста (АВ/ At ) показывает, сколько можно получить древе сины, сохранив дерево еще некоторое количество лет ( At ). Так, если АВ = 0,2 В, рост валовых доходов равен 0,2 в год. При уменьшении наклона линии В значение (АВ/ At ) также уменьшается (рис. 13.9).

Если фирма срубит дерево и инвестирует полученный доход при рыночной процентной ставке, то ее прибыли будут увеличиваться с темпом г в год. Поэтому оптимальный срок вырубки древесины равен:

. AB / At

' = — Y ~ (13.5)

т. е. при t = t *. При t < t * темпы роста древесины превысят темпы роста денег, напротив, при t > t * фирме следует увеличить вырубку, так как деньги, помещен ные на вклад, будут прирастать быстрее, чем объем древесины.

class="style1">Рис . 13.8. Кривая роста возобновляемого ресурса

Рис . 13.9. Оптимальный срок заготовки возобновляемого ресурса

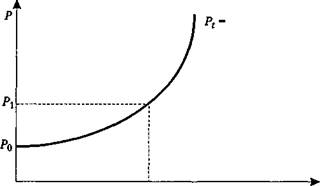

Невозобновляемые ресурсы. В отличие от возобновляемых ресурсов, невозобновляемые ресурсы не прирастают со временем. Поэтому для владельца такого ресурса экономическим мотивом, побуждающим отказаться от немедленного его расходования, является ожидание опережающего роста цены на этот ресурс по сравнению с ценами на другие блага. Если ожидается рост цен на невозобновляе мый ресурс, то выгоднее повременить с продажей. Напротив, если ожидается падение цены на ресурс, то выгоднее продать его сейчас. Поэтому рынок невозобновляемых ресурсов должен находиться в равновесии если цена растет темпами, равными реальной процентной ставке:

P c = P 0 ( l + i r y . (13.6)

На рис. 13.10 изображена динамика равновесной цены на невозобновляемый ресурса.

0 ti t

0 ti t

Рис . 13.10. Динамика равновесной цены на невозобновляемый ресурс

Невозобновляемые ресурсы должны расходоваться как можно экономнее, и человечество обязано заниматься поисками их эффективных заменителей. Особенно актуально это для нефти, газа и прочих видов топлива.

13.7. Земельная рента и цена земли

Venderet excultos colles cum praeco facetus , Ловкий аукционист продавал на холмах виноградник

Atque suburbani jugera pulchrasoli : И говорил: «Ошибается тот, кто считает, что Марий

Errat , ait , si quis Mario putat esse necesse Изза долгов продает: нет, у него все в долгу ».

Vendere: nil debet: foenerat irao raagis. «Ради чего ж этот торг?» — «Да рабы его там перемерли,

Quae ratio est igitur ? Servos ubi perdidit omnes , Сгинул весь скот, урожай... Место не любо ему ».

Et pecus & fructus: поп amat inde locum. Кто же тут цену наддаст, кроме тех, кто вконец разориться

Quis faceret pretium , nisi qui sua perdere vellet Хочет? И гиблой землей Марий владеет опять. Omnia ? Sic Mario noxus haeret ager .

Марк Валерий Марциал (40104 гг.) Перевод Ф. А. Петровского (18901978)

Основы теории земельной ренты были разработаны Адамом Смитом и Давидом Рикардо. Огромное внимание этой категории уделял и Карл Маркс. В современной экономической теории (неоклассический подход) понятие земельной ренты претерпело существенную метаморфозу и существенно отличается от воззрений классиков.

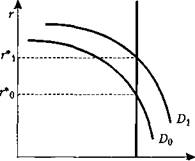

Земельная рента производится арендатором и выплачивается владельцу земельного участка. Земельная рента, как и прочие виды ренты, определяется спросом и предложением. Земля отличается от прочих факторов производства неэластичностью предложения, так как земельные запасы ограниченны. 1

На рис. 13.11 изображено определение величины земельной ренты. Кривая предложения земли вертикальна, так как мы исходим из предположения ограниченности данного земельного участка ( Z ). Уровень земельной ренты зависит исключительно от спроса ( D ) на землю. При возрастании спроса линия D сдвигается вправо, и уровень равновесной земельной ренты возрастает.

Спрос на землю зависит от ее MRP . Таким образом, разница участков по их MRP объясняет разную земельную ренту.

Цена земли. Не вся земля сдается в аренду: земля также покупается и продается. Цена зависит от готовности покупателя платить, что, в свою очередь, зависит от рентной стоимости земли.

Пусть участок земли может дать 1000 р. в год. За какую сумму в таком случае покупатель будет готов его купить? Для этого существует простая формула:

- 1 Плодородие земельных участков может быть повышено, и тогда кривая предложения приобретает некоторою эластичность.

О Z Z

Рис . 13.11. Определение величины земельной ренты

Р « (13.7)

где Р — цена земли;

R — рента за год;

i — рыночная ставка процента.

При рыночной ставке процента 10% (то есть 0,1) и годовой ренте 1000 р. цена участка равна:

р=!М =1 оооо Р .

од F

Это означает, что если покупатель положит 10 000 р. на банковский вклад при ставке 10% годовых, то получит 1000 р. в год.

Контрольные задания

Вопросы на повторение

- В чем разница между реальным и финансовым капиталом?

- В чем главное отличие капитала от прочих факторов производства?

- Почему амортизация является экономическими издержками, подобными любым иным?

- В чем разница между капиталом и инвестициями?

- Объясните роль ставки дисконтирования при инвестировании.

- Какие основные факторы определяют спрос па капитал?

- Почему необходимо учитывать рыночную ставку процента?

- Какие факторы определяют спрос и предложение финансового капитала?

- Почему номинальные ставки процента возрастают примерно один к одному с рос том инфляции?

- Почему высокие ставки процента делают будущие события менее значимыми?

- Чем земля отличается от прочих факторов производства?

- В чем сущность земельной ренты?

- Как определяется цена земли?

Задачи

- Цена покупки машины равна 50 000 р. Какова должна быть годовая сумма арендной платы при годовой ставке 0,08, норме технического обслуживания 0,02, норме физического и морального износа 0,1?

- Предположим, что рост дерева соответствует функции В — 20 VF , где В — объем древесины, t — возраст дерева в годах. Если процентная ставка равна 0,05, то в ка ком возрасте следует срубить дерево, чтобы максимизировать прибыль в долговре менном периоде?