ЯПОНО-АМЕРИКАНСКИЕ ЭКОНОМИЧЕСКИЕ ОТНОШЕНИЯ В КОНТЕКСТЕ ГЛОБАЛИЗАЦИИ

В набирающих все большую силу процессах глобализации мировой экономики Япония и США играют особую роль. Это связано не только с масштабами экономической мощи этих стран (на их долю в совокупности приходится около 40% мирового ВВП), но и с тем, что они являются одними из наиболее активных участников международной торговли, крупнейшими инвесторами и кредиторами мира, лидерами мирового научно-технического прогресса, основными донорами международных организаций и т. д.

Будучи своего рода «локомотивом» процессов интернационализации и глобализации, способствуя их расширению и углублению, экономики Японии и США сами во все возрастающей степени испытывают на себе влияние этих процессов. Существенной трансформации подвергается при этом и характер экономического сотрудничества между двумя странами. Об изменениях, происходящих в этой области в последние годы, и пойдет речь в данной статье.

Современные японо-американские экономические отношения представляют собой огромный комплекс связей различных форм и различного уровня. При этом существование особых политических отношений между Японией и США, а также интенсивные контакты между ними в области культуры, науки, спорта, туризма, образования и т. д. создают весьма благоприятную общую атмосферу для развития различных форм экономического сотрудничества.

Глобализация не только способствовала расширению и углублению всех форм японо-американских экономических отношений, но и привела к заметным сдвигам в их внутренней структуре. Однако и сейчас основной их формой остается торговля, хотя в 90-е годы и особенно в текущем десятилетии в этой области произошли знаменательные перемены.

Общее представление об объемах и динамике японо-американской торговли дают материалы табл. 1

Таблица 1.

Динамика японо-американской торговли в период 1991-2006 гг.

(млрд. долл.)

* Нихон-но боэки доко (Динамика японской торговли). Токио, 2006, с. 55; JETRO White Paper on International Trade and Foreign Direct Investment. Tokyo, 2007, c. 78.

Как видно из приведенных данных, объемы торговли между Японией и США весьма значительны и в тенденции возрастают, хотя их динамика отличается крайней неравномерностью. Особенно ярко эта неравномерность проявилась в 90-е годы прошлого века, ставшие для японской экономики периодом глубокой и затяжной депрессии. Это говорит о том, что при безусловной значимости взаимной торговли для экономического развития обеих стран (о чем свидетельствуют ее объемы), на ее динамику сильное влияние оказывает состояние конъюнктуры в Японии и США, а также положение дел в мировой экономике и мировой торговле в целом.

Как видно из данных таблицы 1, за период 1991-2006 гг. общий объем товарооборота между Японией и США увеличился со 144,9 млрд. долл. до 213,7 млрд. долл., или в 1,47 раза. При этом японский экспорт в США вырос в 1,59 раза, а импорт американской продукции

- в 1,28 раза. Если учесть, что за эти же годы общая стоимость японского экспорта увеличилась в 1,65 раза, а импорта - почти в 2 раза, то становится очевидно, что в рассматриваемый период американское направление было далеко не самым динамичным в системе внешнеторговых связей Японии.

Тем не менее, пока США остаются крупнейшим торговым партнером Японии. В последние годы их доля в японском внешнеторговом обороте составляла около 18%, что существенно превосходит совокупную долю 25 стран Европейского союза (порядка 13%) и все еще выше доли Китая (около 17%). Однако если для японского экспорта США по-прежнему являются крупнейшим рынком (сюда направляется более 22% его общего объема), то в качестве поставщика товаров в Японию они еще в 2003 г. уступили лидерство Китаю, и сейчас на них приходится порядка 12% японского импорта (на Китай - 21%). В целом же, как показывают приводимые ниже данные, в период 1990— 2006 гг. позиции США в качестве торгового партнера Японии - не только по импорту, но и по экспорту - заметно ослабели.

Таблица 2

Изменение географической структуры внешней торговли Японии за период 1990 - 2006 гг. (%)

*

Асахи симбун. Japan Almanac. 2005, с. 96; JETRO White Paper on International Trade and Foreign Direct Investment. 2007, c. 78.

За снижением доли США в японском экспорте и импорте стоят огромные изменения, происходящие в системе внешнеэкономических связей Японии под влиянием глобализации. Как известно, одним из главных проявлений глобализации является создание крупными компаниями производственных баз за рубежом, в том числе перенос производственных мощностей из более развитых стран в менее развитые в поисках дополнительных конкурентных преимуществ. Японские промышленные компании являются одними из наиболее активных участников этих процессов, при этом основным объектом их внимания стали государства Восточной Азии.

Еще в 80-е годы прошлого века Япония начала переводить сюда предприятия отраслей с относительно невысокой степенью наукоемкое™ и технической сложности (таких, как текстильная, химическая, деревообрабатывающая, металлургическая, судостроительная и т. д.), на собственной территории осваивая и развивая все более и более сложные отрасли и производства. В последующие годы масштабы этого процесса значительно возросли, а на передний план вышли отрасли, характеризующиеся достаточно высоким уровнем науко- и техноемкости (автомобилестроение, бытовое электромашиностроение, электронное машиностроение, точное машиностроение и т. д.)1.

В середине текущего десятилетия в Восточной Азии оперировали уже порядка 7200 предприятий, созданных японскими фирмами (около 3 тыс. - в Китае, около 2,5 тыс. - в странах АСЕАН и более 1700 - в НИЭ Азии) . Объемы выпуска продукции на них быстро нарастают, увеличивая одновременно производственный потенциал и расширяя экспортные возможности японских промышленных компаний.

Формирование в Восточной Азии мощной производственной базы японской промышленности самым непосредственным образом сказалось на позициях США во внешней торговле Японии.

Во-первых, оно сопровождается расширением и углублением разделения труда между Японией - с одной стороны, и государствами Восточной Азии - с другой, что в свою очередь приводит к быстрому нарастанию объемов взаимной торговли. В 1990-х - начале 2000-х годов темпы роста торговли Японии со странами Восточной Азии в среднем почти в два раза превышали темпы роста ее торговли с другими регионами, что позволило им выйти на лидерские позиции и существенно потеснить других ее партнеров, в первую очередь США.

Во-вторых, значительная часть предприятий японских компаний, оперирующих в Восточной Азии, была создана с целью реализации продукции не на внутреннем рынке и даже не в Японии, а на рынках третьих стран, в первую очередь США. Используя такое очевидное конкурентное преимущество стран Восточной Азии, как дешевая рабочая сила, японские компании наладили здесь массовый выпуск продукции бытовой техники и электроники, компьютеров, принтеров, факсимильных аппаратов, информационной техники, мобильных телефонов и т. д. с целью последующего ее экспорта в США. Иными словами, снижение доли США в структуре японского экспорта отнюдь не означает ослабление внимания японских компаний к американскому рынку. США с их огромным экономическим потенциалом, емким внутренним рынком и высокой склонностью населения к потреблению по-прежнему остаются наиболее притягательным регионом для японских экспортеров, для завоевания которого они теперь используют не только национальный производственный потенциал, но и возможности своей производственной базы в Восточной Азии.

Следует отметить, что в последние годы в связи со значительным прогрессом NAFTA (соглашения о создании зоны свободной торговли между США, Канадой и Мексикой) для расширения экспорта в США японские компании стали все активнее использовать в качестве плацдарма Мексику. Например, при некотором сокращении объемов прямых поставок в США телевизоров и прочей электронной техники происходит быстрое наращивание объемов экспорта в Мексику деталей и компонентов для сборки продукции на месте и последующего ее экспорта в США. В частности, в 2006 г. объем японских поставок в Мексику электронных деталей и компонентов вырос почти на 40%, а мексиканский экспорт конечной продукции электроники увеличился почти на 27%, при этом более 85% его объема было направлено в США 3.

В то же время, как было показано выше, США остаются пока крупнейшим рынком и для прямого японского экспорта. При этом важно отметить, что в значительной степени именно за счет расширения экспорта в США (а также в Китай) Японии удалось окончательно преодолеть многолетнюю депрессию и с 2003 г. выйти на путь устойчивого (хотя и умеренного) экономического роста.

Как показывают данные таблицы 1, за период 2003-2006 гг. Япония вывезла в США различной продукции на сумму более половины трлн. долл. (522, 8 млрд. долл.). Среднегодовые темпы роста японского экспорта в США в этот период составили 8,1%, что на 0,5% превысило среднегодовые темпы роста японского экспорта в целом. При этом принципиально важное значение имел тот факт, что американский рынок поглощал в первую очередь продукцию именно тех отраслей японской промышленности, которые оказались в эпицентре экономического оживления - автомобилестроения, общего машиностроения, электромашиностроения.

Несомненно, что существенное расширение объема поставок японской продукции на американский рынок в последние годы в немалой степени было связано с благоприятной экономической конъюнктурой в США. Однако в целом сохранение за США роли наиболее крупного экспортного рынка Японии свидетельствует об адекватности потребностей американской экономики производственным возможностям японской промышленности, о соответствии уровней техники и технологии обеих стран, а главное - о высокой конкурентоспособности японского экспорта, позволяющей японским компаниям не только удерживать, но и расширять свою долю на столь зрелом и насыщенном рынке, каким являются США.

Японский экспорт в США представлен, прежде всего, продукцией машиностроения (в последние годы на нее приходилось около 80% общей его стоимости), а главной его статьей являются автомобили. В 2004 г. в США было поставлено 1 523 220 автомобилей (на сумму 33,1 млрд. долл.), в 2005 г. - 1 624 685 автомобилей (на сумму 36,2 млрд. долл.), а в 2006 г. - 2 206 347 автомобилей (на сумму 45,4 млрд. долл.). При этом к 2006 г. доля поставок в США в общем выпуске автомобилей в Японии возросла до 22,7%, а в общей стоимости их экспорта - до 43% . Иными словами, для японских автомобильных компаний американский рынок имеет первостепенное значение, и, как будет показано ниже, для его завоевания они используют возможности не только отечественных предприятий, но и предприятий, созданных ими в самой Америке. С последним обстоятельством связан, в частности, тот факт, что весьма крупной статьей японского экспорта в США (порядка 9-10 млрд. долл.) являются детали и компоненты для автомобилей. Всего же на автомобили, автомобильные детали и компоненты в последние годы приходилось до 40% общей стоимости японского экспорта в США.

Следующей по важности статьей японского экспорта в США является продукция общего машиностроения - на ее долю приходится порядка 21-22% общей его стоимости (более 30 млрд. долл.). Япония поставляет на американский рынок различные виды офисной техники (в том числе оборудование для автоматической обработки информации), моторы и двигатели, металлообрабатывающие и металлорежущие станки, различные виды строительной техники, оборудование для шахт, нагревательные и охладительные установки, насосы и центрифуги, погрузочно-разгрузочную технику и т. д. Объем поставок за 2003-2006 гг. увеличился почти на 30% (с 24,4 млрд. долл. до 31,3 млрд. долл.), при этом на долю США приходится примерно 1/4 общей стоимости экспорта Японией этой продукции.

Значительная часть японского экспорта в США (16-18%) представлена продукцией электромашиностроения. Правда, в результате все большего замещения прямых поставок из Японии поставками с зарубежных предприятий японских компаний с начала 2000-х годов объемы ввоза этой продукции практически не увеличиваются и составляют порядка 23-23,5 млрд. долл. в год. Однако, если с зарубежных предприятий японских компаний (особенно с тех, что расположены в странах Восточной Азии) в Америку ввозится в основном продукция относительно невысокого уровня науко- и техноемкости, то из Японии - главным образом высокотехнологичная, наукоемкая продукция. Она представлена такими товарами, как цифровые видеокамеры, телевизоры с плоским экраном (плазменные и жидкокристаллические), телевизионные камеры, DVD, видеомагнитофоны, контрольно-измерительная аппаратура, компьютеры, средства связи и информации и т. д.

В то же время для расположенных в США сборочных предприятий, созданных японскими компаниями с целью преодоления торговых ограничений, из Японии ввозятся различные электронные детали и компоненты (транзисторы, интегральные схемы, термоэлементы, трубки и т. д.), которые так же, как и конечная продукция, относятся в основном к категории наукоемких, высокотехнологичных. Правда, следует отметить, что с начала 2000-х годов объемы поставок этой продукции начали сокращаться, поскольку в связи с заметным повышением технического уровня азиатских предприятий стало возможным заменить ее экспорт из Японии поставками из стран Восточной Азии.

Наконец, около 3% японского экспорта в США (порядка 3,5-4 млрд. долл.) приходится на продукцию точного машиностроения, представленную главным образом научным оборудованием и оптическими приборами. Характерно, что примерно такой же суммой измеряется и объем поставок аналогичной продукции из США в Японию. Это говорит о существовании между ними взаимовыгодного разделения труда в этой области, позволяющего обеим странам обеспечивать свои лаборатории и конструкторские бюро первоклассными приборами и оборудованием за счет дополнения собственных достижений на одних направлениях достижениями партнера - на других.

Таким образом, высокотехнологичная наукоемкая продукция различных отраслей машиностроения, а также автомобили, воплощающие последние достижения конструкторской и инженерной мысли и отвечающие высшим мировым стандартам с точки зрения качества и безопасности, формируют основу японского экспорта в США. В то же время в той или иной степени на американском рынке представлена и продукция других отраслей японской промышленности - сталь, цветные металлы, продукты органической химии, пластмассы, металлоизделия, текстиль, фарфор, продовольственные товары и т. д. Однако в отличие от продукции машиностроения, обладающей высокой конкурентоспособностью и занимающей весьма прочные позиции на американском рынке, эти товары сталкиваются с сильной конкуренцией со стороны аналогичных товаров, поставляемых из менее развитых стран (Южной Кореи, Китая, Индии, Бразилии, Мексики и т. д.), где в силу очевидных причин издержки производства ниже, чем в Японии. Объемы поставок этой продукции на американский рынок относительно невелики, и поэтому их влияние на положение соответствующих отраслей японской промышленности оказывается незначительным. Среди товаров этой группы высокой конкурентоспособностью обладают японские сталь и стальной прокат, однако расширению их поставок на американский рынок препятствует протекционистская политика правительства США, воздвигающая на пути японских экспортеров разного рода преграды (от высоких таможенных пошлин до обвинений в демпинге).

Перейдем теперь к рассмотрению положения дел в области японского импорта из США. Как видно из данных таблицы 1, объемы импорта Японии из США существенно уступают объемам ее экспорта в эту страну. Размеры дефицита США в торговле с Японией не могут не поражать: в 1991-2006 гг. они колебались в пределах 50-80 млрд. долл. Несбалансированность торговли - это весьма застарелая болезнь японо-американских экономических отношений. Она возникла еще в 70-х годах прошлого века и резко обострилась во второй половине 80- х годов, когда, несмотря на резкое повышение курса иены, размеры дефицита США в торговле с Японией достигли астрономических сумм - более 50 млрд. долл.5

Важно при этом отметить, что, несмотря на огромные и продолжавшие возрастать размеры американского дефицита, доля США в общей стоимости японского импорта долгие годы оставалась практически стабильной. Так, в период второй половины 80-90-х годов она составляла в среднем 22-23%. Однако на рубеже веков ситуация изменилась: достигнув в 1998 г. 23,9% , этот показатель начал стремительно падать и в 2006 г. составил всего лишь 11,8% .

Как уже отмечалось, ослабление позиций США в качестве внешнеторгового партнера Японии (особенно заметное в области импорта) является следствием перестройки системы внешнеэкономических связей Японии под влиянием глобализации и, прежде всего, резкого возрастания в последние годы объемов и значимости товарообмена между Японией и государствами Восточной Азии.

Кроме того, следует иметь в виду и такой фактор, как значительный рост цен на нефть и другие энергоносители, начавшийся с 2003 г., в результате которого происходит не только рост стоимости импорта этой продукции и повышение ее доли в общем объеме японского импорта (последняя поднялась с 20,3% в 2000 г. до 21,7% в 2004 г. и 27,7% в 2006 г.), но и относительное усиление позиций стран- экспортеров нефти (в данном случае арабских государств и Ирана) в качестве торговых партнеров Японии.

Наконец, нельзя не учитывать и того обстоятельства, что, как и в случае с японским экспортом в США, часть прямого американского экспорта в Японию все больше замещается поставками с зарубежных предприятий американских компаний, расположенных в самых разных странах мира. В частности, вполне резонно предположить, что в нарастающих из года в год потоках китайского экспорта в Японию (достигшего к 2006 г. 118,5 млрд. долл.) немалую долю составляет продукция, произведенная на расположенных здесь предприятиях американских компаний. Ведь американский капитал пришел в Китай одним из первых, а доля США в накопленных прямых иностранных инвестициях в Китае, на конец 2005 г. превысивших 560 млрд. долл., составила 8,5% (около 50 млрд. долл.)7.

Отмеченные обстоятельства, безусловно, нужно иметь в виду, говоря об ослаблении позиций США на японском рынке. Однако они не отменяют главной проблемы японо-американских экономических отношений - хронического и нарастающего в тенденции торгового дисбаланса. Поскольку по сравнению с 80-ми и даже 90-ми годами прошлого века в последние годы степень открытости японской экономики значительно возросла, сохранение торгового дисбаланса и вялая динамика американского экспорта означают, что и в новых условиях американские компании не смогли расширить свою долю на японском рынке и продолжают проигрывать в конкурентоспособности как японским предприятиям, так и компаниям третьих стран.

Тем не менее, этот тезис не должен вводить в заблуждение относительно значимости для Японии тех товаров и товарных групп, которые уже не одно десятилетие составляют основу ее импорта из США.

В этой связи, прежде всего, следует отметить значительные контрасты между товарной структурой японского экспорта в США и товарной структурой встречных потоков - американского экспорта в Японию. Как было показано выше, японский экспорт в США состоит почти исключительно из продукции обрабатывающей промышленности, причем 4/5 его стоимости приходится на продукцию машиностроения. Что же касается американского экспорта в Японию, то достаточно высокую долю в нем (в среднем 28-30%) продолжают занимать продовольствие и сырьевые товары. Правда, по сравнению с 70-80-ми годами прошлого столетия доля сырьевых товаров (таких, как уголь, лес, кожа, лом черных и цветных металлов, целлюлоза и т. д.) существенно снизилась (с 30% в 70-е и 20% в 80-е годы до 6-7% в середине текущего десятилетия). Но что касается продовольствия, то его доля практически не изменилась и в последние годы составляла в среднем 20-21% (порядка 13 млрд. долл.).

Не будет преувеличением сказать, что поставки продовольствия из США имеют критически важное значение для Японии. Как известно, из-за низкой конкурентоспособности японского сельского хозяйства уровень самообеспеченности страны продовольствием неуклонно снижается - с 53% в 1980 г. он снизился до 47% в 1990 г. и 40% в последние годы (при расчете по калориям) . США являются крупнейшим поставщиком продовольствия в Японию. На них приходится более четверти общей стоимости японского импорта продовольствия, при этом по некоторым позициям их доля значительно выше. Так, из США поступает более 70% импорта соевых бобов (при уровне самообеспеченности около 6%), более 60% зерна и мучных изделий (при уровне самообеспеченности 13-14%), более 50% мяса (при уровне самообеспеченности немногими более 50%) и т. д.9 Помимо названных товаров, США ввозят в Японию кукурузу, фрукты, овощи, рыбу, морепродукты, алкогольную продукцию и т. д.

Следует отметить, что для США Япония уже давно стала одним из важнейших рынков сбыта отечественной сельскохозяйственной продукции, и они всегда выступали в роли самых жестких критиков японского аграрного протекционизма, требуя полной либерализации импорта продовольствия.

Что касается машин и оборудования, то хотя к настоящему времени по сравнению с периодом 70-80-х годов прошлого столетия их доля в японском импорте из США существенно возросла (с 25-30 % до 47-48%), в абсолютном выражении разница между объемами японских и американских поставок этой продукции огромна. Так, в 2001—

2003 гг. она составляла в среднем 65-68 млрд. долл., в 2004 г. - более 72 млрд. долл., в 2005 г. - более 77 млрд. долл., а в 2006 г. превысила 84 млрд. долл.

Очевидно, что именно перекосы в торговле машиностроительной продукцией и являются основной причиной колоссального хронического дефицита США в торговле с Японией. Как отмечалось выше, лишь в торговле продукцией точного машиностроения (научными приборами и оптическим оборудованием) между Японией и США сложились паритетные отношения, по продукции всех прочих отраслей Япония имеет огромное превосходство. Особенно поражают масштабы превосходства Японии в торговле автомобилями. Так, в первой половине текущего десятилетия объемы японских поставок автомобилей в США составляли в среднем 33-36 млрд. долл. в год, а в 2006 г. превысили 45 млрд. долл., в то время как объемы встречных поставок колебались в пределах 600-700 млн. долл.

Огромные структурные перекосы в японо-американской торговле продукцией машиностроения выглядят тем более странно, что в мировом экспорте этой продукции США занимают более весомые позиции, чем Япония. Так, например, в 2005 г. доля США в общем его объеме составила 11,2%, а доля Японии - 9,6%, в 2006 г. - 11,3% и 9,9% соответственно. Примерно та же степень различий между их позициями наблюдается и в мировой торговле продукцией, объединяемой в категорию «информационная техника и технологии»: доля США в мировом экспорте этой продукции в 2006 г. составила 9,7%, а Японии - 7,3% .

Оставляя в стороне вопрос о причинах и характере структурных перекосов в японо-американской торговле продукцией машиностроения (требующий специального исследования), подчеркнем, что импорт из США отдельных видов машин и оборудования имеет для Японии крайне важное значение. К этой группе относятся самолеты, сверхмощные компьютеры, ядерные реакторы, сверхсложная медицинская техника. Кроме того, в рамках ряда товарных групп, чья продукция формирует и основу японского экспорта в США, в Японию ввозятся те виды машин и оборудования, которые сама она либо не выпускает, либо находит более выгодным закупать в США. Это - моторы и двигатели, различные виды конторского оборудования, электронные детали и компоненты с высокой долей добавленной стоимости, аудио- и видеотехника, средства связи и информации. В целом же не только по объему, но и по ассортименту американский экспорт машиностроительной продукции в Японию существенно уступает встречным японским поставкам.

Около 20% стоимости японского импорта из США приходится на продукцию таких отраслей, как химическая, фармацевтическая, металлургическая, текстильная, швейная, деревообрабатывающая и т. д. В этой группе и по объемам поставок, и по их по значимости для японского рынка выделяется химическая промышленность. В стоимости американского экспорта в Японию доля химической продукции составляет порядка 12-13% (8-9 млрд. долл.), а в общей стоимости японского импорта этой продукции на поставки из США приходится порядка 20%. В частности, США обеспечивают около 20% японского импорта лекарств и медикаментов.

Огромные перекосы в японо-американской торговле продукцией материального производства, за которыми, в конечном счете, стоит тот факт, что Япония может предложить Соединенным Штатам гораздо больший объем конкурентоспособной продукции, чем США - Японии, до последнего времени несколько смягчались благодаря положительному для США балансу двухсторонней торговли услугами.

США являются крупнейшим в мире экспортером и импортером услуг: в 2006 г. на них пришлось 14,3% (387,4 млрд. долл.) в мировом экспорте и 11,7% (306,6 млрд. долл.) в мировом импорте услуг. Доля Японии существенно ниже - соответственно 4,5% (121,4 млрд. долл.) и 5,5% (142,8 млрд. долл.). На протяжении многих лет Япония имела отрицательный баланс в торговле услугами, размеры которого в конце 90-х годов достигали 65-68 млрд. долл., при этом существенная часть этой суммы приходилась на торговлю с США (30-40%). Однако с начала 2000-х годов размеры этого дисбаланса стали быстро сокращаться (в том числе и благодаря приходу с японскую сферу услуг иностранного капитала) и в 2006 г. составили всего лишь 18,3 млрд. долл., из которых на долю США пришлось менее половины. В результате существенно сузились и возможности некоторой балансировки расчетов между США и Японией по текущим статьям платежного баланса за счет торговли услугами.

В условиях расширения и углубления процессов глобализации все большее значение в международных экономических отношениях приобретает движение капиталов и, прежде всего, прямых инвеста- ций. Объемы, динамика и структура потоков прямых инвестиций во все большей степени определяют не только состояние торговых связей и взаимных расчетов между странами, но и сами перспективы их экономического развития.

Будучи крупнейшими экономиками мира, Япония и США являются, с одной стороны, крупнейшими мировыми инвесторами, а с другой

- весьма привлекательным объектом для иностранных прямых инвестиций. Иными словами, значимость их друг для друга в качестве партнеров для сотрудничества в этой области совершенно очевидна.

Между тем двусторонние потоки прямых инвестиций между США и Японией долгое время были весьма незначительными. Что касается Японии, то до середины 80-х годов она просто не имела достаточно средств для масштабного зарубежного инвестирования. А что касается США, то приток их прямых инвестиций в Японию тормозило существование здесь разного рода формальных и неформальных ограничений, а также высокая степень регламентации хозяйственной жизни со стороны государства.

Японские инвестиции в США стали быстро нарастать со второй половины 80-х годов, когда в результате резкого роста курса иены стала очевидной целесообразность замены экспорта организацией производства за рубежом. Что же касается США, то они начали активно вкладывать деньги в японскую экономику с конца 90-х годов, поскольку к этому времени в результате проведения ряда реформ (прежде всего реформы государственного регулирования финансовой системы) привлекательность предпринимательской деятельности в Японии заметно возросла.

О том, насколько усилились в последнее десятилетие позиции США в качестве инвестора японской экономики и реципиента ее прямых инвестиций, можно судить по приводимым ниже данным (см. табл. 3).

Как показывают приведенные данные, США являются безусловным лидером среди зарубежных инвесторов Японии: на них приходится почти 40% суммы накопленных иностранных прямых инвестиций в японскую экономику (около 42 млрд. долл.). До недавнего времени США оставались также основным объектом «притяжения» зарубежных инвестиций японских компаний, и хотя в самые последние годы их доля в общем объеме накопленных инвестиций несколько снизилась (в первую очередь за счет усиления внимания к восточно-азиатскому региону, где формируется мощная производственная база японской промышленности), по абсолютным показателям (более 156 млрд. долл. на конец 2006 г.) их позиции намного превосходят как позиции Восточной Азии (105,2 млрд. долл., или 23,4%), так и позиции Западной Европы (118,7 млрд. долл., или 26,4%).

Таблица 3

Прямые японские инвестиции в США и прямые американские инвестиции в Японии (на конец года, млрд. долл.)

Составлено по: Нихон-но куни тиикибэцу тайгай тёкусэцу тоси дзандака. Нихон-но куни тиикибэцу тайнай тёкусэцу тоси дзандака (Накопленные прямые зарубежные инвестиции Японии по странам и регионам. Накопленные иностранные инвестиции в Японии по странам и регионам). - www.jetro.go.jp/en/stats

Что касается роли Японии в качестве инвестора и реципиента американских прямых инвестиций, то она существенно скромнее. Так, в середине текущего десятилетия в общей сумме вложенных в экономику США прямых иностранных инвестиций более 1,47 трлн. долл. доля Японии составила порядка 10%, а в накопленных зарубежных прямых инвестициях американских компаний 2,18 трлн. долл. - всего лишь 2%13.

Конечно, в определенной степени несоразмерность потоков прямых инвестиций между Японией и США объясняется различиями в масштабах их экономик (ВВП Японии составляет около 35% ВВП США). Кроме того, нельзя не учитывать и того обстоятельства, что с начала 90-х годов и вплоть до 2003 г. японская экономика переживала глубокую затяжную депрессию, в то время как американская эконо-

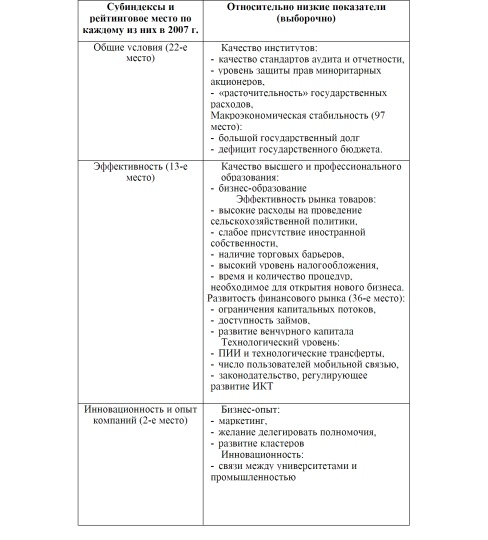

мика находилась на подъеме. Но главное, что стоит за значительными различиями в абсолютных и относительных показателях, характеризующих японо-американские отношения по линии прямых инвестиций, это то, что с точки зрения привлекательности бизнес-среды японская экономика пока все еще существенно уступает американской. Иными словами, если японским компаниям американская экономика представляется чрезвычайно привлекательным объектом для инвестирования, то американские компании японскую экономику таковой не считают (по крайней мере, не считали до последнего времени).

Хотя в последние годы в Японии много было сделано для привлечения иностранного капитала, и к концу 2006 г. накопленные иностранные прямые инвестиции превысили 107 млрд. долл. (т. е. удвоились по сравнению с началом 2000-х годов), сохраняется целый ряд моментов, затрудняющих работу иностранных инвесторов на японском рынке. Это - и высокая заработная плата японских рабочих, и дороговизна земли, и высокие транзакционные издержки, и языковой барьер, и особенности деловой этики и деловых отношений, и существование закрытых предпринимательских структур, и все еще сохраняющаяся закрытость японского общества и т. д. 14

Что же касается американской экономики, то ее конкурентные преимущества как объекта для инвестирования совершенно очевидны - это и огромная емкость внутреннего рынка, и высокая степень безопасности для иностранных инвестиций, и отсутствие проблем с наймом рабочей силы необходимой квалификации, и наличие высокоразвитой инфраструктуры, и высокий уровень культуры производства и т. д.

Следует отметить, что дополнительную привлекательность в глазах японских инвесторов американская экономика получила после резкого повышения в середине 80-х годов курса иены по отношению к доллару, так как это привело к значительному удешевлению всех видов издержек японских компаний в США (в неновом выражении). Поскольку в последующие годы курс иены продолжал в тенденции возрастать, этот фактор сохранил свое значение вплоть до последнего времени. И, наконец, в период депрессии 90-х - начала 2000-х годов и даже после выхода из нее еще одним мотивом, побуждавшим японские компании вкладывать деньги в США, стала высокая деловая активность, резко контрастировавшая с положением дел в самой Японии. В частности, если в Японии в первой половине текущего десятилетия коэффициент открытия бизнеса находился в пределах 4-4,9%, а коэффициент закрытия бизнеса - 4-4,8%, то в США первый показатель составлял около 13%, а второй - около 11% .

В период второй половины 80-х - начала 90-х годов, на который пришлась первая волна масштабного притока японских прямых инвестиций в США, основная часть капиталов - около 60% - была направлена в создание предприятий оптовой и розничной торговли, а еще порядка 20% - в банковскую сферу. Иными словами, на этом этапе первостепенное внимание уделялось обустройству каналов сбыта продукции японских экспортеров на американском рынке и обслуживанию их финансовых операций. Доля же обрабатывающей промышленности была невелика и составляла порядка 14-15%16.

Однако в последующие годы одним из главных мотивов инвестиций японских компаний в американскую экономику становится стремление обойти разного рода ограничения, воздвигавшиеся на пути японских товаров на американский рынок, путем замены экспорта продукции организацией ее производства на территории самих США. Это привело к значительному росту абсолютных размеров инвестиций в обрабатывающую промышленность и повышению их доли в отраслевой структуре японских инвестиций. По данным Банка Японии, на конец 2006 г. в накопленных прямых инвестициях на долю обрабатывающей промышленности приходилось уже более половины, в то время как на сферу финансов и страхования - 12%, а на оптовую и розничную торговлю - 13,5% 17. При этом по мере роста числа промышленных предприятий и увеличения объема их выпуска торговые, финансовые и прочие компании, созданные для «проталкивания» на американский рынок японского экспорта, все больше переключались на содействие реализации продукции, произведенной на филиалах японских компаний в США.

По данным ДЖЭТРО, в 2006 г. в США насчитывалось 2079 промышленных предприятий, принадлежащих японскому капиталу (20 лет назад, в 1987 г., их было 640). Они представляют весьма широкий спектр отраслей современной промышленности. Так, 140 предприятий оперируют в производстве электронных деталей и компонентов, 98 - в электромашиностроении, 33 - в автомобильной промышленности, 411 — в производстве автомобильных деталей и компонентов, 53 - в точном машиностроении, 145 - в общем машиностроении, 278 - в химической промышленности, 65 - в строительно-керамической промышленности, 62 - в черной металлургии, 81 - в металлообработке, 33 - в цветной металлургии, 169 - в пищевой промышленности и т. д. 18

Следует отметить, что в отличие от других регионов в США промышленные предприятия, принадлежащие японскому капиталу, работают главным образом на внутренний рынок. Так, в 2006 г. более 90% продукции этих предприятий было реализовано на американском рынке, около 2% - направлено на экспорт в Японию и около 8% - на экспорт в третьи страны. Для Западной Европы соответствующие показатели составили 60%, 1,3% и 38,7%, для государств Восточной Азии (без Китая) - 52%, 18% и 30%, а для Китая - соответственно 50,5%, 27,4% и 22,1% 19.

Региональные отличия в стратегии реализации продукции зарубежными предприятиями японских компаний особенно заметны в таких отраслях, как общее машиностроение и электромашиностроение. В то время как в США они реализуют на внутреннем рынке около 90% продукции общего машиностроения и около 85% - продукции электромашиностроения, в странах АСЕАН - соответственно лишь 30% и 16%, а в Китае - 32% и 30% 20. Иными словами, если в других регионах, прежде всего в Восточной Азии и Китае, местные предприятия японских компаний в значительной степени используются как база для расширения японского экспорта в третьи страны или импорта определенных товаров в Японию, то в США их целью является сам американский рынок.

По масштабам инвестиций, объемам производства и значимости как для японской, так и для американской экономики безусловным лидером среди различных отраслей промышленности является автомобилестроение. Выше уже говорилось о том, насколько велика доля продукции автомобилестроения в японском экспорте в США и насколько важны поставки на американский рынок для японских автомобилестроительных компаний. Однако еще с 80-х годов прошлого века для расширения своей доли на американском рынке японские компании стали налаживать производство автомобилей на территории самих США. Объем выпуска автомобилей на американских предприятиях японских компаний стремительно нарастал и в 1993 г. впервые превзошел объем их импорта из Японии. В последующие годы разрыв между этими показателями в тенденции продолжал увеличиваться, достигнув максимума в 2005 г., когда объем произведенных в США японских автомобилей более чем на 1800 тыс. штук превысил объем их импорта. О том, как менялось соотношение между этими двумя показателями в период 1993-2006 гг. дают представление материалы таблицы 4.

Таблица 4

Динамика и соотношение объемов японского экспорта автомобилей в США и выпуска автомобилей на американских предприятиях японских компаний

Сейчас на японские автомобили (как экспортированные, так и произведенные на американских филиалах) приходится порядка 35% общего объема продаж автомобилей в США, причем особенно быстро японская ниша на американском рынке расширялась в последние годы, когда началось повышение цен на нефть, а соответственно - и на бензин 21.

К настоящему времени в США построили свои заводы все ведущие автомобилестроительные фирмы Японии. По состоянию на 2006 г. их совокупные мощности составили 4050 тыс. единиц, инвестиции в оборудование - около 31 млрд. долл., а общая численность занятых - более 60 тыс. человек. Всего же в производстве, реализации и послепродажном обслуживании японских автомобилей в США занято около 430 тыс. человек .

Наряду со сборочными заводами в США функционирует и множество японских предприятий, производящих детали, компоненты и прочую продукцию, необходимую для сборочных производств. По данным за 2006 г., их насчитывалось более 400. Среди этих предприятий есть как те, что были созданы небольшими японскими фирмами, пришедшими в Америку вслед за своими головными компаниями, так и те, что были приобретены японским капиталом из числа местных производителей. Их роль в обеспечении сборочных заводов комплектующими материалами из года в год возрастает, в то время как роль поставок из Японии, напротив, уменьшается. Так, если производство японских автомобилей в США за период 1993-2006 гг. увеличилось в 1,84 раза, то объем поставок деталей и компонентов с местных предприятий возрос в 3,14 раза (до 48,8 млрд. долл. в 2006 г.) .

Однако в стратегии глобализации производства японских автомобилестроительных компаний США отводится роль не только производителя конечной продукции и комплектующих, но и одного из центров по проведению НИОКР и разработке новых моделей. К настоящему времени большая часть японских компаний уже создали либо специальные отделения, либо центры, где наряду с контролем качества двигателей и комплектующих проводятся работы по дизайну корпуса новых моделей, разработке новых двигателей и новых деталей, созданию опытных образцов. Уже сейчас в этих центрах работают около 3600 ученых и специалистов.

О несомненных успехах японских компаний в завоевании американского автомобильного рынка свидетельствуют не только высокие темпы роста продаж японских автомобилей и неуклонное повышение их доли в общем объеме продаж, но и явный перелом в восприятии их деятельности самими американскими потребителями. Если в 80-е годы, в начале экспансии японских компаний, в Америке было широко распространено негативное или, по крайней мере, настороженное отношение к японским производителям, то сейчас преобладают прямо противоположные оценки. Так, по данным JAMA (Японской ассоциации производителей автомобилей), 86% американцев считают, что для американской экономики важное значение имеет создание новых рабочих мест благодаря приходу японских производителей, 82% полагают, что конкуренция со стороны японских компаний подталкивает американские фирмы к производству более экологически чистых и экономичных моделей, а 70% вообще считают выпускаемые японскими предприятиями в США автомобили не японскими, а американскими24.

Весьма успешно действуют на американском рынке и компании других отраслей - общего машиностроения, электромашиностроения, пищевой промышленности, химические, металлургические и т. д. Согласно последнему обследованию ДЖЭТРО, в 2006 г. более 80% американских филиалов японских промышленных компаний свели свои балансы с профицитом и предполагают и дальше развивать свой бизнес в США. В то же время у примерно 11% предприятий дела обстоят не слишком хорошо, и они даже подумывают закрыть дело . Интересно отметить, что, хотя по японским меркам это довольно высокий показатель (напомним, что в Японии коэффициент закрытия бизнеса составляет порядка 4-4,5%), он вполне соответствует среднему для США уровню, так как здесь процессы обновления предпринимательской среды идут гораздо интенсивнее, чем в Японии.

Хотя по такому показателю, как отношение прибыли к объему продаж американские филиалы японских компаний уступают и их азиатским филиалам и отечественным предприятиям, на них приходится весьма солидная доля прибыли, получаемой японскими компаниями от зарубежного производства. Так, в конце 90-х - начале 2000-х годов на американские филиалы приходилось порядка 45-55% всех доходов японских фирм от зарубежных предприятий. В последующие годы в результате значительного расширения масштабов предпринимательской деятельности японских компаний в Азии доля США начала снижаться (до 34% в 2006 г.), но в абсолютном выражении прибыли американских филиалов продолжали расти и вплоть до 2004 г. превосходили доходы от азиатских предприятий .

Следует отметить, что дополнительную устойчивость бизнесу японских компаний в США придает то, что он носит комплексный характер. Абсолютное большинство оперирующих здесь японских фирм имеют региональные штаб-квартиры, центры по проведению НИОКР и разработке новых продуктов, располагают собственной сетью торговых предприятий и предприятий послепродажного обслуживания, а также хорошо отлаженной сетью поставщиков деталей, материалов и компонентов27. И хотя, как отмечалось выше, в последнее время все большая доля зарубежных прямых инвестиций японских компаний направляется в страны Восточной Азии, несомненно, что США и впредь будут притягивать немалую часть этих инвестиций, особенно в наукоемкие, высокотехнологичные производства, где их конкурентные преимущества совершенно очевидны.

Что касается прямых инвестиций американских компаний в Японии, то, как был показано выше, в силу целого ряда причин они до последнего времени занимали довольно скромное место в общем комплексе японо-американских экономических отношений. На конец 2006 г. американские прямые инвестиции в Японии составили 42 млрд. долл. (около 40% общей суммы накопленных иностранных инвестиций), т. е. почти в четыре раза уступали японским прямым инвестициям в США (см. табл.З). Однако ситуация довольно быстро меняется. Так, по данным ДЖЕТРО, к концу сентября 2007 г., т. е. спустя всего лишь девять месяцев, американские прямые инвестиции в Японии достигли 8,6 трлн. иен (порядка 78 млрд. долл.), а доля США в общей сумме накопленных иностранных инвестиций поднялась до 57,3% ».

Есть основания полагать, что и в дальнейшем американские инвестиции в японскую экономику будут прирастать довольно высокими темпами.

Во-первых, доходность предпринимательской деятельности американских компаний в Японии весьма высока. При этом во многих отраслях уровень прибыли оказывается гораздо выше, чем в других развитых странах.

Как показывают приведенные данные, уровень доходности американских инвестиций в Японии в среднем примерно в 1,5-2 раза превышает показатели других развитых стран. При этом особо прибыльными оказываются инвестиции в сферу информации, деловых услуг (профессиональное консультирование, научные исследования, техническое обслуживание и т. д.), автомобилестроение и производство электронных приборов и компонентов.

Во-вторых, преодолев многолетнюю депрессию, Япония вошла в полосу устойчивого роста, что существенно повысило ее привлекательность как объекта инвестирования и усилило целый ряд ее конкурентных преимуществ. Среди последних особо следует выделить высокий уровень техники и технологии производства (в том числе на мелких и средних предприятиях), самые высокие среди развитых стран показатели инновационности и наукоемкости экономики, один из самых высоких в мире уровень потребительских расходов на душу населения с ярко выраженной склонностью потребителей к поиску новых товаров и услуг .

Таблица 5

Уровень доходности американских прямых инвестиций в различных странах мира (в среднем за 2001-2005 гг., %)

* Kendo Мою. U.S. Direct Investments in Japan Offer the Highest Yields Among Major Industrialized Nations, p.l (www.jetro.org/content/)

Кроме того, как ни парадоксально, огромное поле деятельности для иностранных компаний создает такая болезненная для японского общества проблема, как быстрое старение населения. Как отмечают японские специалисты, пожилые граждане Японии обладают финансовыми активами, размеры которых составляют порядка 130 трлн. иен (1,2 трлн. долл.), и они готовы потратить их на путешествия, разного рода хобби, приобретение новых знаний и прочие виды услуг . Все эти моменты чрезвычайно важны для американских компаний, поскольку, согласно данным одного из последних обследований ДЖЭТРО, более 90% из них приходят в Японию с целью завоевания именно японского рынка.

В-третьих, благодаря усилиям, предпринятым в последние годы и центральным правительством, и местными органами власти, условия деятельности иностранных фирм в Японии существенно улучшились. Положительную роль сыграло введение финансовой отчетности компаний, соответствующей стандартам западных стран, внесение ряда поправок в законодательство, облегчающих для иностранцев открытие дела в Японии (в частности, отмена требования в отношении минимального размера капитала при создании нового предприятия, облегчение процедуры слияний и поглощений), а также принятие законов о защите интеллектуальной собственности и создание Верховного суда по интеллектуальной собственности. В целом, по данным ДЖЭТРО, по сравнению с серединой 90-х годов и даже началом текущего десятилетия сейчас гораздо меньший процент иностранных компаний указывают на такие препятствия для успешной работы на японском рынке, как высокие издержки ведения бизнеса, существование традиционной системы деловых отношений, сложность административных процедур.

Основные сферы деятельности американских предприятий в Японии - финансы и страхование (около 34% общей суммы накопленных прямых инвестиций на конец 2006 г.), обрабатывающая промышленность (более 50%, из которых 35% приходится на электромашинно- строение), оптовая и розничная торговля (5,6%) и сфера связи (6,1%) . Свои филиалы в Японии имеют практически все крупные американские банки, страховые фирмы и промышленные компании. Но высокий инновационный потенциал японской экономики привлекает к ней внимание и более мелких американских фирм, в том числе имеющих опыт работы в венчурном бизнесе. Их приход в Японию особенно усилился в последнее время, после внесения в 2005-2006 гг. в законодательство отмеченных выше поправок, облегчающих работу иностранных фирм на японском рынке.

Отмечая быстрое нарастание объема прямых американских инвестиций в японскую экономику, следует иметь в виду, что поскольку основными их «носителями» являются крупнейшие банки и компании, оперирующие многомиллиардными суммами, их динамика сильно зависит от конкретных решений и действий этих гигантов. Так, снижение общей суммы накопленных американских инвестиций, происшедшее в 2006 г., объясняется главным образом продажей «Дженерал моторз» крупного пакета своих акций в компании «Судзуки» (на сумму около 2 млрд. долл.). В то же время резкий рост этой суммы в 2007 г. был связан, прежде всего, с такими крупными сделками, как приобретение брокерской компании «Никко кордиал групп» американским «Ситибэнк» (за 7,9 млрд. долл.) и покупка сети отелей «АНА» компанией «Морган Стэнли групп» (за 2,4 млрд. долл.) .

В целом же не вызывает сомнений, что масштабы американских прямых инвестиций в Японии будут нарастать, и они будут становиться все более значимой частью двусторонних экономических отношений.

Помимо прямых инвестиций Японию и США связывают интенсивные потоки портфельных инвестиций (т. е. вложения в акции, облигации и другие ценные бумаги, не дающие права управления бизнесом). На конец 2006 г. накопленная сумма портфельных инвестиций Японии в США составила 93 678 млрд. иен, или 33,6% от общей суммы ее зарубежных портфельных инвестиций. На тот же период накопленные портфельные инвестиции США в Японии составили 68 320 млрд. иен, или 32,6% от общей суммы американских зарубежных портфельных инвестиций . Эти цифры говорят не только о значимости сторон друг для друга в качестве источника средств для инвестирования в экономическое развитие, но и о высокой степени доверия деловых сообществ обеих стран друг к другу.

Картина японо-американских экономических отношений была бы неполной без рассмотрения положения дел в области взаимной торговли технологией.

Как известно, свою промышленность в послевоенный период Япония практически полностью создала на основе западной техники и технологии. При этом львиная доля (60-70%) всех закупленных на западе лицензий и ноу-хау пришлась на США. Однако с течением времени ситуация начала меняться: по мере роста научно-технического потенциала Япония стала не только во все большей степени опираться на собственные идеи и разработки, но и все более активно экспортировать их, в том числе и в США. Правда, даже в конце 80-х годов ее платежи за американскую технологию почти в четыре раза превосходили объем американских платежей за японскую технологию.

В последующие годы Япония продолжала наращивать свою научно- техническую мощь и к середине текущего десятилетия по числу полученных международных патентов вышла на второе место в мире после США, оттеснив Германию (в 2006 г. из общего числа полученных международных патентов, достигшего 145,3 тыс., на долю США пришлось 44,8 тыс., или 31%, а на долю Японии - 26,9 тыс., или 18,5%) . Коренным образом изменилось для Японии и соотношение между объемами поступлений и выплат за технологию. Если в 1990 г. оно составило 0,9, в 1995 г. - 1,43, то в 2000 г. - уже 2,39, в 2003 г. - 2,68, в 2005 г. - 3,47. При этом следует иметь в виду, что наблюдавшийся в последние годы быстрый рост поступлений за японскую технологию (за период 2002-2007 гг. их объем увеличился с 1512 млрд. иен до 2735 млрд. иен, или в 1,8 раза) в немалой степени был связан со значительным увеличением объема выплат роялти материнским японским компаниям их зарубежными производственными и сбытовыми филиалами, прежде всего азиатскими и американскими.

США и сейчас остаются для Японии и главным источником поступления иностранной технологии и главным покупателем японских технологий (в 2005 г. на них пришлось почти 3/4 японского импорта технологии и почти половина ее экспорта), однако баланс поступлений и платежей в двусторонней торговле технологией теперь складывается в пользу Японии. Так, в 2005 г. соотношение между ними составило 1,79, а в абсолютном выражении положительное сальдо Японии превысило 415 млрд. иен 35.

Отмечая эти изменения, следует в то же время подчеркнуть, что сейчас покупка иностранной (американской) технологии в общем комплексе усилий Японии по научно-техническому развитию занимает весьма скромное место. Несравненно большее значение для нее имеют различные формы сотрудничества в сфере НИОКР и технологий, связывающие крупнейшие японские и американские фирмы, университеты, исследовательские центры. Это сотрудничество охватывает все наиболее важные направления научно-технического прогресса, помогая обеим сторонам путем объединения усилий достигать желаемых результатов с меньшими затратами времени и материальных ресурсов.

При этом благодаря особым политическим отношениям оно распространяется и на сферы, важные с точки зрения обеспечения интересов национальной безопасности (наиболее яркий пример - подключение Японии к работам в рамках американской программы СОИ).

Наконец, следует отметить, что развитию всех форм японоамериканских экономических отношений способствуют и тесные контакты между сторонами, постоянный обмен информацией между ними. Наряду с постоянным диалогом на уровне соответствующих министерств и ведомств Японию и США связывают интенсивные контакты между предпринимательскими организациями обеих стран, отраслевыми и региональными ассоциациями, органами местного самоуправления, а также по линии проведения многочисленных научных симпозиумов и конференций, на которых обсуждаются злободневные вопросы двусторонних экономических отношений.

О том, какую значимость придают Япония и США гармонизации двусторонних экономических отношений, свидетельствует введение в действие в 2001 г. новой системы межгосударственного взаимодействия, получившей название «Японо-американское экономическое партнерство во имя развития» (Japan - U.S. Economic Partnership for Growth). В течение последних шести лет в рамках этой системы шла кропотливая работа по приведению в соответствие друг другу систем регулирования в обеих странах, сокращению числа ненужных регламентаций, облегчению доступа на рынки друг друга, созданию условий для усиления конкуренции. В частности, в октябре 2007 г. были опубликованы «Рекомендации правительства Японии правительству США по вопросам реформы регулирования и политики содействия конкуренции», в которых изложены детальные предложения японской стороны по этим вопросам.

Итак, как было показано выше, Японию и США связывают мощные двусторонние потоки товаров, прямых и портфельных инвестиций, технологий. Под влиянием глобализации в структуре японо-американских связей происходят заметные изменения. Значение торговых связей несколько снижается, но при этом быстро нарастают масштабы предпринимательской деятельности компаний и банков обеих стран на рынках друг друга, а также объемы портфельных инвестиций. Благодаря этому в определенной степени снижается острота такой застарелой проблемы, как огромное положительное сальдо в японо-американской торговле, так как на макроуровне, т. е. на уровне межстрановых расчетов, отток средств из США из-за торгового дефицита компенсируется нарастающими потоками прямых и портфельных японских инвестиций в американскую экономику.

Хотя двусторонние экономические отношения, состояние взаимных расчетов продолжают сохранять свое значение, а наличие в них дисбалансов и перекосов может серьезно осложнять межгосударственные отношения, главными субъектами международных экономических отношений в эпоху глобализации становятся уже не страны, а транснациональные корпорации. Если в двухсторонних отношениях перевес пока принадлежит Японии (и по объему экспорта, и по накопленным суммам прямых и портфельных инвестиций), то в противоборстве на глобальном уровне японские компании пока проигрывают американским. Наиболее сильны их позиции в мировом промышленном экспорте, но что касается торговли услугами или размеров накопленных зарубежных инвестиций, то не только по абсолютным, но и по относительным показателям (т. е. по отношению к размерам ВВП) они уступают американским конкурентам. Для изменения ситуации, для ответа на вызовы глобализации у Японии есть мощные внутренние резервы, к которым она может добавить и внешние (прежде всего, прямые зарубежные инвестиции). Насколько успешно она воспользуется этими возможностями - покажет время.

< Назад

Вперед >

Содержание