§5. Фискальная политика государства и кривые совокупного спроса (AD) (модель AD-AS), денежного спроса (MD) (модель MD-MS), IS (модель IS-LM), график частных плановых инвестиций (I) в краткосрочном и долгосрочном периодах

Модель AD - AS

Известно, что кривая IS (модель IS-LM) - это графическое отображение отрицательной зависимости между нормой процента и ВНП на рынке товаров и услуг (см. гл. 13 «Макроэкономическое равновесие»). При изменении уровня государственных расходов или налогов кривая совокупного спроса (AD) сдвигается вдоль кривой совокупного предложения (AS). При наклонной кривой AS в краткосрочном периоде происходят изменения в объеме производства и уровне цен.

Допустим, что в соответствии с выбранным направлением фискальной политики предполагается увеличение государственных расходов.

Краткосрочный период

В краткосрочном периоде следствием роста государственных расходов будет сдвиг кривой AD вправо вверх, вдоль наклонной кривой AS, из положения AD1 в положение AD2 (рис. 16.6, г). Номинальный ВНП возрастает (реальный ВНП возрастает с Y^1 до У2, цены увеличиваются с Р1 до Р2).

{FOTO99}

Рис. 16.6. Рост государственных расходов и изменения на денежном рынке (а), на рынке частных плановых инвестиций (б), в модели IS LM (в), в модели AD AS (г)

При росте номинального ВНП кривая спроса на деньги сдвигается вправо вверх из положения MD1 в положение MD2 при неизменном денежном предложении MS (рис. 16.6, а). Следствием этого будет рост процентных ставок с r1 до r2.

Рост ставки процента сопровождается сдвигом вправо вниз вдоль графика частных плановых инвестиций (рис. 16.6, б). Уровень частных плановых инвестиций начинает падать с I1 до I2. Таким образом, рост государственных расходов вызвал уменьшение частных плановых инвестиций, что может приводить к сдерживанию роста производства. Этот эффект получил в экономической теории название «эффекта вытеснения».

В модели IS-LM при увеличении государственных расходов кривая IS сдвигается вправо верх от IS1 до IS2 (рис. 16.6, в). В соответствии с мультипликатором государственных расходов увеличение государственных расходов вызывает рост ВНП в размере:

G : (l-MPC),

где G - прирост государственных расходов; МРС - предельная склонность к потреблению.

Следовательно, кривая IS сдвигается вправо на расстояние, равное G : (1 - МРС). Экономическое равновесие устанавливается в точке E2(рис. 16.6, в).

Заметим, что рост ВНП в ответ на увеличение государственных расходов можно показать и с помощью модели «кейнсианского креста», и с помощью модели IS-LM. В модели «кейнсианского креста» рост государственных расходов приводит к гораздо большему росту ВНП. Это связано с тем, что модель «кейнсианского креста» предполагает изменение лишь государственных расходов при постоянных инвестициях в частном секторе и потреблении. Модель IS-LM учитывает «эффект вытеснения» при росте ставки процента в ответ на увеличение государственных расходов.

Таким образом, фискальная политика, предполагающая рост государственных расходов, вызывает в краткосрочном периоде: 1) увеличение номинального ВНП (объема производства) в соответствии с мультипликатором государственных расходов; 2) повышение процентных ставок; 3) появление «эффекта вытеснения» государственными расходами частных плановых инвестиций.

Первоначально экономика находилась в состоянии равновесия в точке Т1 (см. рис. 16.6, г), объем производства - на уровне Y1 , уровень цен – Р1. Денежный рынок находится в состоянии равновесия в точке Е1 (см. рис. 16.6, а) с денежной массой M1 и спросом на деньги MD1, при уровне процентной ставки r1 Этой процентной ставке соответствует уровень частных плановых инвестиций I1 (см. рис. 16.6, б). Равновесие в модели IS-LM достигалось в точке E1(см. рис. 16.6, в) с доходом Y1 и процентной ставкой r1 Новое равновесие в краткосрочном периоде (после увеличения государственных расходов) достигается в точке Т2 (см. рис. 16.6, г), где объем производства - на уровне Y2, цена - Р2. Денежный рынок достигает при этом равновесия в точке E2(см. рис. 16.6, а). В модели IS-LM - в точке Е2 (см. рис. 16.6, в). Уровень частных плановых инвестиций - I2 (см. рис. 16.6, б).

Долгосрочный период

Рассмотрим теперь влияние расширительной (экспансионистской) фискальной политики на национальную экономику в долгосрочном периоде (рис. 16.7).

Рис. 16.7. Расширительная финансовая политика и изменения на денежном рынке (а), на рынке частных плановых инвестиций (б), в модели AD - AS (в)

Напомним, что на рис. 16.7, в точка Т2 - это точка краткосрочного равновесия экономической системы, в котором долго она находиться не может. По сравнению с начальным равновесием в точке Т1 объем товаров и услуг выше естественного уровня (т.е. максимально возможного для данной экономики при существующих факторах производства), уровень цен на конечные товары и услуги также выше. С течением времени уровень цен конечных товаров и услуг начинает влиять на рост факторных цен (цены на факторы производства). При этом уровень цен продолжает расти с Р2 до Р3 (см. рис. 16.7, б, в), а объем производства падает до естественного уровня (как следствие роста факторных цен) с Y2 до Y1 Экономика характеризуется новой точкой долгосрочного равновесия - точкой Т3 с более высоким уровнем цен и меньшим, чем в точке Т2, объемом производства. Рост цен может при этом компенсировать снижение реального объема производства таким образом, что номинальный объем ВНП продолжает расти. Кривая спроса на деньги продолжает сдвигаться вправо вверх из положения MD2 в положение MD3 (рис. 16.7, а) вдоль неизменной кривой денежного предложения MS. Это вызывает дальнейший рост процентной ставки с r2 до r3 и дальнейшее «вытеснение» частных плановых инвестиций. Они уменьшаются с I2 до I3 (рис. 16.7, б). Таким образом, в долгосрочном периоде «эффект вытеснения» усиливается по сравнению с краткосрочным периодом.

Следовательно, в долгосрочном периоде расширительная фискальная политика приводит: 1) к росту цен; 2) усилению «эффекта вытеснения»; 3) возврату реального объема производства к естественному уровню.

Некоторые особенности «эффекта вытеснения»

Итак, «эффект вытеснения» вызывается «ростом государственных расходов». Вместе с тем, этот эффект может быть следствием любого из направлений расширительной фискальной политики (снижением ставки налогов, уменьшением налогооблагаемой базы и т.п.).

Фискальная политика, направленная на сдерживание экономического роста, уменьшает совокупный спрос и приводит к противоположному результату: номинальный ВНП падает, спрос на денежном рынке уменьшается и при неизменном денежном предложении приводит к падению процентных ставок. Реальные частные плановые инвестиции увеличиваются, частично предотвращая действие «сдерживающей» фискальной политики. «Эффект вытеснения» заменяется «эффектом привлечения», увеличения частных плановых инвестиций.

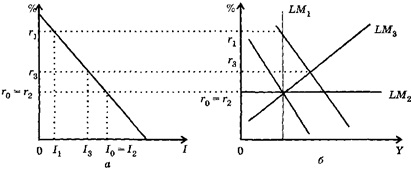

Можно отметить еще одну особенность «эффекта вытеснения»,которая показывает, что денежно-кредитная и фискальная политика тесно взаимосвязаны: степень воздействия «эффекта вытеснения» отражается наклоном кривой LM в модели IS-LM (рис. 16.8). В свою очередь, наклон кривой LM зависит от цели выбранной денежно-кредитной политики.

Рис. 16.8. Наклон кривой LM и "эффект вытеснения"

На рис. 16.8, б представлены кривые LM, которые соответствуют денежно-кредитной политике, направленной на фиксацию денежной массы в обращении (кривая LM1) и на фиксацию уровня процентной ставки (кривая LM2). Кривая LM1 - промежуточный вариант, при котором может меняться и уровень денежной массы в обращении, и уровень процентной ставки.

Предположим, что денежно-кредитная политика государства описывается кривой LM1 Сдвиг кривой IS из положения IS1 в положение IS2 (например, вследствие роста государственных расходов) вдоль кривой LM2 (см. рис. 16.8, б) приводит экономическую систему в новое равновесие, при котором процентная ставка возрастает с r0 до r1 и вытесняет частные плановые инвестиции в размере I0 – I1 (см. рис. 16.8, а).

Если денежно-кредитная политика государства описывается кривой LM2, то сдвиг кривой IS из положения IS1 в положение IS2 вдоль кривой LM2 (см. рис. 16.8, б) соответствует положению равновесия экономической системы, при котором процентная ставка останется прежней - r0 = r2 (см. рис. 16.8, а). «Эффекта вытеснения» не будет, а I2 = I0.

Денежно-кредитная политика, описываемая кривой LM3, приводит к тому, что расширительная фискальная политика вызывает значительно меньшее сокращение частных плановых инвестиций по сравнению с первым случаем, т.е. (I0 - I3) > (I0 - I1) (см. рис. 16.8, а).

Иными словами, мероприятия в области денежно-кредитной и фискальной политики государства отнюдь не независимы друг от друга, более того, их взаимодействие может нейтрализовать влияние той или иной экономической политики на цены, доход, процентные ставки и т.д.

Бюджетная политика государства

Под «бюджетной политикой государства» понимаются мероприятия государства по управлению доходами и расходами бюджета, а также бюджетным дефицитом.

В экономической теории известно несколько концепций бюджетной политики государства.

Первая концепция базируется на том, что бюджет должен быть ежегодно сбалансирован. До недавнего времени ежегодно балансируемый бюджет считался целью финансовой политики, обеспечивающей стабильное экономическое развитие национальной экономики. Однако при более тщательном рассмотрении этой проблемы становится очевидным, что такое состояние бюджета исключает или в значительной степени уменьшает эффективность фискальной политики государства, имеющую антициклическую, стабилизирующую направленность. Рассмотрим следующую логическую цепочку: допустим, что экономика сталкивается с длительным периодом безработицы. Доходы населения падают. При таких обстоятельствах налоговые поступления автоматически сокращаются. Стремясь непременно сбалансировать бюджет, правительство должно либо повысить ставки налогов, либо сократить государственные расходы, либо использовать сочетание этих двух мер. Однако следствием этих мероприятий будет еще большее сокращение совокупного спроса.

Рассмотрим другой пример, показывающий, как стремление ежегодно балансировать бюджет может стимулировать инфляцию. В условиях инфляции при повышении денежных доходов автоматически увеличиваются налоговые поступления. Для предотвращения возможного профицита правительство должно принять следующие меры: либо снизить ставки налогов, либо увеличить правительственные расходы, либо использовать сочетание этих двух мер. Следствием этого будет усиление инфляции.

Вторая концепция бюджетной политики базируется на том, что бюджет должен быть сбалансирован в ходе экономического цикла, а не ежегодно. Данная концепция предполагает, что правительство осуществляет антициклическое воздействие и одновременно стремится сбалансировать бюджет. Логическое обоснование этой концепции бюджетной политики просто, разумно и привлекательно. Для того чтобы противостоять спаду производства, правительство снижает налоги и увеличивает государственные расходы, т.е. сознательно идет на временный дефицит бюджета. В ходе последующего подъема правительство повышает налоги и снижает государственные расходы. Возникающее положительное сальдо бюджета может быть использовано на покрытие дефицита, возникшего в период спада. Таким образом, правительство проводит позитивную антициклическую политику и одновременно балансирует бюджет, но не обязательно ежегодно, а, возможно, за период в несколько лет.

Особая проблема, возникающая при реализации данной концепции, - это то, что спады и подъемы в экономическом цикле могут быть неодинаковыми по глубине и продолжительности. Например, длительный и глубокий спад может смениться коротким периодом подъема. Появившийся в период спада дефицит бюджета и, соответственно, государственный долг в этом случае не покроется небольшим положительным сальдо бюджета периода процветания, следовательно, будет иметь место циклический дефицит бюджета.

Третья концепция ориентируется на идею так называемых «функциональных финансов». В соответствии с этой концепцией, целью государственных финансов является обеспечение сбалансированности экономики, а не бюджета, при этом достижение макроэкономической стабильности может сопровождаться как устойчивым профицитом, так и устойчивым дефицитом бюджета. Иными словами, стабильность и устойчивое развитие экономики является первоочередной задачей, а сбалансированность бюджета является в данной концепции второстепенной проблемой. Почему?

Во-первых, налоговая система такова, что налоговые поступления в бюджет автоматически возрастают по мере экономического роста и процветания экономики, макроэкономическая сбалансированность стимулирует этот рост, следовательно, дефицит бюджета будет автоматически самоликвидироваться.

Во-вторых, при определенных правах правительства в установлении налогов и создании денег его возможности финансировать дефицит бюджета практически безграничны.

В-третьих, считается, что проблемы, порождаемые государственным долгом, не столь обременительны для нормально функционирующей экономики.

Вторая и третья концепции лежат в основе финансовой политики, ориентированной на бюджетный дефицит и опирающейся на потенциал денежно-кредитной политики страны. Но такая политика предполагает наличие четкой программы финансовых мероприятий по финансовому оздоровлению экономики, контроль за развитием бюджетного дефицита и поиск источников его покрытия, выделение бюджетных средств на мероприятия, дающие значительный экономический эффект. Кроме того, такая политика предполагает управляемость экономики и предсказуемость последствия проводимых государством мероприятий в области финансов, денег и кредита.

Однако при всей привлекательности политики бюджетного дефицита, крупные дефициты все-таки приводят к значительным отрицательным последствиям даже для «богатых» в экономическом отношении стран. Так, американская экономика длительные годы функционирует в условиях устойчивого дефицита федерального бюджета. Но в последние годы особо крупные масштабы дефицита бюджета заставили правительство изыскивать действенные средства борьбы с ним.

Что же касается российской бюджетной политики, то она длительное время базировалась на первой концепции. Требование бездефицитности бюджета являлось «альфой и омегой» нашего экономического развития. В настоящее время российская бюджетная политика в большей степени ориентируется на положения второй из перечисленных концепций.

Особенности территориальных финансов Российской Федерации. В настоящее время система Российской Федерации строится по принципу фискального федерализма (разграничение финансов различных уровней). Неуклонно повышается роль региональных органов власти в хозяйственном и культурном строительстве. Они получили большие права в области руководства хозяйственным и социально-культурным строительством на подведомственной территории, осуществляют руководство жилищным строительством, коммунальным хозяйством, образованием и здравоохранением, проводят мероприятия по благоустройству сел и городов, организуют работу в области дорожного строительства.

С помощью региональных финансов государство, осуществляет выравнивание уровней социального и экономического развития территорий, которые в результате исторических, географических или других условий отстали в своем социально-экономическом развитии от других регионов страны. С этой целью могут разрабатываться региональные программы.

В известной мере это нашло отражение в Законе РСФСР «О местном самоуправлении в РСФСР» (от 06.06.91) и Федеральном Законе «Об основах бюджетных прав по формированию и использованию внебюджетных фондов представительных и исполнительных органов государственной власти республик в составе Российской Федерации, автономной области, автономных округов, краев, областей, городов Москвы и Санкт - Петербурга, органов местного самоуправления» (от 15.04.93).

Впервые здесь закреплено понятие «самоуправление», призванное обеспечить развитие инициативы и самостоятельности граждан в решении вопросов социально-экономического развития территорий, охраны окружающей среды, реализации гражданских прав. Отражена экономическая основа местного самоуправления, которую составляют природные ресурсы территории, собственность административно-территориальных образований, а также иная собственность, служащая источником получения доходов местного бюджета.

Законами регламентируются взаимоотношения (которые строятся на договорной основе) местных органов власти с предприятиями, расположенными на их территории. Все предприятия должны участвовать в формировании местного бюджета, передавая в них часть прибыли.

В числе новых прав местных органов власти выделяют право на участие во внешнеэкономических связях. Они осуществляются на принципах валютной самоокупаемости.

Основной составной частью региональных финансов являются региональные бюджеты. В Российской Федерации к таким бюджетам относятся бюджеты республик в составе РФ, краев, автономных округов и областей, городов, районов в городах и сельских органов власти.

Местные органы власти самостоятельно разрабатывают, утверждают и исполняют свои бюджеты, при этом вмешательство вышестоящих органов в этот процесс не допускается.

Доходы региональных и местных бюджетов формируются, во-первых, за счет закрепленных (собственных) доходов - это налоги и сборы соответствующего уровня, где в число главных входят отчисления от налогов на добавленную стоимость, акцизов, налога на прибыль предприятий; и, во-вторых, за счет регулирующих доходов - поступлений из вышестоящих бюджетов. Соотношение между этими двумя источниками зависит от функций, возложенных на региональные органы управления, от потенциальных возможностей получения ими местных налогов.

В структуре расходов региональных бюджетов преобладают расходы на жилищно-коммунальное хозяйство, агропромышленный комплекс, предприятия транспорта и топливной промышленности, на развитие социально-культурной сферы.

Вторым элементом региональных финансов выступают средства хозяйствующих субъектов: финансовые ресурсы предприятий, находящихся в муниципальной собственности, финансовые ресурсы предприятий, фирм, организаций, используемые ими на финансирование социально-культурных и жилищно-коммунальных объектов. Так, в настоящее время удельный вес предприятий в финансировании жилищного фонда составляет 75%, коммунального хозяйства - 25%, учреждений здравоохранения - 24%, подготовки кадров - 33% . Источником этих средств выступает часть прибыли, остающаяся в распоряжении предприятий, образующая целевые фонды, в том числе и фонды социального развития.

Третьим звеном региональных финансов являются территориальные внебюджетные фонды целевого назначения. Они формируются за счет добровольных взносов предприятий и населения, специальных сборов, заемных ресурсов, поступлений из центральных внебюджетных фондов

< Назад

Вперед >

Содержание