Выпуск ценных бумаг коммерческим банком

Содержание

Введение.....................................................................3.

1. Место и роль коммерческого банка на рынке ценных бумаг......................5

- Понятие и виды ценных бумаг........................................5.

- Задачи, структура и классификация рынка ценных бумаг.................10

- Роль банков на рынке ценных бумаг....................................18

- Коммерческие банки как эмитенты ценных бумаг........................21

- Обращение ценных бумаг коммерческих банков..........................25

- Выпуск и обращение ценных бумаг коммерческих банков........................29

- Эмиссия банками эмиссионных ценных бумаг.......................... 29

- Эмиссия акций КРАБ ВлНовосибирсквнешторгбанкВ».....................35

- Выпуск обыкновенных векселей.......................................40

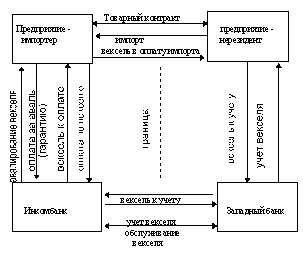

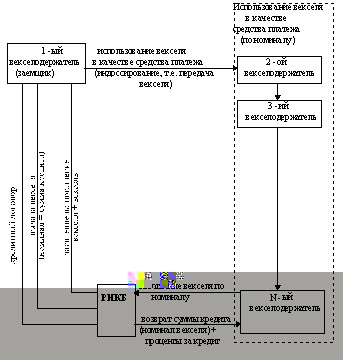

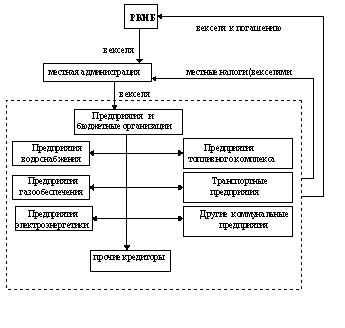

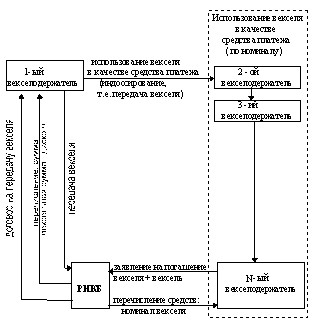

- Вексельные программы коммерческих банков (на примере Инкомбанка и Российского коммерческого банка.....................................43

- Выпуск банками депозитных и сберегательных сертификатов............55

- Проблемы и перспективы выпуска и обращения ценных бумаг коммерческих банков в России......................................................58

Заключение................................................................... 61

Список литературы............................................................63

Приложение

Введение

Рынок ценных бумаг выступает составной частью финансовой системы государства, характеризующейся индустриальной и организационно-функциональной спецификой. Такая система начала формироваться в России только в конце 80-х годов, когда была признана необходимость восстановления рыночного хозяйства.

Экономическая практика 90-х гг. подтвердила, что одним из главных средств восстановления и развития рыночных методов хозяйствования являются ценные бумаги, фиксирующие право собственности на капитал.

Значимость банков на рынке ценных бумаг не подвергается сомнению. В большинстве стран банки играют на рынке ценных бумаг важнейшую, ключевую роль.

Коммерческие банки могут выступать на рынке ценных бумаг в качестве финансовых посредников ( приобретать ценные бумаги с целью извлечения дохода, выпускать собственные ценные бумаги и т.д.) и профессиональных участников (осуществлять брокерскую, дилерную и депозитную деятельность ).

Особый интерес представляет выпуск ценных бумаг коммерческими банками.

В настоящее время продолжаются процессы создания новых акционерных банков, расширение капитала функционирующих и преобразование паевых банков в акционерные, сопровождающиеся эмиссией акций банков.

Банковские облигации в России не пользуются большой популярностью, хотя в мировой практике они занимают значительное место на финансовом рынке.

Внедрением новых и совершенствование существующих вексельных программ занимается большинство коммерческих банков на современном этапе.

Именно по этим причинам я выбрала тему выпускной работы - ценные бумаги коммерческих банков, условия их выпуска и обращения.

Еще одним стимулом выбора данной темы послужило то, что я проходила производственную практику в фондовом управлении КРАБ ВлНовосибирсквнешторгбанкВ». Я думаю, что знания, полученные в процессе исследования данной темы, пригодятся для дальнейшей работы по моей специальности.

Целью моей работы является рассмотрение и анализ условий выпуска и обращения ценных бумаг коммерческих банков.

Для достижения данной цели я поставила следующие задачи:

- определить понятие ценных бумаг и их виды;

- рассмотреть структуру, задачи и участников рынка ценных бумаг;

- определить роль банка на рынке ценных бумаг;

- изучить условия выпуска ценных бумаг коммерческими банками;

- проанализировать обращение ценных бумаг коммерческих банков;

- рассмотреть эмиссию акций на примере конкретного банка;

- рассмотреть выпуск и вторичное обращение векселей на примере конкретного банка;

- определить проблемы и указать перспективы выпуска и обращения ценных бумаг коммерческих банков в России.

В соответствии с этими задачами построены главы и параграфы моей работы. В первой главе рассмотрена роль банков на рынке ценных бумаг, раскрыты теоретические вопросы выпуска и обращения ценных бумаг коммерческими банками; во второй главе описаны процедуры выпуска и обращения ценных бумаг различных видов и даны практические примеры.

В работе я рассматриваю период с 1997 года по май 1998 года, так как ситуация на фондовом рынке меняется постоянно, и особенно актуальна самая свежая информация в динамике с предыдущим периодом.

Методологической основой моей работы явились: закон ВлО рынке ценных бумагВ» от 11 марта 1997 года, закон ВлОб акционерных обществахВ» от 26 декабря 1995 года, закон ВлО переводном и простом векселеВ» от 11 марта 1997 года, инструкция №8 ВлО правилах выпуска и регистрации ценных бумаг кредитными организациями на территории Российской ФедерацииВ» от 17 сентября 1996 года (с изменениями и дополнениями на 8 августа 1997 года), другие нормативные и законодательные акты, труды отечественных специалистов Я.М.Миркина, В.И.Колесникова, Б.М.Ческидова и других, а также аналитические данные из средств массовой информации и печати и некоторые документы фондового управления КРАБ ВлВнешторгбанкВ».

1 Место и роль коммерческого банка на рынке ценных бумаг

- Понятие и виды ценных бумаг

Ценной бумагой является документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении. С передачей ценной бумаги переходят все удостоверяемые ею права в совокупности (Ст.142 Гражданского кодекса РФ).

Следует различать два вида прав, связанных с ценной бумагой. С одной стороны ценная бумага является имуществом (вещью), объектом сделок и на нее могут возникать права собственности или иные вещные права (хозяйственного ведения , оперативного управления), это так называемое "право на бумагу". С другой стороны, ценная бумага определяет и фиксирует права владельца ценной бумаги (кредитора) по отношению к лицу, выпустившему бумагу , это так называемое право из бумаги. Право, удостоверенное ценной бумагой, может быть переуступлено другому лицу лишь путем ее передачи.

С экономической точки зрения, можно дать следующее определение ценной бумаги.

Ценная бумага - это форма существования капитала, отличная от его товарной, производительной и денежной форм, которая может передаваться вместо него самого, обращаться на рынке как товар и приносить доход. Это особая форма существования капитала наряду с его существованием в денежной, производительной и товарной формах. Суть ее состоит в том, что у владельца капитала сам капитал отсутствует, но имеются все права на него, которые и зафиксированы в форме ценной бумаги.

Статья 143 Гражданского кодекса РФ относит к ценным бумагам следующие документы: государственная облигация, облигация, вексель, чек, депозитный и сберегательный сертификаты, банковская сберегательная книжка на предъявителя, коносамент, акция, приватизационные ценные бумаги и другие документы, которые законами о ценных бумагах или в установленном ими порядке отнесены к числу ценных бумаг.

Таким образом, после вступления в силу первой части Гражданского кодекса РФ (1.01.1995) новые виды ценных бумаг могут быть введены только законами о ценных бумагах или в определенном ими порядке.

ГОГІГ±ГіГІГ±ГІГвГиГе ГоГбГїГзГаГІГеГлГјГнûõ Г°ГеГкГвГиГзГиГІГоГв Г¶ГеГнГнГоГй ГбГіГмГаГгГи ГиГлГи ГнГеГ±ГоГоГІГвГеГІГ±ГІГвГиГе Г¶ГеГнГнГоГй ГбГіГмГаГгГи ГіГ±ГІГаГнГоГвГлГеГнГнГоГй ГдГлГї ГнГеГе ГґГоГ°ГмГ» означает ГеГе ГнГиГ·ГІГоГжГнГоГ±ГІГј. ГПГоГд ГнГиГ·ГІГоГжГнГоГ±ГІГјГѕ Г¶ГеГнГнГоГй ГбГіГмГаГгГи ГпГоГнГиГмГаГеГІГ±Гї ГеГе ГнГеГ±ГпГоГ±ГоГбГнГоГ±ГІГј ГіГдГоГ±ГІГоГвГеðÿòü ГиГмГіГ№ГеГ±ГІГвГеГнГнГ»Ге ГпГ°ГаГвГа. Все вГиГдГ» ГпГ°ГаГв, ГкГоГІГоðûГе ГіГдГоГ±ГІГоГвГеðÿþòñÿ Г¶ГеГнГнГ»ГмГи ГбГіГмГаГгГаГмГи, ГоГбГїГзГаГІГеГлГјГнГ»Ге Г°ГеГкГвГиГзГиГІГ» Г¶ГеГнГнûõ ГбГіГмГаГг, ГІГ°ГеГбГоГвГаГнГиГї Гк ГґГоГ°ГмГе Г¶ГеГнГнГоГй ГбГіГмГаГгГи Ги ГдðóГгГиГе ГнГеГоГбГµГоГдГиГмГ»Ге ГІГ°ГеГбГоГвГаГнГиГї ГоГпГ°ГеГдГеГлГїГѕГІГ±Гї ГзГаГкГоГнГаГмГи ГиГлГи Гв ГіГ±ГІГаГнГоГвГлГеГнГнГоГм ГиГмГи ГпГоðÿГдГкГе.

Ценная бумага обладает определенным набором характеристик (признаков). По ним производят следующие классификации ценных бумаг :

1) По характеру возникающих в связи с выпуском отношений - долевые (акции) и долговые (облигации, векселя, депозитные и сберегательные сертификаты, чеки, банковские книжки на предъявителя).

ГАГкГ¶ГиГї - ГЅГмГиГ±Г±ГиГоГнГнГаГї Г¶ГеГнГнГаГї ГбГіГмГаГгГа, которая ГзГаГкГ°ГеГпГлГїет ГпГ°ГаГвГа ГеГе ГвГлГаГдГеГлГјГ¶Га (ГаГкГ¶ГиГоГнГеГ°Га) ГнГа ГпГоГлГіГ·ГеГнГиГе Г·ГаГ±ГІГи ГпГ°ГиГбГ»ГлГи ГаГкГ¶ГиГоГнГеГ°ГнГоГгГо ГоГбГ№ГеГ±ГІГвГа Гв ГвГиГдГе ГдГиГвГиГдГеГнГдГоГв,а также ГнГа ГіГ·ГаГ±ГІГиГе Гв ГіГпГ°ГаГвГлГеГнГиГи ГаГкГ¶ГиГоГнГеГ°ГнГ»Гм ГоГбГ№ГеГ±ГІГвГоГм Ги ГнГа Г·ГаГ±ГІГј ГиГмГіГ№ГеГ±ГІГвГа, ГоГ±ГІГаГѕГ№ГеГгГоГ±Гї ГпГоГ±ГлГе ГеГгГо ГлГиГкГвГиГдГаГ¶ГиГи. ГВГ»ГпГіГ±Гк ГаГкГ¶ГиГй ГнГа ГпГ°ГеГдГєГїГвГиГІГеГлГї Г°ГаГзГ°ГеГёГаГеГІГ±Гї Гв ГоГпГ°ГеГдГеГлГеГнГнГоГм ГоГІГнГоГёГеГнГиГи Гв Г±ГоГоГІГвГеГІГ±ГІГвГиГи Г± ГнГоГ°ГмГаГІГиГвГоГм, ГіГ±ГІГаГнГоГвГлГеГнГнГ»Гм ГФГеГдГеГ°ГаГлГјГнГоГй ГкГоГмГиГ±Г±ГиГеГй ГпГо ðûГнГкГі Г¶ГеГнГнûõ ГбГіГмГаГг.

ГОГдГнГаГкГо Г±ГоГгГлГаГ±ГнГо Г±ГІГаГІГјГе 25 ГЗГаГкГоГнГа тАЬГОГб ГаГкГ¶ГиГоГнГеГ°Гнûõ ГоГбГ№ГеГ±ГІГвГаГµтАЭ ГвГ±Ге ГаГкГ¶ГиГиГдГоГлГжГнГ» Гбûòü ГиГмГеГнГнГ»ГмГи.

ГОГбГлГиГгГаГ¶ГиГї - ГЅГмГиГ±Г±ГиГоГнГнГаГї Г¶ГеГнГнГаГї ГбГіГмГаГгГа, ГзГаГкГ°ГеГпГлГїГѕГ№ГаГї ГпГ°ГаГвГо ГеГе ГдГеГ°ГжГаГІГеГлГї ГнГа ГпГоГлГіГ·ГеГнГиГе ГоГІ ГЅГмГиГІГеГнГІГа ГоГбГлГиГгГаГ¶ГиГи Гв ГпГ°ГеГдГіГ±ГмГоГІГ°ГеГнГнГ»Гй ГеГѕ Г±Г°ГоГк ГеГе ГнГоГмГиГнГаГлГјГнГоГй Г±ГІГоГиГмГоГ±ГІГи Ги ГзГаГґГиГкГ±ГиГ°ГоГвГаГнГнГоГгГо Гв ГнГеГй ГпðöГеГнГІГа ГоГІ ГЅГІГоГй Г±ГІГоГиГмГоГ±ГІГи ГиГлГи ГиГнГоГгГо ГиГмГіГ№ГеГ±ГІГвГеГнГнГоГгГо ГЅГкГвГиГвГаГлГеГнГІГа. ГОГбГлГиГгГаГ¶ГиГї ГмГоГжГеГІ ГпГ°ГеГдГіГ±ГмГаГІГ°ГиГвГаГІГј ГиГнГ»Ге ГиГмГіГ№ГеГ±ГІГвГеГнГнГ»Ге ГпГ°ГаГвГа ГеГе ГдГеГ°ГжГаГІГеГлГї, ГеГ±ГлГи ГЅГІГо ГнГе ГпГ°ГоГІГиГвГоГ°ГеГ·ГиГІ ГзГаГкГоГнГоГдГаГІГеГлГјГ±ГІГвГі ГРГФ.

ГСГоГгГлГаГ±ГнГо Г±ГІГаГІГјГе 815 ГГГ°ГаГжГдГаГнГ±ГкГоГгГо ГкГоГдГеГкГ±Га ГРГоГ±Г±ГиГйГ±ГкГоГй ГФГеГдГеГ°ГаГ¶ГиГи, ГвГеГкГ±ГеГлГј ГіГдГоГ±ГІГоГвГеðÿГеГІ ГнГиГ·ГеГм ГнГе ГоГбГіГ±ГлГоГвГлГеГнГнГоГе ГоГбГїГзГаГІГеГлГјГ±ГІГвГо ГвГеГкГ±ГеГлГеГдГаГІГеГлГї (ГпГ°ГоГ±ГІГоГй ГвГеГкГ±ГеГлГј) ГлГиГбГо ГиГнГоГгГо ГіГкГаГзГаГнГнГоГгГо Гв ГвГеГкГ±ГеГлГе ГпГлГаГІГеГлГјГ№ГиГкГа (ГпГеГ°ГеГвГоГдГнГоГй ГвГеГкГ±ГеГлГј) ГвГ»ГпГлГаГІГиГІГј ГпГо ГнГаГ±ГІГіГпГлГеГнГиГи ГпГ°ГеГдГіГ±ГмГоГІГ°ГеГнГнГоГгГо ГвГеГкГ±ГеГлГеГм Г±Г°ГоГкГа ГпГоГлГіГ·ГеГнГнГ»Ге ГвГзГаГйГмГ» ГдГеГнГеГжГнГ»Ге Г±ГіГмГмГ». ГОГІГнГоГёГеГнГиГї Г±ГІГоГ°ГоГн ГпГо ГвГеГкГ±ГеГлГѕ Г°ГеГгГіГлГиðóþòñÿ ГзГаГкГоГнГоГм Го ГпГеГ°ГеГвГоГдГнГоГм Ги ГпГ°ГоГ±ГІГоГм ГвГеГкГ±ГеГлГе.

ГОГдГнГаГкГо, ГЅГІГо ГоГпГ°ГеГдГеГлГеГнГиГе ГнГе Г±ГоГгГлГаГ±ГоГвГ»ГвГаГеГІГ±Гї Г±Го Г±ГІГаГІГјГеГй 142 ГГГ°ГаГжГдГаГнГ±ГкГоГгГо ГкГоГдГеГкГ±Га. ГБГоГлГеГе ГкГоГ°ГеГкГІГнГ»Гм ГбГ»ГлГо ГбГ» Г±ГлГеГдГіГѕГ№ГеГе ГоГпГ°ГеГдГеГлГеГнГиГе.

Вексель - ценная бумага, удостоверяющая право ее владельца на получение указанной суммы денег по наступлении предусмотренного векселем срока.

Сберегательный (депозитный) сертификат является ценной бумагой, удостоверяющей сумму вклада, внесенного в банк, и право вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов в банке, или в любом филиале этого банка.1

Если соглашением сторон не предусмотрено иное, заключение договора банковского вклада с гражданином и внесение денежных средств на его счет по владу удостоверяются сберегательной книжкой. Договором банковского вклада может быть предусмотрена выдача именной сберегательной книжки или сберегательной книжки на предъявителя. Сберегательная книжка на предъявителя является ценной бумагой.2

Чеком признается ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.3

2) По форме выпуска - документарная и бездокументарная.

Классическим вариантом формы существования ценной бумаги является документ, составленный в бумажной форме (это бланк или сертификат ценной бумаги). Для удобства обращения владелец ценной бумаги может передать ее на хранение в организации, именуемые депозитариями.

Депозитарной деятельностью признается оказание услуг по хранению сертификатов ценных бумаг и/или учету и переходу прав на ценные бумаги. Профессиональный участник рынка ценных бумаг, осуществляющий депозитарную деятельность, называется депозитарием, лицо, пользующееся услугами депозитария - депонентом. Договор между депозитарием и депонентом, регулирующий их отношения в процессе депозитарной деятельности, именуется депозитарным договором (договором о счете депо).

Итак, документарной является форма ценных бумаг, при которой владелец устанавливается на основе предъявления оформленного надлежащим образом бланка или сертификата ценной бумаги, а если такой депонирован - на основании записи по счету "депо".

Бездокументарные ценные бумаги являются новым способом фиксации прав владельцев ценных бумаг. В этом случае, для осуществления и передачи прав,

удостоверенных ценной бумагой, не требуется физической передачи бумажного бланка ценной бумаги, а достаточно доказательств закрепления за данным лицом имущественных прав из бумаги в специальном реестре.

Итак, бездокументарной является форма ценных бумаг, при которой владельца устанавливают на основании записи в системе ведения реестра владельцев ценных бумаг или на основании записи по счету "депо".

3) По форме размещения - эмиссионные и неэмиссионные.

Федеральный закон РФ " О рынке ценных бумаг " дает следущее определение эмиссионной ценной бумаги.

Итак, бездокументарной является форма ценных бумаг, при которой владельца устанавливают на основании записи в системе ведения реестра владельцев ценных бумаг или на основании записи по счету "депо".

3) По форме размещения - эмиссионные и неэмиссионные.

Эмиссионная ценная бумага - любая ценная бумага, в том числе бездокументарная, которая характеризуется одновременно следующими признаками:

закрепляеот совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных законом формы и порядка;

размещается выпусками;

имеет равные объем и сроки осуществления прав внутри одного выпуска вне зависимости от времени приобретения ценной бумаги.

ГПГоГд ГвГ»ГпГіГ±ГкГоГм Г¶ГеГнГнûõ ГбГіГмГаГг ГпГоГнГиГмГаГеГІГ±Гї Г±ГоГвГоГкГіГпГнГоГ±ГІГј Г¶ГеГнГнûõ ГбГіГмГаГг ГоГдГнГоГгГо ГЅГмГиГІГеГнГІГа, ГоГбГеГ±ГпГеГ·ГиГвГаГѕГ№ГиГµ ГоГдГиГнГаГкГоГвГ»Гй ГоГбГєГеГм ГпГ°ГаГв ГвГлГаГдГеГлГјГ¶ГаГм Ги ГиГмГеГѕГ№ГиГµ ГоГдГиГнГаГкГоГвГ»Ге ГіГ±ГлГоГвГиГї ГЅГмГиГ±Г±ГиГи(ГпГеГ°ГвГеГ·ГнГоГгГо Г°ГаГзГмГеГ№ГеГнГиГї). ГВГ±Ге ГбГіГмГаГгГи ГоГдГнГоГгГо ГвГ»ГпГіГ±ГкГа ГдГоГлГжГнГ» ГиГмГеГІГј ГоГдГиГн ГгГоГ±ГіГдГаðñòГвГеГнГнГ»Гй Г°ГеГгГиГ±ГІГ°ГаГ¶ГиГоГнГнГ»Гй ГнГоГмГеГ°.

ГЭГмГиГІГеГнГІами могут быть ГѕГ°ГиГдГиГ·ГеГ±ГкиГе ГлГиГ¶а ГиГлГи ГоГ°ГгГаГнГ» ГиГ±ГпГоГлГнГиГІГеГлГјГнГоГй ГвГлГаГ±ГІГи ГлГиГбГо ГоГ°ГгГаГнГ» ГмГеГ±ГІГнГоГгГо Г±ГаГмГоГіГпГ°ГаГвГлГеГнГиГї, которые Г±ГвГоГеГгГо ГиГмГеГгГнГи несут ГоГбГїГзГаГІГеГлГјГ±ГІГвГа ГпГеГ°ГеГд ГвГлГаГдГеГлГјГ¶ГаГмГи Г¶ГеГнГнûõ ГбГіГмГаГг ГпГо ГоГ±ГіГ№ГеГ±ГІГвГлГеГнГиГѕ ГпГ°ГаГв, ГзГаГкГ°ГеГпГлГеГнГгГнûõ ГиГмГи.

ГВ ГнГаГ±ГІГоГїГ№ГеГе ГвГ°ГеГмГї ГмГоГжГнГо ГвГ»ГдГеГлГиГІГј Г±ГлГеГлГіГѕГ№ГиГе ГвГиГдГ» Г¶ГеГнГнûõ ГбГіГмГаГг, ГкГоГІГоðûГе ГмГоГгГіГІ Гбûòü ГпГ°ГиГзГнГаГнГ» ГЅГмГиГ±Г±ГиГоГнГнГ»ГмГи - ГаГкГ¶ГиГи, ГоГбГлГиГгГаГ¶ГиГи Ги ГпГ°ГоГиГзГвГоГдГнГ»Ге ГоГІ ГнГиГµ Г¶ГеГнГнГ»Ге ГбГіГмГаГгГи (Гв Г·ГаГ±ГІГнГоГ±ГІГи, ГоГпГ¶ГиГоГнГ»).

ГПГеГ°ГеГ·ГеГнГј ГЅГмГиГ±Г±ГиГоГнГнûõ Г¶ГеГнГнûõ ГбГіГмГаГг ГнГе ГїГвГлГїГеГІГ±Гї ГзГаГкðûòûГм, ГлГѕГбГаГї Г¶ГеГнГнГаГї ГбГіГмГаГгГа, ГкГоГІГоГ°ГаГї ГмГоГжГеГІ ГµГаГ°ГаГкГІГеГ°ГиГзГоГвГаГІГјГ±Гї ГіГкГаГзГаГнГнГ»ГмГи ГвûøГе ГпГ°ГиГзГнГаГкГаГмГи, ГдГоГлГжГнГа Гбûòü ГпГ°ГиГзГнГаГнГа ГЅГмГиГ±Г±ГиГоГнГнГоГй.

ГЭГмГиГ±Г±ГиГоГнГнГ»Ге Г¶ГеГнГнГ»Ге ГбГіГмГаГгГи ГмГоГгГіГІ ГвГ»ГпГіГ±ГкГаГІГјГ±Гї Гв ГоГдГнГоГй ГиГз Г±ГлГеГкГдóöþùГиГµ ГґГоГ°Гм:

- ГиГмГеГнГнГ»Ге Г¶ГеГнГнГ»Ге ГбГіГмГаГгГи ГдГоГкГіГмГеГнГІГаГ°ГнГоГй ГґГоГ°ГмГ» ГвГ»ГпГіГ±ГкГа (ГиГмГеГнГнГ»Ге ГдГоГкГіГмГеГнГІГаГ°ГнГ»Ге Г¶ГеГнГнГ»Ге ГбГіГмГаГгГи) ;

- ГиГмГеГнГнГ»Ге Г¶ГеГнГнГ»Ге ГбГіГмГаГгГи ГбГеГзГдГоГкГіГмГеГнГІГаГ°ГнГоГй ГґГоГ°ГмГ» ГвГ»ГпГіГ±ГкГа (ГиГмГеГнГнГ»Ге ГбГеГзГдГоГкГіГмГеГнГІГаГ°ГнГ»Ге Г¶ГеГнГнГ»ГеГбГіГмГаГгГи) ;

- Г¶ГеГнГнГ»Ге ГбГіГмГаГгГи ГнГа ГпГ°ГеГдГєГїГвГиГІГеГлГї ГдГоГкГіГмГеГнГІГаГ°ГнГоГй ГґГоГ°ГмГ» ГвГ»ГпГіГ±ГкГа (ГдГоГкГіГмГеГнГІГаГ°ГнГ»Ге Г¶ГеГнГнГ»Ге ГбГіГмГаГгГи ГнГа ГпГ°ГеГдГєГїГвГиГІГеГлГї) .

ГВГ»ГбГ°ГаГнГнГаГї ГЅГмГиГІГеГнГІГоГм ГґГоГ°ГмГа Г¶ГеГнГнûõ ГбГіГмГаГг ГдГоГлГжГнГа ГоГпГ°ГеГдГеГлГїГІГјГ±Гї Гв ГеГгГо ГіГ·Г°ГеГдГиГІГеГлГјГнûõ ГдГоГкГіГмГеГнГІГаГµ ГиГлГи Г°ГеГёГеГнГиГи Го ГвГ»ГпГіГ±ГкГе Г¶ГеГнГнûõ ГбГіГмГаГг Ги ГпГ°ГоГ±ГпГеГкГІГе ГЅГмГиГ±Г±ГиГи Г¶ГеГнГнûõ ГбГіГмГаГг.

ГОГдГнГа ГЅГмГиГ±Г±ГиГоГнГнГаГї Г¶ГеГнГнГаГї ГбГіГмГаГгГа ГмГоГжГеГІ Гбûòü ГіГдГоГ±ГІГоГвГеГ°ГеГнГа ГІГоГлГјГкГо ГоГдГнГиГм Г±ГеðòГиГґГиГкГаГІГоГм.

ГСГеðòГиГґГиГкГаГІом ГЅГмГиГ±Г±ГиГоГнГнГоГй Г¶ГеГнГнГоГй ГбГіГмГаГгГи является ГдГоГкГіГмГеГнГІ, который ГвГ»ГпГіГ±ГкГаГется ГЅГмГиГІГеГнГІГоГм Ги ГіГдГоГ±ГІГоГвГеðÿет Г±ГоГвГоГкГіГпГнГоГ±ГІГј ГпГ°ГаГв ГнГа ГіГкГаГзГаГнГнГоГе Гв Г±ГеðòГиГґГиГкГаГІГе ГкГоГлГиГ·ГеГ±ГІГвГо Г¶ГеГнГнûõ ГбГіГмГаГг. ГВГлГаГдГеГлГеГ¶ Г¶ГеГнГнûõ ГбГіГмГаГг ГиГмГеГеГІ ГпГ°ГаГвГо ГІГ°ГеГбГоГвГаГІГј ГоГІ ГЅГмГиГІГеГнГІГа ГиГ±ГпГоГлГнГеГнГиГї ГеГгГо ГоГбГїГзГаГІГеГлГјГ±ГІГв ГнГа ГоГ±ГнГоГвГаГнГиГи ГІГаГкГоГгГо Г±ГеðòГиГґГиГкГаГІГа.

ГОГдГиГн Г±ГеðòГиГґГиГкГаГІ ГмГоГжГеГІ ГіГдГоГ±ГІГоГвГеðÿòü ГпГ°ГаГвГо ГнГа ГоГдГнГі, ГнГеГ±ГкГоГлГјГкГо ГиГлГи ГвГ±Ге ГЅГмГиГ±Г±ГиГоГнГнГ»Ге Г¶ГеГнГнГ»Ге ГбГіГмГаГгГи Г± ГоГдГнГиГм ГгГоГ±ГіГдГаðñòГвГеГнГнГ»Гм Г°ГеГгГиГ±ГІГ°ГаГ¶ГиГоГнГнГ»Гм ГнГоГмГеГ°ГоГм. ГОГбГ№ГеГе ГкГоГлГиГ·ГеГ±ГІГвГо ГЅГмГиГ±Г±ГиГоГнГнûõ Г¶ГеГнГнûõ ГбГіГмГаГг, ГзГаГґГиГкГ±ГиГ°ГоГвГаГнГнûõ ГвГо ГвГ±ГеГµ ГвГ»ГпГіГ№ГеГнГнûõ ГЅГмГиГІГеГнГІГоГм Г±ГеðòГиГґГиГкГаГІГаГµ, ГнГе ГдГоГлГжГнГо ГпГ°ГеГвûøГаГІГј ГкГоГлГиГ·ГеГ±ГІГвГа Г¶ГеГнГнûõ ГбГіГмГаГг, ГзГаГґГиГкГ±ГиГ°ГоГвГаГнГнГоГгГо Гв Г°ГеГёГеГнГиГи Го ГвГ»ГпГіГ±ГкГе ГЅГмГиГ±Г±ГиГоГнГнûõ Г¶ГеГнГнûõ ГбГіГмГаГг.

ГЭГмГиГ±Г±ГиГоГнГнГ»Ге Г¶ГеГнГнГ»Ге ГбГіГмГаГгГи ГнГа ГпГ°ГеГдГєГїГвГиГІГеГлГї ГмГоГгГіГІ ГвГ»ГпГіГ±ГкГаГІГјГ±Гї ГІГоГлГјГкГо Гв ГдГоГкГіГмГаГнГІГаГ°ГнГоГй ГґГоГ°ГмГе. ГИГмГеГнГнГ»Ге ГЅГмГиГ±Г±ГиГоГнГнГ»Ге Г¶ГеГнГнГ»Ге ГбГіГмГаГгГи ГмГоГгГіГІ ГвГ»ГпГіГ±ГкГаГІГјГ±Гї ГкГаГк Гв ГдГоГкГіГмГеГнГІГаГ°ГнГоГй, ГІГаГк Ги Гв ГбГеГзГдГоГкГіГмГеГнГІГаГ°ГнГоГй ГґГоГ°ГмГе. ГФГоГ°ГмГа ГЅГмГиГ±Г±ГиГоГнГнûõ Г¶ГеГнГнûõ ГбГіГмГаГг ГоГпГ°ГеГдГеГлГїГеГІГ±Гї ГЅГмГиГІГеГнГІГоГм.

ГФГоГ°ГмГа ГЅГмГиГ±Г±ГиГоГнГнûõ Г¶ГеГнГнûõ ГбГіГмГаГг ГмГоГжГеГІ Гбûòü ГиГзГмГеГнГеГнГа ГпГо Г°ГеГёГеГнГиГѕ ГоГ°ГгГаГнГа ГіГпГ°ГаГвГлГеГнГиГї ГЅГмГиГІГеГнГІГа, ГпГ°ГиГнГїГвГёГеГгГо Г°ГеГёГеГнГиГе Го ГвГ»ГпГіГ±ГкГе, ГІГоГлГјГкГо Г± Г±ГоГгГлГаГ±ГиГї ГвГ±ГеГµ ГвГлГаГдГеГлГјГ¶ГеГв Г¶ГеГнГнûõ ГбГіГмГаГгГдГаГнГнГоГгГо ГвГ»ГпГіГ±ГкГа Ги ГпГоГ±ГлГе Г°ГеГгГиГ±ГІГ°ГаГ¶ГиГи ГІГаГкГоГгГо Г°ГеГёГеГнГиГї Гв ГіГпГоГлГнГоГмГоГ·ГеГнГнГоГм ГгГоГ±ГіГдГаðñòГвГеГнГнГоГм ГоГ°ГгГаГнГе.

4) По способу удостоверения прав владельца ценной бумаги - ценные бумаги на предъявителя, ордерные и именные.

Права, удостоверенныеценной бумагой, могут принадлежать:

1) предъявителю ценной бумаги (ценная бумага на предъявителя);

2) названному в ценной бумаге лицу (именная ценная бумага);

3) названному в ценной бумаге лицу, которое может само осуществить эти права или назначить своим распорядителем (приказом) другое управомоченное лицо (ордерная ценная бумага).4

Для передачи другому лицу прав, удостоверенных ценной бумагой на предъявителя, достаточно вручения ценной бумаги этому лицу.

Права, удостоверенные именной ценной бумагой, передаются в порядке, установленном для уступи требований (цессии). Лицо, передающее право по ценной бумаге, несет ответственность за недействительность соответствующего требования, но не за его неисполнние.

Права по ордерной ценной бумаге передаются путем совершения на этой бумагепередаточной надписи - индоссамента. Индоссамент, совершенный на ценной бумаге, переносит все права, удостоверенные ценной бумагой, на лицо, которому или приказу которого передаются права по ценной бумаге, -индоссата. Индоссамент может быть бланковым (без указания лица, которому должно быть произведено исполнение) или ордерным (с указанием лица, которому или приказу которого должно быть произведено исполнение).

5) По сроку существования - cрочные и бессрочные ценные бумаги. Срочные подразделяются на краткосрочные (до одного года) и долгосрочные (более одного года).

Существует еще много других классификаций ценных бумаг. Я перечислю некоторые из них, не вдаваясь в подробное описание:

- по происхождению (ведет ли начало ценная бумага от своей первичной основы, т.е. товара или денег или от других ценных бумаг) - основные и производные;

- по национальной принадлежности - ценная бумага отечественная или иностранная;

- по территориальной принадлежности (в каком регионе страны выпущена данная ценная бумага);

- по форме собственности и виду эмитента - государственные, Г±ГіГбГґГеГдГеГ°ГаГлГјГнГ»Ге, муниципальные и корпоративные ценные бумаги;

. - по способу выплаты дохода - процентные, дисконтные, процентно-дисконтные

- Задачи, структура и классификация рынка ценных бумаг.

Цель функционирования рынка ценных бума - как и всех финансовых рынков - состоит в том, чтобы обеспечивать наличие механизма для привлечения инвестиций в экономику путем установления необходимых контактов между теми, кто нуждается в средствах, и теми, кто хотел бы инвестировать избыточный доход. При этом очень важно, чтобы рынок ценных бумаг обеспечивал наличие механизма, способствующего эффективной передаче инвестиций (оформленных в виде тех или иных ценных бумаг) из рук в руки, причем такая передача должна иметь юридическую силу.

Рынок ценных бумаг будет выполнять стоящие перед ним задачи постоянного поддержания экономического роста только в том случае, если существует полная свобода передвижения таких инвестиций.

Одна из основных ролей рынка ценных бумаг состоит в том, чтобы обеспечивать точность, правильность и содержательность предоставляемой информации. В принципе все это нацелено на то, чтобы поддерживать уверенность и доверие между заемщиками, кредиторами, инвесторами и общественностью.

Последняя ключевая функция рынка ценных бумаг состоит в поставкеценных бумаг для обеспечения процесса продажи и оплаты и, конечно, гарантии юридической правильности операций. Хотя эта область является, вероятно, наименее привлекательной для участников рынка ценных бумаг, все-таки совершенно обоснованно она может считаться и одной из самых важных. И совершенно определенно, это та область, которой уделяется больше всего внимания со стороны регулирующих органов. Следовательно, рынку ценных бумаг требуются системы и процедуры, которые могли бы гарантировать надежность этой последней стадии.

ГВГажнейшую роль в перемещении средств в рамках финансовой системыиграют финансовые посредники (институты), которые на финансовом рынке взаимодействуют с хозяйственными субъектами, населением и между собой. По сути, их роль сводится к аккумулированию небольших, часто краткосрочных сбережений многих мелких владельцев (инвесторов) и последующему долгосрочному инвестированию аккумулированных средств.

Рассмотрим далее основных участников рынка ценных бумаг, которые представлены на схеме 1.

Схема 1.

УЧАСТНИКИ РЫНКА ЦЕННЫХ БУМАГ

Государство Рынок ценных бумаг Финансовые посредники

Предприятия Физические лица Профессиональные

участники

На приведенной выше схеме предприятия и государство можно рассматривать как первоочередных заемщиков, а финансовые посредники и физических лицтАФкак основных поставщиков капитала. Однако также необходимо учитывать, что как компания финансовое учреждение также может выступать заемщиком в целях финансирования своих операций.

Главные участники российского рынка ценных бумаг - государство, субъекты РФ, муниципалитеты, крупнейшие национальные и международные компании. Эти участники имеют высокий имидж, а поэтому выпуск и реализация ими ценных бумаг обычно значительного труда не представляют: рынок всегда готов их принять в больших количества. Однако, благодаря высокой степени надежности, эти ценные бумаги не всегда обеспечивают высокие доходы. Тем не менее именно благодаря их надежности всегда есть слои населения (пенсионеры, одинокие люди, семьи, потерявшие кормильца и т.п.) , которые не желая рисковать, предпочитают вкладывать свои средства именно в такие бумаги.

В число финансовых учреждений, вкладывающих средства в ценные бумаги входят: банки, пенсионные фонды, страховые компании, паевые фонды и т.п. Многие из институтов объединяют средства различных инвесторов (юридических и физических лиц) и ищут возможности их вложения в доходные ценные бумаги. Они стараются завладеть контрольными пакетами акций, либо, во избежании риска, разместить свои капиталы между различными отраслями хозяйства. Значительные средства населения, помещенные в коммерческих банках, сосредоточены в их траст-отделах, услугами которых пользуются миллионы людей. Чтобы обеспечить сохранность этих средств, не допустить банкротства, государство регулирует деятельность финансово-кредитных институтов на рынке ценных бумаг.

Индивидуальные инвесторы - различные частные лица , в том числе владельцы небольших предприятий венчурного бизнеса. Ценные бумаги малых предприятий всегда таят немалый риск: в Западной Европе, например, ежегодно около 3/4 общего числа этих предприятий терпят банкротство и исчезают. В то же время некоторые малые предприятия оказываются очень перспективными и доходными. Поэтому экономически активная часть населения, склонная к риску, приобретает акции этих предприятий в расчете на высокие дивиденды.

Основной задачей профессиональных участников рынка ценных бумаг является выполнение функций по сведению продавца и покупателя инвестиционных ресурсов и организация взаимодействия между ними.

Профессиональные участники рынка ценных бумаг - юридические лица, в том числе кредитные организации, а также физические лица, зарегистрированные в качестве предпринимателей, которые осуществляют виды деятельности, указанные в главе 2 Закона о рынке ценных бумаг.

В указанной главе описаны следующие виды профессиональной деятельности на рынке ценных бумаг:

1. Брокерская деятельность.

2. Дилерская деятельность.

3. Деятельность по управлению ценными бумагами.

4. Деятельность по определению взаимных обязательств (клиринг).

5. Деятельность по ведению реестра владельцев ценных бумаг.

6. Депозитарная деятельность.

7. Деятельность по организации торговли ценными бумагами.

(разновидностью по организации торговли является фондовая биржа).

Брокерской деятельностью является совершение гражданско-правовых сделок с ценными бумагами в качестве поверенного или комиссионера, действующего на основе договоров поручения или комиссии, либо доверенности на совершение таких сделок.

Дилерской деятельностью является совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки и /или продажи определенных ценных бумаг с обязательством покупки и/или продажи этих ценных бумаг по объявленным ценам.

Отличие дилера и брокера заключается в том, что дилер занимается куплей-продажей ценных бумаг за свой счет и по поручению, а брокер - за счет и по поручению клиента.

Деятельностью по управлению ценными бумагами признается осуществление юридическим лицом или индивидуальным предпринимателем от своего имени за вознаграждение в течении определенного срока доверительного управления имуществом, переданного ему во владение и принадлежащего другому лицу, в интересах этого лица или указанных этим лицом третьих лиц выгодоприобретателей.

Депозитарная деятельность - это предоставление услуг по хранению сертификатов ценных бумаг и/или учету и переходу прав на ценные бумаги. Депозитарием может быть только профессиональный участник рынка ценных бумаг, являющийся юридическим лицом.

Деятельностью по организации торговли на рынке ценных бумаг признается предоставление услуг, непосредственно способствующих заключению гражданско-правовых сделок с ценными бумагами между участниками рынка ценных бумаг. Профессиональный участник, осуществляющий данный вид деятельности , называется организатором торговли на рынке ценных бумаг.

Фондовая биржа является основным организатором торговли на рынке ценных бумаг. Фондовая биржа может совмещать деятельность по организации торговли ценными бумагами только с депозитарной и клиринговой деятельностью, но не с иными профессиональными видами деятельности на рынке ценных бумаг.

Фондовые биржи и фондовые отделы валютных и товарных бирж - организованный рынок ценных бумаг, функционирующий на основе централизации предложений по купле-продаже ценных бумаг, выставляемых брокерами - членами биржи на основе поручений институциональных и индивидуальных инвесторов.

Рынок ценных бумаг , не смотря на его единство, можно условно разделить на несколько сегментов, которые тоже называются рынками. Они характеризуются спецефическими условиями, участниками торговли, ценными бумагами, обращающимися на них.

На рынке ценных бумаг выделяются следующие рынки:

- рынок денег и рынок капиталов;

- первичный и вторичный;

- организованный и неорганизованный;

- рынок акций и рынок облигаций и т. д.

Термин тАЬденежный рыноктАЭ используется для описания рынка долговых инструментов со сроком погашения менее одного года (и обычно значительно меньше одного года). .

Это сложный рынок, на котором банки могут покрывать свои потребности в ликвидности (то есть краткосрочные потребности в денежных средствах), а Центральный банк может использовать данный рынок для поставки или использования средств национальной денежной системы.

На данном рынке обращаются следующие основные инструменты:

коммерческие векселя; депозитные и сберегательные сертификаты; краткосрочные долговые обязательства, в том числе государственные (ГКО).

Коммерческие векселя выпускаются компаниями в качестве долговых инструментов в уплату за товары и услуги. Такие векселя могут получать дополнительное доказательство кредитоспособности в форме банковской гарантии или оваля. Компания, получающая вексель, может извлечь из самого векселя очень мало пользы, но она может продать этот вексель другому банку для того, чтобы получить необходимые средства. Покупающий банк приобретает вексель с подходящим дисконтом по отношению к лицевой стоимости в связи с финансовым риском непогашения долгового обязательства в срок.

Депозитные и сберегательные сертификаты впервые возникли в США в 1961 году. Выпуск и обращение депозитных и сберегательных сертификатов в России регулируется статьей 844 Гражданского кодекса РФ, а также письмом Банка России N14-3-20 от 10 февраля 1992года (с изменениями и дополнениями от24 июня 1993года. Разница между ними заключается в том, что если в качестве вкладчика выступает юридическое лицо, то оформляется депозитный сертификат, если физическое лицо - сберегательный.

В начале 1992 года Банк России приступил к разработке и осуществлению проекта по созданию современного рынка государственных ценных бумаг . Выпуск облигаций решено было начать с эмиссии ценных бумаг со сроком обращения, равным трем месяцам, постепенно вводя новые инструменты большего срока обращения. Эти ценные бумаги получили название государственных краткосрочных бескупонных облигаций(ГКО).

Термин Влрынок капиталовВ» используется для описания рынка долгосрочных долговых обязательств или прав на часть собственности предприятий.

Инструменты рынка капитала можно разбить на три основныхкатегории инвестиционных продуктов:

облигации; акции; инструменты, дающие право на другой инструмент.

Корпоративные заемщики вправе выпускать облигации, обеспеченные залогом определенного имущества общества, либо облигации под обеспечение, предоставленное обществу для целей выпуска облигаций третьими лицами, и облигации без обеспечения.

Выпуск облигаций без обеспечения допускается не ранее третьего года существования общества и при условии надлежащего утверждения к этому времени двух годовых балансов.

Такой вид ценных бумаг, как акции, может рассматриваться как бессрочный кредит, который был предоставлен компании в обмен на участие в прибыли в качестве одного из владельцев компании, права голоса при оценке качества управления компанией, а также в процессе принятия решений по вопросам политики компании. Акции бывают обыкновенные и привилегированные.

Владельцы обыкновенных акций могут участвовать в общем собрании акционеров с правом голоса по всем вопросам его компетенции, имеют право на получение дивидендов, а в случае ликвидации общества - право на получение части прибыли.

Владельцы привилегированных акций не имеют право голоса на общем собрании акционеров (если иное не установлено законом и уставом компании для определенного типа привилегированных акций). В уставе компании должны быть определены размер дивиденда и (или) ликвидационная стоимость в случае ликвидации компании.

К инструментам, дающим право на другой инструмент относят опционы.

Опционным свидетельством является именная ценная бумага, которая закрепляет право ее владельца в сроки и на условиях , указанных в сертификате опционного свидетельства и решении о выпуске опционных свидетельств (для документарной формы выпуска) или решении о выпуске опционных свидетельств (для бездокументарной формы выпуска) на покупку (опционное свидетельство на покупку) или продажу (опционное свидетельство на продажу) ценных бумаг (базисного актива) эмитента опционных свидетельств или третьих лиц, отчет об итогах выпуска которых зарегистрирован до даты выпуска опционных свидетельств. Опционное свидетельство является производной ценной бумагой.5

В зарубежной практике существуют такие инструменты, дающие право на другой инструмент, как варранты. Варранты выпускаются компаниями для того, чтобы сделать базовый актив более привлекательным (то есть они выпускаются бесплатно для того, чтобы установить хорошую цену по другому инструменту). Это дает право владельцам варрантов подписаться на акции компании по определенной цене в какое-то время в будущем. Единственное право, которое предоставляет этот инструмент, - это право приобрести акции по этим условиям.

Определение варранта, данное в Гражданском кодексе РФ не совпадает с зарубежным. Согласно Гражданскому кодексу РФ, варрант является частью двойного складского свидетельства.

В зависимости от той роли, которую рынок ценных бумаг играет в процессе воспроизводства, его принято делить на первичный и вторичный рынки.

Первичный рынок - рынок, на котором осуществляется размещение впервые выпущенных ценных бумаг. Основными его участниками являются эмитенты ценных бумаг и инвесторы. Эмитенты , нуждающиеся в финансовых ресурсах для инвестиций в основной и оборотный капитал, определяют предложение ценных бумаг на фондовом рынке. Инвесторы, ищущие выгодную сферу для применения своего капитала, формируют спрос на ценные бумаги. Именно на первичном рынке осуществляется мобилизация временно свободных денежных средств и инвестирование их в экономику.

Размещение ценных бумаг на первичном рынке осуществляется в двух формах:

- путем прямого обращения к инвесторам;

- через посредников.

Первичный рынок ценных бумаг предполагает обязательное существование вторичного рынка.

Вторичный рынок - рынок, на котором осуществляется обращение ценных бумаг в форме перепродажи ранее выпущенных и в других формах. Основными участниками рынка являются не эмитенты и инвесторы, а спекулянты, преследующие цель получения прибыли в виде курсовой разницы. Содержание их деятельности сводится к постоянной купле-продаже ценных бумаг. Купить подешевле и продать подороже - основной мотив их деятельности.

На вторичном рынке происходит постоянное перераспределение собственности .Миграция капитала осуществляется в виде перелива его к местам необходимого приложения и оттока капитала из тех отраслей , предприятий, где имеется излишек.

Вторичный рынок обеспечивает ликвидность ценных бумаг, возможность их реализации по приемлемому курсу и тем самым создает благоприятные условия для их первичного размещения.

Вторичный рынок ценных бумаг, концентрируя спрос и предложение обращающихся ценных бумаг, формирует тот равновесный курс, по которому продавцы согласны продать , а покупатели - купить ценные бумаги, что необходимо при перераспределении ссудного капитала между отраслями и сферами экономики, между хозяйствующими субъектами.

Существуют две организационные разновидности вторичных рынков ценных бумаг: организованный - биржевой и неорганизованный - внебиржевой.

В свою очередь и тот и другой принимают разнообразные формы организации.

Традиционной формой организации рынка ценных бумаг выступает фондовая биржа - организованный, регулярно функционирующий рынок ценных бумаг и других финансовых инструментов, один из регуляторов финансового рынка, обслуживающий движение денежных капиталов.

К основным функциям фондовой биржи относят:

- мобилизация и концентрация свободных денежных капиталов и накоплений посредством организации продажи ценных бумаг;

- инвестирование государства и иных хозяйственных организаций посредством организации продажи ценных бумаг;

- обеспечение высокого уровня ликвидности вложений в ценные бумаги.

Для вхождения ценных бумаг компаний на биржу, их показатели должны соответствовать требованиям, предъявленным для их регистрации на бирже.

1.3. Роль банков на рынке ценных бумаг.

Коммерческие банки как универсальные кредитно-финансовые институты являются участниками рынка ценных бумаг.

Коммерческие банки осуществляю на рынке ценных бумаг деятельность в качестве финансовых посредников и профессиональных участников.

Как финансовые посредники коммерческие банки приобретают ценные бумаги с целью извлечения доходов по ним или управления другими компаниями при приобретении контрольного пакета акций этих компаний, а также осуществляют собственные эмиссии ценных бумаг с целью получения дополнительных собственных и заемных средств.

Как профессиональные участники коммерческие банки могут осуществляют деятельность в качестве финансовых брокеров, дилеров, деятельность по размещению ценных бумаг, деятельность по управлению ценными бумагами, клиринговую деятельность, депозитарную деятельность.

До 1 января 1998 года коммерческие банки могли выступать участниками рынка ценных бумаг (как финансовыми посредниками и как профессиональными участниками) без специальной лицензии. С 1 января 1998 года деятельность коммерческих банков в качестве профессиональных участников рынка ценных бумаг по приказу ЦБ РФ должна лицензироваться. Условия и порядок выдачи, приостановление действия и аннулирование лицензий на осуществление профессиональной деятельности кредитных организаций на рынке ценных бумаг устанавливаются Положением ВлОб особенностях лицензирования профессиональной деятельности кредитных организаций на рынке ценных бумаг Российской ФедерацииВ» и указанием ВлО порядке лицензирования профессиональной деятельности кредитных организаций на рынке ценных бумаг в Российской ФедерацииВ», утвержденных приказом ЦБ РФ от 23.10 97 N02-462.

Итак, коммерческие банки могут выступать в качестве эмитентов собственных акций, облигаций, могут выпускать векселя, депозитные и сберегательные сертификаты и другие ценные бумаги, в роли инвесторов, приобретая ценные бумаги за свой счет, в роли профессиональных участников рынка ценных бумаг и, наконец, проводить посреднические операции с ценными бумагами, получая за это комиссионное вознаграждение (см. Схему 2).

Схема 2.

РЫНОК ЦЕННЫХ БУМАГ

КОММЕРЧЕСКИЙ БАНК

эмитент инвестор финансовый профессиональный

посредник участник

дилер брокер консультант депозитарий

Собственные сделки банков с ценными бумагами осуществляются по инициативе банка и за его счет.

Собственные сделки банков с ценными бумагами подразделяются на:

- :инвестиции;

- торговые операции.

Банки могут инвестировать средства в ценные бумаги с целью получения дохода. Такая деятельность является альтернативной по отношению к кредитованию. Как правило, основной областью инвестиций банков являются вложения в ценные бумаги с фиксированным доходом. Ценные бумаги представляют собой одну из форм ликвидных резервов банка, поэтом упри выборе ценных бумаг для инвестиций следует основное внимание уделять их надежности в качестве средства обеспечения кредита.

Интенсивность инвестиций банков в твердопроцентные ценные бумаги зависит в основном от следующих факторов:

- потребность клиентов банка в кредитных ресурсах;

- прогноз динамики процентных ставок на рынке кредитов.

Если есть основания ожидать снижения процентных ставок, то для банка более рационально вложить средства в ценные бумаги. И наоборот, если есть вероятность повышения процентных ставок, то банк должен воздержаться от дальнейшей покупки твердопроцентных ценных бумаги постараться продать имеющиеся на балансе.

Банк выступает в роли самостоятельного торговца, приобретая ценные бумаги для собственного портфеля или продавая ценные бумаги из собственного портфеля.

Такие операции банки осуществляют за собственный счет, и основная цель, которую они могут при этом преследовать, - извлечение дохода из разности курсов на одни и те же ценные бумаги на различных биржах или иных сегментах рынка. Эти операции требуют очень быстрого проведения сделок и в конечном итоге способствуют выравниванию курсов на ценные бумаги на различных биржах и иных сегментах рынка.

Собственные ценные бумаги - акции - банки выпускают с целью формирования собственного уставного капитала и последующего его увеличения, а при формировании дополнительных заемных средств банки выпускают собственные долговые обязательства - облигации, депозитные и сберегательные сертификаты, векселя.

Кроме этого, банки могут выпускать производные ценные бумаги - опционы.

В настоящее время наиболее жесткому контролю со стороны государства подвергаются выпуски акций и облигаций. Введение такого контроля позволяет провести упорядочение выпуска банками своих акций и облигаций, обеспечив необходимую степень гласности и открытости этого процесса , а также создать равные условия всем участникам

рынка для доступа к информации о выпускаемых ценных бумагах.

Коммерческие банки в качестве профессиональных участников рынка ценных бумаг вправе по соглашению с эмитентом осуществлять организацию выпуска ценных бумаг.

При этом эмитент и банк, выступающий организатором выпуска ценных бумаг эмитента, производящий по соглашению с эмитентом продажу ценных бумаг их первым владельцам, обязаны обеспечить им равные условия для приобретения акций.

Коммерческие банки, выступая в роли инвестиционных компаний, могут выдавать гарантии по размещению ценных бумаг в пользу третьих лиц.

Это своего рода страхование риска инвестиционных компаний или эмиссионных консорциумов (синдикатов), занимающихся размещением ценных бумаг.

Коммерческие банки, выступающие гарантами при эмиссии ценных бумаг, гарантируют эмиссионному консорциуму или инвестиционной компании , проводящим размещение ценных бумаг, что если заем или акции не будут размещены, они примут их на себя по обусловленному курсу; если же заем или акции будут размещены, то они получат комиссию и вознаграждение

за свой риск.

Банки в качестве финансового брокера на рынке ценных бумаг выполняют посреднические функции при купле-продаже ценных бумаг за счет и по поручению клиента на основании договора комиссии или договора поручения.

- Коммерческие банки как эмитенты ценных бумаг.

Эмиссионные операции банка - это деятельность по выпуску банком собственных ценных бумаг. Банк, осуществляющий выпуск ценных бумаг , является эмитентом.

Правовой основой эмиссионной деятельности являются Гражданский кодекс РФ, Закон РФ ВлО рынке ценных бумагВ» от 22 апреля 1996 г., Закон ВлО банках и банковской деятельностиВ» от 2 декабря 1990г. ( с изменениями и дополнениями от 24 июня 1992 г., Закон РФ ВлОб акционерных обществахВ» от 26 декабря 1995 г., Инструкция N8 ВлО правилах выпуска и регистрации ценных бумаг кредитными организациями на территории Российской ФедерацииВ» от 17 сентября 1996 г.( с изменениями и дополнениями от 8 августа 1997 г.). Режим эмиссионных операций банка определяется также антимонопольным законодательством и нормативными актами по ценным бумагам в той части, в какой они содержат нормы , распространяющиеся на банки.

Эмиссия ценных бумаг банками имеет следующие цели:

- привлечение дополнительных денежных ресурсов для размещения их в активы банка, оптимизация структуры привлеченных денежных средств;

- оформление организационно-правового статуса банка в качестве акционерного общества и формирование системы контроля - через владение акциями, участие банка в органах управления;

- предоставление дополнительных услуг клиентам на основе выпуска обращающихся фондовых инструментов, расширяя возможности инвестирования в сравнении с традиционными расчетно-депозитарными операциями;

- содействие снижению неплатежей в хозяйстве на основе организации вексельных взаиморасчетов.

К основным принципам эмиссии ценных бумаг относят:

- соответствие интересам инвесторов - клиентов банка по риску, доходности и ликвидности;

- соответствие интересам банка по объемам и срокам привлекаемых ресурсов, их цене по сравнению с другими видами денежных обязательств, по условиям налогообложения, затратам на размещение, рискам, которые несет банк, и т.д.;

- связь с активами в форме ценных бумаг (контроль маржи между доходов от инвестиций в фондовые ценности и расходами на выплату дивидендов и процентов, формирование относительно замкнутого оборота средств по привлечению ресурсов на основе выпуска ценных бумаг и вложению их в фондовые инструменты);

- конструирование ценных бумаг как финансовых продуктов, новых товаров, сочетающих стандартность с финансовыми инновациями, модифицируемостью, индивидуальными качествами;

- плановый характер эмиссии (управление аккумуляцией резервов банка в форме ценных бумаг).

Коммерческий банк может эмитировать акции , облигации, а также выпускать инструменты денежного рынка - депозитные и сберегательные сертификаты, векселя.

Если на основе эмиссии акций и облигаций формируется собственный и заемный капитал банка, то выпуск сертификатов и векселей можно рассматривать как привлечение управляемых депозитов, или безотзывных вкладов. Несмотря на то, что ни действующее банковское законодательство РФ, ни методические материалы Центрального банка РФ не содержат четких критериев разграничения заемных и привлеченных (депонированных) средств коммерческих банков, различия между этими способами заимствования средств существуют. Это различие прежде всего выражается в месте и статусе разных видов ценных бумаг на финансовом рынке. Облигации представляют собой инструмент долгосрочного капитала, а сертификаты и векселя (как долговые обязательства) - инструменты рынка краткосрочного и среднесрочного капитала, то есть денежного рынка.

Право эмиссии собственных акций и облигаций имеет коммерческий банк , образованный как акционерное общество, и это право обусловлено его формой собственности. Векселя может выпускать любой коммерческий банк по истечению двух лет деятельности.

Инструкцией N8 " О правилах выпуска и регистрации ценных бумаг кредитными организациями на территории Российской Федерации" регламентируется эмиссия ценных бумаг, которую акционерный банк может осуществлять в трех случаях:

- при своем учреждении;

- при увеличении размеров первоначального уставного капитала банка путем выпуска дополнительных акций ;

- при привлечении банком заемного капитала путем выпуска облигаций и других долговых обязательств.

Все выпуски ценных бумаг банков, как кредитных организаций , независимо от величины выпуска и количества инвесторов , подлежат государственной регистрации в регистрирующем органе - Департаменте контроля за деятельностью кредитных организаций на финансовых рынках Банка России или в территориальных учреждениях Банка России.

Непосредственно в Департаменте контроля за деятельностью кредитных организаций на финансовых рынках Банка России регистрируются:

- выпуски акций кредитных организаций с уставным капиталом 400 млрд. рублей (неденоминированных) и более (включая в расчет предполагаемые итоги выпуска) или с долей иностранного участия ( в т.ч. физических и юридических лиц из стран СНГ ) - свыше 50 %;

- выпуски облигаций кредитных организаций на сумму 50 млрд. рублей и выше;

- выпуски конвертируемых ценных бумаг кредитных организаций , независимо от размера выпуска и величины уставного капитала, рассчитанного с учетом предполагаемых итогов конвертации;

- выпуски ценных бумаг кредитных организаций, предназначенных для размещения за пределами Российской Федерации, которые разрешены Федеральной комиссией по рынку ценных бумаг, независимо от объема выпуска .

Все остальные выпуски ценных бумаг кредитных организаций должны регистрироваться в территориальных учреждениях Банка России. В некоторых случаях Департамент контроля за деятельностью кредитных организаций на финансовых рынках Банка России может передавать свои полномочия по регистрации выпусков ценных бумаг территориальным учреждениям Банка России и также принимать на себя такие полномочия территориальных учреждений Банка России.

Государственная регистрация выпусков ценных бумаг преследует цель повысить ответственность банков-эмитентов перед покупателями ценных бумаг, упрочить доверие к ним инвесторов, обеспечить нормальные условия для вторичного обращения банковских ценных бумаг на рынке. Акции коммерческих банков отличаются повышенным финансовым риском для их держателей, так как банки, в отличие от промышленных и торговых предприятий, работают преимущественно не с собственными, а с заемными и привлеченными средствами. Процедура государственной регистрации направлена на снижение финансовых рисков , предотвращение злоупотреблений и махинаций.

Процедура эмиссии включает в себя следующие этапы:

- принятие эмитентом решения о выпуске эмиссионных ценных бумаг;

- регистрация выпуска эмиссионных ценных бумаг;

- для документарной формы выпуска - изготовление сертификатов ценных бумаг;

- размещение эмиссионных ценных бумаг;

- регистрация отчета об итогах выпуска эмиссионных ценных бумаг.

При публичном размещении ценных бумаг , то есть среди неограниченного круга владельцев или заранее известного круга владельцев, число которых превышает 500, а также в случае, когда общий объем эмиссии превышает 50 тысяч минимальных размеров оплаты труда, требуется регистрация проспекта эмиссии.

При регистрации проспекта миссии ценных бумаг процедура эмиссии дополняется следующими этапами:

- подготовка проспекта эмиссии эмиссионных ценных бумаг;

- регистрация проспекта эмиссии эмиссионных ценных бумаг;

- раскрытие всей информации, содержащейся в проспекте эмиссии;

- раскрытие всей информации, содержащейся в отчете об итогах выпуска.

Коммерческий банк может выпускать ценные бумаги именные и на предъявителя в одной из следующих форм, определяемых в его учредительных документах, решении о выпуске и проспекте эмиссии:

- именные документарные;

- именные бездокументарные;

- документарные ценные бумаги на предъявителя.

Одновременный выпуск банком акций и облигаций запрещается.

При регистрации выпуска акций и облигации банк-эмитент уплачивает налог на операции с ценными бумагами в размере 0, 8% номинального объема выпуска.

Среди акций банков наибольшее распространение имеют обыкновенные акции. Привилегированные акции выпускаются реже, объем их эмиссии ограничен 25% уставного фонда банка.

Банковские облигации в России пользуются еще меньшей популярностью, чем привилегированные акции, хотя в мировой практике облигации банков занимают значительное место на финансовом рынке.

Банк-эмитент может проводить реализацию своих ценных бумаг с посредником и без посредника. Формы реализации ценных бумаг банком-эмитентом показаны в приложении 1.

- Обращение ценных бумаг коммерческих банков.

Под обращением ценных бумаг понимается совершение гражданско-правовых сделок ,сделок с ценными бумагами, приводящих к смене владельца, то есть совершение любых не противоречащих законодательству сделок, объектом которых являются ценные бумаги.

Это могут быть односторонние сделки (завещание), двусторонние (купля-продажа, мена, дарение, займ), многосторонние (совместная деятельность профессиональных участников рынка ценных бумаг при эмиссии ценных бумаг). Сделки с ценными бумагами обладают многими особенностями по сравнению со сделками с другими видами объектов гражданских прав. Особенности эти связаны с тем, что ценная бумага не только удостоверяет имущественные права (права из бумаги), но и сама является объектом гражданских прав (права на бумагу). Соответственно, при исполнении любого договора необходимо передать контрагенту не только права на бумагу, но и права из бумаги, и только в этом случае к новому лицу перейдут все права, связанные с ценной бумагой.

Согласно статье 223 Гражданского кодекса РФ, право собственности у приобретателя ценных бумаг по договору возникает с момента передачи бумаги, если иное не предусмотрено законом или договором.

В отношении эмиссионных ценных бумаг статьей 29 Закона о рынке ценных бумаг предусмотрен порядок перехода прав на эмиссионные ценные бумаги, выпущенные как в документарной, так и бездокументарной форме.

Право на предъявительскую документарную ценную бумагу переходит к приобретателю:

- в случае нахождения ее сертификата у владельца - в момент передачи этого сертификата приобретателю (необходимо составить акт приема-передачи бумаги);

- в случае хранения сертификатов предъявительских документарных ценных бумаг и/или учета прав на данные ценные бумаги в депозитарии - в момент осуществления приходной записи по счету депо приобретателя.

Право на именную бездокументарную ценную бумагу переходит к приобретателю в случаях:

- учета прав приобретателя на ценные бумаги в системе ведения реестра - с момента передачи ему сертификата ценной бумаги после внесения приходной записи по лицевому счету приобретателя;

- учета прав приобретателя на ценные бумаги у лица, осуществляющего депозитарную деятельность (с депонированием сертификата ценной бумаги в депозитарии) - с момента внесения приходной записи по счету депо приобретателя.

Порядок совершения сделок с именными ценными бумагами включает в себя два этапа, имеющие самостоятельное юридическое значение:

- заключение и подписание договора;

- внесение изменений в реестр владельцев ценных бумаг.

Договор в отношении ценной бумаги в принципе может быть заключен в устной и письменной форме.

Однако в устной форме совершаются сделки, исполняемые при самом их совершении, такая форма сделки возможна только для предъявительских ценных бумаг, если передача бумаги осуществляется в момент заключения устного соглашения.

Сделки с ценными бумагами совершаются в простой письменной форме, как путем подписания сторонами одного документа - договора, так и другими способами (обмен письмами, телеграммами, средствами факсимильной и другой связи), позволяющими в документальной форме зафиксировать состоявшееся волеизъявление сторон.

- Сведения о новом владельце ценной бумаги должны быть сообщены держателю реестра к моменту закрытия реестра для исполнения обязательств эмитента, закрепленной ценной бумагой (голосование, получение дохода и др.). При не сообщении этих сведений эмитент исполняет обязательства по ценной бумаге зарегистрированному в реестре лицу. Ответственность за несвоевременное уведомление лежит на приобретателе ценной бумаги.

Держатель реестра вносит изменения в систему ведения реестра на основании:

- распоряжения владельца о передаче ценных бумаг, или лица, действующего от его имени, или номинального держателя ценных бумаг, который зарегистрирован в системе ведения реестра;

- иных документов, подтверждающих переход права собственности на ценные бумаги в соответствии с гражданским законодательством РФ (например, свидетельство о праве на наследство; документ, подтверждающий правопреемство юридического лица; решение суда).

При документарной форме эмиссионных ценных бумаг, предусматривающей нахождение ценных бумаг у их владельцев, помимо указанных документов представляется также сертификат ценной бумаги. При этом имя (наименование) лица, указанного в сертификате в качестве владельца именной ценной бумаги, должно соответствовать имени (наименованию) зарегистрированного лица, указанного в распоряжении о передаче ценных бумаг.

Внесение записей о переходе прав на ценные бумаги производится не позднее трех дней с момента предоставления регистратору документов, являющихся основанием для внесения таких записей.

Отказ от внесения записи в реестр или уклонение от такой записи не допускается, за исключением случаев нарушения условий для внесения записей в реестр о переходе прав собственности на ценные бумаги, предусмотренных тАЬПоложением о ведении реестра владельцев именных ценных бумагтАЭ(утв.Постановлением ФКЦБ от 2 октября 1997 г.N27). То есть отказ от внесения записи в реестр о переходе прав собственности на ценные бумаги имеет место в случае, если представлены не все документы, необходимые в соответствии с Положением, если предоставленные документы содержат не всю необходимую информацию и в ряде других случаев

Обращение ценных бумаг коммерческих банков может осуществляться при участии брокеров (на основании договоров комиссии или поручения) и дилеров (операции за собственный счет, выкуп ценных бумаг у банка-эмитента, объявление и поддержание их двусторонних котировок).

Вторичный рынок может организовываться через следующие сегменты: фондовую биржу, внебиржевые аукционы, телефонный внебиржевой рынок, компьютерные внебиржевые рынки. Кроме того, банк может торговать собственными ценными бумагами, находящимися у него на балансе, через свой центральный офис (управление (отдел) ценных бумаг) и филиальную сеть.

Цели банка на вторичном рынке при работе с собственными ценными бумагами следующие:

- обеспечение приемлемого уровня ликвидности ценных бумаг;

- поддержание курса собственных бумаг;

- предупреждение нежелательных изменений в структуре акционеров банка;

- осуществление инвестиционных планов, а также планов участий в собственности на банк для его персонала;

- подготовка к реализации крупных пакетов акций для особо крупных инвесторов по предварительной договоренности;

- создание резервов ценных бумаг для обмена на конвертируемые облигации и привилегированные акции.

Как было указано, работа с финансовыми брокерами на вторичном рынке основывается на договорах комиссии и поручения. Взаимоотношения банка с партнерами , возникающие при этом , рассмотрены в приложении 2.

2.Выпуск и обращение ценных бумаг коммерческих банков

2.1. Эмиссия эмиссионных ценных бумаг.

На основе эмиссии акций и облигаций формируется собственный заемный капитал банка.

Среди акций банков наибольшее распространение имеют обыкновенные акции. Привилегированные акции выпускаются довольно редко, объем их эмиссии ограничен 25% уставного фонда банка.

Банковские облигации в России пользуются еще меньшей популярностью, чем привилегированные акции, хотя в мировой практике облигации банков занимают значительное место на финансовом рынке. Например, в Германии банки выпускают наибольшее число облигаций, значительная часть которых обеспечивается залогом или государственными гарантиями.

В России выпуск в обращение акций и облигаций регламентируется одними нормативными документами. Коммерческие банки, выпуская собственные акции и облигации, должны руководствоваться также новой редакцией Инструкции ЦБ РФ № 8 ВлО правилах выпуска и регистрации ценных бумаг коммерческими банками на территории Российской ФедерацииВ» от 17 сентября 1996 г.

Инструкцией регламентируется эмиссия ценных бумаг, которую акционерный банк может осуществлять в трех случаях:

- при своем учреждении;

- при увеличении размеров первоначального уставного капитала банка путем выпуска акций;

- при привлечении банком заемного капитала путем выпуска облигаций и других долговых обязательств.

Действующими нормативными документами предусматривается, что при учреждении акционерного банка, а также при преобразовании банка из паевого в акционерный все акции первого выпуска распределяются среди учредителей банка, т.е. допускается только закрытое распределение акций первого выпуска. Другими словами, в момент учреждения банка не должно быть акций, предполагаемых к размещению путем открытой продажи.

В случае когда одновременно с преобразованием банка из паевого в акционерный увеличивается уставный фонд, его рост может происходить исключительно за счет дополнительных взносов учредителей. Если уставный фонд банка увеличивается за счет капитализации других его фондов, то вся сумма увеличения распределяется между учредителями банка.

Первый выпуск акций банка должен полностью состоять из обыкновенных именных акций. Регистрация и продажа банком-эмитентом этих акций освобождается от обложения налогом на операции с ценными бумагами.

Повторный выпуск акций с целью увеличения уставного фонда (капитала) акционерного банка разрешается лишь после полной оплаты акционерами всех ранее выпущенных акций. Он может содержать как обыкновенные, так и привилегированные акции.

Привилегированные акции одного типа предоставляют их владельцам одинаковый объем прав и имеют одинаковую номинальную стоимость. Владельцы привилегированных акций участвуют в общем собрании и имеют право голоса в строго определенных случаях:

- при решении вопросов о реорганизации и ликвидации общества,

- при решении вопросов на общем собрании акционеров вопросов о внесении изменений и дополнений в устав общества, ограничивающих права этих акционеров,

Размещение акций повторного выпуска может осуществляться путем подписки (открытой или закрытой) , путем распределения среди акционеров общества и путем конвертации. Регистрация дополнительного выпуска акций должна по общему правилу сопровождаться регистрацией проспекта эмиссии.

Закрытая подписка на акции банка (без регистрации проспекта эмиссии) допускается, если одновременно выполняются два условия:

- число заранее известных покупателей не превышает 500 лиц;

- общий объем эмиссии не превышает 50 тыс. МРОТ (минимального размера оплаты труда) на дату принятия решения.

При регистрации и продаже повторного выпуска акций и облигаций банка банк-эмитент уплачивает налог на операции с ценными бумагами в размере 0,8% номинального объема выпуска.

Минимальный размер уставного капитала банка, необходимый для регистрации, установлен в размере с 1. 01. 97 г. 3 млн. ЭКЮ, а к 1999 г. должен быть увеличен до 5 млн. ЭКЮ. В пересчете в рубли по курсу на 29 июня 1998 г. (курс 1ЭКЮ = 6, 8276 рублей) это составит с 1.01.97 г. 20,4828 рублей, а к 1999г.- 34, 138 рублей. Выпуск облигаций банком для привлечения заемных средств может производиться лишь при условии полной оплаты всех выпущенных этим банком акций (если банк акционерный) или полной оплаты пайщиками своих долей в уставном фонде (если банк паевой) и на сумму не более собственного капитала банка. Эмитируемые банками ценные бумаги размещаются среди учредителей или прочих инвесторов (как граждан, так и юридических лиц), приобретающих ценные бумаги от своего имени и за свой счет.

Рассмотрим подробнее этапы эмиссии ценных бумаг, которые были перечислены в параграфе 1.4.

Первый этап. Решение о выпуске ценных бумаг принимается либо общим собранием акционеров, либо Наблюдательным советом банка. Чтобы получить право выпускать ценные бумаги, банк должен: быть безубыточным в течении последних трех завершенных финансовых лет (или с момента образования, если этот срок меньше трех лет); не подвергаться санкциям со стороны государственных органов за нарушение действующего законодательства в течении трех лет (или с момента образования); не иметь просроченной задолженности кредиторам и по платежам в бюджет. Данные, подтверждающие соответствие банка этим требованиям, содержаться в проспекте эмиссии.

Второй этап. Проспект эмиссии подготавливается Правлением банка и подписывается его председателем и главным бухгалтером. Для первого выпуска акций впервые учреждаемого банка проспект эмиссии подготавливается его учредителями и подписывается членами назначенного учредителями органа по организации банка. В проспекте эмиссии содержаться данные о банке, о его финансовом положении и сведения о предстоящем выпуске ценных бумаг (общие данные о ценных бумагах, условия и порядок их распространения, данные о ценовых и расчетных условиях выпуска ценных бумаг, данные о получении доходов по ценным бумагам). При первом выпуске акций в случае преобразования банка из паевого в акционерный, а также при повторном выпуске акций и выпуске облигаций всеми банками проспект эмиссии должен быть заверен независимой аудиторской фирмой.

Третий этап. Для регистрации выпуска ценных бумаг банк-эмитент представляет в Департамент контроля за деятельностью кредитных организаций на финансовых рынках Банка России или в территориальное учреждение Банка России по месту своего нахождения следующие документы:

- заявление на регистрацию;

- выписка из протокола собрания акционеров или Совета, на котором было принято решение о выпуске ценных бумаг;

- проспект эмиссии;

- документ, подтверждающий согласование данного выпуска

с соответствующим учреждением Государственного комитета РФ по антимонопольной политике и поддержке новых экономических структур (для банков, уставный капитал которых более 500 млн. руб.);

- копию платежного поручения об уплате налога на операции с ценными бумагами (за регистрацию проспекта эмиссии).

Представленные банком документы рассматриваются регистрирующим органом на предмет соответствия действующему законодательству, банковским правилам и инструкциям.

В момент государственной регистрации выпуска ценных бумаг им присваивается государственный регистрационный номер. Зарегистрированные документы и письмо о регистрации подписываются уполномоченным лицом, заверяются печатью регистрирующего органа и выдаются банку-эмитенту. Вместе с зарегистрированными документами банку передается письмо в адрес Расчетно-кассового центра ЦБ РФ по месту ведения основного корреспондентского счета об открытии ему специального накопительного счета для сбора средств, поступающих в оплату ценных бумаг.

Четвертый этап. Публикация проспекта эмиссии (в случае, если регистрация ценных бумаг сопровождалась регистрацией проспекта эмиссии) осуществляется банком-эмитентом путем издания ее проспекта в виде отдельной брошюры тиражом, достаточным для информирования всех потенциальных покупателей. Одновременно банк сообщает через средства массовой информации о проводимом им выпуске ценных бумаг и приступает к их реализации.

Пятый этап. Размещение выпускаемых ценных бумаг начинается после регистрации и публикации проспекта эмиссии. Она может осуществляться различными способами.

Во-первых, реализация акций может происходить путем продажи акций за рубли. С этой целью покупателем заключается договор купли-продажи на определенное число акций. Здесь банк-эмитент может пользоваться услугами посредников - финансовых брокеров, с которыми также заключаются специальные договоры комиссии или поручения. Такой способ реализации допускает рассрочку платежа, устанавливаемую из расчета обязательной оплаты акций в течение одного года со дня регистрации выпуска акций.

При продаже ценных бумаг банками оплата их может производиться либо наличными деньгами, либо в безналичном порядке. Если оплата происходит безналичным путем, покупатели переводят средства непосредственно на специальный накопительный счет коммерческого банка в Банке России, открываемый по месту ведения основного корреспондентского счета этого банка. Средства на накопительном счете блокируются до момента регистрации итогов выпуска. После регистрации итогов выпуска средства с накопительного счета перечисляются на основной корреспондентский счет. В случае нерегистрации итогов выпуска средства с накопительного счета возвращаются лицам, перечислившим средства на этот счет.

Во-вторых, в оплату акций могут поступать взносы от акционеров в капитал банка материальными ценностями, нематериальными активами, иностранной валютой. При этом в оплату уставного капитала должны приниматься только те активы, которые могут быть использованы в непосредственной деятельности банка, определенной законодательством и банковскими инструкциями. Их доля в структуре уставного капитала не должна превышать 20% на момент создания банка. В последующем она должна быть доведена до 10% (без учета стоимости зданий).

Имущество, которое было представлено акционерами в натуральной форме в оплату акций, становится собственностью банка. Оно приходуется на баланс банка в оценке, определенной совместным решением учредителей банка и утвержденной общим собранием акционеров.

Материальные ценности и нематериальные активы, внесенные инвесторами в оплату акций банка, до регистрации итогов выпуска не могут быть проданы банком-эмитентом или отчуждены другим способом.

В-третьих, реализация акций может быть произведена путем капитализации прочих собственных средств банка с распределением соответствующего количества акций среди акционеров и внесением изменений в реестр акционеров. На капитализацию могут быть направлены: средства резервного фонда банка; остатки фондов экономического стимулирования(ФЭС) по итогам года; основные средства, приобретенные за счет средств ФЭС; дивиденды, начисленные, но не выплаченные акционерам; нераспределенная прибыль по итогам года; средства, полученные банком от продажи акций их первым владельцам сверх номинальной стоимости; 50% положительных нереализованных курсовых разниц по переоценке валютной части собственных средств (на конец года).

В-четвертых, возможна реализация акций путем переоформления внесенных ранее паев в акции - при преобразовании банка из паевого в акционерный.

В-пятых, реализация акций может производиться путем замены на ранее выпущенные банком ценные бумаги, а также путем консолидации и дробления акций. Независимо от способа реализации цена всех акций внутри каждого типа в одном выпуске при их продаже первым владельцам должна быть едина. Цена устанавливается исходя из их номинальной стоимости (не ниже номинальной). Оплата акций осуществляется по их рыночной стоимости. Реализация облигаций может происходить двумя путями:

- при продаже на основе договора с покупателями;

- при обмене на ранее выпущенные ценные бумаги.

Количество фактически реализованных банком акций и облигаций не должно превышать их количества, предполагаемого к выпуску и указанного в регистрационных документах выпуска. При этом минимальная оплаченная доля выпуска облигаций по отношению к первоначально заявленному его объему не устанавливается. В отношении акций действует правило, согласно которому их выпуск может быть признан состоявшимся лишь в том случае, если реально оплаченный прирост уставного фонда банка составляет не менее 50% суммы предполагавшегося в начале выпуска увеличения уставного фонда.

Расчет стоимости всех внесенных при реализации акций средств и их доли, которая будет оприходована в уставный фонд после регистрации итогов выпуска, банк-эмитент приводит в отчете об итогах выпуска акций. При расчетах не учитывается сумма, подлежащая оплате в будущем (по акциям, проданным с рассрочкой платежа). Если в одном выпуске акций реализовывались акции разных типов, расчет ведется общей суммой по всем типам сразу.

Шестой этап. Регистрация итогов выпуска происходит после завершения процесса реализации ценных бумаг. Банк-эмитент анализирует его результаты и составляет отчет об итогах выпуска, который подписывается председателем Правления банка и представляется в регистрирующий орган. Регистрирующий орган после рассмотрения отчета об итогах выпуска в течение двух недель (при отсутствии претензий к эмитенту) должен зарегистрировать отчет и итоги выпуска. Затем он выдает банку письмо о регистрации, одну копию регистрационного отчета и подтверждает государственный регистрационный номер выпуска ценных бумаг.

При отказе в регистрации итогов выпуска ценных бумаг регистрирующий орган извещает об этом банк эмитент письмом, в котором четко должны быть изложены причины отказа (нарушение действующего законодательства, банковских правил и инструкций в процессе выпуска ценных бумаг, несвоевременное представление отчета об итогах выпуска ценных бумаг, неправильное составление отчета и т.д.) и претензии к банку-эмитенту. Государственный регистрационный номер выпуска аннулируется.

Седьмой этап. Публикация итогов выпуска ценных бумаг должна производиться банком-эмитентом в том же печатном органе, где было опубликовано сообщение о выпуске. Все реализованные акции, отчет об итогах выпуска который зарегистрирован, должны быть полностью оплачены покупателями в течение одного года со дня регистрации выпуска. Доплата за акции, проводимая в течении года, приходуется банком в уставный фонд.

Банки, регистрация выпуска ценных бумаг которых сопровождалась регистрацией проспекта эмиссии, ежегодно - в течение двух недель после проведения общего годового собрания акционеров - представляют в регистрирующий орган отчет, содержащий данные о банке, о его финансовом положении (включая сведения о санкциях, наложенных на банк), экономических нормативах, а также сведения о эмитированных банком акциях и облигациях, информацию о других видах ценных бумаг, выпущенных банком (депозитных и сберегательных сертификатах, опционах и т.п.). при первичном размещении акций банк-эмитент не имеет права приобретать их за свой счет (и на свой баланс), на вторичном же рынке банки могут выступать в качестве покупателей своих собственных акций, но в строго установленных законом случаях.

Многие акционерные банки с целью поддержания рыночного курса собственных акций проявляют высокую активность на вторичном рынке собственных акций. Известно, что рыночный курс акций отражает положение банка на рынке, его устойчивость и рентабельность. Падение курса служит сигналом наметившихся неблагоприятных тенденций в развитии данного банка и может спровоцировать не только сброс его акций акционерами, но и массовый отток вкладов из банка, что окажет на него пагубное воздействие. В случае снижения курса акций банки не непосредственно, а через инвестиционные компании активно скупают их на вторичном рынке. Операции с собственными акциями на вторичном рынке банки проводят не только ради нивелирования нежелательных тенденций в движении их курса, но и для того, чтобы спровоцировать его движение в нужном для банка направлении. Например, массированная скупка собственных акций приводит к искусственному росту их курса и создает видимость укрепления рыночных позиций банка.

2.2. Эмиссия акций КРАБ ВлНовосибирсквнешторгбанкВ».

В качестве примера эмиссий ценных бумаг коммерческими банками я опишу эмиссии акций КРАБ тАЬНовосибирск внешторгбанктАЭ.

Новосибирский коммерческий региональный банк Внешторгбанка ВлНовосибирсквнештогрбанкВ» зарегистрирован в Центробанке России 31 января 1992 года. КРАБ ВлНовосибирсквнешторгбанкВ» - закрытое акционерное общество. Генеральная лицензия № 410 на право совершения всех видов банковских операций в рублях и иностранной валюте в стране и за рубежом получена 24 марта 1993 года.

В 1997 году получена лицензия профессионального участника рынка ценных бумаг. Копия лицензии дана в приложении 3.

На 1 января 1998 года уставный капитал банка составил 7680 млн. рублей.

Всего банк проводил 3 выпуска акций.

Первый выпуск акций произведен при учреждении банка и зарегистрирован 28 февраля 1992 года. Первоначальный уставный фонд банка составил 114 млн.руб.

Эмиссия включала 2 категории акций:

- именная обыкновенная номер ЦБ-1010041013;

- именная привилегированная номер ЦБ-1020041013.

Всего было выпущено 1120 обыкновенных акций с номиналом 100 000 рублей на сумму 112 млн. рублей и 400 привилегированных акций с номиналом 5000 рублей на сумму 2 млн. рублей. Валютного номинала акции не имели и на биржах акции не котировались.

Дата начала выпуска 24 марта 1992 года, дата окончания выпуска 11 ноября 1992 года

Попо привилегированным акциям были объявлены дивиденды в размере 300% годовых. Дивиденды выплачивались - один раз в год, после общего собрания акционеров.

Владелец обыкновенной акции имел право на голосование на собрании акционеров (по принципу: одна акция -один голос), право на получение дивидендов, право на получение соответствующей доли имущества при его распределении в связи с ликвидацией банка.

Владелец привилегированной акции имет право на получение дивидендов в размере, зафиксированном при их выпуске в проспекте эмиссии и право на соответствующую долю имущества при его распределении в связи с ликвидацией банка.

Второй выпуск акций был зарегистрирован 19.02 1993 года.Путем размещения этого выпуска акций было распределение между учредителей. Вторая эмиссия включала также 2 категории акций:

- именная обыкновенная;

- именная привилегированная.

Дата начала выпуска 1.03.1993, дата окончания выпуска 27.07. 1993

Всего было реализовано 8060 обыкновенных акций с номиналом 100 000 рублей на сумму 806 млн. рублей и 8000 привилегированных акций с номиналом 5000 на сумму 40 млн. рублей.

Акции этого выпуска также не имели валютного номинала.

Порядок выплаты дивидендов по обыкновенным акциям был установлен один раз в год после общего собрания акционеров, по привилегированным - один раз в год. По привилегированным акциям был объявлен размер дивидендов - 25% годовых.

По обыкновенным акциям банк выплатил дивиденды в 1993 году - 64,8%, в 1994 году - 0%, в 1995 году - 100%.

По привилегированным акциям фактически размер дивидендов составил в 1993 году - 200%, в 1994 году - 100%, в 1995 году - 300%.

5 апреля 1996 года общим собранием акционеров принято решение о третьем выпуске акций.

Уставный капитал банка увеличился до 7680 млн рублей путем увеличения номинальной стоимости размещенных акций. На эти цели банк направил часть фонда переоценки основных средств в размере 6720 млн. рублей, которая распределилась пропорционально размещенным акциям.

Решение о третьем выпуске эмиссионных ценных бумаг представлено в приложении 4.