Отчет о движении денежных средств ООО "СИР"

1 Общая характеристика ООО ВлСИРВ»

2. Учет денежные средства на предприятии

2.1 Учет денежные средства в кассе

2.2 Учет денежные средства на расчетном счете

Заключение

Библиографический список литературы

Приложения

Введение

Практика для студентов является неотъемлемой составной частью учебного процесса по подготовке высококвалифицированных специалистов экономического профиля по специальности ВлБухгалтерский учет, анализ и аудитВ».

В процессе осуществления своей деятельности предприятия вступают в хозяйственные связи с разными предприятиями, организациями и лицами. Постоянно совершающийся кругооборот хозяйственных средств вызывает непрерывное возобновление многообразных расчётов.

Правильная организация расчетных операций обеспечивает устойчивость оборачиваемости средств организации, укрепление в ней договорной и расчетной дисциплины и улучшение ее финансового состояния.

Расчеты осуществляются в денежной форме. Денежные средства тАУ это финансовые ресурсы организации, самые высоко ликвидные активы, возможные обеспечить выполнение обязательств любого уровня и вида. От их наличия зависит своевременность погашения кредиторской задолженности предприятия. Между организациями большинство расчетов производится безналично. Безналичные расчеты ведутся путем перечисления денежных средств со счета плательщика на счет получателя с помощью различных банковских операций, замещающих наличные деньги в обороте. Поэтому большое значение имеет учет денежных средств и контроль за их обращением на расчетных и валютных счетах в банках.

Наличными средствами, как правило, ведутся внутренние расчеты. Движение наличных денег совершается посредством кассовых операций. В условиях рыночной экономики следует исходить из принципа, что умелое использование денежных средств может приносить предприятию дополнительный доход, и следовательно, необходимо постоянно думать о рациональном вложении временно свободных денежных средств для получения дополнительной прибыли. Поэтому бухгалтерский учет денежных средств имеет важное значение для правильной организации денежного обращения, организации расчетов и кредитования.

Цель практики тАУ изучение информационной системы и экономического механизма деятельности хозяйственного субъекта в современных условиях, получение практических навыков работы по специальности ВлБухгалтерский учет, анализ и аудитВ», а также сбор данных для последующего выполнения дипломной работы.

Объектом исследования послужит предприятие Общество с ограниченной ответственностью ВлСтроительство и РемонтВ».

1 Общая характеристика ООО ВлСИРВ»

Полное фирменное наименование исследуемого предприятия тАУ общество с ограниченной ответственностью ВлСтроительство и РемонтВ».Сокращенное фирменное наименование тАУ ООО ВлСИРВ».

Основной целью ООО ВлСИРВ» является получение прибыли от осуществления производственно-хозяйственной деятельности на принципах хозяйственного расчета и самофинансирования.

Форма собственности компании тАУ частная.

Местонахождение и адрес компании: 462432, Оренбургская обл., г. Орск, ул. Пионерская д. 1.

Основное направление деятельности фирмы: оптово-розничная продажа строительных материалов в Оренбургской области.

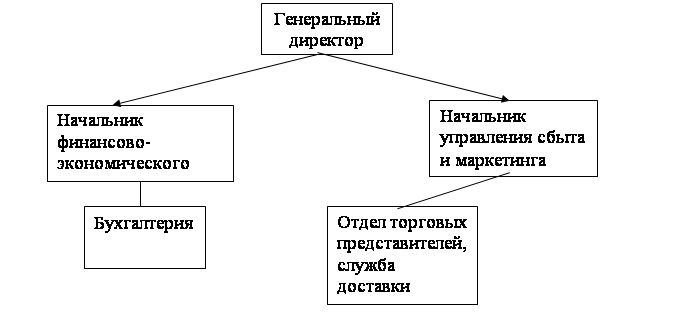

Организационная структура ООО ВлСИРВ» представлена на рисунке 1:

Рисунок 1. Организационная структура предприятия ООО ВлСИРВ».

Главный бухгалтер занимается руководством бухгалтерской службы, сдачей отчетности предприятием, ведет учет на расчетном счете и расчеты с поставщиками и подрядчиками.

Старший бухгалтер занимается расчетом заработной платы и расчетами с государственным сектором по предоставлению ему услуг.

Бухгалтер материалист тАУ ведет учет движения материалов на складе, учет гарантийных услуг и материалов, разносит кассу и проводит финансовый анализ.

В учетной политике ООО ВлСИРВ» основным средством признается имущество, используемое и приносящее доход свыше 12 месяцев и имеющее материальную форму. Учет осуществляется на основании ПБУ ВлУчет основных средствВ» и методических указаний по бухгалтерскому учету основных средств. Классификация объектов основных средств производится в соответствии с общероссийским классификатором основных фондов ОК 013-94, единицей учета является инвентарный объект. Аналитический учет ведется по каждому инвентарному объекту.

В ООО ВлСИРВ» в состав основных средств входят:

¾ Здания и сооружения

¾ Машины и оборудование

¾ Транспортные средства

¾ Хозяйственный инвентарь

¾ Прочие основные средства.

Аналитический учет объектов основных средств ведется в программе 1С:Бухгалтерия с помощью следующих документов:

- поступление основного средства,

- ввод в эксплуатацию объекта,

- перемещение основного средства,

- выбытие объекта основного средства,

- карточка основного средства,

- инвентаризация основных средств,

- регламентный документ (расчет амортизации за месяц).

Учет основных средств ведется на счете 01, обороты по Дт 01 тАУ поступление основных средств, обороты по Кт 01- отражают выбытие основных средств, сальдо 01 счета показывает наличие основных средств.

Суммы фактических затрат собираются на 08 счете. Сальдо Дт 08 отражает сумму фактических затрат по незаконченному строительству и приобретению. Обороты Дт 08 тАУ сумма фактическ5их затрат по приобретению основного средства за отчетный месяц. Обороты по Кт08 тАУ фактические затраты составляющие первоначальную стоимость сданных в эксплуатацию объектов.

Поступление основных средств по договору купли-продажи отражается на предприятии следующими проводками, например:

Дт 08.4 Кт 60.1 приобретение за плату ОС машины ГАЗ 500 000 руб.;

Дт 01.1 Кт 08.4 введен в эксплуатацию объект основного средства машина ГАЗ 500 000 руб.;

Дт 60.1, Кт 51.1 оплачен счет-фактура на приобретенное основное средство 500 000 руб.

Дт 10 Кт 60,76 оприходование материалов, полученных от поставщиков;

Дт 60, 76 Кт 51.1 оплачен счет-фактура на приобретенные ценности;

Дт 08.5 Кт 02,05,10,69,70 отражены затраты по строительству объекта;

Дт 01.1 Кт 08.5 введен объект в эксплуатацию по первоначальной стоимости.

Прием и передача основных средств оформляется актом формы №ОС-1. Отдельные карточки основных средств на предприятии не ведутся, сведения об объектах можно узнать из инвентаризационной описи формы №ИНВ тАУ 1.

Амортизация в ООО ВлСИРВ» рассчитывается линейным способом.

Когда основное средство выбывает, заполняется акт о списании основного средства формы №ОС- 4.

Выбытие основных средств в ООО ВлСИРВ» происходило по причинам, другие виды выбытия не встречались в практике ООО ВлСИРВ»:

- Продажи основного средства;

- Списание ОС и др.

Выбытие основных средств оформляется в бухгалтерии проводками:

Дт 51.1 Кт 91.1 Учитывается выручка от продажи основного средства;

Дт 01.2 Кт 01.1 Списывается балансовая стоимость;

Дт 02.1 Кт 01.2 Списывается начисленная амортизация;

Дт 91.1 Кт 99.0 Определяется финансовый результат от продажи ОС.

Ремонт основных средств ведется собственными силами в планомерном порядке, согласно установленного графика. В связи с тем, что парк оборудований и машин небольшой, то суммы, затраченные на текущий и капитальный ремонт основных средств, не оказывает существенного влияния на финансовый результат предприятия, поэтому в бухгалтерии ремонт основных средств оформляется проводками:

Дт 10 Кт 50, 51 покупка материалов необходимых для ремонта,

Дт 26 Кт 10 отнесение расходов на ремонт на общехозяйственные расходы.

Модернизация основных средств не проводится, так как оборудование имеет небольшой срок эксплуатации и не нуждается в усовершенствовании.

2. Учет денежные средства на предприятии

2.1 Учет денежные средства в кассе

Порядок ведения кассовых операций регламентируется следующими документами:

¾ Федеральный закон от 22.05.2003 N 54-ФЗ "О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт" (далее - Закон N 54-ФЗ);

¾ Порядок ведения кассовых операций в Российской Федерации, утвержденный Решением Совета директоров Банка России от 22.09.1993 N 40;

¾ Положение о правилах организации наличного денежного обращения на территории Российской Федерации, утвержденное Советом директоров Банка России от 05.01.1998 N 14-П (далее - Положение о наличном денежном обращении);

¾ Типовые правила эксплуатации ККМ при осуществлении денежных расчетов с населением, утвержденные Письмом Минфина России от 30.08.1993 N 104.

Расчеты наличными деньгами между предприятиями могут осуществляться в пределах лимитов, установленных законодательством Российской Федерации. При этом каждое предприятие должно иметь кассу и вести кассовую книгу по установленной форме.

В случае транспортировки денежных средств и ценностей, получаемых или сдаваемых в учреждения банков, а также иной необходимости руководитель предприятия ООО ВлСИРВ» предоставляет кассиру транспортное средство и охрану. При этом кассиру, сопровождающим его лицам и водителю транспортного средства запрещается:

¾ разглашать маршрут движения и размер суммы доставляемых денежных средств и ценностей;

¾ допускать в салон транспортного средства лиц, не назначенных руководителем предприятия для их доставки;

¾ следовать пешком, попутным или общественным транспортом;

¾ посещать магазины, рынки и другие подобные места;

¾ выполнять какие-либо поручения и любым иным образом отвлекаться от доставления денег и ценностей по назначению.

С кассиром на предприятия ООО ВлСИРВ» и лицом, его замещающим, заключен договор о полной материальной ответственности.

Записи в кассовой книге ведутся в 2 экземплярах через копировальную бумагу чернилами или шариковой ручкой. Вторые экземпляры листов должны быть отрывными и служат отчетом кассира, первые - остаются в кассовой книге. Первые и вторые экземпляры листов нумеруются одинаковыми номерами.

Неоговоренные исправления в кассовой книге не допускаются, вносимые коррективы заверяются подписями кассира, а также главного бухгалтера предприятия или лица, его заменяющего.

Записи в кассовую книгу производятся кассиром сразу же после получения или выдачи денег по каждому ордеру или другому заменяющему его документу. Ежедневно в конце рабочего дня кассир подсчитывает итоги операций за день, выводит остаток денег в кассе на следующее число и передает в бухгалтерию в качестве отчета второй отрывной лист (копию записей в кассовой книге за день) с приходными и расходными кассовыми документами под расписку в кассовой книге.

В ООО ВлСИРВ» при условии обеспечения полной сохранности кассовых документов кассовая книга ведется автоматизированным способом, при котором ее листы формируются в виде машинограммы "Вкладной лист кассовой книги". Одновременно с ней формируется машинограмма "Отчет кассира". Обе машинограммы должны составляться к началу следующего рабочего дня, иметь одинаковое содержание и включать все реквизиты, предусмотренные формой кассовой книги.

Нумерация листов кассовой книги в машинограммах осуществляется автоматически в порядке возрастания с начала года. В машинограмме "Вкладной лист кассовой книги" последним за каждый месяц должно автоматически печататься общее количество листов кассовой книги за каждый месяц. В последней за календарный год машинограмме указывается общее количество листов кассовой книги за год.

Кассир после получения машинограмм "Вкладной лист кассовой книги" и "Отчет кассира" обязан проверить правильность составления указанных документов, подписать их и передать отчет вместе с приходными и расходными кассовыми документами в бухгалтерию под расписку во вкладном листе кассовой книги.

В целях обеспечения сохранности и удобства использования машинограммы "Вкладной лист кассовой книги" в течение года хранятся кассиром отдельно за каждый месяц. По окончании календарного года (или по мере необходимости) они брошюруются в хронологическом порядке. Общее количество листов за год заверяется подписями руководителя и главного бухгалтера предприятия, книга опечатывается.

Контроль за правильным ведением кассовой книги возлагается на главного бухгалтера предприятия.

Прием наличных денег предприятиями при осуществлении расчетов с населением производится с обязательным применением ККТ.

Предприятия могут иметь в своих кассах наличные в пределах лимитов, установленных банками по согласованию с руководителями предприятий, а всю денежную наличность сверх установленных лимитов обязаны сдавать в банк. При необходимости лимиты остатков касс пересматриваются.

Предприятия не имеют права накапливать в своих кассах наличные деньги сверх установленных лимитов для осуществления предстоящих расходов, в том числе на оплату труда. В отдаленных местностях, где нет банков, допускается выдача денег из выручки одних предприятий на нужды других. Порядок такой выдачи регулируется договором между предприятиями по согласованию с банками, обслуживающими эти предприятия.

Предприятия вправе хранить в своих кассах наличные деньги сверх установленных лимитов только для оплаты труда, выплаты пособий по социальному страхованию и стипендий не свыше 3 рабочих дней (для предприятий, расположенных в районах Крайнего Севера и приравненных к ним местностях, - до 5 дней), включая день получения денег в банке.

Кассовые операции оформляются типовыми формами первичной учетной документации для предприятий и организаций, утвержденными Постановлением Госкомстата России от 18.08.1998 N 88.

Пунктом 37 Порядка ведения кассовых операций установлена обязательность проведения ревизии кассы предприятия в сроки, установленные руководителем предприятия, а также при смене кассиров. Ревизия проводится с полным полистным пересчетом денежной наличности и проверкой других ценностей, находящихся в кассе. Остаток денежной наличности в кассе сверяется с данными учета по кассовой книге. Для проведения ревизии кассы приказом руководителя предприятия назначается комиссия, которая составляет акт. При обнаружении ревизией недостачи или излишка ценностей в кассе в акте указываются их сумма и обстоятельства возникновения. Форма акта ревизии наличия денежных средств в кассе установлена Постановлением Госкомстата N 88. При автоматизированном ведении кассовой книги проверяется правильность работы программных средств обработки кассовых документов.

Согласно п. 13 Порядка ведения кассовых операций наличные денежные средства принимаются в кассу по приходным кассовым ордерам (унифицированная форма кассового ордера N КО-1). Ордера должны быть подписаны главным бухгалтером или лицом, на это уполномоченным распоряжением руководителя предприятия. Приходный кассовый ордер выписывается бухгалтером организации, регистрируется в книге регистрации приходных и расходных документов (форма N КО-3) и передается кассиру. Приходные кассовые ордера и квитанции к ним, а также расходные кассовые ордера и заменяющие их документы должны быть заполнены бухгалтерией четко и ясно чернилами, шариковой ручкой или выписаны на машинке (пишущей, вычислительной). Подчистки, помарки или исправления в этих документах не допускаются.

Приняв деньги в кассу, кассир выдает лицу, от которого принимаются деньги, квитанцию к приходному кассовому ордеру за подписями главного бухгалтера организации и кассира, заверенную печатью (штампом) кассира или оттиском кассового аппарата.

Прием и выдача денег по кассовым ордерам может производиться только в день их составления.

Деньги в кассу организации могут поступать из различных источников. Это могут быть средства, полученные из банка по чеку на выплату заработной платы и хозяйственные нужды, поступления от сотрудников организации в погашение задолженности перед организацией по выданным подотчетным средствам или предоставленным займам, выручка от реализации товаров (работ или услуг). В зависимости от источника поступления денег оформление операций производится по-разному. Общим для них является одно - на все поступившие в кассу деньги выписываются приходные кассовые ордера.

В кассу организации ООО ВлСИРВ» также могут быть внесены денежные средства в следующих ситуациях.

¾ В случае неполного использования сумм, полученных под отчет, подотчетные лица сдают неизрасходованный остаток в кассу. При этом также заполняется приходный кассовый ордер с выдачей квитанции подотчетному лицу. В бухгалтерском учете такая операция отражается записью:

Д-т 50, К-т 71 - получены денежные средства от подотчетного лица.

¾ При возврате сотрудником в кассу организации полученного ранее займа или возмещение нанесенного организации ущерба производится запись:

Д-т 50, К-т 73 - возврат займа сотрудником.

¾ Организация может получить заем от другой организации:

Д-т 50, К-т 66 (67) - получены денежные средства по договору займа.

¾ Сторонняя организация, взявшая денежные средства по договору займа, может вернуть их в кассу организации:

Д-т 50, К-т 58 - возвращены средства по договору займа.

Общим для всех перечисленных случаев является то, что при осуществлении кассовых операций не требуется использования кассового аппарата. Достаточно выписать приходный кассовый ордер.

Выдача наличных денежных средств из кассы учреждения производится по расходным кассовым ордерам (форма N 0310002), а в случае выдачи денежных средств под отчет нескольким лицам применяется Ведомость на выдачу денег из кассы подотчетным лицам (форма N 0504501). При выдаче из кассы наличных денежных средств определенным приказом руководителя учреждения раздатчикам, с которыми заключены договоры о полной материальной ответственности, учет ведется кассиром в Книге учета выданных раздатчикам денег на выплату заработной платы, денежного довольствия военнослужащих и стипендий по унифицированной форме N 0504046, утвержденной Приказом Минфина России от 23.09.2005 N 123н "Об утверждении форм регистров бюджетного учета". Документы на выдачу денег должны быть подписаны руководителем, главным бухгалтером или уполномоченными на это лицами. Выдача денег кассиром и раздатчиком по одной ведомости запрещается.

В тех случаях, когда на прилагаемых к расходным кассовым ордерам документах, заявлениях, счетах и др. имеется разрешительная надпись руководителя учреждения, подпись его на расходных кассовых ордерах не обязательна (п. 14 Порядка).

Ответственность за сохранность денег и других ценностей, находящихся в кассе, несет кассир. На кассира возлагается полная материальная ответственность за сохранность всех принятых им ценностей (п. 33 Порядка).

После издания приказа о назначении кассира руководитель бюджетного учреждения обязан под расписку ознакомить его с Порядком, после чего с кассиром заключается договор о полной материальной ответственности. Типовая форма такого договора представлена в Приложении N 2 к Постановлению Минтруда России от 31.12.2002 N 85 "Об утверждении Перечней должностей и работ, замещаемых или выполняемых работниками, с которыми работодатель может заключать письменные договоры о полной индивидуальной или коллективной (бригадной) материальной ответственности, а также типовых форм договоров о полной материальной ответственности". Договор должен предусматривать ответственность кассира за сохранность ценностей в кассе организации и правильное оформление кассовых документов. Его составляют в двух экземплярах:

- один экземпляр остается у кассира;

- второй экземпляр передают в кадровую службу или бухгалтерию.

Со стороны бюджетного учреждения договор подписывает руководитель или другой, уполномоченный им, работник.

В целях сохранности все наличные деньги и ценные бумаги в бюджетных учреждениях должны храниться в несгораемых металлических шкафах, которые по окончании работы кассы закрываются ключом и опечатываются печатью кассира.

Ключи от металлических шкафов и печати хранятся у кассиров. Учтенные дубликаты ключей в опечатанных кассирами пакетах, шкатулках и др. хранятся у руководителей учреждений. В обязательном порядке не реже одного раза в квартал проводится их проверка комиссией, назначаемой руководителем, результаты ее фиксируются в акте.

В сроки, установленные руководителем учреждения, а также при смене кассиров производится внеплановая ревизия кассы с полным полистным пересчетом денежной наличности и проверкой других ценностей, находящихся в кассе. Остаток денежной наличности в кассе сверяется с данными учета по кассовой книге. Для производства ревизии кассы приказом руководителя бюджетного учреждения назначается комиссия, которая составляет акт по форме N 0504088, утвержденной Приказом Минфина России N 123н. При обнаружении ревизией недостачи или излишка ценностей в кассе в акте указывается их сумма и обстоятельства возникновения.

Перед началом инвентаризации кассир дает расписку в том, что все поступившие деньги или другие ценности (денежные документы, ювелирные изделия и т.д.) оприходованы, выбывшие - списаны, а все первичные документы по ним сданы в бухгалтерию. Во время ревизии какие-либо операции, связанные с приемом или выдачей ценностей из кассы, не проводятся.

Акт подписывают все члены комиссии, а также кассир. Если акт не подписал хотя бы один из них, результаты инвентаризации считаются недействительными.

В ООО ВлСИРВ» одна расчетная касса. Размер лимита в кассе составляет 50 000руб., который строго соблюдается кассирами. Лимит превышается только в течение трех дней два раза в месяц, в которые выплачивается аванс работникам предприятия с 9 по 11 число каждого месяца и заработная плата с 25 по 27 число каждого месяца.

Синтетический учет кассовых операций ведется на счете 50, счет активный. По Дебету счета отражается поступление денежных средств в кассу, по Кредиту тАУ их выбытие.

Основанием для выполнения бухгалтерских операций (оприходование и выдача) по кассе служит только кассовый отчет с приложенными к нему подтверждающими документами (платежной ведомости, приходных и расходных кассовых ордеров), составленными на основании первичных документов.

Выдача наличных денег из кассы оформляется только расходными кассовыми ордерами (РКО) формы КО тАУ 2 и платежными ведомостями формы КО-3 Пример: Гульнара А.Г. выдали из кассы денежные средства в размере 600 руб.; в подотчет, по расчетно-платежной ведомости выдали заработную плату за март 2008 (напротив получившей суммы работник расписывается, если же сумма не получена в срок, то кассир ставит напротив неполученной суммы в строке ВлподписьВ» - депонировано.

ВаПосле заполнения расходных или приходных кассовых ордеров, бухгалтер регистрирует их в журнале регистрации. Но регистрация приходных и расходных кассовых ордеров может осуществляться с применением средств вычислительной техники. В ООО ВлСИРВ» используется реестр документов, в котором зарегистрированы все приходные и расходные кассовые ордера за определенный период .

Каждый день в кассе ведется кассовая книга, в которой отражается приход, расход и остатки в кассе на начало и конец рабочего дня.

В кассе существует такая операция как снятие денежных средств из кассы. То есть бухгалтерия имеет право проверить движение денежных средств в кассе в любой момент времени. Сверяется остаток на начало дня + приход - расход, если конец рабочего дня, то выводится сальдо на конец дня, цифра должна соответствовать наличным деньгам в кассе, находящихся на данный момент. После проверки составляется акт о снятии денежных средств в кассе.

В конце каждого месяца оформляется отчет в форме Журнала-ордера и Ведомости по счету 50 за месяц и ли другой период

2.2 Учет денежные средства на расчетном счете

В се свободные денежные средства организации ООО ВлСИРВ» хранят в обслуживающих учреждениях банков на специально открываемых расчетных счетах. Каждому расчетному счету банк присваивает номер, который должен быть указан на всех документах при списании или поступлении денег на счет.

Номер счета ООО ВлСИРВ» двадцатизначный и знаки в номере лицевого счета располагаются с первого разряда, слева:

¾ первый знак (одна цифра) означает номер раздела плана счетов;

¾ следующие два знака (две цифры) означают номер счета первого порядка;

¾ четвертый и пятый знаки (две цифры) означают номер счета второго порядка;

¾ следующие три знака (три цифры) означают код валюты или драгоценного металла;

¾ девятый знак (одна цифра) является защитным ключом;

¾ следующие четыре знака (четыре цифры) означают номер филиала (отделения, структурного подразделения);

¾ последние семь знаков (семь цифр) означают порядковый номер лицевого счета клиента (организации, предприятия, фирмы и т. д.).

Расчетный счет представляет собой бессрочный вклад организации, т.е. остаток денежных средств, оставшийся на конец года, переходит на следующий год.

Хранение денежных средств на счетах в банках имеет большое значение, так как:

¾ надежно обеспечивается их сохранность от расхищений;

¾ контролируется использование по целевому назначению;

¾ облегчаются и ускоряются расчеты между юридическими лицами путем применения безналичных форм расчетов.

Определенную выгоду имеют организации: банк зачисляет на их расчетные счета вкладной процент в определенном размере от среднегодового остатка денежных средств на счете.

В случае выявления органами ИФНС РФ по г. Орску фактов открытия банками расчетных (текущих, валютных, ссудных, депозитных и др.) счетов без уведомления налогового органа на руководителей организаций, а также на физических лиц-предпринимателей налагается административный штраф в размере стократной минимальной месячной оплаты труда, установленной законодательством РФ.

Для открытия расчетного счета организация самостоятельно выбирает наиболее удобный и выгодный для себя банк, куда должны быть представлены следующие документы:

- Заявление на открытие счета по специальной форме.

- Карточка с образцами подписей руководителя и главного бухгалтера организации с оттиском печати (в двух экземплярах). Крестьянское (фермерское) хозяйство, арендатор на индивидуальной аренде представляют карточку с одной подписью, заверенную нотариально.

- Решение городской (районной) администрации о создании организации.

- Копия утвержденного устава, договора аренды, документа на право пользования землей или других документов, подтверждающих законность функционирования организации.

- Справки о постановке на учет в:

- Ваналоговой инспекции по месту регистрации;

- Вафонде социального страхования;

- Вафонде пенсионного обеспечения;

- Вафонде обязательного медицинского страхования.

Распорядителями денежных средств, находящихся на расчетных счетах, являются руководитель организации и главный бухгалтер, которые подписывают все документы, на основании которых производится списание денег.

В связи с этим при смене одного из двух распорядителей денежных средств (руководителя организации или главного бухгалтера) в учреждение банка должна быть представлена новая карточка с образцами подписей и оттиском печати организации.

Денежные средства, хранящиеся на расчетных счетах, предназначены как для основной деятельности, так и для вложений во внеоборотные активы.

В силу этого на расчетные счета зачисляются денежные средства, получаемые в результате основной деятельности организации: выручка от продажи готовой продукции и товаров, от предоставления услуг, от выполняемых на сторону работ. Кроме того, на расчетные счета зачисляются выручка от реализации основных средств, арендная плата за сданные в аренду основные средства, а также выручка от реализации прочих активов (материалов, сырья, полуфабрикатов, ценных бумаг, нематериальных активов и т. д.), дивиденды по акциям, облигациям и т. п.

Расходуются денежные средства с расчетных счетов как на основную деятельность (приобретение сырья, материалов, товаров, оплата труда работников и пр.), так и путем вложений во внеоборотные активы (на приобретение основных средств, приобретение нематериальных активов и т. д.), а также на финансовые вложения (приобретение акций, облигаций и других ценных бумаг, предоставление займов и т. д.).

Поступление и списание денежных средств с расчетных счетов могут производиться двумя способами:

- наличным;

- безналичным.

При взносе наличных денег на расчетный счет, оформляемый объявлением на взнос наличными, учреждение банка выдает квитанцию установленного образца.

Платежное поручение (форма № 0401060) представляет собой письменное распоряжение владельца счета на списание денег с его счета и зачисление их на счет получателя. Оно применяется в основном по нетоварным операциям, для перечисления в бюджет налогов, удержанных из оплаты труда работников, для оплаты счетов организаций связи за услуги, для расчетов с органами имущественного, социального и медицинского страхования и в других случаях.

Расчеты с помощью платежных поручений осуществляются по договоренности сторон и по товарным операциям, которые могут быть срочными, досрочными и отсроченными.

При равномерных и постоянных поставках расчеты между поставщиками и покупателями могут осуществляться в порядке плановых платежей на основании договоров (соглашений) с использованием платежных поручений, а также других расчетных банковских документов.

При этой форме расчеты осуществляются не по каждой отдельной отгрузке, отпуску товаров или оказанию услуг, а путем периодического перечисления денежных средств в сроки и в размерах, заранее согласованных сторонами. Плановые платежи применяются как при одногородних, так и при иногородних расчетах и могут производиться платежными поручениями, платежными требованиями, переводами и /или расчетными чеками. Суммы каждого планового платежа устанавливаются сторонами на предстоящий месяц (квартал) исходя из периодичности платежей и объема закупок (поставок) продукции, товаров или оказания услуг. Перерасчеты производятся в порядке, обусловленном в соглашении (договоре).

Платежные поручения действительны в течение 10 дней со дня выписки, не считая день выписки документа, и принимаются банками к исполнению без ограничения суммы только при наличии средств на счете плательщика.

Платежные поручения выписываются с использованием технических средств для банка и всех сторон, участвующих в расчетах. Первый экземпляр должен быть подписан руководителем и главным бухгалтером организации и иметь оттиск печати. Помарки и подчистки в платежных поручениях не допускаются.

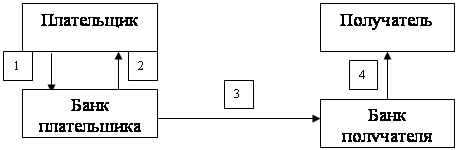

Рассмотрим схему расчетов при помощи платежных поручений в ООО ВлСИРВ» (рис. 1)

Рис. 1. Схема расчетов при помощи платежных поручений:

1. Представление в банк платежного поручения; 2. Возврат банком последнего экземпляра платежного поручения с отметкой о выполнении приказа владельца счета; 3. Пересылка платежного поручения в банк, обслуживающий получателя, для зачисления денег на его счет; 4. Сообщение получателю о зачислении денег на его счет (в выписке банка)

В доперестроечный период наибольший удельный вес в структуре безналичных расчетов занимала акцептно-инкассовая форма (акцептная или инкассовая). При этой форме расчетов банковским расчетным документом является платежное требование (ф. № 0401061).

ИНКАССО тАФ вид банковской операции, заключающейся в получении банком денег по различным документам (векселям, чекам и т. п.) от имени и за счет своих клиентов.

Чтобы воспользоваться акцептно-инкассовой формой расчетов, поставщик составляет документы на отпуск товаров покупателю (счета-фактуры, накладные и пр.) и от транспортной организации (при отправке товаров) должен получить транспортные документы (железнодорожные и другие квитанции). На основании составленных и полученных документов поставщик выписывает платежное требование, которое передает в банк на инкассо.

Акцептно-инкассовая форма расчетов тАЬначинается от поставщикатАЭ, который отправляет покупателю товары или оказывает услуги. На отправленные товары (оказанные услуги, выполненные работы) составляются необходимые документы, на основании которых выписывается платежное требование.

Полученные платежные требования банк, обслуживающий поставщика, пересылает в банк, обслуживающий плательщика, или оставляет у себя, если счета поставщика и плательщика находятся в одном банке.

На акцепт платежного требования установлено 3 рабочих дня, не считая день поступления документов в банк, но в некоторых случаях по просьбе клиента он может быть продлен до 7 дней. В сроки, установленные для акцепта, платежные требования помещаются в картотеку № 1 (срочная картотека). Если в течение срока, установленного для акцепта, плательщик не заявил о своем отказе от оплаты платежного требования, оно считается акцептованным и подлежит оплате. В настоящее время наибольшее распространение имеет отрицательный акцепт (тАЬмолчаливый акцепттАЭ). Сущность отрицательного акцепта состоит в том, что если в установленный срок письменный отказ от оплаты в банк не поступил, то платежное требование считается акцептованным (тАЬмолчание тАФ знак согласиятАЭ) и подлежит оплате.

При наличии денег на расчетном счете плательщика платежное требование оплачивается и с отметкой об оплате пересылается в банк поставщика.

Акцептно-инкассовая форма расчетов применяется только в том случае, если она предусмотрена договором или соглашением, заключенным между поставщиком и покупателем.

В течение срока, установленного для акцепта, плательщик может заявить полный или частичный отказ от акцепта.

Полный отказ от акцепта может быть заявлен:

- при поступлении незаказанных товаров;

- при поступлении ранее оплаченных товаров;

- в случаях, предусмотренных договором.

Частичный отказ от оплаты, т. е. отказ от оплаты части суммы, указанной в платежном требовании, может быть заявлен при:

- поступлении наряду с заказанными незаказанных товаров;

- поступлении ранее частично оплаченных товаров;

- завышении цены или количества, несоблюдении ассортимента и в других случаях, предусмотренных договором.

Плательщик обязан возвратить в обслуживающий банк платежное требование-поручение в течение трех дней со дня поступления его в банк плательщика.

При согласии полностью или частично произвести оплату руководитель и главный бухгалтер организации-плательщика подписывают и ставят оттиск печати на всех экземплярах платежного требования-поручения и передают их в обслуживающий банк.

Допускается передача платежного требования-поручения поставщиком непосредственно покупателю (плательщику). Плательщик (руководитель и главный бухгалтер) подписывает все экземпляры платежного требования-поручения, ставит оттиск печати и передает в свое отделение банка для оплаты, указывая сумму прописью,

При необходимости телеграфного авизования платежа поставщиком на всех экземплярах требования-поручения проставляется надпись тАЬПлатеж перевести телеграфомтАЭ. Об отказе полностью или частично оплатить платежное требование-поручение плательщик уведомляет обслуживающий его банк в течение трех дней после получения документов. Оплаченное платежное требование-поручение банк плательщика отправляет в банк, обслуживающий поставщика.

Рассмотрим схему расчетов при помощи платежных требований-поручений (рис. 2).

Рис. 2. Схема расчетов при помощи платежных требований-поручений:

1. Представление (пересылка) поставщиком в банк покупателя или непосредственно покупателю платежного требования-поручения транспортно-отгрузочных

Вместе с этим смотрят:

Автоматизацiя бухгалтерського облiку ТОВ "Хлiбороб"

Амортизация и износ основных средств

Амортизация основных средств и ее учет в зарубежных странах

Анализ дебиторской и кредиторской задолженности

Анализ деятельности предприятия ОАО "Оренбургский маслоэкстракционный завод"