Контрольно-надзорные функции Банка России

Страница 2

- непосредственность, предполагающая осуществление надзора именно Банком России.[7]

Рассматривая представленную информацию, можно прийти к заключению, что основная цель банковского надзора не поиск и наказание банков, допускающих нарушения, а создание условий для более эффективного функционирования банковской системы в целом.

1.2 Формы и виды банковского надзора

Реализуя свои надзорные функции, Банк России обрабатывает (изучает, анализирует и обобщает) поступающую банковскую информацию, непрерывно наблюдает за состоянием банковской системы и за деятельностью кредитных организаций. Суть наблюдения состоит в осуществлении специальных мер, направленных на постоянный сбор, пополнение и обновление информации, касающейся банковской деятельности кредитных организаций, на оценку, анализ и прогноз состояния и динамики явлений и процессов, происходящих в денежно-кредитной сфере России. Наблюдение (как правовая форма банковского надзора) именуется также документарным, или дистанционным, надзором. Однако и в теории, и на практике признается, что «одно из главных ограничений, связанных с документарным надзором, состоит в том, что он основывается на статистических данных и сведениях, передаваемых самими банками. Это означает, что с возрастанием серьезности проблем, с которыми сталкивается тот или иной банк, снижается вероятность получения от него адекватной и полной информации о действительной ситуации.[8] В процессе банковского надзора помимо наблюдения применяется и такая форма, как проверка, которая может быть проведена как выездом на место, так и без выезда. Проверка является наиболее эффективной формой банковского надзора. В особенности это касается непосредственных проверок кредитных организаций. Главная цель надзорных проверок – определение непосредственно на месте реального финансового состояния кредитных организаций, их филиалов, выявление ситуаций, угрожающих интересам кредиторов и вкладчиков, проверка соблюдения ими действующего банковского, валютного законодательства и нормативных актов Банка России.[9]

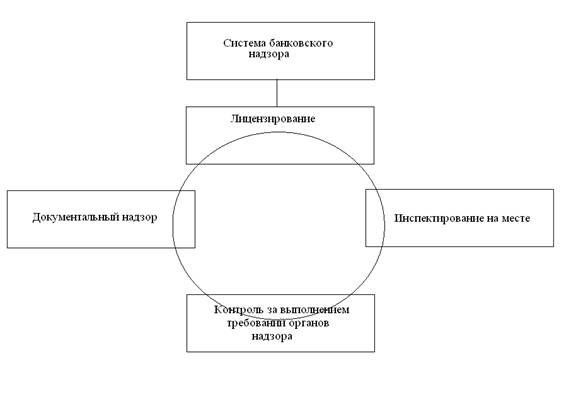

Чтобы быть достаточно действенной, система банковского надзора должна включать в себя различные виды контроля. К их числу можно отнести:

- государственный (выражается в существовании системы банковского законодательства)

- общественный (контроль со стороны общества)

- ведомственный (надзор со стороны Центрального Банка или другого специального ведомства)

- независимый (контроль независимых аудиторских фирм)

Механизм банковского надзора представляет собой систему инструментов и методов организации банковской деятельности. Основными методами являются:

- пруденциальный (дистанционный, документальный) надзор – на основании форм отчетности, предоставленных кредитными организациями в Центральный Банк)

- инспектирование (инспекционные проверки деятельности кредитных организаций с выездом на места)

Иную классификацию предлагает нам Тедеев А. А., по мнению автора методы банковского надзора, делятся на административные и экономические, регулирующие и надзорные.

Административные методы включают лицензирование, прямые ограничения (лимиты) и запреты. Например, запрет на проведение страховых операций с клиентами, назначение временной администрации в проблемные банки. Экономические методы оказывают в основном, косвенное воздействие на деятельность банков. Выделяют три основные группы методов: налоговые, нормативные и корректирующие (гибко стимулирующие предпочтительное с точки зрения ЦБ поведение коммерческих банков). Банк России широко использует нормативный метод путем издания специальных инструкций и организации контроля за их исполнением.

Регулирующие методы направлены на снижение банковских рисков. К ним относятся разработанные Банком России инструктивные материалы. Они предполагают, исследование как административных, так и экономических методов. Надзорные методы нацелены на организацию контроля за выполнением банковского законодательства и инструкций ЦБ.[10]

1.3 Системы банковского надзора

При организации системы банковского надзора большое значение придается предоставлению кредитными учреждениями информации о своей деятельности (рис.1)

В силу особенностей своей деятельности банк является достаточно закрытым учреждением. Требования к раскрытию информации включают необходимость опубликования регулярных финансовых отчетов, или объявления текущих результатов. Необходима также детальная проверка банков инспекторами, результаты которой не могут быть полностью опубликованы из соображений коммерческой тайны. Здесь особенно важен вопрос о разрешении одних бухгалтерских стандартов и методов обработки данных. Кроме того, достоверность информации может быть поставлена под сомнение, из-за возможности представления заведомо неверных данных или из сокрытия, что достаточно часто случается в практике банковского надзора.

Известны следующие системы банковского надзора:

1) Центральный Банк разделяет обязанности по надзору с другими государственными органами – смешенная система. (США, Франция, Германия, Япония)

2) Надзор осуществляет исключительно Центральный Банк. (Италия, Нидерланды, Россия)

3) Органы надзора отделены от Центрального Банка. (Канада, Швейцария)[11]

Во всех трех группах есть страны, экономика в которых процветает и банковская система достаточно стабильна и надежна. Различия в организации системы банковского контроля в значительно степени связаны с их историческими традициями и национальными особенностями.

2. Валютный контроль и валютное регулирование

Иным направлением контрольно-надзорной деятельности Центрального банка, является валютный контроль и валютное регулирование. “Современный экономический словарь”, предлагает следующий вариант трактовки данных терминов:

Валютное регулирование – деятельность государственных органов по управлению обращением валюты, контролю за валютными операциями, воздействию на валютный курс национальной валюты, ограничению использования иностранной валюты. [12] Валютный контроль – ограничение обращения иностранной валюты в целях устранения дефицита платежного баланса и предотвращения потоков "горячих денег", дестабилизирующих курс национальной валюты.[13] Основным нормативным актом, регулирующим вопросы осуществления валютного контроля и надзора, является Федеральный закон "О валютном регулировании и валютном контроле" от 10.12.2003 N 173-ФЗ. Согласно настоящему закону, валютный контроль в России существует в двух видах: как валютный контроль Банка России и как валютный контроль Правительства РФ. Однако не вся валютно-контрольная деятельность Банка России является банковской, с точки зрения предмета и объекта такого контроля. В действующем законодательстве существует два самостоятельных направления валютного контроля Банка России. Предметом одного из них действительно являются нормы банковского права и банковские правоотношения. Речь идет о контрольной деятельности, нацеленной на обеспечение законности банковских операций, а также на соблюдение кредитными организациями иных норм банковского законодательства России, если в процессе их реализации используются валютные ценности. Вместе с тем, учитывая содержание главы 10 Федерального закона “О Центральном банке РФ (Банке России)”, нельзя признать банковской ту часть валютно-контрольной деятельности Банка России, которая осуществляется в отношении физических и юридических лиц, не являющихся кредитными организациями. Правоотношения между Банком России и упомянутыми выше лицами по поводу валютных ценностей носят характер не банковских, а исключительно валютных правоотношений. Такой вывод позволяет утверждать, что Банк России как орган государства выполняет контрольно-надзорные функции не только в рамках банковского законодательства. Банк России, согласно закону, может действовать исключительно как орган валютного контроля, в соответствии с валютным законодательством. Его контрольная деятельность в сфере валютных правоотношений, если она напрямую не связана с банковской деятельностью и нормами банковского права, а осуществляется в интересах достижения целей налогового, таможенного и валютного законодательства, является частью единого валютно-правового режима государства.[14]