Валютный рынок. Фундаментальный и технический анализ

Страница 9

5. %R перестает расти в середине подъема и поворачивает вниз, не дойдя до верхней справочной линии

6. %R поднимается выше верхней сигнальной линии

(3.3.8)

Осцилятор Forecast

Строится следующим образом:

1. Вычисляется линия регрессии по Н-свечам

2. Вычисляется прогноз цены по линии регрессии на следующий период

3. Строится график различия между прогнозом и фактической ценой в процентах

Данный осцилятор больше 0, когда прогноз цены больше, чем фактическая цена, и меньше 0 если прогноз меньше факта.

(3.3.9)

Параметры индикаторов

Для вычисления большинства индикаторов (осциляторы смело отношу к индикаторам) необходмо указать один или несколько параметров. Оптимальные значения можно оптимизировать методом простой прогонки в MetaStock.

Для мноргих параметров по умолчанию стоит 14, т.к. на рынке существует квартальный цикл: 3 месяца или 14 недель. Для дневных свечек в качестве периода можно брать число рабочих дней в неделе 5 или 6, число рабочих дней в месяце – 22 ( или от Фибоначи 21), для МА можно 65 – колическтво рабочих дней в квартале. Если интрадей, то для часовиков: 6 – длительность торговой сессии, 12 – половина рабочего дня, 24 – торговый день или числа кратные им. Иак для Боллинжера хорошие результаты при 48 или близко к ним (2 рабочих дня).

Правила использования осциляторов вообще:

1. Осциляторы используются, как правило, в бестрендовых участках рынка. (МА(64)>MA(24)>MA(12) = False or MA(64)<MA(24)<MA(12) = False), При развитом тренде во внимание принимаются только сигналы по тренду, т.е. если тренд вверх то сигналы воспринимать на покупку, а не на продажу.

2. Пересечение с 0 линией как сигнал является слабым и принимается во внимание в том случае, если не противоречит основной тенденции движения цены.

3. Критические значения осциляторов говорят только о том, что текущее значение цен происходит слишком быстро и, следовательно, можно ожидать скорой коррекции. Из этого, однако, следует и то, что осцилятор может достигать зоны наложения задолго до окончания тренда (если в начале тренда цены менялись значительно), и долго оставаться там по мере дальнейшего развития тренда. Следовательно, особенно сильный сигнал возникает в случае, если в зоне наложения осцилятор совершает несколько колебаний и только затем покидает ее.

4. Расхождение ценового графика и осцилятора (дивергенция). Ценовой график образует новый пик, по абсолютному значению превышающий предыдущий, но социлятор этого не подтверждает. Сама величина дивергенции не влияет на силу последующего изменения цены. Использование дивергенции – один из самых надежных методов теханализа.

5. На графиках осциляторов полезно использовать линии тренда, поддержки, сопротивления и прочие. Часто именно на осциляторах можно увидеть классические фигуры разворота, которые имеют большее значение, чем на ценовом графике.

6. Зоны перекупленности и перепроданности необходимо устанавливать индивидуально, в зависимости от типа рынка и временного интервала, по которому строится график.

7. Значительно облегчает работу построение МА на самом графике осцилятора. Правила работы с МА, построенной на базе осцилятора, идентичны как и с ценами.

8. Чем короче период осцилятора, тем сигналы возникают чаще и запаздывают меньше, соответственно велика доля лжи. При использовании осциляторов с большим периодом количество сигналов уменьшается, увеличивается отставание, но повышается надежность.

(3.4)

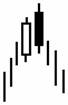

Анализ конфигураций на графиках подсвечников

(3.4.1)

Классификация и терминология

Разнообразные формы свечей или конфигураций, составленные из свечей, на графиках японских подсвечников имеют свои наименования (часто поэтические и довольно выразительные), помогающие составлять из них определенного смысла индикаторы и пользоваться ими для построения прогнозов.

Одним весьма характерным типом свечей, с появалением которых связывают многие сигналы, являются Doji – свечи, у которых Open=Close. Тело этой свечки вырождается в прямую горизонтальную, а все индивидуальные особенности заключены в тенях.

«Японские свечи»

Конспект отдельных глав книги С. Нисона

«Японские свечи: графический анализ финансовых рынков».

Подготовлено в виде справочного руководства для трейдеров,

имеющих навыки технического анализа.

Содержание:

|

Ø Модели разворота

1. «Молот» и «повешенный»

2. Модель поглощения

3. «Завеса из темных облаков»

4. «Просвет в облаках»

5. Звезды

Ø Другие модели разворота

6. Модель «Харами»

7. Вершины и основания «Пинцет»

8. Модель «Захват за пояс»

9. «Две взлетевшие вороны

10. «Три черные вороны»

11. Модель «Контратака»

12. Фигуры разворота, для формирования которых требуется более длительное время

Ø Модели продолжения тенденции

13. Окно

14. Модель «Три метода»

15. «Три наступающих белых солдата»

16. Модель «Разделение»

Ø Дожи

|

|

Модели разворота

1. Молот и повешенный

Свеча:

a) Тело находится в верхней части ценового диапозона. Цвет тела не имеет значения.

b) Нижняя тень в два раза длиннее тела.

c) У свечи нет верхней тени или она очень короткая.

Усиливающие факторы:

a) Чем длиннее нижняя тень, чем короче верхняя, чем больше тело – тем больше потенциал.

b) Хотя цвет тела и не имеет значения, но бычий цвет молота – больший бычий потенциал, медвежий цвет повешенного – больший медвежий потенциал.

Особенности:

a) В случае повешенного важно подтверждение медвежьего сигнала. Чем больше ценовой разрыв вниз между телом повешенного и ценой открытия на следующий день (период), тем больше вероятность того, что повешенный образует вершину. Еще одним подтверждением медвежьего характера может быть свеча черного цвета, цена закрытия которого ниже цены закрытия в день (период) появления повешенного.

b) Молот характеризует предшествующая динамика цен. Если перед молотом появляется свеча ярко выраженного медвежьего признака (например, длинное тело без теней) – это свидетельство того, что медвежий рынок набирает силу и тогда необходимо дождаться подтверждения того, что быки контролируют ситуацию (например, следующую свечу с ценой закрытия выше цены закрытия молота). Важно следить, не прорвал ли молот важный уровень поддержки!

2. Модель поглощения

Описание:

a) На рынке должна быть ярко выраженная тенденция (пусть даже краткосрочная).

b) Модель образуется двумя свечами. Второе тело должно поглотить первое (тени не в счет).

c) Второе тело должно быть контрастным по цвету. Исключение лишь тогда, когда тело настолько мало, что сравнимо с дожи или является дожи (поглощение крохотного белого тела очень большим белым телом при нисходящей, поглощение крохотного черного тела очень большим черным телом при восходящей тенденции).

Усиливающие факторы:

a) Первая свеча имеет очень маленькое тело, второе очень большое.

b) Если модель поглощения появляется после затяжной или очень стремительной тенденции.

c) Если второй свече соответствует больший объем торговли.

d) Если вторая свеча поглощает несколько тел.

3. Завеса из темных облаков

В первый день (период) появляется свеча с сильным белым телом. На следующий день (период) цена открытия превышает максимум предшествующего торгового дня (периода) (т. е. находится выше верхней тени первой свечи). Однако к концу дня цена закрытия приближается к дневному минимуму и перекрывает значительную часть белого тела предшествующей свечи. Цена закрытия черной свечи должна перекрыть более 50% тела белой свечи. В противном случае нужно ждать дальнейших сигналов медвежьей тенденции.