Аккредитивные формы расчетов

Страница 2

— векселя на предъявителя, которые являются распоряжениями произвести платеж определенного размера по требованию, очень похожи на чеки, за исключением, что при этом не требуется подписи владельца счета; иногда потребители разрешают ипотечным компаниям или предприятиям коммунального хозяйства выставлять векселя на предъявителя на свои текущие счета. Это делается для того, чтобы сэкономить время и средства на обработку счетов к оплате и на почтовую пересылку чека. Банк не примет тратту, выставляемую экспортером, до тех пор, пока японский производитель не представит всех документов и не выполнит всех условий, определенных в аккредитиве;

— срочная тратта — является распоряжением произвести платеж установленной суммы в определенное время в будущем. Она похожа на датированный будущим числом чек за тем исключением, что в этом случае также не требуется подписи владельца счета. Большинство аккредитивов предусматривает именно срочные тратты, которые предоставляют необходимое время для доставки товаров и их продажи, чтобы средства для покрытия тратты могли быть депонированы на счет.

Однако обычно экспортер не хочет ждать срок платежа по срочной тратте, чтобы получить причитающиеся ему деньги. Поэтому он часто уступает свою срочную тратту банку со скидкой. Депонирование тратты означает, что банк приобретает срочную тратту до истечения срока ее погашения за сумму, которая меньше установленной для выплаты по этой тратте. Эта скидка является для японского экспортера платежом в виде процента от величины тратты за получение денег до истечения срока погашения тратты.

Если американский импортер обнаруживает свою несостоятельность до истечения срока погашения тратты, то банк по отношению к японскому экспортеру права регресса обычно не имеет. В тех случаях, когда экспортером является крупная кредитоспособная компания, она может предложить банку получить право регресса в случае несостоятельности партнера указанной компании. В этом случае экспортер гарантирует выплату тратты при наступлении срока ее погашения. Обычно это делается для того, чтобы побудить банк дисконтировать тратту с наименьшей скидкой. Экспортер гарантирует срочную тратту, делая на ней передаточную подпись, после чего она получает название акцептованный торговый вексель.

6. БАНКОВСКИЙ АКЦЕПТ

Крупный многонациональный банк в любой момент обычно владеет дисконтированными срочными траттами стоимостью в миллионы долларов. Часто банки стремятся ликвидировать некоторые из этих дисконтированных срочных тратт до истечения срока их погашения. Они могут сделать это, продав их другим банкам, крупным корпорациям или, в некоторых случаях, центральным банкам. Чтобы продать срочные тратты, банки всегда дают гарантию того, что они будут погашены с наступлением срока, и делают это независимо от действий импортера. Банк осуществляет гарантию, делая на дисконтированной срочной тратте передаточную подпись (индоссамент) и ставя на ней свой фирменный знак. Поскольку теперь банк принимает регресс в случае несостоятельности лица, против которого выставлена данная тратта, то эта индоссированная срочная тратта называется банковским акцептом.

Когда банк продает или дисконтирует срочную тратту как банковский акцепт, он получает за нее больше денег, чем он платит за нее экспортеру, то есть его скидка меньше. И поскольку риск для нового владельца (в рассматриваемом случае для другого банка) сокращается, как и время до срока погашения тратты, так как прежний владелец обычно какое-то время уже продержал ее до совершения последней сделки. Поэтому банк может дисконтировать банковский акцепт по более высокой цене. Приобретя банковский акцепт, другой банк может, в свою очередь, спустя какое-то время продать его следующему владельцу. Обычно и второй банк ставит на нем свой фирменный знак, индоссамент, то есть гарантирует его погашение в должное время. Этот процесс может проходить через 3 и даже через 4 банка, каждый из которых гарантирует выплату по исходной тратте. Следовательно, банковские акцепты — это одни из самых безрисковых инструментов рынка краткосрочных капиталов, которые может приобрести инвестор.

7. ОБЩИЙ ОБЗОР РАБОТЫ АККРЕДИТИВНОЙ СИСТЕМЫ

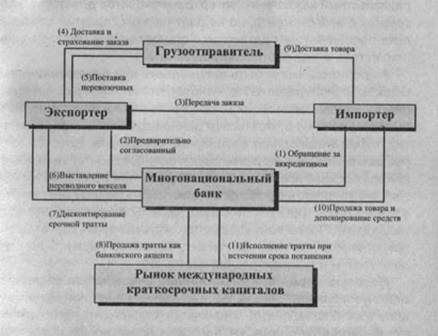

На рис.1 представлена схема работы аккредитивной системы. Ее главными участниками являются импортер и экспортер, многонациональный банк, грузоотправитель и рынок международных краткосрочных капиталов, который и предоставляют другие банки, крупные корпорации, правительства и центральные банки. Аккредитивная система позволяет импортеру и экспортеру вести свои операции так, словно их партнерами являются компании, работающие с ними в одной стране. В приведенном примере банк действует подобно японской компании, занимающейся экспортом, и подобно американской компании, занимающейся импортом. И ни импортер, ни экспортер не должны беспокоиться о международных кредитных рисках, так как действие их партнеров по сделке гарантируется банком.

|

|  |

Банк также позволяет импортеру и экспортеру обходить многие трудности в работе с иностранной валютой и на рынке долгосрочных капиталов. Импортер может платить в долларах и вычислять свои доходы от отсроченного платежа, исходя из американской нормы прибыли. Способность банка дисконтировать тратту на рынке международных краткосрочных капиталов позволяет неограниченно поставлять денежные средства для финансирования международной торговли.

8. ВАРИАНТЫ ОСНОВНОЙ СИСТЕМЫ

На практике аккредитивная система имеет много разновидностей и сталкивается с некоторыми затруднениями. Остановимся на некоторых наиболее общих вариантах аккредитивов.

В большинстве случаев в сделку вовлекается более одного банка. Банк страны импортера, который получает и подтверждает заявку на аккредитив, известен как банк-эмитент. Если банк-эмитент не имеет отделений в стране экспортера, он извещает либо банк-корреспондент в той стране, либо банк экспортера, известный как банк-акцептор. Банк-акцептор действует в интересах банка-эмитента, но не дает никаких гарантий платежа, пока последний не подтвердит установленным образом свой аккредитив, внеся соответствующую плату.

Аккредитивы могут быть отзывными или безотзывными. Безотзывной аккредитив гарантирует, что экспортер осуществит платеж в исполнении своих обязательств даже в том случае, если импортер захочет отказаться от данной сделки. Поэтому экспортер, который выполняет специальный заказ, для которого, скорее всего, не будет другого покупателя, предпочтет именно такой вид аккредитива. Отзывной аккредитив позволяет импортеру аннулировать заказ до поставки перевозочных документов в банк-эмитент (или в банк-акцептор, если аккредитив это подтверждает). После того как соответствующие документы будут представлены, банк должен акцептировать соглашение для выдачи тратты и гарантирования платежа.

Безотзывной подтвержденный аккредитив определяет цену и величину заказа. Если компания предпочитает разрешать выполнение повторяющихся заказов по ценам и объемам, меняющимся со временем, то более подходящим средством является аккредитив в виде учета банком тратт, выставленных экспортером на покупателя. Этот вид аккредитива позволяет выполнять повторяющиеся заказы по ценам, количествам и значениям обменных курсов, которые устанавливаются во время совершения заказа. Очень крупные и кредитоспособные импортеры могут позволить, чтобы их аккредитив передавался другому лицу, то есть самый широкий круг экспортеров может выполнять их заказы и выставлять за эти заказы переводные векселя.

9. АЛЬТЕРНАТИВЫ АККРЕДИТИВАМ

В некоторых ситуациях банк может не хотеть или не иметь возможности выдать аккредитив. Это особенно относится к импортерам, которые располагаются в странах с плохо развитой экономикой или в странах с нерыночной экономикой, а также при реализации тех проектов, которые связаны с экспортом капитала на долгосрочной основе, таких его форм, как фабрики, предприятия коммунального хозяйства и транспортные сети. И в этом случае для облегчения торговли и контролирования кредитного риска имеется ряд альтернатив.