Организация и учет безналичных расчетов в системе фи-нансового менеджмента предприятия торговли

Страница 7

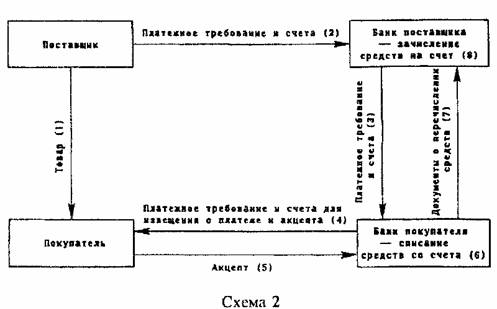

Расчеты платежными требованиями. Платежное требование — это расчетный документ, содержащий требование получателя средств плательщику об уплате определенной суммы через банк. Ниже приводится схема документооборота при расчетах платежными требованиями (схема 2).

Платежные требования наиболее целесообразны при расчетах за товары и услуги. Они удобны поставщику, так как банк осуществляет инкассирование платежных требований, следит за взысканием денег с покупателя. Покупатель имеет возможность по документам контролировать соблюдение поставщиком договорных условий, отказаться от акцепта, если эти условия нарушены. Акцепт бывает предварительный или последующий. При предварительном акцепте банк списывает средства со счета плательщика, не получив от него в установленный срок отказа от акцепта. Таким образом, предотвращается неправомерное списание средств с бюджетных и некоторых других счетов, хотя при этом движение денег задерживается на несколько дней. При последующем акцепте банк списывает средства сразу, но затем восстанавливает их на счете, если плательщик в установленный срок заявит отказ от акцепта. Здесь списание средств, а значит движение их основной массы, ускоряется. Учитывая, что отказы от акцепта составляют всего несколько процентов от общего объема платежей, возврат средств и связанная с этим задержка их движения весьма невелики. Недостатками расчетов платежными требованиями являются длительный документооборот и возможность возникновения неплатежей из-за отсутствия средств у плательщика.

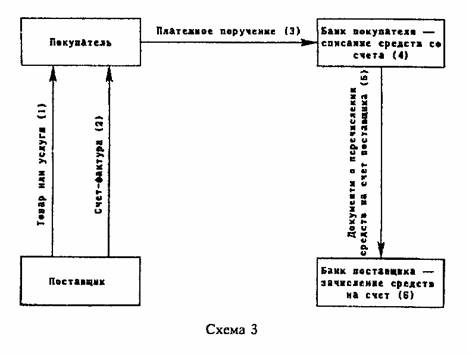

Расчеты платежными поручениями. Платежное поручение представляет собой расчетный документ, содержащий поручение плательщика банку о перечислении с его счета определенной суммы на счет получателя. Схема документооборота такова (схема 3).

Наиболее широко платежные поручения используются в расчетах за закупаемую у колхозов и совхозов сельхозпродукцию, в других товарных расчетах. С их помощью производятся также предварительная оплата товаров и услуг, авансовые платежи, преобладающая часть нетоварных платежей, например, в бюджет. Расчеты поручениями ускоряют платежи. Но поставщики зачастую не заинтересованы в их применении, так как попадают в зависимость от покупателей, которые могут задерживать их выписку.

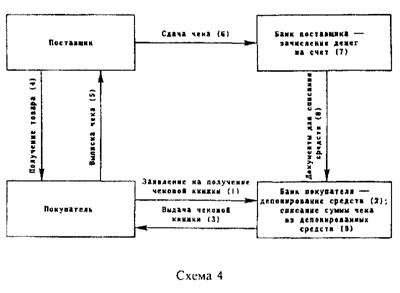

Расчеты чеками. Расчетный чек — документ, содержащий поручение чекодателя банку о перечислении с его счета определенной суммы на счет чекодержателя. Документооборот при чековой форме расчетов изображен на схеме 4.

Примечания: 1. Выписка чека (5) проводится представителем покупателя сразу же вслед за получением товара у поставщика (4). 2. С предприятиями, своевременно выполняющими обязательства перед банком и поставщиками, банк может заключить соглашение на выдачу чековых книжек без депонирования средств и гарантировать платежи по чекам в случае отсутствия средств у чекодателя за счет банка. С учетом этого не проводится операция 2 и видоизменяется операция 9.

Расчетные чеки следует отличать от денежных чеков, по которым из банка выдаются наличные деньги; с них нельзя давать сдачу наличными деньгами. Чеки используются в расчетах за товары, принятые по приемосдаточным документам, а также за услуги транспорта. Это одна из гарантированных форм расчетов. Оплата чеков обеспечивается банковским кредитом или из специально созданного депозита.

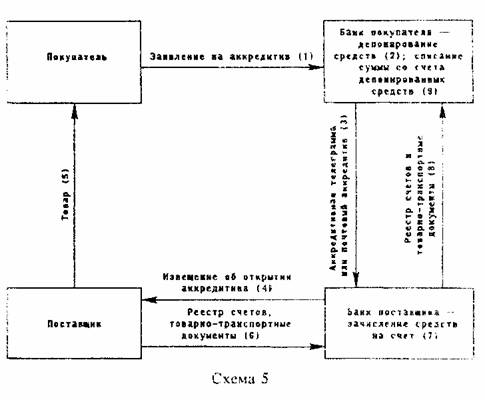

Аккредитивная форма расчетов. Аккредитив — поручение банка покупателя банку поставщика производить оплату счетов этого поставщика за отгруженный товар или оказанные услуги на условиях, предусмотренных в аккредитивном заявлении покупателя. Документооборот при аккредитивной форме расчетов имеет такой вид (схема 5).

Примечание. С предприятиями плательщиками, своевременно выполняющими обязательства перед банками и поставщиками, учреждения банков могут заключать договор на открытие аккредитива без депонирования средств. В этом случае банк гарантирует при временном отсутствии средств на счете предприятия оплату поступающих дебетовых авизо на суммы выплат по аккредитивам за счет средств банка. С учетом этого операция 2 не производится, а операция 9 видоизменяется.

Аккредитив применяется в иногородних расчетах за товары, главным образом при разовых поставках. К недостаткам аккредитивной формы расчетов относится задержка грузооборота: как видно из схемы, отгрузка товара производится только после получения аккредитива.

Такие гарантированные формы расчетов, как чеки и аккредитивы, выгодны поставщикам в расчетах с неаккуратными плательщиками или покупателями, платежеспособность которых им неизвестна. Что касается плательщиков, то депонирование собственных средств для выставления аккредитива или покупки чековой книжки на отдельных счетах задерживает оборот денег и может привести к временным финансовым затруднениям. Чтобы не допустить этого, целесообразно прибегать к получению краткосрочных кредитов на указанные цели.

Способы расчетов. К наиболее распространенным способам расчетов относятся зачеты взаимных требований и плановые платежи. Зачеты могут носить постоянный и разовый характер, производиться между двумя предприятиями или их группой. Для проведения зачета каждому его участнику открывается отдельный счет, с которого совершаются платежи и на который зачисляются поступления. Если поступления превысят платежи, образуется кредитовое сальдо, сумма которого зачисляется на расчетный счет. Сумма дебетового сальдо, образовавшегося в результате превышения платежей над поступлениями, оплачивается с расчетного счета или за счет банковского кредита. Использование кредита для погашения сальдо по зачету является более экономным по сравнению с направлением его на оплату каждого расчетного документа в отдельности, поскольку кредита требуется меньше на сумму взаимно зачтенных платежей. В нашем хозяйстве имеются широкие возможности для развития зачетных операций, однако они применяются еще недостаточно. Стоит задача разработки эффективной системы постоянно действующих зачетов взаимных требований.

Плановые платежи применяются в расчетах между предприятиями, имеющими постоянные и относительно равномерные отношения по поставкам продукции. В качестве примера можно привести поставки железной руды на металлургические заводы. В этих случаях плательщик платит не за каждую поставку в отдельности, а периодически, например один раз в 3—5 дней. В конце каждого месяца расчеты уточняются. Этот способ расчетов значительно упрощает их, сокращает количество расчетных документов, максимально приближает движение денежных средств к движению продукции, стоимость которой они опосредствуют.

Обо всех проведенных операциях по списанию и зачислению средств банки информируют владельцев счетов, выдавая им регулярно выписку из счетов.

Порядок, формы и сроки платежей оказывают непосредственное влияние на состояние финансов и платежеспособность предприятий. Безналичные расчеты являются завершающей стадией выполнения хозяйственных договоров, представляют собой одну из форм проявления хозяйственной самостоятельности хозрасчетных предприятий. Предприятия материально заинтересованы в нормальном и бесперебойном ходе реализации произведенной продукции, неотъемлемой составной частью которой являются безналичные расчеты.

Вывод

В ходе написания курсовой работы на тему : “Формы безналичных расчетов в системе финансового менеджмента предприятия” мною были рассмотрены все существующие в народном хозяйстве Украины формы безналичных расчетов и, особенно, вексельную, как наиболее часто применяемую, прогрессивную и передовую.

Досконально изучив инструкцию №7 “Про безналичные расчеты в хозяйственном обороте Украины” я понял механизм осуществления безналичных платежей а также отношения возникающие в процессе их осуществления.