5.3. Управление дебиторской задолженностью

Самой распространенной и важной формой пополнения финансов фирмы являются счета дебиторов, которые представляют собой задолженность потребителей фирме за предоставленные товары или услуги. Предоставление кредита является одним из многих факторов, под воздействием которых изменяется спрос на продукцию фирмы.

Управление дебиторской задолженностью означает ускорение оборачиваемости и относительное снижение темпов роста дебиторской задолженности и подразумевает постановку следующих задач:

• определение политики предоставления кредита и инкассации для различных групп покупателей и видов продукции;

• анализ и ранжирование покупателей в зависимости от объемов закупок и предлагаемых условий оплаты;

• контроль состояния расчетов с дебиторами по отсроченным или просроченным платежам;

• определение приемов ускорения востребования долгов и уменьшения безнадежных долгов;

• задание условий продажи, обеспечивающих гарантированное поступление денежных средств;

• прогноз поступлений денежных средств от дебиторов с учетом инфляции и невозврата части долгов в силу их старения.

Реализация поставленных задач требует принятия решений по следующим вопросам:

• анализ платежеспособности дебиторов;

• анализ задолженности по дебиторам с целью выявления «злостных неплательщиков» или «хронических должников»;

• оперативная оценка состояния дебиторской задолженности и возможности ее взыскания;

• комплексная оценка потерь предприятия от несвоевременного погашения дебиторской задолженности;

• принятие мер по взысканию просроченной дебиторской задолженности и оценка их эффективности;

• ускорение средней оборачиваемости задолженности дебиторов.

Для оценки возможности взыскания просроченной дебиторской задолженности представляется необходимым составление реестра старения счетов дебиторов по потребителям энергии и срокам их возникновения.

Расчет взвешенного старения дебиторской задолженности осуществляется в следующем порядке:

1. Вычисляется взвешенное старение счетов дебиторов по каждому сроку их возникновения путем перемножения количества дней просроченности дебиторской задолженности и удельного веса задолженности каждого временного интервала в общей сумме долгов.

2. Суммируются полученные значения.

3. При суммировании взвешенного старения счетов и срока, в течение которого дебиторская задолженность не относится к категории просроченной (например, до 30 дней), определяется средний период оборота дебиторской задолженности.

По оценкам специалистов, чем больше степень просроченности дебиторской задолженности, т. е. чем больше срок ее возникновения, тем меньше вероятность погашения всей се суммы.

При оценке величины дебиторской задолженности, которую предприятие планирует получить, следует также учитывать, что в условиях инфляции любая отсрочка платежа ведет к уменьшению се реальной стоимости.

Для определения стоимости дебиторской задолженности с учетом потерь от инфляции необходимо выполнить следующие расчеты:

1. Определить среднемесячный уровень инфляции соответствующего периода.

2. Оценить потери от инфляции в соответствующем периоде.

3. Оценить потери дебиторской задолженности, образовавшейся в 1997 г., в 1998 г.

4. Просуммировать потери.

5. Уменьшить сумму дебиторской задолженности (с учетом безнадежных долгов) на величину потерь от инфляции.

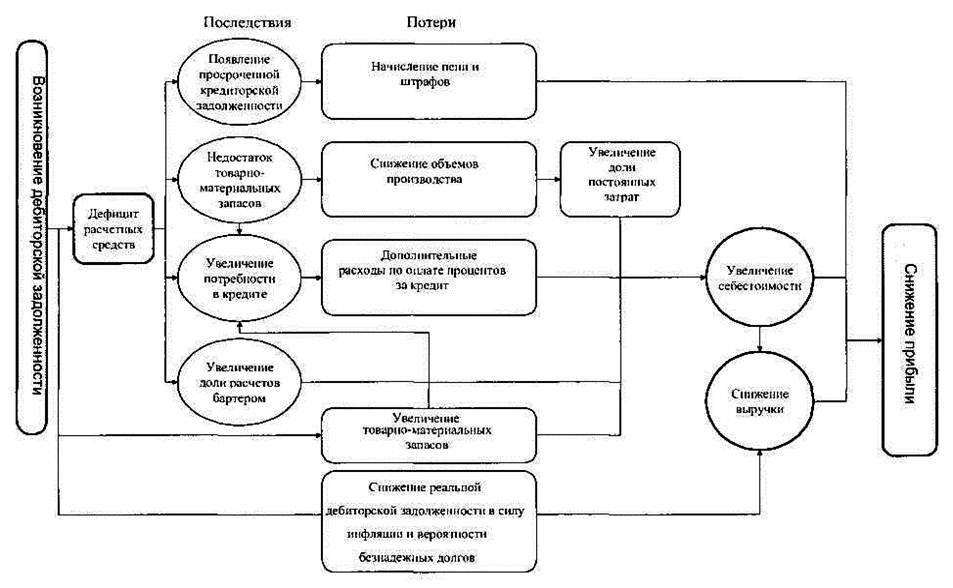

Анализ дебиторской задолженности должен учитывать также косвенные последствия несвоевременного погашения дебиторской задолженности, а именно:

• появление и рост просроченной кредиторской задолженности, что влечет за собой начисление пени и штрафов, как по договорам, так и по платежам в бюджет и внебюджетные фонды;

• увеличение потребности в кредите, вследствие чего возрастают издержки по оплате процентов за кредит;

• недостаток оборотных средств для обеспечения оптимального объема производства, в результате чего происходит сокращение доли переменных затрат в общей структуре себестоимости.

Действие последствий несвоевременного погашения дебиторской задолженности проявляется в значительном сокращении выручки, получаемой предприятием, а, следовательно, и прибыли (рис. 5).

Для количественной оценки последствий несвоевременного погашения дебиторской задолженности в исследуемом периоде в качестве исходных данных используется следующая информация:

• сумма выручки;

• сумма кредиторской задолженности;

• уровень инфляции;

• ставка рефинансирования;

Рис. 5. Последствия несвоевременного погашения дебиторской задолженности

•удельный вес задолженности поставщикам, задолженности в бюджет и внебюджетные фонды в общей сумме выручки;

•удельный вес стоимости товарно-материальных запасов в выручке;

• штрафные санкции, которые влечет несвоевременное погашение предприятием своих краткосрочных обязательств (кредиторской задолженности поставщикам, в бюджет и внебюджетные фонды);

• сумма кредита, необходимого для пополнения оборотных фондов и осуществления текущей деятельности.

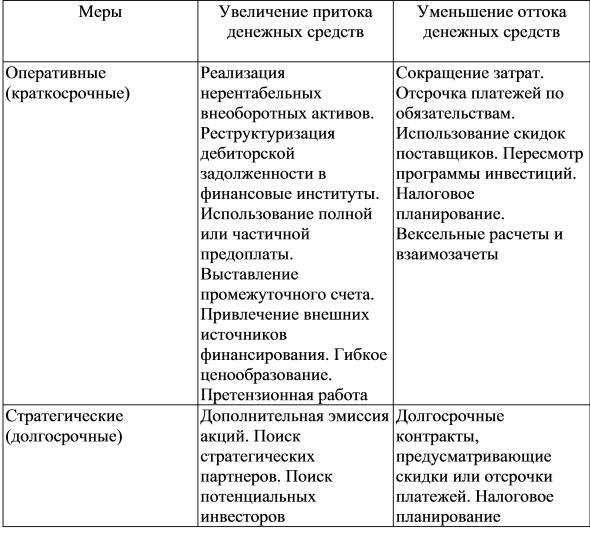

Так как прямым следствием несвоевременного погашения дебиторской задолженности является дефицит расчетных средств, то главной задачей по нейтрализации этого и последующих за ним последствий является увеличение притока и / или уменьшение оттока денежных средств, для реализации чего используются меры оперативного (краткосрочные) и стратегического (долгосрочные) характера (табл. 2).

Таблица 2. Меры по ликвидации дефицита денежных средств

.

Рассмотренный материал позволяет представить механизм управления дебиторской задолженностью в виде схемы, приведенной на рис. 6.

Рис. 6. Схема управления дебиторской задолженностью

< Назад

Вперед >

Содержание