Международная миграция капитала на всех стадиях развития

Целью настоящей курсовой работы является изучение процессов международной миграции капитала на всех его стадиях.

Международная миграция капитала означает движение финансовых потоков между кредиторами и заемщиками в различных странах.

В настоящее время масштабы и значимость международного перемещения капиталов достигают такого уровня, что данный процесс можно рассматривать как особую форму международных экономических отношений.

Изучение какого-либо процесса, в данном случае тАУ международной миграции капитала, как экономического явления тАУ возможно только, если он является часто повторяющимся, типичным и характерным для современного мирового хозяйства явлением.

Охарактеризовать экономическое явление можно, определив само понятие, рассмотрев его эволюцию, выявив характерные черты, особенности и формы реализации, изучив современные тенденции развития.

Все это позволит нам определить международную миграцию капитала как форму международных экономических отношений.

Международное перемещение капиталов имеет важное значение для развития мирового хозяйства, так как ведет к укреплению внешнеэкономических и политических связей стран, увеличивает их внешнеторговый оборот, ускоряет экономическое развитие и способствует росту объемов производства, превышает конкурентоспособность производимых товаров на мировом рынке, повышает технический потенциал стран-импортеров, увеличивает занятость в стране.

I МЕЖДУНАРОДНАЯ МИГРАЦИЯ КАПИТАЛА: СУЩНОСТЬ,

ЭТАПЫ И ФАКТОРЫ РАЗВИТИЯ

1.1. Экономическое содержание миграции капитала

Капитал как фактор производства представляет собой прежде всего запас материальных благ длительного пользования, необходимых для производства других товаров. Капитал так же как и труд, способен перемещаться между странами. Причем ему присуща гораздо более высокая степень международной стабильности по сравнению с рабочей силой. Объясняется это тем, что международное движение капитала представляет собой финансовую операцию, а не физическое перемещение людей из страны в страну, как это происходит в случае миграции трудовых ресурсов.

Движение финансовых потоков между кредиторами и заемщиками в различных странах, между собственниками и их фирмами, которыми они владеют за рубежом, образует международное движение капитала. Миграция капитала обычно не предполагает физическое перемещение из страны в страну производственных зданий и сооружений, машин, оборудования и других инвестиционных товаров. Когда бизнесмен приобретает за рубежом технику или любой другой инвестиционный товар, то подобная сделка, как правило, относится к внешней торговле, а не к международному перемещению капитала. Однако если машины и оборудование перевозятся в другую страну в качестве вклада в уставный капитал создаваемой или приобретаемой там фирмы, то в этом случае сделка будет рассматриваться как вывоз капитала.

На современном этапе развития мирового хозяйства одним из основных факторов развития международных экономических отношений (МЭО) считается вывоз капитала, его международные перемещения. Такие формы МЭО, как международная торговля товарами, услугами, технологиями затрагивают валютно-финансовые аспекты: при осуществлении экспортно-импортных операций проводятся международные расчеты или требуются международные кредиты, при международной миграции рабочей силы переводятся трансферты заработной платы. Таким образом, международные валютно-кредитные и финансовые отношения являются предпосылкой развития МЭО, и его следствием.

Современные темпы роста экспорта капитала во всех его формах опережают темпы роста товарного экспорта и темпы роста ВВП в промышленно развитых странах. По оценкам европейских экономистов, в конце 80-х тАУ начале 90-х годов темпы прироста иностранных инвестиций составляли 34%, тогда как международной торговли товарами тАУ только 7%, а уже к началу 2002 года тАУ 38% и 9,5% соответственно. Американские же эксперты оценивали общую сумму вывозимого финансового капитала в 2002 тАУ 4,5 трлн.долл. [8. С. 218]

1.2. Становление международной миграции капитала

Становление и развитие ММК началось значительно позже таких форм МЭО, как международная торговля товарами, международная трудовая миграция. Для возникновения только возможности экспорта капитала требовались достаточно значительные накопления его в стране.

Такая возможность появляется на первом этапе эволюции ММК, который начинается после завершения процессов первоначального накопления капиталов и с развитием капиталистических производственных отношений тАУ на рубеже ХVII тАУ XVIII вв. и продлился до конца XIX в. Данный этап называют Влэтапом зарождения вывоза капиталовВ». Происходящие процессы наиболее точно отражают термин Влвывоз капиталаВ», т.к. последний мигрировал исключительно в одном направлении (из метрополий в колонии) и носил ограниченный и случайный характер.

Второй этап эволюции ММК отсчитывают с конца XIX тАУ начала XX в. и до середины ХХ в., то есть по мере утверждения и распространения в мировом хозяйстве капиталистических производственных отношений. Процесс вывоза капитала осуществляется как между промышленными странами, так и между промышленными и развивающимися странами. На данном этапе вывоз капитала стал типичным, повторяющимся и характерным явлением, что позволяет определить этот термин и назвать этот этап тАУ Влэтапом вывоза капиталаВ».

Таким образом, вывоз капитала тАУ это процесс изъятия части капитала из национального оборота данной страны и перемещение его в товарной или денежной форме в производственный процесс и обращение другой страны с целью извлечения более высоких прибылей.

Однако на современном уровне развития мирового хозяйства уже недостаточно говорить только о вывозе капитала. С середины 50-х-60-х годов ХХ в. наступает третий этап эволюции международных перемещений капиталов, продолжающийся до настоящего времени, на котором происходящие процессы более объективно отражает термин Влмеждународная миграция капиталаВ». Причин этому несколько.

Во-первых, вывоз капитала осуществляют не только промышленно развитые страны, но и многие развивающиеся страны и бывшие социалистические страны. Так в 2002 г. иностранные инвестиции в группу развивающихся стран составили 132 млрд.долл., а они в свою очередь экспортировали капитал на сумму 64 млрд.долл. [11. МЭ и МО. 2004. №1].

Во-вторых, страны одновременно становятся и экспортерами и импортерами капитала. Так капиталовложения из стран ЕС в США за 2002г. составили 259 млрд.долл., и одновременно из США в страны ЕС было вывезено капитала на сумму 243 млрд.долл. [18. МЭ и МО. 2003. № 7].

В-третьих, экспорт капиталов вызывает значительные по объемам обратные движения капиталов в виде процентов на кредиты, предпринимательской прибыли, дивидендов по акциям. Например, в 2002г. платежи США по процентам за иностранные кредиты составили около 52 млрд.долл.

Исходя из вышесказанного, международная миграция капиталов тАУ это процессы встречного движения капиталов между различными странами мирового хозяйства независимо от уровня их социально-экономического развития, приносящие дополнительные доходы их собственникам.

Объективной основой ММК является неравномерность экономического развития стран мирового хозяйства, которая на практике выражается:

- в неравномерности накопления капитала в различных странах; в Влотносительном избыткеВ» капитала в отдельных странах;

- в несовпадении спроса на капитал и его предложения в различных звеньях мирового хозяйства. По оценкам специалистов, на начало XXI в. размер Влотносительного избытка капиталаВ» достиг 200-225 млрд.долл. [8. С. 227].

Термин ВлотносительныйВ» связан прежде всего с тем, что в промышленно развитых странах не наблюдается абсолютного избытка каптала, так как считается, что экономически производство имеет тенденцию неограниченного роста, а следовательно, и потребность в капитале должна быть всегда. Наряду с этим, экспорт капитала может осуществляться даже в случаях недостатка его для вложения внутри страны, ведь в условиях рыночной экономики вложения капитала находятся в прямой зависимости от размеров ожидаемых доходов.

1.3. Факторы развития международной миграции капитала

На развитие процесса ММК влияют две группы факторов, среди которых:

1) факторы экономического характера:

- развитие производства и поддержание темпов экономического роста;

- глубокие структурные сдвиги как в мировой экономике, так и в экономике отдельных стран (особенно с воздействием научно-технической революции и развитием мирового рынка услуг);

- углубление международных специализации и кооперации производства;

- рост транснационализации мировой экономики (так, объемы производства продукции зарубежными филиалами транснациональных корпораций США в 4 раза превышают объем экспорта из самих США);

- рост интернационализации производства и интеграционных процессов;

- активное развитие всех форм МЭО;

2) факторы политического характера:

- либерализация экспорта (импорта) капитала (свободные экономические зоны, офшорные зоны и др.);

- политика индустриализма в странах Влтретьего мираВ»;

- проведение экономических реформ (приватизация государственных предприятий, поддержка частного сектора, малого бизнеса);

- политика поддержки уровня занятости.

Вышеперечисленные факторы предопределяют ММК на макроэкономическом уровне. Наряду с этим имеет место экономическая целесообразность, непосредственно стимулирующая субъекты к экспорту и импорту капитала. При осуществлении экспорта капитала субъекты руководствуются экономической целесообразностью, состоящей в следующем:

- получении дополнительных прибылей;

- установлении контроля над другими субъектами;

- обходе протекционистских барьеров, выдвигаемых на пути движения товарных потоков;

- приближении производства к новым рынкам сбыта (например, на территории СНГ должно быть создано около 200 совместных предприятий с итальянским капиталом по производству макаронных изделий);

- получении доступа к новейшим технологиям (например, посредством приобретения контрольного пакета акций);

- сохранении производственных секретов путем создания зарубежных филиалов, на что обратил внимание американский экономист Ст.Хаймер еще в середине 70-х годов. Так, японский автомобильный концерн ВлТойотаВ», проникнув на американский рынок, предпочел организацию собственного филиала объединению с ВлДженерал МоторзсВ», хотя последний вариант был более прибылен;

- экономии на налоговых платежах, особенно при создании или регистрации предприятий в офшорных зонах и свободных экономических зонах;

- снижении расходов на охрану окружающей среды.

Экономическая целесообразность импорта капитала состоит в:

- возможности развития определенных новых и старых производств;

- привлечении дополнительных валютных ресурсов;

- расширении научно-технического потенциала;

- создании дополнительных рабочих мест.

Отличительными чертами современной миграции капиталов являются:

1. повышение роли государства в вывозе капитала (оно не только содействует вывозу, но и выступает экспортером). Вывоз государственных капиталов осуществляется преимущественно в развивающиеся и бывшие социалистические страны, в основном в форме кредитов. Государственные средства поступают в эти страны не только на двухсторонней, но и на многосторонней основе: через международные и региональные финансовые организации.

2. Усиление миграции частного капитала между развитыми странами.

3. Увеличение доли прямых иностранных инвестиций.

II ПРИЧИНЫ МЕЖДУНАРОДНОЙ МИГРАЦИИ КАПИТАЛА.

ПОКАЗАТЕЛИ УЧАСТИЯ СТРАНЫ В ПРОЦЕССЕ МИГРАЦИИ

2.1. Причины международной миграции капитала

Основными причинами вывоза капитала являются:

а) прибыль.

У богатейших стран мира образуется ВлизбытокВ» капитала, который не находит прибыльного приложения внутри страны и ищет выгоду за ее пределами. Другими словами, если внутренний рынок насыщен товарами и услугами, то вкладывать капитал в дальнейшее расширение производства этих товаров и услуг внутри страны бессмысленно, он не приносит желаемой прибыли. Поэтому капитал вывозится за границу, где имеется дешевое сырье, дешевая рабочая сила, выгодные условия сбыта продукции, а значит норма прибыли значительно выше, чем в собственной стране.

б) международное разделение труда.

В условиях современной научно-технической революции международное разделение труда приобретает характер технологической и подетальной специализации. Это значит, что узлы и детали для технически сложной продукции выгоднее производить в тех странах, которые имеют сравнительные преимущества перед другими государствами. Более того, в условиях современного производства изготовление некоторых видов наукоемкой и технически сложной продукции заранее рассчитано не на узкие национальные или региональные рамки, а на мировое экономическое пространство. Например, производство легковых автомобилей, компьютеров и т.д.

в) таможенные барьеры.

В условиях, когда многие государства ограничивают импорт товаров путем установления высоких таможенных пошлин на ввозимые товары, экспорт капитала является одним из способов обойти эти барьеры. Строительство предприятий за границей и продажа там производимой продукции дает экспортерам капитала такую возможность.

г) экология.

Многие развитые страны сегодня, уделяя большое внимание собственной экологической безопасности, строят за границей экологически вредные предприятия, ввозя в собственную страну готовую продукцию, изготовленную на этих предприятиях (медпрепараты, химическая промышленность и др.).

д) политика.

Вывоз капитала в виде государственных займов часто преследует не экономические, а политически цели. Поэтому государственный капитал может вывозиться и в страны с высокой степенью инвестиционного риска. Кроме того, изменение политической ситуации в стране может сильно влиять и на ввоз капитала, так как иностранный инвестор очень чутко реагирует на изменения политической ситуации в стране приложения капитала.

2.2. Показатели участия страны в международной миграции капитала

Участие страны в процессах ММК отражается в целом ряде показателей. Выделяют абсолютные показатели, например, объем экспорта капитала, объем импорта капитала, сальдо экспорта-импорта капитала, число предприятий с иностранным капиталом в стране, количество занятых на них и др. Исходя из сальдо, страны мирового хозяйства классифицируют как страны преимущественно экспортеры капитала (Япония, Швейцария), страны преимущественно импортеры (США, Великобритания) и страны с приблизительным равновесием (Германия, Франция).

Другая группа показателей тАУ относительные, которые более реально отражают сложившуюся в ММК расстановку сил и зависимость страны от экспорта-импорта капитала. Среди них:

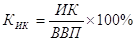

1) коэффициент импорта капитала (Кик), отражающий долю иностранного капитала (ИК) в ВВП страны (ф-ла 1.1).:

(1.1)

(1.1)

среди европейских стран наивысший уровень в Бельгии и Люксембурге, в Республике Беларусь он составляет 0,04. [11. МЭ и МО. 2004. №1];

2) коэффициент экспорта капитала (Кэк), отражающий долю экспортируемого капитала (ЭК) по отношению к ВВП страны (либо к ВНП) (ф-ла 1.2):

(1.2)

(1.2)

среди европейских стран максимальный уровень в Нидерландах, в Республике Беларусь - 0,05. [11. МЭ и МО. 2004. №1]

3) коэффициент, отражающий долю иностранного капитала ко внутренним потребностям в капиталовложениях в стране (ф-ла 1.3.):

(1.3)

(1.3)

где Кп тАУ коэффициент потребности, ИК тАУ иностранный капитал, D(К) тАУ спрос на капитал в стране.

Так, в США около 33% всех внутренних потребностей удовлетворяется за счет иностранного капитала, в Республике Беларусь тАУ 54%. [11. МЭ и МО. 2004. №1].

4) другие относительные показатели тАУ доля иностранных или смешенных компаний в национальном производстве, темпы роста экспорта (импорта) капитала по отношению к предыдущему периоду, сумма иностранных инвестиций на душу населения страны. Среди стран с переходной экономикой Восточной Европы по последнему показателю первое место занимает Венгрия тАУ 540 долл., второе место тАУ Эстония тАУ 210 долл., третье место тАУ Польша тАУ 140 долл. (по данным за 2000 тАУ 2001 гг.).

III ФОРМЫ МЕЖДУНАРОДНОЙ МИГРАЦИИ КАПИТАЛА

Прежде всего, различают миграцию ссудного и предпринимательского капитала. Движение ссудного капитала осуществляется в виде международного кредита, а предпринимательского тАУ путем осуществления зарубежных инвестиций.

По целевому назначению различают прямые и портфельные инвестиции. Прямые зарубежные инвестиции имеют место в случае создания за рубежом филиала национальной фирмы или приобретения контрольного пакета акций иностранной компании. В отличие от них портфельные инвестиции представляют собой сугубо финансовую операцию по приобретению зарубежных ценных бумаг на иностранную валюту. Портфельные инвестиции приводят к диверсификации портфеля экономического агента, снижают риск инвестирования.

По принадлежности выделяют частный и государственный капитал. Частный капитал представлен активами частных фирм, коммерческих банков и прочих негосударственных организаций, которые перемещаются между странами по решению руководящих органов этих организаций. Это могут быть инвестиции в создание зарубежного производства частной фирмы, предоставление межбанковского кредита, экспортного кредита и т.д. Государственный капитал представляет собой средства государственного бюджета, перемещаемые за рубеж по решению правительства. Он совершает движение в виде займов, ссуд, иностранной помощи и т.д.

Специфической разновидностью государственного капитала является капитал международных экономических организаций (МВФ, Всемирный банк, ООН и др.). Он формируется из взносов стран-членов этих организаций, а используется не просто по желанию той или иной страны, а по решению органов международных организаций.

И, наконец, по срокам вложения выделяют краткосрочный и долгосрочный капитал. Краткосрочным считается капитал, предоставляемый на период до одного года. Обычно это торговые кредиты в целях стимулирования экспорта или импорта. Долгосрочный капитал, представляемый на срок более года, выступает чаще всего в виде прямых и портфельных инвестиций, государственных займов. Конкретные формы движения капитала регулируются национальным законодательством отдельных стран и уставами международных организаций.

Большую часть международного движения капитала составляют портфельные инвестиции, причем основные потоки как прямых, так и портфельных инвестиций идут между развитыми странами. Это объясняется прежде всего структурными сдвигами в мировой экономике под влиянием НТР, внедрением наукоемких и капиталоемких технологий, растущими требованиями к квалификации рабочей силы, усилением международной специализации и кооперации производства.

Классификация форм реализации международной миграции капитала представлена в табл. 1.1.

Каждая из указанных ниже форм может характеризовать один и тот же мигрирующий капитал по определенному признаку. Так, например, в международной практике государственный капитал чаще вывозится в ссудной форме, а частный и долгосрочный капитал тАУ в предпринимательской форме.

Таблица 1.1.

Формы международной миграции капитала

| Классификационный признак | Формы ММК |

| По форме собственности мигрирующего капитала | - частный, - государственный, - международных (региональных), валютно-кредитных и финансовых организаций, - смешанный |

| По срокам миграции капитала | - сверхкраткосрочный (до 3-х месяцев), - краткосрочный ( до 1-1,5 лет), - среднесрочный (от 1 года до 5-7 лет), - долгосрочный (свыше 5-7 лет и до 40-45 лет) |

| По форме предоставления капитала | - товарный, - денежный, - смешанный |

| По цели и характеру использования мигрирующего капитала | - предпринимательский, - ссудный. |

В 2002 году более 50% мигрирующего капитала в мировом хозяйстве принадлежит частным субъектам тАУ это корпорации, ТНК, банки, паевые, страховые, инвестиционные и пенсионные фонды и др. В последние десятилетия в ММК отмечается тенденция сокращения доли банков с 50% до 25% и одновременный рост доли капиталов ТНК. Практически 75 % мигрирующего капитала тАУ это частный капитал, и его объемы растут. [16. МЭ и МО. 2003 № 10].

Доля государственного капитала среди мигрирующего в 2002 году в мировом хозяйстве капитала оценивается в 34%. Среди общего объема экспортируемого капитала в развивающиеся страны 90% является государственным капиталом, а в страны Восточной Европы и СНГ тАУ около 30% (при этом в виде льготных кредитов тАУ 35 %, беспроцентных кредитов тАУ 65%). По данным МВФ, в 2002 г. в мире на официальную помощь развитию отставшим в индустриальном плане странам было выделено 68 млрд.долл. [16. МЭ и МО. 2003 № 10]. Лидерами в оказании такой помощи являются Япония и США. Основными получателями официальной помощи являются Израиль и Египет.

Доля международных валютно-кредитных и финансовых организаций в международной миграции капиталов в 2002 году составляет 17%, и именно она имеет наиболее высокие темпы роста. [16. МЭ и МО. 2003 № 10]. Остальная доля мигрирующего капитала приходятся на смешанных субъектов.

Основными формами ММК являются ввоз и вывоз предпринимательского и ссудного капитала (см. рис. 1.1), которые необходимо рассмотреть более подробно.