Облiк депозитних та iнших зобов'язань банку

МРЖНРЖСТЕРСТВО ОСВРЖТИ РЖ НАУКИ УКРАРЗНИ

ТАВРРЖЙСЬКИЙ НАЦРЖОНАЛЬНИЙ УНРЖВЕРСИТЕТ РЖМ. В.РЖ.ВЕРНАДСЬКОГО

економiко-гуманiтарний факультет в м. Мелiтополi

кафедра фiнансового менеджменту та банкiвськоi справи

Реферат на тему: ВлОблiк депозитних та iнших зобов'язань банкуВ»

Виконав:

Студент 3 курсу 31групи

Шлома Роман Игоревич

Мелiтополь, 2009

План

1. Визнання, оцiнка й класифiкацiя зобов'язань банку та характеристика рахункiв для iх облiку

2. Облiк банкiвських депозитiв

3. Методика розрахунку процентiв за депозитом

4. Облiк операцiй зi сплати та погашення депозиту

1. Визнання, оцiнка й класифiкацiя зобов'язань банку та характеристика рахункiв для iх облiку

Вивчаючи зобов'язання банку, необхiдно згадати вiдмiнностi в тлумаченнi термiнiв Влвласний капiталВ» та Влзобов'язанняВ» як основних елементiв фiнансового звiту ВлБалансВ», якi ми розглядали в першому роздiлi. Зобов'язання розкривають вiдносини банку з постачальниками фiнансових ресурсiв. Джерелами постачання ресурсiв для банку, крiм власного капiталу, можуть бути:

Влдепозити, якi належать до залучених коштiв i включають кошти iнших банкiв, кошти суб'iктiв господарювання, кошти бюджетiв рiзних рiвнiв, кошти фiзичних осiб;

тАв позиченi кошти (недепозитнi запозичення), якi банк одержуi у виглядi кредитiв вiд iнших банкiв, кредитiв вiд мiжнародних фiнансових установ, субординованих кредитiв та шляхом розмiщення власних боргових цiнних паперiв (депозитних сертифiкатiв, облiгацiй тощо). (Облiк операцiй з власними борговими зобов'язаннями буде розглянуто у роздiлi ВлОблiк операцiй з цiнними паперамиВ».)

Зобов'язання показують у бухгалтерському балансi банку в окремому роздiлi у складi пасивiв. Загальна сума зобов'язань вiдображаi суму боргiв банку, а iх структура демонструi додатковi джерела фiнансування банкiвського бiзнесу та кредиторську заборгованiсть банку, яка склалася за проведеними ним операцiями з клiiнтами та за внутрiшньобанкiвськими операцiями. Розглянемо особливостi подання зобов'язань у бухгалтерському балансi (рiчному) банку.

Зауважимо, що подання зобов'язань у балансi в такому виглядi не даi змоги провести фiнансовим аналiтикам аналiз структури основних джерел формування ресурсiв банку. Це пов'язано з тим, що видiленi статтi зобов'язань об'iднують рiзнi за економiчною природою джерела.

Для вирiшення завдань аналiзу ресурсноi бази потрiбно використовувати iнформацiю щодо зобов'язань, яка розкриваiться в примiтках до балансу в рiчному фiнансовому звiтi, щоденному балансi, а також в додаткових формах статистичноi звiтностi за депозитними операцiями та iншими зобов'язаннями. Додатковi форми звiтностi складаються за даними аналiтичного облiку.

Для прикладу розглянемо розкриття в примiтках iнформацii щодо статтi балансу ВлКошти клiiнтiвВ».

На пiдставi бухгалтерських рахункiв для облiку зобов'язань, передбачених у планi рахункiв, можна подати таку класифiкацiю та структуру зобов'язань комерцiйного банку.

Депозитнi та позиченi кошти тАФ це основнi види зобов'язань банку. Вони становлять левову частку зобов'язань банку i вiдносяться до категорii фiнансових зобов'язань. Зобов'язання виникають унаслiдок здiйснення банком операцiй, що пов'язанi з залученням депозитiв та отриманням кредитiв, а також деяких iнших господарських операцiй. Мобiлiзацiю грошових коштiв (фiнансових ресурсiв) банк здiйснюi, пропонуючи кредиторам банкiвськi продукти у виглядi рiзноманiтних фiнансових iнструментiв, а саме: рiзнi види депозитних вкладiв, власнi ощаднi сертифiкати та облiгацii; рiзнi типи запозичень у формi кредитiв. Наслiдком здiйснення операцiй з такими фiнансовими iнструментами i виникнення у банку контрактного зобов'язання, яке пiдлягаi погашенню грошовими коштами. Такi зобов'язання класифiкують як фiнансовi зобов'язання.

Зобов'язання тАФ це заборгованiсть банку, яка виникла внаслiдок минулих подiй i погашення якоi в майбутньому призведе до зменшення ресурсiв банку, що забезпечують економiчнi вигоди.

У правовому аспектi зобов'язання виникаi у банку на дату пiдписання угоди мiж суб'iктами й означаi, що банк бере на себе обов'язок або вiдповiдальнiсть дiяти у певний спосiб. Воно маi юридичну силу i класифiкуiться як цивiльно-правове (юридичне) зобов'язання. Його сутнiсть полягаi в тому, що воно пiдлягаi виконанню у майбутньому. Тобто договори, угоди, контракти тАФ це основнi документи, в яких передбаченi права та обов'язки сторiн i якi i пiдставами для виникнення економiчних зобов'язань. Проте потрiбно звернути увагу на те, що юридичнi й економiчнi (бухгалтерськi) аспекти визнання зобов'язання не збiгаються.

У бухгалтерському облiку зобов'язання реiструiться i вiдображаiться у балансi банку лише тодi, коли у зв'язку з ним виникаi заборгованiсть, тобто сума боргу (економiчне зобов'язання) банку перед суб'iктом (контрагентом), з яким пiдписано угоду.

Сутнiсними ознаками будь-якого зобов'язання i:

Влсуб'iкти або особи, мiж якими пiдписана угода;

Влоб'iкт або те, на що спрямованi права та обов'язки суб'iктiв

(iхнi дii);

Влзмiст зобов'язання, який визначаi певний вид або тип зобов'язання.

Такi ознаки дають змогу iдентифiкувати зобов'язання у кожному конкретному випадку i враховуються пiд час побудови механiзму облiку зобов'язань та iх вiдображення у балансi.

Розглянемо структуру бухгалтерських рахункiв щодо облiку зобов'язань та iх розмiщення у планi рахункiв комерцiйного банку (табл. 7.4).

Розмiщення бухгалтерських рахункiв для облiку зобов'язань пiдпорядковано таким принципам:

В· за суб'iктами (контрагентами);

В· за видами зобов'язань;

В· за термiнами розпорядження коштами.

Основнi суб'iкти тАФ- кредитори, вiд яких банк отримуi грошовi кошти для формування ресурсноi бази. Це: 1) iншi банки; 2) державнi установи та установи органiв мiсцевого самоврядування; 3) суб'iкти господарювання; 4) фiзичнi особи; 5) небанкiвськi фiнансовi установи. Так, наприклад, на рахунку другого порядку за номером 16 ВлКошти iнших банкiвВ» показуiться загальна сума заборгованостi комерцiйного банку за отриманими грошовими коштами у виглядi депозитiв та кредитiв перед iншими комерцiйними банками.

Синтетичний облiк зобов'язань банку ведеться окремо за кожною групою суб'iктiв (банки; суб'iкти господарювання; органи державного та мiсцевого самоврядування; бюджетнi та позабюджетнi кошти; фiнансовi установи тАФ не банки; фiзичнi особи) на певних бухгалтерських синтетичних рахунках другого та третього порядку.

У рамках рахункiв за суб'iктами окремо також видiляють бухгалтерськi рахунки третього порядку для облiку зобов'язань за iх видами та типами. Так, на рахунку 160 ВлКошти до запитання iнших банкiвВ» вiдображаiться заборгованiсть за сумами коштiв, що залученi вiд iнших банкiв на вiдкритi iм у цьому банку кореспондентськi рахунки (депозити до вимоги). На рахунку 161 ВлСтроковi депозити iнших банкiвВ» облiковуiться загальна сума заборгованостi перед iншими комерцiйними банками за залученими вiд них строковими депозитами, а на рахунку 162 ВлКредити, якi отримано вiд iнших банкiвВ» показуiться загальна сума боргу за одержаними вiд iнших комерцiйних банкiв запозичень у формi рiзних видiв кредитiв.

У свою чергу, бухгалтерськi рахунки третього порядку для облiку певних видiв та типiв зобов'язань включають рахунки четвертого порядку, на яких такi зобов'язання облiковуються згiдно з термiнами розпорядження ними. На окремих рахунках облiковуються короткостроковi та довгостроковi зобов'язання. Так, на рахунку 1621 ВлКредити овернайт, якi отримано вiд iнших банкiвВ» вiдображаiться заборгованiсть за одноденними кредитами, запозиченими на мiжбанкiвському ринку вiд iнших комерцiйних банкiв, а на рахунку 1623 ВлРЖншi короткостроковi кредити, якi отримано вiд iнших банкiвВ» облiковуються решта отриманих вiд iнших банкiв короткострокових кредитiв на строк до одного року.

Важливою особливiстю депозитних залучень та запозичень у формi кредитiв i розмiщення цiнних паперiв, власноi емiсii i те, що за ними банк мусить сплачувати проценти. Проценти тАФ це плата за користування грошовими коштами, якi банку не належать.

Нарахування процентiв за мобiлiзованими грошовими коштами банк здiйснюi згiдно з правилами, установленими Нацiональним банком Украiни, не рiдше одного разу на мiсяць. Згiдно з загальноприйнятими принципами бухгалтерського облiку нарахування доходiв та витрат i вiдповiдностi нарахованi витрати виникають як витрати, якi фактично вже мали мiсце, але ще не сплаченi. Тобто стаття в складi зобов'язань ВлНарахованi витрати до сплатиВ» показуi борг банку перед клiiнтом за сумою процентiв, якi банк мусить сплатити клiiнту за користування його грошовими коштами. Витрати облiковуються у тому звiтному перiодi, до якого вони вiдносяться. Вiдображення нарахованих витрат в облiку здiйснюiться за допомогою регулюючих бухгалтерських проведень, якi складаються на пiдставi розрахунку, що маi назву Влвiдомостi щодо нарахованих витрат до сплатиВ».

За правилами облiку, установленими в банку, зобов'язання за мобiлiзованими грошовими коштами облiковуються за двома сумами:

1)за основною сумою боргу;

2)за сумою процентiв, нарахованих на основну суму боргу.

Основна сума боргу за мобiлiзованими грошовими коштами тАФ це сума номiналу депозиту або кредиту, яка вказана в договорi i яка i об'iктом договору. У прикладi, розглянутому вище, основна сума боргу за депозитом, що i об'iктом депозитноi угоди фiрми ВлЕталонВ» з банком, становить за номiналом 10 000 грн.

У змiстi договору передбачено, що депозит залучений банком на шiсть мiсяцiв та зi сплатою 15 % рiчних; сума процентiв сплачуiться по закiнченнi строку дii договору. Це означаi, що банк 16 вересня 2003 р. отримаi 10 000 грн, а через шiсть мiсяцiв на дату 17 березня 2004 р. мусить повернути фiрмi Ю 750 грн:

10 000 (основа сума боргу) + 750 (нарахованi проценти) = 10 750.

На дату виникнення, тобто на 16 вересня 2003 р., зобов'язання за залученим депозитом визначаiться та облiковуiться в балансi за сумою його номiналу 1000 грн. Якщо ж використовувати для позначення методу оцiнювання зобов'язання за номiналом бухгалтерський термiн, то потрiбно сказати, що на дату виникнення усi зобов'язання, зокрема i депозит, оцiнюють за його iсторичною собiвартiстю (цiною придбання).

Мiж: датою виникнення i датою погашення (повернення) зобов'язання оцiнюють з використанням методу оцiнки Влтеперiшня вартiстьВ», тобто за сумою, яка складаiться з суми основного боргу й нарахованих процентiв. Застосування методу оцiнки Влтеперiшня вартiстьВ» ТСрунтуiться на концепцii теперiшньоi i майбутньоi вартостi грошей, яку ви вивчали в курсi ВлРЖнвестицiiВ». Для полегшення розрахункiв суми зобов'язання (Основна сума боргу + Нарахованi проценти) за залученими або запозиченими грошовими коштами на промiжнi дати або на дату погашення можна використовувати фiнансовi таблицi ВлТаблицi значень теперiшньоi та майбутньоi вартостiВ».

У планi рахункiв банку до кожного рахунка третього порядку, за яким облiковуiться сукупна сума боргу за певним типом зобов'язання, вiдкриваються рахунки четвертого порядку окремо для облiку основноi суми боргу й нарахованих процентiв за цим типом зобов'язання.

Слiд запам'ятати, що всi бухгалтерськi рахунки для облiку зобов'язань за своiм характером i пасивними i можуть мати тiльки кредитове сальдо. За кредитом рахунка показуiться виникнення або збiльшення зобов'язання, а за дебетом тАФ зменшення або погашення зобов'язання.

Аналiтичнi бухгалтерськi рахунки вiдкриваються окремо за кожним суб'iктом та видом або типом зобов'язання. Такий порядок даi можливiсть проконтролювати стан заборгованостi перед кожним клiiнтом. У номер рахунка вносять параметри, що характеризують вид, тип залучених або запозичених коштiв, термiн дii, строк закiнчення угоди, тип контрагента, процентну ставку тощо. Така iнформацiя потрiбна для управлiння процентним ризиком та ризиком лiквiдностi. Далi зупинимось на особливостях облiку основних видiв зобов'язань банку.

2. Облiк банкiвських депозитiв

Депозити традицiйно постають основним джерелом формування ресурсноi бази будь-якого банку. Вони тАФ пiдТСрунтя, завдяки якому, власне, i вiдбуваiться розвиток банкiвського бiзнесу. Адже перетворення грошових коштiв, залучених у виглядi депозитiв, на кредити тАФ це i i першооснова банкiвськоi дiяльностi, яка саме i вiдрiзняi банкiвський бiзнес вiд iнших форм бiзнесу. Наявнiсть у бухгалтерському балансi в складi зобов'язань особливоi статтi ВлДепозитиВ» властива тiльки банкам. Отже, насамперед потрiбно з'ясувати тлумачення термiна ВлдепозитВ».

Депозит тАФ це грошовi кошти, якi внесено власником (юридичною або фiзичною особою) або третьою особою за дорученням i за кошти власника у банк на рахунок для зберiгання на визначених договором умовах i якi пiдлягають поверненню по закiнченнi строку дii договору.

Власника депозиту ще називають депонент.

Депозити, що застосовуються у практицi сучасних банкiв, розрiзняються залежно вiд строку, умов внесення i вилучення коштiв з депозитного рахунка, сплати процентiв, а також можливостей отримання пiльг за активними операцiями з банками та деяких iнших характеристик.

Класифiкуючи депозити, як правило, беруть до уваги такi ознаки: категорiю вкладника, строк депозиту до повернення, можливiсть часткового вилучення коштiв з депозиту.

З погляду вилучення коштiв та строку депозити подiляються на депозити до запитання та строковi депозити.

Депозити до запитання тАФ це грошовi кошти, якi перебувають на поточних або подiбних до них рахунках i якi можуть поповнюватися та використовуватися власниками для здiйснення платежiв (розрахункiв) на користь третiх осiб через використання готiвки або розрахункових iнструментiв. Цi кошти не мають визначеного строку повернення.

Поточний рахуноктАФ це основний рахунок суб'iкта господарськоi дiяльностi. Без вiдкриття поточного рахунка пiдприiмство не маi права вести будь-яку господарську дiяльнiсть. Новостворене пiдприiмство для отримання свiдоцтва про державну реiстрацiю повинно вiдкрити тимчасовий поточний рахунок, на який засновники перераховують внески для формування статутного капiталу. Пiсля перерахування засновниками ЗО % вiд оголошеного розмiру статутного капiталу банк видаi пiдприiмству довiдку для подання в органи державноi реiстрацii разом з документами, необхiдними для здiйснення реiстрацii.

Отже, поточний рахунок призначено для зберiгання грошових коштiв i здiйснення розрахункiв за всiма видами дiяльностi пiдприiмства. Види дiяльностi, якi може здiйснювати пiдприiмство, перелiченi у його статутi або в документi, що його замiнюi.

Комплексне розрахунково-касове обслуговування полягаi у веденнi поточного рахунка клiiнта i здiйсненнi банком за його дорученням усiх розрахункових (надання платiжних послуг) i касових операцiй, якi виникають у процесi його дiяльностi та передбаченi чинним законодавством. Банк звертаi особливу увагу на процедурнi питання, що пов'язанi з вiдкриттям, веденням i закриттям поточного рахунка.

Для пiдприiмств, органiзацiй i установ, що фiнансуються з бюджетiв рiзних рiвнiв, функцii поточного рахунка виконуi бюджетний поточний рахунок. За наявностi у таких пiдприiмств iнших джерел фiнансування, крiм бюджетного поточного рахунка, iм вiдкриваiться поточний рахунок для обслуговування комерцiйноi дiяльностi.

Банки ретельно пiдходять до процедури вiдкриття поточного рахунка. Змiст процедури залежить вiд категорii клiiнта тАФ Влсуб'iкт господарськоi дiяльностiВ» або Влфiзична особаВ».

Для вiдкриття рахунка пiдприiмство подаi банку такi документи:

1) заявка на вiдкриття поточного рахунка;

2) копiю свiдоцтва про державну реiстрацiю в органi державноi виконавчоi влади або в iншому органi, уповноваженому здiйснювати державну реiстрацiю;

3) копiю належним чином зареiстрованого Статуту (положення);

4) копiю документа, що пiдтверджуi взяття пiдприiмства на податковий облiк;

5) картку iз зразками пiдписiв осiб, яким вiдповiдно до чинного законодавства чи установчих документiв надано право розпоряджатися рахунком та вiзувати розрахунковi документи (у картку включаiться також зразок вiдбитку печатки пiдприiмства);

6) копiю документа про реiстрацiю в органах Пенсiйного фонду Украiни та iнших соцiальних фондах.

Розглянемо призначення цих документiв. Свiдоцтво про державну реiстрацiю свiдчить про законнiсть дiяльностi пiдприiмства i пiдтверджуi його право на вiдкриття поточного рахунка. Статут дозволяi банку отримати iнформацiю про засновникiв пiдприiмства i вiдносини мiж ними, напрями i види дiяльностi пiдприiмства, його юридичну адресу. До Статуту банку додаiться протокол зборiв засновникiв, де мiстяться данi щодо осiб, призначених на посаду керiвника i головного бухгалтера. Картка зi зразками пiдписiв останнiх пiдтверджуi iх право на розпорядження коштами, що зберiгаються в банку на рахунках. Пiсля вивчення фiнансового стану пiдприiмства i поданих документiв банк приймаi рiшення про вiдкриття поточного рахунка або вiдмову. У разi позитивного рiшення керiвник банку передаi в бухгалтерiю розпорядження про вiдкриття рахунка з усiма необхiдними документами.

Мiж банком i пiдприiмством (власником рахунка) укладаiться угода на здiйснення розрахунково-касового обслуговування (договiр на обслуговування рахунка), в якiй зазначаiться номер вiдкритого рахунка, передбаченi зобов'язання та права сторiн щодо виконання операцiй за рахунком, умови закриття рахунка, строк дii угоди, порядок та перiодичнiсть видачi виписок з рахунка та iн. За угодою банк окремо подаi список тарифiв комiсiйноi винагороди за своi операцii i послуги, у тому числi за розрахунково-касове обслуговування (плата за вiдкриття рахунка, закриття рахунка, вихiднi перекази, за вилучення готiвки тощо).

Бухгалтерiя на пiдставi розпорядження керуючого реiструi поточний рахунок у книзi реiстрацii вiдкритих рахункiв, робить вiдповiдну позначку на документах i передаi iх у юридичну службу для зберiгання в юридичнiй справi клiiнта. Протягом трьох робочих днiв з дня вiдкриття рахунка (включаючи день вiдкриття) банк повинен повiдомити номер рахунка податкового органу.

Бюджетнi поточнi рахунки вiдкриваються на пiдставi платiжного доручення органу Державного казначейства або фiнансового органу.

Фiзичнiй особi-пiдприiмцю (без створення юридичноi особи) поточний рахунок вiдкриваiться на його iм'я.

Поточний рахунок, як i iншi рахунки, мають мультивалютний характер. Тому якщо у статутi зазначено, що пiдприiмство здiйснюi зовнiшньоекономiчну дiяльнiсть, банк може вiдкрити йому поточний рахунок в iноземнiй валютi.

Поточний рахунок може вiдкриватись також приватним (фiзичним) особам. Вони мають платiжний характер i призначенi для здiйснення розрахункiв приватноi особи з фiзичними та юридичними особами, тобто для обслуговування руху грошових коштiв, що виникаi при надходженнi доходiв приватноi особи та iх використаннi. Для вiдкриття рахунка приватна особа подаi:

1) заяву на вiдкриття рахунка;

2) картку iз зразком пiдпису;

3) паспорт або документ, що його замiнюi;

4) довiдку про iдентифiкацiйний код платника податку.

Виконання операцiй за поточними рахунками здiйснюiться на

пiдставi розрахункових документiв у безготiвковiй та готiвковiй формах.

Поточнi рахунки клiiнтiв розмiщенi у другому класi балансу ВлОперацii з клiiнтамиВ». Аналiтичнi поточнi рахунки суб'iктам господарськоi дiяльностi вiдкриваються до рахунка четвертого порядку № 2600 ВлПоточнi рахунки суб'iктiв господарськоi дiяльностiВ». До суб'iктiв господарськоi дiяльностi належать усi юридичнi особи, у тому числi органiзацii та установи, а також пiдприiмцi, якi здiйснюють свою дiяльнiсть без створення юридичноi особи.

Поточнi рахунки, якi вiдкриваються пiдприiмствам (крiм бюджетних) та фiзичним особам за своiм характером i активно-пасивними. Згiдно з нормативними актами НБУ передбачена можливiсть функцiонування поточних рахункiв у режимi як депозитного, так i кредитного рахункiв. Поточний рахунок можна використовувати як кредитний тiльки у разi пiдписання пiдприiмством або фiзичною особою з банком кредитноi угоди на право отримання кредиту овердрафт.

Якщо клiiнт банку не маi права на отримання кредиту овердрафт, тодi вiдкритий йому поточний рахунок може мати тiльки кредитовий залишок. У противному разi поточний рахунок клiiнта може мати як кредитовий, так i дебетовий залишок, тобто дозволяiться оплата розрахункових документiв з поточного рахунка клiiнта у разi вiдсутностi у нього власних грошових коштiв шляхом автоматичного кредитування.

За поточними рахунками виконуються операцii, якi виникають у процесi поточноi (основноi), iнвестицiйноi, фiнансовоi дiяльностi пiдприiмства. Основнi операцii за поточним рахунком: зарахування виручки за вiдвантажену продукцiю, наданi послуги i виконанi роботи; платежi за одержану сировину, товарно-матерiальнi цiнностi й послуги; отримання готiвки на виплату заробiтноi плати та вiдрядження; податковi та iншi обов'язковi платежi до бюджету; зарахування сум отриманих кредитiв i сплата процентiв за кредит; розмiщення коштiв у депозити, вкладення в цiннi папери та iн.

У зарубiжнiй економiчнiй лiтературi для означення таких депозитiв користуються термiном Влтранзакцiйнi рахункиВ». У вiтчизняних банках до найпоширенiших депозитiв до запитання належать: ВлПоточнi рахункиВ», якi вiдкриваються усiм категорiям клiiнтiв банкiв; ВлКореспондентськi рахунки iнших банкiвВ», ВлКошти за довiрчими операцiямиВ», ВлКошти для розрахункiв платiжними карткамиВ» та деякi iншi рахунки. За залишками коштiв на депозитних рахунках до запитання банки або зовсiм не сплачують процентiв, або запроваджують за ними низькi процентнi ставки. Це пояснюiться тим, що банки несуть дуже великi витрати, обслуговуючи поточнi рахунки.

Строковi депозити тАФ це грошовi кошти, що зберiгаються на окремих рахунках у банку, приносять власниковi процентний дохiд, не використовуються для платежiв на користь третiх осiб i мають бути повернутi депоненту у визначений строк.

У складi строкових депозитiв розрiзняють ощаднi вклади (депозити) i власне строковi депозити.

Ощаднi вклади тАФ це рiзновид строкових депозитiв. У сучаснiй банкiвськiй практицi Украiни ощаднi вклади вiдкриваються

тiльки приватним (фiзичним) особам, що передбачаi дотримання певних вимог:

1. оформлення вкладу супроводжуiться видачею ощадноi книжки;

2. для виконання операцiй щодо внесення, поповнення коштiв чи iх вилучення з вкладу необхiдно подати в банк ощадну книжку, в якiй здiйснюються записи за кожною операцiiю;

3. вклади можуть не мати чiтко фiксованого строку зберiгання.

Типи ощадних вкладiв, що пропонуються населенню, досить рiзноманiтнi. Вони розробляються комерцiйними банками самостiйно.

Власне строковi депозити мають такi особливостi:

В· чiтко фiксований строк зберiгання;

В· оформляються депозитною угодою;

В· у разi дострокового вилучення депозиту банк запроваджуi штрафнi санкцii.

Строковi депозитнi рахунки можуть вiдкриватися усiм категорiям клiiнтiв банку: суб'iктам господарськоi дiяльностi, центральним i мiсцевим органам влади, бюджетним установам, банкам i фiзичним особам.

Для облiку операцiй за ощадними вкладами i строковими депозитами у банку вiдкриваються бухгалтерськi рахунки, якi мають назву депозитнi рахунки.

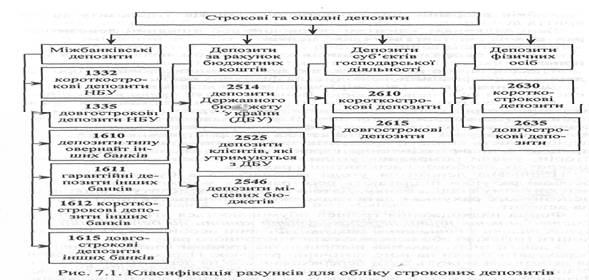

Класифiкацiя в планi рахункiв строкових, включаючи ощаднi, депозитних рахункiв наведена нижче (рис. 7.1).

Отже, класифiкацiя синтетичних рахункiв враховуi ще одну ознаку: термiн залучення депозитiв. Згiдно з цiiю ознакою строковi депозити подiляються на короткостроковi (до одного року) та довгостроковi (понад один рiк).

Депозитнi рахунки мають мультивалютний характер. На наведених рахунках вiдображаються операцii iз залучення та використання ощадних вкладiв та строкових депозитiв як у нацiональнiй, так i в iноземнiй валютi.

Сплата процентного доходу тАФ важлива особливiсть депозитних рахункiв. Чинними правилами передбачено щомiсячне нарахування процентiв незалежно вiд дати iх фактичноi виплати згiдно з угодою. Нарахованi проценти облiковуються на пасивному балансовому рахунку ВлНарахованi витрати за строковими депозитамиВ».

В аналiтичному облiку клiiнта до наведених синтетичних рахункiв вiдкриваються особовi рахунки окремо за кожним типом ощадного вкладу чи строкового депозиту. У номер рахунка вносять параметри, що характеризують вид, тип вкладу, термiн дii, строк закiнчення угоди, тип контрагента, процентну ставку тощо.

Депозитна операцiя тАФ це операцiя iз залучення коштiв на депозитнi рахунки. Пiд час ii здiйснення виконуються такi облiковi операцii:

*вiдкриття i реiстрацiя депозитного рахунка;

*облiк операцiй щодо залучення коштiв на депозит;

* облiк операцiй з вилучення коштiв з депозиту;

*ВаВаВаВаВаВаВа нарахування процентiв за депозитом i операцii щодо iх сплати клiiнтам;

В»облiк операцiй щодо повернення коштiв з депозиту та закриття депозитного рахунка.

Банк вiдкриваi клiiнтам строковий або ощадний депозитний рахунок на пiдставi таких документiв:

Влдепозитноi угоди;

В»картки зi зразками пiдписiв та вiдбитком печатки (для пiдприiмств);

Влпаспорта або документа, що його замiнюi, довiдки про надання iдентифiкацiйного коду (для фiзичних осiб).

Депозитна угода (договiр) укладаiться мiж банком та пiдприiмством чи фiзичною особою. Вона засвiдчуi право комерцiйного банку розпоряджатися цими грошовими коштами та право вкладника отримувати у чiтко визначений строк суму депозиту та процентiв за користування ним. В угодi зазначаiться: дата внесення депозиту, сума депозиту, форма зарахування коштiв на депозитний рахунок, процентна ставка за користування депозитом, перiодичнiсть виплати процентiв, порядок повернення депозиту i процентiв пiсля закiнчення строку зберiгання, вiдповiдальнiсть сторiн, умови розiрвання угоди. В угодi проставляiться номер вiдкритого особового депозитного рахунка.

Пiдписана депозитна угода передаiться в бухгалтерiю. Усi особовi рахунки пiдлягають реiстрацii як у бухгалтерii, так i в депозитному вiддiлi банку. Датою визнання депозиту й вiдкриття депозитного рахунка i дата надходження (перерахування) грошей на депозит.

Форма надходження грошей обумовлюiться угодою. Пiдприiмства мають право перераховувати кошти на депозитний рахунок тiльки з поточного рахунка. Фiзичнi особи можуть вкласти кошти готiвкою або перерахувати з поточного рахунка.

З депозитного рахунка пiдприiмства грошовi кошти можна перерахувати тiльки на його поточний рахунок. Нарахованi проценти за депозитом можуть бути перерахованi або на депозитний рахунок пiдприiмства або на його поточний рахунок. З депозитного рахунка фiзичноi особи кошти повертають за ii бажанням або готiвкою або шляхом перерахування на вказаний поточний або iнший депозитний рахунок. Такий порядок поширюiться i на сплату процентiв.

Проценти за депозитом банк може сплачувати iз використанням таких методiв:

1. одночасно з поверненням депозиту (на дату повернення депозиту);

2. перiодично;

3. авансом (на дату внесення коштiв у депозит).

3. Методика розрахунку процентiв за депозитом

Кошти на депозит залучаються за процентною ставкою, яка зазначаiться в депозитнiй угодi. Для обчислення суми нарахованих процентiв банки використовують, як правило, номiнальну або фактичну процентну ставку.

За номiнальною процентною ставкою сума депозиту, що капiВнталiзуiться (нарощуiться), обчислюiться за допомогою простого процента. За фактичною процентною ставкою визначаiться реальний вiдносний дохiд, який обчислюiться в цiлому за певний перiод з урахуванням отриманих ранiше процентiв.

Отже, сума процентiв визначаiться застосуванням номiнальноi процентноi ставки до номiналу депозиту, збiльшеного на суму ранiше сплачених процентiв.

Незалежно вiд методу нагромадження процентiв iх загальна сума на дату закiнчення дii депозитного договору не змiнюiться.

Банк може залучати депозит також за фiксованою або плаваючою процентною ставкою. Плаваюча процентна ставка передбачаi застосування середньозваженоi або процентноi ставки, що дiяла на дату нарахування. Пiдрахунок процентiв за середньозваженою ставкою здiйснюiться з урахуванням ставок, що дiяли протягом строку чинностi депозитноi угоди.

Облiк процентiв за депозитами здiйснюiться на засадах нарахування та вiдповiдностi. Для iх облiку використовуються вiдповiднi рахунки ВлНарахованi витратиВ», на яких нагромаджуються нарахованi проценти до настання строку iх сплати, тобто виконуiться бухгалтерське проведення:

Д-т рахунка ВлПроцентнi витратиВ»

К-т рахунка ВлНарахованi витратиВ».

Коли дати нарахування i сплати процентiв збiгаються, банк може, передбачивши це внутрiшньою облiковою полiтикою, вiдносити вiдповiдну суму процентiв безпосередньо на рахунки витрат у кореспонденцii iз поточним рахунком вкладника. В облiку ця ситуацiя фiксуiться бухгалтерським проведенням: - Д-т рахунка ВлПроцентнi витратиВ» i К-т поточного рахунка клiiнта.

Сплаченi авансом проценти не рiдше одного разу на мiсяць протягом строку депозиту амортизуються з вiднесенням вiдповiдноi суми на процентнi витрати, тобто виконуiться бухгалтерське проведення:

Д-т рахунка ВлПроцентнi витратиВ»

К-т рахунка ВлВитрати майбутнiх перiодiвВ».

Якщо пiсля закiнчення дii депозитного договору депонент не отримуi процентiв, iх сума приiднуiться до депозиту або враховуiться на рахунках нарахованих витрат.

Пiд час розгляду питання про нарахування процентiв за кредитними операцiями зазначалося, що дану роботу виконують працiвники кредитного або фiнансового пiдроздiлу банку. Така практика поширюiться i на операцii з нарахування процентiв за депозитами. Оскiльки бухгалтерiя несе вiдповiдальнiсть за достовiрнiсть iнформацii, що ii включено до фiнансовоi звiтностi, працiвники мають знати методику нарахування процентiв, принаймнi iз суто практичного боку. Застосування методу нарахування, що i засадним для пiдготовки фiнансовоi звiтностi, маi виконуватися в межах принципiв вiдповiдностi та обережностi. Це означаi, що в наказi банку про затвердження облiковоi полiтики на вiдповiдний фiнансовий рiк треба передбачити перевiрку нарахування процентiв за депозитами та достовiрнiсть записiв на рахунках бухгалтерського облiку. Таку перевiрку здiйснюють працiвники, службовими обов'язками яких не передбачене нараховування процентiв.

Щоб оволодiти методикою розрахунку, потрiбно усвiдомити, що в разi обчислення процентiв за допомогою номiнальноi процентноi ставки (метод рiвних частин) показники витрат банку в окремi перiоди не вiдповiдатимуть дiйсностi в частинi поточноi вартостi сумарних зобов'язань за депозитом, котрi включають номiнал та проценти. Це певною мiрою i порушенням принципу вiдповiдностi.

Розрахунок процентних виплат iз застосуванням фактичноi процентноi ставки (актуарний метод) уможливлюi розподiл витрат, виходячи з поточноi вартостi депозиту в окремi перiоди. Очевидна його перевага полягаi в тому, що фактичнi витрати банку вiдповiдають сумам зобов'язань за депозитом у кожному перiодi, включаючи проценти. Тому вартiсть депозитних ресурсiв, обчислювана як вiдношення процентних виплат до сумарних зобов'язань за депозитом, лишаiться незмiнною.

Нехай РтАФсума номiналу депозиту. Тодi

Де ln тАФ сума майбутнього платежу наприкiнцi перiоду n, здiйснення платежу; i тАФ рiчна процентна ставка (в сотих частках), n тАФ Перiод, за який здiйснюiться платiж, у рiчному обчисленнi.

Не виключено, що депозитна операцiя вiдображатиметься лише двома потоками, а саме:

- залучення депозиту;

- сплата номiналу депозиту та процентiв.

У цьому разi фактична рiчна процентна ставка за формулою:

де S тАФ нарощена сума депозиту наприкiнцi перiоду n, тобто номiнал депозиту разом iз процентами; РтАФ сума номiналу депозиту; n тАФ термiн останнього.

Отже, у разi застосування фактичноi рiчноi процентноi ставки сума нарахованих процентiв за депозитом за поточний перiод обчислюiться за формулою

де S тАФ нарощена сума депозиту наприкiнцi попереднього перiоду (номiнал депозиту та проценти); i тАФ рiчна фактична процентна ставка; n тАФ кiлькiсть перiодiв за депозитом, за яким нараховуються проценти.

Зауважимо, що процентна ставка i перiод депозиту мають бути приведенi до однiii бази (рiк, квартал, мiсяць).

4. Облiк операцiй зi сплати та погашення депозиту

Проценти за депозитом банк може виплачувати:

- одночасно з погашенням депозиту;

- перiодично;

-авансом, тобто пiд час внесення коштiв на депозит.

У разi сплати процентiв на дату погашення депозиту в облiку виконуються проведення:

- на суму процентiв:

Д-т рахункiв нарахованих витрат за депозитами

- на суму номiналу депозиту:

Д-т рахунка ВлДепозитВ»

- на загальну суму:

К-т поточного рахунка депонента, каси або кореспондентського рахунка.

Зрозумiло, що за таким проведенням у бухгалтерському облiку записують загальну суму нарахованих процентiв за весь перiод дii депозитноi угоди за будь-яким методом тАФ рiвних частин чи актуарним.

У разi перiодичноi сплати нарахованих процентiв неодмiнно пiсля дати iх нарахування в банку виконуiться бухгалтерське проведення:

Д-т рахунка ВлНарахованi витрати за депозитомВ»

К-т поточного рахунка, каси або кореспондентського рахунка.

Що ж до вибраноi методики капiталiзацii процентiв, то банк перiодично переказуi нарахованi суми на депозитнi рахунки, тобто нарощуi депозит.

Механiзм наведених ранiше можливих варiантiв сплати процентiв даi пiдстави для такого висновку: в облiковiй полiтицi банку за прiоритетний слiд вибрати метод сплати процентiв за перiод.

Третiй можливий варiант сплати процентiв за депозитом/авансом, тобто в момент внесення коштiв депонентом на депозит.

У разi погашення депозиту, тобто на дату закриття депозитного рахунка, в облiку виконуiться проведення:

Д-т депозитного рахунка

К-т рахунка каси, поточного рахунка чи кореспондентського рахунка.

На вимогу депонента банк може повернути депозит до закiнчення строку дii депозитноi угоди.

У цьому разi:

- проценти нараховуються за перiод iз дати залучення депозиту до дати дострокового закриття депозитного рахунка за ставкою, що зазначена в угодi;

- депоненту сплачуiться сума процентiв, але за зниженою ставкою;

- рiзницю мiж нарахованими процентами та сумами, що сплачуються депоненту за зниженою ставкою, банк вiдносить на зменшення процентних витрат.

Цим умовам вiдповiдають такi бухгалтерськi проведення: Д-т рахунка ВлНарахованi витрати за депозитамиВ» (на суму нарахованих процентiв) К-т рахунка каси, поточного рахунка чи кореспондентського рахунка (на суму процентiв за зниженою ставкою) К-т рахунка ВлПроцентнi витрати за депозитомВ» (на рiзницю мiж сумою нарахованих та сплачених процентiв). Одним iз рiзновидiв депозитiв i депозити овернайт, якi надаються або залучаються на термiн, що не перевищуi одного дня, i стосуються лише ринку мiжбанкiвських коштiв. Зрозумiло, що сплата за користування депозитом проводиться одночасно з його поверненням. Саме тому дещо вiдмiнним i облiк депозитiв овернайт.

- У разi залучення депозиту:

Д-т кореспондентського рахунка

К-т рахунка 1610 ВлДепозит овернайт iнших банкiвВ».

- У разi погашення депозиту:

Д-т рахунка 7011 ВлПроцентнi витрати за депозитами овернайт

iнших банкiвВ» (на суму процентiв за депозитом) Д-т рахунка 1610 ВлДепозит овернайт iнших банкiвВ» (на суму

депозиту)

К-т кореспонд

Вместе с этим смотрят:

1C: Бухгалтерия

Автоматизацiя бухгалтерського облiку ТОВ "Хлiбороб"

Автоматизацiя облiку зносу (амортизацii) необоротних активiв

Автоматизация бухгалтерского учета в современных условиях

Автоматизация бухгалтерского учета на малых предприятиях