Организация бухгалтерского учета операций лизинга

Глава 1. Теоретические вопросы сущности и значения лизинга

1.1 Экономическая сущность лизинга, виды и формы лизинговых отношений

1.2 Объекты и субъекты лизинговых сделок

1.3 Отражение операций лизинга в соответствии с международными стандартами финансовой отчетности

Глава 2. Учет лизинговых операций

2.1 Учет операций лизинга у лизингодателя

2.2 Учет операций лизинга у лизингополучателя

2.3 Расчет лизинговых платежей

Глава 3. Методика учета лизинговых операций на примере организации ООО ВлСтрой прогрессВ»

3.1 Организация бухгалтерского учета предмета лизинга на организации ООО ВлСтрой ПрогрессВ»

3.2 Расчет лизинговой сделки по методу Влс фиксированной общей суммой

3.3 Анализ преимуществ и недостатков лизинговых операций для организации ООО ВлСтрой ПрогрессВ»

Введение

Преобразование под воздействием научно-технического прогресса сферы производства и обращения, глубокие изменения экономических условий хозяйствования вызывают необходимость поиска и внедрения, нетрадиционных для хозяйства нашей страны методов обновления материально-технической базы и модификации основных фондов субъектов различных форм собственности. Одним из таких методов является лизинг.

Актуальность выбранной темы выпускной квалификационной работы обоснована тем, что лизинг во всех его видах и формах, в условиях отсутствия у организаций средств на развитие производства и обновление основных производственных фондов, является важным инвестиционным инструментом.

Лизинг повышает заинтересованность отечественных и западных компаний в получении дополнительных гарантий возвратности средств. Российским банкам предоставляется возможность привлекать под свои гарантии западные инвестиции, сотрудничать с государством в реализации различных проектов, использовать более дешевые кредитные ресурсы, финансировать техническое перевооружение организаций. Он может стать мощным импульсом структурной перестройки российской экономики [24].

Место лизингового бизнеса в предпринимательстве определяется прежде всего самими объектами лизинга, представляющими собой важнейшие элементы активной части основных фондов тАУ машины, оборудования, транспортные средства.

Лизинговое имущество является объектом основных средств, методология его учета на балансе экономического субъекта соответствует основополагающим принципам учета основных средств. Однако в связи с наличием особенностей лизинговых операций их отражение в бухгалтерском учете субъектов лизингового договора имеет свою специфику. И в связи с этим в моей выпускной квалификационной работе будет рассмотрена специфика таких операций.

Вопросы лизинга освещены в таких нормативных документах, как Гражданский кодекс РФ, Налоговый кодекс, Федеральные законы и др.

В работе использованы следующие методы анализа: экономико-математические, математические, статистические.

Цель выпускной квалификационной работы тАУ рассмотреть порядок отражения бухгалтерского учета в организации ООО ВлСтрой ПрогрессВ» операций по лизингу транспортных средств, в соответствии с нормативными документами. Для практических иллюстраций этих операций в выпускной квалификационной работе приведены данные текущего архива организации за 2004 тАУ 2006 г. по операциям лизинга транспортных средств.

Цель выпускной квалификационной работы достигается при выполнении следующих задач:

- привести понятие лизинга, ознакомить с видами лизинга и раскрыть его сущность;

- раскрыть технико-экономические характеристики организации;

- рассмотреть ведение бухгалтерского учета на организации ООО ВлСтрой ПрогрессВ»;

- показать своевременное отражение операций в бухгалтерском учете по договору лизинга;

- охарактеризовать технико-экономические и финансовые показатели организации в связи с эксплуатацией транспортных средств, приобретенных по договору лизинга.

Настоящая выпускная квалификационная работа написана на примере организации ООО ВлСтрой ПрогрессВ», которая занимается осуществлением транспортных перевозок, транспортным обслуживанием организаций строительного и промышленного комплекса г. Москвы; сервисным обслуживанием автотранспортных средств, как для отечественных организаций и граждан, так и для зарубежных фирм и физических лиц (в состоянии дальнейшего развития данного бизнеса).

Глава 1. Теоретические вопросы сущности и значения лизинга

1.1 Экономическая сущность лизинга, виды и формы лизинговых отношений

Лизинг в самом широком толковании представляет собой комплекс имущественных и экономических отношений, возникающих в связи с приобретением в собственность имущества и последующей передачей его во временное пользование за определенную плату. Каждая сторона тАУ участник лизингового соглашения действует как самостоятельный субъект.

Лизинговые операции приравнивают к кредитным со всеми вытекающими из этого правами и нормами государственного регулирования. Однако от кредита лизинг отличается тем, что после окончания его срока и выплаты всей обусловленной суммы договора объект лизинга остается собственностью лизингодателя (если договором не предусмотрен выкуп объекта лизинга по остаточной стоимости). При кредите же банк оставляет за собой право собственности на объект как залог суммы.

Содержание лизинга раскрывается через характеристику его предмета, субъектов, основных функций, принципов, типов, форм и видов лизинга.

Термин лизинг происходит от английского слова to lease- арендовать, брать в аренду [18]. При аренде вступают в договорные отношения арендодатель и арендатор по поводу сдачи имущества во временное владение и пользование за определенную плату.

Лизинг представляет собой соглашение между собственником имущества (арендодателем) и арендатором о передаче имущества в пользование на ограниченный период по установленной ренте, выплачиваемой ежегодно, ежеквартально или ежемесячно [18].

Аренда с правом выкупа отличается от финансовой аренды (лизинга), хотя в некоторых положениях они похожи. Более того, так как лизинг является разновидностью аренды, то на него распространяются и общие правила о договорах аренды [3]. Например, договор лизинга недвижимости, заключенный на срок более года, надо регистрировать.

Основным же отличием лизинга от аренды с правом выкупа является тот факт, что в финансовую аренду передается не имущество, которым арендодатель уже пользовался, а новое имущество, специально приобретенное арендодателем именно для целей лизинга. Причем для лизинга приобретается именно то имущество, которое укажет арендатор. Поэтому для финансовой аренды характерны длительные сроки, зачастую они приближаются к срокам службы имущества, передаваемого в лизинг.

Вторым отличием лизинга от аренды с правом выкупа является тот факт, что в нем участвуют не два, а три лица: продавец имущества, арендодатель, арендатор. Между собой они связаны, как правило, двумя договорами. Так, с продавцом выбранного арендатором имущества арендодатель заключает договор купли-продажи, а с арендатором тАУ договор финансовой аренды. При этом эти договоры взаимосвязаны. Обычно именно арендатор, а не арендодатель выбирает продавца и согласовывает все условия договора купли-продажи [19].

Предметом лизинга могут быть любые материальные ценности, если они не уничтожаются в производственном цикле и не могут потерять своих натуральных свойств в процессе их использования в предпринимательской деятельности. В том числе в лизинг можно передать здания, сооружения, транспортные средства и другое движимое и недвижимое имущество, которое может использоваться для предпринимательской деятельности. Предметом лизинга может выступать как новое, так и бывшее в употреблении имущество.

Статья 666 ГК РФ и п. 2 ст. 3 Закона о лизинге запрещают использовать в качестве предмета договора финансовой аренды земельные участки, природные объекты и имущество, которое федеральными законами запрещено для свободного обращения. Однако если объектом лизинга является недвижимое имущество, то в договоре лизинга предусматривается передача лизингополучателю права пользования той частью земельного участка, которая занята этой недвижимостью и необходима для ее использования [2, 3].

Лизинговая форма предпринимательства основывается на системе принципов или исходных положений, правил, определяющих единство, связи общих, частных и особенных ее свойств и внешних проявлений, которые необходимо учитывать в практической деятельности. Основные принципы и особенности лизинговых отношений представлены на рис.1.1.

Рис.1.1. Основные принципы и особенности лизинговых отношений

В соответствии с предназначенной лизингу практической основой, он выполняет ряд функций.

Производственная функция лизинга состоит в решении проблем производства за счет временного использования имущества, что является весьма эффективным способом материально-технического снабжения и производства новой техники, сопровождаемой разнообразным сервисом: техническое обслуживание, обеспечение сырьем, рабочей силой и т. д.

Сбытовая сфера лизинга включает круг потребителей, и освоение новых рынков сбыта. Кроме этого, лизинг воздействует как прямо, так и опосредованно на все стороны производства, жизни и быта населения как в экономическом смысле, когда имущественные отношения способствуют техническому перевооружению организаций, ускоряя научно-технический прогресс, так и в социальном, когда обеспечивается стимулирование трудовой активности людей и мобилизация их творческих возможностей, а также и в политическом, когда происходит демократизация хозяйственной жизни.

Лизинг как экономико-правовая категория представляет собой особый вид предпринимательской деятельности, направленной на инвестирование временно свободных или привлечение финансовых средств, когда по договору лизинга лизингодатель обязуется приобрести в собственность обусловленное договором имущество у определенного продавца и предоставить это имущество лизингополучателю за плату во временное пользование для предпринимательских целей [20].

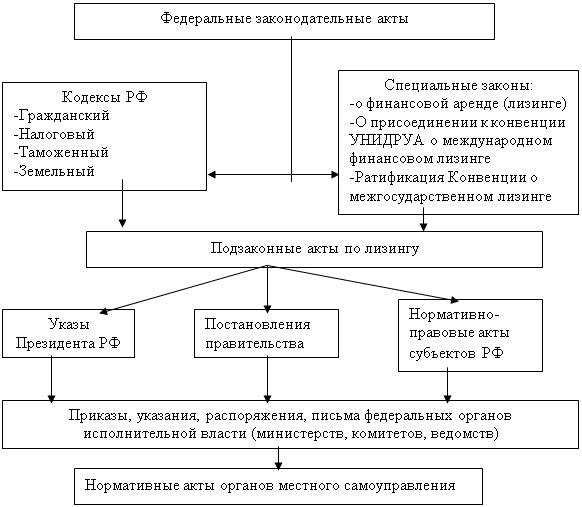

Одним из решающих условий высокой эффективности лизинговой деятельности является надежное правовое обеспечение экономических отношений всех взаимодействующих хозяйствующих субъектов, учитывающие интересы каждого участника сделки. В России существует специальное законодательство, регулирующее лизинговые отношения. Особенность, состоит в том, что правовая база лизинга рассредоточена в нормативных актах государственных органов власти и управления различных уровней, имеющих различную юридическую силу. Структура нормативно-правовой базы в России предоставлена на рис. 1.2.

Для организации на практике целенаправленного использования лизинга, важное значение приобретает правильное определение видов, форм и способов их реализации.

Рис.1.2. Структура нормативно-правовой базы в России

Классификация видов лизинга, по мнению автора, нашла отражение, как в зарубежной, так и в отечественной научной литературе. В зависимости от условий, оговариваемых участниками лизинга, выделяют различные его виды, хотя нередко грань между ними провести довольно трудно. Черты того или иного вида лизинга могут различным образом сочетаться в одном лизинговом договоре в зависимости от намерения сторон [18].

Основными признаками классификации видов лизинга можно назвать: степень окупаемости предмета лизинга; тип передаваемого в лизинг имущества; способ использования предмета лизинга; объем обслуживания предмета лизинга; сферу предоставления предмета лизинга; форму организации лизинговой сделки (состав участников лизинговой сделки); характер лизинговых платежей; наличие гарантии на остаточную стоимость предмета лизинга; тип лизингополучателя; экономическую цель использования имущества; характер финансирования лизинговой сделки.

К основным видам лизинга относятся финансовый, оперативный и возвратный лизинг. В данной выпускной квалификационной работе на примере ООО ВлСтрой ПрогрессВ» используется именно финансовый вид лизинга.

Финансовый - наиболее распространенный вид лизинга. Он предусматривает сдачу в лизинг имущества на длительный срок и полное возмещение стоимости за период его пользования.

Финансовый лизинг характеризует следующие основные черты:

- лизингодатель закупает имущество для передачи его в лизинг не на свой страх и риск, а по указанию лизингополучателя;

- в нем участвуют 3 стороны: производитель или поставщик объекта сделки, лизингодатель, лизингополучатель;

- срок лизингового соглашения достаточно продолжительный (в рыночно развитых странах тАУ от 5 до 10 лет), часто близкий к сроку службы объекта сделки и, следовательно, к сроку амортизации всей или большей части стоимости оборудования;

- договор не подлежит расторжению в течение основного срока лизинга, т.е. срока, необходимого для возмещения расходов лизингодателя;

- объект сделки обычно имеет высокую стоимость;

- по истечении срока действия договора лизингополучатель может: или вернуть предмет лизинга его хозяину, или продлить с последним прежнее соглашение, либо заключить новое соглашение на меньший срок и по льготной ставке, или купить предмет по его остаточной стоимости (обычно она носит символический характер).

При финансовом лизинге, с дополнительным привлечением средств, важное значение имеют, как процедура приобретения лизингового имущества, так и гарантии, залоги, система страхования.

При этом процедура приобретения лизингового имущества может иметь три варианта: первый - когда лизингополучатель самостоятельно выбирает имущество и его производителя (продавца), лишь оплачивая эту сделку, и передает по договору право пользования им лизингополучателю; второй вариант используется организацией ООО ВлСтрой ПрогрессВ» - лизингодатель выбирает производителя (продавца) и при этом несет ответственность перед лизингополучателем за условия поставки имущества; при третьем варианте лизингодатель уполномочивает лизингополучателя быть агентом по операциям с производителем (продавцом).

В условиях острой конкуренции использование финансового лизинга весьма эффективно, особенно в высоко технологичных отраслях. Он позволяет быстро и без резкого финансового напряжения обновлять производственные фонды, подвергающиеся стремительному моральному старению в связи с научно-техническим прогрессом: компьютеры и другое электронное оборудование, орг.средства, сложные станки, медицинская техника, оборудование для коммунального хозяйства, транспортные средства промышленного назначения.

При оперативном лизинге:

- лизингодатель закупает имущество на свой страх и риск, а не по указанию лизингополучателя;

- лизингополучатель не имеет права требовать перехода права собственности на предмет лизинга;

- предмет лизинга может быть передан в лизинг неоднократно в течение полного срока амортизации имущества.

Оперативный лизинг характеризуется небольшой продолжительностью контракта (до 3-5 лет). После истечения срока имущество может стать объектом нового лизингового контракта или возвращается арендодателю. Лизингодатель при оперативном лизинге имеет больше риска по возмещению остаточной стоимости оборудования, особенно когда появляется проблема спроса на него.

Возвратный лизинг- это вид лизинга, при котором отношения сторон начинаются с того, что собственник имущества сначала продает его будущему арендодателю, а затем берет это же имущество в аренду, то есть одно и то же лицо (первоначальный собственник) выступает и в качестве поставщика, и в качестве арендатора. В результате арендодатель как бы дает ссуду под залог имущества, находящегося у поставщика-арендатора [22].

Различные виды лизинга могут сочетаться в одном договоре в зависимости от конкретных, оговариваемых участников условий.

Можно выделить следующие основные типы лизинга:

- долгосрочный (договор лизинга действует в течение трех и более лет);

- среднесрочный (договор лизинга действует в течение от полутора до трех лет);

- краткосрочный (договор лизинга действует менее полутора лет).

Действующим российским законодательством в части форм лизинг предусматривает только внутренний и международный лизинг [3]. При осуществлении внутреннего лизинга лизингодатель и лизингополучатель являются резидентами Российской Федерации.

Если лизингодатель либо лизингополучатель является нерезидентом Российской Федерации, то данная форма называется международным лизингом. Национальная принадлежность продавца как субъекта операции лизинга значения в данном случае не имеет.

В данной выпускной квалификационной работе приведен пример с долгосрочным типом и внутренней формой лизинга.

От форм и видов лизинга следует отличать такое понятие как, сублизинг.

Сублизинг в соответствии с п.1 ст.8 Закона №164-ФЗ тАУ это вид поднайма предмета лизинга, при котором лизингополучатель по договору лизинга передает третьим лицам (лизингополучателям по договору сублизинга) во владение и в пользование за плату и на срок на основе условий договора сублизинга имущество, полученное ранее от лизингодателя по договору лизинга и составляющее предмет лизинга [3].

При передаче предмета в сублизинг обязательным является согласие лизингодателя в письменной форме.

Схема отношений, возникающих в процессе исполнения договора сублизинга, состоит в том, что лицо, осуществляющее сублизинг, заключает два договора тАУ договор лизинга с лизингополучателем и договор сублизинга с новым лизингополучателем, являясь, таким образом, одновременно лизингополучателем предмета лизинга по договору лизинга и лизингодателем того же предмета по договору сублизинга.

Основные понятия лизинговых отношений представлены в таблице 1.1.

Таблица 1.1

Основные понятия лизинговых отношений

| Понятие | Содержание (определение) |

| 1 | 2 |

| Лизингополучатель | Физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга. |

| Лизингодатель | Физическое или юридическое лицо, которое за счет привлеченных или собственных денежных средств приобретает в ходе реализации лизинговой сделки в собственность имущество и предоставляет его за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга. |

| Лизинговая компания (фирма) | Коммерческая организация (резидент и нерезидент РФ), выполняющая в соответствии с законами РФ и учредительными документами функции лизингодателя. |

| Продавец (поставщик) | Физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок производимое (закупаемое) им имущество, являющееся предметом лизинга. Продавец (поставщик) обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли-продажи. |

| Инвестиционные затраты (издержки) | Издержки (расходы и затраты) лизингодателя, связанные с приобретением и использованием предмета лизинга лизингополучателем. |

| Сумма закрытия сделки | Общая сумма, выплачиваемая лизингодателю в период действия и в соответствии с условиями лизингового договора (затраты на приобретение объекта + НДС+ плата за лизинг и др.), а также при досрочном прекращении договора по вине пользователя: невыплаченные лизинговые платежи + остаточная стоимость объекта + неустойка. |

| Лизинговый процесс | Система мер по подготовке и осуществлению лизинговых операций, включающая 4 этапа: подготовительный, заключение контракта, реализация и закрытие проекта. |

| Базисная стоимость | Стоимость объекта лизинга в начале сделки. |

| Лизинговые платежи | Сумма амортизационных отчислений по объекту лизинга, платы за кредитные ресурсы, комиссионные и оплата дополнительных услуг лизингодателя, НДС, налог на имущество, таможенные платежи и др. |

| Лизинговые взносы | Величина выплат за объект лизинга в соответствии с установленной периодичностью (по месяцам, годам и т.д.). |

| Лизинговая деятельность | Вид инвестиционной деятельности по приобретению имущества и передаче его в лизинг |

| Лизинг | Совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретением предмета лизинга |

| Перевозчик | Специализированная транспортная организация, которая обязуется доставить и передать предмет лизинга лизингополучателю и отвечает за утрату, недостачу и порчу транспортируемого объекта лизинга |

| Срок лизинга | Период использования предмета лизинга в процессе лизинговой сделки |

| Страховщик | Юридическое лицо любой организационной формы, которое осуществляет страховые операции и принимает участие в лизинговых проектах |

| | |

1.2 Объекты и субъекты лизинговых сделок

Важным при заключении лизинговых сделок является определение объектов лизинга. На основании ст. 666 ГК РФ [2] объектами или предметами договора лизинга могут быть любые не потребляемые вещи, используемые для предпринимательской деятельности, кроме земельных участков и других природных объектов. Объектом лизинга может быть любое движимое и недвижимое имущество, предназначенное для предпринимательской деятельности, т.е. виды имущества, которые образуют основные средства производства (здания, сооружения, передаточные устройства, машины и оборудование общепроизводственного назначения, подъемно-транспортное оборудование, сельскохозяйственная техника), а также имущественные комплексы (организации, цеха, технологические линии), но без оборотных средств (сырья, материалов). При этом надо иметь в виду, что объектом лизинга является как новое имущество, так и имущество, бывшее в употреблении, т. е. имущество, обращающееся на вторичном рынке средств производства [4].

Субъектами лизингового рынка являются: лизингодатели, лизингополучатели, производители (продавцы) имущества, банки и другие кредитно-финансовые учреждения, а также брокерские и консалтинговые фирмы, которые хотя и не являются непосредственными участниками лизинговых операций, но оказывают другим участникам рынка посреднические, информационные и консалтинговые услуги [3].

Основными субъектами лизинга, т.е. сторонами договора лизинга, являются лизингодатель и лизингополучатель. При финансовом лизинге участником сделки является также производитель (продавец) имущества - объекта договора лизинга, хотя стороной непосредственно в договоре лизинга он не является.

На основании ст.4 ФЗ № 10 ВлО финансовой аренде (лизинге)В», субъекты лизинга определяются так: лизингодатель тАУ это физическое или юридическое лицо, которое за счет привлеченных и (или) собственных средств приобретает в ходе реализации договора лизинга в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга [4].

На примере организации ООО ВлСтрой ПрогрессВ» лизингодатель - лизинговая компания ООО ВлСмеко-МВ», которое за счет привлеченных средств, приобретает в ходе реализации договора лизинга в собственность имущество и представляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок во временное владение с переходом к лизингополучателю прав собственности на предмет лизинга.

Лизингополучатель тАУ физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга. В данной выпускной квалификационной работе лизингополучателем является ООО ВлСтрой ПрогрессВ».

Продавец (поставщик) - физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок производимое (закупаемое) им имущество, являющееся предметом лизинга.

Во второй главе выпускной квалификационной работы рассмотрено в качестве продавца тАУ ЗАО ВлМосМАЗсервисВ», предмет лизинга тАУ МАЗ тАУ 551605-2121-024; МАЗ тАУ 9506-010.

Функции производителя (продавца) на рынке лизинговых услуг чаще всего выполняют организации - изготовители имущества, но это могут быть и фирмы, осуществляющие оптовую торговлю машинами или оборудованием и др.

Банки и другие кредитно-финансовые учреждения, даже если они не являются непосредственно лизингодателями, также относятся к участникам рынка лизинговых услуг, так как обеспечивают лизингодателей заемными средствами, необходимыми для приобретения имущества.

Брокерские фирмы, функционирующие на рынке лизинговых услуг, играют очень важную роль. Их задача состоит в поиске партнеров, информационном обеспечении других участников рынка и даже в выполнении посреднических функций.

Консалтинговые фирмы, специализирующиеся на лизинге, оказывают консалтинговую помощь всем участникам рынка, и в первую очередь лизингополучателям.

Интерес каждого участника сделки к развитию лизингового предпринимательства определяет его широкие возможности и преимущества. Так, производитель (продавец) имущества имеет дополнительный канал сбыта своей продукции, позволяющий расширить объем продаж; для лизингодателя - это способ вложения капитала, позволяющий эффективно его использовать; лизингополучатель имеет возможность приобрести необходимое имущество для предпринимательской деятельности.

Однако лизинговый механизм имеет некоторые негативные последствия: из-за инфляции лизингополучатель теряет на повышении остаточной стоимости имущества; используемое имущество может морально устареть, несмотря на достижения научно-технического прогресса, в то же время лизинговые платежи продолжаются до окончания контракта.

В лизинге как форме инвестирования ссудодатель и заемщик используют капитал не в денежной, а товарной форме. При этом реализуется система таких отношений, как поручение, аренда, купля-продажа, товарное кредитование, инвестирование, страхование и др. Таким образом, лизинг включает в себя кредитные, инвестиционные и арендные отношения.

1.3 Отражение операций лизинга в соответствии с международными стандартами финансовой отчетности

Вопросы отражения операций лизинга в международной отчетности рассматриваются в международном стандарте финансовой отчетности (МiО) 17 Аренда. В стандарте приводятся два вида аренды - операционная и финансовая (лизинг). Различие заключается в том, какая сторона преимущественно принимает риски и вознаграждения по арендуемому активу. Если риски и вознаграждения, связанные с владением активом, лежат на арендаторе (лизингополучателе), то это финансовая аренда (лизинг), если на арендодателе (лизингодателе) - операционная.

В первую очередь надо определить вид аренды. В отчетности необходимо раскрыть сведения, касающиеся договоров аренды и объектов аренды: у арендатора, у арендодателя. Также требуется общее описание существенных договоров аренды.

Если же аренда классифицируется как финансовая, то необходимо будет внести корректировки в российскую отчетность. В целях международных стандартов бухгалтерской отчетности и по экономическому смыслу финансовая аренда является приобретением актива в кредит и включает в себя две операции: приобретение (продажу) основных средств и получение (выдача) займа. Обе операции должны быть отражены в формах отчетности.

В российском же учете фиксируются лишь выплаченные лизинговые платежи. При отражении финансовой аренды у лизингополучателя на баланс необходимо поставить основные средства и обязательство по выплате лизинговых платежей по суммам, равным на начало срока аренды справедливой стоимости арендуемого имущества.

В дальнейшем основные средства амортизируются исходя из утвержденных для основных средств ставок амортизации (в случае, если лизинговое имущество по окончании договора лизинга переходит обратно лизингодателю, срок амортизации равен сроку договора лизинга). А обязательство погашается по мере уплаты лизинговых платежей.

Сумма лизинговых платежей состоит из финансовых расходов (процентов за кредит) и уменьшения обязательства. Финансовые расходы (проценты) должны распределяться по периодам в течение срока аренды методом эффективной ставки, аналогично применяемой по кредитам.

Обязательство на отчетную дату должно быть равно дисконтированной стоимости лизинговых платежей. Ставка дисконта (эффективная ставка) рассчитывается через первоначальный график лизинговых платежей и справедливую стоимость арендуемого имущества. Сумма начисленных процентов за период определяется как разница между суммой лизинговых платежей за этот же период и изменением обязательства по лизингу.

Международные стандарты финансовой отчетности и Российская система бухгалтерского учета имеет множество различий. В международных стандартах бухгалтерской отчетности в отличие от российской системы бухгалтерского учета экономическое содержание превалирует над юридическим оформлением сделки. Иными словами, в соответствии с международным стандартам бухгалтерской отчетности лизингом признаются арендные отношения, при которых существенная часть выгод и рисков переходит на лизингополучателя, в то время как в российском учете сделка может быть классифицирована, как лизинговая при наличии договора лизинга, соответствующего требованиям Гражданского кодекса РФ.

В отличие от российской системы бухгалтерского учета имущество, переданное в лизинг, по международным стандартам бухгалтерской отчетности может быть отражено только на балансе лизингополучателя. В российской системе бухгалтерского учета в зависимости от условий договора лизинг может отражаться на балансе как лизингополучателя, так и лизинговой компании.

Согласно российскому законодательству при определении финансовой аренды основное внимание уделяется тому, какое наименование носит договор аренды, какие права и обязанности закреплены за сторонами договора, однако упускается из виду анализ экономического содержания договора лизинга [23].

Кроме того, в российских и международных стандартах различаются подходы к определению стоимости имущества, переданного в лизинг, и суммы платежей по договору о лизинге.

Применение в российской отчетности международных принципов отражения активов и обязательств позволит избежать забалансового учета лизингового имущества у лизингополучателя.

Сравнение основных положений по учету лизинга по международным стандартам бухгалтерской отчетности и российской системой бухгалтерского учета предоставлены в таблице 1.2.

Таблица 1.2

Сравнение основных положений по учету лизинга по МiО и РСБУ

| Учетные операции | Лизингополучатель | Лизинговая компания | |

| МiО | РСБУ | МiО | РСБУ | |

| Учет основных средств | Учитываются на балансе по справедливой стоимости | Учитываются на балансе по стоимости, указанной в договоре, с учетом всех дополнительных расходов, связанных с его получением | Учитываются как дебиторская задолженность лизингополучателя | Учитываются как реализация активов по балансовой стоимости и формируются доходы будущих периодов | |

| Учет обязательств | Обязательства по выплате будущих арендных платежей учитываются в сумме, равной дисконтированной стоимости минимальных арендных платежей | Обязательства по выплате будущих арендных платежей учитываются на сумму, по которой арендованный объект принят к учету | Не предусмотрен |

| Учет платежей | Платежи распределяются на погашение обязательств (кредиторской задолженности) и финансовый расход | Платежи учитываются на погашение кредиторской задолженности | Платежи распределяются на погашение дебиторской задолженности и финансовый доход | Платежи распределяются на погашение дебиторской задолженности, а также доходы будущих периодов списываются на счет прибылей и убытков |

| Учет амортизации | Актив амортизируется за срок полезного использования либо за срок лизинга | Актив амортизируется за срок, определенный законодательно | Не предусмотрен |

| | | | | | | |

Не смотря на существующие трудности, все большее количество российских организаций, оценивая перспективы подготовки финансовой отчетности в соответствии с международными стандартами финансовой отчетности, отдают предпочтение параллельному ведению учета по российским стандартам бухгалтерского учета (РСБУ) и МiО, поскольку использование метода трансформации отчетности дает наименее точные оценки показателей отчетности. Для организации параллельного бухгалтерского учета по международным стандартам финансовой отчетности, учетные записи и отчетность ведется двумя бухгалтерскими службами на базе двух работающих планов синтетических счетов. При этом Международный план счетов создается путем введения групп счетов по разделам финансовой отчетности.

Недостаток данного подхода заключается в отсутствии прямой связи между счетами МiО и российскими счетами, что ведет к необходимости отражения каждой хозяйственной операции в двух системах учета, как следствие, к росту стоимости финансовой информации.

Таким образом, по первой главе можно подвести следующие итоги, что лизинг представляет собой соглашение между собственником имущества и арендатором о передаче имущества в пользование на ограниченный период по установленной ренте, выплачиваемой ежегодно, ежеквартально или ежемесячно. В зависимости от условий, оговариваемых участниками лизинга, выделяют различные виды лизинга. К основным видам лизинга относятся оперативный, финансовый и возвратный лизинг.

Действующим российским законодательством в части форм лизинг предусматривает только внутренний и международный лизинг. От форм и видов лизинга сл

Вместе с этим смотрят:

1C: Бухгалтерия

Автоматизацiя бухгалтерського облiку ТОВ "Хлiбороб"

Автоматизацiя облiку зносу (амортизацii) необоротних активiв

Автоматизация бухгалтерского учета в современных условиях

Автоматизация бухгалтерского учета на малых предприятиях