Учет основных средств в условиях реформирования бухгалтерского учета в ООО "Формула"

Основные средства являются одним из важнейших условий осуществления производственно-хозяйственной деятельности предприятий, фирм, организаций. Особенностью основных средств являются их многократное использование в процессе производства и сохранения первоначального внешнего вида в течение длительного периода.

Бухгалтерский учет основных средств на предприятиях должен быть организован на таком уровне, чтобы обеспечить их сохранность, а операции по движению основных средств должны отвечать требованиям действующего в стране законодательства и целесообразности этих операций.

Исходя из актуальности выше изложенного в современных условиях, и была выбрана тема данной курсовой работы.

Целью данной курсовой работы является изучение учета основных средств, а также выработка рекомендации по совершенствованию учета основных средств на предприятии.

Для достижения поставленной цели были поставлены следующие задачи:

- охарактеризовать теоретические вопросы учета основных средств;

- рассмотрение деятельности и экономического состояния организации;

- оценить построение бухгалтерского учета и рассмотреть учет основных средств на предприятии;

- обобщить выводы и сделать рекомендации по совершенствованию учета основных средств на предприятии.

Объектом исследования послужило ООО ВлФормулаВ». В качестве источников информации на предприятии были использованы:

- бухгалтерская отчетность за 2006 тАУ 2008 гг.;

- учетная политика организации;

- учетные регистры;

- договорная документация и первичные документы по учету основных средств.

Нормативной базой послужили Федеральный закон ВлО бухгалтерском учетеВ» [1], Федеральный закон ВлОб аудиторской деятельностиВ» [4], Налоговый кодекс РФ [2,3], ПБУ 6/01 ВлУчет основных средствВ» [16] и другие.

При изучении темы исследования были использованы работы таких авторов как Подольского В.И. [21], Безруких П.С. [25], Муравицкая Н.К. [35] и др.

В курсовой работе использованы следующие методы бухгалтерского учета и анализа: счета, двойная запись, инвентаризация, анализ, синтез, группировка, обобщение и др.

Данная курсовая работа состоит из введения, трех глав, заключения, списка использованных источников и приложения.

1ПРОБЛЕМЫ УЧЕТА ОСНОВНЫХ СРЕДСТВ

1.1 Понятие, классификация и оценка основных средств

В соответствии с Положением по бухгалтерскому учету "Учет основных средств" (ПБУ 6/01)S и Методическими указаниями по бухгалтерскому учету основных средств приказ Минфина РФ от 20 июля 1998 года N 33н#S) к основным средствам относят часть средств труда, срок полезного использования которых превышает 12 месяцев, или обычный операционный цикл, если он превышает 12 месяцев.

К основным средствам относятся здания, сооружения, рабочие машины и оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, инструмент, производственный хозяйственный инвентарь и принадлежности, рабочий, продуктивный и племенной скот, многолетние насаждения, капитальные затраты по улучшению земель и в арендованные объекты основных средств, земельные участки и объекты природопользования, находящиеся в собственности организации.

В соответствии с требованиями рыночной экономики государственная программа перехода Российской Федерации на принятую в международной практике систему учета и статистики предусматривает использование Общероссийского классификатора основных фондов (ОКОФ).

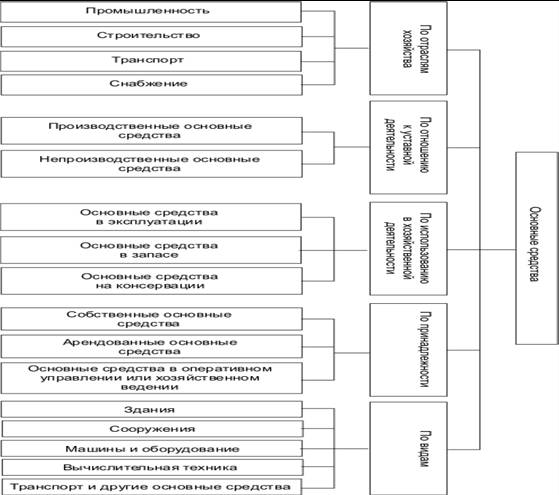

В бухгалтерском учете основные средства классифицируются по целому ряду признаков (схема 1.1).

Классификация основных средств по отраслям хозяйства используется для единообразной их группировки в учете и отчетности и является обязательной для всех хозяйствующих субъектов.

Производственные основные средства предназначены для осуществления уставной деятельности и используются для изготовления продукции и работ, оказания услуг.

Рисунок 1 - Классификация основных средств

Непроизводственные основные средства не связаны с уставной деятельностью и используются для целей непроизводственного потребления.

Классификация основных средств по использованию в хозяйственной деятельности предназначена для правильного начисления амортизации.

Группировка основных средств по принадлежности позволяет получать необходимую информацию для расчета налога на имущество и начисления амортизации.

Классификация основных средств по видам способствует правильной организации учета данной части имущества, получению информации для целей статистического обобщения. Данная группировка основных средств используется также для правильного выбора методов начисления амортизации.

Бухгалтерский учет основных средств ведется пообъектно в стоимостном и натуральном выражении.

Особенность функционирования основных средств (длительный период эксплуатации и постепенный перенос стоимости на продукцию, работы и услуги) вызывает необходимость применения разных стоимостных оценок.

Первоначальная стоимость основных средств представляет сумму фактических затрат на приобретение, сооружение и изготовление объекта.

В зависимости от способов поступления объектов на предприятие первоначальная оценка основных средств будет осуществляться по-разному.

По основным средствам, приобретенным или возведенным за плату, в первоначальную стоимость включают суммы, уплаченные поставщикам или подрядчикам за выполненные работы; за информационно-консультативные услуги; государственные пошлины, регистрационные сборы, уплаченные в связи с приобретением права собственности на объекты основных средств; таможенные платежи; невозмещенные налоги и др.

Первоначальная стоимость основных средств, внесенных в виде вклада в уставный капитал, определяется по согласованной с учредителями оценке.

При безвозмездном получении основных средств первоначальная стоимость их будет равна рыночной оценке.

По объектам основных средств, приобретенным в обмен на другое имущество, первоначальная стоимость определяется по стоимости обмениваемого имущества.

Первоначальная стоимость основных средств, приобретенных за иностранную валюту, определяется в рублях по курсу ЦБ РФ, действующему на дату принятия объектов на баланс.

Длительность эксплуатации объектов основных средств вызывает необходимость их переоценки, в результате которой определяется восстановительная стоимость.

Восстановительная стоимость - это стоимость действующих основных средств по рыночным ценам на дату переоценки. В настоящее время восстановительная стоимость определяется не чаще одного раза в год. Для этого проводится обязательная инвентаризация.

Исчисление восстановительной стоимости производится двумя способами:

- на основе пересчета балансовой стоимости на индексы ее изменения, разрабатываемые Государственным комитетом РФ по статистике;

- на основе прямого пересчета балансовой стоимости на основе рыночных цен.

Разницы, возникшие в результате переоценки основных средств, относятся на счет 83 "Добавочный капитал", субсчет "Прирост стоимости имущества по переоценке".

Остаточная стоимость основных средств определяется в виде разницы между первоначальной (восстановительной) стоимостью и величиной начисленной амортизации. В балансе основные средства отражаются по остаточной стоимости.

Информацию о наличии, использовании и движении объектов основных средств, необходимую для использования внутренними и внешними пользователями, получают в системе счетов бухгалтерского учета. В соответствии с этим бухгалтерский учет должен обеспечить:

- правильное отражение в документах и регистрах синтетического и аналитического учета наличия и движения основных средств, контроль за их сохранностью;

- контроль за правильностью начисления и учета амортизации и результатов реализации и прочего выбытия основных средств;

- контроль за отражением в учетных регистрах фактических затрат на восстановление основных средств;

- контроль за своевременностью и полнотой отражения операций, связанных с инвестициями в основные средства;

- обеспечение объективной информации для заполнения бухгалтерской отчетности.

1.2 Учет поступления и наличия объектов основных средств

Единицей учета основных средств является инвентарный объект. Инвентарный объект - это объект основных средств со всеми принадлежащими ему приспособлениями или конструктивно-обособленный объект, выполняющий самостоятельные функции. Для организации учета и контроля основных средств каждому инвентарному объекту присваивается инвентарный номер на весь период его нахождения на данном предприятии. Во всех первичных документах и регистрах по учету движения объектов проставляется этот номер.

Учет наличия и движения объектов основных средств осуществляется на основе унифицированных форм первичной учетной документации (постановление ГК РФ по статистике от 21 января 2003 года N 7). Эти документы обязательны к применению всеми хозяйствующими субъектами (кроме кредитных организаций) на территории Российской Федерации.

Прием-передача объектов основных средств осуществляется на основе следующих первичных документов:

- для всех основных средств, кроме зданий и сооружений, - акт о приеме-передаче объекта основных средств (форма ОС-1);

- для зданий, сооружений - акт о приеме-передаче здания (сооружения) (форма ОС-1а);

- для групп объектов основных средств - акт о приеме-передаче групп объектов основных средств (форма N ОС-1б).

Пообъектный учет основных средств осуществляется на инвентарных карточках типовой формы (форма ОС-6) "Инвентарная карточка учета объекта основных средств". Карточка содержит следующие обязательные реквизиты: наименование объекта, инвентарный номер, изготовитель, номер документа, первоначальная стоимость, дата приемки, срок полезного использования, место эксплуатации, метод начисления амортизации, краткая техническая характеристика. В инвентарную карточку вносятся все изменения, которые происходят с инвентарным объектом.

В конце месяца данные инвентарных карточек и ведомости начисления амортизации являются основанием для составления карточки учета движения основных средств (форма ОС-8), данные которой в конце года используются для составления оборотной ведомости движения основных средств.

Аналитический учет основных средств основывается на использовании типовых форм первичных документов, разработанных применительно к использованию средств вычислительной техники.

Синтетический учет основных средств ведется на предусмотренных действующим планом ряде счетов.

Счет 01 "Основные средства" используется для учета наличия и движения основных средств.

Счет 02 "Амортизация основных средств" предназначен для начисления амортизации (износа) собственных и арендованных основных средств.

Счет 08 "Вложения во внеоборотные активы" служит для исчисления фактических затрат на приобретение основных средств.

Счет 19 "Налог на добавленную стоимость по приобретенным ценностям" используется для отражения сумм уплаченного НДС при осуществлении долгосрочных инвестиций в основные средства.

Счет 83 "Добавочный капитал" используется для отражения информации об изменении капитала в результате переоценки имущества.

Счет 98 "Доходы будущих периодов", субсчет "Безвозмездные поступления", применяется для отражения информации о стоимости безвозмездно поступивших основных средств.

Основные средства поступают в организации по различным направлениям (рисунок 2)

Рисунок 2 - Направления поступления основных средств

Строительство и покупка объектов основных средств рассматриваются как долгосрочные инвестиции в основные средства (капитальные вложения). Под капитальными вложениями понимают затраты на создание, реконструкцию, техническое перевооружение и расширение действующих предприятий, осуществляемые за счет собственных или заемных источников.

К собственным источникам финансирования долгосрочных инвестиций относятся прибыль, оставшаяся в распоряжении организации, амортизационные отчисления и средства, выплачиваемые органами страхования в виде возмещения потерь от стихийных бедствий, аварий и др.

К заемным источникам финансирования капитальных вложений относятся: кредиты банков; средства инвестиционных фондов и страховых компаний; облигационные займы и государственные кредиты; средства от продажи жилищных сертификатов; средства, полученные в порядке долевого участия.

Учет собственных источников финансирования долгосрочных инвестиций осуществляется на счетах 84 "Нераспределенная прибыль (непокрытый убыток)"; 83 "Добавочный капитал". Аналитический учет по этим счетам осуществляется так, чтобы обеспечить получение информации по направлениям использования средств. На счете 02 "Амортизация основных средств" отражается величина собственного источника финансирования долгосрочных инвестиций в основные средства в сумме, равной начисленной амортизации за период с начала текущего года.

На финансирование капитальных вложений могут быть направлены средства, полученные от органов страхования в возмещение потерь по страховым случаям. Учет расчетов со страховщиком осуществляется на счете 76 "Расчеты с разными дебиторами и кредиторами", субсчет 1 "Расчеты по имущественному и личному страхованию".

При использовании заемных источников для формирования инвестиционных активов используются счета 66 "Расчеты по краткосрочным кредитам и займам", 67 "Расчеты по долгосрочным кредитам и займам", на которых отражаются образование и погашение кредиторской задолженности.

Для учета целевых источников финансирования долгосрочных инвестиций (бюджетных средств, средств, поступивших от других организаций и лиц) используется счет 86 "Целевое финансирование", аналитический учет по которому осуществляется по назначению средств и в разрезе источников их поступления.

Капитальные вложения группируются по ряду направлений. По направлениям воспроизводственной структуры они подразделяются:

- на новое строительство

- расширение действующих предприятий

- реконструкция действующих предприятий

- техническое перевооружение

По технологической структуре капитальных вложений различают:

- строительные работы.

- оборудование, требующее и не требующее монтажа.

- монтажные работы

- оборудование, входящее и не входящее в сметы строительства.

- затраты на оборудование, инструменты, инвентарь

- стоимость проектно-изыскательских работ

- другие расходы

При использовании в учете компьютерных технологий формируются карточки счетов.

Затраты в указанных регистрах группируются в соответствии с их технологической структурой.

При подрядном способе ведения работ учет затрат у застройщика осуществляется по договорной стоимости по акцептованным счетам подрядчика. На основании актов о приемке работ в учете делается запись по дебету счета 08 "Вложения во внеоборотные активы", субсчет 08-3 "Строительство объектов основных средств", и кредиту счета 60 "Расчеты с поставщиками и подрядчиками". Данная сумма включает и НДС. Сдача объекта в эксплуатацию отражается по дебету счета 01 "Основные средства" и кредиту счета 08 "Вложения во внеоборотные активы" по указанному субсчету. Сумма НДС, включенная в первоначальную стоимость объекта, будет погашена после ввода объекта в эксплуатацию.

При хозяйственном способе осуществления капитальных вложений фактические затраты собираются на дебете счета 08 "Вложения во внеоборотные активы", субсчет 3 "Строительство объектов основных средств", а кредитуются разные счета.

На основании данных о фактических затратах по законченному строительством объекту исчисляется сумма НДС (дебет счета 19 "НДС по приобретенным ценностям", кредит счета 68 "Расчеты по налогам и сборам").

На основании счетов-фактур налоговые обязательства перед бюджетом по НДС уменьшаются на суммы НДС, уплаченные поставщикам при приобретении материальных ресурсов для осуществления строительства объектов основных средств хозяйственным способом (дебет счета 68 "Расчеты по налогам и сборам", кредит счета 19 "НДС по приобретенным ценностям").

В момент ввода объекта в эксплуатацию производится зачет сумм НДС по строительству (дебет счета 68 "Расчеты по налогам и сборам", кредит счета 19 "НДС по приобретенным ценностям").

Одновременно отражается НДС по приобретенному объекту (дебет счета 19 "НДС по приобретенным материальным ценностям", кредит счета 60 "Расчеты с поставщиками и подрядчиками").

После оплаты счетов поставщиков и ввода объекта в эксплуатацию осуществляется зачет сумм НДС.

Поступление объектов основных средств в виде вкладов в уставный капитал отражается в учете по согласованной с учредителями оценке, зафиксированной в учредительном договоре. К договору может прилагаться заключение независимых оценщиков, если стоимость передаваемых объектов превышает 40 минимальных размеров оплаты труда (МРОТ). Передача объекта оформляется актами утвержденной формы .

Расходы, связанные с доставкой и установкой полученных объектов основных средств, отражаются на счете 08 "Вложения во внеоборотные активы".

Учет операций по финансированию из бюджета затрат на строительство объектов основных средств регулируется Положением по бухгалтерскому учету "Учет государственной помощи" (ПБУ 13/2000). Получение средств бюджетного финансирования отражается в учете как возникновение задолженности по ним: дебет счета 51 "Расчетные счета", кредит счета 86 "Целевое финансирование".

После ввода объекта в эксплуатацию сумма освоенного бюджетного финансирования относится на доходы будущих периодов (оп.5). Доходы будущих периодов подлежат включению в финансовые результаты как прочие доходы в течение срока полезного использования объекта. Поэтому ежемесячно в сумме, равной начисленной амортизации, делается запись по дебету счета 98 "Доходы будущих периодов" и кредиту счета 91 "Прочие доходы и расходы" (оп.6).

Объекты основных средств, полученные безвозмездно (дарение, субсидии), оцениваются по рыночной стоимости, а затраты, связанные с их получением, относятся на увеличение капитальных вложений.

Одновременно с начислением амортизации списывается часть стоимости поступившего имущества.

Безвозмездное получение (передача) объектов основных средств возможно только между коммерческой и некоммерческой организациями. Между двумя коммерческими организациями получение (передача) материальных ценностей разрешается на сумму, не превышающую 5 МРОТ.

Приобретаемые объекты основных средств в обмен на другое имущество (неденежное) оцениваются по стоимости переданных или подлежащих передаче ценностей. Стоимость передаваемых при этом ценностей определяется исходя из цены, действующей в сравнимых условиях в данный период времени.

1.3 Учет амортизации основных средств

В процессе работы основные средства изнашиваются, постепенно теряют свои эксплуатационные возможности и часть стоимости. Все хозяйствующие субъекты осуществляют накапливание средств для приобретения и восстановления износившихся объектов основных средств. Накапливание средств осуществляется посредством включения в затраты организации отчислений, которые называются амортизационными. Перенесение части стоимости основных средств на себестоимость продукции, работ, услуг отражается в виде амортизационных отчислений.

В соответствии с ПБУ 6/01 амортизация начисляется по основным средствам исходя из срока полезного использования объектов, определяемого при постановке их на учет.

Амортизации не начисляется:

- на объекты жилого фонда;

- объекты внешнего благоустройства и прочие объекты лесного и дорожного хозяйства;

- продуктивный скот;

- многолетние насаждения, не достигшие эксплуатационного возраста;

- земельные участки и объекты природопользования;

Ва- библиотечные фонды;

Ва- объекты основных средств некоммерческих организаций.

По данным объектам основных средств в конце года по установленным нормам амортизации рассчитывается износ. Начисление износа отражается на пассивном забалансовом счете 010 "Износ основных средств".

Амортизационные отчисления не начисляются в период восстановления объектов основных средств продолжительностью свыше 12 месяцев. Приостанавливается начисление амортизации в случае перевода объекта по решению руководства организации на консервацию на срок более 3 месяцев.

Начисление амортизации начинается с 1-го числа месяца, следующего за месяцем принятия объекта на учет. Прекращается начисление амортизации с 1-го числа месяца, следующего за месяцем выбытия объекта.

Организации самостоятельно выбирают методы начисления амортизации. В настоящее время разрешено применять два простых метода начисления амортизации: линейный и способ списания стоимости, пропорционально объему продукции; и два метода ускоренного начислении амортизации: способ уменьшаемого остатка и способ списания стоимости по сумме чисел лет срока полезного использования.

Методы ускоренного начисления амортизации применяются для активной части основных средств. Выбранный метод начисления амортизации применяется в течение всего срока полезного использования объектов.

Годовая сумма амортизационных отчислений рассчитывается по-разному в зависимости от способа начисления амортизации.

При линейном способе - исходя из первоначальной стоимости объекта основных средств и нормы амортизации, рассчитанной исходя из срока его полезного использования.

При списании стоимости, пропорционально объему продукции, - исходя из объема продукции в отчетном периоде, первоначальной стоимости и планируемого объема продукции за период полезного использования объекта.

При использовании способа уменьшаемого остатка расчет годовой суммы амортизации осуществляется на основе остаточной стоимости на начало периода и нормы амортизации, рассчитанной исходя из срока полезного использования объекта и коэффициента ускорения.

При списании стоимости по сумме чисел лет полезного использования - первоначальная стоимость умножается на частное от деления числа лет, оставшихся до конца срока полезного использования объекта, на сумму чисел лет срока его службы.

Независимо от применяемого способа амортизация начисляется ежемесячно в размере 1/12 годовой суммы.

Ежемесячный расчет суммы амортизационных отчислений и распределение ее по направлениям затрат осуществляются в ведомости начисления амортизации. По данным ведомостей делаются записи по кредиту счета 02 "Амортизация основных средств" и дебету счетов затрат.

В соответствии с требованиями Налогового кодекса РФ для целей налогообложения амортизируемое имущество (основные средства и нематериальные активы) исходя из сроков полезного использования подразделяется на 10 амортизационных групп (таблица 1).

Таблица 1- Амортизационные группы

| Группа | Срок полезного использования амортизируемого имущества |

| I | от 1 года до 2 лет |

| II | свыше 2 лет до 3 лет включительно |

| III | свыше 3 лет до 5 лет включительно |

| IV | свыше 5 лет до 7 лет включительно |

| V | свыше 7 лет до 10 лет включительно |

| VI | свыше 10 лет до 15 лет включительно |

| VII | свыше 15 лет до 20 лет включительно |

| VIII | свыше 20 лет до 25 лет включительно |

| IX | свыше 25 лет до 30 лет включительно |

| X | свыше 30 лет |

Начисление амортизации для целей налогообложения предусматривается двумя методами: линейным и нелинейным.

Линейный метод начисления амортизации применяется к амортизируемому имуществу, входящему в VIII-X группы.

По остальным объектам основных средств налогоплательщик может использовать любой из двух методов.

При нелинейном методе амортизация начисляется исходя из остаточной стоимости объекта основных средств и нормы амортизации.

Налогоплательщик имеет право к основной норме амортизационных отчислений применять повышающие или понижающие коэффициенты, установленные налоговым законодательством.

Повышающие коэффициенты (не выше 2) предусмотрены для объектов основных средств, эксплуатируемых в агрессивной среде или повышенной сменности работы.

Повышающие коэффициенты (не выше 3) применяются для объектов основных средств, являющихся предметом лизинга.

Повышающие коэффициенты не используются по объектам основных средств I-III амортизационных групп, если по ним амортизация начисляется нелинейным методом.

Понижающие коэффициенты применяются в следующих случаях:

- по решению руководства организации, закрепленному в учетной политике для целей налогообложения.

1.4 Учет выбытия объектов основных средств

Выбытие основных средств может осуществляться по следующим направлениям (схема 1.3).

Рисунок 3 - Направления выбытия основных средств

Выбытие основных средств оформляется следующими первичными документами:

ОС-1. Акт о приеме-передаче объекта основных средств (кроме зданий, сооружений).

ОС-1а. Акт о приеме-передаче здания (сооружения).

ОС-1б. Акт о приеме-передаче групп объектов основных средств (кроме зданий, сооружений).

ОС-4. Акт о списании объекта основных средств (кроме автотранспортных средств).

ОС-4а. Акт о списании автотранспортных средств.

ОС-4б. Акт о списании групп объектов основных средств (кроме автотранспортных средств).

В них отражаются первоначальная стоимость выбывших объектов и сумма амортизации, начисленная за время их эксплуатации в организации. Инвентарная карточка изымается из картотеки. В карточке осуществляются записи о выбытии объекта. Запись о выбытии объекта производится и в инвентарном списке основных средств по местам нахождения.

Информация о выбытии объектов основных средств формируется на счете 91 "Прочие доходы и расходы".

Превышение кредитового оборота по счету 91 "Прочие доходы и расходы" над дебетовым показывает прибыль, полученную от выбытия объектов основных средств, которая списывается в кредит счета 99 "Прибыли или убытки".

Превышение дебетового оборота по счету 91 "Прочие доходы и расходы" над кредитовым показывает убыток, полученный от выбытия объектов основных средств, который списывается в дебет счета 99 "Прибыли или убытки".

Убыток, возникший в связи с выбытием основных средств, относится на прочие расходы организации равными долями в течение периода, равного разнице между сроком полезного использования и фактическим сроком эксплуатации объекта на момент продажи.

Остаточная стоимость выбывающих объектов основных средств исчисляется на субсчете "Выбытие основных средств", открываемом к счету 01 "Основные средства". По дебету данного субсчета отражается первоначальная стоимость выбывших объектов, а по кредиту - сумма начисленной амортизации на момент выбытия объекта. Сумма амортизации по выбывшим объектам определяется расчетным путем.

Ликвидация объектов основных средств в случае физического и морального износа осуществляется по решению комиссии на основе составленного акта. В инвентарной карточке ликвидируемого объекта делаются соответствующие записи и определяется результат по его ликвидации.

Продажа объектов основных средств осуществляется на основе договора купли-продажи по рыночным ценам.

Финансовым результатом от продажи объектов основных средств признается разница между его продажной ценой и остаточной стоимостью вместе с расходами по его продаже. Результат от продажи отражается в бухгалтерском учете в месяце перехода права собственности на объект от продавца к покупателю.

В ряде случаев удержания с виновного лица могут осуществляться по рыночным ценам, превышающим их учетную оценку. В этом случае сумма превышения списывается на счет 98 "Доходы будущих периодов" и по мере удержания сумм с виновников будет относиться на финансовые результаты работы предприятия.

При выбытии объектов основных средств в связи с чрезвычайными обстоятельствами суммы рассчитанного ущерба относятся на финансовые результаты.

Основные средства могут вноситься собственником в качестве вклада в уставные капиталы других предприятий. Эта операция рассматривается как финансовые вложения, и на договорную стоимость основных средств делается запись по дебету счета 58 "Финансовые вложения", субсчет 1 "Паи и акции", в корреспонденции со счетом 91 "Прочие доходы и расходы".

Выбытие объектов основных средств в качестве вкладов в уставные капиталы других организаций не признается расходами организации.

Расходы по взносам в уставный капитал объектов основных средств не уменьшают облагаемую базу по налогу на прибыль в размере их остаточной стоимости. Дополнительные расходы, возникшие в связи с вкладом в уставный капитал, учитываются при налогообложении прибыли.

Передача объектов основных средств по договору дарения может осуществляться некоммерческим организациям, в благотворительных целях.

При передаче объектов основных средств в благотворительных целях НДС не начисляется.

Переданные безвозмездно объекты основных средств даритель снимает с баланса после получения письменного подтверждения принимающей стороны об оприходовании. Порядок отражения операций на счетах является стандартным. Убыток по операциям безвозмездной передачи объектов основных средств в бухгалтерском учете отражается в фактически полученном размере.

Один раз в год по состоянию на 1 января коммерческие организации переоценивают объекты основных средств по восстановительной стоимости. Переоценка может производиться путем индексации или методом прямого пересчета на основании действующих рыночных цен. В ходе переоценки объектов их стоимость может увеличиться (дооценка). Сумма дооценки зачисляется в добавочный капитал: дебет счета 01 "Основные средства", кредит счета 83 "Добавочный капитал". При этом осуществляется дооценка и ранее начисленной амортизации: дебет счета 83 "Добавочный капитал", кредит счета 02 "Амортизация основных средств".

Если в результате переоценки объектов производится уценка, то на счетах бухгалтерского учета делаются обратные записи.

При выбытии объектов основных средств сумма дооценки относится на увеличение нераспределенной прибыли: дебет счета 83 "Добавочный капитал", кредит счета 84 "Нераспределенная прибыль (непокрытый убыток)".

2 ЭКОНОМИЧЕСКАЯ ХАРАКТЕРИСТИКА ОРГАНИЗАЦИИ ООО ВлФОРМУЛАВ»

2.1 Организационно тАУ правовая и экономическая характеристика организации ООО ВлФОРМУЛАВ»

Общество с ограниченной ответственностью ВлФОРМУЛАВ» создано в соответствии с Гражданским кодексом Российской федерации и Федеральным законом Российской Федерации ВлОб обществах с ограниченной ответственностьюВ», и на основании Решения №1 единственного учредителя от. Единственным участником общества является тАУ Гражданин российской Федерации тАУОбщество является юридическим лицом и осуществляет свою деятельность на основании настоящего Устава и действующего Законодательства Российской Федерации.

ВаООО ВлФОРМУЛАВ» находится по адресу: Общество является коммерческой организацией. ООО ВлФОРМУЛАВ» вправе в установленном порядке открывать банковские счета на территории Российской Федерации и за ее пределами, имеет круглую печать, содержащее его полное фирменное наименование на русском языке, адрес, ИНН и ОГРН. Общество имеет штампы и бланки со своим наименованием, собственную эмблему и другие средства визуальной идентификации.

Целями деятельности общества являются расширение рынка товаров и услуг, а также извлечение прибыли.

Предметом деятельности Общества является:

В· торгово-закупочная и коммерческо-посредническая деятельность. В том числе по продукции и товарам, приобретение и реализация которых осуществляется на основании специального разрешения (лицензии);

В· организация деятельности кафе, ресторанов баров, гостиниц, предприятий общественного питания и т.п.;

В· оказание посреднических услуг в области недвижимости в том числе, при продаже, аренде, мены, дарения и др.;

В· оказание информационных, аудиторских, дистрибьюторских, брокерских, маркетинговых, консалтинговых, юридических, лизинговых, факторинговых, доверительных, агентских, информационно-спаравочных, дилерских, посреднических, консигнационных, складских, информационных, представительских (в том числе коммерческое представительство) и других подобных услуг отечественным и иностранным организациям и гражданам;

В· операции с недвижимым имуществом, аренде, оказании услуг в этой области;

В· оказание оптовой, розничной торговле, в том числе комиссионной, подакцизными товарами, в частности, путем создания собственной сети и аренды торговых площадей, магазинов, складов;

В· представительство иностранных лиц на территории России;

В· создание совместных с зарубежными фирмами предприятий и магазинов;

В· а также осуществление других работ и оказание других услуг, не запрещенных и не противоречащих действующему законодательству РФ.

ООО ВлФОРМУЛАВ» осуществляет свою деятельность на основании любых, за исключением запрещенных законодательством, операций, в том числе путем:

Вн проведения работ и оказания услуг по заказам юридических лиц и граждан, как в России, так и за рубежом на основании заключенных договоров или в инициативном порядке на условиях, определяемых договоренностью сторон;

Вн поставок продукции, выполнения работ, оказания услуг в кредит, оказание финансовой или иной помощи на условиях, определенных договоренностью сторон;

Вн участия в деятельности других юридических лиц путем приобретения их акций, внесения паевых взносов;

Вн создания совместных предприятий с иностранными юридическими лицами и гражданами в соответствии с действующими законодательством;

Вн осуществления совместной деятельности с другими юридическими лицами для достижения общих целей.

Для достижения целей своей деятельности Общество вправе нести обязанности, осуществлять любые имущественные и личные неимущественные права, предоставляемые законодательством обществам с ограниченной ответственностью, от своего имени совершать любые допустимые законом сделки, быть истцом и ответчиком в суде.

Общество является собственником имущества, приобретаемого в процессе его хозяйственной деятельности и учитывает его на балансе.

Планирование производственно - хозяйственной деятельности, социального развития коллектива осуществляется самостоятельно Обществом. Выполнение работ и предоставление услуг осуществляются по ценам и тарифам, устанавливаемым также самостоятельно. В целях реализации технической, социальной, экономической и налоговой политики ООО ВлФОРМУЛАВ» несет ответственность за сохранность документов (управленческих, финансово-хозяйственных, по личному составу и др.); обеспечивает передачу на государственное хранение документов, имеющих научно-историческое значение, в государственные архивы учреждения в соответствии с действующим законодательством, хранит и использует в уставном порядке документы по личному составу.

В настоящее время ООО ВлФОРМУЛАВ» развивается и расширяет свои границы торговли. Для обеспечения нормального функционирования, регулярного оказания услуг, поставки и торговли товарами Общество внедряет новое оборудование и технологии.

Целью составления бухгалтерской отчетности является представление информации для анализа финансово-хозяйс

Вместе с этим смотрят:

1C: Бухгалтерия

Автоматизацiя бухгалтерського облiку ТОВ "Хлiбороб"

Автоматизацiя облiку зносу (амортизацii) необоротних активiв

Автоматизация бухгалтерского учета в современных условиях

Автоматизация бухгалтерского учета на малых предприятиях