Бюджетный и налоговый учет бюджетных учреждений на примере Управления по делам молодежи муниципального образования Нижнего Тагила

бюджетный учет финансирование муниципальный

Бюджетные учреждения занимают ведущее место в системе некоммерческих организаций. Они создавались и создаются органами государственной власти и муниципальных образований для выполнения социально-культурных, научно-исследовательских, управленческих и иных функций некоммерческого характера. Их деятельность финансируется из соответствующего бюджета или бюджетов государственных внебюджетных фондов.

Бюджетное учреждение использует бюджетные средства в соответствии с утвержденной сметой доходов и расходов. Наличие сметы обеспечивает эффективное бюджетное планирование и строго целевое использование выделенных средств. В смете доходов и расходов должны быть отражены все доходы бюджетного учреждения, получаемые как из бюджета государственных внебюджетных фондов, так и от осуществления предпринимательской деятельности, в том числе доходы от оказания платных услуг, другие доходы, получаемые от использования государственной или муниципальной собственности, закрепленной за бюджетным учреждением на праве оперативного управления, и иной деятельности.

Бухгалтерский учет в бюджетных организациях имеет свои специфические особенности, обусловленные законодательством о бюджетном устройстве и бюджетном процессе, инструкциями по бухгалтерскому учету в учреждениях и организациях, состоящих на бюджете, утвержденными приказами Минфина Российской Федерации, другими нормативными документами по учету и отчетности в бюджетных организациях, отраслевой их спецификой, к этим особенностям можно отнести:

- организацию учета в разрезе статей бюджетной классификации;

- организацию учета бюджетных ассигнований и лимитов бюджетных обязательств;

- ведение кассовых и фактических расходов;

- отраслевые особенности учета в учреждениях бюджетной сферы (здравоохранение, образование, науки).

Актуальность темы выпускной квалификационной работы обусловлена изменениями в нормативном регулировании деятельности бюджетных учреждений.

Цель работы рассмотрение особенностей бюджетного и налогового учета в бюджетных учреждениях.

Для осуществления данной цели в работе были поставлены следующие задачи:

1. изучить правовые основы деятельности бюджетных учреждений;

2. изучить финансовую основу деятельности бюджетных учреждений;

3. изучить особенности налогового учета в бюджетных учреждениях;

4. изучить систему учета финансов в бюджетном учреждении;

5. исследовать системы учета и налогообложения бюджетных учреждений на примере Управления по делам молодежи Администрации муниципального образования Нижнего Тагила.

Объектом исследования является финансовая отчетность Управления по делам молодежи Администрации муниципального образования Нижнего Тагила.

Учреждение является подразделением Администрации города Нижний Тагил в сфере организации и осуществления мероприятий по работе с детьми и молодежью на территории города.

Предмет исследования тАУ бюджетный учет и анализ расходования средств бюджета.

Для раскрытия данной темы были изучены законодательные акты, методические материалы, инструкции. В ходе написания практической части работы использовалась финансовая отчетность Управления по делам молодежи Администрации муниципального образования Нижнего Тагила.

Выпускная квалификационная работа состоит из трех глав. Первая глава носит теоретический характер. В ней приведены основы деятельности бюджетных учреждений.

Во второй главе описывается характеристика деятельности учреждения, анализ финансирования мероприятий и статей бюджета, налоговый учет Управления по делам молодежи Администрации муниципального образования Нижнего Тагила.

Третья глава содержит рекомендации по совершенствованию системы налогового и бюджетного учета в со временных условиях и привлечение дополнительного финансирования.

В процессе исследования были использованы различная методическая литература, учебные пособия и нормативно-правовые акты.

1.Теоритические основы деятельности бюджетных учреждений

1.1 Нормативное регулирование деятельности бюджетных учреждений

В соответствии со ст.161 Бюджетного кодекса Российской Федерации (далее по тексту БК РФ), бюджетное учреждение - организация, созданная органами государственной власти РФ, субъектов РФ, а также органами местного самоуправления для осуществления управленческих, социально-культурных, научно-технических или иных функций некоммерческого характера и финансируемая из соответствующего бюджета или бюджета государственного внебюджетного фонда на основе сметы доходов и расходов.

Бюджетное учреждение создается органами государственной власти Российской Федерации, органами государственной власти субъектов Российской Федерации, органами местного самоуправления для осуществления управленческих, социально-культурных, научно-технических и других функций некоммерческого характера. Деятельность бюджетного учреждения финансируется средствами соответствующего бюджета или государственного внебюджетного фонда на основе сметы доходов и расходов.

В настоящее время существует четыре уровня нормативно-правового регулирования.

1 уровень нормативного регулирования - законодательный.

Приоритет в сфере нормативного регулирования принадлежит Бюджетному Кодексу Российской Федерации, в котором закреплены права и обязанности бюджетных учреждений в бюджетном процессе. Нормы БК РФ определяют общие принципы бюджетного законодательства, организации и функционирования бюджетной системы Российской Федерации, правовое положение субъектов бюджетных правоотношений, определяет основы бюджетного процесса и межбюджетных отношений, основания и виды ответственности за нарушение бюджетного законодательства.

Отдельные аспекты бюджетного бухгалтерского учета регулируются Гражданским, Трудовым, Семейным кодексами, и другими федеральными законами и указами Президента РФ и постановлениями Правительства РФ.

2 уровень регулирования бюджетного бухгалтерского учета - нормативный.

Нормы БК РФ являются основой принятой Инструкции по бюджет ному учету и Указаний по применению бюджетной классификации, относящихся ко второму уровню регулирования. Документы данного уровня регламентируют правила и принципы формирования учетной политики, учета фактов деятельности бюджетных учреждений, активов, обязательств, доходов и расходов.

Субъекты бюджетного учета в соответствии с Инструкцией по бюджетному учету подразделяются на три группы:

1) органы, организующие исполнение бюджета (финансовые органы);

2) органы, осуществляющие кассовое обслуживание исполнения бюджетов (органы Федерального казначейства);

3) главные распорядители, распорядители и получатели бюджетных средств.

Такое деление обусловлено теми финансовыми взаимоотношениями, которые складываются между указанными субъектами бюджетного учета, являющимися участниками бюджетного процесса, и четко разграниченными между ними полномочиями в отношении операций по исполнению бюджета.

Исполнение бюджета представляет собой стадию бюджетного процесса, на которой происходит мобилизация доходов и поступлений из источников финансирования дефицита бюджета и их использование в соответствии с направлениями, предусмотренными законом (решением) о бюджете.

Согласно ст.215.1 Бюджетного кодекса РФ, организация исполнения бюджета возлагается на соответствующий финансовый орган. Организация исполнения федерального бюджета относится к бюджетным полномочиям Минфина России, а бюджетов субъектов - к полномочиям министерств финансов субъектов РФ.

Исходя из норм ст.215.1 БК РФ, кассовое обслуживание исполнения бюджетов бюджетной системы Российской Федерации с 1 января 2006 г. осуществляется Федеральным казначейством.

Кассовое обслуживание исполнения бюджетов заключается в проведении и учете операций по кассовым поступлениям в бюджет и кассовым вы платам из бюджета. При этом для кассового обслуживания исполнения бюджетов Федеральное казначейство открывает счета в Центральном банке РФ. Все кассовые операции по исполнению бюджетов осуществляются Федеральным казначейством через указанные счета и отражаются в отчетности о кассовом исполнении бюджетов, представляемой им финансовым органам.

В результате казначейского исполнения бюджета органам исполни тельной власти стала предоставляться достоверная информация о том, какие результаты получены в рамках исполнения тех законодательных положений, которые были установлены непосредственно федеральным законом.

С одной стороны, кассовое обслуживание исполнения бюджетов субъектов РФ Федеральным казначейством свидетельствует о развитии бюджетных и межбюджетных отношений в стране и способствует эффективному функционированию государственных потоков. С другой стороны, Федеральное казначейство не обладает из-за огромного количества отделений проверенными технологиями казначейского исполнения; не позволяет осуществлять полноценный контроль за целевым расходованием выделенных ресурсов; не заинтересовано в удовлетворении индивидуальных потребностей муниципального образования; не позволяет оперативно маневрировать и управлять денежными потоками муниципалитета. Таким образом, в процессе обслуживания бюджета в Федеральном казначействе муниципальное образование теряет свою самостоятельность, не имеет возможности оперативного управления муниципальными финансовыми ресурсами.

В соответствии со ст.6 БК РФ главным распорядителем бюджетных средств является орган государственной власти (государственный орган), орган управления государственным внебюджетным фондом, орган местного самоуправления, орган местной администрации, а также наиболее значимое учреждение науки, образования, культуры и здравоохранения, указанное в ведомственной структуре расходов бюджета, имеющие право распределять бюджетные ассигнования и лимиты бюджетных обязательств между подведомственными распорядителями и (или) получателями бюджетных средств.

Руководствуясь п.1 ст.158 БК РФ, главный распорядитель бюджетных средств составляет бюджетную роспись, распределяет лимиты бюджетных обязательств по подведомственным распорядителям и получателям бюджетных средств и исполняет соответствующую часть бюджета. Таким образом, главного распорядителя бюджетных средств можно назвать тем участником бюджетного процесса, который исполняет бюджет в части, предусмотренной его ведомственной структурой. Это подтверждается также тем, что в функции главного распорядителя бюджетных средств входит представление от четности об исполнении бюджета в орган, организующий исполнение соответствующего бюджета.

Распорядителем бюджетных средств в соответствии со ст.6 БК РФ является орган государственной власти (государственный орган), орган управления государственным внебюджетным фондом, орган местного самоуправления, орган местной администрации, бюджетное учреждение, имеющие право распределять бюджетные ассигнования и лимиты бюджетных обязательств между подведомственными распорядителями и (или) получателями бюджетных средств.

В нормативный уровень можно включить:

Приказ Минфина России от 30.12.2008 г. №148н "Об утверждении инструкции по бюджетному учету", вступившим в силу с 01.01.2009г;

Приказ Минфина России от 13.11 2008 г. №128н ВлОб утверждении Инструкции о порядке составления и представления годовой, квартальной и месячной отчетности об исполнении бюджетов бюджетной системы Российской ФедерацииВ», вступившим в силу с 01.01.2009г;

Приказ Минфина России от 25.12.2008 г. №145н ВлОб утверждении Указаний о порядке применения бюджетной классификации Российской ФедерацииВ», вступившим в силу с 01.01.2009г и ряд др.

Отражение операций при ведении бюджетного учета осуществляется в соответствии с Планом счетов бюджетного учета, установленным Инструкцией по бюджетному учету.

План счетов бухгалтерского учета - это систематизированный перечень счетов, пронумерованных в определенном порядке и предназначенных для учета всех операций по исполнению бюджета и смет доходов и расходов бюджетных учреждений.

План счетов с интегрированной в него бюджетной классификацией позволяет учитывать, например, запасы конкретного вида активов на начало учетного периода, а также изменения в них, вызванные операциями в том или ином отчетном периоде (в ходе исполнения бюджета) и, таким образом, обеспечить данные о запасах соответствующих активов на конец отчетного периода. Данная система учета предопределяет информационную базу для составления отчетов об исполнении бюджета, об операциях сектора государственного управления и др. Такой подход позволяет составлять отчетность как в соответствии с действующим законодательством РФ об исполнении бюджета, так и отчеты в соответствии с МiО.

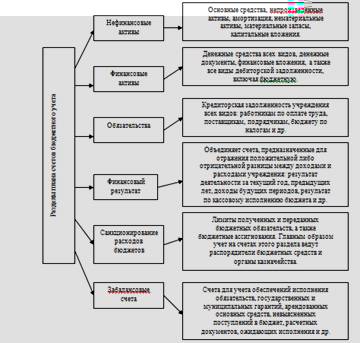

План счетов бюджетного учета состоит из пяти разделов и группы за балансовых счетов: нефинансовые активы, финансовые активы, обязательства, финансовый результат, санкционирование расходов бюджетов, забалансовые счета (рисунок 1).

Каждый счет Плана счетов состоит из 26 знаков. Это связано с тем, что в Инструкции проведена интеграция с бюджетной классификацией, т.е. при веден в действие принцип, который отличает бюджетный учет от хозяйственного учета.

Такое построение счета создает возможности для ведения детализированного аналитического учета и формирует основу для перехода к бюджетированию, ориентированному на результат. План счетов позволяет иметь ин формацию о финансовых результатах тех или иных программ и подпрограмм.

Учетная информация по объемам активов и обязательств в разрезе ко срочного бюджета в условиях планирования.

Забалансовые счета кодируются двумя цифрами. На счетах этой группы в стоимостной оценке учитываются наличие и движение ценностей, не принадлежащих учреждению. Такие ценности могут находиться в его распоряжении и пользовании (но не в собственности) временно. К забалансовым относятся также счета условных прав и обязательств, предназначенные для обобщения информации о наличии и движении полученных и выданных гарантий в обеспечение обязательств и платежей, контрольные счета ("Бланки строгой отчетности" и "Списанная задолженность неплатежеспособных дебиторов").

Учет хозяйственных операций на забалансовых счетах ведется внесистемно, без применения двойной записи. Аналитический учет на указанных счетах ведется по видам имущества, обязательств (каждому объекту) и по собственникам, которым это имущество принадлежит.

Таким образом, данные забалансовых счетов не влияют в данный момент на данные баланса, возможные результаты хозяйственной деятельности, требующие специального контроля. Структуры государственной власти, управления государственных внебюджетных фондов и территориальных государственных внебюджетных фондов, органы местного самоуправления вправе дополнить код аналитического счета Плана счетов разрядами для по лучения дополнительной, более детальной, информации, необходимой внутренним пользователям.

Отметим также, что при отсутствии в Инструкции по бюджетному учету типовой корреспонденции счетов бюджетного учета по операциям обычной деятельности учреждений главные распорядители могут формировать схемы необходимой корреспонденции счетов, не противоречащие законодательству.

Рисунок 1 тАУ Структура Плана счетов бюджетного учета

По завершении отчетного финансового года обороты по счетам, отражающим увеличение и уменьшение активов и обязательств, в регистры бюджетного учета следующего финансового года не записываются.

3 уровень нормативного регулирования - методический.

Методический уровень составляют специализированные документы отраслевого характера, которые утверждаются федеральными органами, ми нистерствами и ведомствами. Как правило, они содержат указания, рекомендации, возможные варианты учета, связанные с отраслевыми особенностями.

4 уровень нормативно-правового регулирования - организационный.

Документы четвертого уровня включают приказы, распоряжения руководства учреждений, должностные инструкции, положения об оплате труда и др.

Рассмотрим понятие сметы бюджетного учреждение.

1.2 Смета бюджетного учреждения - основа функционирования финансовой деятельности учреждения

В соответствии с п. 1, 2 статьи 161 Бюджетного Кодекса РФ бюджетными учреждениями признаются две группы организаций:

- учреждения, созданные органами государственной власти или органами местного самоуправления для выполнения управленческих, социально-культурных, научно-технических или иных функций некоммерческого характера, финансируемые за счет средств федерального бюджета, бюджета субъекта РФ, местного бюджета или бюджета государственных внебюджетных фондов;

- унитарные предприятия, обладающие имуществом, находящимся в федеральной собственности, собственности субъекта РФ, муниципальной собственности и не имеющие статуса федеральных казенных предприятий.

Из определения бюджетного учреждения, установленного Бюджетным кодексом, можно выделить его следующие признаки:

во-первых, бюджетное учреждение - организация некоммерческая,

во-вторых, существующая в форме созданного Российской Федерацией (субъектом Российской Федерации, муниципальным образованием) учреждения.

Третий, финансовый критерий для отличения бюджетной организации является ключевым. Это условие финансирования основной деятельности полностью или частично за счет средств соответствующего бюджета на основе сметы доходов и расходов.

Смета бюджетного учреждения тАУ в РФ вид финансового плана, основа для определения величины расходов, финансируемых из бюджета. Сметы составляют и используют организации и учреждения в основном сферы нематериального производства, состоящие на бюджетном финансировании. До перехода РФ к рыночным отношениям смета традиционно включала раздел расходов, разделенный на отдельные виды в соответствии с бюджетной классификацией расходов (заработная плата, начисления на нее и др.).

Определение сметы содержится в Инструкции о порядке открытия и ведения территориальными органами федерального казначейства Министерства финансов Российской Федерации лицевых счетов для учета операций по исполнению расходов федерального бюджета, утвержденной Приказом Минфина России от 30 декабря 1999 г. N 106н, в соответствии с которой смета доходов и расходов - документ, определяющий объем и целевое на правление бюджетных ассигнований, утвержденный в установленном по рядке и содержащий расчетные данные по каждому целевому направлению бюджетных ассигнований.

Практически аналогичное определение можно встретить в письме Минфина России от 25 августа 1999 г. N 3-12-5/62 "Перечень терминов, используемых Главным управлением федерального казначейства при подготовке проектов нормативных и инструктивных актов". Какого-либо общего нормативного документа Минфина России, регламентирующего порядок составления и утверждения сметы, не существует.

В рыночных условиях структура сметы и методы расчетов ряда статей ее значительно изменились. Эти изменения связаны в значительной мере с потребностями всемерного развития социальной сферы (образования, здравоохранения и др.) в условиях появления новых источников для покрытия их расходов тАФ средств благотворительных фондов, внебюджетных фондов, спонсорских взносов, своих средств от оказания платных услуг, аренды и др.

Теперь бывшая смета расходов именуется как ВлСмета доходов и расходовВ» конкретного учреждения по соответствующему бюджету.

В смете доходов и расходов должны быть отражены все доходы бюджетного учреждения, получаемые как из бюджета и государственных вне бюджетных фондов, так и от осуществления предпринимательской деятельности, в том числе доходы от оказания платных услуг, другие доходы, полу чаемые от использования государственной или муниципальной собственности, закрепленной за бюджетным учреждением на праве оперативного управления, и иной деятельности.

Средства от предпринимательской и иной приносящей доход деятельности учитываются на специально открываемых счетах в соответствии с Инструкцией о порядке открытия и ведения территориальными органами федерального казначейства Министерства финансов Российской Федерации лицевых счетов для учета операций со средствами, полученными от предпринимательской и иной приносящей доход деятельности, получателей средств федерального бюджета, финансируемых на основании смет доходов и расходов.

Смета включает два раздела с прилагаемыми расчетами к ним. В разделах конкретно по каждому виду расходов показана сумма на год в поквартальном разрезе.

Раздел 1. Доходы и поступления. В нем представлены доходы и поступления, подлежащие распределению по экономическим нормативам (поступления из бюджета по нормативам, другие поступления от платы за выполнение работы и услуги для других, за проживание в общежитиях (студентов), проценты банка за пользование временно свободными средствами учреждений). В разделе предусмотрена возможность получения бюджетной организацией прибыли по своей производственной деятельности.

Вторая часть первого раздела отведена целевым доходам и поступлениям в виде дополнительных ассигнований на централизованные и неплановые мероприятия, поступлений из финансового резерва вышестоящего звена управления, добровольных взносов предприятий, кооперативов, общественные организаций, населения. В совокупности все средства, поступившие по этим источникам, составляют доходы.

Раздел 2. Расходы и направления. Оплата труда государственных служащих; стипендии; трансферы населению; материальные затраты (приобретение расходных материалов; оплата услуг связи; коммунального хозяйства; прочих услуг); расходы за счет фонда производственного и социального раз вития (ФПСР) тАУ капитальный ремонт, приобретение инвентаря и др.

Третьим (неофициальным) разделом сметы можно назвать приложение к ней в виде расчетов статей сметы, состоящих из ряда таблиц: распределение расходов; производственные показатели; расчет расходов на оплату труда, на коммунальные услуги, тарифный список работников и др.

Составление смет бюджетных учреждений позволяет решать следующие задачи:

- обеспечение бюджетных учреждений государственным финансированием;

- анализ предполагаемых проектов расходов и отчетов об использовании средств;

- контроль за эффективным и экономным расходованием средств.

Правовое значение сметы состоит в том, что она определяет права и обязанности руководителя бюджетного учреждения по целевому использованию средств, отпускаемых из соответствующего бюджета, а также обязанности финансовых органов по отпуску этих средств и их права на осуществление контроля за целевым использованием бюджетных ресурсов. На основании соответствующим образом утвержденной сметы у участников право отношений по исполнению расходной части бюджета - руководителей бюджетных учреждений, с одной стороны, и у финансовых органов, представляющих интересы государства, - с другой, возникают права и обязанности.

На основе натуральных показателей (численность обслуживаемых лиц, площадь помещения и т. д.) и финансовых норм составляются бюджетные сметы доходов и расходов, которые могут быть следующими:

- индивидуальными тАФ составляются для отдельного учреждения или отдельного мероприятия;

- общими тАФ составляются для группы однотипных учреждений или мероприятий;

- на централизованные мероприятия тАФ разрабатываются ведомствами для финансирования мероприятий, осуществляемых в централизованном по рядке (закупка оборудования, строительство, ремонт и т. д.);

- сводными тАФ объединяют и индивидуальные сметы, и сметы на централизованные мероприятия, т. е. это сметы в целом по ведомству.

Статья 70 Бюджетного Кодекса РФ содержит исчерпывающий перечень направлений использования бюджетными учреждениями средств, пре доставленных им в качестве бюджетных ассигнований. Расходование бюджетных средств бюджетными учреждениями на иные цели не допускается.

Положения данной статьи распространяются также на финансирование расходов государственных органов, не являющихся юридическими лицами.

Необходимым условием эффективного функционирования бюджетных учреждений является оплата труда их работников. Оплата труда работников бюджетных учреждений осуществляется в соответствии с заключенными с ними трудовыми договорами и правовыми актами, регулирующими размер заработной платы соответствующих категорий работников.

Следует отметить, что работники бюджетных учреждений делятся на две категории - государственные служащие и работники бюджетных учреждений, не являющиеся государственными служащими.

Оплата труда работников бюджетных учреждений осуществлялась в порядке, установленном Законом об упорядочении оплаты труда работников организаций бюджетной сферы.

Названный Закон устанавливал, что оплата труда работников бюджетных учреждений осуществлялась в соответствии с Единой тарифной сеткой (ЕТС) по оплате труда работников организаций бюджетной сферы.

Затем действовала тарифная ставка 1-го разряда утверждена постановлением Правительства от 31 декабря 2004 г. N 902.

Сейчас оплата труда работников бюджетных учреждений осуществляется на основании постановления Правительства от 5 августа 2008 года N 583.

При составлении сметы особое место занимает нормирование заработной платы. Фонд заработной платы для бюджетного учреждения исчисляется исходя из штата сотрудников (количество должностей по установленному для учреждения перечню) и оклада заработной платы по установленному нормативу в зависимости от стажа, образования и т.д.

При планировании ассигнований на содержание бюджетных учреждений критерий определяется так, чтобы он максимально отражал целевую направленность (школа, детский сад) и виды затрат (зарплата, питание больных, капитальный ремонт и т.д.).

На бюджетных учреждениях лежит обязанность уплачивать Страховые взносы. Порядок и условия уплаты установлены Федеральным законом от 24.07.2009 ВлО страховых взносах в ПФ РФ, ФСС РФ, ФФОМС и ТФОМСВ» N 212 тАУ ФЗ.

В силу федеральных законов, законов субъектов РФ и нормативных правовых актов органов местного самоуправления на бюджетные учреждения может быть возложена обязанность по осуществлению социальных и иных выплат (трансфертов) населению. Такие выплаты осуществляются в пределах бюджетных ассигнований, выделяемых на эти цели.

Бюджетные учреждения также вправе расходовать бюджетные средства, предоставленные им на основании сметы, на возмещение своим работникам командировочных расходов, а также на осуществление в их пользу иных компенсационных выплат.

Бюджетными учреждениями бюджетные средства расходуются также на оплату товаров, работ и услуг по заключенным государственным или муниципальным контрактам или в соответствии с утвержденными сметами без заключения государственных или муниципальных контрактов.

Формирование и исполнение сметы бюджетных учреждений осуществляется на основании нормативных актов. Деятельность государственных организаций и учреждений по формированию и исполнению смет, расходов неотрывна от стадий бюджетного процесса и носит название сметного процесса.

Составление смет тАУ это часть составления проекта бюджета. Лишь после утверждения бюджета, из которого будут финансироваться расходы по смете, смета приобретает юридическую силу.

Проект сметы составляется во время разработки проекта бюджета. Конкретные сроки составления смет для каждого учреждения устанавливаются вышестоящей организацией. При определении расходов по смете бюджетные учреждения руководствуются законами, постановлениями правительства, решениями местных органов, вышестоящей организации, нормами расходов, нормативами, тарифами на электроэнергию, воду, коммунальные услуги и т.д.

Порядок составления и утверждения сметы бюджетного учреждения регламентирован статьей 221 Бюджетного кодекса.

В течение 10 дней со дня получения уведомления о бюджетных ассигнованиях бюджетное учреждение обязано составить и представить на утверждение вышестоящего распорядителя бюджетных средств смету доходов и расходов по установленной форме. В течение пяти дней со дня представления указанной сметы распорядитель бюджетных средств утверждает эту смету.

Смета доходов и расходов бюджетного учреждения, являющегося главным распорядителем бюджетных средств, утверждается руководителем главного распорядителя бюджетных средств.

Смета доходов и расходов бюджетного учреждения в течение одного рабочего дня со дня ее утверждения передается бюджетным учреждением в орган, исполняющий бюджет.

Распределение бюджетных ассигнований в смете по кварталам производится в соответствии с поквартальной разбивкой соответствующего бюджета. К смете прилагается пояснительная записка, в которой содержатся подробные обоснования и расчеты по каждому виду расходов и их объему в целом.

В течение двух месяцев после утверждения бюджетов финансовые органы контролируют правильность составления и утверждения смет расходов бюджетных учреждений.

Утвержденные сметы бюджетных учреждений являются их финансовыми планами на определенный период времени.

Бюджетное учреждение использует бюджетные средства в соответствии с утвержденной сметой доходов и расходов.

Упомянутое в пункте 6 ст. 161 Бюджетного Кодекса право бюджетного учреждения на самостоятельное расходование средств, полученных из внебюджетных источников, подразумевает расходование упомянутых выше средств от предпринимательской и иной приносящей доход деятельности. Иных средств у бюджетного учреждения быть не может. При этом право самостоятельного расходования бюджетным учреждением таких средств все-таки ограничено рамками утвержденной сметы доходов и расходов и статьями бюджетной классификации.

Бюджетное учреждение, подведомственное федеральным органам исполнительной власти, использует бюджетные средства исключительно через лицевые счета бюджетных учреждений, которые ведутся Федеральным казначейством.

1.3 Особенности налогового учета в бюджетных учреждениях

Бюджетные организации являются плательщиками всех видов налогов в зависимости от видов деятельности. Это налог на прибыль организации, налог на добавленную стоимость, налог на имущество организации, земельный налог, водный налог, единый социальный налог, транспортный налог, государственная пошлина.

В качестве налогового агента бюджетные организации исчисляют и уплачивают НДФЛ с доходов, выплачиваемых работникам.

Рассмотрим данные налоги подробнее.

Налог на имущество.

Порядок налогообложения по налогу на имущество определен гл. 30 ВлНалог на имущество организацийВ» НК РФ и законами субъектов Российской Федерации.

В соответствии с п. 1 ст. 374 НК РФ объектом налогообложения для российских организаций признается движимое и недвижимое имущество (включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность), учитываемое на балансе в качестве объектов основных средств согласно порядку ведения бухгалтерского учета.

Не признаются объектами налогообложения:

земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы);

имущество, принадлежащее на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная и (или) приравненная к ней служба, используемое этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка в РФ (п. 4 ст. 374 НК РФ).

Налоговая база по налогу на имущество определяется как среднегодовая стоимость этого имущества, учитываемого по остаточной стоимости (п. 1 ст. 375 НК РФ).

В случае если для отдельных объектов основных средств начисление амортизации не предусмотрено, стоимость указанных объектов для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислении для целей бухгалтерского учета в конце каждого налогового (отчетного) периода.

Согласно п. 17 ПБУ 6/01, по объектам основных средств бюджетных организаций в конце отчетного года производится начисление износа по установленным нормам амортизационных отчислений. Движение сумм износа по указанным объектам учитывается на отдельном забалансовом счете. А налог на имущество исчисляется и уплачивается ежеквартально с учетом остаточной стоимости имущества на конец каждого месяца, поэтому износ должен рассчитываться ежемесячно. Для обоснованности сумм остаточной стоимости следует составить ведомость по учету стоимости основных средств и их износу, начисленному по соответствующим нормам.

Налоговая база определяется отдельно в отношении имущества, подлежащего налогообложению по месту нахождения организации, в отношении имущества каждого обособленного подразделения организации, имеющего отдельный баланс, в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс, а также в отношении имущества, облагаемого по разным ставкам (п. 1 ст. 376 НК РФ).

Среднегодовая стоимость имущества за налоговый (отчетный) период определяется как частное от суммы величин остаточной стоимости имущества на 1-е число каждого месяца налогового (отчетного) периода и 1-е число следующего за налоговым (отчетным) периодом месяца, на количество месяцев в налоговом (отчетном) периоде, увеличенное на единицу (п. 4 ст. 376 НК РФ).

Налог на имущество введен Законом Свердловской области от 27.11.2003 № 35 тАУ 03 ВлО налоге на имущество организацийВ» (в редакции от 18.10.2010 № 74 тАУ 03).

Налоговые ставки:

0,9% для организаций, осуществляющих перевозку пассажиров трамваями и (или) троллейбусами, удельный вес доходов которых от осуществления этого вида деятельности составляет в общей сумме их доходов не менее 70%;

1,1% для организаций потребительской кооперации;

1,2% для организаций, осуществляющих перевозку пассажиров трамваями и (или) троллейбусами и внутригородские и (или) пригородные перевозки пассажиров автомобильным транспортом общего пользования (кроме такси), удельный вес доходов которых от осуществления этих видов деятельности составляет в общей сумме их доходов не менее 70%;

1,4% для организаций, осуществляющих внутригородские и (или) пригородные перевозки пассажиров автомобильным транспортом общего пользования (кроме такси), удельный вес доходов которых от осуществления этих видов деятельности составляет в общей сумме их доходов не менее 70%;

2% для организаций, осуществляющих добычу полезных ископаемых подземным способом, удельный вес доходов которых от осуществления этого вида деятельности составляет в общей сумме их доходов не менее 70%;

2,2% для иных категорий налогоплательщиков налога на имущество организаций.

Налоговые декларации по итогам налогового периода предоставляются организациями не позднее 30 марта года, следующего за истекшим налоговым периодом. Налоговые расчеты по авансовым платежам по налогу представляются налогоплательщиками не позднее 30 календарных дней с даты окончания соответствующего отчетного периода. Авансовые платежи по налогу на имущество организаций уплачиваются в текущем налоговом периоде не позднее 5 мая, 5 августа и 5 ноября.

Страховые взносы.

С 1 января 2011 года налогоплательщики уплачивают вместо ЕСН Страховые взносы на основании Федерального закона от 24.07.2009 года № 212-ФЗ.

Плате

Вместе с этим смотрят:

Амортизация и износ основных средств

Анализ дебиторской и кредиторской задолженности

Аудит господарськоi дiяльностi ВАТ "Криворiзький мiськмолокозавод №1"

Аудит операцiй на рахунках у банку

Бухгалтерский и финансовый учет материальных оборотных активов коммерческих организаций