Анализ операций кредитования физических лиц коммерческими банками в России

Развитие банковской системы России неразрывно связано с жизнью страны, происходящими в ней экономическими и социально-политическими изменениями. С каждым годом становится все более широким спектр активных операций, реализуемых кредитно-банковскими учреждениями в своей деятельности, возрастает значимость банковской системы в экономике, и, следовательно - ответственность банков перед обществом и государством в процессе решения последними декларируемых целей.

В апреле 2008 г. Правительством Российской Федерации совместно с Банком России была принята ВлСтратегия развития банковского сектора Российской Федерации на период до 2012 годаВ». Этот документ определил основное направление движения российской банковской системы на ближайшие несколько лет, поставил серьезные задачи. В первую очередь они касаются усиления роли банков в обеспечении экономического роста, в реализации целевых программ социально-экономического развития страны, повышения устойчивости и эффективности функционирования банковского сектора. Стратегия предполагает сохранение тенденции к росту банковских рынков темпами, опережающими темпы роста ВВП, выделяя в качестве ориентиров показатели наиболее успешных стран с переходной экономикой.

В последние годы российский банковский сектор развивался намного быстрее, чем экономика в целом.[23] Темпы прироста его капитала в номинальном выражении (без учета инфляции и отношения курса рубля к доллару) опережали динамику ВВП в 2003 г. в 5,5 раза, в 2007 г. - 2,6 раза, активов - соответственно в 4,8 и 3,8 раза, кредитов предприятиям - в 6 раз и в 5,4 раза, депозитов населения - в 6,4 и в 4,3 раза. Но в то же время приходится констатировать, что выявилась тенденция к замедлению становления самих кредитных организаций. Суммарные активы увеличились на 25% (против 35% в 2003 г.), капитал - на 17% (против 40%), кредиты экономике - на 35% (против 44%), депозиты населения - на 28% (против 47%), прибыль - на 33% (против 40%).

Сравнительный анализ России с другими странами по основным макроэкономическим показателям свидетельствует, что по отношению объема банковских рынков к ВВП мы существенно отстаем и от развитых стран, и от стран Восточной Европы. При этом нужно иметь в виду, что по важнейшим параметрам отечественные коммерческие банки (КБ) значительно уступают западным.[25]

В 2007 г. доля кредитов производству в суммарных активах российских КБ составила 44%. а в развитых государствах - 60-70%. Отношение банковских кредитов к ВВП в России - 18,8% против 113% в Германии, 119% в Соединенных Штатах. 193% в Японии. Отношение банковских активов к ВВП в России - 42,5%, на Западе - 250-300%. Отношение совокупных кредитов банков к денежной массе (М2) в России - 72,2%, в США и Японии -180%.

В России одно банковское учреждение приходится на 32 тыс. человек, тогда как в Англии, Ирландии, Швеции - на 4-5 тыс., Соединенных Штатах - на 2 тыс., Германии - на 1,5 тысяч. Величина активов у нашей среднестатистической кредитной организации (без учета Сбербанка) достигает 100 млн. долл., а в Южной Корее - 4 млрд. долл., Великобритании -5 млрд. долл., Японии - 45 млрд. долларов.

Приведенные цифры говорят о том, что российские КБ пока неудовлетворительно выполняют свою главную функцию - служить механизмом образования, накопления и перераспределения капитала в национальном хозяйстве, превращать средства населения и корпоративного сектора в ссуды и инвестиции, помогать развитию предпринимательства. Впрочем слабой остается вся финансовая система.

Все выше сказанное определило цель и задачи данной выпускной квалификационной работы.

Целью бакалаврской работы является рассмотрение сущности операций кредитования физических лиц коммерческими банками, анализ динамики и уровня доходности проводимых ими операций, а также разработка основных направлений по повышению эффективности этих банковских операций.

Цель бакалаврской работы определила задачи написания работы:

─ рассмотреть экономическую сущность активных операций коммерческих банков;

─ определить роль, место и сущность операций по кредитованию физических лиц;

─ выявление роли Краснодарского отделения СБ РФ на кредитно-финансовом рынке страны;

─ провести анализ доходности активных операций;

─ сформулировать основные направления совершенствования процессов кредитования физических лиц;

─ описание механизмов использования информационных технологий при операций кредитования физических лиц.

Объект исследования выпускной квалификационной работы ─ дополнительный офис №8619/0134 Краснодарского отделения Юго-Западного Банка СБ РФ.

При выполнении бакалаврской работы фундаментальные теоретические концепции и методологические подходы, обеспечивающие системность и комплексность рассмотрения роли, сущности и структуры активных операций банковских структур как отечественных, так и зарубежных ученых. Это классические и современные теории, использующие статистический и динамический подходы к исследованию активных банковских операций, диалектика, системный и ситуационный анализ, экономико-математическое моделирование и т.д.

В качестве эмпирической базой были использованы нормативные и директивные материалы, данные официальных органов государственной статистки как в целом по России, так и по Краснодарскому краю, тематические и научные публикации в учебной и периодической печати, а также материалы практической деятельности дополнительного офиса №8619/0134 Краснодарского отделения Юго-Западного Банка СБ РФ.

Структура бакалаврской работы.Работа состоит из введения, двух глав (в каждой главе по три подраздела), заключения, библиографического списка использованной литературы, списка сокращений и приложений.

1. Теоретическая глава. Кредитование физических лиц в системе активных операций коммерческих банков

1.1 Экономическая сущность активных операций коммерческих банков

Коммерческие банки тАУ универсальное кредитное учреждение, создаваемое для привлечения и размещения денежных средств на условиях возвратности и платности, а также для осуществления многих других банковских операций. Коммерческие банки осуществляют активные и пассивные операции. Эти операции подобны двум противоположным сторонам диалектического единства. Без пассивных операций невозможны активные операции, а без активных операций становятся бессмысленными пассивные. Но все без исключения проводимые банковские операции преследуют одну цель - увеличение доходов и сокращение расходов.

С экономической точки зрения деятельность коммерческих банков, выступающих посредниками между теми, кто располагает денежными средствами и теми, кто в них нуждается, заключается в том, чтобы рационально привлекать эти средства и предоставлять их в ссуду либо инвестировать по более высоким ставкам для обеспечения общей доходности, в том числе получения прибыли.

В настоящих условиях проблема формирования ресурсов приобрела исключительную актуальность для банков. Современная ситуация характеризуется тем, что резко сузился общегосударственный фонд банковских ресурсов. Поэтому банки в условиях коммерческой самостоятельности и конкуренции много сил и времени уделяют формированию собственного капитала и привлечению ресурсов. Ресурсы коммерческого банка обычно определяют как совокупность собственных и привлеченных средств, имеющихся в распоряжении банка и используемых им для осуществления активных операций.

Собственные средства тАФ это уставный фонд и другие фонды банка (которые создаются для обеспечения финансовой устойчивости, коммерческой и хозяйственной деятельности), а также прибыль, полученная банком в текущем году и в прошедшие годы. Состав собственного капитала банка представлен на схеме 1 Приложения А.

Гарантом экономической устойчивости банка является его уставный фонд. Метод формирования уставного капитала банка описан ранее.

Собственные средства представляют собой состояние акционеров в коммерческом банке, т.е. чистую стоимость банка. Поэтому их движение тАФ предмет особого отчета в комплексе финансовой отчетности, составленной по международным правилам.

В настоящее время используются разные способы оценки величины капитала, зачастую они противоречивы [20].

Капитал по общепринятым принципам бухгалтерского учета может быть представлен в виде следующем рисунке:

Активы и пассивы в балансе оцениваются по стоимости в момент приобретения или выпуска. Со временем меняются процентные ставки, обязательства по некоторым кредитам и ценным бумагам не исполняются и в результате действительная стоимость активов и пассивов отклоняется от ее первоначального значения. В этом случае она является плохим индикатором для защиты от текущего риска.

В ходе использования средств от своей клиентуры, других банков, с денежного и финансового рынков, а также собственных ресурсов банки в целях получения прибыли производят различного рода вложения (инвестиции), их совокупность составляет активные операции. При этом коммерческие банки не могут вкладывать все средства только в высокодоходные операции (как, например, кредитование клиентуры), поскольку при совершении активных операций они одновременно должны обеспечивать своевременный возврат привлеченных средств их владельцам за счет поддержания определенного уровня ликвидности, разумно распределять риски по видам вложений, соблюдать законодательные нормы, предписания и указания органов банковского контроля, а также требования кредитной политики правительства.

Важным фактором при размещении активов банка является уровень рыночной процентной ставки. Аккумулировав свободные ресурсы предприятий и населения, коммерческие банки размещают их. Например, передают в ссуду за определенный процент. Естественно, что ссудный процент выше процента, уплачиваемого банком по депозитам. В данной схеме работы доход банка составляет разница между суммой процентов, получаемых банком по ссудам, и суммой процентов, уплачиваемых по депозитам. Этот показатель называют банковской маржой.

Активные банковские операции тАУ это операции, посредством которых банки размещают имеющиеся в их распоряжении ресурсы в целях получения необходимого дохода и обеспечения своей ликвидности [18].

По классификации активных операций, как и по структуре активов сложились разные точки зрения.

По мнению :Жукова Е.Ф. [16] основными активными операциями являются:

─ кредитные операции, в результате которых формируется кредитный портфель банка;

─ инвестиционные операции, создающие основу для формирования инвестиционного портфеля;

─ кассовые и расчетные операции, являющиеся одним из основных видов услуг, оказываемых банком своим клиентам;

─ прочие активные операции, связанные с созданием соответствующей инфраструктуры, обеспечивающей успешное выполнение всех банковских операций.

Белоглазова Л.К. [14] считает, что наиболее распространенными активными операциями банков являются:

─ ссудные операции, как правило, приносят банкам основную часть их доходов. В макроэкономическом масштабе значение этих операций состоит в том, что посредством них банки превращают временно бездействующие денежные фонды в действующие, стимулируя процессы производства, обращения и потребления;

─ инвестиционные операции, в процессе ихсовершения банк выступает в качестве инвестора, вкладывая ресурсы в ценные бумаги или приобретая права по совместной хозяйственной деятельности;

─ депозитные операции, назначение активных депозитных операций банков заключается в создании текущих и длительных резервов платежных средств на счетах в Центральном банке (корреспондентскийсчет и резервный счет) и других коммерческих банках;

─ прочие активные операции, разнообразные по форме, приносят банкам за рубежом значительный доход. В российской практике круг их пока ограничен. К числу прочих активных операций относятся: операции с иностранной валютой и драгоценными металлами, трастовые, агентские, товарные и др.

Такие авторы как Жарковская Е.П. [18] и Коробова Г.Г. [15] подразделяют активные операции на банковские инвестиции, предоставление ссуд, учет (покупка) коммерческих векселей и фондовые операции.

Антонов П.Г., Пессель М. [13] выделяет такие же операции как и Букато В.И. и Львов Ю.И., то есть: кассовые, кредитные, инвестиционные и прочие операции.

С нашей точки зрения наиболее оптимальным является мнение Букато В.И., Львова Ю.И., Полякова В.П. и Московкиной Л.А., которые включают в активные операции: кассовые, кредитные, инвестиционные и прочие операции, так как эти операции являются наиболее распространенными видами активных операций банков.

Доход банка от проводимых активных операций - банковская маржа, используется, в свою очередь, для покрытия издержек (себестоимость банковских услуг, связанных с его операционной работой) и других расходов, а также для получения прибыли, необходимой для нормального развития банка.

Величина расходов, учитываемая при вычислении банковской маржи, определяется статистическими методами. Все расходы банка соотносятся с объемом активных операций. Таким же образом определяется величина минимально необходимой прибыли. Полученное значение банковской маржи является минимально допустимым ориентировочным значением.

Верхнее значение банковской маржи определяется как разница между средневзвешенными или между конкретными ставками привлечения и размещения с учетом отчисления в фонд обязательного резервирования. Если она оказывается меньше минимального значения, то работа будет убыточной.

Банк, проводя активные операции, стремится к получению максимальной прибыли, однако обостряющаяся конкуренция и борьба за клиентов все чаще заставляют работать с минимальной, банковской маржой. Сокращение банковской маржи требует от банков дополнительной внутренней перестройки, включая, в первую очередь, экономию на затратах. В частности, масштабное капитальное строительство банковских офисов, не обеспеченное собственными средствами, подрывает структуру активов банков. Многочисленные примеры краха не самых худших российских банков тому подтверждение.

В спектр активных операций коммерческого банка помимо ссуд, являющихся важнейшим направлением размещения его ресурсов, входят десятки других услуг, за которые также взимается плата: операции с ценными бумагами, управление имуществом по доверенности (трастовые операции), посреднические операции.

Не вся совокупность мобилизованных в банке средств свободна для совершения активных операций банка, а только его кредитный потенциал. Кредитный потенциал коммерческого банка тАФ это величина мобилизованных в банке средств за вычетом резерва ликвидности.

Управление активами - это управление ликвидностью банка, доходностью его операций и всеми видами рисков, возникающих при работе на соответствующих финансовых рынках; речь идет о риске ликвидности, риске текущих расходов, риске неплатежеспособности, риске обесценения ценных бумаг, находящихся в портфеле банка, кредитном, процентном, валютном и других банковских и небанковских рисках.

Все эти вопросы взаимосвязаны. Очевидно, что кредитный риск может привести к риску ликвидности и риску неплатежеспособности банка, а также к риску неполучения запланированных доходов и, соответственно, неспособности банка возмещать административно-хозяйственные расходы. Риск процентной ставки в своем роде самостоятелен, так как связан с конъюнктурой на рынке кредитных ресурсов и действует как внешний фактор, не зависящий от банка. Однако он в состоянии усугубить кредитный риск и всю цепочку рисков, если банк не будет приспосабливаться к изменениям уровня рыночной процентной ставки.

Следовательно, можно отметить: активные операции банков представляют собой использование собственных и привлеченных (заемных) средств, осуществляемое банками в целях получения прибыли при одновременном соблюдении законодательных норм, поддержании необходимого уровня ликвидности и рациональном распределении рисков по отдельным видам операций.

Одна из основных целей банковской политики в распределении средств кредитного потенциала заключается в том, чтобы обеспечить соответствие структуры источников средств структуре активов банка.

Доходность и ликвидность - два основополагающих принципа, присущих банку как коммерческому предприятию, использующему, главным образом, привлеченные средства. Строгое соблюдение данных принципов лежит в основе эффективного функционирования банка.

В том случае, когда банк предоставляет средства в среднем на более длительные сроки, нежели те, что предусматривает срочность средств кредитного потенциала, он может осуществить срочную трансформацию средств. Возможность трансформации связана с тем, что средства депозитов по предъявлении концентрируются в банке от разных депонентов, которые их используют с различной динамикой. Степень изменения должна соответствовать уровню ликвидности в момент трансформации средств.

Для оценки степени риска срочной трансформации целесообразно регулировать отражение в учете сроков активных и пассивных операций. Качественное и количественное равновесие прилива и отлива средств кредитного потенциала является важным фактором в практике поддержания ликвидности банка.

Банк, являясь коммерческим предприятием, размещает привлеченные ресурсы от своего имени и на свой страх и риск с целью получения дохода. Главным условием жизнедеятельности банка, предметом его стратегического и оперативного управления является рациональное сочетание активных и пассивных операций, их четкое структурирование, отсутствие дисбаланса при привлечении и размещении средств. Решению этих вопросов служит систематический анализ проводимых банком операций.

Структура размещения ресурсов банка в активные операции представлена на рисунке 2.

Рисунок 2 ─ Размещение ресурсов коммерческого банка

Эффективность активных операций банка выражается, в первую очередь, в уровне их доходности, что определяет положительный совокупный результат работы во всех сферах хозяйственно-финансовой и коммерческой деятельности. За счет доходов банка от активных операций покрываются все его операционные расходы, включая административно-управленческие, формируется прибыль банка, размер которой определяет уровень дивидендов, увеличение собственных средств и, в свою очередь, новое развитие активных операций. В первую очередь, определяется доля активов, приносящих и не приносящих доходы.

В международной практике качество активов наравне с достаточностью капитала является фундаментальным: условием, определяющим финансовое благополучие банка. Более того, достаточность капитала в немалой мере зависит от степени надежности размещения банком средств в активные операции. Если надежность размещения обещает стопроцентную гарантию возврата, то банку для продолжения своей устойчивой деятельности требуется гораздо меньше капитала, чем при размещении средств в активные операции с высоким риском, приводящие к потерям.

Активные операции банка разнородны как по экономическому содержанию, так и с точки зрения их доходности и качества. Часть активных операций банка представляет собой безальтернативное размещение его средств (в фонд обязательного резервирования, на корсчет в РКЦ и т.п.), которое позволяет банку стабильно работать, но не приносит доходов. Поэтому каждый коммерческий банк должен точно определять свои рыночные приоритеты и специализацию в любой временной период своей деятельности.

1.2 Кредитные операции как структурный элемент активных операций коммерческих банков на финансовом рынке

Активные операции банка разнородны как по экономическому содержанию, так и с точки зрения их доходности и качества. Часть активных операций банка представляет собой безальтернативное размещение его средств (в фонд обязательного резервирования, на корсчет в РКЦ и т.п.), которое позволяет банку стабильно работать, но не приносит доходов. Другие виды размещения могут оказаться высокодоходными, но весьма рискованными. Поэтому каждый коммерческий банк должен точно определять свои рыночные приоритеты и специализацию в любой временной период своей деятельности.

Активные банковские операции многообразны по форме и назначению, в них банк выступает в нескольких ролях, что отражает различное экономическое содержание активов банка.

По своим задачам активные операции можно подразделить на:

─ операции, имеющие целью поддержание ликвидности банка на том или ином уровне;

─ операции, направленные на получение прибыли.

Само собой разумеется, что между ними существует определенное соотношение, необходимое для поддержания деятельности банка на достигнутом уровне.

По соответствию критериям доходности (прибыльности) проводят следующую градацию:

─ активы, приносящие доход (ссуды, значительная доля инвестиционных операций, прочие операции);

─ активы, не приносящие доход (наличность в кассе, средства на корреспондентском и резервном счетах в Центральном банке, инвестиции в основные фонды банка).

Необходимость соблюдения требований ликвидности вынуждает банки размещать часть средств во вложения, не приносящие дохода, либо приносящие его в крайне ограниченном размере (наличность в кассе, средства на счетах в центральном банке и другие виды ликвидных активов).

С другой стороны, потребности всестороннего обеспечения деятельности и развития банка обусловливают наличие в их активах такие статьи, как банковские здания и оборудование, инвестиции в филиалы, ассоциированные и ВлдочерниеВ» компании, занимающиеся специализированными банковскими операциями. Хотя, строго говоря, эти позиции нельзя отнести собственно к активным операциям банков, однако и они фактически представляют собой не что иное, как размещение имеющихся ресурсов. В значительной мере такие операции обусловлены все более усиливающейся на протяжении последнего десятилетия тенденцией к повсеместной специализации и универсализации банковского дела.

Классификация размещения активов банка с точки зрения их ликвидности имеет ряд трактовок.

Выделяют три группы активов по степени ликвидности:

─ высоко ликвидные активы - активы, уже находящиеся в денежной форме или имеющие возможность быстро в нее трансформироваться (кассовая наличность, средства на счетах в Центральном банке, средства на корреспондентских счетах в других коммерческих банках, инвестиции в быстрореализуемые долговые обязательства государства и первоклассных коммерческих структур). Хотя некоторые из перечисленных вложений и приносят банкам определенный доход, основной причиной их существования является необходимость поддержания общей ликвидности банка на соответствующем уровне, тогда как доход по ним служит хотя и существенным, но второстепенным фактором;

─ различные краткосрочные вложения банка: ссуды, ценные бумаги, факторинговые операции и т.д.;

─ долгосрочные вложения банка - ссуды, ценные бумаги, долевое участие в финансирование проектов, инвестиции в здания и сооружения, просроченная дебиторская задолженность.

Основой активных операций коммерческого банка следует считать операции кредитования. Субъектами кредитных отношений в области банковского кредита являются хозяйствующие субъекты, население, государство и сами банки.

Банковские кредиты подразделяются на ряд видов по различным критериям или признакам. В основу их классификации могут быть положены разные особенности, отражающие те или иные стороны кредитования. В зависимости от субъекта кредитования различают кредиты государственным и негосударственным предприятиям и организациям, гражданам, занимающимся индивидуальной трудовой деятельностью, другим банкам, прочим хозяйственным субъектам, включая органы власти, совместные предприятия, международные объединения и организации.

По назначению различают кредит потребительский, промышленный, торговый, сельскохозяйственный, инвестиционный, бюджетный.

По сфере применения кредиты подразделяют на кредиты в область производства и в сферу обращения.

По срокам пользования кредиты бывают до востребования и срочные (среди которых, в свою очередь, выделяют краткосрочные, среднесрочные и долгосрочные).

Долгосрочный кредит инвесторам на инвестиционные нужды в большей степени отвечает принципам работы в условиях рынка, чем финансирование капитальных вложений из других источников.

Государственные кредиты на инвестиционные нужды предоставляются предприятиям-инвесторам Минфином РФ через коммерческие банки или напрямую. Кредитные ресурсы выделяются коммерческим банкам на срок, предусмотренный соглашением с Минфином РФ. Размер маржи, взимаемой с инвесторов, не более 3%.

Потребительский кредит тАФ это ссуды, предоставляемые населению. В России к потребительским ссудам относят любые виды ссуд, предоставляемых населению, в том числе ссуды на приобретение товаров длительного пользования, ипотечные ссуды, ссуды на неотложные нужды и др.

Кредит овердрафт носит многоцелевой краткосрочный характер. Он предоставляется в случае разрыва в платежном обороте клиента, когда его текущие финансовые потребности превышают собственные ресурсы. По размерам различают кредиты крупные, средние и мелкие. В зависимости от платности банковские кредиты подразделяются на ссуды с рыночной, повышенной и льготной процентной ставкой. Различают частные и совокупные объекты кредитования.

Банковские ссуды делятся в зависимости от валюты, применяемой при кредитовании (кредиты в рублях, долларах США, евро и т.д.).

Важный критерий классификации кредитов тАФ их обеспеченность. Обеспеченность в широком смысле тАФ это наличие гарантий, дающих уверенность в том, что ссуда будет своевременно возвращена кредитору и за ее использование от заемщика будет получена установленная плата.

По видам и наличию обеспечения следует выделить еще некоторые виды кредитов.

Ломбардный кредит тАФ под залог ценных бумаг. Заемщиком в виде обеспечения могут быть представлены различного рода ценные бумаги: акции, облигации, краткосрочные казначейские обязательства, векселя, депозитные сертификаты. К залогу принимаются как именные ценные бумаги, так и бумаги на предъявителя. При непогашении заемщиком задолженности по ссуде заложенные в обеспечение кредита ценные бумаги в установленном порядке (и в конкретно определенный срок) переходят в собственность банка.

Вексельный кредит тАФ ссуды под обеспечение векселями. Они делятся на два вида: учет векселей и ссуды под их залог. Учет векселей тАФ это покупка их банком, в результате чего они полностью переходят в собственность кредитной организации, а вместе с ними и право требования платежа от векселедержателей. Ссуды под залог векселей отличаются от учета векселей тем, что собственность на вексель банку не переуступается, он только закладывается векселедержателем на определенный срок с последующим выкупом после погашения ссуды; при этом ссуда выдается не в пределах полной суммы векселя, а только на 60тАФ90% его номинальной стоимости. К векселям, принимаемым в залог, банки предъявляют те же требования юридического и экономического характера, что и к учитываемым.

Бланковый кредит не имеет конкретного обеспечения и поэтому предоставляется первоклассным по кредитоспособности клиентам, с которыми банк поддерживает давние связи и не имеет претензий по оформлявшимся ранее кредитам. Кредит кратковременный (от одного до трех месяцев). Процентная ставка устанавливается на более высоком уровне, чем по другим кредитам.

По мере развития экономик отдельных стран и интеграционных группировок появляется потребность в крупных кредитах, превышающих возможности отдельных банков. Это заставляет банки объединяться в группы и разрабатывать принципы синдицированного кредита. Синдицированный кредит тАФ это вид кредита, который предоставляется двумя или более кредиторами, объединившимися в синдикат (консорциум), одному заемщику. Группа банков-кредиторов (консорциум) объединяет на срок свои временно свободные финансовые ресурсы с целью кредитования определенного объекта или заемщика. Один банк или небольшая группа ведущих банков-координаторов от имени всего синдиката (консорциума) ведет переговоры с заемщиком по условиям кредитного соглашения, обеспечивает мобилизацию необходимых сумм. Координаторы контролируют предоставление кредита, его использование и погашение.

Сравнительный анализ России с другими странами по основным макроэкономическим показателям свидетельствует, что по отношению объема банковских рынков к ВВП мы существенно отстаем и от развитых стран, и от стран Восточной Европы. Отношение активов банковской системы (АБС) к внутреннему валовому продукту по итогам 2008 г. в России составляет около 45%, в то время как в Польше - на уровне 65%, а в Германии - более 300%. Похожая картина складывается и при анализе других показателей - кредитов, депозитов, капитала. По отношению депозитов населения к ВВП наша страна в 2 раза уступает Польше, Венгрии и Словении, а Чехии - почти в 3 раза [12]. Кредиты нефинансовому сектору экономики в России имеют долю в ВВП почти в 8 раз меньшую, чем в Германии, и в 2 раза меньшую, чем в Турции и Венгрии.

Тем не менее, уверенный, последовательный рост этих показателей свидетельствует о наличии высокого потенциала развития российского банковского сектора и достижимости поставленных задач: в течение последних пяти лет отношение активов банковской системы России к ВВП увеличилось на 13 % (с 32 до 45% ВВП), т. е. среднегодовой прирост составил 2,6 %.

С увеличением масштабов российской банковской системы должна возрастать и отдача от ее деятельности, нацеленной на обеспечение роста производства и поддержание структурной перестройки экономики страны, на повышение благосостояния и качества жизни граждан России. В связи с этим чрезвычайно важным становится участие банков в реализации приоритетных национальных проектов, направленных на качественное улучшение ситуации в сфере здравоохранения и образования, развития агропромышленного комплекса и жилищного строительства.

Названные задачи российским кредитным организациям предстоит решать в непростых, постоянно изменяющихся условиях - это и снижение доходности финансовых инструментов, и усиление конкуренции со стороны иностранных банков и небанковских финансовых посредников, и усиление влияния альтернативных инструментов привлечения и размещения средств.

Если попробовать посмотреть в будущее, проанализировать факторы, которые будут определять тенденции развития российских банков на ближайшую перспективу (скажем, пять лет), мы увидим реальные вызовы, которые уже сегодня требуют адекватной реакции.

Очевидно, что в банковском секторе сохранится, а возможно, и усилится тенденция к росту доли розничных операций, причем движение здесь будет встречное - и со стороны спроса, и со стороны предложения. Усиление конкурентного давления на рынке обслуживания корпораций будет направлять банки все в большей степени в сторону активизации услуг для массового клиента, а рост платежеспособного спроса населения и объема бизнеса малых предприятий обеспечат опережающую динамику развития рынка.

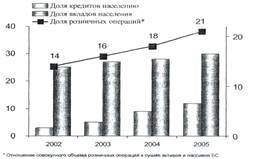

Для нас это означает экстенсивное расширение количества потенциальных клиентов и всех видов операций, как активно-пассивных, так и комиссионных (рисунок 3). Будет расти доля расчетов с помощью пластиковых карт и других средств удаленного доступа к банковским счетам, объем денежных переводов и безналичных платежей. Сокращение процентной маржи станет дополнительным стимулом развития рынка комиссионных услуг, повысит значимость непроцентных доходов в финансовых результатах деятельности российских банков.

С другой стороны, будет ощущаться и усиление процесса дезинтермедиации - отказа от посредничества банковских структур при размещении средств в инструменты денежного рынка и рынка капитала. Расширение применения доступных клиентам альтернативных инструментов (прежде всего на фондовом рынке и в области пенсионных и страховых услуг) будет оказывать дополнительную конкуренцию кредитным, депозитным и расчетным банковским продуктам.

Рисунок 3 ─ Рост доли розничных операций в АБС

Под влиянием изменений, происходящих в экономической и социальной среде, будут углубляться процессы сегментации пользователей банковских продуктов, усилится дифференциация их спроса и требований к качеству обслуживания. В этой ситуации внимание банков должно быть сфокусировано на анализе предпочтений целевых групп потребителей, умении комплексно подходить к обслуживанию клиентов, ориентируясь на их нужды и приоритеты, находить неосвоенные ниши, создавать рынки и формировать спрос на новые услуги.

Еще один важный тренд связан с процессами, происходящими в мировой экономике. Он наметился уже сейчас и будет усиливаться в будущем. Ожидаемое вступление России в ВТО, расширение участия российских компаний в международном разделении труда, усиление межстрановой трудовой миграции, значительная либерализация трансграничного движения капиталов будут способствовать существенному росту рынка международных финансовых операций. Банки должны быть готовы к удовлетворению растущего спроса своих клиентов на внешнеторговые операции, обладать необходимыми профессиональными навыками и технологиями.

Углубление интеграции России в мировую экономику ведет к упрощению и активизации проникновения иностранных компаний в нашу страну, меняет профиль конкуренции на внутреннем банковском рынке. Приходя в Россию, дочерние банки иностранных финансовых институтов задают высокие стандарты в области технологий обслуживания, обладают существенными преимуществами при привлечении средств с рынка международного капитала. Чтобы обеспечить свою конкурентоспособность, российским банкам приходится использовать все современные каналы связи, применять новейшие информационные технологии, привыкать к работе в экономике, основанной на знаниях.

На высоко конкурентном рынке все большую роль в выборе того или иного товара или услуги будет играть бренд, репутация и доверие. Быстрорастущий бизнес и увеличение всех видов непроцентных затрат ставят перед банками проблему обеспечения достаточного уровня капитализации и фондирования, которые все в большей степени будут ориентированы на внешний рынок. В связи с этим требуют дополнительного внимания вопросы учета интересов акционеров, открытости компании, корпоративного управления и корпоративной этики.

Качественное развитие технологий, усложнение финансовых операций и углубление их специализации на фоне возрастающего дефицита квалифицированного персонала и удорожания трудовых ресурсов сделают кадровую политику и развитие человеческого потенциала одним из ключевых факторов успеха российских банков в ближайшие годы. Работа в таких условиях будет требовать все больших денежных, временных, интеллектуальных инвестиций в инфраструктуру, технологии, персонал, системы управления. На первый план выходят проблемы оценки эффективности издержек и повышения производительности труда.

В целом можно предложить классификацию кредитных операций банков по следующим критериям [31]:

─ по группам заемщиков: государственные и негосударственные предприятия и организации, население, государственные органы, совместные предприятия, международные объединения и организации, другие банки;

─ по экономическому назначению кредита: связанные (целевые) и несвязанные (без указания объекта кредитования в кредитном соглашении);

─ по регионам размещения: внутренние (в пределах своей страны), внешние (международные);

─ по роли банка (кредитор или з

Вместе с этим смотрят:

Аналiз перспектив розвитку медичного страхування на ринку страхових послуг Украiни

Анализ системы добровольного медицинского страхования

Анализ сущности и проблем современного страхового рынка и разработка перспектив его развития

Анализ услуги "лизинг" в банках Украины

Договор страхования