Логистика денежных потоков

1.Теоретические основы логистики денежных потоков

1.1 Понятие денежного потока как объекта логистики

2. Анализ финансово-хозяйственной деятельности предприятия

2.1 Анализ денежных потоков ОАО "Рудгормаш"

2.2 Формулировка задач по повышению эффективности системы управления денежными потоками

2.3 Общий план мероприятий по реформированию системы управления финансами

2.4 Применение экономико-математических методов для анализа денежных потоков и финансового состояния предприятия

Заключение

Список использованных источников и литературы

ВведениеВысокая актуальность внедрения логистики связана с интенсификацией и расширением товарно-денежных отношений, с увеличением хозяйственных связей между предприятиями, с развитием производственной инфраструктуры и расширением хозяйственной самостоятельности предприятий и организаций.

Целью данной курсовой является анализ управления денежными потоками на предприятии с использованием логистического подхода.

Задачами, решаемыми в ходе курсовой работы, являются:

В· исследование организации управления денежных потоков предприятия ОАО "Рудгормаш";

В· анализ движения денежных средств и денежных потоков;

и его взаимосвязь с денежными потоками

Объектом исследования является ОАО "Рудгормаш".

Предметом исследования являются денежные потоки ОАО "Рудгормаш".

1.Теоретические основы логистики денежных потоков1.1 Понятие денежного потока как объекта логистикиУспешность функционирования предприятия во многом зависит от качества технологий управления его производственно-хозяйственной деятельностью, и в частности - товарно-материальными потоками. Разработанные в сфере логистики технологии управления материальными ресурсопотоками рассматривают финансовые потоки как обеспечивающие функционирование уже существующих систем, хотя именно при их помощи происходит управление производственной деятельностью. Перспективным подходом, позволяющим ориентироваться на финансовый аспект деятельности предприятия в течение всего логистического процесса, является воздействие на материальные потоки через управление движением денежных средств в логистических системах.

Для оценки эффективности логистических процессов обычно используют стоимостные критерии, принимают во внимание произведенные затраты и полученный доход, рассчитывают показатели прибыльности и рентабельности. Значения данных показателей будут существенно меняться при различных схемах движения материальных и связанных с ними финансовых потоков. Так, в зависимости от условий поставок, параметров систем складирования и выбранных каналов распространения продукции будут меняться стоимость, объем и время материальных потоков. Последние, в свою очередь, определяют объемы и время необходимого финансирования.

Выбрав в качестве исходной задачи рационализацию движения финансовых потоков, возможно построить такие схемы движения материальных ресурсов, в которых логистические затраты в процессах снабжения, производства и распределения будут оптимальными.

Управление финансовыми потоками, необходимыми для обеспечения движения материальных ресурсов, более эффективно, если процесс осуществляется непрерывно, в течение всего периода деятельности предприятия. При этом важно планировать расход финансовых ресурсов на возмещение логистических затрат и издержек, организовывать привлечение средств из источников финансирования, контролировать приход денежного возмещения за реализованную продукцию участникам логистической цепи. Четкое представление структуры и состава финансовых потоков поможет менеджерам оценивать и планировать затраты в условиях усложнения производственных, транспортных и распределительных систем. Для этого для каждой конкретной логистической системы движение финансовых ресурсов представляют с достаточной степенью детализации. Причем, чем более разветвленные схемы движения материальных потоков, тем более сложными будут соответствующие им цепочки движения финансовых потоков, и тем более трудоемким является процесс управления. Повысить прозрачность потоковых процессов как в элементарных, так и в комплексных логистических системах (международных логистических системах, складских терминалах и распределительных логистических центрах) возможно также путем исследования и описания финансового окружения - среды обращения финансов предприятия.

Финансовое окружение состоит из набора элементов, свойства которых важно знать при управлении логистическими процессами (рисунок 1.1). Это связано с тем, что параметры финансовых потоков зависят от структуры и свойств финансовой среды, внешних и внутренних факторов влияния. В частности, финансовое окружение определяет такие параметры финансового потока, как объем, стоимость, время и направление. Напомним, что объем потока определяется эквивалентом денежных средств, указанных в его документарном, электронном или каком-либо другом информационном сопровождении. Стоимость потока определяется затратами на его организацию, а время характеризуется доступностью для воздействия. Как время, так и направление финансового потока можно определить по отношению к какому-либо предприятию, например, организующему поток. Тогда приход финансовых средств будет являться входящим потоком, а уход - выходящим финансовым потоком.

Связь финансовых и материальных потоков, процессов и работ в логистической системе обеспечивается еще одним видом потоков - информационным. Данные об условиях, сроках и характере взаимоотношений участников логистического процесса, информация о движении материальных потоков используется при построении схем движения финансовых потоков. При этом перемещение денежных средств от предприятия к другим участникам логистического процесса (потребителям и поставщикам, между складскими, портовыми и таможенными терминалами, в логистических узлах стыковки транспортных потоков) представляют в виде направленного движения финансовых средств. Подобные схемы позволяют определить последовательность включения источников финансирования, порядок распределения поступающих ресурсов, выявить узкие места в движении потоков.

Наглядное представление движения ресурсов показывает, что различные финансовые потоки также взаимосвязаны между собой. Так, привлекаемые инвестиции, вложенные в производство, возвращаются в виде выручки от реализации. Подобная совокупность двух или более взаимосвязанных финансовых потоков является финансовой операцией. Для финансовой операции можно рассчитать рентабельность и доходность, определить, насколько эффективны воздействия на потоки, рассчитать ряд других параметров, существенных для управления. Например, для распределительного логистического центра, в котором приход и расход финансовых ресурсов происходит неравномерно, важно рассчитать плотность финансового потока, которая характеризует интенсивность деятельности и определяется объемом результирующего потока в единицу времени. А, скажем, при организации закупок можно рассчитать временной разрыв между получением предложения от поставщика и осуществлением предоплаты. По результатам финансовых операций, с учетом возможностей и ограничений финансового окружения, характеристик отдельных потоков, можно судить об устойчивости логистических процессов, целесообразности технологий и операций, согласованности движения ресурсов в логистической среде.

Согласование движения ресурсопотоков - подбор объема, стоимости и времени привлечения одних ресурсов под соответствующие параметры других ресурсов - можно осуществлять на основе различных подходов. Например, возможно характеристики материальных потоков принять за начальные условия и жестко закрепить, а параметры финансовых - рассматривать и подбирать в зависимости от сложившейся ситуации в логистической системе. Другой подход позволяет гибко изменять параметры и финансовых, и материальных потоков, исходя из эффективности финансовых операций, целей управления, влияния внешней и внутренней среды. При этом управление материальными потоками осуществляется в тесной связи с управлением финансами на стадиях планирования, организации и контроля за осуществлением логистических процессов.

Изменяя движение ресурсов в соответствии с финансовыми параметрами, возможно не только получить полное и своевременное обеспечение производственной деятельности ресурсами из оптимальных источников по минимальной цене, но и повысить устойчивость предприятия, снизить подверженность внешним воздействиям. В процессах закупок, поставок, транспортировки, складирования и сбыта ориентация на финансовые показатели позволяет оптимизировать потоковые процессы, выявлять способы и методы сокращения затрат без ущерба для качества продукции.

Так, на стадии планирования часто предстоит выбрать из нескольких альтернативных технологий и схем оптимальные. Поскольку каждой схеме соответствуют определенные финансовые потоки, можно сравнивать варианты по параметрам потоков и показателям финансовых операций. По каждому варианту рассчитывают необходимые объемы и сроки привлечения ресурсов, стоимость и возможное время использования источников финансирования. При выборе оптимальных вариантов движения потоков учитывают рациональность распределения финансовых ресурсов между отдельными звеньями логистической цепи, сравнивают стоимость ресурсопотоков, организационные и административные расходы, операционные издержки. Составив планы финансирования, уточняют первоначальные планы движения материальных потоков и корректируют их для оптимизации общих логистических затрат. С учетом ограничений внешней среды (законодательной базы, теневого сектора, корпоративных интересов) находят "проблемные" места в движении финансовых и материальных потоков, требующие особого контроля.

Ориентироваться на параметры обеспечивающих финансовых потоков и оптимальность их структуры возможно также в процессе управления движением материальных ресурсов. В зависимости от выбранных форм и методов расчетов между участниками экономических отношений, привлеченных банковских и финансовых инструментов формируют различные схемы организации потоковых процессов. Исходя из потребностей предприятий, находящихся в звеньях логистических цепочек, выбирают способы оплаты оказанных услуг и реализованной продукции, договариваются об условиях реализации логистических операций (поставки, транспортировки, разгрузки, отгрузки).

Еще одним важным моментом является контроль за финансовыми потоками и окружением: анализ конъюнктуры финансовых рынков (процентные ставки по кредитам и депозитам, рынку корпоративных и государственных ценных бумаг), оценка стоимости и риска источников финансирования, выявление возможных проблем с привлечением ресурсов. Изменение стоимости ресурсов может привести к возникновению потребности в привлечении дополнительных источников финансирования или, наоборот, снижении их числа. Например, при снижении ликвидности может быть принято решение о переходе на самофинансирование и применение внутренних резервов.

Задача управления финансовыми и материальными потоками значительно упростится при наличии единой информационной среды на корпоративном уровне. Уже освоен ряд технологий по управлению потоковыми процессами: системы автоматизации перевозок, управления транспортом, организации документооборота и ряд других информационных логистических технологий и корпоративных систем автоматизации. Данные системы могут быть дополнены включением в них модулей управления финансовыми потоками. Для формализованного описания финансовых потоков может быть задействован и соответствующий математический аппарат: векторное описание, матричные методы, факторный и функциональный анализ.

При управлении движением финансовых и материальных потоков нужно стремиться как к экономии ресурсов, затрачиваемых на воздействие, так и к максимизации конечного результата. По возможности надо добиваться того, чтобы одно управляющее действие изменяло параметры как можно большего количества потоков. В этом случае решение проблем будет осуществляться максимально быстро и с наименьшими затратами.

Управление потоками можно считать эффективным, если оно позволяет решать основные производственно-хозяйственные задачи предприятия. К таковым относятся: согласование производственных и финансовых планов, установление необходимого уровня запасов, объемов и сроков требуемых ресурсов. Через воздействия на потоки можно обеспечивать логистическую систему финансовыми и материальными ресурсами, осуществлять привлечение и возврат денежных средств, их распределение по направлениям использования. К функциям управления потоками следует также отнести контроль за соответствием параметров финансовых и материальных потоков, их влияния на эффективность логистической деятельности, проверку оптимальности схем движения ресурсопотоков.

В качестве организационной основы для управления потоками можно использовать уже существующие структуры участников логистических отношений, их партнеров и конкурентов, других предприятий. При организационном сопровождении воздействий возможно использовать функции уже действующих отделов и служб, полномочия отдельных руководителей и исполнителей. Использование административных сеток позволяет проводить согласованное управление ресурсопотоками, привлекать для этих целей персонал, применять наработанные технологии управления ресурсами.

Одним из подходов, позволяющих решать вышеперечисленные задачи, является концепция узловых воздействий, построенная на принципе максимальной результативности воздействий на потоки в узлах. При этом узлы - точки (места) пересечения ресурсопотоков - привязаны к оргструктурам предприятия (рисунок 1.2). Привлечение финансовых ресурсов для обеспечения логистической системы, сопоставление планов и схем движения потоков, оценка рациональности процессов могут быть реализованы при поддержке концепции узловых воздействий. Однако для ее практического применения необходимы прикладные технологии. Это механизмы согласования планов движения финансовых и материальных потоков, технологии выбора источников ресурсов, инструменты контроля и своевременной корректировки отклонений финансовых потоков. Надо определить, какой прикладной инструментарий может быть использован, и, если требуется, разработать новый. Помимо этого следует исследовать структуру и свойства узлов, выявить возможности использования отдельных узлов для управления финансовыми потоками.

логистика денежный поток

2. Анализ финансово-хозяйственной деятельности предприятия2.1 Анализ денежных потоков ОАО "Рудгормаш"Финансовые ресурсы трансформируются в активы предприятия. От рациональности размещения финансовых ресурсов в активах предприятия и оптимальности структуры этих активов зависит повышение изменение суммы прибыли, рентабельности предприятия, а, следовательно, улучшение его финансового состояния.

Одним из условий финансового благополучия организации является приток денежных средств. Однако чрезмерная величина денежных средств говорит о том, что реально организация терпит убытки, связанные с инфляцией и обесцениванием денег, а также с упущенной возможностью их выгодного размещения.

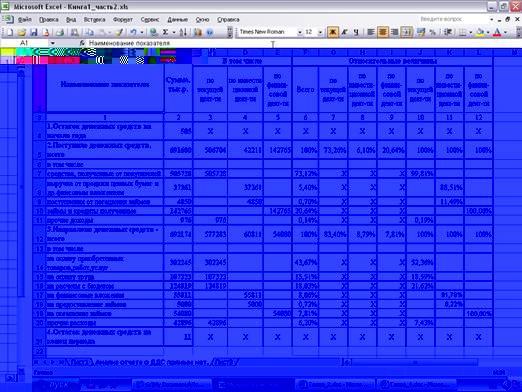

Анализ движения денежных средств можно проводить прямым и косвенным методом. Методика анализа движения денежных средств прямым методом достаточно проста и удобна для расчета показателей и контроля за поступлением и расходованием денежных средств. В долгосрочной перспективе прямой метод анализа дает возможность оценить уровень ликвидности предприятия. В оперативном управлении финансами прямой метод может использоваться для контроля за процессом формирования выручки от реализации и выводов относительно достаточности денежных средств для платежей по финансовым обязательствам. Основным документом для анализа денежных потоков является отчет о движении денежных средств. Отчетную форму № 4 "Отчет о движении денежных средств" следует дополнить расчетами относительных показателей структуры притока и оттока денежных средств по видам деятельности. Для этого используем прикладной программный продукт Excel (рисунок 2.1).

Рисунок 2.1 - Анализ отчета о ДДС прямым методом

Отчет о движении денежных средств должен содержит сведения о потоках денежных средств (поступление, направление денежных средств) с учетом остатков денежных средств на начало и конец отчетного периода в разрезе текущей, инвестиционной и финансовой деятельности.

Анализ отчета о движении денежных средств позволяет установить:

- степень финансирования текущей и инвестиционной деятельности за счет собственных источников;

- зависимость предприятия от внешних источников поступлений средств;

- дивидендную политику в настоящем периоде и сделать прогноз на будущее;

- финансовую эластичность, т.е. способность предприятия создавать денежные резервы (чистый приток денежных средств);

- реальное состояние платежеспособности за истекший период и прогноз на следующий краткосрочный период.

В колонках 8, 9, 10 таблицы 2.1 записаны показатели горизонтального анализа. Сумма поступивших денежных средств составила 506704 тыс. руб. Из них 73,26 % приходится на текущую деятельность, 6,1 % на инвестиционную деятельность и 20,64 % - финансовую. Отток денежных средств организации в отчетном периоде составил 692174 тыс. руб. Из них 83,4 % - это средства, приходящиеся на текущую деятельность, 8,79 % - по инвестиционной деятельности, 7,81 % - по финансовой.

В колонках 7, 11, 12 и 13 записаны данные вертикального анализа. Из всей поступившей за отчетный период суммы денежных средств наибольший удельный вес приходится на средства, полученные от покупателей и заказчиков - 73,12 % и на поступления от погашения займов, предоставленных другим организациям - 20,64 %.

В оттоке денежных средств наибольший удельный вес занимают средства, направленные на оплату приобретенных товаров, работ, услуг, сырья и иных оборотных активов - 43,67 % и расчеты с бюджетом - 18,03 %.

Отрицательным моментом в движении денежных средств организации является превышение оттока средств над их притоком на 494 тыс. руб. (11 - 505). Для финансовой стабильности должно быть наоборот. Анализ показывает также, что в организации сложилась опасная ситуация, когда отток средств от текущей и инвестиционной деятельности превысил приток. По текущей деятельности чистые денежные средства, находящиеся в оттоке составляют 70579 тыс. руб., это произошло за счет того, что ОАО "Рудгормаш" большую часть своих денежные средства направило на оплату приобретенных товаров, работ и услуг. Необходимым условием финансовой стабильности является такое соотношение притоков и оттоков средств в рамках текущей деятельности, которое обеспечивает увеличение финансовых ресурсов, достаточное для осуществления инвестиций. По инвестиционной деятельности чистые денежные средства, находящиеся в оттоке составили 18600 тыс. руб., это произошло за счет приобретения ценных бумаг и иных финансовых вложений. В перспективе это может оказать положительное влияние.

Главным недостатком прямого метода анализа движения денежных средств является то, что он не раскрывает взаимосвязи полученного финансового результата и изменения денежных средств на счетах организации.

Величина притока денежных средств существенным образом отличается от суммы полученной прибыли. Как следует из формы № 2 "Отчет о прибылях и убытках" (приложение № 2), анализируемая организация получила прибыль 29612 тыс. руб., а прибыль за вычетом всех налогов и обязательных платежей составила 36067 тыс. руб. В то же время денежные средства организации сократились за анализируемый период на 494 тыс. руб., и тому есть несколько причин.

1. Прибыль (убыток), отражаемая в форме № 2, формируется в соответствии с принципами бухгалтерского учета, согласно которым расходы и доходы признаются в том учетном периоде, в котором они были начислены (независимо от реального движения денежных средств):

наличие расходов будущих периодов;

наличие отложенных платежей, т.е. начисленных, которые увеличивают себестоимость продукции, а реального оттока денежных средств нет;

расходы текущие и капитальные.

Текущие расходы напрямую относятся на себестоимость, а капитальные возмещаются в течение длительного времени, но именно они сопровождаются значительным оттоком денежных средств.

2. Источником увеличения денежных средств может быть не только прибыль, но и заемные средства.

3. Приобретение активов долгосрочного характера не отражается на прибыли, а их реализация меняет финансовый результат.

4. На величину финансового результата оказывают влияние расходы, не сопровождаемые движением денежных средств (амортизация).

5. Изменения в составе собственного оборотного капитала. Увеличение остатков текущих активов приводит к дополнительному оттоку денежных средств, а сокращение - к их притоку.

Деятельность организации, накапливающей запасы товарно-материальных ценностей, неизбежно сопровождается оттоком денежных средств, однако до того момента, пока запасы не будут отпущены в производство (реализованы), величина финансового результата не изменится.

6. Наличие кредиторской задолженности позволяет организации использовать запасы, которые еще не оплачены.

Для выяснения причин расхождения размера прибыли и изменения денежных средств проводится анализ движения денежных средств косвенным методом.

При косвенном методе финансовый результат преобразуется с помощью ряда корректировок в величину изменения денежных средств за период.

Расчет денежных потоков косвенным методом ведется от показателя чистой прибыли с необходимыми ее корректировками на статьи, не отражающие движение реальных денег по соответствующим счетам.

Итак, для расчета прироста или снижения денежных средств в результате текущей деятельности целесообразно осуществить следующие операции.

1. Рассчитать оборотные активы и краткосрочные обязательства (пассивы) исходя из метода оценки денежных потоков. При корректировке статей оборотных активов следует вычесть их прирост из чистой прибыли, оставшейся в распоряжении предприятия после налогообложения, а их снижение за анализируемый период прибавить к данной прибыли. При корректировке краткосрочных обязательств, наоборот, их прирост следует прибавить к чистой прибыли, так как это не означает оттока денежных средств; уменьшение этих обязательств вычитается из чистой прибыли.

2. Скорректировать чистую прибыль на расходы, не требующие выплаты денежных средств. Для этого данные расходы (амортизация основных средств и нематериальных активов) за период следует прибавить к чистой прибыли.

3. Исключить влияние прибыли и убытков, полученных не от основной деятельности, к которым относятся финансовые результаты от реализации внеоборотных активов и ценных бумаг других эмитентов. Влияние этих операций, учтенное также при расчете чистой прибыли в отчете о прибылях и убытках, корректируется для исключения повторного счета в следующем порядке:

а) на убытки от этих операций, которые следует прибавить к чистой прибыли;

б) на доходы, которые необходимо вычесть из суммы чистой прибыли.

Кроме того, в этом разделе во избежание повторного счета исключается влияние на чистую прибыль тех статей, которые рассматриваются также в разделах инвестиционной и финансовой деятельности.

Итак, главным неденежным фактором является амортизация основных средств и нематериальных активов. В бухгалтерских проводках амортизационные отчисления вычитаются как элемент себестоимости продукции. Поэтому при расчете денежных потоков за период необходимо восстановить сумму этих отчислений, т.е. к величине чистой прибыли следует добавить сумму начисленного износа. Другими неденежными статьями являются:

суммы списания остаточной стоимости недоамортизированных основных средств и иных внеоборотных активов на уменьшение финансового результата;

реализация различных видов имущества отражается в прибыли в виде разницы между ценой реализации и остаточной стоимостью, в то время как приток денег в отчетном периоде происходит в полной сумме, равной цене реализации, поэтому остаточная стоимость имущества должна быть прибавлена к прибыли;

материальные затраты в состав себестоимости продукции включаются по мере их отпуска в производство, однако оплата счетов на их приобретение - это реальный отток денег, поэтому сумму увеличения производственных запасов и затрат следует вычесть из прибыли. В то же время возврат материалов при ликвидации основных средств или из производства не сопровождается оттоком денег, поэтому на соответствующую сумму увеличивается прибыль;

в случае роста остатков по счетам текущих пассивов (краткосрочных пассивов) имеет место приток денег, в связи с чем на эту сумму необходимо увеличить прибыль.

Общее увеличение денежных средств за период далеко не всегда означает улучшение финансового состояния предприятия - все зависит от того, на какие виды деятельности были и будут в дальнейшем направлены денежные средства, дающие прирост или снижение общего объема финансовых ресурсов.

Для принятия обоснованных решений об использовании денежных ресурсов необходимо располагать информацией о поступлении и расходовании средств по отдельным видам деятельности: текущей, инвестиционной и финансовой.

Для того чтобы оценить реальный приток денежных средств, рассмотрим механизм отражения бухгалтерских операций на примере счетов.

Например, счет 62 "Расчеты с покупателями и заказчиками" - активный, следовательно, для него действует принцип определения конечного сальдо по формуле:

Ск = Сн + ОД - ОК,

где Сн, Ск - сальдо на начало и конец периода; ОД, ОК - обороты по дебету и кредиту счета.

Тогда

OK - ОД + Сн - Ск = ОД - (Ск - Сн);

44980 = 45686 + 10452 - 11158;

44980 = 45686 + 706.

Ск < Сн - значит, дебиторская задолженность уменьшилась и реальный приток денежных средств был выше зафиксированного в "Отчет о прибылях и убытках" на 706 тыс. руб. По форме № 2 выручка от реализации составила 684336 тыс. руб., а реально - 685042 тыс. руб. Следовательно, сумму прибыли нужно увеличить на 706 тыс. руб.

Счет 60 "Расчеты с поставщиками и подрядчиками" - это счет пассивный, значит

Ск = Сн + ОК - ОД;

ОК = ОД + (Ск - Сн);

5321 = 51090 - 45769.

Увеличение кредиторской задолженности увеличивает сумму прибыли на 5321 тыс. руб., так как реальный отток денежных средств будет меньше на эту величину.

Такие корректировочные операции проводятся по всей текущей деятельности, по инвестиционной и финансовой. Процесс это трудоемкий, но данные корректировочных таблиц содержат ценную управленческую информацию, в которой заинтересованы руководство организации и инвесторы. С ее помощью руководство организации может контролировать текущую платежеспособность, оценивать возможность дополнительных инвестиций.

Обобщенная информация о движении денежных средств приведена в таблице 2.1.

Таким образом, скорректированный поток денежных средств, приведенный в таблице 2.1, показывает, что фактически расхождения величины полученной прибыли и наличия денежных средств у организации нет (298 + 40940 (показатели с плюсом) - 41331 (показатели с минусом) = - 93 тыс. руб.).

В случае необходимости состояние денежных потоков (отток или приток денежных средств) можно оценить путем сравнительного анализа балансов предприятия за ряд периодов (кварталов). Так, например, увеличение долгосрочных кредитов и займов (раздел V баланса) свидетельствует о притоке средств, но целесообразно обратить внимание на направления их использования. Если произошло увеличение внеоборотных активов (прирост основных средств, капитальных и долгосрочных финансовых вложений в разделе I баланса), то такая генерация денежных средств позитивна для предприятия и свидетельствует о реальном расширении его производственной деятельности в будущем, на базе которой будет формироваться больший денежный поток.

Таблица 2.1 - Движение денежных средств, рассчитанное косвенным методом

| Показатели | Сумма тыс. руб. |

| Начисленный износ | + 8395 |

| Изменение объема незавершенного производства | Ва- 1346 |

| Изменение объема готовой продукции | Ва- 12531 |

| Изменение дебиторской задолженности | + 706 |

| Изменение задолженности поставщикам | + 5321 |

| Изменение по авансам полученным | + 2736 |

| Изменение производственных запасов | Ва- 12868 |

| Изменение кредиторской задолженности | + 23780 |

| Изменение долгосрочных финансовых вложений | + 2 |

| Изменение прочих оборотных активов | Ва- 14586 |

| Прибыль за вычетом налогов и обязательных платежей | + 298 |

| Изменение в состоянии денежных средств | Ва- 93 |

Вместе с этим смотрят:

Advertising in the trade market

PR в банковской системе

PR как технология эффективного управления фирмой

PR-сопровождение запуска безрецептурного препарата в аптечной сети

PR-технологии в формировании имиджа компании как работодателя