Структура мiжбанкiвського ринку та умови торгiвлi на ньому

Современные правоотношения и финансовую систему невозможно представить без таких понятий как тАЬипотекатАЭ или тАЬипотечное кредитованиетАЭ, заключающих при этом в своей сути множество различных аспектов в основном социально-экономического характера. Однако стоит отметить, что становление и преобразование данных финансовых институтов в современные формы происходило на протяжении довольно долгого времени фактически с VI в. до н. э., отвечая при этом различным параметрам сменившихся за обозначенный период общественно-экономических систем.

Российская правоприменительная практика в отношении использования свойств и функций ипотечного кредитования и ипотеки в частности имеет гораздо более скромную историю по сравнению с мировой, что объясняется сравнительно недавним вступлением нашего государства в глобальную капиталистическую систему и свободный рынок. Именно недостаток опыта в области вопросов регулирования, идентификации и построения ипотечной системы в России, а также неоценимая роль самой ипотеки в развитии и совершенствовании всего комплекса нашей финансовой системы определили актуальность данной темы.

Объектом исследования в данном случае выступает ипотека как структурный элемент ипотечного кредитования. Предметом исследования являются основополагающие факторы функционирования ипотеки применительно к России.

Цель исследования тАУ выявить сущность и основные функции ипотеки.

Цель определила задачи:

- определить термин тАЬипотекатАЭ;

- рассмотреть основания возникновения ипотеки, её нормативно-правовое регулирование;

- выявить особенности ипотечного кредитования.

Основанием написания контрольной работы явились учебные пособия, правовые источники, а также периодические издания.

1. Понятие ипотеки

Понятие ипотеки неразрывно связано с вещным и обязательственным правом, являющихся подотраслью гражданского права, объектами которых является вещь и различного рода обязательства. Так согласно гражданскому законодательству выделяют следующие виды обеспечения исполнения обязательств:

- акцессорные:

а) залог;

б) поручительство;

в) задаток;

г) удержание;

д) неустойка;

- неакцессорный (банковская гарантия).

В данном случае нас будет интересовать залог как имущество или другие ценности, находящиеся в собственности залогодателя и служащие частичным или полным обеспечением, гарантирующим погашение займа или кредита. То есть, залог представляет собой некую форму гарантированного обеспечения или выполнения взятого обязательства перед кредитором. Далее определим непосредственно понятие ипотеки.

Ипотека в современном понимании представляет собой одну из форм залога, где недвижимое имущество, подлежащее закладыванию, должно оставаться с собственности должника, но при этом в случае неисполнения обязательства кредитор получает право его удовлетворения за счет реализации данного имущества. Однако при этом следует разграничивать два схожих понятия тАУ ипотека и ипотечное кредитование, что на самом деле не являются синонимами. При ипотечном кредитовании ипотека выступает в качестве инструмента осуществления сделки.

Ипотекой является также залог уже существующего недвижимого имущества собственника для получения им кредита или займа, которые будут направлены либо на ремонт или строительство, либо на иные нужды по усмотрению заемщика-залогодателя.

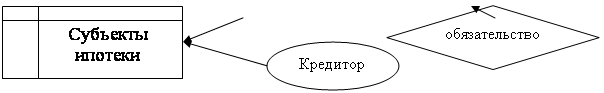

Обращаясь к истории возникновения такого явления как ипотека, то самые ранние свидетельства о данной форме залога можно встретить ещё в Древней Греции в начале шестого столетия до н. э. Древние греки так обозначали ответственность должника перед кредитором своей землёй. На границе земельного участка заёмщика ставили столб с надписью, которая гласила, что эта земля обеспечивает долг. Такой столб и назывался тАЬипотекойтАЭ, в переводе с древнегреческого - тАЬподпоркатАЭ, тАЬподставатАЭ. Как мы видим, данное понятие не претерпело особых изменений в своей сути, но в силу различных факторов, ипотека и ипотечное кредитование во множестве источников, особенно в публицистике преподносится как два значения одного явления, что на самом деле, на примере данного выше разграничения, является явной терминологической ошибкой. Таким образом, ипотеку в истинном толковании данного понятия можно выразить в виде следующей схемы:

Обращаясь к истории возникновения такого явления как ипотека, то самые ранние свидетельства о данной форме залога можно встретить ещё в Древней Греции в начале шестого столетия до н. э. Древние греки так обозначали ответственность должника перед кредитором своей землёй. На границе земельного участка заёмщика ставили столб с надписью, которая гласила, что эта земля обеспечивает долг. Такой столб и назывался тАЬипотекойтАЭ, в переводе с древнегреческого - тАЬподпоркатАЭ, тАЬподставатАЭ. Как мы видим, данное понятие не претерпело особых изменений в своей сути, но в силу различных факторов, ипотека и ипотечное кредитование во множестве источников, особенно в публицистике преподносится как два значения одного явления, что на самом деле, на примере данного выше разграничения, является явной терминологической ошибкой. Таким образом, ипотеку в истинном толковании данного понятия можно выразить в виде следующей схемы:

Рис. 1.1 - Основные участники и объекты ипотеки

2. Нормативно-правовое регулирование ипотеки

Зарождение в нашей стране рыночной экономики на рубеже конца 80х начала 90х гг. дало основание для возникновения и развития целого ряда институтов, прежде всего, финансового и экономического толка, нормальное функционирование которых было невозможно при командно-административной системе хозяйствования, господствовавшей на протяжении почти 70ти лет. Естественно, что существование подобных институтов не может являться полноценным и защищенным без их законодательно оформленного и определенного статуса. Не стало исключением и ипотека. В течение последних двадцати лет законодателем была проделана серьезная работа в данном отношении, что вылилось в итоге в сложившуюся сегодня систему нормативно-правого регулирования данной области. Такая система представлена следующими основными источниками права, которые регулируют правоотношения в сфере ипотеки и ипотечного кредитования:

- Федеральный закон тАЬОб ипотеке (залоге недвижимости)тАЭ № 102-ФЗ от 16.07.1998 г.;

- Федеральный закон тАЬЖилищный кодекс Российской ФедерациитАЭ № 188-ФЗ от 29.12.2004 г.;

- Федеральный закон тАЬО государственной регистрации прав на недвижимое имущество и сделок с нимтАЭ № 122-ФЗ от 21.07.1997 г.;

- Федеральный закон тАЬО кредитных историяхтАЭ № 218-ФЗ от 30.12.2004 г.;

- постановление Правительства тАЬОб утверждении Правил предоставления молодым семьям субсидий на приобретение жилья в рамках реализации подпрограммы тАЬОбеспечение жильем молодых семейтАЭ федеральной целевой программы тАЬЖилищетАЭ на 2002-2010 гг. № 285 от 13.05.2006 г.

Приведенные выше нормативно-правовые акты определяют основания возникновения ипотеки, которые в свою очередь можно разделить на два принципа:

Рис. 2.1 - Основания возникновения ипотеки

В соответствии с п. п. 1, 2 ст. 11 Федерального закона тАЬО государственной регистрации прав на недвижимое имущество и сделок с нимтАЭ № 122-ФЗ от 21.07.1997 г. государственная регистрация договора, влекущего возникновение ипотеки в силу закона, является основанием для внесения в Единый государственный реестр прав на недвижимое имущество и сделок с ним записи о возникновении ипотеки в силу закона. При ипотеке в силу закона ипотека как обременение имущества возникает с момента государственной регистрации права собственности на это имущество, если иное не установлено договором.

Иными словами, ипотека в силу закона возникает в случае приобретения недвижимого имущества за счет средств кредита (займа) в собственность заемщика и, возможно, несовершеннолетнего. Определяющим моментом для ипотеки в силу закона является именно получение денежных средств с целью приобретения объекта недвижимости и приобретение недвижимости в собственность лица, получающего денежные средства в кредит или заем.

Ипотека в силу закона возникает в следующих пяти основных и распространенных случаях:

- приобретение жилых домов, квартир, земельных участков с использованием кредитных средств банка или иной кредитной организации либо средств целевого займа;

- строительство жилых домов, зданий, сооружений или квартир с использованием кредитных средств банка или иной кредитной организации либо средств целевого займа;

- продажа в кредит;

- рента;

- залог имущественных прав.

Положения законодательства об ипотеке в силу закона обеспечивают льготный режим возникновения ипотеки: государственная регистрация ипотеки в силу закона осуществляется без представления отдельного заявления и без уплаты государственной пошлины.

Иным основанием возникновения ипотеки является ипотека в силу договора, возникновение которой происходит в тех случаях, которые не определены предыдущим основанием. В различных источниках подобное основание также носит название тАЬдоговорной ипотекитАЭ. Ипотека в силу договора тАУ ипотека, возникающая на основании договора об ипотеке (залоге недвижимости).

Договор об ипотеке не является самостоятельным обязательством, а заключается в обеспечение обязательства по договору займа, кредитному договору или иному обязательству.

В итоге два употребленные основания являются сторонами одной и той же правовой категории тАУ ипотеки, причем основания в силу договора постепенно переходят в разряд оснований в силу закона.

3. Основы ипотечного кредитования

Понятиям ипотеки и системы ипотечного кредитования сопутствует такая категория как финансовый риск, выраженный в возможности неисполнения взятых заемщиком обязательств. Для избежания подобных рисков в обязательном порядке кредитором осуществляется оценка платежеспособности клиента, а также определение максимально возможной суммы кредита. Подобный расчет производится на основе специальных коэффициентов и показателей.

Таблица 3.1 - Система коэффициентов-показателей, применяемых при расчете сумм ипотечного кредита

| Коэффициент | Описание | Сущность |

| П/Д | Платеж/Доход | отношение платежей по кредиту к доходу заемщика за соответствующий период |

| О/Д | Обязательства/Доход | отношение обязательных расходов заемщика к общему совокупному учитываемому доходу |

| К/З | Кредит/Залог | отношение суммы запрашиваемого кредита к стоимости приобретаемого имущества |

| К/Л | Кредит/Ликвидационная стоимость | отношение суммы предоставляемого кредита к минимальной цене продажи недвижимого имущества |

Эти коэффициенты разрабатывались банками и Федеральным агентством по ипотечному жилищному кредитованию на основе опыта ипотечного кредитования США и европейских стран. Такой набор показателей отражает адекватную картину платежеспособности заёмщика и позволяют стандартизировать процедуру одобрения и выдачи ипотечного кредита. Для каждой банковской ипотечной программы эти коэффициенты заранее утверждены, но в некоторых случаях могут корректироваться (например, по возрасту, нестандартному объекту кредитования, по способу подтверждения дохода и т. д.). П/Д, О/Д и К/З могут варьироваться в зависимости от субъекта РФ, предпочтений того или иного банка и размеров средней оплаты труда.

Такая система позволяет не только определить сумму кредита, но и является предварительным инструментом снижения банковских рисков, так как уже на начальном этапе отсекаются нежелательные и сомнительные заемщики.

Проанализировав кредитные предложения ведущих российских кредитных организаций по направлению тАЬипотекатАЭ, можно составить обобщенный список типовых условий предоставления ипотечного кредита:

- учитываются различные виды доходов, в том числе доходы близких родственников;

- ставка от 8,75% в долларах США и евро или от 9% годовых в рублях (залоговое имущество);

- срок кредитования - до 50 лет;

- досрочное погашение кредита через 3 месяца без комиссий и штрафов;

- незначительные расходы на оформление сделки.

Условия могут варьироваться в зависимости от региона или конкретной кредитной организации, однако зачастую их характеристики соответствуют друг другу.

ЗАКЛЮЧЕНИЕ

ипотека нормативный правовой регулирование

В процессе исследования темы тАЬПонятие и сущность ипотекитАЭ рассмотрена история развития данного понятия, определены основания возникновения, а также нормативно-правовое сопровождение на примере российского законодательства. Кроме того, определены границы системы ипотечного кредитования в нашей стране. Всё это позволило сделать заключительные выводы по работе, которые выражены в следующем:

- стоит четко различать понятия тАЬипотекатАЭ и тАЬипотечное кредитованиятАЭ, не отождествляя их при этом;

- ипотека насчитывает многовековую историю своего реального применения на практике;

- российским законодательством определены два основания возникновения обязательств по ипотеке, которыми выступают легальная ипотека и договорная ипотека;

- за двадцатилетнее существование современного российского государства разработана действующая законодательная база функционирования ипотечных институтов;

- ипотечное кредитование представляет собой комплексную систему, сочетающую в себе как финансовые риски кредитора, так и технические риски заемщика.

Кроме всего вышеперечисленного следует отметить, что ипотека сегодня представляет собой едва ни единственный способ решения жилищной проблемы для наших граждан, что несомненно являет в себе основу для преодоления негативных экономических явлений и факторов, присущих как российской экономике, так и всему нашему государству в целом.

СПИСОК ИПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Федеральный закон от 21 июля 1997 г. № 122-ФЗ тАЬО государственной регистрации прав на недвижимое имущество и сделок с нимтАЭ: [электронный ресурс] // КонсультантПлюс тАУ справочно-правовая система / " onclick="return false">

2. Федеральный закон от 16 июля 1998 г. № 102-ФЗ тАЬОб ипотеке (залоге недвижимости)тАЭ: [электронный ресурс] // КонсультантПлюс тАУ справочно-правовая система / " onclick="return false">

3. Гражданский Кодекс РФ (часть первая) от 30 ноября 1994 г. № 51-ФЗ: [электронный ресурс] // КонсультантПлюс тАУ справочно-правовая система / " onclick="return false">

4. Абрамов В.А. Недвижимость: Обзор практики разрешения споров / В.А.Абрамов. - М.: Ось-89, 2008. - 256 с.

5. Бабкин С.А. Про ипотеку. / С.А. Бабкин // Взгляд тАУ 2006. тАУ № 12. тАУ С. 17

6. Багаев А. Н. Как приобрести жилье в кредит по ипотечным программам? / А.Н. Багаев, М.В. Багаева. - Ростов н/Д.: Феникс, 2006. - 160 с.

7. Русецкий А.Е. Ипотека: как обезопасить себя при совершении сделок с недвижимостью./ А.Е. Русецкий. - М.: Эксмо, 2007. - 176 с.

8. Лебедев А. Что такое ипотека? / А.Лебедев, 2008: [электронный ресурс] // Гражданский адвокат тАУ справочная система / " onclick="return false">

9. Лебедев А. Что такое тАЬипотека в силу законатАЭ и тАЬипотека в силу договоратАЭ? / А. Лебедев, 2009: [электронный ресурс] // Гражданский адвокат тАУ справочная система / " onclick="return false">

10. Веб-сайт ОАО Банк ВТБ: [электронный ресурс] // Информационно-аналитическая система ОАО Банк ВТБ / " onclick="return false">

Вместе с этим смотрят:

Актуальные проблемы и споры в автостраховании

Аналiз перспектив розвитку медичного страхування на ринку страхових послуг Украiни

Анализ операций кредитования физических лиц коммерческими банками в России

Анализ системы добровольного медицинского страхования

Анализ становления отечественного опыта кредитования за договорами ипотеки