Антикризисное управление в СУ №151 ОАО "СМТ №30"

Особое значение в сегодняшних условиях приобретает формирование эффективного механизма управления предприятием, основанного на анализе финансово-экономического состояния, с учетом постановки стратегических целей деятельности, адекватных рыночным условиям, и поиска путей их достижения. Это определяет актуальность выбранной темы дипломной работы.

Цель дипломной работы является диагностика экономического и финансового состояния предприятия и разработка мер антикризисного управления.

Объектом исследования является строительное управление №151 Открытого акционерного общества ВлСтроительно-монтажный трест №30В». Предметом исследования тАУ система эффективности деятельности данного предприятия.

Для достижения поставленной цели необходимо решить следующие задачи:

1, на основе изучения теоретических работ определить специфику антикризисного управления строительными организациями;

2, выявить методику диагностики несостоятельности строительных предприятий;

3, разработать методику определения состояния платежеспособности субъекта хозяйствования в сфере строительства;

4, проанализировать экономическое и финансовое состояние СУ-151;

5, разработать проект вывода СУ-151 из кризисного финансового положения.

Поставленные задачи логически предопределили структуру работы, которая состоит из введения, трех глав, последовательно раскрывающих тему, заключения и списка использованной литературы.

Методологической основой исследования является диалектико-материалистический подход к изучению экономических процессов и явлений, общенаучные методы исследования, системный подход, анализ и синтез, статистические наблюдения, экспертные оценки и др.

Основой для исследования взяты работы отечественных экономистов и правовые документы, посвященные антикризисному управлению в Республики Беларусь, в частности в сфере строительства.

При написании дипломной работы были изучены нормативно-правовые акты, монографическая и учебная литература, журнальные и газетные статьи, посвященные данной проблеме.

1. Специфика антикризисного управления

строительных организаций

1.1. Процесс диагностики в антикризисном управлении

Своевременное распознавание приближающейся кризисной ситуации на предприятии является основной задачей процесса диагностики. Этот термин появился совсем недавно в экономической литературе, и связывают это, в осВнновном, с вхождением относительно благополучных в условиях командной экоВнномики предприятий в полосу кризисною состояния. Благодаря исследованиВням в области искусственного интеллекта и информации, экспертных систем, теории игр, а также накопленному опыту диагностической деятельности в меВндико-биологических и технических пауках диагностика изучалась самостояВнтельно как особый познавательный процесс. Методической и теоретической основой исследований диагностики в антикризисном управлении и регулироваВннии в сфере строительства, явились труды многих отечественных и зарубежных ученых. Е.М. Трененков и С. А. Дведенидова приводят следующую схему теоретического и метоВндологического фундамента диагностики (Приложение 1) [43, c.81].

Каждое предприятие представляет собой систему, состоящую из совоВнкупности элементов, обладающих организационным единством. При этом осВннову такой системы составляют производственный или иной процесс, взаимоВнотношения субъекта и объекта управления, система передачи правомочий от продавца к покупателю в условиях рынка, а также взаимоотношения между акционерами, менеджерами и трудовым коллективом предприятия. Система может находиться в устойчивом либо в неустойчивом состоянии. Процессы же развития систем цикличны и не все процессы, происходящие в таких систеВнмах, эффективно управляются. Нарастание сложности организации систем и производственных процессов требует реконструкции систем управления, что мы обосновали выше, и осуществления периодических реструктуризации проВнизводства. Необходимо использовать специальные методы анализа и исследоВнвания существующей ситуации на предприятии и попытаться спрогнозировать ее развитие в будущем. Таким образом, диагностика является неотъемлемой частью антикризисного управления и регулирования предприятия.

Диагностическая деятельность включает в себя, как правило, слеВндующие этапы [1, c.14]:

- установление принадлежности объекта к определенному классу или группе объектов;

- выявление отличий диагностируемого объекта от объектов своего

класса путем сравнения его фактических параметров с базисными;

- определение допустимых отклонений от базовых показателей;

- разработка методики формирования институциональных норм в качестве базовых показателей.

Индивидуальность социально-экономической системы требует объедиВннения диагностики финансово-экономического состояния строительного предприятия с осуВнществлением диагностических мероприятий на основе управленческого учета, дающего представление о возможности реализации новых инновационных циклов. В связи с этим в данной статье рассматривается методологическая база диагностики, как на основе бухгалтерской информации, так и на основе управВнленческого учета. Кроме того, рассмотрена методика организации и осущеВнствления контроллинга как системы управления прибылью и ликвидностью, сочетающая и себе методики финансового анализа и управленческого планиВнрования.

Анализ условий и факторов повышения эффективности антикризисного управления предприятием приводит к необходимости введения классификации типов и видов диагностики в антикризисном управлении (Приложение 2) [43, c.83].

Как следует из рисунка, в диагностической работе рассматриваются три основных типа:

тАв диагностика, определяющая отклонения существующей ситуации от

нормы;

тАв диагностика, относящая явления или ситуацию к конкретной классифиВнкационной группе;

тАв диагностика уникальности состояния.

При этом выделяются следующие виды диагностики: экспресс-диагноВнстика, общая диагностика, комплексная диагностика и диагностика элементов системы.

Диагностика как способ распознавания состояния кризисных предприяВнтий посредством реализации комплекса исследовательских процедур и выявВнления в них слабых звеньев и узких мест относится к методам косвенных измерений. Элементы предприятий, свойства которых подлежат измерениям, обычно недоступны для непосредственного наблюдения и измерения. ПоэтоВнму при диагностике измеряются не параметры систем, а параметры процесВнсов, порождаемых элементами этих систем и доступных для измерения (Приложение 3) [43, c.85].

При антикризисном регулировании предприятия выделяются два основВнных направления деятельности. С одной стороны, важное значение имеет раВнбота по измерению функционального состояния основных факторов производства (капитал, рабочая сила, материальные ресурсы, предпринимательство). С другой же стороны, также подлежат измерению параметры деятельности кризисного предприятия: способ организации производственного процесса, комВнмерческая деятельность, экономическая безопасность, управленческая учетВнная деятельность, а также прогнозирование, планирование, организация, коорВндинация и контроль.

Таким образом, для обеспечения полноты диагностической работы на кризисном предприятии в сере строительства следует выполнять некоторый перечень функции [34, c.81]:

1, изучение условий функционирования и различных состояний фирВнмы как системы;

2, изучение элементов системы и взаимосвязей между ними;

3, изучение возможных состояний системы в будущем;

4, анализ возможностей исследования состояний явлений и процессов, протекающих в системе;

5, сбор и обработка статистических материалов, позволяющих распределить вероятность возможных состояний системы (диагноз), а

также формулирование закономерностей при распределении признаков

элементов системы;

6, сбор данных о порядке формировании производственных и трансакционных издержек фирмы;

7, разработка методов диагностирования кризиса и причин, его поВн

рождают их на рассматриваемом предприятии;

8, разработка правил построения новых моделей организации фирВнмы как системы для вывода ее из кризисного состояния;

9, разработка, при необходимости, моделей кризис-реинжиниВнринга.

1.2. Методика определения неплатежеспособности

строительных организаций

В международной практике применяется множество показателей, преВнобразующих первичную информацию в некоторые критерии, определяющие финансовую стабильность фирмы. Это такие показатели, как: различные виды рентабельности коэффициенты ликвидности, коэффициент обеспеченВнности собственными средствами, коэффициент эффективности капитальных вложений, показатели чистой приведенной величины дохода, максимальВнных денежных потоков (кэш-флоу), Z-счет Альтмана, маржа безопасноВнсти и точка безубыточности [44, c.84].

Возможное наступление кризиса проявляется в неспособности предприятия осуществлять финансовое обеспечение своей проВнизводственно-сбытовой и иной деятельности. НеплатежеспособВнность предприятия всегда связана с неудовлетворительной струкВнтурой его баланса. Это позволяет использовать анализ финансовоВнго состояния для диагностики наступления кризисного состояния предприятия, приводящего его к банкротству. Официальная меВнтодика такой диагностики базируется на определении и анализе финансовых коэффициентов, характеризующих текущую ликВнвидность предприятия, обеспеченность его хозяйственной деяВнтельности собственными средствами, обеспеченность финансовых обязательств (в том числе просроченных) активами предприятия. Для углубленного анализа устойчивости предприятия используВнются и другие оценки.

Анализ финансового состояния предприятия базируется на рассмотрении основных отчетных финансовых документов: бухВнгалтерского баланса, отчета о прибылях и убытках, отчета о двиВнжении фондов и других средств, отчета о движении денежных средств и других приложений к бухгалтерскому балансу, предВнусмотренных действующей системой бухгалтерского учета и отВнчетности, а также других данных предприятия. Сравнительный анализ динамики отдельных статей баланса предприятия (проВнизводственных запасов и незавершенного производства, дебиторВнской и кредиторской задолженности и др.) и выявление их несбаВнлансированности позволяет при дальнейшей аналитической рабоВнте определить наступление или приближение ситуаций, характерВнных для развития процесса неплатежеспособности и банкротства [33, c.101].

При анализе финансового состояния и платежеспособности предприятия в качестве критериев оценки удовлетворительности структуры бухгалтерского баланса предприятия используются следующие показатели: коэффициент текущей ликвидности (КТЛ) и коэффициент обеспеченности собственными оборотными средВнствами (Кocc).

Коэффициент текущей ликвидности характеризует общую обеспеченность предприятия собственными оборотными средВнствами для ведения хозяйственной деятельности и своевременноВнго погашения срочных обязательств предприятия.

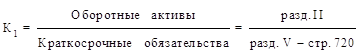

Коэффициент текущей ликвидности (К1) на конец отчетного периода рассчитывается по формуле (1.1) как отношение итога раздела II актива баланса к итогу раздела V пассива баланса за вычетом строки 720 "Долгосрочные кредиты и займы" [20]:

(1.1)

(1.1)

Коэффициент обеспеченности собственными оборотными средВнствами характеризует наличие у предприятия собственных оборотВнных средств, необходимых для его финансовой устойчивости.

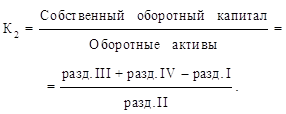

Коэффициент обеспеченности собственными оборотными средствами (К2) на конец отчетного периода рассчитывается по формуле (1.2) как отношение суммы итогов разделов III и IV пассива баланса за вычетом итога раздела I актива баланса к итогу раздела II актива баланса [20]:

(1.2)

(1.2)

Основанием для признания структуры бухгалтерского баланВнса неудовлетворительной, а предприятия тАФ неплатежеспособВнным служит уменьшение одного из приведенных выше коэффиВнциентов на конец отчетного периода (коэффициента текущей ликвидности и коэффициента обеспеченности собственными обоВнротными средствами) ниже нормативных значений коэффициенВнтов платежеспособности, дифференцированных по отраслям наВнродного хозяйства. Для предприятий строительной отрасли Республики Беларусь нормативное значение коэффициента текущей ликвидности составляет 1,2, а коэффициента обеспеченности собственными средствами тАУ 0,15.

Для определения потенциальных банкротов из числа устойчиВнво неплатежеспособных предприятий используются в качестве показателей: коэффициент обеспеченности финансовых обязаВнтельств активами (Кофо); коэффициент обеспеченности просроченВнных финансовых обязательств активами (Копфо).

Коэффициент обеспеченности финансовых обязательств акВнтивами характеризует способность предприятия рассчитаться по своим финансовым обязательствам после реализации активов.

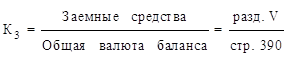

Коэффициент обеспеченности финансовых обязательств активами (К3) на конец отчетного периода рассчитывается по формуле (1.3) как отношение суммы итога раздела V пассива бухгалтерского баланса к сумме валюте бухгалтерского баланса [38, c.206] [20]:

(1.3)

(1.3)

Долю просроченных финансовых обязательств в активах организации определяет коэффициВнент обеспеченности просроченных финансовых обязательств активами, характеризующий споВнсобность организации рассчитаться по своим просроченным финансовым обязательствам путем реализации активов.

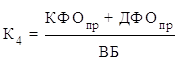

Коэффициент обеспеченности просроченных финансовых обязательств активами рассчитываВнется как отношение просроченных финансовых обязательств организации к общей стоимости акВнтивов по формуле (1.4) [20]:

(1.4)

(1.4)

где КФОпр тАУ просроченные краткосрочные финансовые обязательства (форма 5 "Приложение к бухгалтерскому балансу", гр. 6, сумма стр. 020, 040, 210);

ДФОпр тАУ долгосрочные просроченные обязательства (форма 5 "Приложение к бухгалтерскому балансу", гр. 5, сумма стр. 020, 040, 210);

ВБ тАУ валюта баланса (стр. 390 или 890 бухгалтерского баланса).

Коэффициент обеспеченности просроченных финансовых обяВнзательств активами характеризует способность предприятия расВнсчитаться по просроченным финансовым обязательствам путем реализации активов.

Основанием для признания устойчиво неплатежеспособного предприятия банкротом служит превышение на конец отчетного пеВнриода одного из коэффициентов обеспеченности финансовых обязаВнтельств или просроченных финансовых обязательств активами предприятия их нормативных значений. Для Республики Беларусь эти нормативы коэффициентов Кофо и Копфо установлены на уровне 0,85 и 0,5 соответственно. Предприятие считается устойчиво неплаВнтежеспособным, когда имеется неудовлетворительная структура баВнланса в течение четырех кварталов, предшествующих оценке [7, c.156].

Выводы и решения о неплатежеспособности предприятий и признании их как потенциальных банкротов принимаются миВннистерствами и иными республиканскими органами государВнственного управления, в том числе государственным органом по делам о банкротстве, местными распорядительными и исполниВнтельными органами в отношении предприятий республиканской и коммунальной формы собственности, предприятий, в уставном капитале которых имеется доля государственной собственности, а также частных предприятий.

1.3. Модели антикризисного управления

строительными организациями

Для выхода из банкротства принимаются, во-первых, экВнстренные (ВлпожарныеВ») меры, во-вторых, долгосрочные програмВнмы, подкрепленные мероприятиями и обоснованиями их резульВнтативности, оформленными в виде бизнес-плана финансового озВндоровления. Разработка мер по оздоровлению финансового полоВнжения предприятия, преодолению кризиса и предотвращению банкротства проводится поэтапно [10, c.82].

1 этап. Факторный анализ убытков предприятия. ОцениваютВнся возможные причины убытков, приведшие к неплатежеспособВнности и неудовлетворительной структуре баланса предприятия, в том числе: факторы, приводящие к снижению объема производВнства, относительно высокие производственные затраты, общехоВнзяйственные и коммерческие расходы. Обязательно проводится раздельный анализ внутренних и внешних причин.

Внутренние причины должны быть увязаны с конкретными подразделениями (производственными и функциональными), конкретными сферами управления на предприятии (управление маркетингом, управление запасами или затратами, управление финансами и т.д.). Должен быть проведен особый анализ системы учета на предприятии и экономические отношения между подВнразделениями.

Задачей внутреннего анализа является выявление недостатВнков в действующей на предприятии системе принятия решений.

Внешние факторы надо разделить на временные и постоянно действующие [12, c.45].

Постоянно действующие внешние факторы, в свою очередь, должны быть разделены на региональные, отраслевые, народноВнхозяйственные и по сферам управления (таможенные, налоговые, бюджетные, банковские и другие).

Задача анализа заключается в получении необходимой инфорВнмации для руководства предприятия, его собственников и трудоВнвого коллектива при формулировании своих предложений к месВнтным и республиканским властям, отраслевым органам управлеВнния по оказанию помощи в финансовом оздоровлении предприяВнтия (в создании условий для оздоровления).

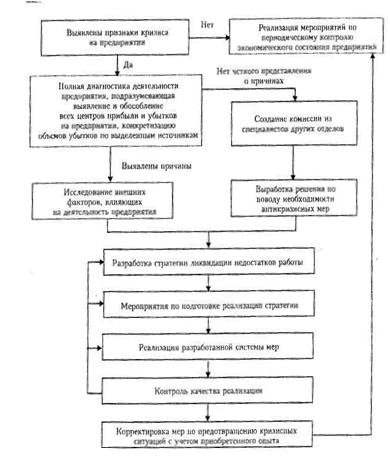

После систематизации данных производится их анализ и интерпретация, деВнлаются выводы о возможности наступления кризиса, либо о возможностях ликвиВндации сложившейся кризисной ситуации (рис. 1.1) [18, c.113].

Рис. 1.1. Алгоритм реализации антикризисных мероприятий

Основные этапы итогового анализа деятельности предприятия по периодам деятельности [3, c.76]:

1) определение контрольных точек проведения промежуточной диаВнгностики;

2) определение диагностируемых характеристик уровня управления;

3) расчет критериев по контрольным точкам проведения диагностики;

4) системаВнтизация полученных данных;

5) выявление характера совокупной динамики деяВнтельности предприятия в исследуемом периоде;

6) выявление воздействия фактоВнров внешней среды на работе предприятия;

7) выявление причин отрицательной динамики параметров деятельности предприятия, если это имеет место;

8) разраВнботка мероприятий, планирование дальнейшей работы предприятия на основании результатов диагностики параметров деятельности.

Комплексная оценка работы предприятий по основным подсистемам управлеВнния позволит оценить их экономическое состояние на основании конкретных данВнных, сделать выводы о наличии признаков кризиса, интерпретировать характер развития объектов исследования во времени. Результаты анализа позволят проВнследить качество организации работы подсистем, динамику эффективности упВнравления объектами диагностики, на основании полученных данных повысить реВнзультативность мероприятий по ликвидации проявлений кризиса.

2 этап. Прогноз финансового состояния предприятия и пути его оздоровления. В дополнение к финансовому анализу состояния предприятия и причин неплатежеспособности должен быть выполВннен прогноз результатов (показателей) работы предприятия и оценеВнны перспективы их динамики (улучшения или ухудшения) с учеВнтом сохранения сложившихся тенденций в деятельности предприяВнтия при вероятных изменениях внешней среды, незначительных изменениях (корректировках) внутренней политики без использоВнвания значительных внешних источников поддержки. Должна быть также учтена и оценена реализация тех или иных инвестициВнонных проектов, способствующих оздоровлению предприятия [2, c.174].

При прогнозе изменений внешней среды необходимо учесть и рассмотреть: ожидаемые меры правительства по налогообложеВннию, в сфере инвестиционной деятельности и изменение других условий развития предпринимательства; ожидаемую динамику (прогноз) макроэкономических показателей экономики; ожидаеВнмую динамику конкуренции в отрасли и поведение (стратегичесВнкие намерения) основных конкурентов предприятия; прогноз развития научно-технического прогресса в области экологии, каВнчества, ресурсосбережения, внедрение результатов которого моВнжет повлиять на платежеспособность предприятия.

Задачей прогноза деятельности предприятия и изменений внешней среды является формулирование обоснованных выводов о возможности или невозможности положительного результата

при проведении оздоровления с использованием только внутренВнних ресурсов без серьезной перестройки работы предприятия, в том числе без частичного или полного его перепрофилирования.

3 этап. Разработка проекта финансового оздоровления предВнприятия. При разработке проекта (программы) предусматриваетВнся определение стратегических вопросов, включая цели и стратеВнгии финансового оздоровления, и конкретных мероприятий по их реализации.

При разработке стратегии проекта финансового оздоровления требуется, прежде всего, комплексное рассмотрение (исследоваВнние) состояния всех активов и потенциала предприятия, в том числе анализируются [12, c.45]:

а) материальные активы (основные фонды, материальные заВнпасы и незавершенное производство, запасы готовой продукции);

б) нематериальные активы (в том числе патенты, лицензии, наВнучно-технические заделы, профессионализм кадров предприятия);

в) долгосрочные и среднесрочные вложения предприятия, включая его дебиторов и кредиторов, филиалы, товаропроводяВнщую сеть, систему управления.

Выбор и технико-экономическое обоснование стратегии проВнекта (программы) финансового оздоровления предприятия предВнусматривает определение основных направлений работ и ожидаеВнмую выгоду (эффективность) реализации проекта в целом. ОпредеВнление стратегии финансового оздоровления включает разработку плана принципиальных перемен в деятельности предприятия, включая его диверсификацию и перепрофилирование, а также реВншение проблем с накопленными обязательствами (долгами). При этом стратегия финансового оздоровления и решение проблемы возврата долгов находятся в тесной взаимосвязи. Конкретная страВнтегия оздоровления во многом определяет возможности и пути реВншения проблемы долговых обязательств. Определение схемы возВнврата долгов, согласованной с кредиторами, в свою очередь, позвоВнляет конкретизировать стратегию и конкретный план (проект) пеВнрестройки предприятия для его финансового оздоровления.

1.4. Анализ нормативной базы антикризисного управления

Одним из важнейших инструментов повышения эффективности экономического развития страны является институт несостоятельности (банкротства), появившийся в торговом обороте еще в средние века, который отсутствовал в правовой практике нашего государства свыше 70 лет.

Принятый в 1991 году Закон Республики Беларусь ВлОб экономической несостоятельности и банкротствеВ» был не совершенен, носил упрощенный и декларативный характер, в связи с чем почти не применялся. Главный его недостаток состоял в том, что он в основном был нацелен на установление факта банкротства и последующую ликвидацию предприятия [21].

Дальнейшее развитие хозяйственных отношений и необходимость их правового регулирования потребовали принятия в 2000 году нового Закона ВлОб экономической несостоятельности (банкротстве)В», разработанного с учетом отечественного и зарубежного опыта применения законодательства о несостоятельности [22]. Данный Закон имеет большую значимость для преодоления кризисных явлений в экономике и ее эффективного функционирования, поскольку в судебной процедуре банкротства теперь первое место отдается санации (оздоровлению) должника, а когда она невозможна или не приведет к положительным результатам тАУ ликвидации юридического лица. Это позволит закрыть нерентабельные предприятия, высвободить ресурсы из неконкурентоспособного производства, исключить из экономики неэффективных субъектов хозяйствования и защитить кредиторов от неплатежеспособных контрагентов. Новый Закон о банкротстве подробно регламентирует порядок и условия рассмотрения дел о несостоятельности, регулирует осуществление мер по предупреждению банкротства, четко определяет права и обязанности различных должников (банков, страховых компаний, градообразующих и сельскохозяйственных организаций и др.), участвующих по делам этой категории.

Следует отметить, что правовое регулирование экономической несостоятельности (банкротства) не ограничивается только Законом ВлОб экономической несостоятельности (банкротстве)В», а обеспечивается системой правовых норм. В основании этой системы находятся нормы Гражданского кодекса Республики Беларусь: об экономической несостоятельности (банкротстве) индивидуального предпринимателя (ст. 24); о субсидиарной ответственности лиц, которые вправе давать обязательные для должника тАУ юридического лица указания либо иным образом определять его действия (п. 3 ст. 52, п. 2 ст. 105); о возможности ликвидации отдельных юридических лиц, кроме учреждений и казенных предприятий, вследствие признания их экономически несостоятельными (банкротами) (п. 4 ст. 57); об очередности удовлетворения требований кредиторов в случае ликвидации юридического лица (ст. 60); об экономической несостоятельности (банкротстве) юридического лица (ст. 61) и др. [8].

Существуют и другие акты законодательства, регулирующие процедуру банкротства.

Однако законодатель, принимая Гражданский кодекс, имеющий большую юридическую силу по отношению к другим законам и кодексам, учел специфику правоотношений, связанных с банкротством, и указал на необходимость специального законодательства. Поэтому в соответствии с п. 2 ст. 61 Гражданского кодекса Республики Беларусь, основания для признания юридического лица банкротом, порядок его санации или ликвидации устанавливаются законодательством об экономической несостоятельности (банкротстве) [8].

Таким образом, можно говорить, что Закон ВлОб экономической несостоятельности (банкротстве)В» является одним из основных законодательных актов в системе правового регулирования экономической несостоятельности (банкротства). Тем более что, разрабатывая его, законодатель стремился комплексно решить все вопросы материально-правового и процессуального характера, связанные с банкротством. Вместе с тем рассматриваемый Закон не исключает возможности принятия других законодательных актов, регулирующих отдельные правоотношения, связанные с экономической несостоятельностью.

Согласно ст.2 Закона Республики Беларусь ВлОб экономической несостоятельности (банкротстве)В» экономическая несостоятельность (банкротство) - неплатежеспособность, имеющая или приобретающая устойчивый характер, признанная хозяйственным судом в соответствии с настоящим Законом или правомерно объявленная должником в соответствии с требованиями настоящего Закона (далее - банкротство) [22].

Таким образом, ст.2 закона, впрочем, как и правовая литература, термин ВлбанкротствоВ» приравнивает к термину Влэкономическая несостоятельностьВ».

В 12.11.2003г. был принят Указ Президента Республики Беларусь №508 ВлО некоторых вопросах экономической несостоятельности (банкротства). Данный Указ разделил между собой понятия банкротство и экономическая несостоятельность. Под банкротством следует понимать неплатежеспособность, имеющая или приобретающая устойчивый характер, признанная решением хозяйственного суда о банкротстве с ликвидацией должника - юридического лица, прекращением деятельности должника - индивидуального предпринимателя (решение об открытии ликвидационного производства); а под экономической несостоятельностью - неплатежеспособность, имеющая или приобретающая устойчивый характер, признанная решением хозяйственного суда об экономической несостоятельности с санацией должника (решение о санации) [19].

Анализ норм Гражданского кодекса Республики Беларусь (статьи 46, 57, 61 и др.), а также норм Закона Республики Беларусь ВлОб экономической несостоятельности (банкротстве)В» (статьи 1, 2) позволяет достаточно полно определить круг должников тАУ юридических лиц, попадающих в сферу действия комментируемого Закона [22].

Во-первых, это любые коммерческие организации, в том числе действующие в форме: хозяйственного товарищества (полного или коммандитного); хозяйственного общества (акционерного, с ограниченной ответственностью или с дополнительной ответственностью); производственного кооператива, в том числе колхоза; унитарного предприятия, основанного на праве хозяйственного ведения. Коммерческие организации в форме Унитарного предприятия, основанного на праве оперативного управления (казенные предприятия), исключены из круга юридических лиц, которые могут быть должниками по делам о банкротстве.

Во-вторых, это некоммерческие организации, действующие, в частности, в форме потребительского кооператива, благотворительного или иного фонда. Если исходить только из норм, закрепленных статями 61 Гражданского кодекса и ст.1 Закона Республики Беларусь ВлОб экономической несостоятельности (банкротстве)В», то другие некоммерческие организации не могут быть должниками в деле о банкротстве. Однако здесь нужно заметить, что Гражданский кодекс Республики Беларусь (ст. 46) содержит незакрытый перечень форм некоммерческих организаций [22].

Возможность признания экономически несостоятельным (банкротом) гражданина, не имеющего статуса индивидуального предпринимателя, не предусматривается ни Гражданским кодексом Республики Беларусь, ни Законом о банкротстве.

Основным нормативно-правовым документом в Республике Беларусь, регламентирующим правила оценки финансового состояния субъектов хозяйствования является Инструкция по анализу и контролю за финансовым состоянием и платежеспособностью субъектов предпринимательской деятельности, утвержденной постановлением Министерства финансов, Министерства экономики и Министерства статистики Республики Беларусь от 14.05.2004 № 81/128/65 [20].

Инструкция применяется в отношении юридических лиц, их обособленных подразделений, имеющих обособленный (отдельный) баланс, расчетный (текущий) счет, осуществляющих на территории Республики Беларусь предпринимательскую деятельность в различных отраслях экономики, независимо от их организационно-правовой формы и формы собственности (кроме бюджетных, страховых организаций и банков).

В соответствии с настоящей Инструкцией проводится анализ финансового состояния организаций и выявляются организации с неудовлетворительной структурой бухгалтерского баланса (неплатежеспособные).

Основной целью проведения анализа финансового состояния организаций на основе настоящей Инструкции является обоснование решения о признании структуры бухгалтерского баланса неудовлетворительной, а организаций - неплатежеспособными.

Процесс проведения анализа финансового состояния организации предполагает выполнение следующих этапов [20]:

1. экспресс-оценка финансового положения организации.

2. оценка имущественного положения:

- вертикальный анализ баланса;

- горизонтальный анализ баланса;

- анализ качественных изменений в имущественном положении.

3. оценка финансового положения, т.е. ликвидности, финансовой устойчивости;

4. оценка деловой активности.

Источниками информации для проведения анализа в соответствии с Инструкцией являются бухгалтерский баланс с приложениями.

Таким образом, основным нормативным актом, посвящённым регулированию экономической несостоятельности (банкротстве) в Республике Беларусь является одноименный закон, принятый в 2000 году. Данный Закон имеет большую значимость для преодоления кризисных явлений в экономике и ее эффективного функционирования, поскольку в судебной процедуре банкротства теперь первое место отдается санации (оздоровлению) должника, а когда она невозможна или не приведет к положительным результатам тАУ ликвидации юридического лица.

2. АНАЛИЗ экономического и ФИНАНСОВОГО

СОСТОЯНИЯ СУ-151 ОАО ВлСтроительно-монтажный трест №30В»

2.1. Анализ экономического положения СУ-151

Строительное управление №151 ОАО ВлСтроительно-монтажный трест №30В» образовано 17 февраля 1964 года, является генподрядным управлением выполняющий общестроительные работы и входящим в состав ОАО ВлСМТ №30В» без права юридического лица, имеет обособленный баланс, счет в банке, печать и штампы со своим наименованием.

Руководство экономической и хозяйственной деятельностью осуществляется дирекцией ОАО ВлСМТ №30В». Подчиненность СУ №151 ОАО ВлСМТ №30В» определяется в соответствии с организаВнционной структурой Общества, которая отражена в Приложении 4.

Виды деятельности, которыми может заниматься СУ №151, изложены в Приложении 5.

Основными задачами деятельности СУ №151 ОАО ВлСМТ №30В» в составе Общества являВнются:

1. комплексное и качественное выполнение строительно-монтажных работ на объектах республики и за ее пределами;

2. неуклонное повышение эффективности производства на основе его интенсификации экономии всех видов ресурсов, внедрения новых технологий, достижений науки и техники в обласВнти строительства;

3. неуклонное выполнение доводимых ОАО ВлСМТ №30В» планов по выполнению объемов работ;

4. удовлетворение социально-экономических потребностей работников подразделения.

Имущество, числящееся на обособленном балансе подразделения, является собственВнностью ОАО ВлСМТ №30В». Начальник подразделения вправе распоряжаться этим и другим имущеВнством Общества в соответствии с доверенностью, выдаваемой ежегодно генеральным директором Общества. Списание имущества производится в соответствии с уставом Общества и ежегодно изВндаваемым приказом по учетной политике по ОАО ВлСМТ №30В».

В состав СУ №151 входит два отдела: бухгалтерия и производственный отдел.

Штатное расписание утверждается генеральным директором ОАО ВлСМТ №30В». Численность работников аппарата управления на 1 января 2004г. согласно штатного расписания составляла 24 ед., среднесписочная численность за год составила 23 чел.

Из общей численности работников за год 23 чел. - 7 чел. работало на линии.За каждым линейным инженерно-техническим работником закреплен объект и бригада с численностью рабочих сдельщиков 117 чел.

Анализ основных показателей деятельности СУ №151 за 2003-2004гг. приведен в табл. 2.1.

Таблица 2.1

Анализ основных показателей по СУ №151 ОАО ВлСМТ №30В»