Деятельность "БТА Банка"

Банковская система - одна из важнейших и неотъемлемых структур рыночной экономики. Развитие банков, товарного производства и обращения шло параллельно и тесно переплеталось. При этом банки, проводя денежные расчеты, кредитуя хозяйство, выступая посредниками в перераспределении капиталов, существенно повышают общую эффективность производства, способствуют росту производительности общественного труда.

Современная банковская система - это важнейшая сфера национального хозяйства любого развитого государства. Её практическая роль определяется тем, что она управляет в государстве системой платежей и расчетов; большую часть своих коммерческих сделок осуществляет через вклады, инвестиции и кредитные операции; наряду с другими финансовыми посредниками банки направляют сбережения населения к фирмам и производственным структурам. Коммерческие банки, действуя в соответствии с денежно-кредитной политикой государства, регулируют движение денежных потоков, влияя на скорость их оборота, эмиссию, общую массу, включая количество наличных денег, находящихся в обращении. Стабилизация же роста денежной массы - это залог снижения темпов инфляции, обеспечение постоянства уровня цен, при достижении которого рыночные отношения воздействуют на экономику народного хозяйства самым эффективным образом.

Термин "банк" происходит от итальянского слова "банко", что означает лавка, скамья или конторка, за которой менялы оказывали свои услуги.

С древнейших времен потребности общественной жизни заставляли людей заниматься посреднической деятельностью во взаимных платежах, связанных с обращением монет, различных по весу и содержанию драгоценных металлов.

Во многих источниках, дошедших до нас, можно встретить данные о вавилонских банкирах, принимавших процентные вклады и выдававших ссуды под письменные обязательства и под залог различных ценностей.

Банк тАУ это организация, созданная для привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности и срочности.

Переход Республики Казахстан к рыночным отношениям предъявляет новые требования к руководителям предприятий и специалистам в различных областях деятельности. Они должны обладать новым типом экономического мышления и поведения, умением принимать самостоятельные экономические решения на основе анализа и оценки текущей и перспективной экономической ситуации, четко формулировать цель развития и вырабатывать механизм достижения поставленных целей.

В условиях развития рыночных отношений, каждое предприятие, каждый предприниматель должны иметь хозяйственную стратегию, находить главное звено для победы в конкурентной борьбе. Без "стратегического видения" будущего, без поиска долговременных конкурентных преимуществ невозможно достичь эффективного функционирования бизнеса.

В Республике Казахстан существует двухуровневая банковская система:

тАУ первый уровень тАУ Национальный Банк Республики Казахстан;

тАУ второй уровень тАУ все коммерческие банки, за исключением АО "Банк Развития Казахстана", имеющего особый правовой статус, определяемый законодательным актом Республики Казахстан.

С 2004 года все финансовые институты страны регулируются Агентством Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций, выделенным из структуры Национального Банка Республики Казахстан.

По состоянию на 1 января 2010 года в республике функционируют 34 банка второго уровня, 14 банков с иностранным участием (включая 9 дочерних банков банков-нерезидентов Республики Казахстан), и АО "Банк Развития Казахстана", не являющийся банком второго уровня.

Банковскому сектору Республики Казахстан присуща высокая концентрация активов, а также депозитов физических и юридических лиц. Последние несколько лет лидерство удерживается тремя крупнейшими банками республики, как АО "Казкоммерцбанк", АО "БТА Банк", АО "Народный Банк", которые превосходят остальные банки по размеру активов.

Целью курсовой работы стало закрепление и углубление знаний, полученных за время обучения в ВУЗе, приобретение практических навыков работы по специальности. Для достижения поставленной цели был решен ряд взаимосвязанных задач:

- Была дана характеристика "БТА Банку";

- Проанализирована организационная структура банка;

- Проанализированны кредитный, депозитный портфели

- Рассмотрен вопрос страховых услуг

- Составлен SWOT-анализ: анализ сильных, слабых сторон, угроз и возможностей

1. ОБЩИЕ СВЕДЕНИЯ О "БТА БАНК"

БТА Банк - это универсальный, динамично развивающийся банк, штаб тАУ квартира которого расположена в Казахстане. БТА активно продвигает финансовые услуги на развивающихся рынках стран СНГ, Восточной Европы и Азии. Для повышения качества и эффективности предоставления финансовых и консультационных услуг, БТА создает дочерние структуры, специализирующиеся на отдельных продуктах.

Одно из основных конкурентных преимуществ БТА тАУ культура инноваций, выражающаяся в готовности развивать свое присутствие на новых рынках и постоянно расширять или адаптировать свой продуктовый ряд, предлагать высокотехнологичные услуги, удовлетворяя тем самым потребности рынка.

Основным источником динамичного роста БТА является реализация огромного рыночного потенциала стран постсоветского пространства (СНГ), разделяющих общее прошлое и, в некоторой степени, и общий подход к практике деловых отношений. Банк намерен стать ключевым игроком на рынке СНГ, опираясь на:

- Глубокое знание местного рынка и потребностей клиентов, что позволяет эффективно конкурировать с присутствующими на рынке зарубежными финансовыми институтами.

- Значительный накопленный опыт ведения бизнеса на рынке Казахстана и привлечение международного опыта, что позволяет эффективно конкурировать с местными банками.

- Создание широкой сети стратегических партнеров, в том числе через привлечение специализированных международных компаний в свои дочерние организации.

БТА стремится стать крупнейшим частным банком в СНГ. Кроме того, Банк намерен эффективно использовать динамично растущие внешнеторговые потоки Казахстана и других стран СНГ с целью расширения своего присутствия в странах тАУ крупнейших торговых партнерах СНГ, в том числе в Турции, Китае и других странах.

История создания акционерного общества АО "БТА Банк" начинается с 15 октября 1925 года. Тогда по решению Президиума Центрального Совета народного хозяйства Казахстана на территории республики открыли отделение Промышленного банка (Промбанка). В дальнейшем отделение Промышленного банка потерпело различные реорганизации.

7 июня 1932 года в соответствии с постановлением Совета Народных комиссаров республики "Об организации на территории Казахстана специальных банков долгосрочных вложений" а Алма-Ате на базе Промбанка образовали Казахскую краевую контору банка финансирования строительства и электрохозяйства СССР.

11 июля 1949 года распоряжением Совета Министров СССР Алматинская межобластная контора была реорганизована в Казахскую республиканскую контору Промбанка СССР, в дальнейшем ее переименовали в казахскую республиканскую контору Стройбанка СССР.

17 июля 1987 года Совместным Постановлением ЦК КПСС и Совета Министров СССР за №821 "О совершенствовании системы банков в стране и усилении из воздействия на повышение эффективности экономики" на базе трех государственных банков (Стройбанк СССР, Госбанк СССР, Внешторгбанк) сформировали 6 банков:

- Государственный банк СССР

- Промышленно-строительный банк СССР

- Внешэкономбанк СССР

- Агропромбанк СССР

- Жилищный строительный банк СССР

- Сберегательный банк СССР

4 марта 1991 года Приказом Государственного коммерческого промышленно-строительного банка СССР за № 126 Казахский республиканский банк Промстройбанк СССР был преобразован в Казахский республиканский банк Государственного коммерческого промышленно-строительного банка "Туранбанк".

24 июля 1991 года постановлением Кабинета Министров Казахской ССР №444 создали казахский акционерный банк "Туранбанк". На акционерном собрании Председателем правления КАБ "Туранбанк" был избран Бейсенов Ораз Макаевич. Филиальная сеть КАБ "Туранбанк" включала 66 филиалов.

23 января 1990 года приказом банка Внешнеэкономической деятельности СССР был открыт Казахский республиканский банк Внешэкономбанка СССР в г. Алма-Ате на основании соглашения от 11 декабря 1989 года между Советом Министров Казахской ССР и Внешэконобанком СССР.

14 февраля 1992 года решением собрания учредителей за №3, одобренным постановлением Кабинета министров Республики Казахстан от 28 августа 1992 года №710 Банк Внешнеэкономической деятельности Республики Казахстан "ALEM BANK KAZAKHSTAN". Председателем Правления был избран Иришев Берлин Кенжетаевич.

Акционерный банк "ALEM BANK KAZAKHSTAN" на протяжении ряда лет являлся агентом Правительства Республики Казахстан по привлечению иностранных кредитов под гарантии государства.

15 января 1997 года на основании постановления правительства Республики Казахстан от 15.01.97 №73 "О реорганизации Казахского акционерного банка "Туранбанк" и акционерного банка "Банк ТуранАлем". Данным постановлением Министерству финансов Республики Казахстан делегировали полномочия по владению и пользованию акциями Банка ТуранАлем, с правом утверждения его устава и формирования органов управления банка. На общем собрании акционеров Председателем правления ЗАО "БанкТуранАлем" был избран Татишев Ержан Нурельдаемович.

1 октября 1998 года ЗАО "БанкТуранАлем" переименовали в ОАО "Банк Туран Алем". 26 сентября 2003 года ОАО "Банк Туран Алем" в связи с перерегистрацией было переименовано в АО "Банк Туран Алем".

В 2007 году банк "Туран Алем" утвердил новую стратегию развития тАУ стать ведущим финансовым институтом в СНГ. Возникла необходимость в новом образе банка, который бы соответствовал новым бизнес-задачам. Так родилась и была реализована идея ребрендинга.

Новый логотип БТА отражает современность и инновационность банка. Фисташковый цвет тАУ это искренность, благополучие, оптимизм. Алый тАУ сила и энергия. Форма логотипа также неслучайна. Последовательно расположенные квадраты символизируют надежность и устойчивость. Их пересечение создает эффект прозрачности тАУ одно из ключевых качеств работы современного банка.

7 ноября 2007 года АО "Банк ТуранАлем" объявил о начале процесса ребрендинга. Процедура перерегистрации завершилась в январе 2008 года, когда финансовый институт получил новое официальное название тАУ АО "БТА Банк". Работы по ренеймингу и ревизуализации БТА Банка и его дочерних компаний были завершены в течение 2008 года.

Сегодня Группа БТА тАУ одна из лидирующих банковских сетей на территории СНГ. Сеть банков-партнеров АО "БТА Банк" охватывает Россию, Украину, Беларусь, Грузию, Армению, Кыргызстан и Турцию. Представительства БТА работают в России, Украине, Китае и ОАЭ.

АО "БТА Банк" имеет одну из наиболее развитых филиальных сетей в Республике Казахстан: 22 филиала и 230 отделений, в том числе:

| РКО | 69 |

| Розничные отделения | 12 |

| Универсальные отделения | 124 |

| Центры розничного бизнеса | 7 |

| Центры банковского обслуживания | 18 |

Рис. 1 Присутствие "БТА Банк" в Казахстане

Также "БТА Банк" имеет расширенную сеть банкоматов (864) и терминалов самообслуживания (160). В "БТА Банк" обслуживаются более 1,2 млн. частных и 132 тыс. корпоративных клиентов.

Банковский конгломерат БТА присутствует не только в Казахстане, но и на Украине, в России, Китае, Турции, ОАЭ, Грузии, Беларуси, Армении, Кыргызстане.

2. ОСНОВНЫЕ ПОКАЗАТЕЛИ РАБОТЫ АО "БТА БАНК" ЗА 2005, 2006, 2007 Г.

Таблица 1 Основные показатели работы банка за 2005, 2006, 2007 годы

| ($ млн.) | 2007 | 2008 | 2009 | Отклонения |

| 08/07,% | Сумма | 09/08,% | Сумма | 09/07,% | Сумма |

| Активы | 7447 | 16340 | 9345 | 219,4 | 8893 | 57,2 | -6995 | 125,5 | 1898 |

| Займы клиентам | 5078 | 10578 | 6124 | 208,3 | 5500 | 57,9 | -4436 | 120,6 | 1046 |

| Средства клиентов | 2289 | 4159 | 2887 | 181,7 | 1870 | 69,4 | -1272 | 126,1 | 598 |

| Собственный капитал | 650 | 1532 | 800 | 235,7 | 882 | 52,2 | -732 | 123,1 | 150 |

| Чистый доход | 110 | 308 | 214 | 280 | 198 | 69,5 | -94 | 194,5 | 104 |

В 2007 году АО "БТА Банк" добилось успеха в развитии всех направлений своей деятельности и продолжило укреплять позиции в республике, ближнем зарубежье и на мировых финансовых рынках. Реализуя свою стратегию по превращению в крупнейший частный банк на пространстве СНГ, БТА планомерно расширяет продуктовую линейку и внедряет передовые стандарты обслуживания клиентов. В условиях усиливающейся конкуренции, а также несмотря на ухудшение конъюнктуры на международных рынках, БТА по итогам 2007 года продемонстрировал впечатляющие финансовые показатели. Группа БТА по итогам 2007 года является лидером банковской системы Казахстана по консолидированным активам и консолидированной прибыли.

В 2008 году все показатели продолжили расти, и почти везде увеличились более чем в 2 раза.

2009 год стал точкой падения всех показателей. На какой-то промежуток времени перестали выдаваться кредиты, клиенты, боясь за сохранность своих сбережений, начали закрывать свои депозитные счета. Некоторые предприятия перешли на работу с другими банками. Лишь после того, как в СМИ появилась информация о начале реструктуризации, ситуация стала немного стабилизироваться. Некоторые клиенты вернулись к работе с банком, возобновились кредитные операции.

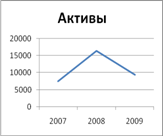

Как видно из таблицы 1, консолидированные активы Группы БТА в 2007 году составили 7447 млн. $. В 2008 году, увеличившись за год на 119,4% (8893 млн. $), составили 16340 млн. $. Рост активов произошел как за счет увеличения депозитов клиентов, выпущенных долговых ценных бумаг, средств кредитных учреждений, так и увеличения собственного капитала. В 2009 году произошел спад и активы составили 9345 млн. $, что составляет 57, 2% по отношению к 2008 году и 125,5% в сравнении с 2007 годом.

Займы клиентам в 2008 году составили 10578 млн. $ и превысили уровень прошлого года на 108,3%. В 2007 году займы составили 5078 млн. %. Таким образом, увеличение произошло более чем в 2 раза. В 2009 году, займы клиентам составили 6124 млн. $ и снизились на 4436 млн. $ по отношению к 2008 году и всего на 1046 млн. $ превзошли 2007 год.

Средства клиентов в АО "БТА Банк" в 2007 году составили 2289 млн. $. В 2008 году произошло резкое увеличение на 81,7 % (1870 млн. $) и средства составили уже 4159 млн. $. Затем произошло снижение и в 2009 году средства клиентов составили 5424 млн. $., что на 1272 млн. $ меньше предыдущего года и больше 2007 на 598 млн. $.

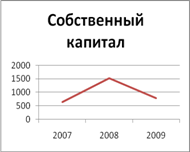

Собственный капитал с 650 млн. $ в 2007 году вырос на 135,7% и составил в 2008 году 1532 млн. $. В 2009 году собственный капитал составил ровно 800 млн. $. И это меньше в сравнении с 2008 годом на 47,8% и лишь на 50% больше 2007 года.

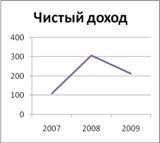

Прибыль Группы БТА по итогам 2005 года сложилась в размере 110 млн. $. В 2006 году прибыль составила 308 млн. $, превысив аналогичный показатель предыдущего года на 180%. В 2009 году чистый доход резко пошел вниз и составил всего лишь 214 млн. $. Это меньше, чем в 2008 году на 94 млн. $ и больше 2007 на 104 млн. $.

Динамику роста основных показателей работы АО "БТА Банк" представлены на рисунке 2.

Рис. 2 Динамика роста основных показателей работы АО "БТА Банк"

3. АНАЛИЗ КРЕДИТНОГО ПОРТФЕЛЯ

Кредитный портфель тАФ это совокупность остатков задолженности по основному долгу по активным кредитным операциям на определенную дату.

Среди традиционных видов банковской деятельности предоставление кредитов тАУ основная операция, обеспечивающая их доходность и стабильность существования. Выдавая кредиты физическим и юридическим лицам, банк формирует свой кредитный портфель.

Существуют различные классификации кредитного портфеля, среди которых можно встретить деление портфеля на валовой (совокупный объем выданных банком кредитов на определенный момент времени) и чистый (валовой портфель за вычетом суммы резервов на возможные потери по ссудам).

Виды кредитных портфелей: 1) РисктАУнейтральный кредитный портфель характеризуется относительно низкими показателями рискованности, но, в то же время, и низкими показателями доходности, а рискованный кредитный портфель имеет повышенный уровень доходности, но и значительный уровень риска; 2) Оптимальный кредитный портфель наиболее точно соответствует по составу и структуре кредитной и маркетинговой политике банка и его плану стратегического развития; 3) Сбалансированный кредитный портфель тАУ это портфель банковских кредитов, который по своей структуре и финансовым характеристикам лежит в точке наиболее эффективного решения дилеммы "риск-доходность". Оптимальный портфель не всегда совпадает со сбалансированным: на определенных этапах своей деятельности банк может в ущерб сбалансированности кредитного портфеля осуществлять выдачу кредитов с меньшей доходностью и с большим риском. Делается это обычно с целью укрепления конкурентной позиции, завоевания новых ниш на рынке, привлечения новых клиентов и т.д.

Кроме того, выделяют: кредитный портфель головного банка и кредитные портфели филиалов; тАв портфель по кредитам юридическим лицам (деловой кредитный портфель) и физическим лицам (персональный кредитный портфель), а также портфель по кредитам другим банкам (межбанковский кредитный портфель); тАв портфель валютных кредитов и др.

В основе организационной структуры управления кредитным портфелем лежит принцип разграничения компетенции, то есть четкое распределение полномочий руководителей различного ранга по предоставлению кредита, изменения условий кредитной сделки в зависимости от размера кредита, степени риска и других характеристик.

В системе мер управления кредитным портфелем немаловажную роль играет разработка и проведение кредитной политики. Стратегия и тактика кредитной политики разрабатывается в центральном офисе (головном банке) кредитным департаментом (управлением) совместно с Кредитным комитетом банка. Кредитный комитет создается в каждом банке и обычно возглавляется заместителем Председателя Правления, курирующего кредитную деятельность банка. Состав и полномочия комитета утверждаются Правлением и Председателем Правления банка. В кредитной политике формулируется общая цель, и определяются пути ее достижения: приоритетные направления кредитных вложений, приемлемые и неприемлемые для банка виды активных операций, предпочтительный круг кредитополучателей и т.д.

Осуществляя кредитные операции, банк стремится не только к их объемному росту, но и к повышению качества кредитного портфеля. Таким образом, для эффективного управления кредитным портфелем необходим его анализ по различным количественным и качественным характеристикам как в целом по банку, так и по его структурным подразделениям.

Используя накопленный опыт кредитной работы, банк увеличил базу надежных заемщиков, расширил программы кредитования клиентов как юридических, так и физических лиц. На основе базовых принципов кредитной политики проводилось дальнейшее расширение кредитных операций как в национальной, так и в иностранной валюте.

Кредитование продолжает оставаться одним из главных направлений деятельности "БТА Банка", что обусловлено его высокой доходностью. Однако кредитная политика направлена не только на получение наибольшей прибыли от кредитных операций, но и на максимальное снижение кредитных рисков. Благодаря проведению взвешенной и консервативной кредитной политики, профессиональной работе специалистов, совершенствованию механизма принятию решений и процедур риск - мониторинга, эффективность кредитных операций постоянно растет. Этому же способствует хорошее знание заемщиков, значимости финансируемых проектов в развитии приоритетной отрасли экономики Казахстана и их окупаемости, а также надежность и высокая ликвидность предлагаемого обеспечения по кредитам. Банк принимает во внимание социальную значимость многих проектов, их приоритетное значение для развития регионов, создание новых рабочих мест. Банк имеет большой опыт по кредитованию проектов, которые планируют реализовать областные акиматы. Кредиты, выданные в рамках таких программ, направлены, в основном, на развитие производств по переработке сельскохозяйственной продукции, промышленности, энергетики, а также на поддержку субъектов малого предпринимательства.

Банк проводит целенаправленную работу по улучшению структуры своей клиентской базы и привлечение крупных компаний, успешно функционирующих в условиях рыночной экономики. При финансировании таких проектов, как правило, особое внимание уделяется качественному обеспечению ссуды, аффилированности клиента с другими, финансового устойчивыми компаниями, постоянному мониторингу кредита и залогового обеспечения.

Финансирование крупных проектов осуществляется только при представлении качественного бизнес-плана, подтверждении эффективности проекта, наличии опытного менеджмента, способного реализовать проект и обеспечить его окупаемость, поддержки со стороны крупных, финансово- устойчивых компаний.

Основными заемщиками являются промышленные предприятия, сельскохозяйственные производители, торговые компании, государственные организации и частные лица.

Наряду с крупными заемщиками, банк обслуживает мелкие и средние предприятия. Работая с ними, банк отслеживает развитие их бизнеса, переход клиентов на более качественный уровень деятельности. Во многих случаях банк выступает поручителем, гарантом проведения сделок между клиентами.

2001 год стал годом становления и развития потребительского кредитования в Казахстане, что отразилось и на кредитном портфеле БТА. Объем потребительских кредитов возрос в три с половиной раза. Для достижения поставленных целей были разработаны и внедрены новые программы потребительского кредитования и внесены изменения в действующие программы. Наиболее активными являются программы "Экспресс-кредит" и "Кредитная линия", "Автокредит", "Ипотечное кредитование"

Таблица 2 Структура кредитного портфеля АО "БТА Банк"

| Отрасль экономики | % |

| Строительство | 3 |

| Оптовая торговля | 19 |

| Розничная торговля | 10 |

| Сельское хозяйство и пищевая промышленность | 12 |

| Промышленное производство | 27 |

| СМИ и образование | 4 |

| Другие | 25 |

Рис. 3 Структура кредитного портфеля

Кредитный портфель АО "БТА Банк" разносторонне развит и не имеет чрезмерной отраслевой концентрации. В структуре выданных банком кредитов преобладают краткосрочные ссуды, обеспечивающие наименьший риск и наибольшую доходность операций. Удлинение сроков привлекаемых ресурсов обусловило увеличение доли финансирования проектов на среднесрочные и долгосрочные основах.

Выбранная стратегия и кредитная политики позволила совместить существенный рост объемов кредитования с высокой надежностью кредитного портфеля банка.

Безусловными принципами банковского кредитования являются:

Принцип срочности означает, что кредит даётся на однозначно определённый срок.

Принцип возвратности предполагает, что в определённый договором срок вся сумма кредита должна быть возвращена полностью.

Принцип платности подразумевает, что за право пользования кредитом заёмщик должен заплатить оговоренную сумму процентов.

Принцип подчинения кредитной сделки нормам законодательства и банковским правилам.

Принцип неизменности условий кредитования. То есть изменение условий кредитного договора (соглашения) должно производиться в соответствии с правилами, сформулированными в самом кредитном договоре либо в специальном приложении к нему.

Принцип взаимовыгодности кредитной сделки означает, что условия сделки должны адекватно учитывать коммерческие интересы и возможности обеих сторон.

В особую группу принципов следует выделить распространённые правила кредитования, которые используются, если такова воля сторон, выраженная в кредитном договоре, и не должны применяться, если не включены в такой договор (не безусловные принципы):

принцип целевого использования кредита;

принцип обеспеченного кредитования (кредит может быть обеспечен полностью, частично или не обеспечен вовсе).

Кроме того, в ещё одну группу можно выделить принципы кредитования, которые предназначены для "служебного пользования" сотрудниками банков и должны закрепляться в их внутренних документах в качестве элемента кредитной политики.

В 2005 году "БТА Банк" разработал стратегию увеличения кредитного и депозитного портфелей (рис. 4)

Рис. 4 Кредитный портфель БТА в млрд. долл.

Достижение планируемых показателей планируется за счет:

- Сегментации клиентской базы (формирующийся "средний класс" оценивается в качестве ключевого клиентского сегмента для розничного бизнеса)

- Расширение банкоматной сети

- Формирования конкурентоспособной продуктовой линейки

- Повышения качества обслуживания

- Активной рекламной продажи

- Агрессивной политики по продуктовым внедрениям и инновациям

Каждому филиалу, в зависимости от количества населения, уровня доходности, крупности филиала, устанавливаются годовые планы. План ежемесячных выдач Костанайского филиала АО "БТА Банк" по продуктам на 2010 год будет представлен в Приложении А

Как видно из таблицы Приложения А, самый большой акцент в Филиале будет делаться на беззалоговый Экспресс-кредит, вторым по значимости показателем будет Ипотека, за ней Кредитные карты CREDO. Но в целом успех выполнения годового плана, поставленного Головным банком перед Костанайским филиалом, зависит напрямую от выполнения каждого показателя в отдельности.

Таблица 3 Объем ссудного портфеля Костанайского филиала, тыс. долл.

| Объем ссудного портфеля | 2007 | 2008 | 2009 | Отклонения |

| 08/07,% | Сумма | 09/08,% | Сумма | 09/07,% | Сумма |

| План | 467329 | 496466 | 422157 | 106,2 | 29137 | 85 | -74309 | 90,3 | -45172 |

| Факт | 471096 | 500052 | 412372 | 106,2 | 28956 | 82,5 | -87680 | 87,5 | -58724 |

| Выполнение плана, % | 100,8 | 100,7 | 98 | | | | | | РЖнвестицiйна дiяльнiсть комерцiйного банку та ii вплив на його фiнансовий стан

РЖнкорпорацiя та консолiдацiя як первиннi форми систематизацii банкiвського законодавства Украiни

Автоматизацiя в банкiвськiй сферi

Автоматизована банкiвська система у ЗАТ КБ "ПриватБанк"

Аккредитивная форма расчётов: сущность, виды и порядок применения

|