Организация потребительского кредитования

Банк тАУ это кредитная организация, имеющая исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц. [1]

В России на сегодняшний день самыми активными операторами рынка потребительского кредитования являются банки. Потребительское кредитование часто называют "самой демократичной" банковской услугой. Потребительский кредит представляет собой продажу торговыми предприятиями потребительских товаров с отсрочкой платежа или предоставление банком ссуд на покупку потребительских товаров, а также на оплату различного рода расходов личного характера. [2]

Потребительская услуга банка становиться все более необходимым условием жизни населения, она позволяет решить многие задачи. Но кредитование населения сталкивается с множеством проблем, и в первую очередь недоверием со стороны клиентов, что и является актуальностью изучения данной темы.

Исходя из актуальности темы, цель данной работы - проанализировать кредитное поведение россиян и выявить основные тенденции развития потребительского кредитования и факторы, сдерживающие его потенциал.

Объект исследования тАУ население, пользующиеся данным видом банковского продукта, используя заемные средства для удовлетворения потребительских нужд.

Предмет исследования - процесс организации выдачи и погашения потребительского кредитования, рассмотренный на примере проведения потребительского кредитования в учреждениях ООО КБ "Мегаполис"

Гипотеза: потребительское кредитование будет успешным при условии доверительных отношений между кредиторами и заемщиками, посредством установления положительной процентной ставки.

Для достижения указанной цели и выдвинутой гипотезы поставлены следующие задачи:

- изучить теоретические аспекты проведения потребительского кредитования;

- проанализировать процесс организации выдачи и погашения потребительского кредита;

- провести анализ динамики потребительского кредитования.

На основе цели и задач можно провести следующие методы исследования: провести анализ имеющихся источников; наблюдение за организацией потребительского кредитования; провести беседу с сотрудниками банка по поводу выдачи заемных средств физическим лицам; на основе графиков и расчетов провести обработку данных.

Выполнение банковских операций с широкой клиентурой важная особенность современных банков, имеющих развитую кредитную систему. Кредитные операции служат важным доходообразующим фактором в деятельности российских банков.

Посредничество в кредите банк осуществляет путем перераспределения денежных средств, временно высвобождающихся в процессе кругооборота фондов предприятий и денежных доходов частных лиц.

Для того чтобы грамотно подойти к предмету исследования, было изучено множество литературы. В нее входили, как и специальные издания для вузов, журналы для профессионалов банковского дела, так и литература, созданная для широкого круга лиц, пособия для возможных пользователей потребительским кредитом. Также были проработаны новейшие информационные программы, типа "Гарант" и "Консультант". ООО КБ "Мегаполис" была предоставлена финансовая информация его деятельности, на основании которой были произведены необходимые для исследования расчеты.

Главная задача банка тАУ это забота о своих клиентах, которая выражается в том, что разработанная система кредитования населения обусловлена его целями и направлена, прежде всего, на создание условий для реализации потребностей каждого гражданина в таких вопросах, как приобретение, строительство и реконструкция жилья, обучение, приобретение мебели, бытовой техники и многое другое, что и составляет практическую значимость данного исследования. Кредитование населения является одной из перспективных в сфере предоставляемых банком услуг, которая с каждым годом должно получать наибольшее распространение и развитие.

1. Теоретические основы потребительского кредитования

1.1 Общая характеристика потребительского кредитования

Кредит (От лат. Credere - верить) - доверие, которым пользуется данное лицо, общество или государство в имущественном отношении. Конечно, экономическое понятие кредита намного объёмнее и сложнее, но именно доверие является основой кредитных отношений.[1]

На сегодняшний день существует ряд трактовок понятия кредита, но унифицированным в них считается определение кредита как сделки юридических и физических лиц о предоставлении одной стороной другой определенной суммы денежных средств (иногда имущества) на условиях платности, возвратности и срочности. Эти условия и являются основными принципами кредитования. Принципы кредитования - принципы, на основе которых принято предоставлять кредит заемщику. Определяющими принципами кредитования являются также обеспеченность кредита, дифференциация кредитов (кредитоспособность заемщика), целевое назначение. Коротко рассмотрим их.

Возвратность - принцип финансовых, денежных отношений, согласно которому кредитные средства, полученные заемщиком во временное пользование, подлежат обязательному и своевременному возврату кредитору, владельцу средств.

Платность - принцип, выражающий необходимость не только прямого возврата заемщиком полученных кредитных ресурсов, но и оплаты их использования.

Срочность кредита - соблюдение сроков возврата кредитных средств, полученных заёмщиком.

Дифференциация кредитов - принцип, определяющий дифференцированный подход со стороны кредитной организации к различным категориям потенциальных заемщиков. Практическая реализация его может зависеть как от индивидуальных интересов конкретного банка, так и от проводимой государством централизованной политики поддержки отдельных отраслей или сфер деятельности (например, малого бизнеса) [2]

Принцип обеспеченности кредита выражает необходимость обеспечения защиты имущественных интересов кредитора при возможном нарушении заемщиком принятых на себя обязательств и находит практическое выражение в таких формах кредитования, как ссуды под залог или под финансовые гарантии.

Принцип целевого назначения распространяется на большинство видов кредитных операций, выражая необходимость целевого использования средств, полученных от кредитора. Находит практическое выражение в соответствующем разделе кредитного договора, устанавливающего конкретную цель выдаваемой ссуды, а также в процессе банковского контроля за соблюдением этого условия заемщиком. Нарушение данного обязательства может стать основанием для досрочного отзыва кредита или введения штрафного (повышенного) ссудного процента.[4]

Субъектами кредитования являются кредитор и заемщик.

Кредитор тАУ банк или иная кредитная организация, предоставляющая денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором. Заемщик тАУ субъект кредитных отношений, получающий средства в пользование (в кредит) и обязанный их возвратить в установленный cpoк. Объект кредитования тАУ предмет, по поводу которого совершается кредитная сделка, то есть цель кредита. Могут быть как товары, так и деньги. Цель кредита выражает временную потребность заемщика в дополнительных платежных средствах. Объекты кредитования классифицируются в зависимости от их количества в кредитуемом мероприятии и обособленности от других объектов (совокупные и частные) и в зависимости от их характерности для различных отраслей хозяйства (общие и специфичные).

Совокупные объекты кредитования тАУ объекты, не обособленные друг от друга, а объединенные в один (общий, совокупный) объект, например, строительство жилого дома, весенне-полевые работы, временной разрыв в платежном обороте и т.п.

Частные объекты кредитования тАУ конкретные объекты, например, легковой автомобиль, определенный вид сырья, горючее и т.п.

Общие объекты кредитования тАУ объекты, характерные для всех отраслей хозяйства, например, покупка недвижимости, пополнение оборотных средств, затраты на выплату заработной платы и т.д.

Специфичные объекты кредитования тАУ объекты, характерные для конкретных отраслей хозяйства, например, молодняк скота, семена, минеральные удобрения (для сельскохозяйственных предприятий); торговое оборудование (для торговых организаций) и т.п.[5]

Роль потребительского кредита заключена в его функциях:

- облегчает перераспределение капитала между отраслями экономики и тем самым способствует образованию средней нормы прибыли;

- стимулирует эффективность и производительность труда;

- расширяет рынок сбыта товаров, работ, услуг;

- ускоряет процесс реализации товаров и получения прибыли;

- ускоряет процесс накопления и концентрации капитала;

- обеспечивает сокращение издержек обращения связанных с обращением денег или товара.[1]

1.2 Виды потребительского кредита

Кредит может погашаться единовременно или с рассрочкой платежа.

Кредит с разовым погашением. Сюда относятся текущие счета, открываемые покупателями на срок 1-1,5 месяца в универмагах и на других предприятиях розничной торговли; в пределах предоставленных кредитов они покупают товары и по истечении установленного срока единовременно погашают свою задолженность. Потребительский кредит с разовым погашением включают также кредиты в виде отсрочки платежа.[2]

Кредит с рассрочкой платежа. Чаще всего предоставляется именно такая форма потребительского кредита.

Классификация потребительского кредита:

- на неотложные нужды;

- под заклад ценных бумаг;

- овердрафт;

- на строительство объектов недвижимости;

- на приобретение объектов недвижимости;

- ипотечные кредиты;

- на реконструкцию объектов недвижимости;

- на приобретение бытовой техники;

- на приобретение мебели и ковров;

- на приобретение компьютеров и периферийной техники;

- на приобретение спортивного инвентаря;

- на приобретение систем безопасности;

- на приобретение сантехники и ее установки;

- на ремонт квартиры, дома, дачи;

- на приобретение туристических путевок;

- на приобретение и ремонт автотранспорта;

- на медицинское обслуживание;

- на образование.

Кредитование осуществляется на общих условиях, к которым относятся следующие:

- банк предоставляет кредиты гражданам России в возрасте, пределы которого устанавливаются соответствующими банками;

- размер кредита определяется на основе оценки платежеспособности заемщика и предоставленного обеспечения возврата кредита, а также не может превышать предельной величины, устанавливаемой Сбербанком России по конкретному виду кредита;

- платежеспособность заемщика оценивается по ставке о среднемесячной заработной плате за последние 6 месяцев или по декларации о доходах за предыдущий год;

- наличие обеспечения своевременного и полного исполнения обязательств заемщика (договор поручительства, договор залога имущества);

- за пользование кредитом заемщик уплачивает банку годовые проценты. Уплата процентов происходит ежемесячно одновременно с погашением кредита, начиная с 1-го числа месяца, следующего за месяцем заключения кредитного договора. Величину процентной ставки банк может изменить в одностороннем порядке;

- при несвоевременном внесении платежа в погашении кредита или уплаты процентов заемщик уплачивает банку неустойку с суммы просроченного платежа по основному долгу и процентам.[7]

Рассмотрим виды потребительского кредита, которые пользуются большим спросом и интересом на сегодняшний день.

1. Ипотечное кредитование

Ипотечный кредит - это кредит (заем), предоставленный для приобретения недвижимости под залог данной недвижимости в качестве обеспечения обязательства.

По договору об ипотеке может быть заложено следующее недвижимое имущество: земельные участки; предприятия, а также здания, сооружения и иное недвижимое имущество, используемое в предпринимательской деятельности; жилые дома, квартиры и части жилых домов и квартир; дачи, садовые дома, гаражи и другие строения потребительского назначения; воздушные и морские суда, суда внутреннего плавания и космические объекты.

Условия ипотечного кредитования следующие.

- Кредит предоставляется и погашается в рублях.

- Срок, на который предоставляется кредит, - обычно от одного года до 27 лет.

- Погашение кредита - равные по сумме платежи , включающие в себя погашение части основного долга по кредиту и проценты за пользование кредитом.

- Проценты по кредиту сейчас составляют примерно 14% годовых. Долгосрочное погашение кредита тАУ частично или полное погашение кредита допускается после истечения полугода, считая с даты предоставления кредита.

- Заемщиком может быть любое дееспособное физическое лицо от 18 до 60 лет.

- Объект кредитования - кредит предоставляется для приобретения квартиры или дома, на которые оформляются право собственности в установленном законом порядке и которые расположены на территории РФ, где осуществляется кредитование заемщика.

- Обеспечение кредита тАУ залог квартиры, приобретаемые на кредитные средства. Размер предоставляемого кредита не может превышать 70% суммы оценки приобретаемого жилья или продажной стоимости квартиры.

- Требование к доходу заемщика тАУ для получения ипотечного жилищного кредита необходимо иметь постоянный источник дохода.

- Максимальная сумма кредита зависит от дохода семьи. Ежемесячные выплаты по возврату кредита и уплате процентов по нему не превышают 35% от совокупного дохода заемщиков.

- Страхование заемщик за свой счет должен застраховать свою жизнь, потерю трудоспособности и приобретаемое имущество. В сумме выплаты составляют почти 1% в год от остатка ссудной задолженности.

- Приобретаемое на заемные средства жилье оформляется в собственность заемщика или нескольких заемщиков. То есть заемщик становится сразу же собственником приобретаемого жилья. [7]

2. Кредит по банковской карте (овердрафт)

Сущность заключается в том, что выданная банком кредитная карточка дает право ее владельцу в пределах разрешенной суммы покупать товары в тех магазинах, с которыми банк имеет соглашение на их продажу в кредит на основе кредитных карточек. Сумма задолженности владельцев карточек магазину оплачивается банком периодически. Владельцы кредитных карточек в свою очередь, в установленные сроки погашают свои долг перед банком, т.е. должны оплатить определенную минимальную сумму, но не оплачивать долг полностью. Если же минимальная сумма в срок остается неоплаченной, то на нее начисляется процент и добавляется к долгу владельца карточки компании кредитных карточек. С банком заключатся договор о кредитовании расчетного счета в форме "овердрафт".

Это выгодно, поскольку, расплачиваться карточкой, вам предоставляется срок оплаты без учета процентной ставки. Тем самым у вас появляется возможность лучше управлять своими денежными потоками и планировать их распределение.

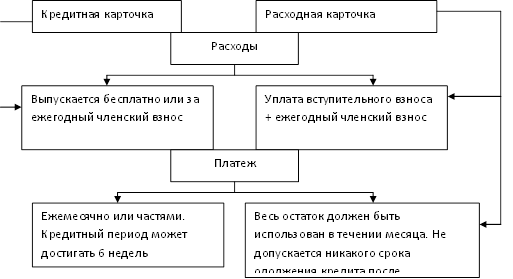

Расходные карточки. Расходные карточки как средство платежа очень похожи на кредитные карточки. Однако, между ними есть различия (рис. 1)

Рис. 1

3. Автокредитование

Автокредит - целевой кредит на покупку автомобиля. Автокредитование - составная часть потребительского кредитования.

Автокредит, в отличие от других потребительских кредитов, может предоставляться как на новый автомобиль, так и на поддержанное транспортное средство.

Довольно высоки процентные ставки и при кредитовании автомобилей с пробегом. Сам процесс кредитования приобретения подержанных автомобилей не сильно отличается от кредитования покупателя нового автомобиля. Удорожание услуг кредитования связано с тем, что качество предмета залога (собственно автомобиля) в данном случае заведомо ниже. Если заемщик окажется недобросовестным, банку придется потратить значительно больше усилий на то, чтобы реализовать заложенную машину. Также при выдаче кредитов на подержанные автомобили возникает ряд ограничений и требований, которым должна соответствовать покупка. Это касается в первую очередь юридической чистоты приобретаемого автомобиля. Существуют ограничения и по возрасту авто. Бывают и дополнительные условия по страхованию или по покупке машины только в салоне официального дилера данной марки, который может дать гарантию на автомобиль.

При кредитовании подержанных автомобилей банки стараются не брать на себя лишние риски на случай, если оценка рыночной стоимости машины не соответствует действительности. Поэтому сумма кредита на машины с пробегом не превышает, как правило, 40-50% стоимости автомобиля.[7]

4. Экспресс-кредитование частных клиентов

Услуга экспресс-кредитования позволяет приобрести товары и услуги в магазинах тАУ партнерах банка в кредит, первоначально оплатив 20% стоимости. Экспресс-кредиты предоставляются на определенную сумму.

Преимущества экспресс-кредитования:

- оперативность предоставления кредита;

- минимальный перечень документов;

- предоставление кредита без страховки и без поручительства;

- предоставление кредита без справки о доходах, если сумма кредита меньше 15 000 рублей.

- возможность учесть совокупный доход членов вашей семьи, если собственный доход недостаточен для получения услуги.[6]

5. Кредит на обучение

Кредит на обучение, как и рассмотренный в предыдущей главе автокредит, является составной частью потребительского кредитования. Надо отметить, что, когда речь идёт об образовательных кредитах, в первую очередь имеются в виду займы на получение высшего образования.

Для получения кредита нужно:

1. Возраст от 16 лет;

2. Аттестат о среднем (полном) общем образовании;

3. Положительные результаты по итогом конкурсных испытаний в вузе;

4. Гражданство РФ или резедентство в России[6]

1.3 Этапы и организация кредитного процесса

Рассмотрим этапы кредитного процесса:

1. Знакомство с потенциальным заемщиком.

На этом этапе изучаются сфера деятельности клиента, состояние дел в данном бизнесе на текущий момент и в перспективе, основные поставщики, покупатели, правовой статус организации-заемщика; определяется цель кредита и ее соответствие текущей кредитной политике банка, устанавливаются вид кредита, срок, источники возврата основного долга и уплаты процентов.

2. Оценка кредитоспособности заемщика и риска, связанного с выдачей кредита. Изучается репутация заемщика, его кредитная история.

На основании анализа представленных клиентом документов, рассчитанных коэффициентов платежеспособности и кредитоспособности оценивается возможность клиента вернуть кредит в срок. Это такие документы как:

- Документы, подтверждающие правоспособность заемщика: паспорт или заменяющий его документ, другие документы (по требованию банка)

- Документы, характеризующие финансовое состояние заемщика: для физических лиц это справка с места работы о доходах и размере производимых удержаний; для граждан-предпринимателей- декларация о полученных доходах, заверенная налоговой инспекцией; и другие документы (по требованию банка)

- Документы, обеспечивающие возможность проведения и обосновывающие эффективность кредитуемого мероприятия

- Документы, представляемые заемщиком для выбора способа обеспечения возвратности кредита: опись возможных предметов залога (по установленной форме); документы, подтверждающие право собственности на предметы залога, их реальную рыночную стоимость; страховой полис на закладываемое банку имущество; документы, подтверждающие правоспособность и характеризующие финансовое положение поручителя или гаранта; другие документы (по требованию банка).

Изучаются и оцениваются вторичные источники погашения кредита, т. е. обеспечительные обязательства, а также оценивается качество кредита в целом.

Результатом всей проведенной банком работы на первом и втором этапах кредитного процесса является заключение специалиста кредитного отдела банка на выдачу кредита.

Заключение на выдачу кредита включает:

- развернутую полную характеристику самого заемщика (его статус, репутация в деловых кругах, наличие положительной кредитной истории; для физических лиц: возраст, наличие иждивенцев и т.д.);

- оценку его бизнеса, финансового положения, плана доходов и расходов и платежного календаря на период кредитования;

- характеристику самого объекта кредитования, способов обеспечения кредита и основных источников его погашения;

- оценку реальности сроков возврата основного долга и процентов, а также оценку кредитного риска банка по данному кредиту.

Окончательное решение о выдаче кредитов в соответствии с полномочиями по принятию решений выносят начальник кредитного отдела, кредитный комитет банка (или филиала банка), Правление банка. Эти же органы выносят окончательное решение и о способе обеспечения кредита.

3. Документальное оформление и выдача кредита

Кредитное подразделение банка оформляет кредитный договор и договор обеспечения, юридический отдел банка проводит правовую экспертизу текстов заключаемых договоров и визирует их.

Структура кредитного договора: общие положения, права и обязанности заемщика, права и обязанности банка, ответственность сторон, порядок разрешения споров, срок действия договора, юридические адреса сторон.

В зависимости от способа обеспечения, могут оформляться: договор залога, договор поручительства, банковская гарантия, другие соглашения об обеспечении кредитного обязательства.

Выдача кредита производится на основании распоряжения кредитного подразделения бухгалтерскому подразделению банка за подписью уполномоченного должностного лица

В распоряжении должны быть указаны

- наименование заемщика и номер его расчетного счета, на который перечисляется кредит

- номер и дата кредитного договора (соглашения)

- способ предоставления кредита

- сумма предоставляемых средств (лимит кредитования)

- срок уплаты процентов и размер процентной ставки

- сроки возврата кредита (с указанием дат и суммы)

- вид обеспечения и его сумма

- группа кредитного риска

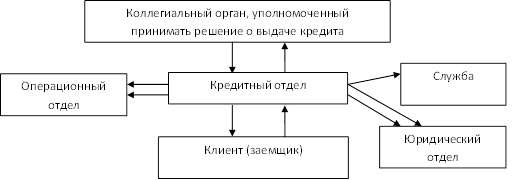

4. Кредитный мониторинг. Схему кредитного мониторинга можно рассмотреть на рисунке 2. За выполнением условий каждого кредитного договора контроль осуществляется за соблюдением лимита кредитования, за целевым использованием кредита, за сохранностью обеспечения, за полнотой и своевременностью уплаты процентов за кредит и погашения кредита, за кредитоспособностью клиента.

Рис. 2

5. Погашение кредита

Погашение кредита физическими лицами производится путем перечисления денежных средств с их банковских счетов на основании их письменных распоряжений; перевода денежных средств через органы связи или другие кредитные организации; взноса наличных денег в кассу удержания из сумм, причитающихся на оплату труда (для заемщиков, являющихся работниками банка-кредитора).[3]

Организация кредитования.

Участники кредитования тАУ клиент и банк, то есть специально предназначенные отделы банка для проведения операции в процессе предоставления и обслуживания кредита (см. рис. 3)

Рис. 3

Организация кредитования включает в себя этапы:

1. Клиент (заемщик) для получения кредита предъявляет заявление и установленный пакет документов

2. Кредитный отдел консультирует потенциального заемщика, рассматривает его документы, при этом к работе подключаются служба безопасности, юридический отдел и другие подразделения банка. Составляется заключение о возможности выдачи кредита. Начальник отдела принимает решение о выдаче кредита со стандартными условиями на сумму, не превышающую установленного лимита.

3. В коллегиальный орган входят кредитный комитет и Правление банка.

Кредитный комитет рассматривает вопрос о кредитовании клиента, если речь идет о кредите выше установленного лимита (по размерам, сроку и т.п.)

Правление банка может принимать окончательное решение по кредитам с нестандартными условиями в зависимости от степени кредитного риска.

В случае положительного решения о выдаче кредита в операционный отдел дается распоряжение о выдаче кредита. В случае принятия решения об отказе в выдаче кредита клиенту возвращаются представленные им документы и сообщается причина отказа

4. Сумма кредита зачисляется на банковский счет клиента.

5. Кредитный мониторинг.

6. Погашение кредита и уплата процентов. При несвоевременной уплате процентов и погашении кредита в бухгалтерское подразделение банка передается распоряжение о вынесении соответствующих сумм на счета по учету просроченных процентов и просроченной задолженности по кредиту, а также об изменении группы кредитного риска

7. По истечении определенного срока документы по непогашенным в срок кредитам передаются в юридический отдел для принудительного взыскания долга.[4]

Вывод: Кредитные операции тАУ самая доходная статья банковского бизнеса. За счет этого источника формируется основная часть чистой прибыли, отчисляемой в резервные фонды и идущей на выплаты дивидендов акционерам банка.

Банки предоставляют кредиты различным юридическим и физическим лицам из собственных и заемных ресурсов. Средства банка формируются за счет клиентских денег на расчетных, текущих, срочных и иных счетах; межбанковского кредита; средств, мобилизированных банком во временное пользование путем выпуска долговых ценных бумаг и т.д.

2. Организационно - экономическая деятельность по организации потребительского кредитования, рассмотренные на материалах ООО КБ "Мегаполис"

Цель: Ознакомление с деятельности кредитно тАУ финансового учреждения для изучения процесса организации потребительского кредитования и предоставления их заемщику.

Задачи:

- провести расчет финансовых результатов деятельности коммерческого банка

- проанализировать максимальные суммы выдачи кредита и процедуру выплат сумм по погашению процентов

- рассмотреть анализ потребительского кредитования

2.1 Экономическая характеристика ООО КБ "Мегаполис"

3 января 1996 года Общим собранием учредителей было принято решение о переименовании коммерческого банка "Чебоксары" в коммерческий банк "Мегаполис" и получена лицензия на осуществление банковских операций № 3265 от 16.09.96 г.

Коммерческий банк "Мегаполис", именуемый в дальнейшем "Банк", является кредитной организацией, созданной по решению его участников в форме общества с ограниченной ответственностью (протокол № 1 от 30 мая 1994 года), в соответствии с действующим законодательством Российской Федерации.

Место нахождения Банка: Чувашская Республика, г.Чебоксары, ул.Карла Маркса, д.22. Полное наименование Банка: Общество с ограниченной ответственностью Коммерческий банк "Мегаполис" (в дальнейшем тАУ Банк или ООО КБ "Мегаполис"). ООО КБ "Мегаполис" в своей деятельности руководствуется Законом "О банках и банковской деятельности", изданными в соответствии с ним другими законами, нормативными документами ЦБ России, носящими обязательный характер для коммерческих банков, а также уставом банка. ООО КБ "Мегаполис" имеет лицензию Банка России № 3265 от 04 марта 1999 года.

Цель создания Банка - предоставление физическим и юридическим лицам банковских услуг и извлечение прибыли.

Банк является кредитной организацией, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции.

Организационная структура банка, их функции представлена (ПриложениетАж)

Органами управления Банка являются:

- высший орган управления - общее собрание участников Банка;

- наблюдательный орган - Совет Банка;

- исполнительные органы - Председатель Правления и Правление Банка.

Высшим органом управления Банка является общее собрание участников.

Общие собрания проводятся не реже одного раза в год для рассмотрения и утверждения годового отчета и баланса Банка.

Контроль за финансово-хозяйственной деятельностью Банка осуществляется ревизионной комиссией, избираемой общим собранием участников Банка сроком на 5 лет.

Организационную структуру ООО КБ "Мегаполис" составляют три департамента:

- Департамент финансового учета и клиентских отношений;

- Департамент финансового рынка;

- Административный департамент.

Каждый департамент имеет в своем составе отделы и службы, которые показаны на рис. 4.

Банк может осуществлять следующие банковские операции:

- привлекать денежные средства физических и юридических лиц во вклады (до востребования и на определенный срок);

- размещать привлеченные денежные средства от своего имени и за свой счет;

- открывать и вести банковские счета физических и юридических лиц;

- осуществлять расчеты по поручению физических и юридических лиц, в том числе банков - корреспондентов, по их банковским счетам;

- выдавать кредиты;

- инкассировать денежные средства, векселя, платежные и расчетные документы и осуществлять кассовое обслуживание физических и юридических лиц;

- покупать и продавать иностранную валюту в наличной и безналичной формах;

- привлекать во вклады и размещать драгоценные металлы;

- осуществлять операции по переводам денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов);

- выдавать банковские гарантии.

Организация учетно-операционной работы и документооборота в учреждениях банков.

Управление современными банками относится к одной из самых сложных интеллектуальных сфер человеческой деятельности. Оно базируется на использовании полной и достоверной информации о формировании ресурсов и их размещения, достигнутых результатах, наличии резервов на возможные потери по другим банковским операциям. Система, обеспечивающая банки такой информацией, и есть бухгалтерский учет. Базой бухгалтерского учета в банках является операционная работа, к которой относятся:

В· прием денежных документов от предприятия, организаций и учреждений и проверка правильности их оформления;

В· подготовка документов для их отражения в бухгалтерском учете;

В· введение карточек расчетных документов и карточек срочных обязательств;

В· осуществление контроля за своевременностью платежей;

В· операции по корреспондентским счетам, возникающим в связи с осуществлением расчетов между плательщиками и получателями денег, счета которых ведутся разными банками.

Правильная и четкая организация учетно-операционной работы обеспечивает успешное выполнение всех функций, возложенных на банки. Все банковские операции считаются завершенными, если они отражены в банковском бухгалтерском учете. Только при своевременном и полном учете всех операций можно осуществлять кредитование, расчеты, регулирование денежного обращения, кассовое исполнение государственного бюджета.

Контроль за своевременным прохождением документов в операционных группах в соответствии с утвержденным графиком осуществляется руководителями групп, начальниками отделов, заместителями главного бухгалтера банка.

Следовательно, организация учетно-операционной работы в банках направлена на быстрое и четкое обслуживание предприятий, организаций и учреждений, своевременное и безошибочное отражение операций в бухгалтерском учете.

Проведем расчет финансовых результатов деятельности коммерческого банка.

Для анализа рассмотрена бухгалтерская отчетность за три года.

Прибыль коммерческого банка тАФ это финансовый результат деятельности коммерческого банка в виде превышения доходов над расходами.

1. Эффективность деятельности банка равна отношению чистой прибыли к уставному капиталу (табл.1). Этот показатель характеризует эффективность и целесообразность вложения средств, и степень "отдачи" Уставного фонда.

Таблица 1 Расчет эффективности деятельности ООО КБ "Мегаполис" за 2006, 2007, 2008 г.г.

| Рассчитываемый период (год) | Расчет (тыс. руб.) | Результат |

| 1 | 2 | 3 |

| 2006 | 16784 / 26250 * 100% | 63,94% |

| 2007 | 15864 / 26250* 100% | 59,75% |

| 2008 | 14563 / 26250* 100% | 55,48% |

Вместе с этим смотрят:

РЖнкорпорацiя та консолiдацiя як первиннi форми систематизацii банкiвського законодавства Украiни

Автоматизацiя в банкiвськiй сферi

Автоматизована банкiвська система у ЗАТ КБ "ПриватБанк"

Аккредитивная форма расчётов: сущность, виды и порядок применения

Актуальные проблемы и споры в автостраховании