Банковские системы США, Германии и Японии

Содержание

1. Кредитно-банковские системы и их роль в рыночной экономике

2. Управление активами банка (США)

3. Банковская система Германии

4. Банковская система Японии

Список использованной литературы

банк система сша германия япония

1. Кредитно-банковские системы и их роль в рыночной экономике

Под банковской системой понимается совокупность участников денежно-кредитного рынка тАФ коммерческих и специализированных банков, небанковских кредитных учреждений, выполняющих депозитные, ссудные и расчетные операции и действующих в рамках общего денежно-кредитного механизма.

Банковские системы развитых стран с рыночной экономикой имеют как общие черты, связанные с общим направлением развития экономики, так и специфические, вызванные особенностями эволюции национальных экономик и национальных денежных рынков.

Общие признаки построения банковских систем:

тАв двухуровневый характер банковских систем развитых стран: первый уровень представлен центральным банком или аналогичным органом (органами) регулирования денежно-кредитной сферы и банковского надзора, второй уровень тАФ кредитные и финансовые учреждения, непосредственно удовлетворяющие потребности экономических субъектов в банковском обслуживании (финансовые посредники);

тАв система надзора за деятельностью коммерческих банков. Можно выделить три группы стран, отличающихся способами построения надзорных структур, местом и ролью центральных банков в этих структурах:

тАв страны, в которых надзор осуществляет центральный банк;

тАв страны, в которых надзор осуществляют другие органы, которым государство делегировало эти полномочия;

тАв страны, в которых надзор осуществляют центральный банк совместно с другими органами государственного управления;

тАв формы и методы регулирования банковской деятельности и денежно-кредитной сферы в целом, лицензирование, нормы пруденциального надзора за деятельностью банковских учреждений, операции центральных банков на денежном рынке, унификация форм расчетов.

Первый уровень системы представлен центральным (эмиссионным) банком. На втором уровне оперируют коммерческие банки различных типов: универсальные и специализированные (инвестиционные банки, сберегательные банки, ипотечные банки, банки потребительского кредита, отраслевые банки, внутрипроизводственные банки), небанковские кредитные организации (инвестиционные компании, инвестиционные фонды, страховые компании, пенсионные фонды, ломбарды, трастовые компании и др.).

Центральный банк в большинстве стран принадлежит государству. Но даже если государство формально не владеет его капиталом (США, Швейцария) или владеет частично (Бельгия, Япония), центральный банк выполняет функции государственного органа.

Цели деятельности центрального банка (первый уровень системы):

тАв защита и обеспечение устойчивости национальной валюты;

тАв развитие и укрепление национальной банковской системы;

тАв обеспечение эффективного и бесперебойного функционирования платежной системы.

Как правило, получение прибыли не является целью деятельности центрального банка.

Основные функции центрального банка:

тАв разработка и проведение единой с другими государственными органами денежно-кредитной политики, направленной на защиту и обеспечение устойчивости национальной валюты;

тАв монопольная эмиссия наличных денежных знаков;

тАв кредитор в последней инстанции для коммерческих банков; определяет порядок рефинансирования;

тАв установление правил осуществления расчетов;

тАв определение правил проведения банковских операций, бухгалтерского учета и отчетности для банков;

тАв осуществление надзора за деятельностью коммерческих банков, финансово-кредитной системы в целом;

тАв ведение счетов бюджета страны по доходам и расходам;

тАв хранение государственных золотовалютных резервов;

тАв осуществление валютного регулирования и валютного контроля, а также определение порядка осуществления расчетов с иностранными государствами;

тАв анализ состояния денежно-кредитной сферы, составление краткосрочных и долгосрочных прогнозов платежного баланса страны, состояния экономики, валютно-финансовых отношений;

тАв сбор, систематизация, анализ и публикация статистических данных по денежно-кредитной сфере.

В соответствии с законодательством большинства стран банком называется организация, которая одновременно занимается привлечением депозитов, размещением привлеченных депозитов от своего имени и за свой счет на условиях возвратности, платности, срочности, а также открытием и ведением счетов клиентов и осуществлением расчетов.

Составляющие второй уровень банковской системы коммерческие банки различаются по способу образования (формирования капитала), по основным секторам деятельности, по размерам, географическому направлению деятельности, но все они действуют по единым правилам в рамках единых регулирующих норм.

Основные современные тенденции развития банковских систем - дерегулирование, приватизация и консолидация участников денежно-кредитного рынка.

На рубеже XXтАФXXI вв. коммерческие банки по-прежнему занимают особое положение в денежно-кредитной и финансовой сфере стран с развитой экономикой. Они используют свои ресурсы для краткосрочного и долгосрочного кредитования всех этапов производственного процесса, продвижения товаров на рынок, укрепления конкурентных позиций торгово-промышленных фирм в стране и за рубежом.

При строгом соблюдении в рамках действующего законодательства коммерческой тайны о положении дел своих клиентов банки в то же время обладают высокой степенью воздействия на весь процесс воспроизводства. Они обеспечивают клиентов средствами в объеме, предусмотренном их инвестиционными программами, тогда как инвестиционные компании или брокеры не всегда гарантируют полное размещение всех эмитированных компанией ценных бумаг. Кроме того, коммерческие банки и сами занимают важное место в эмиссионно-учредительской деятельности и настойчиво стремятся увеличить свою долю в фондовых операциях. Их преимущество перед биржевыми брокерами состоит в том, что они могут предоставить клиенту средства еще до размещения акций и облигаций. Более того, обычно компании могут выходить на фондовый рынок, только доказав свою платежеспособность в ходе длительных деловых отношений именно с банками.

Помимо банков важными кредиторами рынка выступают торгово-промышленные компании и различные специализированные финансовые институты. Они являются основными поставщиками краткосрочных ресурсов для рынка ссудных капиталов. Денежный сектор финансового рынка позволяет этим фирмам размещать временно свободные краткосрочные денежные средства в высоколиквидные инструменты и получать по ним доход.

Специализированные финансовые учреждения тАФ это инвестиционные компании открытого типа, где все инвесторы являются акционерами общества, которое от их имени и за их счет помещает акционерный капитал в обращающиеся на рынке ссудных капиталов ценные бумаги.

К ним относятся:

тАв страховые компании (фонды страхования жизни и имущества);

тАв пенсионные фонды фирм и государственных учреждений;

тАв инвестиционные фонды, создаваемые для доверительного управления объединенным капиталом мелких владельцев ценных бумаг;

тАв ипотечные финансовые компании, вкладывающие свои ресурсы в долговые обязательства владельцев недвижимости, и т.д.

Все они являются крупными держателями фондовых ценностей тАФ акций, облигаций, ипотек, которые они приобретают у клиентов непосредственно на рынке или через посредников. Все специализированные финансовые учреждения вкладывают свои накопления в обязательства с более длительным сроком погашения по сравнению с инструментами, обычно обращающимися на денежном рынке.

С середины 1980-х гг. в условиях нарастающей конкуренции между участниками финансового рынка происходит диверсификация их деятельности. Расширяется перечень разрешенных законом операций и видов предоставляемых услуг, снимаются ограничения на привлечение средств в тех или иных формах. Одновременно отменяются законодательные ограничения на движение капиталов, изменяются принципы регулирования финансово-кредитной сферы от административных к экономическим. Этот процесс называется дерегулированием финансовой сферы.

Помимо приема депозитов, выдачи кредитов, осуществления расчетов, учета векселей, выдачи гарантий, оказания консультационных услуг и проведения прочих вполне традиционных банковских операций банкам разрешается предоставлять различные услуги небанковского характера, вплоть до организации туристического бизнеса. Одновременно происходит постепенная отмена ограничений на совершение традиционно банковских операций другими кредитно-финансовыми учреждениями и предприятиями нефинансовой сферы: например, торговыми фирмами, расчетными центрами, что лишает банки монополии на проведение расчетов, уменьшает важный источник их доходов. Отменяются ограничения на размеры процентных ставок по привлеченным средствам, по видам и срокам привлекаемых депозитов.

Дерегулирование вынуждает контролирующие органы усиливать надзор за функционированием небанковских участников финансового рынка, вырабатывать более жесткие критерии надежности их деятельности. Однако усложнение предоставляемых рынком финансовых услуг, появление новых форм финансовых активов, например, производных инструментов (дериватов), не подпадающих под законодательное регламентирование, стирание различий между функциями банков и других институтов при росте общего числа участников рынка и их интернационализации объективно требуют расширения и изменения методов экономического регулирования рынка при сокращении административного воздействия.

Дерегулирование изменяет экономику банковского бизнеса, усиливает конкуренцию в борьбе за клиентуру и капиталы, как между самими банками, так и между банками и другими участниками финансового рынка, стимулирует слияния. Следствием глобализации и дерегулирования становится изменение роли и функций центральных банков: надзорные и контрольные функции все в большей степени и, прежде всего в развитых странах передаются специально создаваемым частным (Великобритания) или государственным организациям, осуществляющим надзор и контроль за всеми участниками финансовых рынков.

Столкнувшись с утратой прочных позиций на рынке, банки стремятся снизить издержки по совершению сделок, найти новые источники доходов, особенно комиссионных, за предоставление различных финансовых услуг. В борьбе за повышение конкурентоспособности им иногда приходится прекращать розничные операции по привлечению депозитов от большого числа клиентов и переключаться на получение средств с оптового (межбанковского) рынка.

Крупные банковские монополии, на долю которых приходится подавляющая часть чистого дохода от операций, связанных с взиманием и выплатой процентов, и от сделок, приносящих комиссионное вознаграждение, резко увеличивают затраты на дорогостоящие компьютерные системы и разработку технологий предоставления новых финансовых услуг.

Мелкие банки с трудом приспосабливаются к структурной перестройке в кредитно-финансовых отношениях. Они сталкиваются с падением дохода на капитал, увеличением издержек по совершенным операциям и ухудшением других показателей деятельности. Те из них, кто не успевает осваивать новые виды деятельности или не торопится с этим, полагая, что настигший их кризис носит не структурный, а циклический характер, поглощаются другими банками или ликвидируются.

В настоящее время банки выполняют около 150 видов различных операций. Многие из этих операций предлагаются другими учреждениями либо наряду с банками, либо вместо них. Но, с другой стороны, то, на чем специализируются финансовые компании, становится объектом бизнеса коммерческих банков.

Безусловно, нарастает влияние международных, наднациональных финансовых институтов, таких как Международный валютный фонд, группа Всемирного банка. Огромное воздействие на экономику объединенной Европы оказывает Европейский центральный банк (ЕСВ). Страны зоны евро добровольно фактически утратили национальный суверенитет в части национальной валюты, эмиссии денег и денежно-кредитного регулирования экономики.

Охватившая банковскую сферу в конце XX в. волна банковских слияний также вполне вписывается в русло процессов глобализации. При этом сливаются не только и не столько мелкие и средние банки, но и крупнейшие транснациональные банки и банковские холдинги, что вызывается потребностью сохранить свои позиции в условиях роста конкуренции.

2. Управление активами банка (США)Теория банковского дела в США предлагает несколько методов управления активами. Рассмотрим три из них.

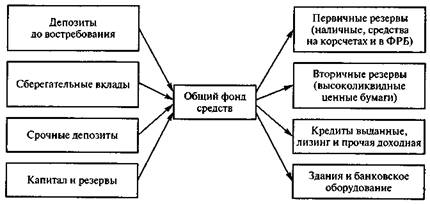

1) Метод общего фонда средств

В основе метода лежит идея объединения всех ресурсов банка:

тАв собственных (капитал, фонды и резервы);

тАв привлеченных (различные депозиты и займы).

Метод общего фонда средств представлен на рис. 1.

Рис. 1. Метод общего фонда средств

В первую очередь банк формирует резервы тАФ первичные и вторичные. В балансе эти резервы не выделяются отдельными строками. Это ликвидные средства, которые размещены в форме наличных денежных средств, средств на счетах в банках-корреспондентах, в Федеральном резервном банке; в высоколиквидные государственные или муниципальные ценные бумаги, в отдельных случаях тАФ в кредиты (с ближайшим сроком погашения до 30 дней, в кредиты до востребования).

Первичные резервы можно определить как кассовые, а вторичные тАФ как некассовые резервы Банк самостоятельно определяет общую сумму резервов в процентах от общего фонда средств, находящегося в распоряжении банка, с учетом обязательных нормативных требований, установленных законодательством.

Следующий этап размещения средств по методу общего фонда тАФ формирование кредитного портфеля. Ссуды занимают наибольший удельный вес в размещенных активах и имеют наибольшее значение в деятельности банка. Возможности банка в предоставлении кредитов определяют его позиции на рынке. Банк получает основную долю доходов именно от предоставления кредитов.

В последнюю очередь, по Влостаточному принципуВ», формируется портфель ценных бумаг. Свободные после удовлетворения законных потребностей клиентов в кредитах средства банк может разместить в первоклассные краткосрочные или относительно долгосрочные ценные бумаги. Доход по этим бумагам дополняет доходы по кредитам и операционной деятельности. Ценные бумаги дополняют резервы второй очереди по мере приближения даты погашения.

При использовании этого метода наибольшее внимание уделяется вопросам ликвидности банка, но не учитываются различия в требованиях ликвидности депозитов до востребования, срочных депозитов с различными сроками погашения и ликвидности капитала.

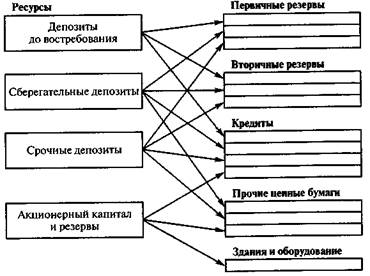

2) Метод распределения активов (метод конверсии средств)

Размер необходимых банку ликвидных средств зависит от источников привлечения средств.

При этом методе происходит определенное разграничение источников средств в соответствии с действующими нормами обязательного резервирования и оборачиваемостью каждой категории ресурсов. Каждая категория источников средств распределяется по группам активов независимо от остальных.

Требования к наличию резервов по депозитам до востребования, как обязательные, так и вытекающие из скорости оборота средств, очевидно, будут значительно выше, чем к наличию резервов по капиталу. Основной капитал, не требующий покрытия резервами, может быть использован на вложения в основные средства и долгосрочные инвестиции. Метод распределения активов представлен на рис. 2.

Преимущества данного метода заключаются в том, что расчет распределения категорий ресурсов по категориям активов позволяет уменьшить долю ликвидных активов, прежде всего в форме наличных средств, и, соответственно, увеличить норму прибыли.

К недостаткам следует отнести отсутствие тесной и прямой связи между скоростью обращения средств и неснижающимся остатком средств по данной категории ресурсов. Метод этого не учитывает.

Рис. 2. Метод распределения активов

Кроме того, на практике не бывает предполагаемой независимости источников ресурсов от их распределения. Привлечение крупного клиента, имеющего депозиты до востребования, чековые счета, как правило, подразумевает и выдачу этому клиенту кредитов, причем не только краткосрочных.

Недостатком двух указанных методов является и отсутствие должного внимания удовлетворению потребности клиентов в кредитах. Не учитываются сезонные колебания потребности в ссудах, конъюнктурные колебания спроса на кредиты.

Оба метода опираются на средний уровень ликвидности, а не на предельный для каждого отдельного банка. Только анализ движения средств по счетам клиентов, знание особенностей местной конъюнктуры позволят банку определить потребность в ликвидных средствах на каждый отдельный период времени.

3) Метод линейного программирования

Метод основан на решении линейных уравнений. Необходимо сформулировать в явном виде цель, которая должна быть оптимизирована. Например, как распределить ресурсы для получения максимальной прибыли при данных условиях или минимизировать издержки при данных условиях.

Пример. Имеются варианты размещения ресурсов по направлениям с учетом заданной доходности А1 тАФ госбумаги по ставке 6% годовых, А2 тАФ первоклассные коммерческие кредиты по ставке 8% годовых, A3 тАФ потребительские кредиты по ставке 10% годовых, А4 тАФ прочие коммерческие ссуды по ставке 9% годовых, Р тАФ прибыль.

Получение прибыли от вложений в эти активы можно описать формулой

Р = 0,06А1 + 0,08А2 + 0,10АЗ + 0,09А4

Цель решения задачи тАФ максимизация прибыли, т.е правильно определить, куда вложить средства для получения максимального дохода. Если при решении задачи не заложены определенные ограничения, то ответ будет прост: вложить все средства в А3.

Поскольку все средства вложить в А3 на практике невозможно в силу емкости рынка, конкуренции, при решении задачи закладываются различные ограничения. Эти ограничения устанавливают исходя из требовании федерального и штатного законодательства, инструкций ФРС, ФКСД и Контролера денежного обращения- ограничения, исходящие из степени насыщения рынка данным видом банковского продукта, ограничения в размерах используемых средств по времени и т.д.

Качество конечного результата зависит от корректности постановки задачи и корректности введенных ограничений

На практике используется комбинация методов, где исходными показателями для расчетов распределения ресурсов и размещения активов являются нормативы пруденциального надзора, которые преимущественно и определяют структуру активов. Все три метода интересны скорее теоретически, так как их прикладное значение невелико. Окончательное решение по формированию портфеля активных операций всегда принадлежит руководству банка, и качество принятых решений зависит от уровня компетенции руководства.

3. Банковская система ГерманииКак и во всех развитых странах, национальная банковская система Германии является двухуровневой. Первый уровень тАФ центральный банк Федеративной Республики Германия (Немецкий Бундесбанк). Второй уровень представляют коммерческие банки. Необходимо отметить, что процессы дерегулирования в финансово-банковском секторе экономики Германии проходят в том же русле, что и в других развитых странах: отменяются ограничения на проведение тех или иных финансово-банковских операций различными финансовыми и банковскими институтами, унифицируются надзорные требования к банкам и финансовым компаниям, проходят процессы слияния банков, банков и финансовых компаний, происходит унификация национальных и международных норм регулирования и условий деятельности финансового сектора на основе рекомендаций Европейского центрального банка и Международного валютного фонда.

1. Первый уровень банковской системы Германии

Немецкий Бундесбанк, центральный банк Федеративной Республики Германии, является составной частью Европейской системы центральных банков. Бундесбанк принимает участие в выполнении задач ЕiБ, связанных преимущественно с поддерживанием стабильности евро, и обеспечении четкого проведения внутренних и международных платежей.

Уставный капитал Бундесбанка на 1 января 2002 г. составляет 2556 млн. евро, а капитал (с учетом фондов и резервов) тАФ 5113 млн. евро.

Бундесбанк организован на децентрализованной основе и состоит из центрального управления (во Франкфурте-на-Майне), девяти офисов, называемых Центральными банками земель, и 126 отделений в наиболее крупных городах. Численность персонала в системе Федерального банка тАФ около 16 000 человек, из низ 2600 человек работают в центральном управлении.

В соответствии с Законом Бундесбанк является Федеральной корпорацией. Уставный капитал банка полностью принадлежит Федеральному правительству. Бундесбанк является составной частью Европейской системы центральных банков и решает задачи ЕiБ прежде всего в поддержании стабильности цен и организации внутренних и международных платежей.

Органами управления Бундесбанком являются: Совет Центрального банка (Zentralbankrat), Совет директоров (Direktorium) и Правления Центральных банков земель (Vorstiinde).

Основной задачей Бундесбанка как центрального банка любой развитой страны является поддержание стабильности национальной валюты, регулирование денежного обращения и кредита. С введением евро задача поддержания стабильности валюты усложнилась тАФ Бундесбанк решает ее совместно с Европейским Центральным банком и центральными банками других стран зоны евро.

Для регулирования используются следующие инструменты.

тАв установление процентных и дисконтных ставок по операциям Бундесбанка;

тАв операции на открытом рынке;

тАв резервные требования к кредитным учреждениям, которые обязаны держать минимальные резервы на счетах в Бундесбанке в размере, определяемом Бундесбанком;

тАв оказание услуг в качестве финансового агента Федерального правительства и правительств земель. Банк может предоставлять им льготные наличные ссуды в пределах определенных в законе лимитов, а эти государственные органы обязаны держать свои ликвидные средства на жиросчете в Бундесбанке. Банк может не выдавать кредиты и ссуды под ценные бумаги, за исключением кредитов институтам федеральной сферы.

Центральные банки федеральных земель наделены и дополнительными функциями: они обслуживают, прежде всего, соответствующие федеральные земли и выполняют задачи, поставленные перед ними властями. Например, Земельный банк Гамбурга призван проводить кредитную политику, способствующую росту экономической и инвестиционной привлекательности этого города. Таким образом, руководители банка являются одновременно предпринимателями и государственными чиновниками федеральной земли, что обусловливает особо строгий контроль за их деятельностью. Однако сочетание предпринимательства и государственного управления, как показывает мировой опыт, не всегда эффективно.

Положительная роль Центральных банков земель как инструмента государственной экономической политики отнюдь не бесспорна и отрицается сторонниками ВлчистоВ» рыночной экономики. Европейские коммерческие банки даже обращались с жалобами в Европейскую Комиссию в Брюсселе, указывая на недопустимые конкурентные преимущества, которыми пользуются Центробанки земель, поскольку в итоге их поручителем в отличие от любой частной компании являются налогоплательщики. Таким образом, они могут принимать на себя риски, не неся ответственности за возможные потери. Это отличие еще более очевидно, когда Центробанки земель вторгаются в традиционную сферу деятельности коммерческих банков, проводя, например, эмиссию акции. В то же время Центральные банки земель вынуждены заниматься торговлей ценными бумагами, поскольку клиенты сберегательных касс требуют предоставления им такой услуги. Наиболее доступный и вызывающий наибольшее одобрение вариант разрешения данного конфликта заключается в разделении Центральных банков земель на учреждения, занимающиеся оказанием услуг только для сберегательных касс (например, предоставлением им наличных средств или осуществлением переводов) и не проводящие при этом собственных банковских операции, и обычные кредитные институты без государственных гарантий. Основные операции Бундесбанка:

тАв операции с кредитными институтами

а) покупка и продажа векселей и чеков,

б) покупка и продажа казначейских векселей Федерального правительства,

в) выдача ломбардных кредитов на срок не более трех месяцев,

г) прием беспроцентных депозитов на жиросчета,

д) прием на хранение активов, прежде всего ценных бумаг,

е) прием чеков, векселей, платежных требований, ценных бумаг и процентных купонов для получения оплаты,

ж) выполнение других банковских операций в пользу третьей стороны после поступления покрытия,

з) покупка и продажа платежных документов в инвалютах, включая векселя и чеки, а также золота, серебра и платины,

и) проведение всех банковских операций с нерезидентами,

тАв операции с государственными органами Бундесбанк проводит для Федерального правительства, федеральных специальных фондов, местных орагнов власти операции г) тАФ и). Для этих целей он вправе выдавать однодневные кредиты. Плата за проведение операций не взимается (за исключением Почтового банка и муниципалитетов),

тАв операции на открытом рынке используются для регулирования денежного рынка. В этих целях Бундесбанк покупает и продает по рыночным ценам долговые ценные бумаги Федерального правительства, правительств земель и муниципалитетов, собственные ценные бумаги. Все бумаги, выпущенные до 1999 г, номинированы в евро, а операции проводятся по согласованию с Европейским Центральным банком и Центральными банками других стран еврозоны.

Лидерами банковского бизнеса в Германии являются четыре крупнейших банка. ВлДойче БанкВ», ВлБайерише Хюпо- унд ФерайнсбанкВ», ВлДрезднер БанкВ» и ВлКоммерцбанкВ». Это наиболее известные и крупные банки, чья деятельность началась еще во второй половине XIX в. (за исключением ВлБайерише Хюпо- унд ФерайнсбанкВ»). Банки организованы в форме акционерных обществ, капитал которых сильно ВлраспыленВ» как внутри страны, так и за рубежом. Каждый из этих банков имеет от 200 000 до 300 000 акционеров, в том числе большое количество сотрудников ВлБольшая четверкаВ» входит в состав крупнейших банков мира и имеет значительную зарубежную филиальную сеть в виде дочерних банков филиалов и представительств. На рубеже тысячелетия активно прорабатывался вопрос слияния ВлДойче БанкаВ» и ВлДрезднер БанкаВ». Новый банк превратился бы в крупнейшую банковскую корпорацию мира. Однако в итоге руководство банков не нашло общего языка по ряду вопросов и новый гигант не состоялся.

Эти четыре банка тАФ типичные универсальные банки, выполняющие весь диапазон банковских операций. Их совокупные активы составляют более 10% всех банковских активов Германии. Они играют ключевую роль в финансировании внешней торговли, эмиссионно-учредительской деятельности и трастовых операциях клиентов. Имея сеть из более 4000 филиалов по всей территории Германии, в общей сложности они обслуживают около 20 млн. клиентов.

Региональные банки различаются по организационно-правовой форме (акционерные общества, AG; акционерные коммандитные общества, KGA, общества с ограниченной ответственностью, GmbH), по размерам активов Наиболее крупные банки этой группы также являются универсальными и имеют филиалы внутри страны и за рубежом.

К этой же группе банков относятся и интернет-банки (Direkt-banken), которых на начало 2002 г. в Германии насчитывалось 19.

Крупнейшим банком Германии и одним из крупнейших банков мира является ВлДойче БанкВ». В настоящее время он представляет собой международную корпорацию тАФ группу ВлДойче БанкВ». В банке насчитывается более 98 000 сотрудников, услугами банка пользуются свыше 12 млн. клиентов более чем в 70 странах мира. Почти 50% штата банка работают за пределами Германии.

Сильные позиции банка на европейском рынке основаны на его глобальной активности, помимо Германии ВлДойче БанкВ» имеет собственные филиалы в Италии, Испании, Франции, Бельгии и Польше.

По составу акционеров банк по сути интернациональный: более Головины акций размещены за пределами Германии. Общее число акционеров банка превышает 500 000, общее количество зарегистрированных акций составляет 616,5 млн. единиц.

Система сберегательных учреждений представляет собой сегодня самую крупную группу финансовых учреждений, осуществляющих кредитные операции в Германии. Более 60% всего населения имеют счета в сберегательных кассах. Основное отличие Германии от других развитых стран заключается в том, что наиболее широко распространенные и доступные финансовые институты являются не частными, а государственными учреждениями, основная цель деятельности которых заключается не в получении прибыли и увеличении стоимости акционерного капитала, а Влво всеобщем благеВ». В этом же и основной недостаток германской банковской системы. В настоящее время финансовое состояние более чем 30% сберегательных учреждений Германии вызывает беспокойство. Сберегательные банки кредитуют преимущественно средний класс тАФ малый бизнес, подверженный наибольшим рискам. За 2001 г. Влплохие кредитыВ» в Германии возросли на 28 млрд. евро, в том числе выданные сберегательными учреждениями тАФ на 20 млрд. евро. Это свидетельство серьезного кризиса всей системы сберегательных учреждений страны. Выход из сложившейся ситуации специалисты видят в слиянии сберегательных учреждений, прежде всего на региональном уровне, и этот процесс уже начался.

В Германии действует более 1600 кооперативных банков (городские кооперативные банки называют Фольксбанк, а сельские тАФ Рейф-файзенбанк). Это сравнительно небольшие кредитные учреждения, количество которых в последние годы постоянно уменьшается в связи с их слиянием. Членами кредитных кооперативов являются почти 15 млн. частных лиц. Совладельцем кооперативного банка может стать каждый, кто приобретет в нем хотя бы один пай. Тем самым он получает и право голоса для определения целей деятельности и управления. У каждого совладельца только один голос независимо от количества паев. Этим гарантируется равномерное распределение влияния совладельцев на деятельность банка.

Сегодня кооперативные банки предлагают своим клиентам универсальный ассортимент услуг, несмотря на то, что их деятельность сосредоточена преимущественно на сберегательных вкладах и вкладах до востребования и на выдаче краткосрочных и среднесрочных кредитов своим членам. Надо отметить, что постоянно растет объем долгосрочных кредитов.

4. Банковская система ЯпонииБанковская система тАФ базис японской экономики. Вся страна густо опутана сетью различных банковских компаний.

Как и в других развитых странах, банковская система Японии тАФ двухуровневая: первый уровень тАФ Банк Японии, второй уровень тАФ коммерческие и государственные банки, сберегательные кассы, финансовые компании.

Банк Японии (BOJ), в Японии называемый Nihon Ginko или Nichigin, является центральным банком Японии. Его аналоги на Западе тАФ Федеральный резерв в США, Бундесбанк в Германии или Банк Англии в Великобритании.

Банк является:

тАв единым эмиссионным центром (эмиссионным банком);

тАв непосредственно банком правительства;

тАв кредитором в последней инстанции (Влкредитором последней надеждыВ») коммерческих банков,

тАв проводником денежно-кредитной политики.

Банк Японии не является частью правительства, хотя правительству принадлежит контрольный пакет акций Банка. Банк и его главный акционер тАФ правительство часто стремятся к двум противоречивым целям: ограничению инфляции и увеличению темпов экономического роста. Банк предпочел бы контролировать уровень инфляции, тогда как правительство предпочло бы стимулировать рост. Все послевоенные годы Банк Японии упорно сохранял свою независимость, хотя Министерство финансов постоянно пыталось вторгаться во властные полномочия Банка. В этих внутренних сражениях лидерство попеременно захватывает то одна, то другая сторона

В процессе выполнения своих функций Банк Японии решает три основные задачи.

тАв формирует курс национальной валюты, регулируя объем находящейся в обращении денежной массы, поддерживая стабильность иены внутри страны и за рубежом;

тАв регулирует денежное обращение, устанавливая официальную процентную ставку, а также посредством ряда других мер;

тАв совместно с другими правительственными органами поддерживает в надлежащем порядке кредитную систему.

Для Банка Японии, как и для центральных банков других государств, вечно актуальной является проблема противостояния различного рода воздействиям, попыткам политиков и лоббистских групп использовать финансовую систему страны для реализации своих частных и сиюминутных интересов.

Сложные отношения у Банка Японии с Министерством финансов, глава которого имеет право контролировать деятельность банка и отдавать ему административные распоряжения. По таким вопросам, как учреждение филиала или агентства, сделки с зарубежными кредитно-финансовыми органами, постатейное утверждение годового бюджета и целому ряду других, требуется разрешение министра финансов. Последний назначает и администратора, которому поручает надзор за деятельностью Банка Японии.

В соответствии с Законом ВлО Банке ЯпонииВ» он действует Влисключительно для выполнения задач, направленных на достижение государственных целейВ». В нем же указано, что Влслужащие банка рассматриваются как состоящие на государственной службеВ».

В истории Банка Японии немало примеров того, как его президенты даже под сильнейшим давлением весьма влиятельных лиц и структур, порой под угрозой снятия с должности, все же выдерживали именно ту линию на сохранение стабильности национальной валюты, которую они считали верной Действовать так им помогали не только уверенность в своей правоте, высокий профессионализм, но и четкий правовой статус возглавляемого ими учреждения, а также выработанное в течение долгих лет правило ВлРегулирование денежного обращения является исключительной прерогативой Банка ЯпонииВ».

Банк Японии часто упоминается в финансовых новостях прежде всего из-за влияния на уровень процентной ставки. Японские предприниматели и банкиры, как и бизнесмены за пределами Японии, пристально следят за действиями Банка, поскольку он подобно ФРС или Бундесбанку оказывает огромное воздействие на мировую экономику. Именно Банк Японии в 1989 г. для обуздания инфляции поднял процентную ставку, ВлпроткнувВ» тем самым экономику мыльного пузыря. Эти действия имели резонанс во всем мире и значительно замедлили массовый отток инвестиций (бегство капитала) из Японии.

Такая роль Банка Японии в жизни страны нашла свое отражение в сложившейся системе управления им, в механизме принятия решений.

Высшим органом управления Банка Японии является Комитет по определению политики Банка Японии, который был создан в 1949 г. Только комитет вправе устанавливать размер учетной ставки, определять и изменять перечень векселей, учитываемых Банком Японии, залогов, принимаемых под обеспечение выдаваемых ссуд, и условий кредитования, а также решать все другие ключевые вопросы деятельности банка.

В состав Комитета входят семь человек. Возглавляет его президент Банка Японии. Представители правительства, по одному от Министерства финансов и Управления экономического планирования, не обладают правом решающего голоса. Решения принимаю

Вместе с этим смотрят:

РЖнкорпорацiя та консолiдацiя як первиннi форми систематизацii банкiвського законодавства Украiни

Автоматизацiя в банкiвськiй сферi

Автоматизована банкiвська система у ЗАТ КБ "ПриватБанк"

Аккредитивная форма расчётов: сущность, виды и порядок применения

Актуальные проблемы и споры в автостраховании