Фiнансова дiяльнiсть комерцiйного банку на прикладi дiяльностi АКБ "Приватбанк", м. Днiпропетровськ

ДИПЛОМНА РОБОТА

СПЕЦРЖАЛРЖСТА

Фiнансова дiяльнiсть комерцiйного банку

(на прикладi дiяльностi АКБ ВлПриватбанкВ», м. Днiпропетровськ)

Студента(ки) ___________________

________________________________

(прiзвище, iм’я та по батьковi)

Спецiальнiсть ____________________

________________________________

Керiвник дипломноi

роботи_________________________

_______________________________

(пiдпис, прiзвище, iм’я та по батьковi,

вчений ступiнь, звання, посада)

Днiпропетровськ 2009р.

РЕФЕРАТ

Дипломна робота на тему ВлФiнансова дiяльнiсть комерцiйного банку (на прикладi дiяльностi АКБ ВлПриватбанкВ», м.Днiпропетровськ), 120 с., 28 рис., 22 табл., список джерел з 86 найменувань, 6 додаткiв на 62 стор.

Об’iктом дипломного дослiдження i найбiльший в Украiнi комерцiйний банк ЗАТ КБ ВлПриватбанкВ» (м.Днiпропетровськ).

Предметом дипломного дослiдження i фiнансова дiяльнiсть ЗАТ КБ ВлПриватбанкВ» по мобiлiзацii власних, залучених та запозичених джерел ресурсiв для проведення банкiвських активних операцiй у 2003 тАУ 2009 роках.

Метою дипломного дослiдження i виявлення основних факторiв оптимальностi структури власних, залучених та запозичених ресурсiв i побудова економетричноi моделi прогнозування оптимальних напрямкiв формування структури ресурсноi бази банку, яка маi ключову цiльову функцiю тАУ максимiзацiя рентабельностi власного та мобiлiзованого капiталiв банку.

Згiдно з метою та завданням на виконання дипломноi роботи дослiджений наступний перелiк питань:

1. У першому роздiлi дослiдженi теоретичнi питання сутностi та напрямкiв фiнансовоi дiяльностi комерцiйного банку

2. У другому роздiлi виконана практична оцiнка фiнансовоi дiяльностi ЗАТ КБ ВлПриватбанкВ» у 2003 -2009 роках

3. У третьому роздiлi дослiдженi основнi напрямки оптимiзацii фiнансовоi дiяльностi ЗАТ КБ ВлПриватбанкВ»

Методами дипломного дослiдження i тАУ структурний аналiз, первиннi статистичнi спостереження, групування та статистистичний аналiз хронологiчних рядiв параметрiв, побудова математичноi моделi розрахунку рентабельностi операцiйноi дiяльностi банку як функцii вартостi ресурсiв та дохiдностi активних операцiй, побудова розрахункового алгоритму математичноi моделi в Влелектронних таблицяхВ» EXCEL-2000 та проведення прогнозного регресiйного моделювання впливу структури джерел ресурсiв на рентабельнiсть роботи банкiвськоi установи.

РЖнформацiйно-методологiчними джерелами дипломного дослiдження були Закони Украiни, нормативно-iнструктивнi документи Нацiонального банку Украiни, монографii з питань банкiвськоi справи та банкiвськоi дiяльностi, статистична iнформацiя по дiяльностi банкiвськоi системи Украiни, публiкуiма Нацiональним банком Украiни та Асоцiацiiю украiнських банкiв на РЖнтернет-сайтах, фiнансова звiтнiсть ЗАТ КБ ВлПриватбанкВ» за 2003 тАУ 2008 роки, опублiкована в поточних та рiчних звiтах на офiцiйному РЖнтернет-сайтi банку.

Практична цiннiсть отриманих результатiв дипломного дослiдження полягаi в отриманнi об’iктивних показникiв ефективностi фiнансовоi дiяльностi по мобiлiзацii джерел ресурсiв банкiвських операцiй в ЗАТ КБ ВлПриватбанкВ» та отримання при економетричному моделюваннi статистично вагомих характеристик рiвня впливу структури джерел ресурсiв на рентабельнiсть дiяльностi банку, що i принципово важливим при розробцi стратегii фiнансовоi дiяльностi банку в умовах наслiдкiв свiтовоi фiнансовоi кризи на Украiнi. Впровадження пропозицiй i рекомендацiй щодо шляхiв оптимiзацii структури залучених та запозичених коштiв в комерцiйному банку, наданих в дипломнiй роботi, дозволить:

зосередити увагу банкiвських установ на доцiльностi оптимальних структурних обсягiв залучення коштiв вiдносно рiвня статутного капiталу з точки погляду на максимальний рiвень досягнення дивiдендноi рентабельностi роботи комерцiйного банку;

звернути увагу акцiонерiв комерцiйних банкiв на необхiднiсть оптимального нарощення власного капiталу, оскiльки результати дипломного дослiдження доводять, що максимум частки ринку залучених коштiв не i основою для максимуму дивiдендноi доходностi акцiонерного капiталу банку, та навпаки, iснуi нелiнiйна функцiя рентабельностi вiд структурноi частки власного капiталу з можливим максимумом в районi 19-20%.

ЗМРЖСТ

ВСТУП

РОЗДРЖЛ 1. СУТНРЖСТЬ ТА НАПРЯМКИ ФРЖНАНСОВОРЗ ДРЖЯЛЬНОСТРЖ КОМЕРЦРЖЙНОГО БАНКУ

1.1 Фiнансова дiяльнiсть комерцiйного банку як об’iкт управлiння

1.2 Структура джерел власного, залученого та запозиченого капiталу банку та методи управлiння ними в контекстi фiнансовоi дiяльностi банку

1.3 Оцiнка ризикiв розмiщення фiнансових ресурсiв банку та методи iх мiнiмiзацii

РОЗДРЖЛ 2. ОЦРЖНКА ФРЖНАНСОВОРЗ ДРЖЯЛЬНОСТРЖ ЗАТ КБ ВлПРИВАТБАНКВ» У 2003 -2009 РОКАХ

2.1 Характеристика дiяльностi та рейтингове мiсце КБ ВлПриватбанкВ» в банкiвськiй системi Украiни

2.2 Характеристика динамiки та структури власного, залученого i запозиченого капiталу КБ ВлПриватбанкВ» у 2006 -2008 роках

2.3 Аналiз активних операцiй КБ ВлПриватбанкВ» у 2006 тАУ2008 роках

2.4 Коефiцiiнтний аналiз показникiв фiнансовоi дiяльностi банку

2.5 Оцiнка рiвня ризикiв фiнансовоi дiяльностi КБ ВлПриватбанкВ»

РОЗДРЖЛ 3. ОСНОВНРЖ НАПРЯМКИ ПРЖДВИЩЕННЯ РЕЗУЛЬТАТРЖВ ФРЖНАНСОВОРЗ ДРЖЯЛЬНОСТРЖ ЗАТ КБ ВлПРИВАТБАНКВ»

3.1 Методологiя управлiння вартiстю формування джерел ресурсiв банку при стратегii максимального прибутку банку та заданiй нормi ризику розмiщення ресурсiв в активнi операцii

3.2 Методологiя застосування кореляцiйно-регресiйного iнструментарiю для оптимiзацii управлiння вартiстю формування джерел ресурсiв банку при стратегii максимiзацii рентабельностi активiв

3.3 Кореляцiйно-регресiйний аналiз впливу структури джерел ресурсiв на рiвень прибутковостi дiяльностi КБ ВлПриватбанкВ»

ВИСНОВКИ

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ (ЛРЖТЕРАТУРИ)

ДОДАТКИ

ВСТУП

Банкiвський менеджмент тАУ наука про системи управлiння всiма аспектами дiяльностi комерцiйного банку для досягнення його стратегiчних цiлей i забезпечення фiнансовоi стiйкостi та надiйностi. До предмета банкiвського менеджменту належать усi сфери банкiвськоi дiяльностi тАУ органiзацiйна, економiчна i соцiальна. Банкiвський менеджмент маi певну специфiку, зумовлену характером банкiвськоi дiяльностi та особливостями здiйснення банкiвських операцiй.

Комерцiйний банк тАУ це об'iкт банкiвського менеджменту, фiнансовий iнститут, який пропонуi широкий спектр послуг iз кредитування, заощадження коштiв i проведення платежiв. Банк виконуi рiзноманiтнi фiнансовi функцii щодо будь-якого пiдприiмства в економiцi, а також i провiдником монетарноi полiтики держави. Специфiчною особливiстю банкiвськоi дiяльностi i те, що банки працюють здебiльшого з чужими грошима, якi тимчасово акумульовано на iхнiх рахунках. Тому надiйнiсть окремого банку та банкiвськоi системи в цiлому розглядають як необхiдну умову iхньоi дiяльностi. Конкретнi об'iкти управлiння тАУ це органiзацiя та персонал банку, фiнансова структура (будова) банку в цiлому, банкiвський капiтал, залученi та запозиченi кошти, банкiвськi активи, банкiвськi продукти, внутрiшнi операцii, iнформацiйнi потоки, матерiальнi активи, бухгалтерський процес i звiтнiсть, фiнансовi результати та податки, безпека, зв'язки з громадськiстю, фiнансовий iнструментарiй тощо.

Основнi завдання банкiвського менеджменту:

- забезпечення прибутковоi дiяльностi;

- задоволення потреб клiiнтiв;

- контроль за банкiвськими ризиками.

Складники банкiвського менеджменту :

- стратегiчний менеджмент i планування;

- органiзацiйний менеджмент;

- операцiйний менеджмент;

- фiнансовий менеджмент.

Операцiйний менеджмент спрямовано на реалiзацiю стратегiчних рiшень у процесi щоденного управлiння банком. Операцiйний менеджмент включаi управлiнськi дii з формування ресурсноi бази банку (капiтал, зобов'язання), проведення активних кредитних, iнвестицiйних, мiжбанкiвських та iнших операцiй. У широкому розумiннi до операцiйного менеджменту банку належить i управ-лiння банкiвськими фiнансами: дотримання нормативних вимог, пiдтримання лiквiдностi банку, рацiональне управлiння активами та пасивами, управлiння банкiвськими ризиками.

Фiнансовий менеджмент охоплюi питання, пов'язанi з управлiнням фiнансовими процесами, що перебувають у компетенцii банку. Фiнансова дiяльнiсть комерцiйного банку тАУ це дiяльнiсть, яка спричиняi змiни розмiру та складу власного i залученого/запозиченого капiталу банку.

Актуальнiсть теми дипломноi роботи полягаi в нагальнiй важливостi дослiдження питання оптимальностi структури джерел ресурсноi бази банку з позицii досягнення максимальноi рентабельностi дiяльностi банку в умовах наслiдкiв свiтовоi фiнансовоi кризи та рiзкого скорочення джерел розширення ресурсноi бази комерцiйних банкiв в Украiнi.

Об’iктом дипломного дослiдження i найбiльший в Украiнi комерцiйний банк ЗАТ КБ ВлПриватбанкВ» (м.Днiпропетровськ).

Предметом дипломного дослiдження i фiнансова дiяльнiсть ЗАТ КБ ВлПриватбанкВ» по мобiлiзацii власних, залучених та запозичених джерел ресурсiв для проведення банкiвських активних операцiй у 2003 тАУ 2009 роках.

Метою дипломного дослiдження i виявлення основних факторiв оптимальностi структури власних, залучених та запозичених ресурсiв i побудова економетричноi моделi прогнозування оптимальних напрямкiв формування структури ресурсноi бази банку, яка маi ключову цiльову функцiю тАУ максимiзацiя рентабельностi власного та мобiлiзованого капiталiв банку.

Згiдно з метою та завданням на виконання дипломноi роботи дослiджений наступний перелiк питань:

1. У першому роздiлi дослiдженi теоретичнi питання сутностi та напрямкiв фiнансовоi дiяльностi комерцiйного банку:

- фiнансова дiяльнiсть комерцiйного банку як об’iкт управлiння;

- структура джерел власного, залученого та запозиченого капiталу банку та методи управлiння ними в контекстi фiнансовоi дiяльностi банку;

- оцiнка ризикiв розмiщення фiнансових ресурсiв банку та методи iх мiнiмiзацii.

2. У другому роздiлi виконана практична оцiнка фiнансовоi дiяльностi ЗАТ КБ ВлПриватбанкВ» у 2003 -2009 роках:

- оцiнка дiяльностi та рейтингового мiсця ЗАТ КБ ВлПриватбанкВ» в банкiвськiй системi Украiни;

оцiнка динамiки та структури власного, залученого i запозиченого капiталу КБ ВлПриватбанкВ» у 2003 - 2009 роках;

- аналiз показникiв, ризикiв та проблем в фiнансовiй дiяльностi ЗАТ КБ ВлПриватбанкВ» у 2003 тАУ2009 роках.

3. У третьому роздiлi дослiдженi основнi напрямки оптимiзацii фiнансовоi дiяльностi ЗАТ КБ ВлПриватбанкВ»:

- запропонована методологiя управлiння вартiстю формування джерел ресурсiв банку при стратегii максимального прибутку банку та заданiй нормi ризику розмiщення ресурсiв в активнi операцii;

- побудована економетрична 6-ти параметрична багатомiрна регресiйна модель впливу структури власних, залучених та запозичених джерел в ресурснiй базi банку на рiвень рентабельностi дiяльностi банку.

Методами дипломного дослiдження i тАУ структурний аналiз, первиннi статистичнi спостереження, групування та статистистичний аналiз хронологiчних рядiв параметрiв, побудова математичноi моделi розрахунку рентабельностi операцiйноi дiяльностi банку як функцii вартостi ресурсiв та дохiдностi активних операцiй, побудова розрахункового алгоритму математичноi моделi в “електронних таблицях” EXCEL-2000 та проведення прогнозного регресiйного моделювання впливу структури джерел ресурсiв на рентабельнiсть роботи банкiвськоi установи.

РЖнформацiйно-методологiчними джерелами дипломного дослiдження були Закони Украiни, нормативно-iнструктивнi документи Нацiонального банку Украiни, монографii з питань банкiвськоi справи та банкiвськоi дiяльностi, статистична iнформацiя по дiяльностi банкiвськоi системи Украiни, публiкуiма Нацiональним банком Украiни та Асоцiацiiю украiнських банкiв на РЖнтернет-сайтах, фiнансова звiтнiсть ЗАТ КБ ВлПриватбанкВ» за 2003 тАУ 2008 роки, опублiкована в поточних та рiчних звiтах на офiцiйному РЖнтернет-сайтi банку.

Практична цiннiсть отриманих результатiв дипломного дослiдження полягаi в отриманнi об’iктивних показникiв ефективностi фiнансовоi дiяльностi по мобiлiзацii джерел ресурсiв банкiвських операцiй в ЗАТ КБ ВлПриватбанкВ» та отримання при економетричному моделюваннi статистично вагомих характеристик рiвня впливу структури джерел ресурсiв на рентабельнiсть дiяльностi банку, що i принципово важливим при розробцi стратегii фiнансовоi дiяльностi банку в умовах наслiдкiв свiтовоi фiнансовоi кризи на Украiнi.

Впровадження пропозицiй i рекомендацiй щодо шляхiв оптимiзацii структури залучених та запозичених коштiв в комерцiйному банку, наданих в дипломнiй роботi, дозволить:

зосередити увагу банкiвських установ на доцiльностi оптимальних структурних обсягiв залучення коштiв вiдносно рiвня статутного капiталу з точки погляду на максимальний рiвень досягнення дивiдендноi рентабельностi роботи комерцiйного банку;

звернути увагу акцiонерiв комерцiйних банкiв на необхiднiсть оптимального нарощення власного капiталу, оскiльки результати дипломного дослiдження доводять, що максимум частки ринку залучених коштiв не i основою для максимуму дивiдендноi доходностi акцiонерного капiталу банку, та навпаки, iснуi нелiнiйна функцiя рентабельностi вiд структурноi частки власного капiталу з можливим максимумом в районi 19-20%, яка потребуi додаткового дослiдження, оскiльки:

а) при частцi власного капiталу в пасивах тАУ 12,19% для банку “Фiнанси та кредит”(10 мiсце на ринку залучених коштiв по обсягу), рiвень рентабельностi статутного капiталу становить 19,59%;

б) при частцi власного капiталу в пасивах тАУ 12,39% для дослiдженого банку ВлПриватбанкВ»(1 мiсце на ринку залучених коштiв по обсягу), рiвень рентабельностi статутного капiталу становить 22,66%;

в) при ростi частки власного капiталу в пасивах тАУ 19,26 % для банку ВлДержавний УкрексiмбанкВ»( 7 мiсце на ринку залучених коштiв по обсягу), рiвень рентабельностi статутного капiталу зростаi до 40,09%;

г) при подальшому ростi частки статутного капiталу в пасивах тАУ 24,35 % для банку “Перший украiнський мiжнародний банк”( 15 мiсце на ринку залучених коштiв по обсягу), рiвень рентабельностi статутного капiталу знижуiться до 25,1%;

РОЗДРЖЛ 1 СУТНРЖСТЬ ТА НАПРЯМКИ ФРЖНАНСОВОРЗ ДРЖЯЛЬНОСТРЖ КОМЕРЦРЖЙНОГО БАНКУ

1.1 Фiнансова дiяльнiсть комерцiйного банку як об’iкт управлiння

Фiнансова дiяльнiсть комерцiйного банку тАУ це дiяльнiсть, яка спричиняi змiни розмiру та складу власного i залученого/запозиченого капiталу банку. (Нацiональний банк, Постанова "Про затвердження РЖнструкцii про порядок складання та оприлюднення фiнансовоi звiтностi банкiв Украiни" вiд 27.12.2007 N 480).

Фiнанси банку тАУ це особлива, специфiчна форма економiчних вiдносин, здiйснюваних шляхом обороту грошей (грошовi вiдношення), внаслiдок яких формуються, розподiляються i використовуються необхiднi для пiдприiмницькоi дiяльностi грошовi засоби, що i формою руху фiнансових ресурсiв банку.

Фiнансовi ресурси банку тАУ це сукупнiсть фондiв грошових засобiв, що формуються банком для здiйснення пiдприiмницькоi i комерцiйноi дiяльностi банку i задоволення соцiальних потреб колективу його працiвникiв. Таким чином, фiнанси банку як економiчна категорiя мають природну матерiальну основу тАУ рух фондiв грошових засобiв, iх формування (пасиви), розмiщення i використання (активи). Звiдси виникаi необхiднiсть у здiйсненнi фiнансовоi дiяль-ностi банку, тобто в проведеннi системи заходiв (дiй), направлених на пошук можливостей (джерел) формування фондiв грошових коштiв, рацiонального iх розмiщення й ефективного використання, забезпечення необхiдного для пiдтримання лiквiдностi банку спiввiдношення мiж пасивами й активами його балансу. Тобто йдеться про управлiння фiнансовою дiяльнiстю банку, однiiю з функцiй якого i економiчний аналiз його фiнансового стану.

Банкiвський менеджмент тАФ це наука про надiйнi та ефективнi системи управлiння всiма процесами та вiдносинами, якi характеризують дiяльнiсть банку. Пiд процесами та вiдносинами розумiють сукупнiсть фiнансових, економiчних, органiзацiйних i соцiальних сфер банкiвськоi дiяльностi.

За напрямами дiяльностi банкiвський менеджмент подiляють на фiнансовий та органiзацiйний. Фiнансовий менеджмент охоплюi управлiння фiнансовими процесами, що перебувають у компетенцii банку.

Фiнансовий менеджмент у банку включаi такi напрями управлiння:

активами i зобов’язаннями;

власним капiталом;

банкiвськими ризиками;

прибутковiстю;

лiквiднiстю та резервами;

банкiвськими портфелями тАФ кредитним, цiнних паперiв, реальних iнвестицiй;

процесом фiнансового планування та формування бюджетiв.

Фiнансовий менеджмент дiяльностi комерцiйного банку спрямовано на оптимiзацiю управлiння банкiвськими фiнансами. Решта ж складових системи управлiння банком формуiться з огляду на необхiднiсть забезпечення адекватноi пiдтримки фiнансовоi дiяльностi.

Стратегii управлiння фiнансами. Оскiльки мiж прибутковiстю та ризиком iснуi пряма залежнiсть, то ринкова оцiнка вартостi банку пiдвищуiться за двох обставин: пiдвищення прибуткiв за постiйного рiвня ризику або зниження ризику за умови стабiлiзацii прибутковостi. Тому i вибiр стратегiй управлiння фiнансами банку незначний тАФ iх лише двi. Першу спрямовано на максимiзацiю прибуткiв, не виключаючи при цьому можливостi зазнати збиткiв, а отже, вона i стратегiiю пiдвищеного ризику. Друга тАФ маi на метi мiнiмiзацiю ризикiв та стабiлiзацiю прибуткiв. У такий спосiб банки вимушенi постiйно балансувати мiж прибутковiстю i ризиком, вибираючи одну з цих альтернативних стратегiй. Слiд пiдкреслити, що вибiр найрацiональнiшоi стратегii управлiння i iндивiдуальним i залежить насамперед вiд настроiв, сподiвань i преференцiй власникiв (акцiонерiв) банку.

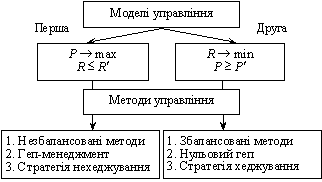

Рис. 1.1 Стратегii та методи управлiння фiнансовою дiяльнiстю банку

У формалiзованому виглядi стратегii можна описати за допомогою моделей (рис. 1.1). У першiй моделi цiльовою функцiiю i максимiзацiя прибутку (P) за умови обмеження ризику (R) через установлення максимально допустимого його значення (R'). УВадругiй - мiнiмiзацiя ризику за утримання показникiв прибутковостi на певному рiвнi, не нижчому за заданий (P').

Стратегiя максимiзацii прибутку передбачаi свiдоме прийняття ризику, характеризуiться спекулятивними тенденцiями та реалiзуiться через застосування незбалансованих пiдходiв до управлiння активами i пасивами банку (якi не передбачають вирiвнювання окремих статей балансу за обсягами чи строками). До них належать, наприклад, управлiння гепом, управлiння дюрацiiю, утримання вiдкритоi валютноi позицii, формування агресивного портфеля цiнних паперiв, проведення спекулятивних операцiй з фiнансовими деривативами. Основне завдання управлiння за такого пiдходу недопущення ситуацii переростання допустимого ризику в катастрофiчний, який загрожуi самому iснуванню банку i може призвести до банкрутства.

Стратегiю мiнiмiзацii ризику вибирають тодi, коли рiвень прибутковостi банку задовольняi керiвництво й акцiонерiв, а основною метою i стабiлiзацiя фiнансових результатiв. У цьому разi мета досягаiться за допомогою таких прийомiв управлiння, як приведення у вiдповiднiсть строкiв та обсягiв активiв i зобов’язань, чутливих до змiн вiдсотковоi ставки (фiксацiя спреду); iмунiзацiя балансу; утримання закритоi валютноi позицii; формування збалансованого портфеля цiнних паперiв (наприклад, iндексного портфеля); проведення операцiй хеджування та страхування ризикiв i т. iн. Зрозумiло, що на практицi досягти повноi вiдповiдностi активних та пасивних статей балансу неможливо, але ця стратегiя потребуi насамперед максимально можливого узгодження балансових позицiй. Завдання банкiвського менеджменту полягаi в тому, щоб забезпечити ефективну реалiзацiю вибраноi банком стратегii управлiння фiнансами.

Методи реалiзацii стратегiй. У процесi реалiзацii будь-якоi зi стратегiй використовуються двi групи методiв тАФ методи управлiння структурою балансу та методи управлiння, пов’язанi з проведенням позабалансових фiнансових операцiй (страхування, хеджування, спекулятивнi операцii з фiнансовими деривативами, арбiтраж з контрольованим ризиком i т. iн.). Методи управлiння структурою балансу досить громiздкi, складнi для реалiзацii в практичнiй дiяльностi та потребують значних витрат часу i коштiв. Натомiсть методи управлiння, що передбачають проведення позабалансових операцiй, характеризуються як зручнi, гнучкi та мобiльнi й уможливлюють швидке та рацiональне проведення реструктуризацii позицiй банку вiдповiдно до кон’юнктури ринку.

Нинi в мiжнароднiй банкiвськiй практицi удосконалення iнструментарiю управлiння фiнансовими потоками банку вiдбуваiться досить динамiчно, а новiтнi методики та фiнансовi конструкцii часто поiднують проведення балансових i позабалансових операцiй. Проте для вiтчизняних банкiв вибiр методiв управлiння досить обмежений, оскiльки нерозвиненiсть окремих сегментiв внутрiшнього фiнансового ринку, зокрема ринку фiнансових деривативiв, унеможливлюi застосування досконалих методик. Для украiнських банкiвських установ найдоступнiшими залишаються методи управлiння структурою балансу.

Об’iкти управлiння. Об’iктом управлiння фiнансовою дiяльнiстю комерцiйного банку i фiнансовi потоки, вiдображенi в динамiчному банкiвському балансi. Теоретично реальну економiчну систему, якою i банк, можна описати, користуючись численними моделями, котрi вiдображають рiзноманiтнi аспекти ii iснування та залежать вiд рiвня деталiзацii управлiнських процедур. Однак з погляду доцiльностi та повноти iнформацiйного забезпечення за модель фiнансовоi дiяльностi банку найрацiональнiше прийняти бухгалтерський баланс.

Отже, в процесi управлiння фiнансами банкiвський баланс розглядаiться як структурна модель, котра описуi фiнансову структуру та стан банку в бухгалтерських оцiнках на певний фiксований момент часу. При цьому прiоритетним i вивчення властивостей балансу як генератора доходiв i витрат банку. За такого пiдходу баланс трактуiться не як звiтна форма, а елемент методу бухгалтерського облiку, характерною ознакою якого i динамiзм. Таким чином, динамiчний баланс банку розглядаiться як об’iкт управлiння з параметрами прибутковостi та ризику.

Залежно вiд рiвня деталiзацii управлiнських процедур i завдань, що постають у процесi управлiння фiнансовими потоками банку, об’iкти управлiння можуть бути конкретизованi. Зокрема, на певних етапах управлiнського процесу об’iктами можуть стати капiтал банку, зобов’язання, портфелi кредитiв, цiнних паперiв або реальних iнвестицiй. Рiвень деталiзацii об’iктiв вибирають залежно вiд поставленоi мети та обсягiв доступноi iнформацii. Теоретично найвищий рiвень деталiзацii визначаiться рiвнем балансового рахунка IV-го порядку. За потреби можуть також використовуватися данi аналiтичного облiку, що забезпечуi можливiсть формувати кiлька об’iктiв управлiння в межах одного балансового рахунка.

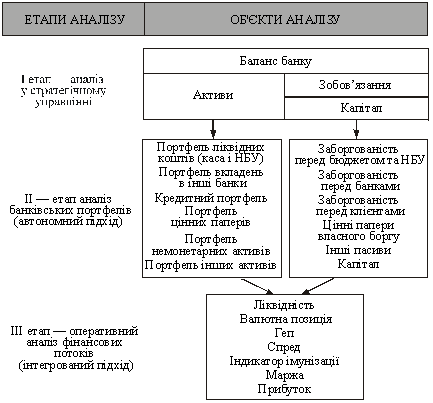

Змiст управлiнського процесу, iдентифiкацiя об’iктiв управлiння, процедури й iнструментарiй фiнансового менеджменту в банку залежать вiд загальноi спрямованостi управлiнського процесу та часового горизонту прийняття управлiнських рiшень. За цими ознаками можна виокремити три основнi етапи (блоки) процесу фiнансового управлiння банком. На першому здiйснюiться стратегiчне управлiння фiнансами банку, на другому тАФ тактичне управлiння банкiвськими портфелями, на третьому тАФ оперативне управлiння фiнансовими потоками банку. Цi етапи управлiння фiнансовою дiяльнiстю банку вiдрiзняються за рiвнем деталiзацii, складом i кiлькiстю об’iктiв управлiння та застосовуваними методами управлiння (рис. 1.2).

Рис. 1.2 Структурно-логiчна схема поетапного управлiння фiнансами банку

На першому етапi у процесi стратегiчного управлiння орiiнтуються на ринкову оцiнку власного капiталу банку. Результати фiнансовоi дiяльностi банку оцiнюються у координатах ВлприбутковiстьтАФризикВ» за допомогою укрупнених показникiв, таких як спiввiдношення мiж власним капiталом, зобов’язаннями та активами банку, конкурентний рiвень прибутку на активи (ROA) та прибутку на капiтал (ROE).

Показники, що характеризують банкiвськi ризики, теж модифiкуються залежно вiд особливостей управлiнського процесу. Ризик банку у довгостроковому аспектi характеризуiться показником мультиплiкатора капiталу (МК), який розраховують як вiдношення активiв банку до його капiталу. Що вище значення мультиплiкатора капiталу, то ризикованiша фiнансова структура банку. Традицiйним iнструментарiiм дослiдження i методика декомпозицiйного аналiзу прибутку на власний капiтал, вiдома в теорii корпоративних фiнансiв як модель Дюпона. Менеджмент банку може використовувати методику декомпозицiйного аналiзу в процесi фiнансового планування. Цей пiдхiд застосовуiться для визначення цiльового рiвня прибутку, необхiдного для досягнення наперед заданих параметрiв фiнансовоi дiяльностi банку (ROE i ROA) за фiксованоi фiнансовоi структури (МК).

На другому етапi об’iктом управлiння i окремi банкiвськi портфелi, кiлькiсть та склад яких визначаiться необхiдним рiвнем деталiзацii (один iз можливих варiантiв класифiкацii див. рис. 1.2). З погляду iнформацiйного забезпечення в основу класифiкацii портфелiв найзручнiше покласти тi самi ознаки, за якими класифiковано балансовi рахунки в Планi рахункiв бухгалтерського облiку комерцiйних банкiв Украiни. Але слiд пам’ятати, що класифiкацiйну ознаку вибирають залежно вiд мети управлiнського процесу, а тому не обов’язково пов’язувати ii тiльки з бухгалтерськими рахунками. Вибiр методiв управлiння портфелями не залежить вiд рiвня деталiзацii управлiнських процедур, а визначаiться специфiкою того чи iншого виду портфельних активiв (кредити, цiннi папери, реальнi iнвестицii, валютнi кошти i т. iн.).

Особливiсть другого етапу полягаi у прийняттi управлiнських рiшень щодо кожного окремого банкiвського портфеля. В такому разi портфелi розглядаються в координатах ВлдохiднiстьтАФризикВ» iзольовано, без урахування взаiмозв’язкiв з iншими портфелями. При цьому управлiнськi рiшення спрямовано на пошук оптимальноi структури та складу кожного банкiвського портфеля. Зрозумiло, що за умови формування всiх портфелiв за принципом максимiзацii дохiдностi та обмеження допустимого ризику вартiсть капiталу банку за iнших однакових умов зростатиме. Проте автономне управлiння банкiвськими портфелями не даi змоги оптимiзувати загальну структуру балансу та фiнансовi показники дiяльностi банку.

Це завдання вирiшуiться на третьому етапi в процесi оперативного управлiння фiнансовими потоками банку. На цьому етапi застосовують методи iнтегрованого управлiння балансом банку, об’iднанi назвою Влуправлiння активами i пасивами банкуВ» (УАП). Оперативне управлiння активами i пасивами пов’язане насамперед зi щоденним управлiнням банкiвським балансом, яке здiйснюiться з позицiй оцiнювання спiввiдношення ВлприбутоктАФризикВ». Цей пiдхiд базуiться на виявленнi iнтегральних показникiв, якi характеризують спiввiдношення активiв i пасивiв банку. РЖнтегральнi показники дiстають через ВлзгортанняВ» окремих показникiв i розглядають як загальносистемнi характеристики.

Прибутковiсть характеризуiться традицiйними для банкiвськоi дiяльностi показниками (прибуток, маржа, спред) та похiдними вiд них тАФ чиста процентна маржа, чистий спред, маржа прибутку та iн. Показники прибутковостi за своiм економiчним змiстом iнтегральнi, оскiльки розраховуються ВлзгортаннямВ» доходiв i витрат (й у грошовому вимiрi, й у вiдсотках).

У процесi оперативного управлiння показники ризикованостi конкретизуються для кожного виду ризику. До iнтегральних показникiв, якi вiдображають рiвень ризикованостi фiнансовоi дiяльностi банку, належать: розрив лiквiдностi тАФ невiдповiднiсть мiж строками та сумами активiв i зобов’язань (ризик незбалансованоi лiквiдностi); геп тАФ дисбаланс мiж активами та зобов’язаннями, чутливими до змiни вiдсотковоi ставки на ринку протягом певного перiоду (вiдсотковий ризик); валютна позицiяВатАФ рiзниця мiж сумою активiв i зобов’язань у тiй самiй iноземнiй валютi (валютний ризик); iндикатор iмунiзацii балансу тАФ розрив мiж дюрацiiю активiв та дюрацiiю пасивiв банку (ринковий та вiдсотковий ризики). Зв’язки мiж прибутком i ризиком банку формалiзуються в процесi побудови системи аналiтичних моделей.

Мiж показниками прибутковостi та ризику iснують як функцiональнi, так i стохастичнi залежностi, виявлення котрих даi змогу сформувати систему аналiтичних моделей. Такi моделi i ефективним iнструментом iнварiантного аналiзу для оцiнювання ймовiрних наслiдкiв прийняття тих чи iнших управлiнських рiшень за рiзних сценарiiв змiни кон’юнктури фiнансового ринку. З моделей, побудованих на основi детермiнованих функцiональних залежностей мiж прибутком i ризиком, можна назвати такi: модель гепу, модель iмунiзацii балансу, модель валютного метчингу.

Одне з найважливiших i складних завдань, що постаi у сферi фiнансовоi дiяльностi перед менеджментом банку, полягаi в балансуваннi мiж прибутковiстю та ризиком, пошук iх оптимального спiввiдношення. Критерiiм оптимальностi в такому разi i мета дiяльностi комерцiйного банку, сформульована як максимiзацiя ринковоi вартостi власного капiталу (пiдвищення вартостi для акцiонерiв).

Банки тАФ це здебiльшого акцiонернi товариства, тому ринкова оцiнка власного капiталу банку визначаiться обсягом капiталiзацii, тобто сумарною курсовою вартiстю випущених акцiй, що мають регулярнi котирування. З цього випливаi, що найлiпшими управлiнськими рiшеннями треба визнати тi, котрi забезпечують зростання котирувань банкiвських акцiй. Ринкова цiна акцiй банку зростаi за двох обставин: очiкуiться пiдвищення дивiдендних виплат за незмiнного ризику або зниження ризику за стабiльноi прибутковостi. Ситуацiю пiдвищення прибуткiв за умови одночасного зниження ризику слiд визнати суто умоглядною, котра якщо й трапляiться в реальному життi, то лише як рiдкiсний виняток. Зi сказаного логiчно випливаi, що оскiльки всi управлiнськi рiшення мають спрямовуватися на пiдвищення ринковоi цiни акцiй банку, то очiкуваний вплив цих рiшень на котирування акцiй можна оцiнити лише в процесi аналiзу спiввiдношення прибутку та ризику, адже саме цей механiзм працюi на ринку.

У практичнiй дiяльностi для оцiнювання дiяльностi банку використовують такi показники прибутковостi, розрахованi за даними бухгалтерського облiку та фiнансовоi звiтностi банку.

1. Процентна маржа (процентний прибуток) банку визначаiться як рiзниця мiж процентними доходами та процентними витратами.

2. Непроцентна маржа (непроцентний прибуток) банку обчислюiться як рiзниця мiж непроцентними доходами (комiсiйнi доходи, прибуток вiд торговельних операцiй, отриманi штрафи тощо) та непроцентними витратами (комiсiйнi витрати, витрати на утримання персоналу, експлуатацiйнi витрати тощо). Показник непроцентноi маржi часто буваi вiд’iмним, оскiльки непроцентнi витрати, як правило, перевищують непроцентнi доходи.

3. Прибуток до оподаткування обчислюiться як рiзниця мiж загальними доходами та загальними витратами i складаiться з процентноi та непроцентноi маржi.

4. Чистий прибуток це прибуток, що залишаiться в розпорядженнi банку пiсля виплати податкiв (прибуток пiсля оподаткування).

Наведенi показники прибутковостi вимiрюються в грошових одиницях i значною мiрою залежать вiд розмiрiв банку, а через це не придатнi для порiвняльного аналiзу. Тому для виявлення ефективностi роботи банку здебiльшого застосовують вiдноснi показники прибутковостi.

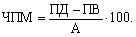

5. Чиста процентна маржа (ЧПМ) визначаiться як вiдношення рiзницi мiж процентними доходами (ПД) i процентними витратами (ПВ) до активiв (А) банку, %:

(1.1)

(1.1)

Чиста процентна маржа може обчислюватися щодо робочих або загальних активiв. У деяких краiнах органи регулювання банкiвськоi дiяльностi вважають за доцiльне знаменником цього показника брати активи, якi приносять дохiд (робочi активи). Така думка ТСрунтуiться на тому, що процентний прибуток потрiбно порiвнювати лише з тiiю частиною активiв, яка генеруi сукупнi доходи банку. За методикою НБУ чиста процентна маржа обчислюiться щодо загальних активiв банку. Пропонований метод обчислення маi на метi оптимiзувати спiввiдношення робочих та неробочих активiв банку, оскiльки активи, за якими не отримуiться дохiд, значно знижують показник чистоi процентноi маржi.

6. Чиста непроцентна маржа обчислюiться як вiдношення непроцентного прибутку до загальних активiв банку.

7. Чиста маржа операцiйного прибутку визначаiться вiдношенням рiзницi мiж операцiйними доходами та операцiйними витратами (включаючи процентнi) до загальних активiв банку.

Цей показник можна подати у виглядi двох складових тАФ процентного прибутку на одиницю активiв та непроцентного прибутку на одиницю активiв. Такий подiл даi уявлення про спiввiдношення доходiв вiд основноi дiяльностi (кредитiв, iнвестицiй, лiзингу тощо) та непроцентних доходiв, одержаних вiд надання платних фiнансових послуг клiiнтам. РЖз загостренням конкуренцii банки шукають новi, ВлнетрадицiйнiВ» джерела доходiв, якi дають змогу диверсифiкувати дiяльнiсть i пiдвищувати величину сукупного прибутку за рахунок непроцентних доходiв.

8. У випадках, коли непроцентна маржа банку маi вiд’iмне значення i розрахунок ii спiввiдношення з активами втрачаi сенс, доцiльно використовувати показник вiдношення непроцентних доходiв до загальних активiв. Вiн характеризуi залежнiсть банку вiд таких видiв дiяльностi, котрi не пов’язанi з одержанням процентiв (торговельнi операцii, комiсiйнi, непередбаченi доходи).

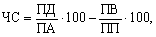

9. Чистий спред (ЧС) i традицiйним показником прибутковостi банку i визначаiться як рiзниця мiж середньозваженими вiдсотковими ставками за активами та за пасивами банку, %:

(1.2)

(1.2)

де ПА тАФ активи, що приносять процентний дохiд; ПП тАФ пасиви, за якими виплачуються проценти.

Структура джерел власного, залученого та запозиченого капiталу банку та методи управлiння ними в контекстi фiнансовоi дiяльностi банку

Ресурси комерцiйного банку тАУ це сукупнiсть грошових коштiв, що знаходяться у його розпорядженнi i використовуються ним для виконання активних операцiй. Операцii, завдяки яким комерцiйнi банки формують своi ресурси, мають назву пасивних.

Згiдно з джерелами утворення банкiвських ресурсiв в iснуючiй банкiвськiй практицi ресурси комерцiйних банкiв подiляють на власнi, залученi та запозиченi.

РЖснуi також класифiкацiя розподiлу ресурсноi бази банку на депозитнi та недепозитнi джерела:

а) до депозитних джерел вiдносять депозити iнших банкiв, поточнi та депозитнi кошти юридичних осiб, поточнi та депозитнi кошти фiзичних осiб, залученi кошти за борговими цiнними паперами, емiтованими банком;

б) до недепозитних джерел вiдносять власний капiтал, прибуток банку, мiжбанкiвськi кредити, поточну кредиторську заборгованiсть за нарахованими, але несплаченими вiдсотками, нарахованими, але несплаченими податками, тимчасовi транзитнi кошти кредиторськоi заборгованостi в операцiях.

В табл.1.1 наведена структур

Вместе с этим смотрят:

РЖнкорпорацiя та консолiдацiя як первиннi форми систематизацii банкiвського законодавства Украiни

Автоматизацiя в банкiвськiй сферi

Автоматизована банкiвська система у ЗАТ КБ "ПриватБанк"

Аккредитивная форма расчётов: сущность, виды и порядок применения

Актуальные проблемы и споры в автостраховании