Развитие российского рынка IPO

1. Общие сведения о рынке IPO

1.1 IPO для предприятий. Преимущества IPO для российских предприятий

1.2 Проблема выбора биржи отечественными предприятиями для проведения IPO

1.3 Подбор партнеров по IPO, способы размещения акций и подготовка к первичному размещению

1.4 Выход компании на биржу

1.5 Работа с инвесторами после размещения

2. История развития российского IPO с момента первичных размещений

3. Подведение итогов развития российского IPO

4. Мировой кризис и рынок IPO

Заключение

Библиография

ВведениеВ процессе своего жизненного цикла предприятие сталкивается со многими трудностями. Основная из них, на мой взгляд - где взять достаточное количество денежных ресурсов для своего развития. Ведь чтобы не стоять на месте и не "гнить" предприятие должно развиваться, а для этого нужны определенные капиталовложения. Чем больше предприятие, тем большая сумма денег ему нужна. Конечно, первым вариантом для каждого из них является получение кредитов в банке. Но наступает момент, когда ни один банк не в силах обеспечить запросы компаний, даже если у нее безупречная кредитная история. Тогда предприятие решает привлечь необходимую ему сумму извне. Одним из наиболее эффективных и, главное, дешевых способов для предприятий, особо нуждающихся в крупных активах, на мой взгляд, является привлечение иностранных инвестиций. И для того чтобы привлечь большее количество иностранных инвесторов, предприятия решают выдвинуть предложение неопределенно широкому кругу лиц с целью продать свои акции на специально организованной биржевой площадке. Такое публичное предложение называется IPO. С точки зрения технологии, сделки в процессе IPO ничем не отличаются от обычных сделок купли-продажи. Это переход прав собственности, но только через публичное предложение на открытом рынке. Изменились технологии, но мотивы участников остались неизменными - стремление к получению прибыли. За последние лет 500 всплески активности в экономической жизни человечества так или иначе строились вокруг бирж. Приведу лишь несколько примеров:

1531 г. - создание первой фондовой биржи в Антверпене.

1611 г. - открытие старейшей из ныне действующих бирж (Амстердамской).

1773 г. - создание Лондонской фондовой биржи.

1968 г. - создание системы NASDAQ.

1990-х гг. - попытка создания "новой экономики" в США.

Биржа появляется в поле зрения команды, проводящей IPO, практически на финишной прямой, когда определены цели и задачи публичного размещения акций, проведена необходимая аналитическая работа, сформирован круг участников, определен момент выхода на открытый рынок.

Как больше половины людей в мире не мыслят свою жизнь без кредита, так и любое крупное предприятие, рано или поздно становится участником рынка IPO. Поэтому тема рынка IPO сейчас актуальна, особенно для России, которая сравнительно недавно вышла на этот рынок и очень быстро набирала на нем обороты до кризиса мировой экономики 2007 года.

Цель моей курсовой работы состоит в изучении рынка IPO и определении на нем места России сначала вступления на него и до сегодняшнего момента.

Для выполнения поставленной мной цели я выполнила следующие задачи:

1) воспользовалась материалом, опубликованным в немало известных журналах о рынках IPO и определила, что это за рынок и какие существуют правила вступления на него, и, как следствие, выделила проблемы, существующие по этому поводу у отечественных предприятий, что изложила в первой главе своей работы.

2) изучение статистической информации и исследований, противоречивые мнения специалистов, все это помогло мне понять, какое место занимала на данном рынке Россия в период вступления на данный рынок и в период бурного развития деятельности на нем, что показала во второй главе.

3) изучение информации расположенной на специальных сайтах, помогло изучить деятельность России на рынке IPO в период начала кризиса и в настоящее время, а также сравнить ее с деятельностью других стран, поставить прогнозы на будущее, о чем излагаю в последней главе моей курсовой работы.

Конечно, кризис мировой экономики затормозил развитие рынка IPO во многих странах, не только в России. Инвесторы более тщательно подбирают объекты для капиталовложений, а предприятия ждут более удобного случая для размещения своих акций. Но многие начинают понимать, что кризисное состояние конечно, и понемногу возобновляют свою деятельность на данном рынке. Будем надеяться на то, что Россия и отечественные предприятия в скором времени не только вернуться к размаху своей деятельности на рынке IPO, но и с успехом будут продолжать свое развитие на нем.

1. Общие сведения о рынке IPO

1.1 IPO для предприятий. Преимущества IPO для российских предприятий

Одним из наиболее эффективных способов привлечения иностранных инвестиций является вывод предприятий на мировой фондовый рынок. На западе размещение акций на фондовой рынке уже давно является одним из основных инструментов финансирования дальнейшего развития компании. Привлечение финансовых средств в ходе IPO позволяет приобрести компании необходимые для расширения активы которые компания не может купить за собственные средства и на приобретения которых считает невыгодным брать кредит.

В буквальном переводе с английского IPO (Initial Public Offering) - первоначальное публичное предложение. Обычно этот термин обозначает предложение, которое та или иная компания выдвигает неопределенно широкому кругу инвесторов с целью продать им свои акции на специально организованной биржевой площадке. Первое российское IPO - размещение на бирже акций компании "РБК Информационные Системы", состоялось 18 апреля 2002 г. Интерес к этому сектору работы на фондовом рынке не ослабевает.

IPO открывает путь к более дешевым источникам капитала за счет повышения уровня публичности компании и позволяет снизить стоимость привлеченного финансирования. Так же IPO способствует оптимизации структуры капитала и получению более эффективного доступа к рынкам капитала, в том числе западным, а так же открывает новые возможности для развития бизнеса и консолидации рынка.

Для многих отечественных компаний с иностранным капиталом выход на IPO является приоритетным требованием иностранных акционеров, которые стремятся таким образом увеличить прибыль и диверсифицировать риски, связанные с продажей своих акций.

В силу различных требований к публичным компаниям, таких как раскрытие информации об акционерах, прозрачная структура, высокие темпы роста и успешная кредитная история, рассматривать IPO как способ привлечения средств могут лишь несколько десятков отечественных компаний из различных отраслей.

К ним относятся уже упомянутые предприятия с долей иностранного капитала (западные инвесторы изначально вкладывали средства только в быстрорастущий бизнес, где отлаживали процессы в соответствии с западными же требованиями), а также наиболее прогрессивные отечественные компании, преимущественно сырьевые и телекоммуникационные. Остальным потребуется чуть больше времени, чтобы стать публичной компанией

Преимуществами привлечения инвестиций с помощью выхода на международный фондовый рынок российских предприятий являются:

1. получение минимум в 3-5 раз более высокой рыночной оценки компании по сравнению с российской.

2. доступ к фондовому рынку в сотни раз более капиталоёмкому, чем российский, гораздо эффективнее организованному, обладающему значительно более широким набором инструментов и механизмов финансирования, точно отвечающих целям и задачам эмитента, и склонному финансировать даже небольшие по размерам компании.

3. обеспечение повышенной ликвидности акций, недостижимой на российском рынке ценных бумаг, и превращение их за счёт этого в средство платежа: ликвидно торгуясь на престижных зарубежных площадках, акции российской компании могут быть применены в качестве залога для получения долгового финансирования, использованы вместо денежных средств для приобретения других компаний, оплаты консалтинговых услуг, поощрения среднего и высшего менеджмента. При необходимости владельцы компании могут продавать их мелкими партиями через биржевые механизмы широкой массе портфельных инвесторов, обеспечивая личные потребности в свободных денежных средствах без потери контроля над бизнесом.

4. акционерное финансирование не создаёт долгового бремени и необходимости выплачивать проценты.

5. лучшие условия для сохранения контроля за предприятием: для привлечения определенного объема средств может потребоваться выпустить в 3-5 раз меньше новых акций, что означает гораздо меньшее размывание пакета первоначальных владельцев. В результате компания имеет больше шансов отдать малый пакет своих акций (ниже блокирующего) и при этом привлечь значительный объем финансирования. Более того, продажа акций на рынке ценных бумаг означает их реализацию не "в одни руки", а распылённым акционерам, каждый из которых не способен и не стремится сколько-нибудь контролировать бизнес компании-эмитента.

6. повышение общего статуса, кредитного рейтинга и престижа компании, что позволяет ей легче налаживать коммерческие связи и привлекать заёмные средства за рубежом, где эти средства остаются гораздо более дешевыми, чем в России, и предоставляются на гораздо более длительные сроки.

7. усиление экономической безопасности владельцев компании, получившей американский публичный статус, за счёт перевода в международную плоскость административных, политических и страновых рисков.

1.2 Проблема выбора биржи отечественными предприятиями для проведения IPO

Отечественные компании осуществляли IPO на двух российских биржах - РТС и ММВБ.

При выборе биржи в первую очередь следует учитывать, какие страны являются основными потребителями продукции компании. Но мало кто из потенциальных эмитентов рассматривает западные биржи в качестве площадки для своего первого размещения. Это объясняется более высокими издержками на IPO на Западе - как денежными, так и в области раскрытия информации.

Однако выгоды от работы на западных рынках существенно превышают издержки. Западный фондовый рынок значительно стабильнее российского, на нем ниже вероятность спекуляций и больше возможностей привлечь крупный объем финансирования.

В качестве потенциальных западных площадок для отечественных компаний сейчас можно рассматривать AIM и NASDAQ - подразделения LSE и NYSE соответственно. И та и другая биржи торгуют акциями российских предприятий с западным капиталом и заинтересованы в дальнейшем сотрудничестве.

В зависимости от целей и предпосылок размещения компании выбирают различные механизмы IPO - выпуск ADR, размещение в России и на западных биржах, однако основными критериями при выборе площадки и механизма для размещения остаются:

1. цена размещения/потенциал роста котировок;

2. целевая группа инвесторов (российские/иностранные, - стратегические/институциональные/спекулятивные/фонды и т.д.);

3. размеры компании;

4. активность торгов/ликвидность акций;

инвестор акция продажа инвестиция

5. требования по раскрытию информации в ходе и после размещения и уровень ответственности менеджмента за организацию данного процесса;

6. сроки реализации проекта;

7. затраты, связанные с тем или иным механизмом размещения;

8. традиционные рынки, на которых котируются компании отрасли;

9. имиджевые эффекты.

1.3 Подбор партнеров по IPO, способы размещения акций и подготовка к первичному размещениюОсновными партнерами компании при подготовке к IPO и непосредственно в процессе размещения на бирже, как я выяснила, являются банк-андеррайтер, который обычно выступает в роли координатора всего проекта. От него зависит, удастся ли компании выйти на рынок на подъеме, а также структура будущих владельцев акций компании и, следовательно, стабильность будущих торгов. Это обычно юридическая компания, аудиторская фирма или PR-агентство. К выбору этих партнеров нужно подходить особенно внимательно. Поэтому в качестве андеррайтера лучше привлекать компанию, которая обладает большой клиентской базой и известна на рынке, где будет происходить размещение. Для отечественных предприятий основными критериями выбора банка-андеррайтера были стоимость, в которую он оценивал компанию, объем эмиссии, предлагаемая структура, место и сроки размещения, а также вознаграждение, которое банк требовал за свои услуги. Надо сказать, что эти параметры у разных банков отличаются довольно сильно, например, в ходе проведения тендера назывались сроки подготовки к эмиссии от полугода до полутора лет. Чтобы определить, какой период действительно является реальным, им пришлось проделать довольно большую работу по сбору частных мнений инвесторов и по подготовке детального проекта. Итоговый срок составил восемь месяцев. Что касается аудиторов и юристов, то их можно и нужно выбирать заранее, так как еще до выхода на IPO компании требуются аудированная отчетность и юридически прозрачная структура.

Публичная компания может привлекать акционерное финансирование используя следующие основные механизмы:

1) частное размещение. Выпущенные акции являются ограниченными в распространении на 2 года, то есть не могут продаваться неквалифицированным (частным, средним и мелким) инвесторам в течение этого периода. Некоторые из ограничений снимаются по истечении первого года. При этом каждый отдельный держатель ограниченных акций имеет право продавать до 1% их общего объема в квартал. Акции в данном случае оцениваются с 30-35% дисконтом по отношению к среднеквартальной цене, предшествующей привлечению финансирования.

2) публичное размещение. Компания выпускает свободные от ограничений акции, свободно торгующиеся на рынке ценных бумаг. Цена акций устанавливается с 7% -10% дисконтом к среднеквартальной цене на дату финансирования. Чем лучше ликвидность и финансовые показатели компании, тем меньше дисконт по размещаемым акциям.

Для первичного размещения акций необходимо провести оптимизацию внутренних процессов компании. Так как подготовка к IPO это процесс долговременный, то его нужно начинать заранее. Средний срок между принятием решения о возможном первичном размещении и началом биржевых торгов для российских компаний составляет около четырех лет. Это время необходимо для того, чтобы сделать прозрачной юридическую структуру компании, заработать репутацию благонадежного заемщика (провести программы вексельных и облигационных займов), повысить известность бренда компании - иными словами, стать узнаваемыми на рынке, где впоследствии будет производиться размещение.

Проводимые мероприятия во многом схожи с теми, что требуются от компании при выходе на публичный рынок с облигациями, в первую очередь, это проведение аудита по международным стандартам финансовой отчетности, повышение качества корпоративного управления и упорядочение юридической структуры.

Предельно важные моменты на этапе подготовки эмитента к IPO - допуск ценной бумаги к торгам на бирже и прохождение процедуры листинга, так как включение ценной бумаги в котировальные списки фондовой биржи позволяет существенно расширить круг инвесторов эмитента:

1) институциональные инвесторы.

Ценные бумаги, включенные в котировальные списки фондовой биржи, могут иметь признаваемую биржевую котировку, используемую для оценки стоимости чистых активов, налогообложения;

2) коллективные инвестиции.

Управляющие компании могут инвестировать пенсионные накопления только в ценные бумаги, включенные в котировальные списки фондовой биржи;

3) кредитные организации.

При бухгалтерском учете вложений в ценные бумаги и операций с ценными бумагами банки могут относить к "котируемым" только ценные бумаги, прошедшие процедуру листинга на фондовой бирже;

4) срочный рынок.

Запуск в обращение срочных биржевых контрактов (фьючерсов и опционов) на ценные бумаги возможен только по ценным бумагам, включенным в котировальные списки фондовой биржи;

5) частные инвесторы.

Осуществлять маржинальные сделки можно только с ценными бумагами, включенными в котировальный список первого уровня.

6) иностранные инвесторы.

Выпуск депозитарных расписок возможен только на ценные бумаги, прошедшие листинг на российской бирже. При покупке в первую очередь отдается предпочтение ценным бумагам, присутствующим в котировальных списках.

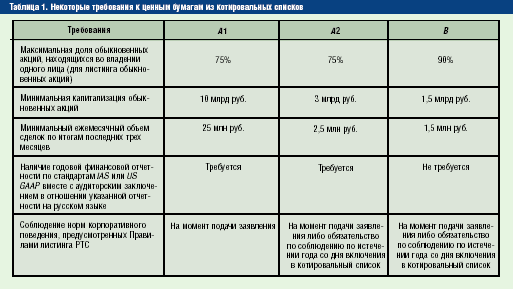

Действующее Положение о деятельности по организации торговли на рынке ценных бумаг, утвержденное Приказом ФiР России № 04-1245/ПЗ-Н от 15 декабря 2004 г., устанавливает ряд требований к ценным бумагам из котировальных списков. Выделю некоторые из них:

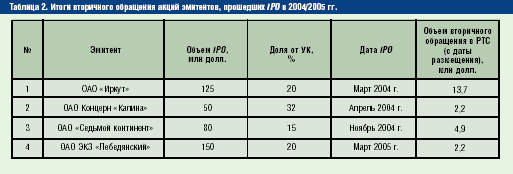

Для участников рынка ценных бумаг жизненно важно наличие ликвидного вторичного рынка. Проведение процедуры IPO - стартовый момент для ценной бумаги. В действующем российском законодательстве нет нормы, устанавливающей минимальную долю акций, находящихся в свободном обращении. Проведение IPO способно лишь отчасти гарантировать присутствие такой доли на открытом рынке у "новых" компаний. Приведу пример итогов вторичного обращения акций эмитентов, осуществивших процедуру IPO в 2004/2005 гг.:

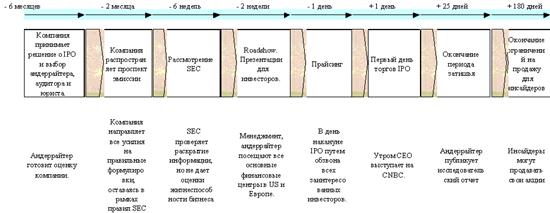

1.4 Выход компании на биржуПримерно за год до предполагаемой даты IPO компания должна определиться с андеррайтером. Обычно для этого проводится тендер. В отдельных случаях андеррайтером становится банк, с которым у компании уже есть совместные проекты, например размещение облигаций. Вместе с андеррайтером, как я выяснила, обсуждаются предварительные детали проекта IPO: окончательно выбирается биржевая площадка, определяются диапазон возможной цены размещения и размер пакета акций, выставляемого на торги, а также желаемая структура инвесторов. При необходимости примерно за три-четыре месяца до IPO регистрируется дополнительная эмиссия акций.

Непосредственная подготовка к выходу на биржу занимает четыре - шесть месяцев в зависимости от того отечественный это рынок или международный, после чего осуществляется IPO. По мнению аналитиков - наиболее разумной стратегией является максимальная подготовка к IPO и выжидание благоприятной рыночной ситуации.

Делаю вывод, что к основным факторам, влияющим на выбор времени IPO, относятся как готовность самой компании к реализации этого проекта, так и состояние рынка. От рынка зависит готовность принять новую эмиссию акций: так, не стоит размещаться, если в течение той же недели планируется первичное размещение, например, еще десяти компаний. На каждой бирже, как я выяснила, существуют типично "закрытые", то есть не очень благоприятные для размещения периоды рынка. Но даже при учете внешних факторов рыночные условия могут быстро измениться, поэтому неопределенность успеха IPO будет сохраняться до самого конца его проведения.

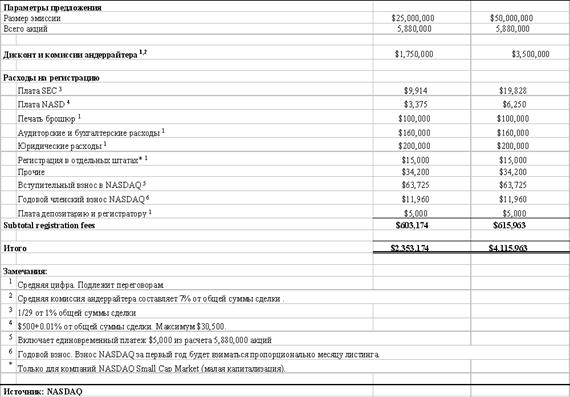

В результате моих исследований, я выявила, что при осуществлении IPO так же играет очень важную роль предварительный маркетинг. Его целью является получение отклика инвесторов для определения точного размера и ценового диапазона размещения. Информация, полученная в ходе предварительного маркетинга, также помогает менеджменту компании лучше подготовиться. Основой предмаркетинга, как выяснилось, служат аналитические отчеты, составленные аналитиками банков - членов синдиката размещения. Последовательность реализации данного вида финансирования для средних и умеренно-крупных российских компаний такова. Сначала организуется частное размещение акций и/или облигаций компании квалифицированным инвесторам. Затем привлекаются андеррайтеры для публичного размещения (IPO) в виде прямого листинга акций на электронном рынке ценных бумаг, региональных биржах США или общенациональной электронной бирже NASDAQ. Этап внебиржевой эмиссии занимает 3-4 месяца, стоит $40-$60 тыс. (плюс комиссия в 5-7% от общего объема размещения) и позволяет уже сам по себе привлечь до $5 млн. внешнего финансирования. Одновременно, создав сравнительно "малой кровью" прецедент размещения акций компании среди публичных инвесторов, частное размещение значительно облегчает следующий этап - прямой листинг акций - занимающий 6-9 месяцев (при заблаговременном планировании за 1,5-2 года). Стоит прямой листинг уже примерно $600.000 плюс андеррайтерская комиссия в размере 5-7%, но он позволяет сразу привлечь крупные суммы финансовых средств и одновременно получить статус компании, публично торгуемой на фондовом рынке. Более того, в дальнейшем возможно выстраивать "цепочки" частных и публичных размещений ориентированных на различные группы инвесторов, когда каждая новая эмиссия учитывает результаты предыдущей.

Прямой листинг акций через IPO

Помимо преимущества получения одновременно финансирования и статуса публичной компании у технологии прямого листинга, соответственно, есть и свои риски. Если по той или иной причине через вышеуказанные 6-9 месяцев что-либо изменится и IPO не пройдёт - регуляторы не утвердят эмиссию ввиду каких-либо вскрывшихся фактов или законодательных изменений, или не будет спроса на акции (по причине внезапного кризиса рынка ценных бумаг, политических форс-мажоров) - то и публичного статуса компания не получит. Для молодых, быстрорастущих компаний малой и средней капитализации, которые не торопятся сразу привлечь внешнее финансирование, а хотят спокойно и гарантированно выйти на фондовый рынок, обрести на нём известность и репутацию и уж затем, выбрав правильный момент, размещать на выгодных условиях дополнительные эмиссии акций (то есть через IPO и повторные размещения), можно осуществить другую, более оперативную и менее дорогостоящую программу - вывод на фондовый рынок путём "обратного поглощения" уже существующей публично торгуемой компании-оболочки.

1.5 Работа с инвесторами после размещенияМне удалось выяснить, что все компании, разместившие свои акции на бирже, утверждают, что IPO с этого только начинается. Рутинная работа с инвесторами, организация публикаций регулярной отчетности, поддержка корпоративного сайта, раскрытие и правильная подача так называемых существенных фактов из жизни компании требуют постоянной работы. Необходимо также вести борьбу с биржевыми спекуляциями и быть готовыми к тому, что сообщение в прессе или же общий спад рынка могут заставить колебаться котировки акций на десятки процентов. Наличие независимых представителей в совете директоров компании, соблюдение прав миноритарных акционеров, которым может похвастать далеко не каждая отечественная компания, - все это ведет к значительным изменениям характера ведения бизнеса. Поэтому в России есть целый класс собственников, которые не рассматривают IPO в качестве возможной перспективы. Но со временем таких компаний становится все меньше.

Конечно же отмечу, что любое публичное привлечение средств - будь то кредит банка или IPO - это прежде всего продажа будущего компании таким, каким видят его текущие собственники. Для того чтобы сделка была успешной, необходимо четко формулировать и доводить до участников рынка свои цели и стратегию, Ведь нередко компании направляют все усилия на то, чтобы добиться краткосрочных результатов, которых, как им кажется, ожидает от них рынок. Правильное управление ожиданиями инвесторов позволит компаниям реализовать свои долгосрочные планы.

2. История развития российского IPO с момента первичных размещений

Согласно изученному, мной исследованию проведенному НАФИ, на вопрос о надежности вложения личных финансовых средств в акции российских компаний мнения разделились следующим образом.22% опрошенных посчитали это вполне надежным вложениям денег. Немного больше, а именно 30% россиян уверены, что в ходе IPO ненадежно и рискованно вкладывать деньги в акции.45% респондентов оценили надежность нейтрально, а еще 3% респондентов затруднились в оценке надежности покупки акций российских компаний.

Так же достаточно красноречиво, что в оценке перспектив вложений в акции компаний, проводящих IPO, в ответах респондентов выгода совпадает с надежностью. Иными словами, среди респондентов, которые посчитали покупку акций выгодным вложением денег (27% от всей выборки исследования), наблюдается большая доля тех, кто посчитал покупку акций также и надежным вложением денег (73% в совокупности).

Таким образом, выявляется своеобразный стереотип восприятия. В сфере инвестирования финансов, как известно, наиболее выгодные (или прибыльные) формы вложений денег являются и наиболее рискованными. И наоборот, формы инвестирования с невысокой прибылью являются наиболее надежными и защищенными от разного рода рисков. Делаю вывод, что ответы респондентов, полученные в ходе исследования, определяются пока еще недостаточным уровнем финансовой грамотности и осведомленности об основополагающем принципе: "Чем выше выгода, тем выше риски".

История первичных размещений акций российских компаний началась на западных торговых площадках. В 1996 г. компания "ВымпелКом" разместила АДР третьего уровня на Нью-Йоркской фондовой бирже. В дальнейшем этот процесс шел равномерно в сторону как российского, так и западного фондового рынков. Так же имели успех российские "голубые фишки": Вымпелком, Татнефть, Ростелеком, Голден Телеком, Мобильные Телесистемы.

В 2000 и 2002 гг. еще две российские компании, МТС и "Вимм-Билль-Данн", осуществили первичное размещение своих акций в США. Их дебют на фондовом рынке был довольно успешен, что продемонстрирую на примере МТС:

МТС - первая российская компания, вышедшая на международные рынки капитала после кризиса 1998 г. Листинг её акций 3-го уровня был организован на Нью-Йоркской фондовой бирже. Подписка на IPO компании в июне 2000 г. в 6,5 раз превысила количество выпускаемых акций. В результате, было привлечено $353 млн., которые были направлены на дальнейшее развитие компании и расширение её регионального присутствия. Цена акции в момент выпуска составляла $21,5. В сентябре 2003 г. она достигла $34,1. Капитализация компании поднялась до $3,38 млрд., а коэффициент Капитализация/Оборот стал равен 3, в то время как средний уровень данного коэффициента для компаний телекоммуникационного сектора составлял 1,74. Валовая рентабельность компании составляет 78,15% по сравнению со среднеотраслевым уровнем в 42,2%.

Несмотря на спад, наметившейся в телекоммуникационном секторе США в 2000-2002 гг., акции МТС выросли по сравнению с ценой выхода на биржу на 20%, в то время как корзина Telecom HOLDRs банка упала на 50%. Это красноречиво свидетельствует об интересе западных инвесторов к российским компаниям.

В России существует около 200 непубличных компаний с капитализацией более 500 млн долл каждая, которые потенциально могут выйти на рынок IPO. Если смотреть по оценкам экспертов, динамика развития рынка публичных размещений является в целом положительной и имеет достаточно большие резервы для роста, однако в долгосрочной перспективе прогнозируется рост доли размещений на иностранных рынках. Каковы перспективы публичных размещений акций на российском фондовом рынке? Этот вопрос крайне волнует участников фондового рынка. Действительно, к 2004г возросло количество публичных размещений, включения акций в котировальные списки биржи (РТС: 18 эмитентов за 2004 г.), растет количество декларируемых намерений провести IPO в ближайшие год-два. Естественно, кто-то из эмитентов планирует размещаться на Западе, кто-то - в России. Анализ подобных заявлений, сделанных в 2003 г., говорит о том, что только каждое пятое из них можно считать началом практической работы в направлении IPO.

Не остается в стороне и регулятор фондового рынка - Федеральная служба по финансовым рынкам (ФiР). В 2003г ФiР инициировала несколько предложений в области правового регулирования, облегчающих процедуру выхода компаний на фондовый рынок (отмена обязательной подписи финансовых консультантов на проспектах ценных бумаг, отмена обязательной регистрации биржей списка ценных бумаг, допущенных к торгам). Появилась стратегия развития фондового рынка, предусматривающая реализацию планов по выводу на фондовый рынок средств пенсионных накоплений, находящихся под управлением государственной управляющей компании - Внешэкономбанка. Реализация этих целей потребует не только расширения перечня активов для инвестирования, но и повышения качественных показателей торгуемых ценных бумаг.

В начале 2005 г. на российском фондовом рынке успешно прошли два IPO компаний пищевой отрасли консервного предприятия "Лебедянский" и зерноперерабатывающей компании "Хлеб Алтая". Причем этот год является переломным, так как более десяти эмитентов заявили о намерении провести выпуск акций в течение 2005 года. А на перспективу это планируют порядка семидесяти компаний. Таким образом, можно говорить о том, что российский рынок IPO выходит на качественно новую ступень развития, а предприятия все меньше боятся становиться публичными.

В то же время с выходом на IPO все еще связано множество проблем - как законодательных, так и рыночных. Решать их возможно только совместными усилиями участников рынка (эмитентов, консультантов, инвесторов) и представителей регулирующих органов.

В общем, объемы размещений российских компаний на IPO в 2005 году весьма скромны - в основном, от 50 до 300 миллионов долларов. Причины такого положения дел назвал Валерий Петров, заместитель генерального директора Московской межбанковской валютной биржи. Основные факторы - это низкая ликвидность фондового рынка, высокие риски и неразвитая инфраструктура - в частности, правовая. Слишком малая доля акций отечественных компаний находится в свободном обращении, а институциональные инвесторы слабы. Фондовый рынок слабо диверсифицирован - на бирже торгуются в основном бумаги крупнейших эмитентов. Таким образом, фирмы боятся получить несправедливую оценку при размещении.

Однако российские компании все четче демонстрируют готовность к IPO, в том числе к раскрытию информации о себе. Об этом говорит, в частности, бурное развитие в последние годы рынка корпоративных облигаций. Причем выход на IPO средних компаний, по словам Валерия Петрова, будет способствовать развитию именно внутреннего фондового рынка. Он же выдвинул интересный тезис о том, что большое количество IPO не является однозначным плюсом для государства. Исследования показали, что экономическая мощь страны не коррелирует с объемами первичных публичных размещений, проведенных ее резидентами. Однако развитие рынка IPO в России все-таки крайне важно. Во-первых, оно будет способствовать росту и структурной перестройке экономики. Во-вторых, поможет в деле привлечения инвестиций и развития венчурного финансирования. Кроме того, развитие рынка IPO расширит спектр ликвидных инструментов на российском фондовом рынке и повысит его капитализацию. По оценкам Валерия Петрова, снятие нормативных ограничений увеличит объем размещений на внутреннем рынке до 6 миллиардов долларов в год. А на внешнем рынке крупнейшие компании смогут привлекать до 3 миллиардов долларов в год.

То, что российские компании подошли к необходимости публичного размещения акций, подтвердил и Владимир Галкин, генеральный директор ЗАО "Регион Финансовые Консультации". По его словам, этому способствуют следующие факторы:

1) высокая степень конкуренции, в том числе с компаниями-нерезидентами;

2) потребность в привлечении "длинных" финансовых ресурсов для реализации проектов;

3) акционеры все больше задумываются о продаже части бизнеса.

Выход на IPO имеет огромное значение для жизни фирмы. Привлекая значительные ресурсы, она получает шанс улучшить свое финансовое состояние. Получение компанией статуса "публичной" повышает ее имидж. Расширяется круг кредиторов, улучшаются отношения с клиентами и контрагентами. Выпуск акций позволяет привлечь внимание к компании, что также усиливает ее конкурентные позиции.

В то же время, подчеркнул Владимир Галкин, для успешного размещения акций необходимо выполнение ряда условий. Во-первых, это благоприятная экономическая ситуация в стране. Во-вторых, адекватный уровень развития и регулирования фондового рынка. Наконец, наличие инфраструктуры, позволяющей разместить акции. Как уже говорилось выше, сегодня в России соблюдаются далеко не все из этих условий. Хотя, по мнению Галкина, в целом ситуация сейчас относительно благоприятная. Также

Владимир Галкин назвал ряд поправок в законодательство, которые по заявлению ФiР будут приняты Госдумой в первом чтении уже в весеннюю сессию 2006 года. Среди них, в частности, следующие предложения:

1) цена размещения определяется в процессе аукциона, а не фиксируется заранее;

2) отчет о размещении может быть подписан генеральным директором;

3) процедура регистрации отчета носит уведомительный характер, биржа уведомляет ФiР о завершении размещения.

Несколько отличную от позиции других экспертов точку зрения выразил Никита Ряузов, заместитель начальника инвестиционного блока МДМ-Банка. По его мнению, выход на IPO - слишком дорогой, и потому неоптимальный способ привлечения средств для отечественных эмитентов. Кроме того, ему обязательно должна предшествовать разработка долгосрочной стратегии развития, направленной на достижение максимальной стоимости бизнеса. Для успешного выхода на IPO компания должна устойчиво развиваться и занимать значительную долю на рынке. Также важна относительно высокая рентабельность и сбалансированная структура финансирования.

Не менее значимы, по словам Никиты Ряузова, и требования к корпоративному управлению и прозрачности структуры бизнеса. Компания должна регулярно готовить отчетность в соответствии со стандартами IAS или GAAP, иметь налаженные связи с инвестиционным сообществом. Естественно, велика роль сложившейся профессиональной команды менеджеров.

Никита Ряузов признал, что сейчас рынок IPO в России очень "горячий", и выходить на него выгодно. Однако, по его прогнозам, уже через два года публичные размещения акций не будут пользоваться такой популярностью. Таким образом, принимая сегодня решение о привлечении значительных объемов финансирования, компаниям следует внимательнее отнестись к другим, более простых способам. Например, к ним можно отнести выпуск облигаций и кредитных нот, привлечение финансового или стратегического инвестора, продажу бизнеса. Если же компания все-таки решила выходить на IPO, то в настоящее время, по словам Никиты Ряузова, выгоднее делать это на внутреннем рынке. Поэтому, чтобы не иметь проблем с регулирующими органами, будущим эмитентам не стоит злоупотреблять схемами оптимизации налогообложения.

Впрочем, стремление к публичности, по-моему мнению, российских акционерных обществ во многом связано с позитивным опытом развивающихся стран. Они активно привлекают средства через первичные размещения акций своих компаний. Однако, кроме позитивного опыта зарубежных компаний, российских эмитентов стимулирует и такой немаловажный фактор, увеличивающий интерес российских компаний к IPO, как рост российской экономики, который привел к ужесточению конкуренции в большинстве отраслей. По сути, сейчас компании для увеличения своей рыночной доли необходимо привлекать значительные объемы средств. Для этого используются банковские кредиты, в том числе инвестиционные, выход на рынок корпоративного долга, частные размещения акций и т.д. Однако IPO остается одним из наиболее эффективных и дешевых инструментов привлечения капитала. Безусловно, приобретение публичного статуса накладывает на компанию целый ряд ограничений, привлекает к ней повышенное внимание инвесторов и СМИ, однако есть и позитивные моменты, в частности снижение стоимости заимствований.

Всех потенциальных отечественных эмитентов, исходя из исследований экспертов, можно разделить на 3 гр

Вместе с этим смотрят:

РЖнкорпорацiя та консолiдацiя як первиннi форми систематизацii банкiвського законодавства Украiни

Автоматизацiя в банкiвськiй сферi

Автоматизована банкiвська система у ЗАТ КБ "ПриватБанк"

Аккредитивная форма расчётов: сущность, виды и порядок применения

Актуальные проблемы и споры в автостраховании