Проблемные вопросы кредитования под залог

1. Понятие, сущность и предмет залога. Виды залога

1.1 Ипотека

1.2 Залог транспортных средств

1.3 Залог товаров в обороте

1.4 Нестандартные виды залога

2. Удовлетворение требований банка-кредитора за счет заложенного имущества

3. Проблемные вопросы кредитования под залог

Заключение

Список использованной литературы

ВведениеАктуальность темы обусловлена необходимостью совершенствования правового регулирования залоговых правоотношений в Украине. Существует ряд теоретических проблем залога. Так, к примеру, до сих пор не разрешен главный вопрос, а именно - к какому гражданско-правому институту относится залог: вещному или обязательственному.

Дальнейшее продвижение рыночных реформ и развитие экономики страны затруднено из-за фактического отсутствия эффективно функционирующей кредитно-банковской системы, в основе которой находится выдача кредита под надежное обеспечение. Становление и развитие залогового, в том числе ипотечного, кредитования сдерживается недостатком необходимых нормативно-законодательных актов и действенного механизма их применения на практике. Нередко огульное заимствование зарубежного опыта института залога приобретает в нашей стране упрощенный характер, что негативно сказывается на эффективности его применении, и дискредитации его как одного из способов обеспечения банковского кредита.

Проблема правового регулирования залоговых отношений постоянно привлекает к себе внимание ученых и практиков, представителей правовых и экономических наук, широко исследуется в юридической литературе. Изданы монографии, научно-практические работы, статьи в периодических журналах, которые анализируют различные аспекты этой важной темы.

Научную разработанность вопросы данной темы получили благодаря работам ученых-юристов: М.И. Брагинского, В.В. Витрянского, П.В. Крашенинникова, Н.В. Маслова, О.М. Олейник, Ю.В. Романец, С.В. Сарбаш, И.А. Сиротина, Е.А. Суханова, Н.А. Сыродоева, Г.А. Тосуняна, З.М. Фаткудинова, В.М. Шеретюка, А.Е. Шерстобитова и др.

К сожалению, теоретические обоснования многогранных аспектов залоговых отношений в Украине освещены еще недостаточно. Здесь можно выделить интересное и актуальное диссертационное исследование Шкрум Т.С. "Залог как вещно-правовой способ обеспечения обязательств по законодательству Украины", вопросы ипотеки в работе И.И. Пучковской "Ипотека: залог недвижимости", залога земли в работе В.В. Носика "Проблемы формирования правового института земли в Украине". Вопросы залога являются предметом исследований и многочисленных публикаций таких известных практиков как Жукова А.М., Тенькова С.А., Богомазова Н.А. и ряда других.

Объектом исследования в данной курсовой работе являются общественные отношения, возникающие между банками (кредиторами) и хозяйствующими субъектами (заемщиками); соответствие материально-правовых норм гражданского права потребностям залоговых правоотношений.

Предметом исследования выступают взаимосвязь нормативно-правовых источников и состояния обеспечения банковского кредита под залог; выявление противоречий и недостаточной разработанности понятийного аппарата в законодательных актах, отсутствие механизма для их реализации.

Методологическую и теоретическую основу исследования составили современные правовые учения и методология научного познания. В процессе работы над работой использованы общенаучные методы системного анализа, обобщения нормативных правовых актов и судебной практики, диалектический и конкретно-исторический подходы к рассмотрению изучаемых проблем, комплексный подход к вопросу обеспечения банковского кредита с помощью залога.

Цель работы состоит в том, чтобы на основе комплексного анализа существующих взглядов и представлений, правовых подходов к обеспечению банковского кредита с помощью залога, всестороннего изучения опыта государственного регулирования залоговых отношений и судебной практики предложить правовые рекомендации по совершенствованию залогового института.

1. Понятие, сущность и предмет залога. Виды залогаПо масштабу использования банковского кредита коммерческими организациями и гражданами в значительной мере можно судить о развитии и стабильности экономики страны.

Не секрет, что банки устойчивы, если надежно защищены деньги вкладчиков, т.е. размещены под надежное обеспечение. Применительно к договору банковского кредита не все предусмотренные законодательством способы обеспечения исполнения должником обязательства активно применяются на практике. Чаще других оказываются востребованными поручительство, банковская гарантия, и, конечно же, залог.

Залог - один из давнейших способов обеспечения исполнения обязательств, история которого начинается еще со времен римского права.

Залог движимого имущества и ипотека (залог недвижимости) в странах с рыночной экономикой относятся к числу наиболее надежных способов обеспечения исполнения заемщиком своих кредитных обязательств перед банком.

Наиболее серьезной проблемой, с которой сегодня чаще всего сталкиваются коммерческие банки, является риск непогашения кредитов. И, в связи с этим, также следует отметить, что институт залога является одним из наиболее действенных юридических элементов в условиях рынка, одним из важнейших инструментов рыночной экономики, эффективным и надежным способом защиты интересов кредитора.

Интерес кредитора к залогу выражается, в конечном счете в том, что в составе имущества должника выделяется определенная часть и, если впоследствии обязательство будет нарушено, объект залога продается, а из полученной суммы первым, ранее других возможных кредиторов и в полном объеме будут удовлетворены требования того, чье обязательство обеспеченно залогом. В этой связи принято считать, что, в отличие от таких способов обеспечения обязательств, как неустойка и поручительство, при которых кредитор в конечном итоге "верит должнику", в обязательстве, обеспеченном залогом, кредитор "верит вещи".

На сегодняшний день все основные принципиальные положенные залоговых отношений регулируются Законами Украины "О залоге" и "Об ипотеке".

Также существует ряд подзаконных нормативных актов, регулирующих данные вопросы, в частности: Методические рекомендации по применению коммерческими банками Закона Украины "О залоге", приказ Фонда государственного имущества Украины "О согласовании органами приватизации условия договоров залога и ипотеки" и ряд других.

Кроме того, коммерческие банки самостоятельно на основании действующих нормативно-правовых актов разрабатывают положения, инструкции, рекомендации по применению договоров залога при обеспечении возврата кредита, по оценке стоимости объекта залога и т.п.

В банковской практике залог имущества вытекает из залогового обязательства, которое выдается заемщиком (залогодателем) кредитору (залогодержателю) и подтверждает право последнего в случае невыполнения платежного обязательства получить преимущественное удовлетворение претензии (перед другими кредиторами) из стоимости заложенного имущества. В юридическом аспекте для коммерческого банка важно, что для фактической реализации заложенного имущества кредитору не всегда нужно возбуждать в отношении заемщика судебный иск. Сам факт наличия залога дает коммерческому банку особые права относительно распоряжения залоговым имуществом.

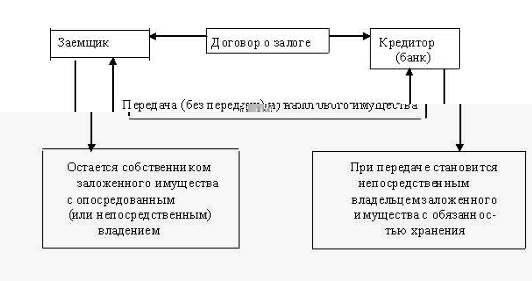

С правовой точки зрения структуру залогового права можно представить следующим образом (Схема 1.1.):

Схема 1.1.

Залог имеет производный характер от обеспеченного им обязательства. В договоре залога должны быть указаны: суть обеспеченного залогом требования; его размер и срок выполнения обязательства; описание предмета залога, а также любые другие условия, относительно которых по заявлению одной из сторон должно быть достигнуто соглашение.

Предметом залога может выступить любая вещь или другое имущество, принадлежащее заемщику, на которые в соответствии с законодательством допускается обращение взыскания. Предметом залога могут быть как имущество, так и имущественные права. В то же время имущество для отнесения его к объекту залога должно отвечать двумкритериям: приемлемости и достаточности. Указанные критерии находят различное выражение по отношению к различным видам имущества.

Предмет залога должен быть:

высоколиквидным, т.е. свободно конвертироваться в денежные средства;

пригодным к длительному хранению (как правило, в течение срока пользования кредитом);

стабилен в цене;

низко затратным в отношении хранения и реализации;

легкодоступным для контроля.

Не могут быть предметом залога:

национальные, культурные и исторические ценности, которые находятся в государственной собственности и включены или подлежат включению в Государственный реестр национального культурного достояния;

требования, которые имеют личностный характер (то есть права, которые не имеют имущественного содержания и не могут быть отчуждены от носителей, например, авторское право), а также другие требования, залог которых запрещается законом;

объекты государственной собственности, приватизация которых запрещена законодательными актами;

имущество и средства благотворительных организаций;

приватизационные бумаги. [1]

Нецелесообразно принимать в залог:

промышленное и торговое оборудование со сроком эксплуатации или изготовления свыше 5 лет;

основные фонды производственного назначения, которые не могут быть выделены в отдельно расположенные единицы и не имеют независимого энерго-, водо-, теплоснабжения и подъездных путей;

автомобили со сроком выпуска свыше 3-5 лет и пробегом: для автомобилей иностранного производства - свыше 150 тыс. км, для автомобилей республик бывшего СССР - свыше 70 тыс. км;

оргтехнику и бытовую технику сроком изготовления или эксплуатации свыше 2 лет;

залежалые (свыше 1 года) товарные запасы;

имущественные права по договорам, дебиторская задолженность по которым является просроченной;

кредитование залог ипотека банк

дома или квартиры, которые находятся в частной собственности залогодателя, если в них проживают и зарегистрированы члены его семьи, в том числе несовершеннолетние дети.

Приемлемость товарно-материальных ценностей для залога определяется двумя моментами: качеством ценностей и возможностью кредитора осуществлять контроль за их сохранностью

Критериями качества товарно-материальных ценностей являются: быстрота реализации, относительная стабильность цен, возможность страхования, долговременность хранения. Поэтому скоропортящиеся продукты, как правило, не используются для залога.

Важно не только определить критерий качества, выбрать в соответствии с ним ценности, но и обеспечить их сохранность. Только в этом случае залог ценностей может быть гарантией возврата кредита. В этой связи наиболее надежным способом обеспечения сохранности заложенных ценностей выступает передача их кредитору, т.е. банку. В данном случае заемщик остается собственником заложенного имущества, с опосредованным владением. Он не может распоряжаться и использовать заложенные ценности. Указанный вид залога называется закладом. Кредитор приобретает при закладе право пользования заложенным имуществом. Одновременно к нему переходит обязанность надлежащим образом содержать и хранить предмет заклада, нести ответственность за утрату и порчу.

Банки пытаются использовать заклад лишь в крайних случаях, ведь необходимость содержания помещений для хранения соответствующих ценностей является экономически невыгодной и организационно неудобной. В качестве предметов заклада могут выступать: валютные ценности, ценные металлы, предметы искусства, украшения.

Вместе с тем залоговое право предусматривает возможность хранения заложенных товарно-материальных ценностей как на нейтральных складах, так и на складах заемщика под контролем банка (твердый залог). В этом случае залог товаров осуществляется путем передачи кредитору (банку) складской квитанции. При хранении груза на складах заемщика контроль за его сохранностью может нести как работник склада, нанятый банком для этой цели, так и сам банк.

При твердом залоге предполагается неизменность заложенных ценностей по сумме и составу. Здесь заемщик не имеет права расходовать данные ценности, независимо от того, хранятся они на его складах или складах специализированной организации. Однако этот вид залога, как показала практика, имеет ограниченную сферу применения; он рассчитан на ценности, не предназначенные для текущего потребления.

В случае предоставления кредита под залог имущества банк должен учитывать ряд важных факторов и предпосылок кредитной операции.

Во-первых, заемщик должен быть владельцем закладываемого имущества или иметь право оперативного управления им, определенное уставом или доверенностью.

Во-вторых, заемщик должен предоставить официальную информацию, которая бы подтверждала, что данное имущество не было уже заложено ранее по невыполненным обязательствам.

В-третьих, предмет залога должен быть правильно оформлен как собственность.

В-четвертых, предмет залога должен иметь определенную цену, подтвержденную документально.

Очевидно, что предмет залога должен иметь ценность и иметь спрос в случае его реализации. Для банка главным требованием при выборе предмета залога является уровень его ликвидности. Имущество, которое находится в общей собственности, может быть передано в залог только с согласия всех сособственников. Предмет залога в необходимых случаях должен быть застрахован. Страховое свидетельство является приложением к договору залога. До оформления договора залога сторонами на месте должен быть проведен осмотр и оценка имущества.

Необходимой предпосылкой использования залога имущества как формы обеспечения кредита являются превышение величины стоимости залога над стоимостью предоставленного кредита. Чем больше эта разница, тем выше обеспеченность кредита. Коммерческому банку экономически невыгодно предоставлять кредит в сумме, которая равняется (а не является меньше) стоимости залогового имущества.

Банки разрабатывают и используют в практической работе нормативы оценки имущества, которое передается в залог в обеспечение кредита. Самыми надежными считаются такие предметы залога (оцениваемые в 100%): денежные средства, гарантии первоклассных банков при условии предыдущего изучения рейтинга банка по мировой классификации, гарантии правительства. [3]

Оценка объектов недвижимости проводится в пределах установленного "коридора" (вилки) норматива, с учетом назначения объектов, местонахождения, эффективности использования помещений, ликвидности на рынке и тому подобное.

Оценка оборудования проводится с учетом ликвидности на рынке, физического состояния, эффективности использования и тому подобное.

Что касается готовой продукции и товаров в обороте, то наивысшую оценку имеют предметы залога с высоким уровнем ликвидности, запасом срока годности, который не менее чем вдвое превышает срок действия кредита.

Важное значение имеет проведение правильной рыночной оценки стоимости предмета залога. Стоимость предмета залога должна включать сумму кредита и процентов по нему. Банк имеет право контролировать сохранность заложенного имущества. При оформлении договора залога товаров, материалов или продукции следует учитывать, что они являются предметом залога лишь до момента их реализации или переработки, после чего договор теряет силу и залогодатель должен заменить предмет залога.

Таким образом, для оценки надежности залоги используют такие критерии: соотношение стоимости залогового имущества и суммы кредита; ликвидность залогового имущества; способность банка осуществлять контроль над залоговым имуществом. В соответствии с этими критериями различают пять групп залога по рейтингу надежности (см. табл.1.1). [3]

Таблица 1.1

Оценка качества залога для заемщиков - юридических лиц

| Рейтинг надежности | Покрытие долговых обязательств стоимостью залога (%) | Ликвидность залога | Способность банка осуществлять контроль над залогом | Бальная оценка рейтинга |

| 1 | 2 | 3 | 4 | 5 |

| I | 140 и больше | Легко реализуется | Полностью под контролем банка | 5 |

| II | 140 | Цена может колебаться, возможны трудности с реализацией | Под контролем банка | 4 |

| III | Менее 100 | Цена может колебаться, возможны трудности с реализацией | Есть проблемы с контролем | 3 |

| IV | Менее 100 | Цена уменьшается, проблемы с реализацией | Есть проблемы с контролем | 2 |

| V | Менее 100 | Цена уменьшается | Контроль отсутствует | 1 |

Вместе с этим смотрят:

Автоматизацiя в банкiвськiй сферi

Автоматизована банкiвська система у ЗАТ КБ "ПриватБанк"

Аккредитивная форма расчётов: сущность, виды и порядок применения

Актуальные проблемы и споры в автостраховании

Акцiонернi банки в Росii в XVIII-XIX столiттях