Основные направления автоматизации в банковской сфере

Тема: ВлОсновные направления автоматизации в банковской сфереВ»

Содержание

1. Управление рисками

1.1 Задачи и методология риск-менеджмента

1.2 Оценка риска

1.3 Формирование резервов

1.4 Оперативное управление

1.5 Мониторинг факторов, влияющих на размер риска

1.6 ВлЛоскутнаяВ» автоматизация управления рисками

2. CRM в банковском секторе

3. Хранилища данных

3.1 Бизнес-потребности

3.2 Выбор модели ХД

3.3 Области анализа для хранилища данных

3.4 Рейтинг производителей BI

3.5 Пример

3.6 Хранилища данных, как основа интегрированной системы риск-менеджмента

4. Скоринговые системы

5. Системы Homebanking

5.1 PC-банкинг

5.2 Интернет-банкинг

Основная цель, которую преследуют банки при создании системы управления рисками, тАУ повышение эффективности работы, снижение потерь и максимизация дохода. Следовательно, риск связан не только с угрозами, но и с возможностями. Чтобы построить эффективную систему риск-менеджмента, обеспечивающую увеличение доходов при требуемом уровне стабильности, необходимо решить множество задач, в том числе и вопросы автоматизации процессов по управлению рисками. Рассмотрим архитектуру автоматизированных систем и технологию автоматизации управления риском через призму задач и методологию риск-менеджмента.

1.1 Задачи и методология риск-менеджмента

Общеизвестно, что управление рисками начинается с выявления и оценки всех возможных угроз, с которыми банк сталкивается в процессе своей деятельности.

После выявления рисков банк принимает их или решает от них уклониться. Принятие рисков подразумевает, что банк берет на себя ответственность по самостоятельному предотвращению и ликвидации последствий этих рисков.

Каждый финансовый менеджер имеет свое представление о видах рисков, способах определения их размеров и методах управления ими. В упрощенном виде можно выделить четыре общих задачи, решение которых обеспечивает управление рисками:

- кредитный риск тАУ опасность того, что заемщик не сможет осуществить процентные платежи или выплатить основную сумму долговых обязательств в соответствии с условиями договора с банком;

- рыночные риски тАУ процентный, валютный, фондовый, производных инструментов, товарный и т. д. Среди них наиболее актуальными для большинства банков являются процентный и валютный риски тАУ это опасность получения неблагоприятных результатов вследствие изменения процентных ставок и курсов валют;

- риск несбалансированной ликвидности тАУ отражает недостаток ликвидных денежных средств у банка на конкретный момент времени;

- операционный риск тАУ опасность получения убытков в результате неадекватных или ошибочных внутренних процессов, действий сотрудников и систем или внешних событий.

1.2 Оценка риска

Для различных видов риска существует множество приемов и разнообразных методик для определения их величины. Часть подходов являются универсальными для расчета различных видов риска, другие тАУ специфические для конкретного вида. Процедуры VaR-анализа и стресс-тестирования применимы ко всем портфелям финансовых инструментов.

GAP анализ применяется как для оценки процентного риска, так и при управлении ликвидностью. Наряду с GAP анализом применительно к процентному риску может использоваться метод дюраций. Кредитный риск может определяться качественной и количественной оценкой внутреннего рейтинга заемщика или оценкой капитализации заемщика на фондовом рынке и уровня его долгов перед кредиторами.

Каждый риск-менеджер использует свой, уникальный набор методов оценки рисков, исходя из опыта, состава операций и размера банка, а также уровня технологий риск-менеджмента в банке. Но результат этой работы один тАУ обоснованная информация о величине рисков, принимаемых банком.

1.3 Формирование резервов

Банк обязан формировать резервы под возможные потери при наступлении рисковых событий. Практически для каждого вида риска существуют требования и методики расчета резервов. На пример, при формировании резервов для кредитного риска учитываются рейтинги заемщиков, качество обеспечения ссуды, свойства кредитного продукта.

Для расчета операционного риска принимается во внимание валовый доход по направлениям бизнес-деятельности. В итоге формируются резервы, способные компенсировать неблагоприятные последствия от принятых банком рисков.

1.4 Оперативное управление

После того как величина рисков оценена, сформированы под них резервы (на основании текущих и планируемых операций), требуется обеспечить оперативную работу по управлению ими. Для каждого вида риска существуют различные технологии управления. Риск ликвидности может управляться изменением структуры портфеля активов и пассивов, хеджированием и краткосрочными заимствованиями.

Для управления рыночными рисками существует множество технологий оптимизации портфелей ценных бумаг. Операционные риски минимизируются при оптимизации бизнес процессов, совершенствовании информационных систем, работе с персоналом. Кроме того, независимо от вида риска, для всех бизнес операций банка широко применяется технология установки и контроля лимитов. Ее суть заключается в том, что для обеспечения соответствия принятым рискам и сформированным резервам устанавливаются лимиты на выполнение операций в разрезе банковских продуктов и их свойств (сумм, сроков, видов обеспечения и т. д.), а также контрагентов, регионов и т. д.

При определении лимитов за основу берется максимально допустимый единовременный размер потерь, который не повлечет за собой нарушения нормальной деятельности банка. Бизнес подразделения банка обязаны работать в рамках этих лимитов. Установка лимитов тАУ нетривиальная задача, находящаяся в компетенции КУАП (Комитета по управлению активами и пассивами) банка. Далеко не всегда математические методы расчетов риска являются основными при определении лимитов. Очень много в решении этой задачи зависит от экспертной оценки, мотивированного суждения, опыта и понимания банковского рынка ключевыми сотрудниками банка. Чем меньше в распоряжении банка открытой, объективной информации об участниках рынка, тем более ценна экспертная оценка клиентских и риск-менеджеров.

1.5 Мониторинг факторов, влияющих на размер риска

Ежедневно на рынке изменяются курсы валют и процентные ставки. Периодически изменяется финансовое состояние клиентов, банков-контрагентов, эмитентов ценных бумаг. Меняется качество обеспечения ссуд, залогов, накапливается информация об обслуживании кредитов. Совершаются новые операции по продаже банковских продуктов, изменяется структура и качество банковских портфелей. Все эти изменения должны своевременно отслеживаться, поскольку они влияют на величину рисков и, следовательно, на резервы и лимиты. Результаты мониторинга изменения факторов, влияющих на риск, приводят к переоценке портфелей, изменению рейтингов заемщиков и контрагентов, реклассификации ссуд и, как следствие, к пересчету резервов и установке новых лимитов. Таким образом, обеспечивается замкнутый цикл управления рисками.

В результате мониторинга факторов, влияющих на размер риска, в АБС фиксируются изменения курсов валют. В различных фронтофисных системах фиксируются изменения в рейтингах клиентов и контрагентов, изменения качества обеспечения, вводятся операции обслуживания заключенных сделок, новые сделки. Появление этой информации приводит к необходимости выполнения различных расчетов. Переоценка в результате изменения курсов валют традиционно выполняется в АБС, в первую очередь для решения задач бухгалтерского учета. Затем эта информация используется при корректировках резервов и лимитов.

Роль ХД данных в задаче мониторинга факторов, влияющих на размер риска, заключается в аккумуляции информации об изменениях внутри банка и на рынке, фиксируемых в оперативных системах. Также механизмы ХД данных должны свое временно инициировать согласованные процессы по изменению резервов и лимитов.

Таким образом, комплексная система управления рисками представляет собой Вллоскутное одеялоВ», состоящее из различных систем, объединенных единым технологическим процессом и методологией риск-менеджмента.

1.6 ВлЛоскутнаяВ» автоматизация управления рисками

Как могут автоматизированные системы помочь эффективно управлять рисками в соответствии с задачами риск-менеджмента? Авторитетная аналитическая компания Gartner предложила следующее определение для систем автоматизации в области рисков:

ВлПриложение для управления рисками в соответствии с требованиями Basel II, тАУ это платформа интегрированного управления рисками (integrated risk management platform), которая обеспечивает сбор и подготовку данных, вычисление и формирование отчетов о рисках, возникающих в банках при выполнении текущих и предполагаемых операцийВ». Но это определение, как отмечают сами аналитики из Gartner, относится пока к области желаемого. На рынке представлены разнообразные по архитектуре и составу продукты, не обеспечивающие комплексную автоматизацию процессов управления рисками.

Аналитики компании Gartner также дают определение архитектуры системы автоматизации управления рисками. По их мнению, она должна содержать компоненты для хранения и управления данными, компоненты риск-механизма (risk engine components), которые обеспечивают вычисления для выявления, учета и моделирования факторов риска, измерения капитала и стресс-тестирования. Также в систему могут входить средства формирования отчетов и механизмы оповещения о чрезвычайных ситуациях. Если для компонента риск-механизма применить более широкое понятие тАУ просто Влмеханизм обработки данныхВ», то представленная трехслойная архитектура системы управления рисками может характеризовать вообще любую информационную систему.

Сегодня рынок банковских продуктов переживает период насыщения, и банки вступают в активную борьбу за клиента. И поскольку большинство продуктов кредитных учреждений в значительной мере типизированы и мало чем отличаются друг от друга, привлекать новых клиентов банкам становится все труднее. Однако еще более сложной выглядит задача по удержанию имеющихся клиентов. В связи с этим большинство банков стараются создать максимально выгодные условия для клиентов, разрабатывая продукты, в наиболее полной мере соответствующие актуальным потребностям рынка.

В борьбе за клиента банки идут на многое, клиент сегодня стал центральной фигурой, на которой сфокусировано внимание банка. В привлечении клиентов банки сталкиваются со множеством трудностей. Так, затраты банка на привлечение нового клиента зачастую оказываются выше, чем доход от него в начальный период работы.

Не менее важным для банков является и удержание существующих клиентов. Но тут кредитные организации могут пойти двумя путями, создав клиенту условия вынужденной и добровольной лояльности. В первом случае банк создает инструменты, при которых клиенту становится крайне невыгодно менять обслуживающий его банк. Как правило, таким инструментом являются штрафные санкции за досрочное расторжение договора. Эффективность этого метода является крайне сомнительной, поскольку она позволяет удержать клиента лишь до окончания периода действия договора, но не сделает его по-настоящему лояльным банку. Другим, значительно более эффективным для банков способом сохранения и развития клиентской базы является пересмотр основных принципов работы с клиентами и постановка клиента во главу угла своего бизнеса.

Таким образом, в современных условиях жесткой конкуренции ориентация на клиента для банков является практически единственным способом выживания. Но сегодня практически все кредитные организации называют себя клиентоориентированными.

Многие банки ошибочно полагают, что после заключения договора об оказании банковских услуг их отношения с клиентом заканчиваются. На самом деле это только начало отношений клиента и банка. И насколько успешными и продолжительны ми они будут, какое впечатление произведут на клиента, зависит в первую очередь именно от банка. Ведь работа банка с клиентом начинается задолго до первого визита в банк. Потенциальный клиент, обращаясь к представителю банка по телефону, ждет, что ему вежливо ответят и, внимательно выслушав его проблему, предложат помощь в ее решении. Однако на практике, к сожалению, нередко бывает, что при первом же обращении клиента сотрудники банка начинают наперебой предлагать ему все подряд банковские продукты, не особо интересуясь, что именно необходимо клиенту.

На сегодняшний день одним из главных способов сохранения имеющихся и обретения новых конкурентных преимуществ, позволяющим охватить практически все аспекты взаимодействия банков с клиентами и партнерами, является внедрение систем CRM.

Эта система тАУ единое организационно-техническое решение, позволяющее представить различные аспекты взаимодействия организации со внешней средой в виде единого комплекса взаимоувязанных друг с другом элементов и путем многокритериального анализа выявлять и устранять причину, а не последствия проблем.

Необходимо особо подчеркнуть, что банковский сектор является рынком, на котором внедрение CRM систем способно принести значительный эффект. Ведь в этой отрасли велика субъективность критериев, на основании которых клиент принимает решение о выборе банка. Поэтому здесь внимание и тонкий учет интересов клиента приобретают едва ли не решающее значение. Внедрение CRM системы дает компании возможность соединить индивидуальность банковского предложения с надежностью и размеренностью бизнес-процессов. Это позволяет банку значительно снизить издержки на привлечение новых клиентов и постоянно совершенствовать саму систему работы с клиентом, анализируя и повышая ее эффективность. В итоге это приводит к стабильному росту клиентской базы и повышению лояльности существующих клиентов. Даже в крупных и успешных финансовых учреждениях информация о клиентах может находиться в разрозненных базах данных и даже личных записных книжках.

При этом часть ее вполне может быть утрачена, информация может находиться в общем пользовании без разграничения и категорирования доступа к ней, информация может быть утеряна по причине банального ухода менеджера клиентской службы, ведущего то или иное направление клиентской базы.

Последствия могут быть плачевными: утрата важных данных, использование в оперативных целях устаревшей или некорректной информации, разглашение конфиденциальной информации, отсутствие полной картины по тому или иному сегменту клиентской базы и, как следствие, потеря самих клиентов. Печально? Более чем. А CRM системы тАУ даже простые тАУ предлагают эффективное решение этих проблем.

Кроме этого, внедрение CRM систем помогает банку систематизировать работу структурных подразделений и филиалов, взаимодействующих с клиентами, что позволяет организовать планирование и оценку деятельности этих подразделений. С помощью CRM систем появляется возможность разрабатывать и вводить четкую технологию продаж банковских продуктов, которая в случае необходимости может быть увязана с системой мотивации менеджеров по работе с клиентами. Однако наиболее важным в работе CRM систем является централизация сведений о клиенте, получаемых банком из различных источников. Не секрет, что впечатление клиента от первого обращения в банк может оказаться наиболее сильным, а как отмечалось выше, первый контакт клиента с представителем банка чаще всего осуществляется по телефону или по каналам электронной почты. Теперь представим следующую ситуацию.

Желая получить начальную информацию о банке, предлагаемых продуктах и услугах, клиент заходит на его сайт. Просматривает несколько страниц и, найдя информацию о новых условиях кредитного займа, решает отправить электронное письмо в банк.

Безрезультатно прождав несколько дней, клиент звонит в call центр банка, где ему дают начальную информацию и переключают на менеджера. Менеджер выдает уже другую информацию об условиях. После законного вопроса клиента ВлА как же новые условия?В», менеджер теряется и обещает уточнить и перезвонить. За пару дней, пока менеджер перезванивает, клиенту приходит рассылка/факс или напрямую звонит call центр с тем самым предложением, о котором он читал на сайте, только в несколько измененном виде. Клиент сообщает, что уже общается с менеджером, каковая информация, скорее всего, пропадет после того, как оператор повесит трубку. Допустим, менеджер перезванивает и подтверждает информацию об условиях кредита, приносит извинения и досылает предложение по электронной почте. Клиент уже начинает оформлять заявку на кредит, и тут неожиданно с банковского сайта приходит ответ на его запрос, в котором уже другой менеджер благодарит за обращение и выдает информацию по условиям тАУ и они опять выгоднее предложенных первым менеджером. Вконец дезориентированный клиент опять звонит первому менеджеру и выясняет, почему такая несправедливостьтАж

Внедрение CRM систем, взаимодействующих с системами хранения данных банка, позволяет формировать определенный сценарий разговора для оператора call центра. Такой сценарий уже учитывает возможные потребности конкретного клиента, обратившегося в банк, на основании информации, накопленной о нем в системе хранения данных. Сегодня для использующих в своей деятельности CRM решения банков стала привычной ситуация, когда клиент, проведя пять минут на сайте, обращается в call центр банка, а там уже знают, чем он интересовался и что ему стоит предложить.

В условиях растущей конкуренции в кредитных организациях развивается и такое направление деятельности, как банковский маркетинг. Сегодня банки стараются предложить своим клиентам новые продукты, максимально соответствующие потребностям определенной целевой группы клиентов.

Однако необходимо не только разработать новый продукт, но и довести информацию о нем именно до тех клиентов, на которых он ориентирован. Благодаря CRM банк может привлечь к реализации маркетинговой программы стороннюю организацию, например оператора связи, работающего в регионе, интересующем банк. Привлеченный оператор на основании критериев, предоставленных банком, создает выборку из базы своих абонентов и получает целевую клиентскую группу маркетинговой программы банка. Затем оператор по своим каналам (от SMS до call центра) доносит предложение банка до целевой группы, члены которой получают потенциально интересное предложение и могут тут же подписаться на услугу банка, например, отправив SMS или сообщение по электронной почте. Немаловажно и то, что системы CRM помогают разработать и оценить эффективность маркетинговых программ, и этим они еще более привлекательны для банковского сектора.

Внедрение CRM решений является на сегодняшний день необходимым инструментом выживания компании в конкурентной борьбе. Однако не следует полагать, что с началом использования системы CRM, какой бы продвинутой она ни была, все проблемы закончатся, а люди встанут в очередь, чтобы стать клиентами банка. Использование CRM может помочь банку стать более дружественным клиенту.

Но клиенты тАУ прежде всего люди, и в формировании их лояльности по отношению к финансовому учреждению далеко не последнюю роль играет человеческий фактор и то, насколько комфортно клиент себя ощущает в офисе банка. Ведь в наше время искренняя улыбка операциониста или консультанта банка может сделать больше, чем привлекательный продукт или маркетинговая программа. Но при одновременном использовании всех этих факторов CRM система может стать для банка источником серьезных и долгосрочных конкурентных преимуществ, сделав банк настоящим партнером для своих клиентов.

Одним из условий, обеспечивающих конкурентоспособность современной финансовой организации, является возможность оперативного принятия управленческих решений. На различных уровнях управления бизнесом необходимость информации разной степени обобщенности, с целью анализа финансового состояния банка, управления рисками, управления взаимоотношения ми с клиентами и т. д., обусловливает требования к построению эффективной системы управленческой отчетности. Данная задача решается путем внедрения в банке систем класса Business Intelligence (BI).

3.1 Бизнес-потребности

Очевидно, что управленческая отчетность должна основываться на консолидированной и качественной исходной информации. Для обеспечения полноты и согласованности информации из различных учетных систем служат решения на основе хранилищ данных (ХД).

Зачастую такие системы используются для решения ограниченного круга аналитических задач и построены на основе либо разрозненных витрин данных, либо неких промежуточных систем, в которые практически без изменений выгружаются данные из различных источников. Поэтому о консолидации информации даже в рамках текущего решения и тем более об унификации всех корпоративных справочников и ключевых показателей говорить не приходится.

3.2 Выбор модели ХД

Построение единого центрального ХД данных тАУ задача для крупной финансовой организации. Разработка и внедрение корпоративного ХД в общем случае представляет собой длительный инвестиционный проект со значительными рисками. Поэтому необходим серьезный подход к выбору конкретного решения. Основным требованием к центральному информационному хранилищу является:

1) Наличие проработанной, предметно-ориентированной, однозначно понимаемой модели данных. Четкая структура модели и однозначная трактовка элементов данных обеспечивают прозрачность загрузки информации из исходных систем и оперативность извлечения данных, которые требуются для построения управленческой отчетности. Такая модель должна соответствовать требованиям к хранению исторических данных и обеспечивать необходимый уровень (желательно несколько уровней) детализации. Отсутствие проверенной временем модели данных может свести на нет все остальные достоинства решения, усложнит применение любых инструментов Extraction Transformation Loading (ETL) и On Line Analytical Processing (OLAP).

2) Важным преимуществом является наличие большого набора решений для типовых аналитических задач, системы обеспечения единой терминологии и классификации, программных систем управления моделями и метаданными. Эти решения позволят эффективно определять границы проекта, оперативно разрабатывать аналитические приложения и в итоге значительно снизят затраты на аналитику и проектирование.

3) В целях минимизации рисков решение должно обеспечить возможность поэтапного внедрения информационного ХД в соответствии с приоритетами бизнес требований. Примеры невыполнения вышеуказанных требований к модели на практике встречаются довольно часто. Как следствие, при построении решения на основе ХД возникают проблемы. Сроки таких проектов затягиваются в результате увеличения трудозатрат как аналитиков, так и разработчиков ETL и OLAP. Кроме того, после ввода системы в промышленную эксплуатацию специалисты банка могут столкнуться со сложностями в понимании структур хранения информации в корпоративном ХД, в написании процедур извлечения информации из ХД, с проблемами недостаточного быстродействия процессов загрузки и извлечения данных и т. д. В итоге бизнес цели проектов либо достигаются не полностью, либо вообще не достигаются.

3.3 Области анализа для хранилища данных

Наиболее часто необходимо иметь следующие области анализа данных:

- Управление активами и пассивами: анализ распределения капитала, капитальных вложений, анализ допустимых кредитных потерь, раскрытие позиций ценных бумаг, управленческий баланс, анализ доходов, анализ средств по срокам, анализ чувствительности процентной ставки, анализ ликвидности, структурный финансовый анализ и т. п.

- Доходность: функционально-стоимостной анализ (ABC Analysis), измерение эффективности бизнес процедур, прибыльность каналов, прибыльность клиентов, прибыльность географических регионов, прибыльность элементов организационной структуры, анализ продуктов, прибыльность продуктов, анализ прибыльности сделок и т. п.

- Маркетинг взаимоотношений (с клиентами): анализ маркетинговых кампаний, анализ причин ухода клиентов, анализ жалоб клиентов, анализ нарушений клиентов, инвестиционного профиля клиента, лояльности клиентов, рыночный анализ, анализ доли в бюджете клиента.

- Риски: оценка кредитного риска, анализ кредитного риска, оценка возможности смягчения кредитного риска, анализ кредитного профиля клиента, анализ реструктуризации задолженности, раскрытие связанных сторон, анализ риска ликвидности, раскрытие местоположения, оценка операционных рисков и т. п. Поддерживаются положения 2 и 3 требований Basel II.

- Соответствие требованиям надзорных органов: анализ достаточности капитала, анализ зарубежных счетов, анализ подозрительных сделок и т. п.

3.4 Рейтинг производителей BI

3.5 Пример

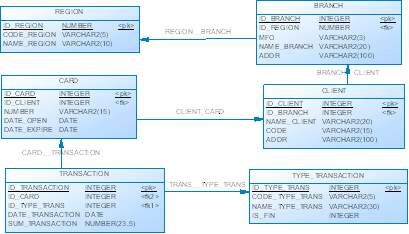

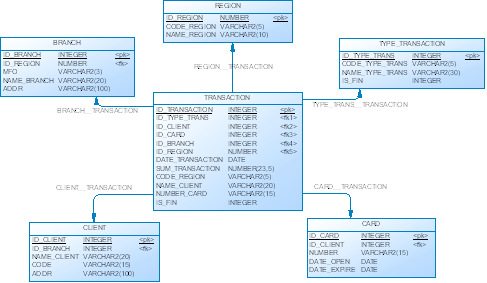

Выбрать сумму оборотов по финансовым (is_fin = 1) транзакциям для всем картам каждого клиента в г. Киеве (CODE = 001) за октябрь.

select CLIENT.NAME_CLIENT, CARD.NUMBER, SUM(TRANSACTION.SUM_TRANSACTION) SUMMA

from TRANSACTION, TYPE_TRANSACTION, CARD, CLIENT, BRANCH, REGION

where TRANSACTION.ID_TYPE_TRANSACTION = TYPE_TRANSACTION. ID_TYPE_TRANSACTION AND

TYPE_TRANSACTION.IS_FIN = 1 and

TRANSACTION.ID_CARD = CARD.ID_CARD and

CARD.ID_CLIENT = CLIENT.ID_CARD and

CLIENT.ID_BRANCH = BRANCH.ID_BRANCH and

BRANCH.ID_REGION = REGION.ID_REGION and

REGION.CODE_REGION = тАШ001тАЩ and

TRANSACTION.DATE_TRANSACTION between тАЩ01.10.2007тАЩ andтАЩ31.10.2007тАЩ

GROUP BY CLIENT.NAME_CLIENT, CARD.NUMBER

ORDER BY 1,2

select TRANSACTION.NAME_CLIENT, TRANSACTION.NUMBER_CARD, SUM(TRANSACTION.SUM_TRANSACTION) SUMMA

from TRANSACTION

where TRANSACTION.IS_FIN = 1 and

TRANSACTION.CODE_REGION = тАШ001тАЩ and

TRANSACTION.DATE_TRANSACTION between тАЩ01.10.2007тАЩ andтАЩ31.10.2007тАЩ

GROUP BY CLIENT.NAME_CLIENT, CARD.NUMBER

ORDER BY 1,2

3.6 Хранилища данных, как основа интегрированной системы

риск-менеджмента

риск банковский клиент данные обслуживание

Использование ХД, как аналитического центра системы управления рисками банка, является естественным развитием процессов автоматизации технологий корпоративного управления. Сегодня многие банки уже эксплуатируют ХД, накапливая в них информацию о планах и результатах своей бизнес-деятельности. Данные используются в целях подготовки управленческой и регламентированной отчетности. Для таких организаций на первом этапе создания системы предстоит только расширить состав интегрируемых данных необходимой информацией для оценки рисков. Кредитные организации, которые изначально будут внедрять ХД для задач риск-менеджмента, в дальнейшем смогут расширить спектр реализации на его базе технологий управления.

По соглашениям Basel II банки должны контролировать кредитный риск, рыночные риски (процентный, валютный, фондовый и др.), риск несбалансированной ликвидности и операционные риски. Для этих целей в ХД собирается следующая информация:

1. Данные по договорам с графиками будущих выплат и погашений. Данные используются для прогнозирования потоков платежей, контроля риска ликвидности, расчета процентного риска. Если в исходных системах платежные календари договоров отсутствуют, графики операций генерируются по загруженным договорам инструментами ХД.

2. Данные о курсах валют и данные о ценах инструментов, составляющих торговый и инвестиционный портфели, для оценки валютного и фондового рисков. Точность оценки этих рисков напрямую зависит от глубины выборки, поэтому актуально формировать архив этих данных за несколько лет.

3. Данные по клиентам и данные о совершенных кредитных операциях для расчета кредитных рисков. Кредитный риск определяется по кредитоспособности заемщика и риску кредитного продукта. Для оценки кредитоспособности клиентов в ХД собирается Финансовая отчетность и основные финансовые коэффициенты предприятий-заемщиков, Планы движения денежных средств, Кредитные рейтинги с историями изменений, Кредитные истории (которые могут быть получены из внешних источников или из собственной базы по кредитам, накопленной за некий исторический период). Оценка риска кредитного продукта сводится к определению кредитного спреда, влияющего на конечную цену продукта. Для расчета кредитного спреда в ХД загружается информация о параметрах кредитного договора (срок сделки, стоимость ресурсов), об обеспечении по кредиту, о поддержке третьих лиц в виде гарантий и рекомендаций.

4. Данные для расчета операционных рисков. Для оценки риска на основе подхода, предполагающего выделение типовых направлений деятельности и расчета доли резервируемого капитала в ХД собирается следующая информация: Классификация операций Банка по направлениям деятельности, Данные обо всех операциях Банка для расчета валового дохода каждой операции и направления, База коэффициентов для расчета размера резервируемого капитала и пр. необходимые данные. ХД служит средством сбора данных об операционных сбоях и позволяет накапливать статистику.

Перечисленная информация будет накапливаться в ХД в историческом разрезе и использоваться для внутрикорпоративных целей управления рисками и подготовки отчетности по обязательным резервам.

Важнейшая задача подготовки данных для риск-менеджмента, которая на базе ХД решается минимальными усилиями, тАУ это выверка данных, приведение к единому формату и консолидация. Штатными средствами ХД осуществляется контроль корректности поступающих данных по договорам и клиентам, рыночной информации; разноформатные данные приводятся к единой структуре. Многофилиальным банкам функция консолидации позволяет получать сводные показатели и отчеты.

Интегрированная система управления рисками на базе ХД данных может быть представлена следующими модулями:

Многофилиальный банк, выполняющий полный спектр банковских операций и специализирующийся на обслуживании крупных корпоративных клиентов (предприятий топливно-энергетического, оборонного и атомно-энергетического комплекса), использует в целях корпоративного управления систему "Контур", реализованную на базе ХД данных.

Банк имеет клиентоориентированную организационную структуру, в которой выделены Клиентские центры и за ними закреплены отраслевые клиенты. Управленческий учет банка нацелен на оценку финансовых результатов клиентских центров, клиентов и групп в разрезе банковских продуктов. Для целей управленческого учета в ХД данных из АБС банка в ежедневном режиме загружаются данные по счетам и проводкам бухгалтерского учета, клиентам, исполнителям, финансовым инструментам и пр. По данным бухучета методом трансформации и дополнительных корректировок рассчитываются управленческие регистры и выпускаются отчеты по Клиентским центрам, группам и отдельным клиентам: ежедневные управленческие балансы, отчеты об остатках, план-факт отчеты о прибылях и убытках. Расширяя спектр управленческих задач, решаемых на базе BPM-системы, банк приступил к проекту автоматизации риск-менеджмента. Первый этап включает сбор данных по договорам в ХД из АБС банка и систем регистрации договоров (сделок).

Уже через 3-4 месяца после начала проекта была налажена загрузка данных по ценным бумагам из системы Diasoft 5NT CUSTODY и специалисты банка получили возможность выпускать отчеты для анализа портфеля ценных бумаг. Теперь ХД данных интегрируется с системами FUND (сделки МБК) и ДБО BS-Client v.3 (розничные операции), из которых будут собираться данные по остальным сделкам. После этого этапа будет настроена процедура разметки поступающих договоров аналитическими признаками отнесения к статьям активов и пассивов, доходов и расходов и управленческие регистры будут формироваться с детализацией до договоров.

По данным рассчитанных управленческих структур активов/пассивов, доходов/расходов специалисты Управления рисков и анализа будут выпускать:

Отчеты для оценки риска ликвидности тАУ структурный баланс банка, отчет о ликвидной позиции банка по разным временным интервалам (6 мес., год), платежный календарь, отчет о разрывах ликвидности и др.;

Отчеты для оценки рыночных рисков: процентного, валютного, фондового;

Отчеты для оценки финансового результата по портфелям ценных бумаг;

Отчетность по обязательным нормативам.

Примеры отчетов, выпускаемых по данным ХД, приведены на рисунках (см. Рис. 2 и Рис. 3).

Еще один проект в кредитном учреждении, которое оказывает финансовые услуги для юридических и физических лиц и обслуживает более 6500 клиентов, показывает пример построения комплексной системы управления рисками. До начала проекта в банке уже эксплуатировалось в промышленном режиме ХД данных "Контур Корпорация" компании Intersoft Lab, выполнялся сбор первичных бухгалтерских данных и формирование управленческой отчетности методом трансформации бухучета.

Для автоматизации задач оценки рисков банк приобрел приложение для сбора и учета сделок в ХД данных. Из АБС Diasoft 5NT был организован сбор договоров с графиками платежей/выплат. На основании данных по договорам банк планирует выпускать первые отчеты приблизительно через 3 месяца после начала комплексного проекта, в их числе отчеты для анализа кредитного портфеля и портфеля ценных бумаг. Также на базе ХД данных было обеспечено ведение единого Реестра клиентов банка, в котором аккумулируются данные по заемщикам и контрагентам банка, при этом отслеживается дублирование клиентов. Эта информация будет использована для оценки кредитного риска. В настоящее время для организации управленческого учета по договорам на стороне ХД данных реализуется их автоматическая разметка атрибутами отнесения к статьям активов и пассивов, доходов и расходов. После загрузки данных бухгалтерского учета и договоров в ХД, счета/проводки и договора будут размечаться аналитикой и формироваться управленческие структуры активов и пассивов, доходов и расходов. По данным управленческого учета сделок аналитические службы банка будут выпускать отчеты: Активы и пассивы (объем, доход и доходность по привлеченным и размещенным денежным ресурсам), Финансовый результат, Анализ ликвидности.

Также ХД данных будет использоваться для централизованной установки лимитов на операции по контрагентам (клиентам и эмитентам ценных бумаг, в которые инвестируются средства). Для этого служба контроля рисков будет в специализированных интерфейсах планировать лимиты на операции на определенные периоды и затем передавать их подразделениям, заключающим сделки. По итогам отчетного периода будут формироваться план-факт отчеты с целью контроля исполнения лимитов подразделениями.

Как показывает опыт, в банках, где ХД данных уже эксплуатируется и наполняется данными бухгалтерского учета, срок реализации задачи сбора данных по договорам и формирования отчетности для анализа портфелей договоров занимает в среднем 3-5 месяцев. Если эти задачи будут решаться в рамках комплексных BPM-систем, которые банк будет внедрять "с нуля" и автоматизировать целый ряд технологий финансового управления, то этот срок будет более длительным. Так проект внедрения BPM-системы "Контур" в крупном российском банке, обслуживающем предприятия военно-промышленного комплекса, который был начат в марте 2006 года, позволил получить первые результаты через 10 месяцев. За это время ХД данных было интегрировано с АБС банка, налажен сбор данных

Вместе с этим смотрят:

Автоматизацiя в банкiвськiй сферi

Автоматизована банкiвська система у ЗАТ КБ "ПриватБанк"

Аккредитивная форма расчётов: сущность, виды и порядок применения

Актуальные проблемы и споры в автостраховании

Акцiонернi банки в Росii в XVIII-XIX столiттях