Формирование финансовой стратегии предприятия малого бизнеса (на примере ООО "Синтез")

Дипломная работа

Тема:

ВлФормирование финансовой стратегии предприятия малого бизнеса (на примере

ООО ВлСинтезВ»)В»

СОДЕРЖАНИЕ

Введение. 3

Глава 1. 4

Финансовая деятельность отечественных предприятий в переходной экономике. 4

1.1. Основные показатели финансовой среды деятельности предприятий. 4

1.2. Место финансовой стратегии в общей стратегии предприятия. 18

1.3. Стратегия управления финансами предприятия. 23

Глава 2. 32

Инструменты разработки финансовой стратегии предприятия. 32

2.1. Инвестиционный портфель предприятия. 33

2.2. Разработка плана финансирования инвестиционного портфеля. 48

2.3. Инвестиционная привлекательность предприятия. 58

Глава 3. 69

Разработка финансовой стратегии ООО ВлСинтезВ». 69

3.1. Оценка инвестиционной привлекательности и инвестиционных потребностей ООО ВлСинтезВ». 69

3.2. Разработка финансовой стратегии ООО ВлСинтезВ». 75

Заключение. 79

Список ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ. 82

ВведениеВ современной экономике предпринимательские структуры зачастую осуществляют необдуманные действия. Это обусловлено не только меняющимися условиями внешней среды, но и отсутствием цельных планов деятельности, сопоставляющих расходы предприятий с их доходами. На основе подобных сопоставлений возможен не только анализ текущего финансового состояния, но и разработка комплексных финансовых планов.

Долгосрочное планирование деятельности вообще и финансовой деятельности в частности является одним из краеугольных камней современного менеджмента. Использование современного инструментария позволяет достаточно достоверно предсказать основные источники финансовых опасностей и разработать возможные мероприятия по локализации нежелательных последствий и недопущению убытков или наступления кризиса.

Таким образом, актуальность рассматриваемой темы обусловлена не только практическими, но и теоретическими аргументами.

В соответствии с вышесказанным целью дипломной работы является обобщение основных инструментов разработки финансовой стратегии предприятия.

В рамках поставленной цели в работе решаются следующие задачи:

1. Анализируются основные показатели финансовой среды, в которой действуют отечественные предприятия в настоящее время.

2. Определяется место финансовой стратегии предприятия в его общей стратегии.

3. Рассматриваются основные составляющие финансовой стратегии предприятия.

4. Обобщается инструментарий формирования финансовой стратегии.

5. На основе фактических и гипотетических данных разрабатываются основные аспекты финансовой стратегии конкретного предприятия.

Теоретической базой дипломной работы стали труды

Глава 1.Финансовая деятельность отечественных предприятий в переходной экономикеДля каждого предприятия разработка финансовой стратегии вообще и финансовой стратегии в частности заключается, как правило, в поиске наилучшего способа адаптации к условиям внешней среды. В этой связи целесообразно рассмотреть основные показатели экономики России, которые определяют основные аспекты финансовой стратегии предприятия.

Финансовая среда деятельности предприятий в отечественной экономике имеет свои особенности и отличия от других стран. Это связано как со спецификой отечественного законодательства, так и с относительно короткой новейшей историей предпринимательства в России. В ходе трансформации экономической среды происходит адаптация к ней предприятий. В частности, ожидание налоговых льгот явилось одной из важнейших причин регистрации большого количества финансово-промышленных групп в 1996 г., которые затем либо прекратили свое существование, либо были поглощены более эффективными структурами.

На основании вышесказанного можно заключить, что при осуществлении стратегического планирования и в своей текущей деятельности менеджмент предприятия должен учитывать не только внутренние резервы и возможности, но и условия экономической среды, которая является многофакторным индикатором макроэкономической ситуации в стране и мире. Общее состояние макросреды оценивается на основе макроэкономических показателей. Набор этих показателей довольно обширен, но на наш взгляд наибольшее влияние на деятельность отечественных предприятий оказывают следующие из них:

В· динамика валового внутреннего продукта (ВВП) страны;

В· динамика валютного курса;

В· уровень спроса на производимую продукцию;

В· динамика фондовых индексов;

В· уровень ставок банковского кредитования;

В· налоговое окружение;

В· динамика и структура зарубежных инвестиций в экономику страны.

Данные агрегированные показатели измеряются как по всей экономике в целом, так и по отдельным отраслям, поэтому их можно считать достаточно объективными и использовать для детального анализа складывающейся экономической ситуации и условий предпринимательской деятельности. Для целей настоящего исследования рассмотрим их более подробно.

Динамика валового внутреннего продукта

Валовый внутренний продукт страны позволяет системно оценить эффективность макроэкономической политики, проводимой в стране, а также сформулировать основные направления деятельности хозяйствующего субъекта. Руководству предприятия динамика ВВП дает информацию о структурных сдвигах в экономике и позволяет определить возможности для расширения деятельности, сформулировать стратегию деятельности. Транснациональные корпорации, проводя сравнительный анализ ВВП разных стран, получают возможность оценить наиболее привлекательные регионы для инвестирования и сформулировать приоритеты экспансии. Рассмотрим динамику ВВП России за последние годы (табл. 1).

Таблица 1

Динамика валового внутреннего продукта России

| 1997 г. | 1998 г. | 1999 г. |

| Валовой внутренний продукт, млрд. руб. | 3 177,98 | 3 073,10 | 3 119,20 |

| В % к предыдущему году | | 96,70 | 101,50 |

Отметим, что рост валового внутреннего продукта в 1999 г. обусловлен, прежде всего, ростом промышленного производства, а по данным Госкомстата РФ доля крупных предприятий в общем объеме промышленного производства составляет более 60%[1]

.

Динамика валютного курса

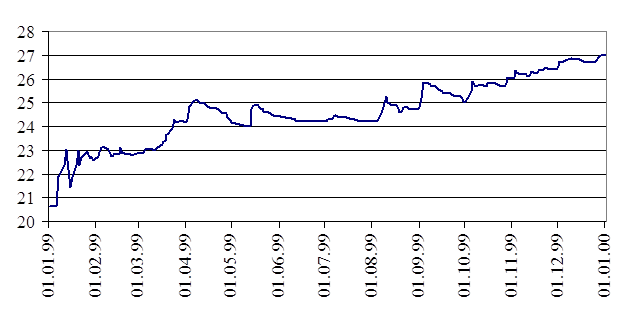

Российская экономика, как известно, имеет одну очень важную особенность тАУ многие предприятия и организации при осуществлении ценовой, затратной или сбытовой политики в качестве одного из главных ориентиров и индикаторов используют текущий курс доллара (рис. 1). Особо это касается экспортно-ориентированных предприятий, например, РАО "Газпром", ОАО "НК "Лукойл" и др. В этой связи, исследование динамики валютного курса является одним из главных инструментов оценки инфляции и уровня цен. В России существует несколько курсов, причем в стабильных условиях они сближаются, а в условиях дестабилизации начинают различаться:

В· курс ЦБ РФ;

В· курс ММВБ СЭЛТ.

Рис. 1. Динамика курса доллара США в 1999 г.[2]

Однако просто знать текущий курс бывает недостаточно. Зачастую для руководства хозяйствующих субъектов очень важно знать значение курса на ближайшие несколько месяцев. Прогнозирование курса доллара в последние годы затруднялось влиянием различных факторов, корректирующих реальный курс. Основными факторами, оказывающими дестабилизирующее воздействие на курс, были политическая ситуация в стране и ситуация на внешних рынках энергоносителей. С того момента, когда мировые цены на нефть возросли, а политика государства во всех ветвях власти стала более предсказуемой, курс доллара стабилизировался, золотовалютные резервы России на конец августа 2000 г. составили около 24 млрд. долл., то есть, за последние полгода выросли практически в 2 раза.

Таким образом можно заключить, что при соблюдении условия предсказуемости в политике, а также при сохранении благоприятных цен на энергоносители, ситуация с курсом останется предсказуемой и достаточно стабильной.

Уровень спроса на производимую продукцию

Для оценки динамики уровня спроса на производимую продукцию можно использовать различные показатели: индекс выручки от реализации, сводный индекс цен, отраслевые индексы цен, индексы цен конкурентов и другие показатели [6]. Использование соотношения этих индексов позволяет сформировать индекс реального спроса на продукцию конкретного предприятия (IC), который даст возможность провести анализ чистой динамики платежей. В результате можно получить ответ на вопрос: экстенсивными или интенсивными причинами вызван рост объема продаж предприятия в денежном выражении и др. На наш взгляд, формула индекса может быть следующей:

,

,

где

IВP тАУ индекс выручки от реализации продукции;

IЦ тАУ выбранный индекс цен.

Критерий оценки экстенсивности или интенсивности может быть следующим:

В частности, для анализа реального спроса корпораций ОАО "НК "Лукойл" и ОАО "НК "ЮКОС" рассмотрим следующие данные за несколько лет (табл. 2), в качестве индекса цен будем использовать значение отраслевого индекса цен на нефть и нефтепродукты (табл. 3).

Таблица 2[3]

Индекс спроса на нефтепродукты российских компаний

| 1997 г. | 1998 г. | Индекс | Индекс реального спроса |

| Лукойл | 53,6 | 81,7 | 1,52 | 0,94 |

| ЮКОС | 20,4 | 39,3 | 1,93 | 1,19 |

| Цена руб. / т | 689,3 | 1112,4 | 1,61 | |

По данным табл. 2 можно сделать вывод, что корпорация "ЮКОС" в 1998 г. провела более эффективную маркетинговую компанию, т. к. ее выручка выросла в реальном исчислении примерно на 20%. Таким образом, измерение индекса реального спроса позволяет оценивать результаты конкурентной борьбы предприятия на рынке производимой им продукции.

Таблица 3[4]

Внутренние цены на нефть и нефтепродукты в долларовом выражении

(средние оптовые цены предприятий, долл./т)

| 1997 г. декабрь | 1998 г. июнь | 1998 г. сентябрь | 1998 г. декабрь | Среднее за 1998 г. |

| Нефть | 63,1 | 46,1 | 17 | 17 | 48,55 |

| Автомобильный бензин | 169,6 | 162,6 | 69,7 | 63,4 | 182,7 |

| Дизельное топливо | 170 | 147,3 | 58,1 | 52,9 | 158,2 |

| Топочный мазут | 73,8 | 68,3 | 25,7 | 22 | 70,85 |

| Средняя цена на нефть и нефтепродукты | 119,125 | | | | 115,075 |

Динамика фондовых индексов

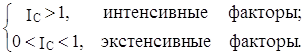

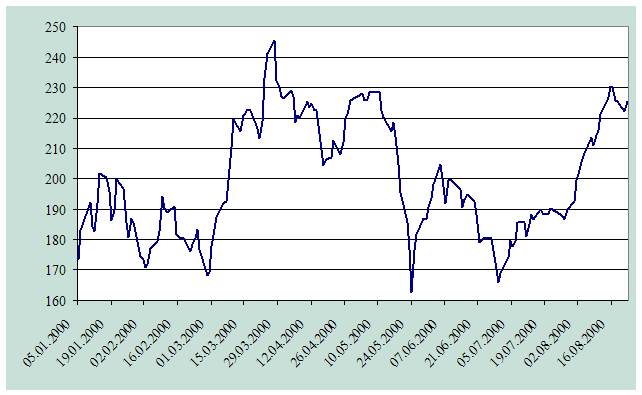

Индекс фондового рынка (фондовый индекс) является одним из основных показателей фондовой активности, которая, в свою очередь, является индикатором развития экономики в целом. На основе анализа динамики фондовых индексов можно судить о возможностях привлечения предприятиями ресурсов для осуществления своей деятельности. Например, в случае роста индекса можно осуществлять эмиссию, так как на рынок приходят новые ресурсы, владельцы которых заинтересованы в их размещении.

В России наиболее популярными являются следующие индексы:

В· Российской торговой системы РТС (" onclick="return false">

В· информационного агентства AK&M (" onclick="return false">

Рис. 2. Динамика индекса РТС1-Интерфакс за январь-август 2000 г.

Рис. 2. Динамика индекса РТС1-Интерфакс за январь-август 2000 г.

Рис. 3. Динамика сводного индекса АК&M за январь-август 2000 г.

Как показал мониторинг средств массовой информации, остальные информационные агентства публикуют у себя значения поименованных выше индексов. Таким образом, первоисточниками являются только индексы РТС и АК&М.

По рисункам видно, что наибольший спад котировок наблюдался в конце мая, затем последовал некоторый подъем, и новый спад в конце июня 2000 г., однако, в июле-августе наметился устойчивый рост индекса, что свидетельствует о снижении инфляционных ожиданий на фондовом рынке. Необходимо отметить, что в развитых странах фондовые индексы являются одним из самых объективных индикаторов деловой и финансовой активности в стране, однако в настоящее время в России фондовый рынок не в полной мере отражает реальное положение дел в национальной экономике.

Уровень ставок банковского кредитования

Для осуществления своей деятельности, предприятие привлекает ресурсы, как правило, не только за счет эмиссий, но и за счет получения кредитов. В этой связи, очень важным показателем, характеризующим состояние экономической среды, является уровень ставок банковского кредитования. Как известно, чем выше ставки, тем менее привлекательными являются долгосрочные инвестиции и более привлекательны краткосрочные операции. Таким образом, анализируя динамику и состояние ставок банковского кредитования можно прогнозировать стратегические направления деятельности предприятия.

Как известно, любой банк имеет несколько основных источников привлечения средств, плата за которые в конечном итоге определяет его кредитную политику. В этой связи хочется отметить следующее.

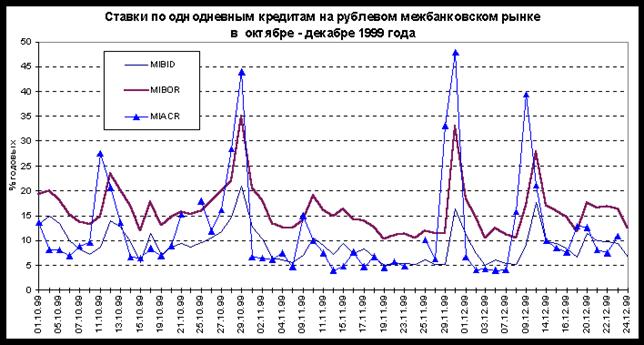

В ноябре-декабре 1999 г. на рынке рублевых межбанковских кредитов наблюдались значительные колебания ставок (см. рис. 4). Резкие повышения стоимости межбанковских кредитных ресурсов в конце ноября-начале декабря и 9-14 декабря были вызваны календарными эффектами (конец месяца) и аккумуляцией коммерческими банками денежных ресурсов накануне первичных аукционов по размещению облигаций Банка России и ГКО.

Рис. 4. Динамика ставок межбанковских кредитов[5]

К концу декабря 1999 г. объем остатков на корреспондентских счетах коммерческих банков в Центральном банке РФ достиг максимальных значений за весь период наблюдения тАУ 70-73,5 млрд. руб., что позволило ставкам по МБК вновь опуститься до уровня 7-12% годовых.

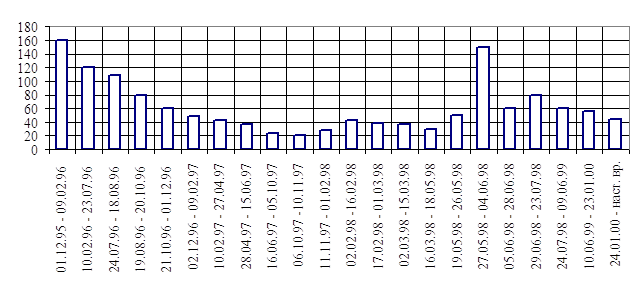

Динамика учетной ставки ЦБ была более сглаженной, даже несмотря на скачок учетной ставки в мае 1998 г. до 150% годовых, что соответствовало его денежно-кредитной политике (см. рис. 5).

Рис. 5. Динамика ставки рефинансирования Банка России[6]

Рис. 5. Динамика ставки рефинансирования Банка России[6]

Привлечение средств населения остается достаточно проблематичным. Это связано, в первую очередь, с кризисом августа 1998 г., в ходе которого многие банки прекратили выплаты по депозитным договорам, что послужило причиной снижения доверия к частным финансовым институтам России.

Тем не менее, работа банков по привлечению средств населения проводится и в настоящее время. Однако, с точки зрения потенциальных вкладчиков отрицательным моментом является то, что, начиная с 24 января 2000 г., установлена ставка рефинансирования (учетная ставка) Банка России в размере 45% годовых.

Налоговое окружение[7]

Система налогообложения в Российской Федерации в связи с принятием второй части Налогового Кодекса должна претерпеть существенные изменения, которые коснутся, прежде всего, самой сути налоговой системы. В целом принятые Государственной Думой законопроекты соответствуют основным направлениям налоговой реформы, сформулированным в "Концепции стратегии развития РФ до 2010 г.".

Главные цели налоговой реформы, заключающиеся в снижении уровня налогового бремени, упрощении налоговой системы и придании ей более справедливого характера, в значительной степени достигнуты. В результате законопроекты закрепляют серьезнейшие изменения в российской налоговой системе. Рассмотрим некоторые основные изменения, касающиеся налогообложения предприятий.

1. Налог на добавленную стоимость

Важным вопросом являются правила территориальности при уплате НДС, в том числе при экспорте и импорте в страны СНГ. Некоторые государства СНГ оказывают постоянное давление на Правительство РФ с целью вынудить Российскую Федерацию к переходу на принцип страны назначения во взаимной торговле при определении базы налогообложения.

Законопроект о введении в действие второй части Налогового кодекса предусматривает постепенный переход от взимания налога по принципу страны происхождения к принципу страны назначения. Такой переход может привести к некоторым потерям для российского бюджета из-за положительного сальдо торговли с этими государствами, а также из-за отсутствия обустроенной таможенной границы России (что открывает широкие возможности для злоупотреблений с использованием ложного экспорта).

Однако переход на этот порядок целесообразен для унификации налогового режима, тем более что при существующем режиме не менее актуальна проблема ложного импорта. Важнейшим условием при этом должно стать укрепление фискальных границ внутри СНГ. Тем не менее, до вступления в силу межгосударственных соглашений со странами СНГ уплата налога на добавленную стоимость при экспорте товаров в государства СНГ производится в соответствии с действующим порядком.

Законопроект упорядочивает список льгот по налогу на добавленную стоимость. В частности, введен порядок, согласно которому льготы по медицинской продукции предоставляются по перечню, утверждаемому Правительством Российской Федерации.

2. Акцизы

По сравнению с ныне действующим законодательством произошли изменения, в целом отвечающие духу налоговых реформ, предлагаемых Правительством РФ, заключающиеся в снижении налогового бремени на экономику.

В частности, индексация ставок на алкогольную продукцию была произведена в меньшем объеме, нежели прогнозные темпы инфляции на 2001 г., что, учитывая специфический характер акцизов, существенно снизит налоговую нагрузку на плательщиков акцизов. Кроме того, было принято решение разделить уплату акцизов на алкогольную продукцию между ее производителями и организациями, занимающимися ее оптовой реализацией.

В качестве компромисса депутаты решили согласиться с поправкой СПС, предлагающей ввести режим налогового склада, предусматривающий более строгий по сравнению с существующим порядок контроля за реализацией алкогольной продукции. Введены акцизы на дизельное топливо и моторные масла, а ставки акциза на бензин повышены по сравнению с существующими в среднем приблизительно в три раза в рамках компенсации отмены налога на реализацию ГСМ и снижения ставки налога на пользователей автомобильных дорог, взимаемого с оборота предприятий.

Если в настоящее время ставки акцизов на легковые автомобили установлены в зависимости от объема двигателя, то по проекту главы об акцизах тАУ в зависимости от мощности двигателя.

Помимо упомянутых выше положений данного законопроекта, касающихся отмены некоторых видов налогов, являющихся источниками образования дорожных фондов, и временной ставки социального налога для доходов свыше 600 тыс. руб. в год, законопроект предполагает также переход с 1 января 2002 г. на определение объема реализации товаров (работ, услуг) в целях налога на добавленную стоимость по выставлению счетов-фактур (по методу начислений).

Динамика и структура зарубежных инвестиций

Динамика и структура зарубежных инвестиций позволяет оценить рискованность ведения бизнеса в той или иной стране, а также оценить наиболее привлекательные отрасли экономики.

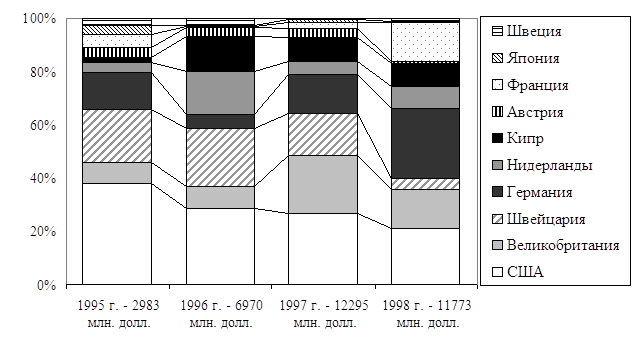

Рис. 6. Структура инвестиций по странам-инвесторам[8]

В этой связи, необходимо отметить, что общий объем иностранных инвестиций, поступивших в нефинансовый сектор российской экономики без учета органов денежно-кредитного регулирования, коммерческих и сберегательных банков, включая рублевые инвестиции, пересчитанные в доллары США, в январе-сентябре 1999 г. составил 6 467 млн. долл. (рис. 6).

Темпы привлечения иностранных вложений в Россию носят понижательный характер. Так, если за 9 месяцев 1998 г. объем вложенных в российскую экономику иностранных инвестиций составлял 86,4% от уровня соответствующего периода 1997 г., то в 1999 г. данный показатель оценивался в 69,6%. В целом, на конец сентября 1999 г. объем накопленных иностранных инвестиций в России составил 28,4 млрд. долл. (рис. 7).

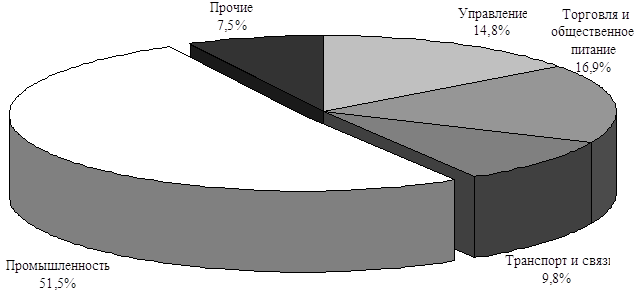

Рис. 7. Отраслевая структура иностранных инвестиций

в российскую экономику за 9 месяцев 1999 г.[9]

Хотя по итогам девяти месяцев 1999 г. произошло снижение на 8,5% доли прямых иностранных инвестиций, составляющей по итогам первого полугодия 56,9%, их объемы превышали уровень 1998 г. (за период январь-сентябрь) на 55,5% и оценивались в 3 132 млн. долл.

Об улучшении ситуации в российской экономике свидетельствовал также рост объемов прочих инвестиций, формируемых за счет кредитных средств. Если по итогам 1 полугодия 1999 г. их объемы не превышали 30% от уровня 1 полугодия 1998 г., то за девять месяцев прошлого года аналогичный показатель составил 47%. Объем прочих иностранных инвестиций за август-сентябрь 1999 г. составил 1 491 млн. долл. или 45% прочих иностранных инвестиций, вложенных в российскую экономику за 9 месяцев 1999 г.

Отраслевая структура привлеченных в Россию иностранных инвестиций характеризовалась в прошлом году лидирующей ролью промышленности, вложения в которую по итогам 9 месяцев 1999 г. составили 3 333 млн. долл.

Иностранные вложения от прямых инвесторов направлялись в основном в топливную, пищевую промышленность, торговлю и общественное питание, а также транспорт и связь. Общая величина прямых инвестиций в эти отрасли экономики составила 2 530 млн. долл., или 80,8% от совокупного объема прямых иностранных капиталовложений.

На долю топливной промышленности по итогам 9 месяцев 1999 г. пришлось 1 568 млн. долл. или 24,2% иностранных вложений в российскую промышленность. В текущем году начата разработка проектов "Сахалин-3" и "Сахалин-4". Проект "Сахалин-3" направлен на освоение Аяшского и Восточно-Топинского нефтегазоносных месторождений. Иностранным партнером российской компании "Роснефть" по этому проекту выступила компания Exxon (ее доля в создающемся совместном предприятии будет составлять 66,6%). Объем инвестиций по проекту оценивается в размере 37,1 млрд. долл. В рамках проекта "Сахалин-4" предполагается освоение Астрахановского газоконденсатного месторождения. Партнером НК "Роснефть" по этому проекту выступает компания Arco (49% акций создающегося предприятия). Объем необходимых капиталовложений в проект оценивается на уровне 2,5 млрд. долл. Реализовать проекты "Сахалин-3" и "Сахалин-4" предполагается в течение шести лет.

На основе проведенного анализа можно сделать вывод о том, что в целом экономическая среда характеризуется как умеренно благоприятная. Это подтверждается прогнозируемыми изменениями основных макроэкономических показателей, относительно низкими ставками кредитов. Вместе с тем, привлечение иностранных инвестиций остается больным местом отечественной экономики. Таким образом, при разработке финансовой стратегии необходимо учитывать все рассмотренные выше факторы. Рассмотрим теперь, какое место занимает финансовая стратегия в общей стратегии предприятия.

Выработка стратегии развития предприятия обеспечивает эффективное распределение и использование всех ресурсов: материальных, финансовых, трудовых, земли и технологий и на этой основе тАУ устойчивое положение предприятия на рынке в конкурентной среде.

В этой связи, в первую очередь необходим переход от реактивной формы управления (принятие управленческих решений как реакции на текущие проблемы) к управлению на основе анализа и прогнозов.

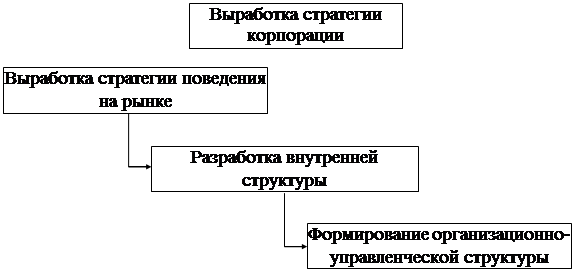

Выработка стратегии предприятия осуществляется на основе проведенных прогнозов развития рынков выпускаемой продукции, оценки потенциальных рисков, проведенного анализа финансово-хозяйственного состояния и эффективности управления предприятием, а также анализа его сильных и слабых сторон (рис. 8) [4, 26].

Поведение на рынке

Формирование стратегии поведения на рынке включает определение следующих параметров [18]:

В· регион или территория, на которую направлен сбыт, степень географической дифференциации сбыта;

В· доля рынка, которую предполагается занять;

В· группа потребителей, на которую направлен сбыт;

В· определение связи "продукт - рынок" в качестве основы концепции маркетинга (выбор между дифференциальным и нишевым маркетингом);

В· базовая ценовая стратегия (лидерства по издержкам, дифференциации, ниши и т.д.);

В· выбор вида стратегии деятельности предприятия (стратегия конкуренции, стратегия расширения рынка и т.п.);

В· квалификация и практический опыт персонала, необходимый для успешной конкурентной борьбы;

В· необходимость кооперации.

Рис. 8. Процесс выработки стратегии предприятия

Внутренняя структура предприятия

В соответствии с выбранной стратегией рыночного поведения определяется взаимоувязанная система принципов внутренней структуры предприятия, которая состоит из [14]:

В· снабженческо-сбытовой политики (выбор маркетинговой стратегии и тактики на всем протяжении от появления продукции до ее продажи, послепродажного обслуживания, мониторинге оперативной информации о рынке, переход на прямые поставки продукции, создание сбытовой сети);

В· производственно-технологической и инновационной политики (минимизация издержек производства, приведение качества продукции в соответствие с запросами потребителей, создание оптимальной системы обеспечения сервисных служб, повышение конкурентоспособности на базе усовершенствования производимой продукции и действующей технологии производства, создание принципиально новых продуктов и производств);

В· ценовой политики (установление цен в рамках политики управления сбытом с целью достижения наиболее выгодных объемов продаж, средних затрат на производство и наивысшего возможного уровня прибыльности операций);

В· кадровой политики и управления персоналом (формирование идеологии и принципов кадровой работы, планирование, привлечение, отбор и высвобождение персонала, организация работ и руководство персоналом, повышение квалификации и подготовка персонала, внедрение системы стимулирования его деятельности, развитие социального партнерства).

В· финансовой политики (стратегии), которая состоит из [31]:

¨ кредитной стратегии (анализ и планирование денежных потоков, выбор стратегии привлечения внешних ресурсов (кредиты, эмиссионная форма привлечения капитала), управление дебиторской и кредиторской задолженностью, разработка учетной и налоговой политики, контроль и управление издержками);

¨ инвестиционной стратегии (определение общего объема инвестиций предприятия, способов рационального использования накоплений, сочетания различных направлений финансирования, размещение мобилизованных средств);

Разрабатывается программа мер по снижению издержек, снижению энергоемкости, материалоемкости продукции, ее сертификации, решению проблем экологии.

Разрабатываются меры по обеспечению прозрачности финансового состояния предприятия (на основе совершенствования управленческого учета, перехода на международные стандарты бухгалтерского учета), а также меры по обеспечению контроля за финансовыми потоками.

Определение механизмов и направлений инвестирования, возможных источников привлеченных средств, кредитных ресурсов, гарантий (в том числе за счет средств и механизмов Бюджета развития).

Разработка стратегии вывода ценных бумаг предприятия на фондовый рынок с определением издержек использования различных фондовых инструментов (определение вида ценных бумаг (акции, векселя, облигации), выбор первичного дилера ценных бумаг или портфельного инвестора и согласование с ним условий продажи и торговой площадки для первичных торгов, сопутствующей рекламной кампании и т.д.).

Подготовка предложений по продаже, сдаче в аренду и залогу части активов, ликвидации или консервации отдельных мощностей и объектов (в том числе нерентабельных, мобилизационных) [5].

Организационно-управленческая структура

В соответствии с основными направлениями деятельности и избранной стратегией рекомендуется изменить организационно-управленческую структуру предприятия с учетом следующих принципов:

В· обеспечение гибкого реагирования на изменения рынка;

В· обеспечение оптимального уровня децентрализации управленческих решений;

В· организацию и выполнение каждой функции, реализуемой предприятиями, предлагается закрепить за каким-либо его структурным подразделением, причем дублирование выполнения одних и тех же функций указанными подразделениями недопустимо;

В· ответственность за организацию и выполнение функции, реализуемой предприятием, целесообразно персонифицировать.

Вышеуказанные изменения предлагается закрепить в положении об организационной структуре, определяющем:

В· основные направления деятельности предприятия;

В· основные функции управления предприятия (маркетинг, организация производства, финансы, экономика, бухгалтерский учет, персонал, информационная служба);

В· обслуживающие функции деятельности предприятия;

В· определение типа структуры (линейная, линейно-функциональная, дивизиональная, матричная, комбинированная);

В· организационные звенья предприятия и закрепляемые за ними функции по осуществлению направлений деятельности с определением порядка работы по их выполнению (права, обязанности, сроки, меры поощрения и наказания);

В· выделение самостоятельных подразделений (вспомогательных, обслуживающих), формирование центров прибыли;

В· определение порядка контроля соответствия организационной структуры направлениям деятельности предприятия и персонификация ответственности за выполнение указанной функции контроля.

Развитие любого предприятия сегодня напрямую зависит от правильно организованной финансовой деятельности и в ее рамках кредитной и инвестиционной деятельности. Поскольку реструктуризация предприятий и создание самоуправляемых структур приводит к взаимодействию большого количества юридических лиц, руководство предприятия должно "спроектировать" принципы финансовой и инвестиционной и кредитной стратегии на основе следующих крупных целей [42]:

В· консолидация структурных подразделений предприятия в отношении налогов;

В· создание дополнительных производственных мощностей в результате слияния подразделений;

В· проникновение через посредничество предприятия в производство и сбыт различных товаров;

В· проведение единой политики и осуществление единого контроля за соблюдением общих интересов предприятия;

В· ускорение процесса диверсификации;

В· организация внутренних инвестиционных потоков;

В· централизация участия в капитале других предприятий и др.

Кредитная стратегия предприятия должна быть ориентирована, прежде всего, на оптимизацию мобилизуемых ресурсов за счет привлечения капиталов путем выпуска и работы с ценными бумагами, активного взаимодействия с зарубежными фондами и организациями, использования оффшорных и свободных экономических зон, аккумулирования средств работников предприятия в негосударственных пенсионных фондах, страховых компаниях, в депозитах банков и финансовых компаний, а также в капитале самого предприятия. Таким образом, успешная финансовая деятельность предприятия обусловлена как своевременными и правильными решениями высшего менеджмента в текущей работе, так и в вопросах стратегии, которая должна разрабатываться не только на основе внутренних условий предприятия, но и с учетом влияния существующей финансовой системы, сложившейся в России на данном этапе.

Управление тАУ процесс выработки и осуществления управляющих воздействий субъектом управления [24].

Управляющее воздействие тАУ воздействие на объект управления, направленное на достижение поставленной цели управления. Выработка управляющих воздействий включает сбор, обработку, передачу необходимой информации, принятие решений.

Специфика стратегического управления состоит в том, что объектом управления является совокупность независимых друг от друга бизнес-процессов, которые взаимодействуют между собой.

Особенность данного взаимодействия заключается в том, что каждый бизнес-процесс предприятия является неотъемлемой его частью, что позволяет рассматривать совокупность как единое целое при осуществлении процесса управления. Поскольку различные функции распределены между бизнес-процессами, их можно расположить в порядке выполнения операций таким образом, что информация или продукт предыдущего является исходными данными для последующего.

Такая интеграция преследует несколько целей:

1. Повышение эффективности функционирования предприятия за счет того, что каждый из ее участников заинтересован в конечном результате.

2. Возможность более быстрого получения средств для осуществления производственной программы. Поскольку процесс контроля со стороны финансовых институтов (кредиторов) заключается только в контроле всего предприятия в целом.

Для осуществления управления единым процессом руководству предприятия, во-первых, необходимо четко представлять себе, насколько эффективно взаимодействуют все бизнес-процессы в рамках предприятия, во-вторых, необходимо на каждом этапе отслеживать и выявлять узкие места при реализации производственных программ. В этой связи, структура управления предприятием может иметь следующий вид (рис. 9) [34].

Каждый из департаментов имеет собственные функции на предприятии:

Производственный департамент тАУ выполняет функции управления производством, а коммерческий департамент тАУ функции управления сбытом в рамках, отведенных производственным планом, составленным в соответствии со стратегией функционирования предприятия.

Юридический департамент тАУ разрабатывает нормативные документы и дополнительные изменения в уставе предприятия, контролирует выполнение уставных положений, занимается составлением договоров (о совместной деятельности, о выдаче кредита

Вместе с этим смотрят:

Cамоорганизация как процесс саморазвития

РЖнновацiйнi процеси на пiдприiмствi

РЖнтуiцiя в бiзнесi

РЖнформацiйний менеджмент як ефективна технологiя органiзацii управлiнськоi дiяльностi

Автоматизация работы отдела планирования компании ООО "Кока-Кола ЭйчБиСи Евразия"