РЖсторiя свiтовоi банкiвськоi системи

Введення

Банки складають невiд'iмну рису сучасного грошового господарства, iх дiяльнiсть тiсно пов'язана з потребами вiдтворення. Знаходячись в центрi економiчного життя, обслуговуючи iнтереси виробникiв, банки опосередкують зв'язки мiж промисловiстю i торгiвлею, сiльським господарством i населенням. Банки тАУ це атрибут не окремо взятого економiчного регiону або який-небудь однiii краiни, сфера iх дiяльностi не маi не географiчних, нi нацiональних кордонiв це планетарне явище, що володii колосальною фiнансовою потужнiстю, значним грошовим капiталом. У всьому свiтi маючи величезну владу, банки в Украiнi, проте, лише тепер починають грати велику роль. РЖ в цьому i актуальнiсть даноi теми.

Над даною темою працювали багато учених. Наприклад, робота Вiри Смiт ВлПоходження центральних банкiвВ» до сих пiр залишаiться однiй з кращих, написаною нею пiд керiвництвом Фрiдрiха А. Хайека в Унiверситетi Лондонськоi школи економiки.

Мета роботи тАУ вивчити iсторiю виникнення банкiвськоi системи.

Завдання тАУ розкрити походження банкiвськоi системи.

Предмет дослiдження тАУ iсторiя виникнення i походження банкiвськоi системи.

Об'iкт дослiдження тАУ банкiвська система.

Можна сказати, що в нашому суспiльствi ще немаi завершеного розумiння того мiсця, яке повиннi займати банки в економiчнiй системi управлiння економiкою. Вся наша теорiя банкiв тАУ це фактичний переказ того, якi в краiнi iснують банки, якi операцii вони при цьому виконують. Суспiльству потрiбнi ТСрунтовнi, глибшi уявлення про суть банку, необхiдна його концепцiя, з'ясування його суспiльного призначення. Все це непростi питання, iх корiння закладене в iсторii розвитку банкiвськоi справи.

Питання про те, що таке банк, не в'яляться таким простим, як це здаiться на перший погляд.

Дiяльнiсть банкiвських установ така багатообразна, що iх дiйсне iство виявляiться невизначеним. У сучасному суспiльствi банки займаються найрiзноманiтнiшими видами операцiй. Вони не лише органiзовують грошовий обiг i кредитнi стосунки; через них здiйснюiться фiнансування народного господарства, страховi операцii, купiвля-продаж коштовних паперiв, а в деяких випадках посередницькi операцii i управлiння майном. Кредитнi установи виступають як консультанти, беруть участь в обговореннi народногосподарських програм, ведуть статистику, мають своi пiдсобнi пiдприiмства.

1. РЖсторiя розвитку банкiвськоi справи

Термiн ВлбанкВ» походить вiд iталiйського слова ВлбанкоВ», яке означало лавку, лаву або конторку, за якого мiняйла надавали своi послуги.

З прадавнiх часiв потреби суспiльного життя заставляли людей займатися посередницькою дiяльнiстю, яка виражалася у взаiмних платежах, пов'язаних iз зверненням монет, рiзних по вазi i вмiсту дорогоцiнних металiв.

У багатьох джерелах, що дiйшли до наших часiв, можна зустрiти данi про вавилонських банкiрiв, що приймали процентнi вклади i що видавали позики пiд письмовi зобов'язання i пiд заставу рiзних цiнностей. РЖсторики вiдзначали, що в VIII ст. до н.е. Вавилонський банк приймав вклади, платив по ним вiдсотки, видавав позики i навiть випускав банкiвськi квитки. Видiлялася дiяльнiсть банкiрського будинку РЖгибi, який став свого роду Ротшильдом древнього Вавилона. Операцii банкiрiв РЖгибi були вельми всiлякi. Цей банкiрський будинок виробляв на комiсiйних початках покупки, продажi i платежi за рахунок клiiнтiв; приймав грошовi вклади; надавав кредит клiiнтам, за що отримував замiсть вiдсоткiв право на плоди урожаю з полiв боржника; видавав позики пiд розписку i пiд заставу. Банкiрський будинок РЖгибi також виступав як поручитель по операцiях. Вавилонський предок сучасних банкiрiв не цурався брати участь в товариських торгiвельних пiдприiмствах як фiнансуючий вкладник. [1, 19]

Нарештi, i вказiвка ще на одну функцiю, що виконувалася банкiрами РЖгибi, тАУ роль порадника i довiреноi особи при складаннi рiзного роду актiв i операцiй. Крiм того, у Вавилонi зародилися лихварство i мiняльна справа.

Разом з приватними банкiрами крупнi грошовi операцii проводили храми. В основному вони займалися зберiганням запасних фондiв i скарбiв, а також давали мiстам довгостроковi позики пiд невеликi по тому часу вiдсотки. Збереглися вiдомостi про мiську позику, яка була видана Делосським храмом на п'ять рокiв з розрахунку 10% рiчних.

За часiв античностi, коли переважало натуральне господарство, найбiльш характерними були натуральнi позики (наприклад, в Грецii позики пiд оренду землi).

У давньому РДгиптi банкiвська справа знаходилася у веденнi держави. За достовiрними даними, староiгипетськi банки окрiм фiскальноi функцii здiйснювали наступнi операцii: покупку, продаж i розмiн монет; видачу позик; iпотечнi i ломбарднi операцii; облiк зобов'язань до настання термiну; прийом вкладiв. У папiрусах мiститься iнформацiя про дiяльнiсть iгипетських банкiрiв як радники по управлiнню клiiнтськими маiтками i перекладам. [1, 25]

До античного Риму банкiвська справа була ВлзавезенаВ» з Грецii. Як i в Афiнах, римськi банкiри також мали своi заклади на форумi.

У Англii, що стала в XVII ст. самою передовою iндустрiальною краiною, першими банкiрами були, як правило, золотих справ майстра. Незабаром пiсля того, як в торгiвельних операцiях почали використовувати золото, стало очевидним, що як покупцям, так i торговцям незручно i небезпечно кожного разу при висновку операцiй перевозити, зважувати i перевiряти на чистоту золото. Тому укорiнялося правило: вiддавати золото на зберiгання золотих справ майстрам, якi мали пiдвали або спецiальнi комори i могли за плату надати iх. Отримавши золотий вклад, золотих справ майстер видавав вкладниковi квитанцiю. Незабаром товари стали обмiнюватися на квитанцii золотих справ майстрiв. Квитанцii, таким чином, перетворилися на ранню форму паперових грошей.

Паперовi грошi (квитанцii), що знаходилися в обiгу, повнiстю забезпечувалися золотом. Бачивши готовнiсть людей приймати квитанцii як паперовi грошi, золотих справ майстра почали усвiдомлювати, що золото, що зберiгаiться ними, зажадаiться рiдко, внаслiдок чого кiлькiсть щонедiлi i золота, що щомiсячно вкладаiться, стало перевищувати кiлькiсть того, що вилучаiться. Потiм якомусь кмiтливому золотих справ майстровi прийшла в голову iдея, суть якоi полягала в тому, що випуск паперових грошей може перевищувати кiлькiсть наявного золота. Цей золотих справ майстер i став направляти надлишковi паперовi грошi в звернення, даючи пiд вiдсоток позики торговцям, виробникам i споживачам. Так зародилася банкiвська система часткових резервiв. Якщо, наприклад, золотих справ майстер давав в позику суму, рiвну кiлькостi золота, що знаходиться на зберiганнi, то загальна вартiсть грошей удвiчi перевищувала вартiсть золота, i резерви складали 50% вартостей випущених паперових грошей.

Свiтова банкiвська система формувалася в ходi еволюцiйного процесу, що тривав протягом декiлькох столiть. Першi банки виникли на рубежi XVIтАУXVII ст.: так, купецькi гiльдii ряду мiст (Венецii, Генуi, Мiлану, Амстердама i iн.) створили так званi жиробанки для здiйснення безготiвкових розрахункiв мiж своiми клiiнтами. Перший акцiонерний Англiйський банк був заснований в 1694 р. i отримав вiд уряду право випуску банкнот.

На раннiх стадiях розвитку капiталiзму було вiдсутнi чiтке розмежування мiж центральними (емiсiйними) i комерцiйними банками. Комерцiйнi банки широко практикували випуск банкнот як одне з джерел мобiлiзацii капiталу. У мiру розвитку кредитноi системи вiдбувався процес централiзацii банкнотноi емiсii в небагатьох крупних комерцiйних банках, внаслiдок чого монопольне право випуску банкнот закрiплювалося за одним банком. Спочатку такий банк називався емiсiйним або нацiональним, а надалi тАУ центральним банком (ЦБ), що вiдповiдало його положенню в кредитнiй системi.

Першi ЦБ виникли 300 рокiв тому (Шведський Рiксбанк в 1668 р.), але повсюдне поширення i сучасне значення вони придбали лише в останнi десятилiття XX ст.

РЖсторично iснували двi дороги утворення центральних банкiв. Однi з них стали центральними в результатi тривалоi iсторичноi еволюцii. Це мало мiсце головним чином в краiнах, де капiталiстичнi стосунки склалися порiвняно рано (в серединi XIX тАУ початку XX ст.). Так, Банк Англii став емiсiйним центром в 1844 р., Банк Францii тАУ в 1848 р., Банк РЖспанii тАУ в 1874 р. [1, 31]

У епоху державно-монополiстичного капiталiзму отримав великий розвиток процес нацiоналiзацii центральних банкiв, що ранiше мали статус акцiонерних. Нацiоналiзацiю акцiонерних банкiв прискорили економiчна криза 1929тАУ1933 рр. i Друга свiтова вiйна, що пiдсилили тенденцii державно-монополiстичного розвитку економiки. У 1938 р. був утворений державний Банк Канади, в 1942 р. тАУ Банк Японii, в 1946 р. тАУ Банк Англii i Банк Францii.

РЖншi банки (федеральнi банки США, утворенi в 1913 р., центральнi банки багатьох латиноамериканських держав) з самого початку бувальщини заснованi як емiсiйнi центри.

Пiсля Другоi свiтовоi вiйни були створенi державнi емiсiйнi iнститути у ФРН тАУ Бундесбанк (1957 р.) i Австрii тАУ Резервний банк Австрii (1960 р.).

У сучасних умовах в бiльшостi краiн центральнi банки, по сутi, i державними навiть в тих випадках, коли формально не належать державi. Наприклад, державi належить лише частина капiталу Швейцарського нацiонального банку, 55% капiталу Банку Японii, 50% капiталу нацiонального банку Бельгii.

Сьогоднi центральний банк тАУ ключовий елемент фiнансово-кредитноi системи будь-якоi розвиненоi держави. Вiн виступаi провiдником офiцiйноi грошово-кредитноi полiтики. У свою чергу, грошово-кредитна полiтика разом з бюджетною складаi основу всього державного регулювання економiки.

У 1920 р. мiжнародна фiнансова конференцiя в Брюсселi вiдзначала, що Влв краiнах, де не iснуi центрального емiсiйного банку, його слiд створитиВ». Там же пiдкреслювалося: ВлБанки i особливо емiсiйнi банки потрiбно звiльнити вiд полiтичного тиску, вони повиннi управлятися на принципах розумних фiнансiвВ». Таким чином, питання незалежностi ЦБ не надумане. Ця незалежнiсть гарантуi ефективнiсть його дiяльностi.

РЖсторично ЦБ зазвичай формувалися як акцiонернi компанii, надiленi особливими повноваженнями. Термiн Влцентральний банкВ» мав на увазi найкрупнiший банк, що знаходиться в самому центрi банкiвськоi системи. Потiм ЦБ поступово монополiзували деякi специфiчнi функцii, а на певному етапi влади нацiоналiзували ЦБ (акцiонерний статус при цьому мiг зберiгатися, як, наприклад, в Банку РЖталii або Нацiонального банку Австрii).

В бiльшостi випадкiв капiтал ЦБ повнiстю належить державi, але акцiонерами можуть бути комерцiйнi банки i iншi фiнансовi iнститути. ЦБ в порiвняннi з комерцiйними банками сталi скромними по масштабах капiталiв, операцiй i балансiв, iх функцii i методи дii на банкiвську систему модифiкувалися. В той же час iх iство в принципi не змiнилося i полягаi в посередництвi мiж державою i останньою економiкою, в регулюваннi кредитних потокiв.

Частiше всього ЦБ пiдзвiтний парламенту (або спецiальнiй парламентськiй комiсii). Керiвник ЦБ не входить в уряд, i його призначення не збiгаiться по термiнах з формуванням нового кабiнету.

Призначення може вироблятися монархом, президентом, парламентом, але уряд, що спираiться на парламентську бiльшiсть, маi право провести свою кандидатуру (яку часто пропонуi офiцiйно). Вище керiвництво ЦБ може бути не обмежене в термiнi перебування на посадi (Данiя, Фiнляндiя, Норвегiя) або призначатися на тривалий термiн, наприклад на 7 рокiв тАУ в РЖрландii, Австралii, Канадi, Нiдерландах, 8 рокiв тАУ у ФРН.

РЖстотна мiра незалежностi ЦБ обумовлена його завданнями, якi в будь-якiй краiнi зазвичай визначаються як пiдтримка грошово-кредитноi i валютноi стабiльностi в цiлях забезпечення антиiнфляцiйного економiчного зростання. Уряд заклопотаний, перш за все, короткостроковими i середньостроковими цiлями, наближенням чергових виборiв (що часом перечить довготривалим iнтересам всiii держави). Вiдносно незалежний ЦБ в такiй ситуацii повинен виступати своiрiдною противагою.

З iншого боку, незалежнiсть ЦБ маi об'iктивнi межi, оскiльки його принциповi протирiччя з урядом можуть негативно позначитися на ефективностi економiчноi полiтики, яку воно проводить. Тому прослiджуiться тенденцiя до посилення впливу уряду в особi. Наприклад, у Великобританii незалежнiсть Банку Англii почала поступово зменшуватися з моменту його нацiоналiзацii в 1946 р., а з приходом в 1979 р. до влади консерваторiв цей процес прискорився. У багатьох краiнах вищi повноваження уряду i мiнiстерства фiнансiв по вiдношенню до ЦБ закрiпленi законодавчо.

В той же час ЦБ мають офiцiйне право на вислiв власноi думки, володiють рядом переваг, а право прямих наказiв з боку мiнiстерства фiнансiв застосовуiться украй рiдко. Якi б функцii не покладалися на ЦБ, вiн завжди i органом регулювання, що поiднуi риси банку i державного вiдомства.

Принципове значення маi чiтке розмежування державних фiнансiв i банкiвськоi системи, тобто обмеження можливостi уряду користуватися засобами ЦБ. У багатьох державах пряме кредитування уряду практично не здiйснюiться (США, Канада, Японiя, Великобританiя, Швецiя, Швейцарiя) або законодавчо обмежуiться (ФРН, Францiя, Нiдерланди).

Вiдносно висока питома вага державних коштовних паперiв в балансi ЦБ не означаi первинну участь ЦБ в державному боргу, оскiльки облiгацii купуються i продаються в основному в ходi проведення грошово-кредитноi полiтики. Наприклад, у Великобританii з 1981 р. упор зроблений на використання в операцiях Банку Англii комерцiйних векселiв, i вони стали основою забезпечення банкнотноi емiсii.

Значення ЦБ як емiсiйноi монополii i розрахункового центру iстотно знизилося у зв'язку з модифiкацiiю грошового звернення i впровадженням електронних розрахункових систем. Банкiвський нагляд незрiдка покладений на спецiальнi органи, а не на ЦБ. Ключове завдання ЦБ тепер лежить в областi грошово-кредитноi полiтики.

Законодавчо емiсiйна монополiя за ЦБ як представником держави закрiплена в Захiднiй РДвропi i США лише вiдносно банкнот i в деяких випадках монет.

Тут готiвкове звернення займаi украй скромне мiсце навiть в розрахунках населення тАУ зазвичай менше 5тАУ10%. Планерування готiвкового звернення вiдсутнi зважаючи на його безглуздя: грошi автоматично ВлпродаютьсяВ» банками через вiддiлення ЦБ у мiру пред'явлення попиту i не можуть використовуватися для покриття дефiциту державного бюджету. Тому монополiя на банкнотну емiсiю не маi на увазi ii суворого контролю або ув'язки з макроекономiчними показниками.

Емiсiя банкнот в принципi вiдрiзняiться вiд випуску боргових зобов'язань держави лише тим, що банкноти тАУ простi векселi до запитання тАУ можуть використовуватися як законний платiжний засiб i по ним не треба платити вiдсоток. Оскiльки сучаснi грошi мають кредитний характер, банкiвськi рахунки, по сутi, майже не вiдрiзняються вiд банкнот i i основним компонентом грошовоi маси в обiгу. [2, 125]

ЦБ розвинених краiн часто займаються не лише виробництвом, але i дизайном, захистом банкнот вiд пiдробки, iншими технiчними питаннями.

У державах Захiдноi РДвропи i США на банкнотах не пишуть, що вони забезпечуються золотом, дорогоцiнними металами i iншими активами ЦБ (але це вiдбито в публiкованих балансах ЦБ). Як забезпечення виступаi актив ЦБ, основними статтями якого зазвичай i золотовалютнi резерви, портфель державних i iнших коштовних паперiв, кредити банкам пiд заставу коштовних паперiв. У розвинених краiнах питання забезпечення банкнотноi емiсii вирiшуiться по-рiзному, але вiн завжди маi юридичну основу: незрiдка законодавчо визначений характер забезпечення i, отже, встановленi непрямi межi випуску паперових грошей.

Про незначну роль функцii ЦБ як емiсiйного центру незрiдка свiдчить вiдсутнiсть спецiального пiдроздiлу в головнiй конторi ЦБ (наприклад, Банк Англii). Дана функцiя усе бiльш розглядаiться як технiчна i стосуiться, в основному, вiддiлень банку, що безпосередньо займаються касовою роботою, а також друкарнi, що друкуi банкноти. Монополiя потрiбна, перш за все, для виключення зловживань i сприяння проведенню iдиноi грошово-кредитноi полiтики. [3, 257]

Безготiвкова емiсiя складаi особливу проблему. ЦБ не маi в своiму розпорядженнi нi формальноi, нi фактичноi монополii на таку емiсiю, i вона не рiвнозначна засобам на рахiвницях комерцiйних банкiв в ЦБ. Банки тримають в ЦБ головним чином обов'язковi резерви (чого вiд них вимагають властi в порядку грошово-кредитного регулювання) i у меншiй мiрi тАУ засоби для клiрингових розрахункiв. Безготiвкова емiсiя не здiйснюiться виключно ЦБ. Комерцiйнi та iншi банки можуть створювати грошову масу тими ж методами, що i ЦБ. Рiзниця лише в тому, що комерцiйнi банки роблять це для розвитку своiх операцiй, а ЦБ тАУ при браку коштiв регулювання лiквiдностi банкiвськоi системи. Аналiз балансiв ЦБ показуi, що об'iм iх безготiвковоi емiсii незначний в порiвняннi з дiяльнiстю iнших банкiв.

Принциповою особливiстю системи грошового звернення в капiталiстичних краiнах i практично повна вiдсутнiсть роздiлення готiвкового i безготiвкового звороту; безготiвковi i готiвковi грошi мають рiвну купiвельну спроможнiсть; переливши з однiii форми в iншу обумовлений реальними потребами економiчних агентiв. Таким чином, регулюiться сукупна грошова маса, а не ii складовi. РДднiсть грошового звернення, взаiмодiя грошового ринку з ринком товарiв i виробництвом робить процентнi ставки регулювальником дiловоi активностi, даi в руки держави ефективний iнструмент.

Грошово-кредитна полiтика, основним провiдником якоi, як правило, i ЦБ, повинна головним чином впливати на валютний курс, процентнi ставки i на загальний об'iм лiквiдностi банкiвськоi системи i, отже, економiки. Досягнення цих завдань переслiдуi мету: стабiлiзувати економiчне зростання, утримувати безробiття i iнфляцiю на низькому рiвнi. Згiдно статуту будь-якоi ЦБ зазвичай вiдповiдаi за стабiльнiсть грошового звернення i курсу нацiональноi валюти i в цих цiлях координуi свою полiтику з iншими державними органами. Найчастiше грошово-кредитна полiтика i одним з елементiв всiii економiчноi полiтики i прямо формуiться на основi прiоритетiв уряду.

Взаiмини ЦБ i уряди в проведеннi грошово-кредитноi полiтики, як правило, чiтко визначенi. Уряд обмежений в своiх дiях i зазвичай не втручаiться в повсякденну роботу банку, погоджуючи з ним лише загальну макроекономiчну полiтику

Розрiзняють ВлвузькуВ» i ВлширокуВ» грошово-кредитну полiтику. Пiд вузькою полiтикою мають на увазi досягнення оптимального валютного курсу за допомогою iнвестицiй на валютному ринку, облiковоi полiтики i iнших iнструментiв, що впливають на короткостроковi процентнi ставки. Широка полiтика переслiдуi своiю метою боротьбу з iнфляцiiю через дiю на грошову масу в обiгу. За допомогою прямих i непрямих методiв кредитного контролю регулюються лiквiднiсть банкiвськоi системи i довгостроковi процентнi ставки.

Грошово-кредитна полiтика маi чiтко зв'язати з бюджетом i податковою полiтикою i вiдповiдно з фiнансуванням держбюджету.

2. Свiтовi банкiвськi системи на сучасному етапi

В даний час слiд видiлити двох основних типiв органiзацii кредитово-банкiвських систем в розвинених краiнах:

тАФ кредитово-банкiвська система з центральним банком;

тАФ кредитово-банкiвська система з федеральним резервом.

До 1999 р. в розвинених капiталiстичних державах, до яких можна вiднести Японiю, Нiмеччину, Великобританiю, Францiю, РЖталiю, Швейцарiю, Нiдерланди i Бельгiю, з деякими варiацiями дiяла банкiвська система з незалежним центральним банком. Система федерального резерву використовувалася лише в Сполучених Штатах Америки.

Проте новiтня економiчна iсторiя показала, що за ситуацii, коли краiна прагне до того, аби ii валюта була резервною i розрахунковою у свiтовому масштабi, система федерального резерву i бiльш конкурентоздатною, оперативною i стiйкою.

До 1999 р. основними державами-конкурентами, що претендують на обслуговування мiжнародних економiчних зв'язкiв в своiх банкiвських системах, були Японiя, США i Нiмеччина. Валюти цих краiн, безумовно, були резервними впродовж 20 останнiх рокiв. Проте, така ситуацiя не владнувала iншi розвиненi iвропейськi держави, на долю яких разом з Нiмеччиною доводилося близько 25% об'iму свiтового експорту (тодi як доля США складала приблизно 12%, а Японii тАУ лише 9,5%). При цьому близько 50% мiжнародних валютних резервiв, включаючи СДР i права на кредит МВФ, були в доларах США, 13% тАУ в нiмецьких марках, а 7% тАУ в японських iiнах i 7% тАУ в ЕКЮ (ВлсурогатнаВ» валюта, вживана для обслуговування мiжнародних боргiв). Не слiд забувати i про те, що краiни тАУ члени РДвропейського валютного союзу (ЕВС), володiють переважною частиною свiтових резервiв монетарного золота. Доля Нiмеччини, Францii, РЖталii, Нiдерландiв i Бельгii в свiтовому запасi золота складаi в сукупностi приблизно 34,5%, включаючи резерви РДвропейського валютного iнституту (нинi ЕЦБ) тАУ 42,5%. Для порiвняння: США припадаi на частку близько 24% свiтових запасiв монетарного золота, а Японii тАУ близько 2%. [1, 64]

Сукупний об'iм ринку державних коштовних паперiв в РДвропi перевищуi об'iм аналогiчного ринку в США майже на 5%, причому статус держав ЕВС як крупного сукупного мiжнародного нетто-кредитора забезпечуi iвропейському державному боргу максимальний рейтинг.

Капiталiзацiя iвропейського ринку державних i корпоративних облiгацiй складаi 70% капiталiзацiй американського ринку, а ринку акцiй тАУ 60%.

Бiржовий зворот ф'ючерсiв i опцiонiв в РДвропi складаi близько 60% звороту даних фiнансових iнструментiв в США.

Статус долара США як свiтовоi резервноi валюти впродовж пiвсотнi рокiв пiсля пiдписання Бреттон-Вудського угоди давав США чималi переваги: по-перше, можливiсть фiнансувати бюджетний дефiцит емiсiйними засобами, маючи постiйний попит на нацiональну валюту за кордоном; по-друге, можливiсть фiнансувати нацiональною валютою 160‑мiльярдний дефiцит поточних операцiй, протиставляючи еластичнiсть процентних ставок волатильности валютних курсiв.

Все вищезазначене створювало загрозливу ситуацiю для фiнансовоi незалежностi i стабiльностi економiчних систем групи розвинених iвропейських краiн i безперервно пiдштовхувало Захiдну РДвропу до фiнансовоi i економiчноi iнтеграцii. Через ту обставину, що в розвинених краiнах РДвропи склалася i функцiонувала система розрiзнених державних центральних банкiв, кожен з яких емiтував власну нацiональну валюту, iвропейськiй банкiвськiй системi було дуже складно конкурувати з Федеральною резервною системою США. Виняток становила система Бундесбанка ФРН, яка впродовж 20тАУ25 останнiх рокiв тримала безперечне лiдерство серед iвропейських банкiвських систем. Важливу роль в цьому грав той факт, що нiмецька марка була мiжнародною резервною валютою першоi категорii. Наявнiсть в РДвропi ряду банкiвських систем, рiзних по законодавчому пристрою i методам регулювання валютних курсiв, створювало проблематичну ситуацiю з пiдтримкою стабiльностi курсiв нацiональних iвропейських валют.

Прологом до об'iднання континенту став Римський договiр 1957 р., який не декларував в явнiй формi прагнення до iдиноi iвропейськоi валюти, але ставив основною задачею стабiльнiсть валютних курсiв як основний прiоритет iвропейськоi iнтеграцii. У 1962 р., не дивлячись на дiю в цей час Бреттон-Вудськой системи золотовалютного стандарту, в рамках якоi встановлювалися фiксованi спiввiдношення мiж валютами, РДвропейська комiсiя проголосила перехiд до iдиноi iвропейськоi валюти як одну iз стратегiчних цiлей Спiвтовариства. У 1969 р. пiсля ревальвацii нiмецькоi марки канцлер В. Брандт ВложививВ» цю iдею: вона була формалiзована в планi Вернера по переходу до iдиноi iвропейськоi валюти в 1970 р. Але в 1971 р. крах Бреттон-Вудськой системи, демонетизацiя золота i початок Влвiльного плаванняВ» валют перекреслили вищеназваний план.

РДвропейськi краiни створили в 1972 р. механiзм спiльного регулювання ВлплаваючихВ» курсiв. Вiн обмежував вiдхилення валютних курсiв вiд центральних значень межами в 1,125% i був вiдомий як Влкурсова змiяВ» iз-за високоi частоти коливань крос-курсiв iвропейських валют до долара США. Проте функцiонування цього механiзму протiкало складно: Великобританiя дотримувалася цих правил всього шiсть тижнiв, Францiя i РЖталiя двiчi вiдступали вiд системи правил, передбачених механiзмом спiльного регулювання ВлплаваючихВ» курсiв. Стало очевидним, що в свiтовiй грошовiй системi сталися безповоротнi змiни i повернення до фiксованих спiввiдношень валют неможливий. Тодi iвропейськi держави створили РДвропейську валютну систему (ЕВС). 7 липня 1978 р. в Бременi було помiщено угоду про створення ЕВС. Меморандум про створення ЕВС був пiдписаний президентом РДврокомiсii Р. Дженкинсом в 1978 р. До березня 1979 р. краiни ЕВС (окрiм Великобританii, що приiдналася пiзнiше) увiйшли до системи, що передбачаi формування валютних курсiв, з механiзмом, що обмежуi iх вiдхилення межами в 0,25% в обоi сторони вiд фiксованих центральних значень. Для найменш стабiльних валют межi були встановленi в 6%. Як i у випадку з попереднiм невдалим досвiдом, даний механiзм себе не виправдав. Французький франк i iталiйська лiра двiчi пiддавалися девальвацii, а з приходом до влади лiвоцентристського уряду Ф. Мiттерана в 1982тАУ1983 рр. встало питання про вихiд Францii з ЕВС. Але цього не сталося.

У груднi 1991 р. президент РДврокомiсii Ж. Делор виступив з детальною програмою поетапного переходу до iдиноi iвровалюти. Його доповiдь стала основою для прийняття формальноi угоди держав тАУ учасникiв ЕВС, яке було пiдписано в Маастрiхте на початку 1992 р. Але в тому ж роцi був проведений ВлневдалийВ» референдум в Данii, що створило грунт для сумнiвiв в спроможностi планiв iвропейськоi валютноi iнтеграцii. Внаслiдок цього Великобританiя i РЖталiя вийшли з вищезазначеноi угоди. Цей крок привiв до рiзних результатiв в обох державах. РЖталiя, яка була краiною з малоефективною економiчною системою, активiзувала свою фiнансову дисциплiну, i в травнi 1998 р. ii офiцiйно включили в число держав тАУ членiв моновалютного простору. У Великобританii ж тАУ навпроти тАУ вихiд з угоди сприяв розвитку ВлiвроскептицизмуВ». У результатi лейбористський кабiнет сформулював неможливiсть приiднання краiни до iвросистеми до чергових парламентських виборiв в 2002 р.

2 травня 1998 р. в Брюсселi глави одинадцяти захiдноiвропейських держав тАУ Австрii, Бельгii, Нiмеччини, РЖрландii, РЖспанii, РЖталii, Люксембурга, Нiдерландiв, Португалii, Фiнляндii i Францii тАУ пiдписали меморандум про вступ до колективноi грошовоi системи. 1 сiчня 1999 р. нацiональнi грошовi одиницi i ЕКЮ в безготiвковому зворотi були конвертованi в колективну валюту тАУ iвро. У готiвковому зворотi банкноти i монети iвро замiнили iснуючi нацiональнi готiвковi знаки в 2002 р. [1, 69]

Переваги, якi даi об'iднання грошових систем в РДвропi, зумовлюють значнi позитивнi наслiдки на економiчних i фiнансових ринках РДвропи. У РДвропi практично усунений чинник риски змiни валютних курсiв (виняток становлять економiчно розвинена Швейцарiя i Великобританiя), що знижуi витрати, пов'язанi з веденням зовнiшньоекономiчних операцiй, прискорюi обмiн товарами, економiчними ресурсами i мiжнародними iнвестицiями. Економiка РДвропи стала менш витратною i бiльш конкурентоздатною, оскiльки iвро в середньому стабiльнiша валюта, нiж нацiональнi грошовi одиницi кожнiй з краiн тАУ членiв РДвропейського валютного союзу окремо. А значить, вигоди отримують i зовнiшнi контрагенти. Зросла конкуренцiя мiж iвропейським i американським ринками капiталу. Збiльшився iнтерес до портфельних i спекулятивних iнвестицiй в рiзнi види iвропейських активiв. Пiдвищилася фiнансова дисциплiна i зросла економiчна стабiльнiсть в iвропейських державах з iсторично менш розвиненою економiкою.

Все вищеописане перетворило iвропейську валютну систему, що складаiться з нацiональних банкiвських систем, очолюваних центральними банками, i об'iднану за схемою федерального резерву пiд контролем РДвропейського банку, в серйозного конкурента для Федеральноi резервноi системи США.

Проте перехiд до iдиноi iвропейськоi валюти привiв до великих змiн на валютних i грошових ринках РДвропи. Вiдпала необхiднiсть в конверсii мiж iвропейськими валютами. Таким чином, звузилася область дiяльностi, пов'язана з обслуговуванням грошового обiгу усерединi iвропейських валютних ринкiв i iз спекуляцiями i арбiтражем. Залишилися в основному конверсiйнi i арбiтражнi операцii мiж iвро, швейцарським франком i фунтом Великобританii. Також зникли багаточисельнi iнструменти грошового ринку i ринку деривативiв, виражених в нацiональних валютах краiн тАУ членiв ЕВС.

По наявних оцiнках, цi трансформацii привели до скорочення загального об'iму фiнансових операцiй в РДвропi в середньому на 35тАУ40%. Внутрiшньоiвропейський валютний ринок обслуговуi на даному етапi в основному клiiнтськi доручення. Мiжбанкiвський дилинг орiiнтований на мiжнароднi операцii. Позбувся внутрiшнього заробiтку i ринок депозитарних операцiй, оскiльки короткостроковi процентнi ставки в межах ЕВС практично однаковi. Для депозитарних операцiй зберiгся лише зовнiшнiй ринок. Проблеми втрати ринкiв i прибутку в РДвропi iвропейськi фiнансовi iнститути вирiшили за рахунок експансii на зовнiшнi ринки i ринки нових фiнансових продуктiв.

Зараз iвропейськi банки активно iнтегруються у валютнi ринки, ринки капiталу i ринки банкiвських послуг iнших краiн i регiонiв. Перш за все, до цих ринкiв можна вiднести ринок Схiдноi i Центральноi РДвропи. Але не можна виключати i проникнення найбiльших iвропейських комерцiйних банкiв на ринок Азiатсько-тихоокеанського регiону. У аспектi фiнансових ринкiв, що розвиваються, до яких традицiйно вiдноситься i ринок Росii, всi цi наслiдки можна вiднести до позитивних результатiв мiжнародноi iнтеграцii фiнансових ринкiв.

Тим часом в РДвропi з'являiться додаткова стимул-реакцiя до укрупнення банкiвського сектора i до пiдвищення його стабiльностi i якостi надання фiнансових послуг з мiнiмальних цiн.

На початок 1999 р. РДвропейський союз був вже одним з основних зовнiшньоекономiчних партнерiв росiйських пiдприiмств. Проте близько 80% зовнiшньоторговельних контрактiв нашоi краiни полягало в доларах США. РЖ приблизно лише 10% операцiй вiтчизняних комерцiйних банкiв з iноземними валютами доводилося на валюти iвропейських краiн. З введенням iвро ситуацiя змiнилася. Оскiльки iмпортерами росiйських енергоресурсiв бiльшою мiрою i держави тАУ члени ЕВС, сталася iстотна трансформацiя валюти розрахункiв.

Розглянемо банкiвськi системи низки краiн, економiка яких знаходиться в рiзних стадiях розвитку.

2.1 Банкiвська система Канади

По рiвню розвитку економiки Канада входить до числа 7 ведучих промислово розвинених краiн свiту. Важливе мiсце в економiчному потенцiалi краiни займаi сектор фiнансових послуг, який за результатами обстеження, розглянутого Усесвiтнiм економiчним форумом в 1998 р., займав 6‑е мiсце серед 53 держав по рiвню конкурентоспроможностi i 1‑е мiсце в свiтi по показнику стабiльностi.

Фiнансовий сектор Канади вельми диверсифiкований. У число його основних учасникiв включаються: мiсцевi i iноземнi банки, кредитнi установи i кооперативнi каси, страховi компанii, страховi агенти i брокери, трастовi компанii, взаiмнi фонди, дилери по коштовних паперах, пенсiйнi менеджери i консультанти по iнвестицiях, спецiалiзованi фiнансовi компанii.

По оцiнках Асоцiацii канадських банкiв (АКБ), Канада маi в своiму розпорядженнi одну з найефективнiших i надiйнiших банкiвських систем в свiтi. Вона включаi 54 кредитових установи iз загальним об'iмом активiв 1,3 трлн. дол., 8211 банкiвських фiлiй. У банкiвському секторi зайнято 221000 чоловiк.

Перша кредитна установа була вiдкрита в Канадi в 1817 р. Проте формування банкiвськоi системи вiдноситься до 1933 р., коли Комiсiя Макмiллана провела першу перевiрку дiяльностi сектора фiнансових послуг, який у той час складався з 10 банкiв. Слiд зазначити, що з тих пiр банкiвська система Канади не зазнала особливих змiн в кiлькiсному вiдношеннi, оскiльки i сьогоднi в краiнi зареiстровано 11 канадських банкiв. В той же час в результатi значного зростання банкiвського капiталу, появи нових продуктiв i рiзноманiтностi пропонованих послуг в цiй системi сталися iстотнi зрушення. До середини XX ст. банкiвський бiзнес був обмежений залученням грошових вкладiв населення i наданням позик корпоративним клiiнтам. Проте поступово сфера банкiвських послуг розширювалася, вiдкриваючи дорогу новим напрямам дiяльностi.

Закон про банкiвську дiяльнiсть 1967 р. вирiшив iпотечне кредитування i видачу позик на придбання товарiв широкого вжитку. Диверсифiкацiя пропонованих послуг отримала подальший розвиток в 1987 i 1992 рр., коли до фiнансового законодавства Канади були внесенi доповнення, що дозволяють банкам займатися операцiями з коштовними паперами i трастовою дiяльнiстю. Проте, не дивлячись на розширення можливостей для ведення операцiйноi дiяльностi, основою банкiвського бiзнесу залишаiться залучення вкладiв i надання кредитiв.

Вiдповiдно до закону про банкiвську дiяльнiсть на територii Канади розрiзняють двох типiв банкiв: банки категорii I (Schedule I banks) i банки категорii II (Schedule II banks).

У категорiю I включенi лише мiсцевi банки, акцiонерами яких i широке коло осiб; при цьому в одних руках не може знаходитися бiльше 10% акцiй банку. За станом на червень 1999 р. в цю категорiю входили 8 банкiв: Bank of Montreal, The Bank of Nova Scotia, Canadian Imperial Bank of Commerce, Canadian Western Bank, Laurentian Bank of Canada, National Bank of Canada, Royal Bank of Canada, The Toronto-Dominion Bank.

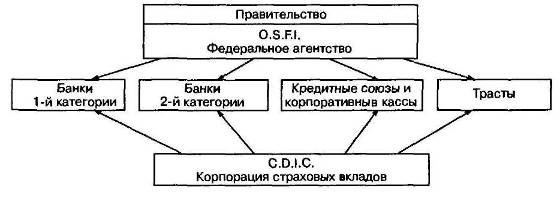

У категорiю II включенi всi iноземнi банки i тi мiсцевi кредитнi установи, акцiонерами яких i обмежене коло осiб; при цьому один акцiонер може володiти бiльш нiж 10% акцiй. За станом на червень 1999 р. в цю категорiю входили 3 мiсцевих i 43 дочiрнiх iноземних банка, таких, що отримали канадську банкiвську лiцензiю. На схемi 1.1. представлена банкiвська система Канади.

Рисунок 1. Банкiвська система Канади

Банкiвська система Канади вважаiться однiiю з самих конкурентоздатних в свiтi. Згiдно даним Усесвiтнього економiчного форуму, серед процентних ставок фiнансових установ Канади (своiрiдний iндикатор конкурентоспроможностi) тАУ найнижчий серед промислово розвинених краiн свiту. Цей показник складаi для Канади менше 2%, тодi як для США, наступних безпосередньо за Канадою, вiн знаходиться на рiвнi близько 4%.

За оцiнкою МВФ, канадська банкiвська система i найбiльш концентрованою в порiвняннi з аналогiчними системами промислово розвинених держав свiту: активи 5 найбiльших банкiв Канади складають 86% загального об'iму активiв банкiвськоi iндустрii краiни. За даними Департаменту фiнансiв Канади, 6 найбiльших банкiв Канади припадаi на частку понад 70% всiх депозитiв i приблизно 90% всiх банкiвських активiв, тодi як активи 5 останнiх канадських банкiв складають всього 2% загального об'iму активiв.

Регулювання банкiвськоi дiяльностi i прерогативою федерального уряду i визначаiться Законом про банкiвську дiяльнiсть, який оновлюiться раз в п'ять рокiв. В той же час, з врахуванням диверсифiкованого характеру банкiвських послуг, окремi напрями банкiвськоi дiяльностi (такi як трастовi послуги, дилинг коштовних паперiв i деякi iншi), здiйснюванi через дочiрнi структури, пiдлягають регулюванню на рiвнi провiнцiй.

У Канадi питаннями регулювання i нагляду за всiма фiнансовими установами займаiться Служба керiвника фiнансовими установами (OSFI), яка маi статус федерального агентства. Одне iз завдань OSFI полягаi в тому, аби захистити вкладникiв вiд непередбачених втрат в разi ускладнення фiнансового положення кредитноi установи. З цiiю метою, зокрема, створена Канадська корпорацiя страхування вкладiв (CDICJ). CDICJ страхуi вклади клiiнтiв кредитних установ, якi i членами Корпорацii. Страхованi засоби включають о

Вместе с этим смотрят:

РЖнвестицiйна дiяльнiсть комерцiйного банку та ii вплив на його фiнансовий стан

РЖнкорпорацiя та консолiдацiя як первиннi форми систематизацii банкiвського законодавства Украiни

Автоматизацiя в банкiвськiй сферi

Автоматизация банковской деятельности

Автоматизована банкiвська система у ЗАТ КБ "ПриватБанк"