Банковские холдинги в России

СОДЕРЖАНИЕ

Введение. 2

Глава 1. Основные формы слияний и поглощений в банковской среде и предпосылки их возникновения. 3

1.1. Процесс филиализации в банковской среде. 3

Таблица 1. 4

Таблица 2. 5

1.2. Банковские холдинги: понятие и роль в экономике. 7

1.3. Особенности реорганизации банков в форме слияния и поглощенияВаВа 12

Глава 2. Особенности отношений кредиторов, заемщиков и акционеров банков при слияниях и поглощениях. 24

2.1. Особенности осуществления финансовых отношений банка со своими контрагентами и акционерами тАУ участниками холдинга. 24

2.2. Особенности ведения бухгалтерского учета и отчетности при осуществлении процессов слияний и поглощений. 32

Метод полкой консолидации. 37

2.3. Организационно-правовые аспекты отношений кредиторов, заемщиков и акционеров банков при слияниях и поглощениях. 44

Глава 3. Интеграционные процессы в банковской системе РФ: проблемы и перспективы.. 48

3.1. Проблемы формирования нормативно-правовой базы процесса слияний и поглощений. 48

3.2. Проблемы управления внутри банковских холдингов. 53

3.3. Перспективы развития процесса слияний и поглощений в свете программы реструктуризации банковской системы.. 59

ИСПОЛЬЗОВАННАЯ ЛИТЕРАТУРА.. 63

Кризисное состояние российской экономики в целом и, конкретно, финансовой системы, негативно отражается на финансово-хозяйственной деятельности российских коммерческих банков. В этих условиях банки, особенно мелкие и средние,Ва ищут всевозможные пути сохранить свое существование, наладить стабильную и эффективную работу. С этой целью возникают различные банковские объединения, в банковской среде нарастающими темпами развиваются процессы слияний и присоединений.

С другой стороны, причины развития этих процессов кроются в закономерном желании банкиров к расширению экономической власти за счет отраслевой и территориальной диверсификации, а также присоединения структур, привносящих с собой новые финансовые механизмы, новый круг клиентуры, дополнительное информационное влияние, связи с государством или иными финансовыми группами. Банк России, в свою очередь, поддерживает процессы консолидации и интеграции финансовых капиталов, о чем неоднократно говорилось в его официальных заявлениях.

Масштабный финансовый кризис августа 1998 г. дал новый импульс развитию процессов слияний и поглощений в российской банковской системе.

В настоящей работе мы рассмотримВа базовые факторы развития процессов слияний и присоединений в банковской среде,Ва основныеВа формы слияний и поглощений,Ва организационные особенности и особенности ведения финансово-хозяйственной деятельности объединяющимися банками, а также перспективы развития интеграционных процессов в банковской среде и основные проблемы, связанные с ними.

Глава 1. Основные формы слияний и поглощений в банковской среде и предпосылки их возникновенияСогласно Федеральному Закону о банках и банковской деятельности, филиалом кредитнойВа организацииВаВа являетсяВаВа ееВаВа обособленное подразделение,ВаВа расположенноеВаВа внеВа местаВа нахожденияВа кредитной организации и осуществляющее от ее имени все или частьВа банковских операций,ВаВа предусмотренныхВаВа лицензиейВаВа БанкаВа России,Ва выданной кредитной организации. Филиалы и представительства кредитной организации неВа являются юридическимиВа лицами и осуществляют свою деятельность на основании положений, утверждаемых создавшей их кредитной организацией.

Процессы слияний и присоединений кредитных учреждений в качестве филиалов других банков имеют под собой как объективную, так и субъективнуюВа основу. В качестве объективных причин процессов слияний и присоединений банков с образованием филиала выступают экономически закономерные процессы концентрации финансовых капиталов,Ва консолидация финансовых активов, позволяющая кредитовать крупные проекты, стремление финансовых кругов к расширению сфер своего влияния.

Субъективными причинами можно назвать особенности российской экономики трансформационного периода. Так, активизация процесса филиализацииВа в числе прочих причин определилась изменением экономической ситуации в России в целом, когда после ВлбумаВ» возникновения неимоверного количества банков, извлекающих инфляционный доход, темпы инфляции снизились. Соответственно снизилась и возможность извлечения спекулятивного дохода из перемещения по замкнутому кругу финансовых ресурсов. В этих условиях банки, не несущие реальной экономической нагрузки тАУ не владеющие спецификой ведения операций со средствами населения, с субъектами реальной экономики, не обладающие достаточным кругом клиентуры, живущие исключительно наВа доходы от межбанковских кредитов -Ва неизбежно теряли условия своего существования, увлекая за собой другие банковские структуры. Это особенно наглядно проявилось в кризисе на рынке МБК в августе 1995 г.

Таблица 1 показывает, что после этогоВа количество банковских учреждений постепенно пошло на убыль. Таблица 2 расшифровывает основные пути сокращения числа банков тАУ главным образом, это отзыв лицензии за нарушение банковского законодательства (что неизбежно должно было иметь место при попытке сохранить соответствие нормативам ЦБ РФ без реального экономического содержания банковской деятельности) и преобразование в филиалы других банков.

Динамика сокращения числа банков неизбежно была бы еще более высокой, если бы не появление нового участка извлечения гипердохода из чисто финансовых операцийВа - рынка ГКО-ОФЗ.

Процесс филиализации в банковской сфере РоссииВа связан также с тем, что основная масса крупных и крупнейших банков находятся в Москве и Московской области, тогда как их клиенты зачастую разбросаны по всей стране. В этой связи

Таблица 1ДинамикаВа измененияВа численности банков в России (наВа начало года)

| 1992 | 1993 | 1994 | 1995 | 1996 | 1997 | 1998 |

| Количество действующихВа банков | 1304 | 1700 | 2000 | 2517 | 2578 | 2007 | 1616 |

| Количество филиалов действующих банков (без Сбербанка РФ) | | 3100 | 4500 | 5440 | 5787 | 5123 | 4425 |

Источник: Текущие тенденции в денежно-кредитной сфере, 1992-1999 гг.

Динамика количества банков,

закрытых или преобразованных в филиалы

| 1992 | 1993 | 1994 | 1995 | 1998 |

| Кредитные организации, ликвидированные как юридические лица, всего | 97 | 142 | 110 | 159 | 408 |

В том числе: В связи с отзывом лицензии за нарушение банковского законодательства и нормативных актов Банка России | 5 | 25 | 65 | 140 | 85 |

| В связи с преобразованием в филиалы других банков | 90 | 115 | 40 | 12 | 299 |

| В связи с добровольным решением участников о ликвидации | 2 | 2 | 5 | 7 | 4 |

| Присоединены к другим банкам без образования филиала | | | | | 20 |

Источник: Бюллетень банковской статистики, 1992-1998 гг

активизировался процесс развитияВа филиальной сети этих банков, имеющий в своей основе:

Ваво-первых, сопровождение интересов своих клиентов. Крупные клиенты, как правило, имеют подразделения в регионах и, чтобы сохранить выгодного клиента (который зачастую является и акционером банка), открываются филиалы в тех местах, где клиент ведет наиболее активную деятельность;

во-вторых, региональные рынки тАУ прекрасное место для размещения активов.

Однако зачастую между московскими банками и местными администрациями возникают проблемы как экономического, так и политического свойства (когда московские банки рассматриваются как потенциальный ВлкошелекВ» соперника по предвыборной борьбе). В таких случаях гораздо выгоднее не открывать филиал, а приобрести местный банк, уже наработавший клиентуру и связи в регионе, и, посредством слияния или присоединения, сделать его своим филиалом. Тем более, что местные банки сегодня испытывают значительные трудности. Они зачастую не могут в достаточной степени обеспечить нужды региона, финансировать крупные целевые программы, испытывают недостаток квалифицированных кадров, особенно топ-менеджеров, способных формировать и проводить в жизнь банковскую стратегию. Кроме того, работа в качестве филиала крупного банка дает им возможность доступа к зарубежным кредитам.

Московский же банк при этом экономит значительные средства на создании нового филиала.

Важно также отметить тот факт, что некоторые банки используют приобретение филиала для противозаконных операций. Отчетность в таком филиале ведется спустя рукава, через него уходят значительные суммы в неизвестном направлении. После исчезновения надобности в таком филиале ВлзаказываетсяВ» его проверка, при обнаружении многочисленных нарушений в работе выставляются штрафы, одновременно оттуда изымаются все деньги, после чего филиал вместе с головной конторой благополучно прекращает свое существование.

В условиях нестабильности и кризисных явлений в российской экономике финансовое положение многих кредитных учреждений, особенно небольших, значительно ухудшилось, что фактически поставило их на грань банкротства.Ва Во избежание негативных последствий они должны были сливаться с наиболее устойчивыми банками, что стало одной из причин формирования банковских холдингов. Вместе с тем практика показывает, что сливаются также крупные банки с устойчивым финансовым положением, преследуя цели дальнейшей диверсификации операций, расширения масштабов деятельности и извлечения дополнительной прибыли.

Существует также путь образования БХК путем приобретения банками акций финансовых, страховых, инвестиционных компаний и др., деятельность которых так или иначе связана с банковской.

Преимущественной формой организационной структуры образования БХК является филиал, осуществляющий деятельность за счет ресурсов, выделяемых головным банком, а также используя деловые связи БХК и ее репутацию.

Не менее важной формой организации деятельности БХК является принадлежащий ей на паях дочерний банк. В странах, где деятельность филиалов зарубежных банков запрещена или ограничена, дочерний банк является единственной организационной структурой БХК.

Помимо банковских операций, БХК активно осуществляют небанковские операции тАУ сделки с недвижимостью, страхование операций филиалов, трастовые сделки, лизинговые операции, консультационные услуги.

Денежно-кредитная политика БХК направлена, как правило, на расширение и диверсификацию осуществляемых ими кредитных, депозитных и фондовых операций, улучшение показателей ликвидности, увеличение коэффициента покрытия капитала банка, снижение суммы ВлнедействующихВ» активов, минимизацию операционных расходов, не связанных с выплатой процентов по депозитам, а также продолжение политики слияний и поглощений.

С точки зрения организационной структуры БХК более маневренны и конкурентоспособны по сравнению с другими кредитными учреждениями. Они оперативнее реагируют на изменения конъюнктуры рынка ссудных капиталов. Используя филиалы, дочерние банки и другие территориальные структуры, они могут взимать более низкий процент за кредит по сравнению со средней рыночной ставкой, что недоступно большинству бесфилиальных банков. Кроме того, БХКВа могут оперативно осуществлять перераспределение кредитных ресурсов.

Первыми российскими БХК сталиВаВаВа бывшие государственные спецбанки, имеющие разветвленную сеть филиалов практически по всей территории России, а также вновь созданные коммерческие банки, имеющие значительный уставный капитал и активы и создавшие в короткие сроки филиалы, дочерние банки и специализированные финансовые учреждения, в том числе за рубежом.

Процессы концентрации производства и централизации капитала в России в середине 90-х гг. привели к тому, что несмотря на кризисные явления в кредитной системе выделился ряд крупных банков универсального характера с широкой сетью филиалов, отделений, дочерних банков и небанковских учреждений. Потребность рыночной экономики в таких банках объясняется прежде всего необходимостью оперативного перераспределения денежных средств в соответствии с условиями, складывающимися на рынках различных регионов, в связи с колебаниями спроса на кредит и предложением на заемные средства.Ва Создавая привлекательные условия для клиентов, БХК мобилизуют временно свободные средства обслуживаемой клиентуры, а также ресурсы своих территориальных подразделений, направляя их на кредитование инвестиционных проектов и выдачу ссуд кредитоемким заемщикам. Таким образом удовлетворяются потребности региональной клиентуры в широком спектре банковских услуг, расширяется производственная база промышленно-торговых предприятий, происходит увеличение объема выпуска и реализации товаров.

Официально титул чисто банковских холдингов получили холдинги,Ва созданныеВа Промстройбанком (участвуют 12 КБ), Нефтехимбанком и Инвесткредитом (около 50).Ва Несмотря на схожесть в принципах построения банковской группы, между ними имеются определенные различия в организационной структуре. Так, в БХК Промстройбанка входят региональные филиалы (дирекции), контролируемые ими филиалы, а также филиалы прямого подчинения. В БХК Нефтехимбанка, помимо разветвленной сети филиалов прямого подчинения головному банку, входят дочерние банки, в том числе в странах ближнего зарубежья, негосударственный пенсионный фонд, общество доверительного управления имуществом ВлНефтехимтрастВ», ипотечная организация и другие дочерние специализированные подразделения. При этом структура обоих БХК имеет тенденцию как к вертикальному расширению (создание новых филиалов, дочерних банков и финансовых учреждений), так и горизонтальной экспансии (проникновение на новые валютные, кредитные и финансовые рынки).

ВаНа самом деле количество БХК (однобанковских,Ва многобанковских) исчисляется десятками.Ва Они по примеру ФПГВа старательно избегают ВлсветитьсяВ» в качестве таковых.Ва Причины в том,Ва что положение многих российских банков столь отчаянное,Ва чтоВа при создании холдинга на него обрушивается вал заявок о приеме,Ва просьб о помощи,Ва которую всем невозможно оказать.

На самом деле, БХК предоставляет своим членам целый ряд благоприятных возможностей:

- возможность более оперативного перераспределения кредитных ресурсов и перелива временно свободных денежных средств в регионы с благоприятной экономической конъюнктурой в целях удовлетворения потребностей обслуживаемой клиентуры, поддержания надлежащего уровня ликвидностиВа и извлечения дополнительной прибыли;

- возможность взимания более низкого, по сравнению со среднейВа рыночной ставкой, процента за кредит и предложения более высокой ставки по депозитам за счет устойчивого и диверсифицированного портфеля кредитов, а также широкого круга выполняемых операций и оказываемых услуг, т.е. надежного источника дополнительных доходов;

- привлекательность для обслуживаемой клиентуры, особенно для организаций, объединенных единой технологической цепочкой и расположенных в регионах присутствия филиалов, отделений БХК и их дочерних структурных подразделений, что ведет к укреплению капитальной базы БХК;

- возможность проведения с минимальными издержками операций, связанных с небановской деятельностью, осуществляемых через специализированные дочерние предприятия БХК, в т.ч. на мировых рынках;

- возможность перспективного планирования деятельность БХК путем исследования конъюнктуры валютного, кредитного и финансового рынков в стране и за рубежом на основе анализа статистического материала, направляемого территориальными структурными подразделениями БХК в головной банк и прогнозирования основных показателей деятельности.

Другое объяснение закрытости БХК тАУ нежелание привлекать внимание налоговых,Ва регулирующих органов.

В целом темпы интеграции коммерческих банков в разных вариантах нарастают.Ва Этому благоприятствуют ряд факторов.Ва Трудности госбюджета прямо ударили по банкам,Ва которые кормились льготными централизованными кредитами.Ва В холдингах банкиВа видят возможность для мобилизации ресурсов,Ва прежде всего за рубежом,Ва где все чаще декларируют возможность выделять инвестиции банковским группам.Ва Теперь такую возможность не исключают и вВа российском правительстве.

Переключиться на чисто банковские холдинги вынуждает банки и неудачный опыт участия в некоторых финансово-промышленных группах,Ва где банки пытаются низвести до положения заурядной бухгалтерии,Ва расчетно-кассового подразделения ФПГ,Ва не предлагают статус равноправного партнера,Ва совладельца.Ва В отдельных случаях предприятия неВа допускают мысли,Ва что банк может играть роль лидера в ФПГ и смотрят наВа банки как на карман.Ва Только теперь не государственный,Ва а приватный.

Объективно помогает созданию новых банковских холдинговВа усиливающийся в России регионализм. Как правило, области,Ва республики,Ва их объединения не имеют собственной развитой банковской структуры,Ва способной быть несущей конструкцией местных экономик,ВаВа финансовым мостом с другими отраслями,Ва регионами,Ва странами.Ва Но такие усилия предпринимаются. В качестве примера можно привести договор между Сибирским соглашениемВа и Онексимбанком,Ва по которому он по сути взял на себя миссию официального финансового агента этого крупнейшего территориального объединения 19 республик и областей.

Стимулирует развитие банковских холдингов и конкуренция,Ва с которой российские банки сталкиваются на мировых рынках.Ва В США свышеВаВа 6 тыс.Ва БХ контролирующих около 10 тыс-Ва банков ,Ва свыше 40 тыс.Ва их филиалов,Ва более 90 % суммарных банковских активов. Там это основная форма деятельности .Ва В США материнский банк контролирует ( в том числе и за границей) не только дочернии КБ,Ва но и огромное число диверсифицированных,Ва либо узкофункциональных фирм- производственных,Ва инвестиционных, финансовых,Ва ипотечных,Ва факторинговых ,Ва лизинговых,Ва торговых ,Ва информационных,Ва рекламных. Это открывает поле для маневра,Ва облегчает адаптацию к любым внешним и внутренним переменам.Ва В России только начинают осваивать подобныеВа схемы,Ва на ходу учатся использовать преимущества холдингов,Ва решают возникающие в нихВа проблемы.

Специфика России тАУ в крайне неразвитом рынке банковских услуг,Ва где массаВа незанятыхВ» нишВ».Ва И для однобанковских холдингов,Ва избравших лишь отдельные направления,Ва например,Ва проектное финансирование,Ва экспортно-импортные сделки,Ва обслуживание конкретных предприятий или их групп.Ва И для многобанковских,Ва способных предложить клиентам и регионам более широкий перечень услуг. Это инвестиции в промышленность,Ва кредитование - от крупного коммерческого до потребительского( пластиковые карточки,Ва чеки и т. п.),Ва ипотечные,Ва трастовые, факторинговые и иные операции,Ва все виды консультирования.

Активно участвуют банковские холдинги в муниципальных подрядах, программах,Ва проектах.Ва Они выступают как агенты местных и федеральных властей на фондовом,Ва валютном (биржевом и внебиржевом), страховом рынках,Ва участвуют в сделках с землей (оценка,Ва аренда,Ва купля-продажа, залог) и многом другом.

Процессы слияний и поглощений в банковской среде тАУВа с одной стороны закономерный экономический процесс консолидации финансовых капиталов, с другой тАУ реакция кредитных учреждений на кризисную ситуацию в российской экономике, когда в прямом смысле слова выживает сильнейший.

Реорганизация банков в форме слияния или присоединения (поглощения) имеет ряд особенностей как организационно-процедурного характера, так и связанных с исполнением ряда банковских операций реорганизуемыми банками в ходе процесса слияний и присоединений (очевидно, что на время осуществления этого процесса ни один банк не станет приостанавливать свою деятельность).

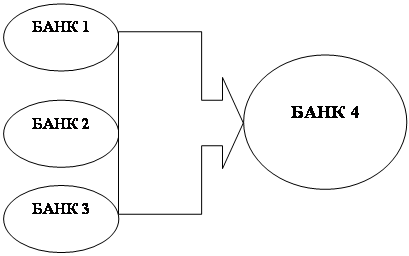

Графически процессы слияния и присоединения можно представить следующим образом:

Процесс слияния кредитных учреждений

Процесс присоединения кредитного учреждения

Прежде всего выделим требования к банку, возникающего в процессе слияния или присоединения.

Банк,Ва кВа которомуВа произошло присоединение,Ва либо банк, возникший в результате слияния (в дальнейшем для удобства мы будем называть его просто "Банк"),Ва прежде всего, должен бытьВаВа способенВа выполнятьВа обязательныеВа резервныеВа требованияВа и пруденциальныеВа нормыВа деятельности,ВаВа установленныеВа нормативными актами Банка России,Ва в том числе норматив достаточности капитала.

ЕслиВаВаВа участникамиВаВаВа "Банка"ВаВаВа становятсяВаВаВа участники реорганизованных банков и их доли (вклады) а абсолютномВа выраженииВаВаВаВаВа остаются неизменнымиВа либоВа уменьшаются,Ва дополнительнойВа проверки правомерности оплаты ихВа долейВа иВа правомерностиВа ихВа участияВаВа в уставном капитале "Банка" не требуется, в отличие от простого процесса создания банка.

Относительно порядка переоформленияВа статуса внутреннихВа структурныхВа подразделений, располагающихсяВаВа внеВаВаВа местаВаВаВа нахожденияВаВаВа головныхВаВаВа офисов реорганизующихсяВа банковВа (операционныеВа кассы вне кассового узла, обменные пункты,Ва дополнительные офисы), во внутренние структурные подразделенияВаВа "Банка" принято, что их перерегистрация осуществляетсяВаВа поВа егоВа заявлениюВа без повторного направления вВа БанкВа РоссииВа представленных ранееВа для открытия указанных подразделений документов.

Контроль за соответствием проведения процедур,Ва связанных с реорганизацией, действующему законодательству Российской Федерации, осуществляется. аудиторской фирмой (аудитором), который выбирается реорганизующимисяВа банками на общем собранииВаВа участников.

Характерной особенностью при осуществлении процессов слияний и присоединений является и то, что к "Банку" не предъявляютсяВа требованияВа поВа минимальному размеру уставного капитала,Ва установленные Банком России для вновь создаваемых банков.

Согласно Инструкции Банка России N 75-И от 23 июля 1998 г., уставный фонд кредитной организации может быть сформирован только денежными средствами и основными фондами. Это положение распространяется и на банки, возникающие в результате слияния\ присоединения. Следовательно, уставный фонд вновь образованной кредитной организации не может быть оплачен ни акциями, ни облигациями, ни векселями, ни иными долговыми обязательствами.

В процесс реорганизации банков в форме слияния или присоединенияВа можно выделить несколько характерныхВа стадий.

На первой стадии происходитВа подготовка договора о слиянии или присоединении, в котором определяются следующие вопросы:

- порядок и условия слияния или присоединения;

- порядок конвертации долей (акций) каждого реорганизующегося банка в доли (акции или облигации) "Банка";

- права владельцев долей (всех типовВа акций)Ва реорганизующихся банков:

- порядок возникновения новых обязательств,Ва сторонами которых могут выступать реорганизующихся банки,Ва до создания (согласования изменений и дополнений в Устав) "Банка";

- датаВа составленияВа списка участников реорганизуемых банков, имеющих право на участие в общемВа совместномВа собранииВа участников "Банка" ;

- открытие филиалов "Банка" на основе реорганизованных банков.

Затем, на второй стадии,Ва в порядке, предусмотренном действующим законодательством, производится уведомлениеВа территориального учреждения Банка России по месту нахождения реорганизующихся банков о предстоящем слиянии или присоединении, что должно быть сделано не позднееВа чемВа заВа тридцатьВа днейВа доВа проведенияВа общегоВа собрания участников банка,Ва на котором предполагается принять решение о его реорганизации вВа формеВа слиянияВа или ВаВаприсоединения. ВаПри этом в соответствующее учреждение Банка России направляются такие документы, как:

- уведомление о предстоящем слиянии или поглощении, Ва

- проект договора о слиянии или присоединении; Ва

- проектВа бизнесВа -Ва планаВа "Банка",Ва содержащийВаВа обоснование возможности "Банка"ВаВаВа соблюдатьВаВа установленныеВаВа БанкомВаВа России пруденциальныеВа нормыВаВа деятельности,ВаВа структуруВа управленияВаВа и внутреннегоВа контроля,Ва информацию о предполагаемых руководителях "Банка",Ва оценку стоимостиВа активовВа иВа пассивов реорганизующихся банков;

- - проекты передаточных актов,Ва составленные на основе балансов каждого изВаВа реорганизующихсяВа банковВа (заВа исключениемВа банка,Ва к которому осуществляется присоединение), которыеВа должныВа содержать положение оВаВа правопреемствеВаВа поВа обязательствам вВа отношенииВа их кредиторов и должников,Ва а такжеВа перечень имущества, относящегося кВаВа основнымВаВа средствам,Ва нематериальнымВа активам,Ва малоценным и быстроизнашивающимся предметам и другим видам ценностей,Ва которые будутВаВаВа передаватьсяВаВа "Банку"ВаВа вВаВа соответствииВаВа сВаВа балансами реорганизующихся банков;

- ВапроектВаВа уставаВаВа (приВаВа слиянии)Ва илиВа проектВа измененийВа и дополнений в устав (при присоединении) "Банка";

- проектВаВа сводногоВа балансаВа "Банка"Ва наВа последнюю отчетную (месячную) дату с расшифровками взаимных обязательств иВа взаимного участия вВаВа капиталеВа реорганизующихсяВа банков,Ва аВа также расчет экономических нормативов.

ПослеВа получения уведомления территориальное учреждение Банка России может провестиВа вВа реорганизуемомВа банкеВа внеплановую проверку дляВа оценки реальногоВа финансовогоВа состояния в порядке, установленном Банком России.

Информация о предстоящей реорганизации,Ва направленная в территориальное учреждениеВа БанкаВа РоссииВа иВа центральныйВа аппарат Банка России,Ва является конфиденциальной и не подлежит разглашению третьим лицам,.

Третья стадия. Представители территориальных учрежденийВаВа БанкаВаВа России проводят рабочееВа совещание сВаВа представителями реорганизующихся банков, где обсуждаются цели реорганизации, способы ихВаВа достижения,ВаВа срокиВаВа проведенияВаВаВа мероприятийВаВаВа по осуществлению реорганизации. После этого проводится общиеВа собрание участниковВа реорганизующихся банков, принимающее следующие решения:

-о принятии решения о слиянии или присоединении;

- об утверждении договора о слиянии или присоединении;

-о назначении аудиторской фирмы (аудитора);

- обВа определенииВа представителейВа банков,Ва уполномоченныхВа на подписание договора о слиянии или присоединении;

-Ва обВа одобренииВа проекта устава (при слиянии) или изменений и дополнений в устав (при присоединении) "Банка", включая положения, касающиеся его филиалов;

- обВа одобренииВа проекта регламентаВа проведенияВаВа совместного общего собрания участников реорганизующихся банков.

На четвертой стадии происходит письменное уведомление кредиторов реорганизуемых банковВа оВа принятом общим собранием участников решении о реорганизации и проводится совместноеВаВа общееВаВа собраниеВаВа участников реорганизующихся банков, где решаютсяВа следующие вопросы:

- обВа утверждении регламентаВа проведенияВа совместногоВа общего собрания участников реорганизующихся банков;

- обВа утвержденииВа учредительныхВа документов (при слиянии) или изменений иВа дополненийВа вВа уставВа (приВа присоединении)ВаВа "Банка", включая положения, касающиеся его филиалов;

- об избрании Совета директоров "Банка" (для "Банка"Ва вВа форме общества с ограниченной ответственностью,Ва если образование такого органа предусмотрено учредительными документами) ;

- обВа избранииВа единоличного иВа коллегиального исполнительных органов " Банка",Ва если иное не предусмотреноВа законодательством и подготовленными в соответствии с ним учредительными документами;

- о принятии решения о выпуске ценных бумаг иВа обВа утверждении документов, необходимых для рассмотренияВа вопросаВа о регистрации выпуска акций и регистрации отчета об итогахВа выпускаВа акцийВа (для "Банка" в форме акционерного общества) ; - об утверждении сводного баланса "Банка".

И наконец заключительная, пятая стадия -Ва представлениеВа вВа территориальное учреждение Банка России документов, связанных с реорганизацией банков.

В учреждение Банка РоссииВа в числе прочих требуемых документов, направляются документы, необходимые для регистрации выпуска дополнительных акций и отчета об итогах выпуска (если присоединяющий банк является акционерным обществом), или же документы, необходимые для рассмотрения вопроса о регистрации выпуска акций и регистрации отчетаВа об итогах выпуска акций (если при слиянии образуется банк в форме акционерного общества). Это отличает процессы слияний\присоединений с участием банков в форме акционерных обществ от соответствующих процессов с участием паевых банков. Кроме того, если один из реорганизующихся банков тАУ паевой, или же образующийся банк тАУ паевой, то в соответствующих нормативных актах используется понятие ВлдолиВ» реорганизующихся банков и рассматривается порядок конвертации долей реорганизующихся банков в доли вновь образующегося банка или же в акции вновь образующегося банка.

Рассмотрим отдельно особенности процессов слияний и присоединений.

Процесс слияний имеет следующие особенности.

ВаЕслиВа сливающиесяВа банкиВа (одинВа илиВа несколькоВа изВа них) расположены на территории,Ва неВа подведомственнойВа территориальному учреждениюВаВа БанкаВа РоссииВа поВа местуВа предполагаемогоВа нахождения "Банка",Ва такое территориальное учреждение Банка России вВа течение трех рабочихВа днейВа сВа датыВа полученияВа документов,Ва указанныхВа в пункте 3.1 настоящего Положения,Ва направляет телеграфный запросВа о финансовомВа состоянииВа реорганизуемого банка

Вместе с этим смотрят:

РЖнвестицiйна дiяльнiсть комерцiйного банку та ii вплив на його фiнансовий стан

РЖнкорпорацiя та консолiдацiя як первиннi форми систематизацii банкiвського законодавства Украiни

Автоматизацiя в банкiвськiй сферi

Автоматизована банкiвська система у ЗАТ КБ "ПриватБанк"

Аккредитивная форма расчётов: сущность, виды и порядок применения