Валютнi операцii банку та валютнi ризики

Змiст

Роздiл 1. Валютнi операцii банку та валютнi ризики

1.1. Мiсце та роль валютних операцiй у дiяльностi комерцiйних банкiв

Роздiл 2. Аналiз практики здiйснення комерцiйними банками валютних операцiй

2.1. Оцiнка нормативно-правових актiв, якi регулюють валютнi операцii комерцiйних банкiв

2.2 Види валютних операцiй, що здiйснюi ВАТ ВлАльфа-БанкВ»

2.3 Аналiз операцiй ВАТ ВлАльфа-банкВ» на мiжнародному й внутрiшньому валютному ринку

2.4. Аналiз валютноi позицii ВАТ ВлАльфа-банкВ»

Роздiл 3. Шляхи вдосконалення валютних операцiй ВАТ ВлАльфа-БанкВ»

3.1 Заходи по вдосконаленню управлiння валютними операцiями ВАТ ВлАльфа-БанкВ»

3.2. Особливостi управлiння валютними ризиками й страхування валютних ризикiв

Висновки

Список використаноi лiтератури

ДОДАТКИ

1.1. Мiсце та роль валютних операцiй у дiяльностi комерцiйних банкiв

Валютний ринок у широкому розумiннi тАФ це сфера зовнiшньоекономiчних вiдносин, якi проявляються при здiйсненнi операцiй купiвлi-продажу iноземноi валюти та цiнних паперiв в iноземнiй валютi, експортно-iмпортних операцiй мiж резидентами та нерезидентами, а також операцiй з iнвестування валютного капiталу та залучення i розмiщення вiльних валютних коштiв.

Валютнi ринки з iнституцiональноi точки зору тАФ це сукупнiсть комерцiйних i центральних банкiв, бiрж, брокерських фiрм, корпорацiй (особливо транснацiональних), мiжнародних валютно-кредитних i фiнансових органiзацiй.

Валютнi ринки безпосередньо тАФ це офiцiйнi центри, де вiдбуваiться купiвля-продаж iноземних валют на основi попиту та пропозицii. Вони обслуговують мiжнародний платiжний обiг, повтАЩязаний з оплатою грошових зобовтАЩязань юридичних або фiзичних осiб рiзних краiн.

Резиденти та нерезиденти, якi здiйснюють у встановленому НБУ порядку операцii через уповноваженi банки.

1. Центральнi банки виходять на валютний ринок з двох причин: з метою залучення iноземноi валюти вiд iменi свого уряду (наприклад, для поповнення федерального резерву) та з метою створення впливу на валютний курс. В Украiнi таким банком i Нацiональний банк Украiни.

2. Комерцiйнi банки. Банки, яким надано право на проведення валютних операцiй, називаються уповноваженими, девiзними або валютними. В Украiнi це тАФ будь-який комерцiйний банк, офiцiйно зареiстрований на територii краiни, що маi лiцензiю Нацiонального банку Украiни на виконання валютних операцiй, а також здiйснюi валютний контроль за операцiями своiх клiiнтiв.

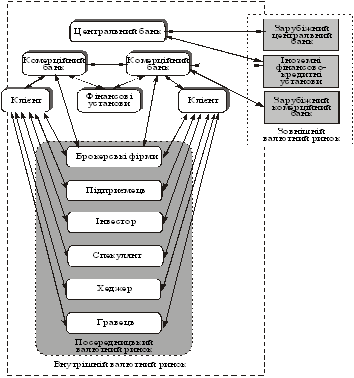

Рис. 1.1. Взаiмовiдносини учасникiв валютного ринку

3. Фiнансовi установи (фонди хеджирування, пенсiйнi фонди) тАФ установи, якi виступають на ринку через посередництво банкiв. Уповноваженими кредитно-фiнансовими установами називаються тi, що отримали лiцензiю НБУ на проведення валютних операцiй (наприклад, Украiнська фiнансова група, Кредитно-фiнансова спiлка та iн.).

Згiдно з чинним законодавством мiжнароднi розрахунки, пов'язанi з експортом та iмпортом товарiв, наданням послуг, iншими комерцiйними угодами, здiйснюються резидентами Украiни лише через уповноваженi банки. Мiжнароднi розрахунки за комерцiйними угодами виконуються банками, як правило, у вiльно конвертованiй валютi.

Уповноваженi банки здiйснюють мiжнароднi розрахунки у формах документарного акредитива, банкiвського переказу та iнших. Можливiсть використання тих або iнших форм розрахункiв може визначатися мiждержавними угодами, встановлюватися в мiжбанкiвських кореспондентських угодах з iноземними банками. Залежно вiд стану платiжного балансу Украiни НБУ може коригувати форми розрахункiв з окремими краiнами. Вибiр конкретноi iноземноi валюти i форми розрахункiв визначаються за погодженням сторiн i фiксуються в умовах контракту.

Здiйснення розрахункiв в iноземнiй валютi регулюiться Законом Украiни вiд 23.09.94 ВлПро порядок здiйснення розрахункiв в iноземнiй валютiВ». Цим Законом передбачено такi положення:

1. Виручка резидентiв в iноземнiй валютi пiдлягаi зарахуванню на iхнi валютнi рахунки в уповноважених банках у термiни виплати заборгованостей, зазначенi в контрактi, але не пiзнiше 90 календарних днiв з дати митного оформлення продукцii, що експортуiться. Перевищення зазначеного термiну потребуi iндивiдуальноi лiцензii НБУ.

2. РЖмпортнi операцii резидентiв, якi здiйснюються на умовах вiдстрочення поставки в разi, коли таке вiдстрочення перевищуi 90 календарних днiв з моменту здiйснення авансового платежу, або виставлення векселя на користь постачальника продукцii, що iмпортуiться, потребуi iндивiдуальноi лiцензii НБУ. При застосуваннi розрахункiв щодо iмпортних операцiй резидентiв у формi документарного акредитива термiн, який передбачений вище (90 днiв), дii з моменту здiйснення уповноваженим банком платежу на користь нерезидента.

3. Резиденти, якi купують iноземну валюту через уповноваженi банки, для забезпечення виконання зобов'язань перед нерезидентами повиннi здiйснювати перерахування таких сум протягом 5 робочих днiв з моменту зарахування таких сум на валютнi рахунки резидентiв.

4. Порушення резидентами термiнiв, передбачених у пунктах 1 i 2, тягне за собою стягнення пенi за кожний день прострочення у розмiрi 0,3% вiд суми неодержаноi виручки в iноземнiй валютi, перерахованоi в грошову одиницю Украiни за валютним курсом НБУ на день виникнення заборгованостi.

5. У разi порушення резидентами термiнiв, передбачених у пунктi 3, придбана валюта продаiться уповноваженими банками протягом 5 робочих днiв на мiжбанкiвському валютному ринку Украiни. При цьому позитивна курсова рiзниця, що може виникнути за такою операцiiю, щоквартально направляiться до Державного бюджету. Негативна курсова рiзниця вiдноситься на результати господарськоi дiяльностi резидента [16].

6. У випадку перевищення строкiв, зазначених у пунктах 1 i 2, у випадку виконання резидентами договорiв виробничоi кооперацii, консигнацii, комплексного будiвництва, поставки складних технiчних виробiв i товарiв спецiального призначення НБУ може надавати iндивiдуальнi лiцензii.

РЖснують такi форми розрахункiв у зовнiшньоекономiчнiй дiяльностi:

1. Банкiвський переказ - це доручення клiiнта банку перерахувати грошовi кошти на користь iншоi особи. У мiжнародних розрахунках банк здiйснюi переказ коштiв за допомогою свого банку-кореспондента. Бажано, щоб цей банк-кореспондент знаходився в краiнi, де отримуються кошти. У зовнiшньоекономiчних розрахунках банкiвський переказ використовуiться, зокрема, для оплати:

тАУ боргових зобов'язань по ранiше одержаних кредитах, авансових платежах;

тАУ рекламацiй за поставку неякiсноi продукцii;

тАУ авансових платежiв;

тАУ розрахункiв нетоварного характеру.

Схема розрахункiв шляхом банкiвських переказiв мало чим вiдрiзняiться вiд розрахункiв платiжними дорученнями у внутрiшньо-господарському оборотi. Експортер пересилаi iмпортеру документи, передбаченi контрактом. РЖмпортер виписуi доручення своiму банку перерахувати кошти на рахунок експортера (постачальника). Розрахунки банкiвським переказом бiльш вигiднi для покупця, але вони не захищають iнтереси експортера.

2. Розрахунки по вiдкритому рахунку полягають у продажу товарiв у кредит, при цьому в експортера немаi гарантiй одержання платежу вiд iмпортера. Тому такi розрахунки застосовуються тодi, коли iснують регулярнi i стабiльнi дiловi вiдносини мiж покупцем i виробником (наприклад, асоцiйованими членами транснацiональних корпорацiй) i немаi законодавчих обмежень.

Розрахунки по вiдкритому рахунку передбачають, що експортер вiдвантажуi на адресу покупця товар, надсилаi йому вiдповiднi документи та записуi суму у дебет рахунку покупця. Цей рахунок вiдкриваiться не в банку, а ведеться пiдприiмством-постачальником. РЖмпортер повинен оплатити одержанi товари протягом заздалегiдь обумовленого строку, причому вiн розпоряджаiться товарами на свiй розсуд [17].

3. РЖнкасо означаi операцii, здiйснюванi банками на пiдставi одержаних iнструкцiй з документами з метою:

тАУ одержання акцепту або платежу залежно вiд угоди;

тАУ видачi комерцiйних документiв проти акцепту або проти платежу;

тАУ видачi документiв на iнших умовах.

Документи, за якими здiйснюються операцii по iнкасо, бувають такими:

тАУ фiнансовi - документи, по яких здiйснюються розрахунки за контрактом (переказнi векселi, чеки, платiжнi розписки або iншi документи);

тАУ комерцiйнi - документи, що надають право власностi на товар i супроводжують його (вiдвантажувальнi документи, документи на право власностi).

РЖснуi два види iнкасо:

тАУ чисте (означаi iнкасо фiнансових документiв, що не супроводжуються комерцiйними документами);

тАУ документарне (означаi iнкасо фiнансових документiв, що супроводжуються комерцiйними документами, або iнкасо лише останнiх документiв) [24]. Розглянемо посередницькi операцii комерцiйних банкiв з iноземною валютою. Купiвля та продаж iноземноi валюти здiйснюiться на валютному ринку. При цьому тут складаiться така система взаiмовiдносин:

тАУ мiж комерцiйними банками та iх клiiнтами у данiй краiнi;

тАУ мiж комерцiйними банками однiii i тiii ж краiни;

тАУ мiж комерцiйними банками рiзних краiн;

тАУ мiж комерцiйними та центральними емiсiйними банками;

тАУ мiж центральними емiсiйними банками.

У першiй ланцi з цих сфер валютного ринку ведеться роздрiбна торгiвля iноземною валютою, а в рештi - оптова торгiвля. Торгiвля валютою може здiйснюватись комерцiйними банками на комiсiйних засадах або за власний рахунок.

Валюти розрiзняють за двома ознаками:

1. Конвертованiстю: вiльно конвертована; неконвертована.

2. Строковiстю: касова, або операцiя спот, при якiй розрахунки мiж продавцем i покупцем валюти здiйснюються не пiзнiше, нiж на другий робочий день пiсля укладення угоди; строкова, або форвардна угода, що передбачаi розрахунок мiж продавцем та покупцем валюти не ранiше, нiж через два робочi днi пiсля ii укладення за курсом, зафiксованим в угодi.

РЖ касовою i строковою угодою передбачаiться фiксацiя певного валютного курсу в момент ii укладення. Касовi угоди укладаються за поточним ринковим курсом - так званим спот-курсом валюти, а тому часто й сам ринок таких контрактiв називають спотовим. Валютний курс, за яким здiйснюються контракти на ринку строкових угод, називаiться форвардним курсом, а ринок вiдповiдно - форвардним.

Бiльш складним рiзновидом форвардноi угоди i угода своп, що укладаiться мiж банками i дозволяi iм тримати свою валютну позицiю закритою, тим самим запобiгаючи ризику змiни курсу валюти. Валютнi операцii своп полягають в одночасному проведеннi двох протилежних за змiстом операцiй: купiвлi (продажу) валютних коштiв на умовах спот та продажу (купiвлi) на умовах форвард. Якщо продаж валюти проводиться на спотовому ринку i одночасно укладаiться угода про купiвлю тiii саиоi валюти на форвардному ринку, то це валютна операцiя своп, що маi назву репорт. Якщо ж iдеться про купiвлю валюти на умовах спот у поiднаннi з одночасним продажем на форвардi, то вiдповiдну операцiю називають депорт [25].

Валютна позицiя банку - це спiввiдношення мiж сумою активiв та позабалансових вимог у певнiй iноземнiй валютi та сумою балансових i позабалансових зобов'язань у цiй самiй валютi. Рiзниця мiж сумою активiв у iноземнiй валютi i пасивiв у тiй самiй валютi називаiться експозицiiю щодо даноi валюти. Експозицiя визначаi розмiр валютного ризику, на який наражаiться банк внаслiдок незбалансованостi активiв i пасивiв в iноземнiй валютi. Чим бiльший розмiр експозицii, тим бiльший валютний ризик iснуi в банку, i навпаки.

Валютна позицiя банку буваi закритою i вiдкритою. Валютна позицiя називаiться закритою, якщо сума активiв та позабалансових вимог збiгаiться iз сумою балансових та позабалансових зобов'язань у кожнiй iноземнiй валютi, а вiдкритою, - якщо сума активiв та позабалансових вимог не збiгаiться iз сумою балансових i позабалансових зобов'язань.

4. Укладанню валютних опцiонiв. Вони дають власникам право (але не зобов'язання) купувати чи продавати в майбутньому визначену кiлькiсть iноземноi валюти по фiксованому курсу обмiну. РЖснуi два типи валютних опцiонiв - опцiони покупця i опцiони продавця. Опцiон покупця даi право купувати, опцiон продавця даi право продавати.

Призначення валютних опцiонiв полягаi в захистi власника вiд несприятливих коливань валютних курсiв. Водночас, якщо валютний курс змiнився у сприятливому для власника напрямку, то опцiон даi можливiсть скористатись перевагами. У цьому разi власник може обмiняти валюту за вигiднiшим ринковим курсом, не користуючись опцiоном. Валютний опцiон обмежуi валютний ризик учасника ринку, повтАЩязаний зi змiнами валютних курсiв. Розмiр ризику при використаннi опцiону як iнструменту страхування валютних ризикiв обмежуiться розмiром опцiонноi премii. Премiя, тобто вартiсть опцiону, залежить вiд спiввiдношення спот-курсу валюти в момент укладення угоди та курсу опцiону, а також вiд тривалостi перiоду дii опцiону.

Для банкiв основними напрямками використання валютних опцiонiв i страхування вiдкритоi валютноi позицii та захист iнвестицiйного портфеля, деномiнованого в iноземнiй валютi.

На сьогоднiшнiй день в Украiнi достатньо важко проаналiзувати валютний ринок з точки зору iмностi та насиченостi. Однак за офiцiйними даними НБУ обсяг операцiй на мiжбанкiвському валютному ринку Украiни (купiвля та продаж у доларовому еквiвалентi) становив у 2007 роцi 8260 млн. дол. США (Таблиця 1.1.).

Таблиця 1.1. Обсяг валютних операцiй у розрiзi резидентiв та нерезидентiв за 2007 р., млн. грн

| Види операцiй | Обсяг коштiв, усього | У тому числi |

| Резиденти | Нерезиденти |

| сума | % | сума | % |

| Операцii фiзичних осiб | 7805,7 | 5203,8 | 0,6 | 2601,9 | 0,3 |

| Операцii юридичних осiб | 377275,5 | 300953,1 | 34,7 | 76322,4 | 8,8 |

| Операцii з банками | 482218,8 | 257588,1 | 29,7 | 224630,7 | 25,9 |

| Усього | 867300 | 563745 | 65 | 303555 | 35 |

Вместе с этим смотрят:

РЖнвестицiйна дiяльнiсть комерцiйного банку та ii вплив на його фiнансовий стан

РЖнкорпорацiя та консолiдацiя як первиннi форми систематизацii банкiвського законодавства Украiни

Автоматизацiя в банкiвськiй сферi

Автоматизована банкiвська система у ЗАТ КБ "ПриватБанк"

Аккредитивная форма расчётов: сущность, виды и порядок применения