Управлiння ресурсами банку (на прикладi ЗАТ "Акцiонерний Комерцiйний Промислово-iнвестицiйний банк")

ЗАХРЖДНО-ДОНБАСЬКИЙ РЖНСТИТУТ ЕКОНОМРЖКИ РЖ УПРАВЛРЖННЯ

КАФЕДРА ФРЖНАНСРЖВ

ДИПЛОМНА РОБОТА

УПРАВЛРЖННЯ РЕСУРСАМИ БАНКУ (НА ПРИКЛАДРЖ АКЦРЖОНЕРНОГО ТОВАРИСТВА ЗАКРИТОГО ТИПУ ВлАКЦРЖОНЕРНИЙ КОМЕРЦРЖЙНИЙ ПРОМИСЛОВО-РЖНВЕСТИЦРЖЙНИЙ БАНКВ»)

Павлоград тАУ 2008

Реферат

Об’iкт дипломного дослiдження тАУ дiяльнiсть комерцiйного банку по залученню депозитних коштiв юридичних та фiзичних осiб на прикладi дiяльностi АТЗТ ВлАК ПромiнвестбанкВ» та iнших комерцiйних банкiв Украiни першоi групи рейтингу Нацiонального банку Украiни.

Предмет дипломного дослiдження тАУ комплекс системи управлiння вартiстю та рентабельнiстю залучених депозитних коштiв в АТЗТ ВлАК ПромiнвестбанкВ» у 2004тАУ2007Варр., а також в iнших банкiвських установах Украiни.

Мета дипломного дослiдження тАУ обТСрунтування важливостi iнтегрованого управлiння активами та пасивами комерцiйного банку, розкриття дiючоi практики залучення депозитних коштiв в АТЗТ ВлАК ПромiнвестбанкВ», а також пошук напрямкiв удосконалення розвитку програмних моделей управлiння оптимальнiстю структури залучених депозитних коштiв в комерцiйному банку.

Актуальнiсть та доцiльнiсть проведення дослiджень методiв управлiння залученими депозитними коштами в комерцiйних банках полягаi в необхiдностi впровадження методологii комплексного аналiзу ефективностi дiяльностi комерцiйного банку не тiльки в внутрiшньому мiкросередовищi, але i при аналiзi положення банку у банкiвськiй системi (макросередовищi).

Практична цiннiсть отриманих результатiв дипломного дослiдження полягаi в розвитку комплексних пiдходiв до аналiзу ефективностi полiтики застосування фiнансового важеля зростання рентабельностi статутного капiталу банку за рахунок структуризацii залучених та запозичених коштiв.

Вступ

Актуальнiсть обраноi теми дипломного проекту та доцiльнiсть проведення дослiджень для оцiнки стану та перспектив розвитку методiв управлiння залученими депозитними коштами в комерцiйних банках полягаi в необхiдностi впровадження методологii комплексного аналiзу ефективностi дiяльностi комерцiйного банку не тiльки в внутрiшньому мiкросередовищi, але i при порiвняльному аналiзi положення банку у банкiвськiй системi Украiни (макросередовищi), оскiльки формування попиту та пропозицii на залученi депозитнi кошти i результатом конкурентноi взаiмодii банкiв банкiвськоi системи Украiни i загального фiнансового стану юридичних i фiзичних осiб в Украiнi, який формуi iх схильнiсть до пропозицii тимчасового збереження вiльних коштiв в банкiвськiй системi.

Залученi (на загальному фiнансово-депозитному ринку юридичних та фiзичних осiб) та запозиченi (на мiжбанкiвському фiнансовому ринку) кошти комерцiйного банку i платними ресурсами, цiна на якi залежить вiд iх виду, суми, валюти та строку залучення (запозичення).

Об’iкт дипломного дослiдження тАУ дiяльнiсть комерцiйного банку по залученню депозитних коштiв юридичних та фiзичних осiб на прикладi дiяльностi АТЗТ ВлАК ПромiнвестбанкВ» та iнших комерцiйних банкiв Украiни першоi групи рейтингу Нацiонального банку Украiни.

Предмет дипломного дослiдження тАУ комплекс системи управлiння вартiстю та рентабельнiстю залучених депозитних коштiв в АТЗТ ВлАК ПромiнвестбанкВ» у 2004тАУ2007Вар.р., а також в iнших банкiвських установах Украiни.

Мета дипломного дослiдження тАУ обТСрунтування важливостi iнтегрованого управлiння активами та пасивами комерцiйного банку, розкриття дiючоi практики залучення депозитних коштiв в АТЗТ ВлАК ПромiнвестбанкВ», а також пошук напрямкiв удосконалення розвитку програмних моделей управлiння оптимальнiстю структури залучених депозитних коштiв в комерцiйному банку.

Для досягнення поставленоi мети в дипломнiй роботi вирiшуються такi завдання:

дослiджено сутнiсть та класифiкацiю ресурсноi бази комерцiйного банку, як структурний розподiл коштiв на власний капiтал, залученi кошти юридичних та фiзичних осiб у виглядi поточних та строкових депозитiв, запозиченi кошти у iнших комерцiйних банкiв та Нацiонального банку Украiни у виглядi короткострокових та довгострокових кредитiв;

дослiджено структуру залучених депозитних коштiв в ресурснiй базi АТЗТ ВлАК ПромiнвестбанкВ», ii динамiку у 2004тАУ2007 роках та порiвняльнi особливостi структур залучених депозитних коштiв в ресурсних базах iнших комерцiйних банках першоi групи рейтингу НБУ;

розглянуто процес функцiонування та управлiння залученими депозитними коштами в АТЗТ ВлАК ПромiнвестбанкВ»;

дослiджено структуру власних та запозичених недепозитних коштiв в ресурснiй базi АТЗТ ВлАК ПромiнвестбанкВ», ii динамiку у 2004тАУ2007 роках та порiвняльнi особливостi структур власних та недепозитних коштiв в ресурсних базах iнших комерцiйних банках першоi групи рейтингу НБУ;

проведено аналiз дiючоi практики управлiння залученими депозитними коштами в комерцiйних банках розвинутих краiн свiту;

проведена розробка регресiйноi багатовимiрноi математичноi моделi розрахунку впливу структури ресурсноi бази (пасивiв) комерцiйного банку на рентабельнiсть його роботи;

на основi розрахункiв побудованоi моделi запропоновано шляхи удосконалення оптимальноi структури ресурсноi бази в АТЗТ ВлАК ПромiнвестбанкВ» для пiдвищення рiвня рентабельностi роботи банку;

На вирiшення проблеми оптимального управлiння залученими коштами в комерцiйних банках спрямованi дослiдження, викладенi в монографiях наступних авторiв: тАУ АзаренковаВаГ.М., ВасюренкоВаО.В., ГерасимовичВаА.М., ЖуковВаЕ.Ф., КоцовськаВаР.Н., Ричакiвська В.РЖ., МорозВаА.М., Украiнська Л.О., СавлукВаМ.РЖ., ПановаВаГ.С., ПримосткаВаЛ.О., Пуховкiна М.Ф., Спiцин РЖ.О., Спiцин Я.О., ШевченкоВаР.РЖ.

В якостi методологiчних iнструментiв дипломного дослiдження використовувались тАУ iсторичний метод, структурний аналiз, первиннi статистичнi спостереження, групування та статистистичний аналiз хронологiчних рядiв параметрiв, методи порiвнянь, аналогiй, масштабування характеристик об’iктiв дослiдження в iдину систему координат, економiчне моделювання та кореляцiйно-регресiйний аналiз за допомогою Влелектронних таблицьВ» EXCELВа2007.

РЖнформацiйною базою дипломного дослiдження були тАУ звiтнi документи АТЗТ ВлАК ПромiнвестбанкВ» за 2004тАУ2007 роки, статистичнi матерiали Нацiонального банку Украiни, Асоцiацii украiнських банкiв, Держкомстату Украiни.

Практична цiннiсть отриманих результатiв дипломного дослiдження полягаi в розвитку комплексних пiдходiв до аналiзу ефективностi полiтики застосування фiнансового важеля зростання рентабельностi статутного капiталу банку за рахунок структуризацii залучених та запозичених коштiв.

Так, полiтика екстенсивного зростання валюти балансу банку АТЗТ ВлАК ПромiнвестбанкВ» у 2004тАУ2007 роках та розширення його iнфраструктури з точки зору акцiонерiв, для яких iдиним значимим показником ефективностi депозитноi полiтику залучення банком коштiв юридичних та фiзичних осiб i рентабельнiсть статутного капiталу ROE, тобто доходнiсть капiталу, вкладеного в акцii банку, тАУ не i ефективною, оскiльки разом з полiтикою впровадження переорiiнтацii банку з переважно юридичних клiiнтiв в сторону ощадного банку для фiзичних осiб ROE зменшився з рiвня 16,2% за 2005 рiк до рiвня 8,7% за 2007 рiк, тобто дохiднiсть акцiй банку стала практично в 2 рази нижче ринковоi доходностi iнвестицiйного капiталу в Украiнi.

Впровадження пропозицiй i рекомендацiй щодо шляхiв оптимiзацii структури залучених депозитних коштiв в комерцiйному банку, наданих в дипломнiй роботi, дозволить:

зосередити увагу банкiвських установ на доцiльностi оптимальних структурних обсягiв залучення депозитних коштiв вiдносно рiвня статутного капiталу з точки погляду на максимальний рiвень досягнення дивiдендноi рентабельностi роботи комерцiйного банку;

звернути увагу акцiонерiв комерцiйних банкiв на необхiднiсть оптимального нарощення власного капiталу, оскiльки результати дипломного дослiдження доводять, що максимум частки ринку залучених коштiв не i основою для максимуму дивiдендноi доходностi акцiонерного капiталу банку, та навпаки, iснуi нелiнiйна функцiя рентабельностi вiд структурноi частки власного капiталу.

1. Сутнiсть та структура ресурсiв банку, методи управлiння

1.1 Стан розвитку ресурсноi бази банкiв на сучасному етапi

За станом на 1 сiчня 2007 року лiцензiю Нацiонального банку на здiйснення банкiвських операцiй в Украiнi мали 170 банкiв, у тому числi: 135 банкiв (79,4% вiд загальноi кiлькостi дiючих банкiв) тАУ акцiонернi товариства (з них: 91 банк (53,5%) тАУ вiдкритi акцiонернi товариства, 44 банки (25,9%) тАУ закритi акцiонернi товариства), 35 банкiв (20,6%) тАУ товариства з обмеженою вiдповiдальнiстю [81].

У 2006 року власний капiтал (балансовий) банкiв збiльшився на 70,0% i за станом на 01.01.2007Вар. становив 43,3 млрд. грн.

За 2006 рiк зобов’язання банкiв Украiни збiльшилися на 57,7% або на 108,7 млрд. грн. i на 01.01.2007 становили 297,2 млрд. грн., в т.ч. нерезиденти тАУ 23,7% вiд зобов’язань.

Збiльшення зобов`язань банкiв вiдбулось, в основному, за рахунок строкових вкладiв (депозитiв) iнших банкiв та кредитiв, що отриманi вiд iнших банкiв тАУ на 40,2 млрд. грн. або в 2,5 разiв, збiльшення коштiв фiзичних осiб тАУ на 33,5 млрд. грн. або на 46,2%, коштiв суб’iктiв господарювання тАУ на 15,7 млрд. грн. або на 25,6%, кредитiв, що отриманi вiд мiжнародних та iнших фiнансових органiзацiй тАУ на 4,8 млрд. грн. або в 2,4 рази, коррахункiв iнших банкiв тАУ на 3,7 млрд. грн. або в 2 рази, цiнних паперiв власного боргу тАУ на 3,3 млрд. грн. або в 2,2 рази, субординованого боргу тАУ на 2,1 млрд. грн. або на 83,0%.

Зобов`язання банкiв мають таку структуру. Кошти Нацiонального банку Украiни складають 0,5% вiд загальноi суми зобов’язань; коррахунки iнших банкiв тАУ 2,5%; строковi вклади (депозити) iнших банкiв та кредити, що отриманi вiд iнших банкiв тАУ 22,8%; кошти суб’iктiв господарювання тАУ 25,9%; кошти фiзичних осiб тАУ 35,7%; кошти небанкiвських фiнансових установ тАУ 2,5%; кошти бюджету та позабюджетних фондiв тАУ 0,6%; кредити, що отриманi вiд мiжнародних та iнших фiнансових органiзацiй тАУ 2,8%, цiннi папери власного боргу тАУ 2,1%; субординований борг тАУ 1,6%; iншi зобов`язання тАУ 3,0%.

Банки мають таку структуру коштiв населення з точки зору строковостi. Строковi кошти складають 81,8 млрд. грн. або 77,2% вiд загальноi суми вкладiв, а кошти до запитання тАУ 24,2 млрд. грн. або 22,8%. Кошти в нацiональнiй валютi складають 53,8% вiд загальноi суми коштiв фiзичних осiб.

Згiдно рiшення комiсii НБУ з питань нагляду та регулювання дiяльностi банкiв [19], визначено такi граничнi межi розмiру активiв для окремих груп банкiв банкiвськоi системи Украiни на 2007 рiк:

тАУВагрупа I: бiльше 5000 млн. грн.; тАУ група II: бiльше 2000 млн. грн.;

тАУВагрупа III: бiльше 700 млн. грн.; тАУ група IV: менше 700 млн. грн.

Таблиця 1.1. Групування банкiв на 2007 рiк за розмiром активiв за станом на 01.12.2006 [19], (тис. грн.)

| N з/п | Назва банку | Активи |

| Група 1. |

|

| 1 | ПРИВАТБАНК | 31 556 790 |

| 2 | РАЙФФАЙЗЕН БАНК АВАЛЬ (бувший АППБ ВлАВАЛЬВ») | 26 174 268 |

| 3 | УКРСИББАНК | 21 118 102 |

| 4 | ПРОМРЖНВЕСТБАНК | 17 498 664 |

| 5 | УКРЕКСРЖМБАНК | 17 358 945 |

| 6 | УКРСОЦБАНК | 15 701 129 |

| 7 | ОТП БАНКВа(бувший РАЙФФАЙЗЕНБАНК УКРАРЗНА) | 10 668 667 |

| 8 | ОЩАДБАНК | 10 472 989 |

| 9 | ВлНАДРАВ» | 9 654 333 |

| 10 | ВлФРЖНАНСИ ТА КРЕДИТВ» | 6 950 295 |

| 11 | КРЕДИТПРОМБАНК | 6 687 150 |

| 12 | ВлФОРУМВ» | 6 581 898 |

| 13 | БРОКБРЖЗНЕСБАНК | 6 431 775 |

| 14 | УКРПРОМБАНК | 6 176 224 |

| 15 | ПЕРШИЙ УКР. МРЖЖНАРОДНИЙ БАНК | 5 631 563 |

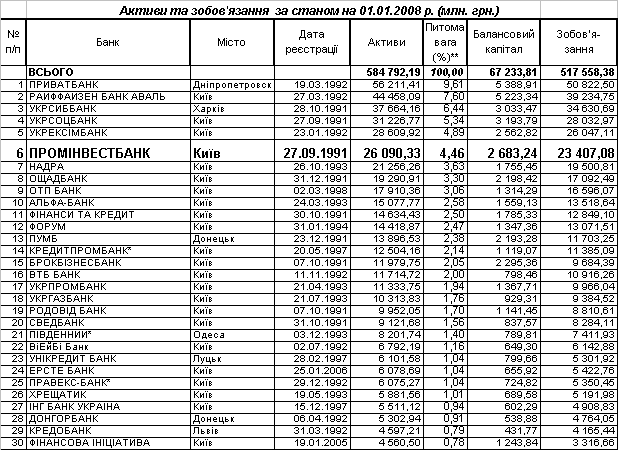

Таблиця 1.2. Групування банкiв на 2008 рiк за розмiром активiв за станом на 01.01.2008 [19]

За станом на 01.01.2008 року банкiвська система Украiни маi наступнi характеристики зростання депозитноi бази залучених коштiв [81].

Зобов’язання банкiв Украiни за 2007 рiк збiльшилися на 230,8 млрд. грн. або на 77,5% i на 01.01.2008 становили 528,4 млрд. грн.

Зобов`язання банкiв мають таку структуру. Кошти Нацiонального банку Украiни складають 0,3% вiд загальноi суми зобов’язань; залишки на коррахунках iнших банкiв тАУ 2,4%; строковi вклади (депозити) iнших банкiв та кредити, що отриманi вiд iнших банкiв тАУ 29,4%; кошти суб’iктiв господарювання тАУ 21,2%; кошти фiзичних осiб тАУ 30,9%; кошти небанкiвських фiнансових установ тАУ 3,0%; кошти бюджету та позабюджетних фондiв тАУ 0,8%; кредити, що отриманi вiд мiжнародних та iнших фiнансових органiзацiй тАУ 3,5%; цiннi папери власного боргу тАУ 3,7%; субординований борг тАУ 1,5%; iншi зобов`язання тАУ 3,3%.

Банки мають таку структуру коштiв населення з точки зору строковостi. Строковi кошти складають 125,6 млрд. грн. або 76,8% вiд загальноi суми коштiв населення, а кошти до запитання тАУ 37,9 млрд. грн. або 23,2%. Кошти в нацiональнiй валютi складають 60,1% вiд загальноi суми коштiв фiзичних осiб.

Протягом 2007 року активи банкiв збiльшилися на 258,1 млрд. грн. або на 75,9% i становлять 598,3 млрд. грн. Загальнi активи збiльшились на 264,5 млрд. грн. або на 74,9% i складають 617,6 млрд. грн. Збiльшення загальних активiв вiдбулось, в основному, за рахунок збiльшення кредитiв, наданих банками, тАУ на 216,7 млрд. грн. або на 80,3%, з них: кредитiв, що наданi суб’iктам господарювання тАУ на 108,5 млрд. грн. або на 64,7%, кредитiв, наданих фiзичним особам, тАУ на 75,9 млрд. грн. або на 97,6%.

Продовжували зростати довгостроковi кредити. Протягом 2007 року вони збiльшилися на 85,7% i на 01.01.2008 становили 291,9 млрд. грн. або 60,0% вiд наданих кредитiв. Такий темп зростання i ризиком для депозитноi бази, яка i, в основному, короткостроковою (не бiльше 1,2 року).

В табл. К.1 тАУ К.3 Додатку К наведенi данi по регулюючiй ролi НБУ в формуваннi вартостi депозитiв тАУ нижнього рiвня депозитноi ставки для банкiв, оскiльки облiкова ставка та ставки рефiнансування банкiв НБУ грають основну роль в оцiнцi вартостi грошей в грошовiй системi Украiни.

1.2 Поняття та класифiкацiя ресурсiв банку

Ресурси комерцiйного банку тАУ це сукупнiсть грошових коштiв, що знаходяться у його розпорядженнi i використовуються ним для виконання активних операцiй. Операцii, завдяки яким комерцiйнi банки формують своi ресурси, мають назву пасивних [28]. Згiдно з джерелами утворення банкiвських ресурсiв в iснуючiй банкiвськiй практицi ресурси комерцiйних банкiв подiляють на власнi, залученi та запозиченi. У загальному обсязi ресурсiв, якими володii комерцiйний банк, переважають зобов’язання банку.

Ресурси комерцiйного банку тАУ це сукупнiсть грошових коштiв, що знаходяться у його розпорядженнi i використовуються ним для виконання активних операцiй. Операцii, завдяки яким комерцiйнi банки формують своi ресурси, мають назву пасивних [28]. Згiдно з джерелами утворення банкiвських ресурсiв в iснуючiй банкiвськiй практицi ресурси комерцiйних банкiв подiляють на власнi, залученi та запозиченi. У загальному обсязi ресурсiв, якими володii комерцiйний банк, переважають зобов’язання банку.

Пiд зобов’язаннями банку слiд розумiти вимоги до активiв банкiвськоi установи, що зобов’язують ii сплатити фiксовану суму коштiв у визначений час у майбутньому. У бухгалтерському облiку до зобов’язань включають кошти на поточних рахунках клiiнтiв; кредиторську заборгованiсть, заборгованiсть за нарахованими процентами та вiдстрочену дебiторську заборгованiсть за доходами, але не включають доходи, прибуток та внутрiшньо-банкiвськi розрахунки (рис.Ва1.1-1.2).

Рис.Ва1.1. тАУ Структура зобов’язань банку [37]

Рис.Ва1.2. тАУ Схема класифiкацii зобов’язань банку за якiсним складом [37]

В економiчнiй лiтературi зобов’язання заведено подiляти на залученi, запозиченi кошти та технiчнi запозиченi поточнi пасиви. Залученi кошти i найбiльшою частиною зобов’язань банку. Це основне джерело формування ресурсiв банку, якi спрямовуються на проведення активних операцiй.

До залучених коштiв банку належать залишки коштiв на поточних, бюджетних рахунках клiiнтiв, депозитнi вклади фiзичних та юридичних осiб, вклади до запитання, залишки на пластикових платiжних картах, кредиторська заборгованiсть тощо.

У банкiвськiй практицi залученi кошти називають депозитними зобов’язаннями. Депозит (вклад) тАУ це зобов’язання банку за тимчасово залученими коштами фiзичних i юридичних осiб або цiнними паперами за вiдповiдну плату. Депозити утворюються за рахунок вкладу в банк суми грошей готiвкою або у безготiвковiй формi, у виглядi цiнного папера, що належить до оплати. Практично всi клiiнтськi рахунки в пасивi називаються депозитними. Депозитним може бути будь-який рахунок, вiдкритий клiiнтовi в банку, на якому зберiгаються його грошовi кошти. У свiтовiй практицi iх частка в структурi пасивiв становить вiд 60 до 80%.

У банкiвськiй практицi залученi кошти називають депозитними зобов’язаннями. Депозит (вклад) тАУ це зобов’язання банку за тимчасово залученими коштами фiзичних i юридичних осiб або цiнними паперами за вiдповiдну плату. Депозити утворюються за рахунок вкладу в банк суми грошей готiвкою або у безготiвковiй формi, у виглядi цiнного папера, що належить до оплати. Практично всi клiiнтськi рахунки в пасивi називаються депозитними. Депозитним може бути будь-який рахунок, вiдкритий клiiнтовi в банку, на якому зберiгаються його грошовi кошти. У свiтовiй практицi iх частка в структурi пасивiв становить вiд 60 до 80%.

Депозитнi операцii вiдiграють значну роль у дiяльностi банку:

тАУВадепозитнi операцii i головним джерелом проведення активних i, насамперед, пасивних операцiй. Вiд характеру депозитiв залежать види кредитних операцiй i, вiдповiдно, розмiр доходу банку;

тАУВаправильна органiзацiя депозитних операцiй забезпечуi лiквiднiсть комерцiйних банкiв;

тАУВадепозитнi операцii сприяють прискоренню безготiвкових розрахункiв;

тАУВаресурси, сформованi за рахунок депозитних операцiй, зазвичай дешевшi мiжбанкiвських кредитiв.

Водночас депозитнi операцii мають певнi недолiки:

тАУВаоперацii щодо залучення коштiв у вклади пов’язанi зi значними маркетинговими зусиллями, грошовими i матерiальними витратами комерцiйних банкiв. Це не даi змоги комерцiйному банку в разi необхiдностi оперативно отримувати грошовi кошти для проведення активних операцiй, здiйснення непередбачених платежiв;

тАУВамобiлiзацiя коштiв у вклади (депозити) в бiльшостi випадкiв залежить вiд вкладникiв, а не вiд комерцiйного банку, якому часто важко, а то й неможливо досягти додаткового залучення коштiв;

тАУВазагальний обсяг тимчасово вiльних грошових коштiв у рамках окремого банку або району об’iктивно обмежений.

Метою менеджменту в сферi управлiння зобов’язаннями банку i залучення достатнього обсягу коштiв з найменшими витратами для фiнансування тих активних операцiй, якi маi намiр здiйснити банк i пiдтримка достанього рiвня лiквiдностi.

Основними завданнями щодо управлiння залученими коштами банку i:

дотримання нормативiв лiквiдностi;

дотримання нормативiв обов’язкового резервування;

реалiзацiя депозитноi полiтики банку;

пiдтримка структури пасивiв (коефiцiiнт фiнансового важеля) на рiвнi, який вiдповiдаi стратегiчним цiлям банку;

використання пiдходiв до управлiння зобов’язаннями, якi вiдповiдають стратегii управлiння ризиком лiквiдностi;

застосування iнструментiв управлiння зобов’язаннями банку, адекватних стану фiнансового ринку;

встановлення вiдповiдностi обсягiв i структури зобов’язань обсягам i структурi активних операцiй, спираючись на стратегiю iнтегрованого управлiння пасивами i активами банку;

формування собiвартостi ресурсiв на ринку, що забезпечують стабiльну доходнiсть активних операцiй.

Формування зобов’язань банку знаходиться пiд впливом двох груп факторiв: зовнiшнiх i внутрiшнiх [35]:

До факторiв зовнiшнього впливу вiдносяться:

а) мiжнароднi фактори:

тАУВакон’юнктура мiжнародних фiнансових ринкiв;

тАУВадоступ банкiв Украiни до кредитних ресурсiв на мiжнародних фiнансових ринках.

б) Фактори внутрiшньодержавнi:

тАУВакон’юнктура ринку кредитних ресурсiв;

тАУВакон’юнктура фондового ринку;

тАУВакон’юнктура ринку нерухомостi;

тАУВаподаткове законодавство;

тАУВаiнструментарiй НБУ з регулювання депозитних операцiй i операцiй банкiв iз запозиченням коштiв в НБУ та iнших банках.

2. До факторiв внутрiшнього впливу вiдносяться:

тАУВадоступ банку до мiжнародних фiнансових ринкiв, до коштiв мiжнародних фiнансових органiзацiй;

тАУВадоступ до нацiональних фiнансових ринкiв;

тАУВадоступ до коштiв НБУ:

тАУВаучасть банку у мiжнародних платiжних системах;

тАУВаучасть банку у внутрiшньодержавних платiжних системах;

тАУВагеографiчне розташування фiлiй банку;

тАУВакiлькiсна мережа фiлiй банку;

тАУВаклiiнтська база;

тАУВавиди пасивних операцiй, якi здiйснюi банк;

тАУВаорганiзацiя розрахункових та касових операцiй з клiiнтами;

тАУВаведення кореспондентських рахункiв банку.

Власний капiтал комерцiйного банку займаi невелику питому вагу у сукупному капiталi, при цьому, якщо для суб’iктiв пiдприiмницькоi дiяльностi норма власного капiталу повинна становити бiля 50%, то для комерцiйних банкiв загальноприйнята норма може бути не бiльше 8%. Це обумовлено специфiкою банкiвськоi дiяльностi, при якiй банк користуiться, в основному, чужими грошима, а власнi кошти служать передусiм для страхування iнтересiв вкладникiв i кредиторiв банку, а також для покриття поточних збиткiв вiд банкiвськоi дiяльностi. РЖнакше кажучи, власний капiтал комерцiйного банку виконуi захисну функцiю, а функцiя забезпечення оперативноi дiяльностi для власного банкiвського капiталу i другорядною.

Залученi кошти комерцiйного банку тАУ це кошти, якi банк залучаi на вклади i депозити. Депозит (вклад) тАУ кошти в безготiвковiй чи готiвковiй формi, що надаються фiзичними чи юридичними особами в управлiння резиденту, визначеному фiнансовою органiзацiiю згiдно iз чинним законодавством Украiни, або нерезиденту на чiтко визначений строк та пiд процент i оформлюються вiдповiдною угодою.

Практично усi клiiнтськi рахунки називаються депозитними. Депозитним може бути будь-який вiдкритий клiiнту у банку рахунок, на якому зберiгаються його грошовi кошти. За формою використання рахункiв вони подiляються на: депозити (вклади) до запитання, термiновi або строковi депозити, умовнi депозити.

Таблиця 1.3. Пасиви банка (факторнi агрегати)

| Безплатний власний капiталу (статутний капiтал +фонди + прибуток) | Низькооплатнi залученi кошти до запитання фiзичних осiб | Платнi залученi строковi депозити фiзичних осiб | Низькооплатнi залученi кошти до запитання юридичних осiб | Платнi залученi та запозиченi строковi депозити юридичних осiб | Платнi технологiчнi пасиви (кредиторська заборгованiсть, власнi ЦП, вiдсотки за депозити) |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Статутний капiтал банку | Кошти на вимогу фiзичних осiб | Строковi кошти фiзичних осiб | Кошти на вимогу iнших банкiв | Короткостроковi кредити, що отриманi вiд Нацiонального банку Украiни | Кредиторська заборгованiсть за операцiями з банками |

| Емiсiйнi рiзницi | Кошти виборчих фондiв | Короткостроковi ощаднi (депозитнi) сертифiкати, емiтованi банком | Бюджетнi кошти клiiнтiв, якi утримуються за рахунок мiсцевих бюджетiв | Довгостроковi кредити, що отриманi вiд Нацiонального банку Украiни | Кредиторська заборгованiсть i транзитнi рахунки за операцiями з клiiнтами банку |

| Загальнi резерви та фонди банку | Ощаднi (депозитнi) сертифiкати на вимогу, емiтованi банком | Довгостроковi ощаднi (депозитнi) сертифiкати, емiтованi банком | Кошти спецiального фонду бюджетiв АРК, областей, мiст Киiва i Севастополя | Кредити, що отриманi вiд мiжнародних та iнших фiнансових органiзацiй | Цiннi папери власного боргу, крiм субординованого боргу |

| Результати минулих рокiв |

|

| Кошти позабюджетних фондiв | Строковi вклади (депозити) iнших банкiв | РЖншi пасиви банку |

| Результати звiтного року, що очiкують затвердження |

|

| Кошти на вимогу суб'iктiв господарювання | Короткостроковi кредити, що отриманi вiд iнших банкiв | Банкiвськi резерви на покриття ризикiв i витрат |

| Результати переоцiнки |

|

| Кошти небанкiвських фiнансових установ | Довгостроковi кредити, що отриманi вiд iнших банкiв | Субординований борг банку |

До запозичених коштiв комерцiйного банку належать кошти, отриманi вiд емiсii i продажу облiгацiй, та кредити, отриманi у iнших банкiв, в тому числi в Нацiональному банку Украiни.

Залученi та запозиченi кошти комерцiйного банку i платними ресурсами, цiна на якi залежить вiд iх виду, суми, валюти та строку залучення(запозичення). Структура балансових статей власних, залучених та запозичених коштiв в пасивних ресурсах комерцiйного банку наведена в табл. 1.3 [13].

Виключна актуальнiсть дослiдження оптимальноi структури запозичених та залучених коштiв комерцiйного банку i в тому, що загальна суми плати за залученi та запозиченi ресурси визначаi банкiвську собiвартiсть активних операцiй, тобто операцiйний прибуток вiд розмiщення ресурсiв в активнi операцii по отриманню валового доходу банка.

Згiдно з правилами здiйснення депозитних операцiй для банкiвських депозитiв [11]:

тАУВаСуб'iктами депозитних операцiй i комерцiйнi банки, якi виступають як позичальники, так i кредитори тАУ власники коштiв.

тАУВаОб'iктом депозитних операцiй i кошти, що переданi комерцiйному банку на умовах, визначених двосторонньою угодою.

Сьогоднi класифiкацiя вкладiв (депозитiв) здiйснюiться за рiзними ознаками, основними серед яких i (рис.Ва1.3):

вид та статус вкладника;

валюта вкладу(депозиту);

термiн залучення вкладу(депозиту);

особливостi поточноi суми вкладу(депозиту);

вид депозитноi ставки проценту;

особливостi нарахування та сплати процентiв по вкладу(депозиту);

Рис.Ва1.3. тАУ Класифiкацiя депозитiв [37]

За особливостями поточноi суми депозиту вклади(депозити) розподiляються на:

вклади(депозити) з постiйною (початковою) сумою вкладу;

вклади(депозити) з вiльним довкладанням коштiв;

вклади(депозити) з автоматичним довкладанням неотриманоi суми нарахованих процентiв;

За видом депозитноi ставки проценту вклади (депозити) розподiляються на:

постiйна ставка депозиту без права корегування;

плаваюча ставка депозиту з правом корегування з боку комерцiйного банку при погодженнi з клiiнтом;

плаваюча ставка депозиту, автоматично враховуюча iндекс iнфляцii за погодженим з клiiнтом алгоритмом у договорi (iнвестицiйнi вклади

АКБ ВлАркадаВ» тАУ в одиницях iнвестування);

За особливостями нарахування та сплати процентiв по вкладу(депозиту) iснують наступнi схеми:

нарахування та сплата процентiв по закiнченню строку залучення;

щомiсячне на нарахування процентiв та довкладання iх до основноi суми вкладу з виплатою нарахованих процентiв по закiнченню строку залучення (Влскладнi процентиВ»);

щомiсячне нарахування процентiв та iх щомiсячна сплата вкладнику;

авансове нарахування процентiв та iх авансова виплата вкладнику при залученнi вклада(депозита);

щомiсячне нарахування процентiв та iх перерахування на картковий рахунок (поточний рахунок) з можливiстю депозитного зберiгання пiд проценти для поточних вкладiв до запитання чи вiльного витрачання;

Однiiю формою строкових вкладiв, якi, як правило, не передбачають дострокового вилучення коштiв вкладником i депозитнi та ощаднi сертифiкати.

1.3 Методи управлiння пасивами банку

Для забезпечення бажаноi структури, обсягiв i рiвня витрат за депозитними зобов'язаннями менеджмент використовуi рiзнi методи залучення коштiв, якi загалом зводяться до двох груп: цiновi та нецiновi методи управлiння залученими коштами [39].

Сутнiсть цiнових методiв полягаi у використаннi вiдсотковоi ставки за депозитами як головного важеля в конкурентнiй боротьбi за вiльнi грошовi кошти фiзичних i юридичних осiб. Пiдвищення пропонованоi банком ставки даi змогу залучити додатковi ресурси. РЖ навпаки, банк, перенасичений ресурсами, але обмежений небагатьма прибутковими напрямами iх розмiщення, зберiгаi або навiть зменшуi депозитнi ставки.

Обсяги залучення заощаджень у банкiвську систему суттiво залежать вiд цiновоi полiтики банкiв, основним iнструментом якоi i депозитна ставка. Банки встановлюють диференцiйованi ставки залежно вiд виду депозитного рахунку, строку розмiщення коштiв на депозитi та суми вкладу. Цiноутворення за депозитними зобов'язаннями банку базуiться на аналiзi спiввiдношення мiж депозитною ставкою, яка вiдображаi ринкову вартiсть залучення коштiв, i витратами банку, пов'язаними з обслуговуванням кожного виду депозитних рахункiв. Якщо операцiйнi витрати банку за рахунком чималi, наприклад, для розрахункових рахункiв клiiнтiв, то ставка буде низькою або взагалi вiдсотки не виплачуватимуться. Покриття витрат з обслуговування депозиту банк найчастiше перекладаi на клiiнта, стягуючи фiксовану комiсiйну винагороду або встановлюючи вартiсть проведення кожноi операцii за рахунком, i водночас виплачуi вiдсотки за залишок коштiв на клiiнтському рахунку.

В табл. Ж.1-Ж.6 Додатку Ж наведенi умови залучення вкладiв в 6 банках м. Киiва станом на 15.05.2007 року, якi дозволяють iдентифiкувати основнi iнструменти конкурентного управлiння залученням депозитiв в банкiвську систему, як:

ставка залучення депозиту в залежностi вiд валюти депозиту, строку залучення, режиму сплати вiдсоткiв, режиму сприяння особливим клiiнтам, суми депозиту та iнш.;

строк залучення депозиту;

мiнiмальна сума залучення депозиту;

строковiсть сплати вiдсоткiв (авансова, щомiсячна, щоквартальна, в кiнцi строку);

наявнiсть режиму довкладання коштiв депозиту чи фiксована початкова сума депозиту;

наявнiсть режиму часткового зняття суми депозиту та режим нарахування вiдсоткiв у цьому випадку;

наявнiсть режиму кредитування вкладника пiд заставу депозиту на певну долю депозиту (не бiльше 50%);

штрафнi санкцii за дострокове припинення договору депозиту (зменшення ставки нарахування вiдсоткiв та перерахування при розривi);

простi чи складнi вiдсотки (автоматичне зарахування вiдсоткiв до суми вкладу);

постiйна чи регулюiма ставка депозиту на протязi довгострокового депозиту;

наявнiсть режиму мультивалютностi вкладу при сплатi вiдсоткiв по вкладу в iноземнiй валютi;

наявнiсть додаткових бонусно-виграшних програм при пролонгацii депозита на наступний строк;

наявнiсть умов безкоштовноi сплати комунальних платежiв через банк при наявностi в ньому депозиту на певну суму та певний строк;

наявнiсть умови видачi безплатноi пластиковоi картки для отримання нарахованих вiдсоткiв через мережу банкоматiв банку чи в любому вiддiленнi банку.

За своiм економiчним змiстом вiдсоткова ставка депозитiв тАУ це ринкова цiна (вартiсть) грошей, яка вiдображаi альтернативнi варiанти iх розмiщення та ризики. Депозитна ставка i платою власниковi тимчасово вiльних грошових коштiв за iх використання впродовж певного перiоду часу i маi компенсувати упущенi можливостi за iнших напрямiв iх розмiщення [42].

Аналiз даних табл. Ж.1тАУЖ.6 Додаток Ж показуi, що на сучасному етапi розвитку банкiвськоi системи Украiни застосовуiться набор управлiння параметрами поточних та строкових депозитiв, наведений в табл. 1.3тАУ1.5, який доповнюi основний цiновий параметр тАУ вiдсоткову ставку депозиту в залежностi вiд валюти вкладу тАУ строком депозиту, умовами сплати вiдсоткiв, мiнiмальноi суми депозиту, умовами права на часткове поповнення та зняття суми вкладу.

Таблиця 1.3. РЖнструменти банку з управлiння строковими залученими коштами юридичних та фiзичних осiб [24]

| Вид iнструмента | Управляiмi параметри, застосовуiмi iнструментом |

| Лiмiтування суми залучених коштiв | Мiнiмальна сума депозиту |

| Мiнiмальна сума довкладень |

| Мiнiмальна сума часткового зменшення депозиту |

| Управлiння строками депозитiв | Строк депозита по договору |

| Можливiсть автоматичноi пролонгацii строку договору |

| Строк до кiнця дii депозитного договору, пiсля якого поповнення депозитного рахунку припиняiться |

| Строк повiдомлення банку про дострокове повернення грошових коштiв на вимогу клiiнта |

| Управлiння процентною ставкою | Вид процентноi ставки: фiксована чи плаваюча процентна ставка |

| Спосiб нарахування процентiв (простi чи складнi) |

| Розмiр процентноi ставки за договором |

| Розмiр процентноi ставки у разi дострокового розiрвання договору клiiнтом |

| Управлiння перiодичнiстю сплати процентiв | Авансова сплата |

| Перiодична (щомiсячна, шоквартальна, рiчна) |

| Сплата по закiнченню договору |

Таблиця 1.4. РЖнструменти банку з управлiння залученими коштами на вимогу (поточнi рахунки) юридичних та фiзичних осiб [24]

| Вид iнструмента управлiння | Управляiмi параметри, застосовуiмi iнструментом |

| Лiмiтування суми залучених коштiв | Мiнiмальний незнiмаiмий залишок суми на рахунку |

| Управлiння процентною ставкою | Вид процентноi ставки: фiксована чи плаваюча процентна ставка |

| Спосiб нарахування процентiв (простi чи складнi) |

| Розмiр процентноi ставки за договором |

| Управлiння перiодичнiстю сплати процентiв | Перiодична (щомiсячна, шоквартальна, рiчна) |

Таблиця 1.5. РЖнструменти банку з управлiння залученими коштами на вимогу (картковi рахунки) юридичних та фiзичних осiб [24]

| Вид iнструмента управлiння | Управляiмi параметри, застосовуiмi iнструментом |

| Лiмiтування суми залучених коштiв | Максимальна сума зняття коштiв з рахунку за 1 день |

| Управлiння процентною ставкою | Вид процентноi ставки: фiксована чи плаваюча процентна ставка |

| Спосiб нарахування процентiв (простi чи складнi) |

| Розмiр процентноi ставки за договором |

| Управлiння перiодичнiстю сплати процентiв | Перiодична (щомiсячна, шоквартальна, рiчна) |

| Лiмiт транзакцiй | Максимальна кiлькiсть трансакцiй за 1 день |

Банки, якi не мають на ринку репутацii надiйних i стабiльних установ, змушенi для залучення клiiнтiв пропонувати високi депозитнi ставки. У такому разi менеджмент банку повинен точно знати напрями та обсяги можливого розмiщення ресурсiв та iх дохiднiсть. Пiдвищення депозитноi ставки за вiдсутностi високодохiдних напрямiв розмiщення залучених ресурсiв може призвести до появи вiд'iмного спреду, а отже, збитковоi дiяльностi банку.

В умовах загострення конкурентноi боротьби в банкiвськiй сферi менеджмент велику увагу придiляi саме нецiновим методам управлiння, оскiльки пiдвищення депозитних ставок маi обмеження i не завжди такий метод управлiння можна застосовувати.

До нецiнових методiв управлiння депозитами належать реклама, полiпшений рiвень обслуговування; розширення спектра пропонованих банком рахункiв i послуг, комплексне обслуговування, додатковi види безкоштовних послуг, розташування фiлiй у мiсцях, максимально наближених до клiiнтiв, пристосування графiка роботи до потреб клiiнтiв та iн. У боротьбi за клiiнтiв банки вдаються до таких прийомiв, як проведення лотереi серед клiiнтiв, безкоштовне розсилання витягiв з раху

Вместе с этим смотрят:

РЖнвестицiйна дiяльнiсть комерцiйного банку та ii вплив на його фiнансовий стан

РЖнкорпорацiя та консолiдацiя як первиннi форми систематизацii банкiвського законодавства Украiни

Автоматизацiя в банкiвськiй сферi

Автоматизована банкiвська система у ЗАТ КБ "ПриватБанк"

Аккредитивная форма расчётов: сущность, виды и порядок применения