Проблемы управления рисками на российских фирмах и предприятиях

Глава 1. Учет фактора риска на предприятии

1.1. Виды потерь и риска

1.2. Классификация рисков

1.3. Показатели риска и методы его оценки

1.4. Анализ и планирование риска

Глава 2. Управление рисками и их предупреждение

2.1 Процесс управления финансовыми рисками

2.2 Методы снижения риска

Глава 3. Риск-менеджмент как система управления рисками

3.1 Сущность и содержание риск-менеджмента

3.2 Организация и стратегия риск-менеджмента

3.3 Проблемы и перспективы развития риск-менеджмента на российских предприятиях

Заключение

Список использованной литературы

Введение

Проблема управления рисками стара как мир. Риск окружает нас во времени и пространстве, является сложной неразрешимой и неизбежной частью нашей жизни. Особенно эта проблема актуальна сегодня, когда российские предприятия вне зависимости от формы организации и собственности в процессе своей финансово-хозяйственной деятельности подвержены рискам, присущим странам с рыночной экономикой. Если еще в недалеком прошлом (в советский период) государство практически принимало на себя все риски предприятий и организаций, то в рыночной России ситуация в корне изменилась тАУ хозяйствующий субъект вынужден самостоятельно принимать меры по разрешению или снижению степени влияния предпринимательских и финансовых рисков. Согласно данным Госкомстата РФ удельный вес убыточных предприятий и организаций в российской экономике в 1992 году составлял 15,3%, а в 2000 г. уже составил 39,8%, т.е. вырос в 2,6 раза. В промышленности удельный вес убыточных предприятий в 1992 г. составлял всего 7,2%, а к 2000 г. уже 39,7%, то есть эта доля выросла в 5,5 раза, в сельском хозяйстве удельный вес убыточных предприятий за этот период вырос в 3,5 раза, в строительстве тАУ в 4,9 раза, на транспорте тАУ в 2,1 раза, в торговле и общественном питании тАУ в 2,0 раза, в жилищно-коммунальном хозяйстве тАУ в 1,7 раза [13, стр.3]. Это наглядно демонстрирует то, насколько актуальна для российских предприятий проблема обеспечения финансовой устойчивости и платежеспособности, которая напрямую связана с проблемой организации адекватной системы управления рисками и рисковыми вложениями капитала тАУ риск-менеджментом. Именно эта система считается необходимым элементом более общей системы эффективного менеджмента на предприятии.

Целью данной работы является изучение проблемы управления рисками на российских предприятиях. В необходимости управления рисками убеждает особенность российского финансового рынка, характеризующаяся высоким уровнем странового, политического, законодательного, правового риска, значительными колебаниями цен, кризисными явлениями.

Задачами данной работы являются подробное изучение причин возникновения потерь в предпринимательской деятельности, сущность риска, определение показателей риска и методов его оценки, определение различных видов классификации рисков, рассмотрение методов снижения рисков в процессе управления ими, а также анализ системы управления рисками на предприятии.

Предпринимательства без риска не бывает. Наибольшую прибыль, как правило, приносят рыночные операции с повышенным риском. Однако во всем нужна мера. Риск обязательно должен быть рассчитан до максимально допустимого предела. Как известно, все рыночные оценки носят многовариантный характер Менеджер призван предусматривать дополнительные возможности для смягчения крутых поворотов на рынке. Главная цель менеджмента, особенно для условий сегодняшней России, добиться, чтобы при самом худшем раскладе речь могла идти только о некотором уменьшении прибыли, но ни в коем случае не стоял вопрос о банкротстве. Поэтому особенное внимание уделяется постоянному совершенствованию управления риском тАУ риск-менеджменту.

При рыночной экономике производители, продавцы, покупатели действуют в условиях конкуренции самостоятельно, то есть на свой страх и риск. Их финансовое будущее поэтому является непредсказуемым и мало прогнозируемым. Риск-менеджмент представляет систему оценки риска, управления риском и финансовыми отношениями, возникающими в процессе бизнеса. Риском можно управлять, используя разнообразные меры, позволяющие в определенной степени прогнозировать наступление рискового события и вовремя принимать меры к снижению степени риска.

На степень и величину риска можно реально воздействовать через финансовый механизм, что осуществляется с помощью приемов стратегии и финансового менеджмента. Этот своеобразный механизм управления риском и есть риск-менеджмент. В основе риск-менеджмента лежит организация работы по определению и снижению риска. Основными задачами системы управления рисками в организации является повышение финансовой устойчивости и совершенствование механизмов управления.

Глава 1. Учет фактора риска на предприятииРиск есть вероятностная категория, с научных позиций целесообразно характеризовать и измерять его как вероятность возникновения определенного уровня потерь.

А. Альгин определяет риск как деятельность или действие по "снятию неопределенности". Б. Райзберг определяет риск как "ущерб, возможные потери", придерживаясь тем самым классической теории предпринимательского риска.

Анализ многочисленных определений риска позволяет выявить основные моменты, которые являются характерными для рисковой ситуации, такие, как:

- случайный характер события, который определяет, какой из возможных исходов реализуется на практике;

- наличие альтернативных решений;

- известны или можно определить вероятности исходов и ожидаемые результаты;

- вероятность возникновения убытков;

- вероятность получения дополнительной прибыли.

Таким образом, категорию "риск" можно определить как опасность потенциально возможной, вероятной потери ресурсов или недополучения доходов по сравнению с их ожидаемой величиной, ориентированной на рациональное использование ресурсов в данном виде предпринимательской деятельности. Другими словами, риск тАФ это угроза того, что предприниматель понесет потери в виде дополнительных расходов или получит доходы ниже тех, на которые он рассчитывал.

Источником риска является неопределенность, под которой понимается отсутствие полной и достоверной информации, используемой при принятии решения. По этому признаку все решения подразделяются на три группы:

тАФрешения, принимаемые в условиях определенности;

тАФрешения, принимаемые в условиях вероятной определенности (основанные на риске);

тАФрешения, принимаемые в условиях полной неопределенности (ненадежные).

1.1 Виды потерь и риска

Центральное место в оценке предпринимательского риска занимают анализ и прогнозирование возможных потерь ресурсов при осуществлении предпринимательской деятельности.

Напомним еще раз, что имеется в виду не расход ресурсов, объективно обусловленный характером и масштабом предпринимательских действий, а случайные, непредвиденные, но потенциально возможные потери, возникающие вследствие отклонения реального хода предпринимательства от задуманного сценария.

Чтобы оценить вероятность тех или иных потерь, обусловленных развитием событий по непредвиденному варианту, следует прежде всего знать все виды потерь, связанных с предпринимательством, и уметь заранее исчислить их или измерить как вероятные прогнозные величины. При этом естественно желание оценить каждый из видов потерь в количественном измерении и уметь свести их воедино, что, к сожалению, далеко не всегда удается сделать.

Говоря об исчислении вероятных потерь в процессе их прогнозирования, надо иметь в виду одно важное обстоятельство. Случайное развитие событий, оказывающее влияние на ход и результаты предпринимательства, способно приводить не только к потерям в виде повышенных затрат ресурсов и снижения конечного результата. Одно и то же случайное событие может вызвать увеличение затрат одного вида ресурсов и снижение затрат другого вида, т. е. наряду с повышенными затратами одних ресурсов может наблюдаться экономия других.

Так что, если случайное событие оказывает двойное воздействие на конечные результаты предпринимательства, имеет неблагоприятные и благоприятные последствия, при оценке риска надо в равной степени учитывать и те и другие. Иначе говоря, при определении суммарных возможных потерь следует вычитать из расчетных потерь сопровождающий их выигрыш.

Потери, которые могут быть в предпринимательской деятельности, целесообразно разделять на материальные, трудовые, финансовые, потери времени, специальные виды потерь.

Материальные виды потерь проявляются в непредусмотренных предпринимательским проектом дополнительных затратах или прямых потерях оборудования, имущества, продукции, сырья, энергии и т.д. По отношению к каждому отдельному из перечисленных видов потерь применимы свои единицы измерения.

Наиболее естественно измерять материальные потери в тех же единицах, в которых измеряется количество данного вида материальных ресурсов, т. е. в физических единицах веса, объема, площади и др.

Однако свести воедино потери, измеряемые в разных единицах, и выразить их одной величиной не представляется возможным. Нельзя складывать килограммы и метры. Поэтому практически неизбежно исчисление потерь в стоимостном выражении, в денежных единицах. Для этого потери в физическом измерении переводятся в стоимостное измерение путем умножения на цену единицы соответствующего материального ресурса.

Для достаточно значительного количества материальных ресурсов, стоимость которых заранее известна, потери сразу можно оценивать в денежном выражении.

Имея оценку вероятных потерь по каждому из отдельных видов материальных ресурсов в стоимостном выражении, можно свести их воедино, соблюдая при этом правила действий со случайными величинами и их вероятностями.

Трудовые потери представляют потери рабочего времени, вызванные случайными, непредвиденными обстоятельствами. В непосредственном измерении трудовые потери выражаются в человеко-часах, человеко-днях или просто часах рабочего времени.

Перевод трудовых потерь в стоимостное, денежное выражение осуществляется путем умножения трудо-часов на стоимость (цену) одного часа.

Финансовые потери тАФ это прямой денежный ущерб, связанный с непредусмотренными платежами, выплатой штрафов, уплатой дополнительных налогов, потерей денежных средств и ценных бумаг. Кроме того, финансовые потери могут быть при недополучении или неполучении денег из предусмотренных источников, при невозврате долгов, неоплате покупателем поставленной ему продукции, уменьшении выручки вследствие снижения цен на реализуемые продукцию и услуги.

Особые виды денежного ущерба связаны с инфляцией, изменением валютного курса рубля, дополнительным к узаконенному изъятием средств предприятий в государственный (республиканский, местный) бюджет. Наряду с окончательными, безвозвратными могут быть и временные финансовые потери, обусловленные замораживанием счетов, несвоевременной выдачей средств, отсрочкой выплаты долгов.

Потери времени существуют тогда, когда процесс предпринимательской деятельности идет медленнее, чем было намечено. Прямая оценка таких потерь осуществляется в часах, днях, неделях, месяцах запаздывания в получении намеченного результата. Чтобы перевести оценку потерь времени в стоимостное измерение, необходимо установить, к каким потерям дохода, прибыли от предпринимательства способны приводить случайные потери времени.

Специальные виды потерь проявляются в виде нанесения ущерба здоровью и жизни людей" окружающей среде, престижу предпринимателя, а также вследствие других неблагоприятных социальных и морально-психологических последствий. Чаще всего специальные виды потерь крайне трудно определить в количественном, тем более в стоимостном выражении.

Естественно, что для каждого из видов потерь исходную оценку возможности их возникновения и величины следует производить за определенное время, охватывающее месяц, год, срок осуществления предпринимательства.

При проведении комплексного анализа вероятных потерь для оценки риска важно не только установить все источники риска, но и выявить, какие источники превалируют.

Анализируя перечисленные выше виды потерь, необходимо разделить вероятные потери на определяющие и побочные исходя из самой общей оценки их величины .

При определении предпринимательского риска побочные потери могут быть исключены в количественной оценке уровня риска. Если в числе рассматриваемых потерь выделяется один вид, который либо по величине, либо по вероятности возникновения заведомо подавляет остальные, то при количественной оценке уровня риска в расчет можно принимать только этот вид потерь.

Предположим, что в результате предварительного анализа удалось "отфильтровать" наиболее весомые по величине и вероятности возникновения виды потерь. Далее надлежит вычленить случайные составляющие потерь и отделить их от систематически повторяющихся.

В принципе надо учитывать только случайные потери, не поддающиеся прямому расчету, непосредственному прогнозированию и потому не учтенные в предпринимательском проекте. Если потери можно заранее предвидеть, то они должны рассматриваться не как потери, а как неизбежные расходы и включаться в расчетную калькуляцию.

Так, предвидимое движение цен, налогов, их изменение в ходе осуществления хозяйственной деятельности предприниматель обязан учесть в бизнес-плане.

Только в силу несовершенства используемых методов расчета предпринимательской деятельности или недостаточно глубокой проработки предпринимателем бизнес-плана систематические ошибки могут рассматриваться как потери в том смысле, что они способны изменить ожидаемый результат в худшую сторону.

Следовательно, прежде чем оценивать риск, обусловленный действием сугубо случайных факторов, крайне желательно отделить систематическую составляющую потерь от случайных. Это необходимо и с позиций математической корректности, так как процедуры действий со случайными величинами существенно отличаются от процедур действий с детерминированными величинами.

Рассмотрим теперь несколько детальнее структуру потерь в зависимости от вида предпринимательской деятельности, т.е. производственного, коммерческого и финансового предпринимательства. При этом выделим наиболее важные факторы, порождающие риск, и укажем, каковы их основные проявления. Знание факторов риска позволяет принимать заблаговременные меры, ослабляющие их действие.

Прежде чем перейти к анализу проявлений случайных потерь в производственном, коммерческом, финансовом предпринимательстве, укажем на некоторые специфические источники потерь и влияющие на них факторы.

К ним следует отнести потери от воздействия непредвиденных политических факторов. Такие потери порождают политический риск. Он проявляется в форме неожиданного, обусловленного политическими соображениями и событиями изменения условий хозяйственной деятельности, создающими неблагоприятный для предпринимателя фон и тем самым способными привести к повышенным затратам ресурсов и потере прибыли.

Типичные источники такого риска тАФ увеличение налоговых ставок, введение принудительных отчислений, изменение договорных условий, трансформация форм и отношений собственности, отчуждение имущества и денежных средств по политическим мотивам. Величину возможных потерь и определяемую ими степень риска в этом случае очень трудно предвидеть.

Довольно близки по непредвиденности потери, обусловленные стихийными бедствиями, а также воровством и рэкетом.

Весьма специфичны возможные потери, вызванные несовершенством методологии и некомпетентностью лиц, формирующих бизнес-план и осуществляющих расчет прибыли и дохода. Если в результате действия этих факторов величины ожидаемых значений прибыли и дохода от предпринимательского проекта будут завышены, а реально полученные результаты окажутся ниже, то разница поневоле воспринимается как потери.

Хотя в действительности если бы номинальные значения прибыли (дохода) были определены корректно, то угроза таких условных потерь могла бы и не учитываться. Но когда завышение расчетной прибыли произошло, то ее "недобор" заведомо будет считаться ущербом, и риск подобных потерь существует.

Особое место занимают потери предпринимателя, обусловленные недобросовестностью или несостоятельностью компаньонов. Риск оказаться обманутым в сделке или столкнуться с неплатежеспособностью должника, невозвратностью долга, к сожалению, достаточно реален.

Теперь рассмотрим более тривиальные ситуации угрозы потерь и риска применительно к указанным видам предпринимательства. Подчеркнем снова: полностью избежать риска практически невозможно, но, зная, что порождает потери, предприниматель способен снизить их угрозу, уменьшая действие неблагоприятного фактора.

Итак, охарактеризуем потери, потенциальная возможность которых порождает предпринимательский риск.

А. Потери в производственном предпринимательстве

1.ВаВаВаВаВа Снижение намеченных объемов производства и реализации продукции вследствие уменьшения производительности труда, простоя оборудования или недоиспользования производственных мощностей, потерь рабочего времени, отсутствия необходимого количества исходных материалов, повышенного процента брака ведет к недополучению запланированной выручки. Вероятные потери DD в этом случае в стоимостном выражении определяются по формуле

DD = DО*Ц,

где DO тАФ вероятное суммарное уменьшение объема выпуска продукции; Ц тАФ цена реализации единицы объема продукции.

2.ВаВаВаВаВа Снижение цен, по которым намечается реализовать продукцию, в связи с недостаточным качеством, неблагоприятным изменением рыночной конъюнктуры, падением спроса, ценовой инфляцией приводит к вероятным потерям, определяемым по формуле

DD = DЦ*О,

где DЦ тАФ вероятное уменьшение цены единицы объема продукции; О тАФ общий объем намеченной к выпуску и реализации продукции.

3.ВаВаВаВаВа Повышенные материальные затраты, обусловленные перерасходом материалов, сырья, топлива, энергии, ведут к потерям, определяемым зависимостью

DD = DМ1*Ц1 + DМ2* Ц2 +..,

где DD=  ВаDМ1*Ц1; DМ тАФ вероятный перерасход материального ресурса; Ц тАФ цена единицы ресурса.

ВаDМ1*Ц1; DМ тАФ вероятный перерасход материального ресурса; Ц тАФ цена единицы ресурса.

4Другие повышенные издержки, которые могут быть вследствие высоких транспортных расходов, торговых издержек, накладных и других побочных расходов.

5. Перерасход намеченной величины фонда оплаты труда вследствие превышения расчетной численности либо вследствие выплаты более высокого, чем запланировано, уровня заработной платы отдельным работникам.

6. Уплата повышенных отчислений и налогов, если в процессе осуществления бизнес-плана ставки отчислений и налогов изменятся в неблагоприятную для предпринимателя сторону.

7. Не следует упускать из виду и возможности потерь в виде штрафов, естественной убыли, а также обусловленных стихийными бедствиями, хотя учесть такие потери расчетным образом не представляется возможным.

Б. Потери в коммерческом предпринимательстве

1. Неблагоприятное изменение (повышение) закупочной цены товара в процессе осуществления предпринимательского проекта и не блокированное условиями договора о закупке приводит к вероятным потерям (DD), определяемым по формуле

DD=O*DЦ,

где О тАФ объем закупок товара в физическом измерении; DЦ тАФ вероятное повышение закупочной цены.

2. Непредвиденное снижение объема закупки в сравнении с намеченным вызывает уменьшение объема реализации, т. е. масштаба всей операции. Потеря прибыли (дохода) исчисляется как произведение снижения объема закупки на величину прибыли (дохода), приходящейся на единицу объема реализации товара.

Следует учитывать, что уменьшение объема закупки и реализации может сопровождаться снижением расходов, ибо, кроме так называемых условно-постоянных расходов, существуют затраты, пропорциональные объему операции.

3. Потери товара в процессе обращения (транспортировки, хранения) или потери качества, потребительской ценности товара, приводящие к снижению его стоимости. Уровень такого ущерба устанавливается как произведение количества утерянного товара на закупочную цену или произведение испорченного количества товара на снижение отпускной цены.

4. Увеличение издержек обращения по сравнению с намеченными приводит к адекватному снижению дохода, прибыли. Среди возможных причин повышения издержек могут быть непредвиденные пошлины, отчисления, штрафы, дополнительные расходы.

5. Снижение цены, по которой реализуется товар, по сравнению с проектной вызывает потери в размере объема реализации, умноженного на уменьшение цены.

6. Снижение объема реализации, обусловленное непредсказуемым падением спроса или потребности в товаре, вытеснением его конкурирующими товарами, ограничениями на продажу, способно вызвать потери дохода и прибыли, измеряемые произведением объема непроданной продукции на отпускную цену.

В. Потери в финансовом предпринимательстве Как уже отмечалось, финансовое предпринимательство, по сути, это то же коммерческое предпринимательство, но товаром здесь являются деньги, ценные бумаги, валюта. Следовательно, потери, в целом характерные для коммерческого предпринимательства, присущи и финансовому предпринимательству.[3, стр. 134 тАУ 136]

И все же при оценке финансового риска необходимо учитывать такие специфические факторы, как неплатежеспособность одного из агентов финансовой сделки, изменение курса денег, валюты, ценных бумаг, ограничения на валютно-денежные операции, возможные изъятия определенной части финансовых ресурсов в процессе осуществления предпринимательской деятельности.

1.2 Классификация рисков

Под классификацией рисков понимают распределение рисков на конкретные группы по определенным признакам с точки зрения достижения поставленных целей. Классификация позволяет четко определить место каждого риска в их общей системе, что дает возможность эффективного применения соответствующих методов и приемов управления риском. Риски бывают:

1. Чистые тАФ означают возможность получения отрицательного или нулевого результата. Эти риски с учетом причины возникновения можно разделить на:

1.1.Природно-естественные тАФ связанные с проявлением стихийных сил природы (землетрясение, наводнение, буря, пожар, эпидемия).

1.2.Экологические тАФ связанные с загрязнением окружающей среды (загазованность жилых районов, вредность производства, чрезвычайные и аварийные ситуации).

1.3.Политические тАФ связаны с политической ситуацией в стране и деятельностью государства. Возникают при нарушении условий производственно-торгового процесса по причинам, непосредственно не зависящим от хозяйствующего субъекта (забастовки, рост транспортных тарифов, пошлин, изменение цен на энергоносители, изменение системы налогообложения, отношения с полномочными органами).

1.4.Социальные риски, связанные с отсутствием социальной инфраструктуры, скрытой безработицей, производственные отношения рабочих с управленческим персоналом.

1.5.Транспортные тАФ связанные с перевозками грузов грузовым транспортом (речным, морским, автомобильным, воздушным, железнодорожным).

1.6.Часть коммерческих рисков (кроме финансовых), причинами которых чаще всего называют неустойчивость спроса, недооценка возможностей конкурентов, недобросовестность партнера или покупателя.

1.6.1.Имущественные тАФ вероятность потерь имущества предпринимателя по причине кражи, диверсии, халатности, перенапряжения систем.

1.6.2.Производственные тАФ связаны с убытком от остановки производства вследствие воздействия различных факторов, а также внедрением в производство новой техники и технологии. Причинами могут быть: недостатки технологии, неэкономичная работа оборудования, его изношенность, отсутствие резерва мощности, отсутствие запчастей, внеплановые простои, нарушение режимов работы и ремонта, недостаточная надежность сырья и основных фондов.

1.6.3. Торговые риски связаны с убытком по причине неплатежей, отказа от платежа в период транспортировки товара, непоставки товара.

2. Спекулятивные риски, которые выражаются в возможности получения как положительного, так и отрицательного результата. К этим рискам можно отнести прежде всего финансовые риски.

2.1. Связанные с покупательной способностью денег.

2.1.1.Инфляционные и дефляционные риски.

2.1.2.Валютные риски.

Риски, возникающие при осуществлении валютных операций, условно разделяют на 4 группы:

1. Кредитные риски.

2. Риск неплатежа тАФ контрагент не может или не хочет выполнять взятое на себя обязательство, усугубляется рисками, возникающими при осуществлении расчетов (можно проверять репутацию контрагента, установить лимиты по видам операций и контрагентам, обеспечение соответствующего покрытия по лимитам).

3. Политические.

4. Страновые риски тАФ когда обязательства не могут быть выполнены из-за особенностей страны контрагента (война, катастрофы, моратории). Стоит интересоваться рейтингом стран, открытие филиалов с представителями, установление ограничений и перестрахование.

5. Риск неосуществления переводов тАФ устанавливаемые государством ограничения на переводную конвертацию средств по экономическим причинам.

2. Финансовый риск.

1. Риск изменения валютных курсов (потери вследствие изменения курсов). Позиция форвардная открытая, позиция своп.

2. Риск изменения процентных ставок.

2.1. Форвардные позиции (открытые и сбалансированные, когда сроки покупок и продаж не совпадают).

2.2.Операции на денежном рынке, процентные свопы, фьючерсы. Все эти сделки должны хеджироваться

2.3.Позиция своп.

3. Операционный риск.

3.1.Риски, связанные с персоналом банка, обусловлены:

тАв многообразием операций (при использовании множества инструментов не всеми владеют одинаково хорошо);

тАв слабой личностью (возможно избежание путем наблюдения за сотрудниками);

тАв амбициями или карьеризмом (планирование кадров);

тАв нарушением правил поведения на рынке;

тАв пробелами в образовании (внутренняя программа обучения);

тАв недостаточная сопротивляемость стрессам (смена рабочих мест, наблюдение за сотрудниками);

тАв недостаточная физическая выносливость;

тАв неправильное понимание условий заключенной сделки (использование современных средств связи и записи информации);

тАв языковые проблемы (языковые школы, заграничные стажировки);

тАв ошибки при выписки записок по заключенным сделкам (грамотно составленные бланки);

тАв отсутствие взаимопонимания сотрудников (создание благоприятной атмосферы);

тАв престижные сделки (установки осуществления операций, информирование руководства);

тАв неудовлетворенность условиями работы, проблемы преданности (кадровое планирование).

3.2.Операционные риски связаны с использованием телефонов, персональных компьютеров, защитой и обработкой информации.

3.3.Организационный риск:

тАв неэффективная организация;

тАв трудности в управлении;

тАв неполные или неправильные платежные инструкции;

тАв неадекватный информационный обмен;

тАв распределение ответственности;

тАв использование информации не сотрудниками банка.

4. Риски, связанные с мерами по контролю проведения валютных операций:

тАв правдоподобность (необходимо создание проверочных систем соответствия условий сделок);

тАв отчетность (запись деталей необычных сделок и сотрудничество с контрольно-ревизионными органами);

тАв внешний аудит;

тАв использование автоматического указателя платежных инструкций;

тАвзаписи по сделкам (бланки, время, стандартные сокращения).

2.1.3. Риски ликвидности.

2.2. Инвестиционные риски.

2.2.1.Риск упущенной выгоды тАУ риск наступления косвенного финансового ущерба (неполученная прибыль) в результате неосуществления какого-либо мероприятия.

2.2.2.Риск снижения доходности возникает в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, вкладам и кредитам:

тАв процентные риски;

тАв кредитные риски.

2.2.3.Риски прямых финансовых потерь;

тАв биржевой риск тАФ опасность потерь от биржевых сделок (риск неплатежа по сделкам, неплатежа комиссионного вознаграждения);

тАв селективный риск тАФ риск неправильного выбора видов вложения капитала, видов ценных бумаг для инвестирования по сравнению с другими видами ценных бумаг;

тАв риск банкротства тАФ опасность полной потери предпринимателем собственного капитала и неспособности его рассчитываться по взятым на себя обязательствам из-за неправильного выбора вложения капитала.

При анализе риска важным моментом является выявление источников и причин, поэтому необходимо определить, какие источники являются преобладающими.

По источнику возникновения принято различать риск:

1) собственно хозяйственный;

2)связанный с личностью человека;

3)обусловленный природными факторами.

По причине возникновения выделяют риски, являющиеся следствием:

1)неопределенности будущего;

2)непредсказуемости поведения партнеров;

3)недостатка информации.

При определении риска как вероятности определенного уровня потерь выделяют:

1. Допустимый риск тАФ угроза полной потери прибыли от того или иного проекта или предпринимательской деятельности в целом.

2. Критический риск тАФ не только потеря прибыли, но и недополучение предполагаемой выручки, когда затраты приходится возмещать за свой счет.

3. Катастрофический риск тАФ приводящий к банкротству предприятия, потере инвестиций или даже личного имущества предпринимателя.

Для предприятий важно знать не только вероятность определенных потерь, но и вероятность того, что потери не превысят того или иного уровня.

Практики предпочитают иную классификацию рисков при оценке капиталовложений:

1. Деловой риск связан с крупными проблемами деятельности компании, зависит от изменения спроса на рынке, производственных затрат и технологического старения.

2. Риск ликвидности тАФ возникает, когда какой-либо актив не может быть быстро реализован по своей рыночной стоимости.

3. Риск неплатежа тАФ невозможность выплаты процентов по ценным бумагам и погашения суммы долга.

4. Рыночный риск тАФ изменение стоимости акций в результате колебания курсов на фондовом рынке.

5. Процентный риск тАФ изменение стоимости активов из-за изменения ставки процентов или условий на денежном рынке и рынке капитала. Касается ценных бумаг с фиксированной процентной ставкой, особенно облигаций и недвижимого имущества.

6. Риск покупательной способности тАФ приобретение меньшей покупательной способности по сравнению с первоначальной (наиболее подвержены облигации).

Банковские риски:

1. Внешние тАФ не связанные с деятельностью банка.

2. Внутренние тАФ потери по основной и вспомогательной деятельности банка.

Риски по основной деятельности:

тАв кредитный;

тАв процентный;

тАв валютный;

тАв рыночный.

Риски по вспомогательной деятельности:

тАв потери по формированию депозитов;

тАв риски по новым видам деятельности;

тАв риски банковских злоупотреблений.

Банковские операции подвержены прошлому, текущему (операции по выдаче гарантий, акцепт переводных векселей, аккредитивные операции) и будущему риску.

По характеру учета это могут быть балансовые и забалансовые риски.

Также выделяют риск несбалансированной ликвидности и лизинговых сделок.

В зависимости от источников возникновения и способов устранения различают риск несистематический (специфический, диверсифицируемый) и систематический (недиверсифицируемый, рыночный). Первый обусловлен доступностью сырья, успешными или неудачными программами маркетинга, получением или потерей крупных контрактов, влиянием иностранной конкуренции, воздействием правительственных мер. Так как любые события специфичны для каждой отдельной компании, то их влияние можно легко устранить за счет распределения капитала между различными видами инвестиций, компаниями, отраслями, регионами и странами. В этом случае потери одних будут перекрываться успехами других.

Недиверсифицируемый риск возникает из-за внешних событий, влияющих на рынок в целом: инфляция, война, экономический спад, высокая ставка процента и др. На систематический риск приходится от 25 до 50% общего риска по любой инвестиции, причем устранить диверсификацией его нельзя.

Для ценных бумаг выделяют несколько видов специальных рисков:

тАв капитальный риск тАФ интегральный риск по портфелю ценных бумаг по сравнению с другими видами вложения средств.

тАв селективный риск тАФ риск потери дохода из-за неправильного выбора вида ценной бумаги.

тАв временный риск тАФ риск потери дохода из-за неправильного выбора времени для покупки или продажи ценной бумаги.

тАв риск законодательных измененийтАФ возможность потери средств из-за изменений в законах и положениях.

тАв риск ликвидности тАФ риск потери дохода при реализации ценной бумаги из-за изменения ее ценности.

тАв рыночный риск тАФ риск потери дохода в связи с общим падением стоимости ценных бумаг на рынке.

тАв кредитный риск тАФ риск потери средств из-за несоблюдения договора со стороны эмитента.

тАв инфляционный риск тАФ риск потери дохода из-за опережающего роста инфляции по сравнению с доходами по ценной бумаге.

тАв отзывной риск тАФ риск потери доходов из-за досрочного отзыва ценной бумаги эмитентом.

тАв страновой риск тАФ риск потери вложенных средств из-за ухудшения экономического положения или изменения политической ситуации в стране.

тАв отраслевой риск тАФ риск потери вложенных средств из-за ухудшения экономического положения отрасли.

тАв риск предприятия тАФ риск потери вложенных средств из-за ухудшения экономического положения предприятия.

тАв валютный риск тАФ риск потери дохода из-за изменения курса иностранный валюты.

Выделяют также краткосрочный риск, связанный с финансированием инвестиций и влияющий на ликвидные позиции компании; долгосрочный, связанный с выбором направлений инвестирования и конечным результатом инвестиций.

Несомненно, что риск есть вероятностная категория, и в этом смысле наиболее обоснованно с научных позиций характеризовать и измерить его как вероятность возникновения определенного уровня потерь.

Строго говоря, при всесторонней оценке риска следовало бы устанавливать для каждого абсолютного или относительного значения величины возможных потерь соответствующую вероятность возникновения такой величины.

Построение кривой вероятностей (или таблицы) призвано быть исходной стадией оценки риска. Но применительно к предпринимательству это чаще всего чрезвычайно сложная задача. Поэтому практически приходится ограничиваться упрощенными подходами, оценивая риск по одному или нескольким показателям, представляющим обобщенные характеристики, наиболее важные для суждения о приемлемости риска.

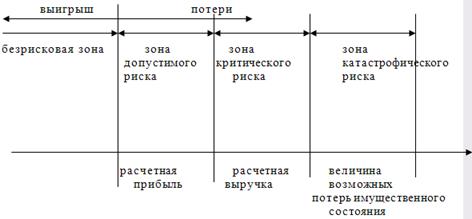

Рассмотрим некоторые из главных показателей риска. С этой целью сначала выделим определенные области или зоны риска в зависимости от величины потерь (рис. 1).

Рис. 1. Схема зон риска.

Область, в которой потери не ожидаются, назовем безрисковой зоной, ей соответствуют нулевые или отрицательные потери (превышение прибыли).

Под зоной допустимого риска будем понимать область, в пределах которой данный вид предпринимательской деятельности сохраняет свою экономическую целесообразность, т. е. потери имеют место, но они меньше ожидаемой прибыли.

Граница зоны допустимого риска соответствует уровню потерь, равному расчетной прибыли от предпринимательской деятельности.

Следующую более опасную область будем называть зоной критического риска. Это область, характеризуема

Вместе с этим смотрят:

Cамоорганизация как процесс саморазвития

РЖнновацiйнi процеси на пiдприiмствi

РЖнтуiцiя в бiзнесi

РЖнформацiйний менеджмент як ефективна технологiя органiзацii управлiнськоi дiяльностi

Аксiологiчнi проблеми управлiнськоi дiяльностi робiтника освiти в умовах модернiзацii освiтньоi галузi в Украiнi