Механiзм кредитування банками Украiни

1. Органiзацiя банкiвського кредитування в Украiнi

1.1 Суть, основнi риси та принципи банкiвського кредитування

Категорiя тАЬкредиттАЭ як в теоретичному, так i практичному аспектi явище без сумнiву цiкаве. Слово тАЬкредиттАЭ походить вiд латинського тАЬсreditumтАЭ, що означаi тАЬпозикатАЭ, тАЬборгтАЭ. Деякi лiнгвiсти пов'язують його iз тАЬcredosтАЭ, тобто тАЬвiрютАЭ. Отже, категорiя кредиту так чи iнакше розглядаiться економiчною наукою, як вiдносини про надання позики однiiю особою iншiй, що заснованi на довiрi та передбачають повернення наданоi вартостi у певний строк з сплатою цiни за користування. Таким чином, можна говорити, що кредитним вiдносинам притаманнi такi базовi ознаки:

- Феномен кредитування означаi передачу вартостi однiiю особою iншiй у тимчасове користування на умовах повернення та платностi;

- Економiчною основою кредиту i тимчасово вiльна вiд обiгу мобiлiзована вартiсть, що здатна до вiдчуження та формування позичкового капiталу;

- Кредитнi вiдносини передбачають наявнiсть довiри, тобто передбачають вiльний рух iнформацii мiж позичальником i кредитором.

Таким чином, кредит тАУ це економiчнi вiдносини, що виникають мiж кредитором та позичальником з приводу передачi тимчасово вiльних коштiв на умовах iх повернення та сплати цiни за користування. Кредит i однiiю з основних форм руху позичкового капiталу.

Тривалий час кредит розглядався як мiнова операцiя, роздiлена у часi, заснована на довiрi кредитора до позичальника. Згодом було сконцентровано увагу на дослiдженi механiзму зв'язку кредиту з економiчним середовищем. Проте справдi наукового пiдходу до вивчення категорii кредит та його ролi в процесi вiдтворення це явище отримало 18-19 ст.ст., що пов'язують з виникненням так званоi натуралiстичноi теорii кредиту, засновниками якоi виступили класики науковоi економiчноi думки: А.Смiт, Д.Рiкардо, А.Тюрго, Дж. Мiль.

Суть натуралiстичноi теорii кредиту можна охарактеризувати такими положеннями:

- Об'iктом кредиту i тимчасово вiльний капiтал у виглядi натуральних речових благ, якi можуть бути позиченi одним економiчним агентом iншому;

- Кредит тАУ форма руху матерiальних благ, а тому роль кредиту полягаi в перерозподiлi цих благ у суспiльствi;

- Позичковий капiтал i реальним капiталом;

- Банки виступають лише як посередники в кредитi, спочатку акумулюючи вiльнi кошти, а потiм розмiщуючи iх як позику;

- Пасивнi операцii i первинними порiвняно з активними.

Заслугою натуралiстичноi теорii було те, що ii представники не просто визнавали зв'язок кредиту з процесами виробництва, а виходили з первинностi виробництва i вторинностi кредиту; вони переконливо доводили, що кредит сам по собi не може створювати додатковоi вартостi, що остання виникаi лише в процесi виробництва. Проте натуралiстичному пiдходу був властивий ряд помилок, пов'язаних iз тим, що його представники не спромоглися до кiнця провести межу мiж позичковим i реальним капiталом.

По мiрi зростання ролi кредиту та банкiв у процесi суспiльного вiдтворення, замiни реальних грошей кредитними засобами обiгу, використання кредиту i банкiв у цiлях державного регулювання економiки виникають новi погляди щодо сутi та ролi кредиту у процесi розширеного вiдтворення. Цей перiод характеризуiться появою та розвитком так званоi капiталотворчоi теорii кредиту, найбiльш яскравими представниками якоi виступили: Дж.Ло, Г.Маклеод, Й.Шумпетер, А.Ган, Дж. Кейнс, М.Фрiдмен.

Суть капiталотворчоi теорii кредиту можна окреслити такими основними положеннями:

- Кредит, як i грошi, i безпосередньо капiталом, а тому, розширення кредиту означаi нагромадження капiталу;

- Банки вiдiграють надзвичайно важливу роль у формуваннi кредитних вiдносин;

- Активнi операцii банкiв i первинними щодо пасивних.

Головною заслугою представникiв капiталотворчоi теорii кредиту i те, що вони вдало вiдмiтили рiзницю мiж позичковим та реальним капiталом: як стверджував Г.Маклеод, кредит не створюi капiталу, а сам i капiталом, причому продуктивним, оскiльки даi прибуток у виглядi процента; також вiдзначили провiдну роль банкiв на ринку позичкового капiталу, iх значення та ролi у суспiльному виробництвi, при цьому вiдзначаючи первиннiсть активних операцiй щодо пасивних.

Визначальним у процесi вивчення сутi кредиту стало дослiдження можливостей та методiв кредитного регулювання економiки краiни. Серед вчених, що всiляко сприяли цьому: Й.Шумпетер, А.Ган, Дж. Кейнс. Цi вченi вiдзначали, що кредит як явище здатне збiльшувати тАЬкупiвельну силутАЭ суб'iктiв господарювання, тобто формувати тАЬефективний попиттАЭ. Було визначено, що норма позичкового проценту формуiться пiд впливом багатьох факторiв, одним з яких i обсяг попиту та пропозицii позичкового капiталу. Таким чином, збiльшуючи чи зменшуючи обсяги позичкового капiталу, можна впливати на величину процента i, таким чином, стимулювати або стримувати дiлову активнiсть суб'iктiв господарювання. Проте така можливiсть iснуi лише до певноi межi, за якою процент перестаi реагувати на кiлькiсть грошей в обiгу, а збiльшення кредитноi експансii набираi iнфляцiйного характеру. В наслiдок таких висновкiв, радилося поряд з кредитними iнструментами регулювання економiки широко використовувати i iншi заходи.

Отже, кредит вiдiграi дуже важливу роль в процесi суспiльного вiдтворення.

Найповнiше суть категорii кредит проявляiться у функцiях, що вiн виконуi. Сучаснi економiсти вiдзначають три його основнi функцii: перерозподiльну, емiсiйну та контрольну.

Перерозподiльча функцiя кредиту полягаi у перерозподiлi за допомогою кредиту грошових капiталiв мiж рiзними суб`iктами народного господарства на засадах повернення та платностi. Ця функцiя проявляiться як в процесi мобiлiзацii тимчасово вiльних грошових коштiв суб`iктiв господарювання, так i в процесi iх розмiщення на ринку позичкового капiталу. Таким чином, за допомогою цiii функцii вiдбуваiться своiрiдне зосередження позичкового капiталу у найпрiоритетнiших сферах економiчноi дiяльностi.

Емiсiйна функцiя кредиту полягаi у можливостi створення за рахунок кредиту додаткових засобiв платежу. Особливого значення дана функцiя отримала при переходi вiд використання реальних грошей до вводу кредитних засобiв обiгу. Будь-яка емiсiя грошей в обiг i результатом кредитноi операцii. Видача позики збiльшуi масу грошей в обiгу, погашення кредиту ii зменшуi. Отже, в наслiдок вмiлого використання кредиту у рамках цiii функцii, уряд отримуi ефективний iнструмент регулювання економiки.

Контрольна функцiя кредиту полягаi в тому, що в процесi кредитування забезпечуiться контроль за дотриманням умов та принципiв кредиту з боку суб`iктiв кредитноi угоди. Отже, кредит значно посилюi контрольнi процеси у народному господарствi, пiдвищуi ефективнiсть використання коштiв, стимулюi процес розширеного вiдтворення.

Отже, виходячи з сутi кредиту та його функцiй ми можемо визначити роль кредиту.

У ринковiй економiцi роль кредиту найбiльшою мiрою проявляiться у оптимiзацii пропорцiй суспiльного вiдтворення. Таким чином, за допомогою кредитного механiзму досягаiться саморегуляцiя економiчноi системи, вирiвнюiться норма прибутку по рiзних галузях народного господарства тощо.

Кредит сприяi концентрацii та централiзацii капiталу.

Надзвичайно важливою роль кредиту i у забезпеченнi науково-технiчного прогресу та обслуговуваннi iнновацiйного процесу. Кредит i важливим джерелом фiнансування капiтальних вкладень.

За умов ринковоi економiки кредит набуваi виняткового значення для забезпечення процесу реконструкцii i розвитку пiдприiмств малого та середнього бiзнесу (для цiii групи пiдприiмств кредит по-сутi i iдиним джерелом залучення зовнiшнiх ресурсiв, так як вихiд на фондовий ринок з метою розмiщення облiгацiй, акцiй тощо i недосяжним).

Таким чином, кредит вiдiграi дуже важливу роль у процесi розширеного вiдтворення.

Тепер ми пропонуiмо розглянути та проаналiзувати основнi форми кредиту, адже форма кредиту синтезуi змiст та органiзацiю кредитних вiдносин.

Рiзнi автори по-рiзному пiдходять до визначення рiзних форм кредиту. Найбiльш узагальненою методикою подiлу i видiлення двох основних форм: товарна та грошова.

Товарна форма кредиту передбачаi, що вартiсть, яка передаiться у кредит виступаi у своiй натуральнiй (товарнiй) формi.

Грошова форма кредиту означаi, що вартiсть, що надаiться в кредит виступаi у виглядi грошей.

Грошова форма кредиту i бiльш провiдною, порiвняно з товарною. Проте за умов функцiонування ринковоi економiки обидвi форми вiдiграють дуже важливого значення в процесi вiдтворення.

РЖснують спроби видiляти форми кредиту за наступними функцiональними ознаками: характер кредитних вiдносин, склад учасникiв кредитноi операцii, об'iкт i сфера кредитування та iн. Таким чином, iснують наступнi форми кредиту: комерцiйний, банкiвський, споживчий, державний i мiжнародний кредит.

Комерцiйний кредит тАУ це товарна форма кредиту, що надаiться продавцями покупцям у виглядi вiдстрочування платежу за проданi товари, наданi послуги.

Об`iктом комерцiйного кредиту i капiтал у його товарнiй формi. Суб`iктами виступають агенти товарноi угоди: продавець як кредитор, а покупець як позичальник. Призначення застосування комерцiйного кредиту тАУ прискорення реалiзацii товарiв та послуг, а також одержання додаткового прибутку у виглядi позичкового процента. Основним iнструментом застосування даноi форми кредиту виступаi комерцiйний вексель. Взаiмовiдносини, що виникають мiж суб`iктами комерцiйного кредиту в процесi використання даного iнструменту платежу регулюються так званим вексельним правом.

Комерцiйний кредит маi короткостроковий характер, оскiльки вiн виступаi як атрибут товарообмiну.

Споживчий кредит тАУ це кредит, який надаiться фiзичним особам на придбання споживчих товарiв та послуг i який погашаiться поступово. Споживчий кредит характеризуi вiдносини, що виникають з приводу фiнансування потреб кiнцевого споживання. Суб`iктами споживчого кредитування у якостi позичальникiв виступаi населення, у якостi кредитора тАУ банки, кредитнi спiлки, пiдприiмства виробники, торгiвельнi посередники. Споживчий кредит за формою надання подiляiться на прямий (надаiться безпосередньо банкiвськими установами) та непрямий (надаiться через посередникiв, т.б. торгiвельнi органiзацii, тощо).

Споживчi кредити надаються, як правило, на строк до десяти рокiв, але конкретнi параметри кредиту залежать вiд багатьох факторiв: об`iкту кредитування, доходiв позичальника, вартостi товару тощо.

Державний кредит тАУ це форма кредиту за якоi одним з суб'iктiв кредитних вiдносин виступаi держава. Як правило, у сферi даноi форми кредиту держава виступаi як позичальник.

Основним призначенням державного кредиту i мобiлiзацiя грошових коштiв для фiнансування державних витрат. Для кредиторiв державний кредит виступаi зручною формою iнвестицiй з мiнiмальним ризиком.

Конкретнi параметри державного кредиту встановлюiться в залежностi вiд обсягу необхiдних ресурсiв, кон'юнктури ринку, конкретних програм його використання тощо.

Мiжнародний кредит тАУ це кредитнi вiдносини суб'iктами яких виступають рiзнi краiни. Кошти для надання мiжнародного кредиту мобiлiзуються на мiжнародному та нацiональному ринку. Конкретними органiзацiями, що вступають у кредитнi вiдносини можуть бути уряди рiзних краiн, банки, фiрми, мiжнароднi валютно-кредитнi органiзацii тощо.

Для мiжнародного кредиту характернi великi за обсягом кредитнi угоди. РЖншi параметри кредитноi угоди залежать вiд конкретних об'iктiв кредитування, кон'юнктури ринку, можливостей у доступу до ресурсiв, тощо.

Банкiвський кредит тАУ форма кредитних вiдносин, за якоi одним з суб'iктiв кредитних вiдносин виступаi спецiалiзована фiнансово-кредитна установа тАУ банк; кредит надаiться у грошовiй формi на певний строк, з умовою сплати визначенного вiдсотку, забезпеченостi та цiльового використання.

Банкiвський кредит виступаi однiiю з провiдних форм кредитування як суб'iктiв господарювання, так i населення.

Роль банкiв в процесi суспiльного перерозподiлу ресурсiв i надзвичайно важливою й маi тенденцiю до постiйного зростання. В таблицi 1.1.1 представлена динамiка обсягiв кредитiв, що були наданi банками Украiни:

Табл.1.1.1.

Дата | Заборгованiсть по кредитах перед банками Украiни, млн.грн. | Темп росту, % |

Усього | в тому числi у валютi |

нацiональнiй | iноземнiй |

| 01.01.92 | 1,5 | 1,5 | 0 | - |

| 01.01.93 | 44 | 42 | 2 | 2933,33 |

| 01.01.94 | 536 | 515 | 21 | 1218,18 |

| 01.01.95 | 2973 | 2614 | 359 | 554,66 |

| 01.01.96 | 8471 | 6173 | 2298 | 284,93 |

| 01.01.97 | 11263 | 7672 | 3591 | 132,96 |

| 01.01.98 | 13158 | 8769 | 4389 | 116,83 |

| 01.01.99 | 16640 | 8727 | 7913 | 126,46 |

| 01.01.00 | 21793 | 9392 | 12401 | 130,97 |

| 01.01.01 | 30138 | 13918 | 16220 | 138,29 |

| 01.03.01 | 32543 | 15673 | 16870 | 107,97 |

Таким чином, кредитна активнiсть комерцiйних банкiв Украiни протягом 1992-2001 рокiв постiйно зростаi: заборгованiсть по кредитах перед банками Украiни зросла з 1,5 млн. грн. на 01.01.92 до 30138 млн. грн. на 01.01.01. Найвищi темпи росту спостерiгались протягом 1992- 1995 рокiв, що було повтАЩязане iз становленням банкiвськоi системи Украiни. Сучаснi тенденцii свiдчать про пiдвищення загальноi дiловоi активностi в краiнi, що стало наслiдком наявних тенденцiй росту ВВП. Протягом 2000 року кредитний портфель банкiв Украiни зрiс з 21793 млн. грн., до 30138 млн. грн., або на 38,29 % (з врахуванням фактору iнфляцii тАУ 20,26%). Протягом першого кварталу 2001 року обсяг наданих кредитiв продовжував зростати i на кiнець березня склав 32543 млн. грн.

Кредитування i однiiю з традицiйних банкiвських операцiй. Можна говорити про виняткове значення даних операцiй для банку, адже прибутки вiд iх здiйснення не лише займають одну з провiдних мiсць у структурi банкiвських доходiв, а й багато в чьому формують загальну стратегiю розвитку установи.

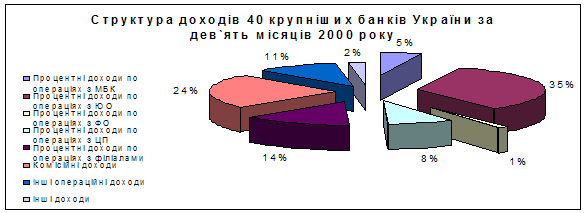

На дiаграмi представлена структура статей доходiв агрегованого звiту про прибутки та збитки 40 найкрупнiших банкiв Украiни за девтАЩять мiсяцiв 2000 р. Наведенi даннi свiдчать, що найбiльшу питому вагу мають процентнi доходи, отриманi вiд юридичних осiб, переважна частина яких i наслiдком проведення операцiй по кредитуванню тАУ 35% вiд доходiв комерцiйних банкiв.

Необхiдно видiлити таке поняття, як система банкiвського кредитування. СБК тАУ це модель, що охоплюi основи органiзацii, принципи, об'iкти та методи кредитування, механiзми надання та погашення позик, перелiк та можливостi використання рiзних форм та видiв банкiвського кредитування, а також систему контролю в процесi кредитування. СБК може мати специфiчнi властивостi в залежностi вiд конкретних макроекономiчних умов, якостi законодавства, розвитку банкiвськоi справи в конкретнiй краiнi, iнших факторiв. Для Украiни характерна така основа побудови системи банкiвського кредитування:

- Лiберальна: клiiнт не зобов'язаний триматися одного певного банку; вiн сам обираi собi партнера в залежностi вiд якостi обслуговування, перспектив розвитку взаiмовiдносин тощо;

- Договiрна: всi питання, що виникають мiж банком та позичальником в процесi кредитування вирiшуються на договiрнiй основi з врахуванням чинного законодавства;

- Комерцiйна: комерцiйнi банки здiйснюють всi своi операцii за рахунок власних та залучених коштiв з метою отримання прибутку, отже, кожен банк вирiшуi самостiйно питання про надання позички з врахуванням спiввiдношення ризик-доходнiсть.

Таким чином, на Украiнi сформувалась багатоварiантна система кредитування, що передбачаi вибiр найбiльш прийнятноi форми проведення кредитноi операцii з метою найповнiшого задоволення потреб суб'iктiв кредитних вiдносин.

Водночас сучасна система кредитування не вiдмовляiться вiд традицiйних загальних принципiв ii побудови. Принципи кредитування тАУ це основнi положення банкiвськоi системи, що визначають процес кредитування. Можна видiлити такi основнi принципи кредитування:

Принцип обов'язкового повернення суми кредиту i основним положенням, що визначаi суть кредиту як такого та вiдрiзняi його вiд iнших вартiсних категорiй. Даний принцип передбачаi, що сума позики обов'язково маi бути повернена кредитору у визначений кредитним договором термiн. Неповернення позички означаi, що проект було не реалiзовано, отже кошти були направленi не ефективно, в результатi чого суб'iкти кредитноi угоди отримують збитки.

Принцип строковостi також i одним з основних принципiв кредитування, i означаi, що позичка маi бути не просто повернена, зобов'язання мають бути виконанi у конкретний строк. Отже, дотримання банком даного принципу дозволяi йому визначати обсяги необхiдних ресурсiв, планувати iх використання i, таким чином, пiдвищувати свою стiйкiсть та ефективнiсть використання позичкового капiталу.

Принцип платностi означаi, що позичальник повинен сплатити кредитору цiну за право використовивати його ресурси як винагороду за прийняття ним на себе кредитного ризику. Розумiння даного принципу дозволяi нам ще раз переконатися, що позичковий капiтал i продуктивним, тобто здатним до самозростання.

Принцип платностi i важливим елементом системи кредитування, так як породжуi зацiкавленiсть кредитора у наданнi позички, стимулюi позичальника до бiльш ефективного використання кредитних ресурсiв, дозволяi банкам покривати своi витрати на проведення кредитних операцiй та нарощувати обсяги позичкового капiталу.

Одним з основних принципiв банкiвського кредитування i принцип забезпеченостi кредиту, що означаi наявнiсть у банку права для захисту своiх iнтересiв, недопущення збиткiв вiд неповернення боргу через неплатоспроможнiсть позичальника. Реалiзацiя забезпечення i джерелом погашення позики, сплати вiдсоткiв та iнших платежiв, що виникають пiд час дii кредитного договору за умов, що позичальник не в змозi виконати своi зобов'язання.

Принцип цiльового використання i одним з основних положень банкiвського кредитування в Украiнi. Вiн означаi, що отриманий кредит маi бути використаний лише на цiлi, що передбаченi кредитним договором. Кредитнi кошти можуть призначатися для:

- поповнення оборотних коштiв;

- здiйснення капiтальних витрат та iнвестицiй;

- забезпечення споживчих витрат.

Отже, дотримання банками Украiни вказаних принципiв дозволяi значно пiдвищити ефективнiсть кредитних операцiй, пiдвищити доходи вiд iх проведення, забезпечити собi стiйкiсть та стабiльнiсть, таким чином, зберегти iнтереси iнвесторiв та вкладникiв банку.

Кредитнi вiдносини i складними i багатогранними. Для бiльш ТСрунтовного iх дослiдження необхiдно звернутися до розгляду питання суб`iктiв та об`iктiв банкiвського кредитування.

Кредит забезпечуi трансформацiю грошового капiталу в позичковий та вiдображаi стосунки мiж кредиторами та позичальниками з приводу перерозподiлу вартостi на засадах повернення та платностi. Сторони кредитноi угоди називаються суб`iктами кредитних вiдносин, а матерiальнi цiнностi (проекти, цiльовi програми), вiдносно яких укладаiться кредитна угода тАУ об`iктами кредиту.

Таким чином:

Кредитор тАУ суб`iкт кредитних вiдносин, який надаi позику iншому суб`iкту господарськоi дiяльностi у тимчасове користування. Кредитором може бути юридична або фiзична особа, у розпорядженнi якоi i тимчасово вiльнi кошти. В процесi здiйснення банкiвського кредитування кредитором виступаi банк.

Банки моВнжуть надавати кредити як у нацiональнiй, так i в iноземнiй валютi. Прямий банкiвський кредит надаiться безпосередньо тим позичальВнникам, якi мають у цьому потребу, на пiдставi iндивiдуальних креВндитних угод. Непрямий банкiвський кредит надаiться через посереВндника. Вiн може набирати форми фiнансових зобов'язань банку. Прикладом непрямого банкiвського кредиту може бути облiк вексеВнлiв, факторинговi, фондовi, гарантiйнi операцii тощо.

Позичальник тАУ суб`iкт кредитних вiдносин, який отримав у тимчасове користування кошти на умовах повернення в обумовлений строк та оплати. Позичальником можуть виступати юридичнi та фiзичнi особи, а також держава.

Специфiка кредитних вiдносин полягаi в тому, що суб`iкти цих вiдносин можуть бути як кредиторами так i позичальниками. Найбiльш поширеними кредитними вiдносинами i вiдносини мiж банками та суб`iктами господарськоi дiяльностi.

Об'iктом банкiвського кредиту i грошовий капiтал, що приймаi форму позичкового капiталу. Можна говорити, що кредит i основною формою руху позичкового капiталу. Формулу руху позичкового капiталу можна представити у виглядi:

Г - тАж. - Г`

Банк надаi кредитина здiйснення заходiв, передбачених статуВнтом позичальника, на пiдставi iндивiдуальноi кредитноi угоди з ураВнхуванням власного кредитного ризику. Дiяльнiсть банкiв у галузi кредитування маi бути спрямована на проведення iдиноi грошово-кредитноi полiтики в краiнi, на змiцнення та стабiлiзацiю нацiоВннальноi валюти.

Кредити надаються позичальникам для здiйснення заходiв, пов'яВнзаних iз:

- розвитком поточноi виробничоi дiяльностi та товарообiгу;

- експортно-iмпортними операцiями позичальника;

- задоволенням споживчих потреб;

- iншими напрямами функцiонування господарськоi дiяльностi;

Забороняiться використання позичальниками кредитiв:

тАв на покриття збиткiв;

тАв придбання цiнних паперiв будь-яких пiдприiмств. Кредити, якi отриманi комерцiйними банками за рахунок центВнралiзованих ресурсiв Нацiонального банку Украiни, не можуть бути спрямованi:

тАв на конвертування нацiональноi валюти у валюту iнших держав;

тАв викуп державного майна;

тАв використання в цiлях, якi не обумовленi кредитною угодою. У разi отримання централiзованих ресурсiв Нацiонального банку Украiни комерцiйнi банки не мають права здiйснювати операцii з продажу власних кредитних ресурсiв iншим банкам.

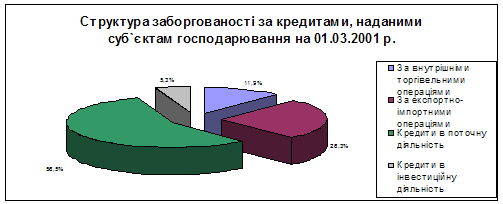

На дiаграмi представленi обсяги банкiвських кредитiв за напрямками кредитування станом на 01.03.2001 р.:

Таким чином, переважна частина кредитiв припадаi на кредити в поточну дiяльнiсть субтАЩiктiв господарювання тАУ 9596 млн.грн., значна частка кредитiв наданих для фiнансування експортно-iмпортних операцiй клiiнтiв тАУ 5121 млн.грн. Кредити в iнвестицiйну дiяльнiсть склали лише 1073 млн.грн. Така ситуацiя свiдчить, що хоча в економiцi Украiни i намiтились тенденцii росту та деякi iншi позитивнi зрушення, iнвестицiйна активнiсть банкiв залишаiться слабкою, а переважна частина коштiв направляiться для фiнансування поточних короткострокових потреб субтАЩiктiв господарювання.

Якiсний розгляд та аналiз сутностi категорii кредит вимагаi рiзнобiчного пiдходу до дослiджуваного явища. В зв'язку iз цим вважаiмо за необхiдне навести якнайширшу класифiкацiю кредитних операцiй.

Вiдповiдно до основних категорiй позичальникiв видiляють:

- Кредити галузям народного господарства

- Кредити населенню

- Кредити органам державноi влади

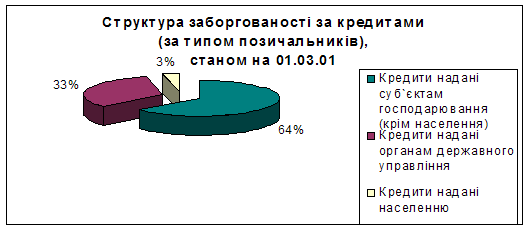

На дiаграмi наведена структура заборгованностi комерцiйних банкiв Украiiни за кредитами в зележностi вiд типу позичальника

Наведенi даннi свiдчать, що станом на 01.03.01 переважна частина в структурi наданих позик припадаi на кредити суб`iктамв господарювання тАУ 64% (20672 млн.грн., ), значна частина коштiв надаiться органам державноi влади - 33% (10828 млн.грн.), що пов`язане iз сучасною економiчною ситуацiiю, що обумовлюi значнi потреби держави в ресурсах, найменша частина припадаi на кредити населенню тАУ лише 3% (1043 млн.грн.). Загальний обсяг наданих кредитiв банками Украiни становив 32543 млн. грн., при цьому Структура Такий розподiл ресурсiв не i загальноприйнятим, так як в умовах розвиненоi ринковоi економiки частка кредитiв населенню в структурi загального портфелю банкiв i значно бiльшою.

Вiдповiдно до цiльового спрямування видiляють:

- Кредит спрямований на задоволення виробничих потреб (придбання основних засобiв, обiгових коштiв, фiнансування iнвестицiйних проектiв, тощо);

- Кредит спрямований на задоволення споживчих потреб (направляiться у невиробничi сфери дiяльностi, здебiльшого на задоволення поточних потреб населення).

Вiдповiдно до строкiв надання видiляють:

- Строковi кредити;

- безстроковi (до запитання) кредити;

- простроченi кредити;

- пролонгованi кредити.

До строкових позичок вiдносяться кредити, якi надаються банками на термiн, зафiксований в кредитному договорi.

Короткостроковi кредити- термiн користування - до одного року. Найчастiше надаються у разi тимчасових фiнансових труднощiв, що виникають у звтАЩязку з витратами виробництва та обiгу, незабезпечених надходженнями коштiв у вiдповiдному перiодi.

Середньостроковi кредити тАУ термiн користування вiд одного до трьох рокiв. Надаються на фiнансування придбання обладнання, технiчноi реконструкцii, рiдше тАУ поповнення оборотних коштiв.

Довгостроковi кредити - термiн користування понад три роки. Довгостроковi кредити можуть надаватись на фiнансування капiтальних вкладень, формування основних засобiв здiйснення та спiвучастi у реальних прямих iнвестицiях.

Термiн повернення, а також вiдсотки за користування кредитом передбачаються умовами кредитного договору. Загальним правилом i те, що термiн користування кредитом розраховуiться з моменту його отримання (зарахування на рахунок позичальника або оплати платiжних документiв з позичкового рахунку позичальника) до повного погашення кредиту та вiдсоткiв за користування кредитом. День видачi кредиту та день його погашення вважаiться одним днем.

На дiаграмi представлена динамiка змiни загального обсягу кредитiв, наданих субтАЩiктам господарськоi дiяльностi в розрiзi строкiв

Виходячи з наведеноi iнформацii переважна частина кредитiв, що надаються банками Украiни i короткостроковими, що пояснюiться складною економiчною ситуацiiю, нестiйкiстю полiтичноi ситуацii тощо. Проте, деякi позитивнi зрушення в економiцi Украiни, що намiтилися в останнiй час вплинули на певне зростання обсягiв довгострокових вкладень банку, що свiдчить про появу довiри банкiрiв до нацiональноi економiки i i позитивною тенденцiiю.

До безстрокових (онкольних) вiдносять позички, якi надаються банком на невизначений строк - так званi позички до запитання. Позичальник забовтАЩязаний погасити таку позичку за першою вимогою банка. Якщо банк не вимагаi повернення, то кредит погашаiться позичальником самостiйно.

Простроченими вважаються позички, за якими минув строк повернення, що передбачено кредитним договором. Такi кредити вважаються проблемними i потребують додатковоi роботи по iх поверненню, або компенсацii.

Пролонгацiя тАУ це перенесення дати виплати боргу (iнодi i вiдсоткiв за ним) на певний перiод. Найчастiше банки вдаються до пролонгацii у випадках коли позичальник невзмозi виконати своi зобов'язання через дiю обставин, близьких до форс-мажору. В таких випадках, погашення позички оформляiться додатковим договором до основного кредитного договору та супроводжуiться, як правило, встановленням бiльш високоi процентноi ставки.

На дiаграмi представлена структура заборгованостi за кредитами, наданими субтАЩiктам господарювання станом на 01.03.2001 р.:

Таким чином, переважна частина заборгованостi класифiкуiться як строкова тАУ 78,2 %. Пролонгованi та простроченi кредити складають 18 % загальноi суми заборгованостi.

Вiдповiдно до видiв забезпечення видiляють:

Забезпеченi заставою - в забезпечення виконання зобовтАЩязань позичальник або третя особа, згiдно з договором застави визначеноi форми, надаi в заставу банку майно, майновi права, цiннi папери та iнше, що може бути предметом застави у вiдповiдностi з законодавством Украiни.

Гарантованi - виражаються в юридичному оформленнi зобовтАЩязань з боку гаранта (поручителя) вiдшкодувати фактично нанесенi збитки банку при порушеннi безпосередньо позичальником умов кредитноi угоди

Бланковi - кредит без забезпечення, який надаiться банком в межах наявних власних коштiв з можливим застосуванням пiдвищеноi вiдсотковоi ставки надiйним позичальникам. Бланковий кредит може надаватись при короткостроковому кредитуваннi першокласним позичальникам.

На сьогоднiшнiй день, переважна частина наданих банками Украiни кредитiв забезпечена заставою або закладом, що обумовлено нестабiльнiстю економiки та високим ступенем ризику, що притаманний кредитуванню в Украiнi. РЖстотного впливу на небажання банкiв видавати бланковi кредити i необхiднiсть вiдволiкати значнi ресурси на формування резервiв пiд кредитнi операцii.

У свiтовiй банкiвськiй практицi найбiльш поширеними i наступнi методи кредитування:

Разовий кредит i одним з найдавнiших методiв надання позики. Згiдно цього методу кредитнi кошти зараховуються на спецiальний позичковий рахунок, а потiм списуються на поточний рахунок позичальника або на рахунок його контрагента (постачальника, пiдрядчика тощо). Погашення кредиту вiдбуваiться з поточного рахунку позичальника (якщо позичальник тАУ юридична особа) або в касу банку (позичальник фiзична особа), шляхом перерахування коштiв на позичковий рахунок. Таке погашення вiдбуваiться одноразово або перiодично, в залежностi вiд умов кредитного договору.

Кредитна лiнiя тАУ це юридично оформлене зобов'язання банку надати позичальнику протягом визначеного перiоду кредит в межах погодженого лiмiту.

За формою кредитна лiнiя тАУ це письмова угода мiж банком i позичальником iз зазначенням термiну та умов надання кредиту на перспективу.

Особливiсть кредиВнтноi лiнii як форми фiнансування полягаi в тiм, що вона не i безумовно обов'язковим контрактом. Банк може будь-коли анулювати угоду, якщо, наприклад, вiн визнаi, що фiнансовий стан клiiнВнта iстотно погiршав i i сумнiви щодо його здатностi виконати умови договору. Позичальник також маi право частково або повнiстю вiдВнмовитись вiд користування кредитною лiнiiю. Кредитна лiнiя, як правило, вiдкриваiться на термiн до одного року.

Револьверний кредит - це позичка, що надаiться банком клiiнту в меВнжах встановленого лiмiту заборгованостi, який використовуiться повнiстю або частинами i поновлюiться в мiру погашення ранiше виданого кредиту.

Термiн такоi поВнзики звичайно виходить за межi одного року. Повернувши частину боргу, позичальник може отримати нову позику в межах встановлеВнного лiмiту та термiну дii договору. Часто револьверний кредит моВнже переглядатись щодо термiну його погашення

Контокорент тАУ це метод кредитування за яким банк вiдкриваi клiiнту iдиний контокорентний рахунок (розрахунковий у такому разi закриваi), за яким здiйснюються всi розрахунковi та кредитнi операцii: за дебетом вiдображаються виплати з доручення клiiнта i отримання банкiвських позичок, а за кредитом тАФ грошовi. надходження на користь клiiнта або його внески. Кредитове сальдо рахунка свiдчить про наявнiсть у клiiнта власних коштiв i означаi. що вiн стосовно банку i кредитором. i навпаки: дебетове сальдо свiдчить про залучення в оборот банкiвського кредиту.

Таким чином, за своiю суттю контокорентний кредит тАФ це визначена банком кредитна лiнiя (лiмiт}, з якоi у разi потреби може скористатися клiВнiнт. Лiмiт кредитування для кожного позичальника встановлюiться iндивiдуально та залежить вiд його фiнансового стану, оборотних коштiв, масштабiв виробничо-комерцiйноi дiяльностi та репутацii.

Овердрафт тАФ це метод кредитування, за якого банк у межах узгодженого лiмiту здiйснюi платежi за клiiнта на суму, що переВнвищуi залишок коштiв на його поточному рахунку; в результатi на рахунку позичальника виникаi дебетове сальдо, яке вiдбиваi суму його заборгованостi банку. Такi кредити мають здебiльшого коротВнкостроковий характер, завдяки iм клiiнти здiйснюють поточнi плаВнтежi, якi тимчасово перевищують надходження коштiв на розрахунВнковий рахунок.

Вiдповiдно до кiлькостi кредиторiв, що беруть участь у проектi видiляють:

- наданi одним банком;

- консорцiальнi кредити;

- паралельнi.

Найбiльш поширеними i позички, якi надаються одним банком.

Консорцiальнi кредити надаються банковським концорцiумом, в якому один з банкiв бере на себе роль менеджера проекту: збираi необхiдну iнформацiю, проводить переговори, визначаi участь окремих учасникiв в проектi, оформляi з клiiнтом кредитний договiр та проводить управлiння видачею та поверненням позички (кошти можуть акумулюватися на рахунку банку-менеджера, або списуватися з рахунку кожного окремого представника консорцiуму). Банк-мненджер займаiться також розподiлом процентiв.

Паралельнi позички обумовлюють участь в iх наданнi декiлько банкiв. Тут кредит одному позичальнику надають рiзнi банки, але на однакових узгоджених умовах.

В додатку 1.1. наведена класифiкацiя кредитiв, яку пропонують росiйськi фахiвцi. Якщо проаналiзувати та порiвняти наведенi класифiкацii, то можна зробити висновок про iх розбiжнiсть не тiльки за обтАЩiмом, а й за змiстом. Це пояснюiться тим, що Украiна та Росiя знаходяться в дещо рiзних умовах економiчного розвитку. Наведенi вище класифiкацii доповнюють одна одну та показують багатограннiсть кредитних вiдносин.

Додаток 1.

Таблиця 1.1.2

Класифiкацiя кредитiв.